25 Nisan 2017 - Bizim Menkul Değerler

advertisement

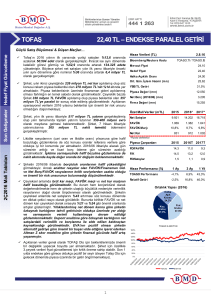

25 Nisan 2017 10 İşlem Hacmi BİST100 SINAİ 95 8 6 75 4 65 2 55 0 45 Bin Milyar TL 85 BİST Verileri BIST-100 Piyasa Değeri (milyar $) 165,1 BIST-100 Piyasa Değeri (milyar TL) 600,7 BIST-100 İşlem Hacmi (milyar $) BIST-100 İşlem Hacmi (milyar TL) 1,3 4,9 BIST-100 F/K 2017T Yabancı Payı % 9,3 64,8 Endeksler BIST-30 (TL) Kapanış 115.401 Günlük 1,6% YBB 20,8% BIST-100 (TL) 93.803 1,5% 20,0% BIST-30 ($) BIST-100 ($) 31.711 25.776 1,5% 1,5% 17,3% 16,5% 125.272 97.508 1,6% 1,3% 20,9% 16,7% 92.754 1,1% 15,9% 93.343 100.735 1,1% 1,0% 16,2% 10,8% BIST-Mali Endeksi BIST-Sınai Endeksi Katılım Endeksi Katılım 50 Endeksi Kat. Mod. Por. Endeksi En Yüksek Hacim Günlük Hacim (mTL) THYAO GARAN 847,5 770,5 4,4% 2,6% EREGL 313,1 3,1% AKBNK 288,5 3,2% HALKB VAKBN 239,9 203,2 1,6% 2,0% YÜKSELENLER/ DÜŞ ENLER AVGYO HDFGS BRKO MNDRS KATMR PEGYO IHLAS POLTK AVHOL YGYO 9,0% 8,0% 8,0% 7,2% 6,7% -2,1% -2,3% -3,2% -4,1% -4,6% GGÜNDEM ABD ABD ABD Nisan Philadelphia Fed İmalat Dışı Aktivite Endeksi 15:30 Nisan CB Tüketici Güven Endeksi 17:00 Mart Yeni Konut Satışları 17:00 PİYASALARA ANALİTİK BAKIŞ Dün Ne Oldu… BİST100 endeksi 93.801 puanla kapanış yaparak tüm zamanların kapanış rekorunu kırmış oldu. Fransa Cumhurbaşkanlığı seçimi ilk turunda AB yanlısı Macron'un seçimi, AB karşıtı Le Pen'in önünde tamamlaması piyasalar tarafında pozitif olarak karşılandı ve risk iştahında artışlar yaşandı. Avrupa borsalarında değer kazançları yaşanırken Dolar endeksi değer kaybetti. Bunun sonucunda Euro/Dolar paritesi 1,09 seviyelerine kadar yükselirken yurtiçi döviz piyasasında dolar 3,60’ın altına düşerek tepki verdi. Altın artan risk iştahıyla gerilerken Uzakdoğu borsaları alıcılı bir seyir izledi. Referandum sonrası belirsizliğin ortadan kalkması, global konjonktürde yaşanan risk iştahını artırıcı gelişmeler BİST100 endeksinin önce 95.000 sonra 100.000 hedefine ulaşmasını sağlayabilecek katalizörler olarak öne çıkıyor. Bugün Ne Bekliyoruz… Sabah saatleri itibariyle Japon Nikkei endeksi günü yatay kapatırken Çin Borsası hafif alıcılı seyrediyor. ABD ve Avrupa vadeli endeksler hafif artıda. Petrol fiyatlarında kısmi toparlanma çabası görülürken Brent tipi petrol varil başına 52,98 dolardan alıcı buluyor. Dolar/TL 3,58 sınırının hemen altında işlem görürken Euro/dolar dünkü yükselişini koruma çabasında 1,0867 seviyesinde tutunmaya çalışıyor. Bugün yurtiçinde önemli gündem maddesi bulunmazken yurtdışı veri akışında ABD Nisan Tüketici Güven Endeksi ve Mart Yeni Konut Satışları verileri takip edilecek. Borsa İstanbul’un güne hafif alıcılı başlangıç yapmasını bekliyoruz. Uzun Vadede Ne Bekliyoruz… MSCI Türkiye F/K17 çarpanı MSCI EM F/K17 çarpanına göre %28 iskontolu. İskontonun tarihi ortalamasının %14 olduğu dikkate alındığında Türkiye için son dönemde artan CDS ve piyasa volatilitelerinin bir katalizör sonrası normalize seviyeye gelmesi durumunda Türk borsası için önemli bir potansiyelin bulunduğunu söyleyebiliriz. Ayrıca Türkiye’nin taşıdığı riskleri dengeleyebilecek büyüme potansiyeli de dikkate alınmalı. Türk şirketlerinin 2017 satış, FAVÖK ve net kar büyüme beklentileri EM ortalama beklentilerine paraleldir. TCMB’nin 2017 yılında FED’in atacağı adımlara göre pozisyon alacağını beklemekteyiz. 2017 sonunda 10 yıllık tahvil faizlerinin piyasa beklentisine paralel %11,17 seviyesinin hafif üzerine çıkmasını öngörmekteyiz. Dolar/TL’nin 2017’de ortalama 3,78 seviyelerinde seyredeceğini beklerken 2017 sonunda 3,88 seviyesine ulaşacağını öngörmekteyiz. ŞİRKET HABERLERİ Vakıfbank (VAKBN; Haberin etkisi: Olumlu) Bank of America Merrill Lynch International Limited ve Emirates NBD Capital Limited'in koordinatör, National Bank of Abu Dhabi PJSC'nin ajan banka olarak yer aldığı 18 ülkeden 37 bankanın katılımıyla 188,5 milyon ABD Doları ve 716,5 milyon Avro olmak üzere toplam 967 milyon ABD Doları sendikasyon kredisi anlaşması imzalanmıştır. TAV Havalimanları (TAVHL; Haberin etkisi: Olumlu) Suudi Arabistan Qassim ve Hail Havalimanları'nın TAV Havalimanları Holding ve eşit paya sahip (%50) ortağı Al Rajhi Holding Group ile 30 yıl süreyle işletilmesi konusunda seçildiği, GACA tarafından resmi olarak açıklanmıştır. Anel Elektrik (ANELE; Haberin etkisi: Olumlu) Şirketin Katar Devletinde mukim iştiraki ANEL MEP Maintenance and Operations LLC ile Mitsubishi Heavy Industries Ltd. arasında, Katar Devletinde inşası devam eden Qatar Integrated Railway Project kapsamında yer alan Red line South Elevated and At Grade (Metro) Projesi çerçevesinde 8,077,110 QAR (yaklaşık 2,218,011 USD) tutarında Kablo Muhafazası ve Bus duct montajı işlerinin yapımı için anlaşmaya varılmıştır. Hyundai Engineering and Construction Co. Ltd. ile ANEL Emirates General Contracting LLC Dubai Şubesi arasında, Birleşik Arap Emirliklerinde inşası devam eden Bluewaters Island Project kapsamında yer alan ve dünyanın en büyük dönme dolabına hizmet verecek Dubai-I Terminal Binası Projesi için 76,000,000.- AED (yaklaşık 20.650.000 USD ) tutarında ön anlaşma imzalanan projeye ilişkin sözleşme, 24/4/2017 tarihinde taraflar arasında imzalanmıştır. Kapanış Günlük Borsalar YBB F/K17 971 1,0% 13% MSCI Türkiye 1.321 1,5% 21% 9,0 ABD-DJ IND. 20.764 1,1% 5% 17,3 ABD-S&P 500 2.374 1,1% 6% 18,4 ABD-NASDAQ 5.984 1,2% 11% 22,8 Almanya-DAX 12.455 3,4% 8% 14,0 İngiltere-FTSE 100 7.265 2,1% 2% 14,8 Fransa-CAC40 5.269 4,1% 8% 15,6 Rusya-RSI 1.117 3,0% -3% 6,2 MSCI EM MSCI TÜRKİYE & MSCI EM ÇARPANLAR 12,5 Brezilya-BOVESPA 64.389 MD 7% 12,1 Japonya-NIKKEI 225 18.876 1,4% 0% 16,7 Çin-SHANGHAİ 3.130 -1,4% 1% 13,6 Döviz-Emtia-Faiz Dolar/TL Euro/TL Euro/Dolar Kapanış Günlük 3,5716 -1,88% 3,8828 -0,57% 1,0868 1,30% 0,62% 109,77 -0,63% 1.276 -2,51% 146,5 0,04% 17,9 -1,88% 2,1 -0,69% 51,6 3,39% 14,6 99,1 -0,89% 11,15% -1,06% 10,64% -1,02% 2,27% 1,11% BİST100 Endeksi Lehman batışı öncesi F/K’sına oldukça yakın ve tarihi ortalamasına göre iskontolu işlem görmektedir. BİST100 İLERİYE DÖNÜK F/K 16,0 14,0 12,0 10,0 Dolar/Yen Altın ($/ons) Altın (TL/gram) Gümüş ($/ons) Gümüş (TL/gram) Brent Petrol ($/varil) VIX Dolar Endeksi Gösterge Tahvil Tr 10yıl Tahvil ABD 10 yıl Tahvil Faizi Bizim Portföy Fonları Birinci Katılım/ AAA İnşaat Sektörü/ BZI Enerji Sektörü/ BAA Katılım 30 Endeksi/ BKE Birinci Kira Sertifikası/ AYK İkinci Kira Sertifikası/ BKR Döviz Pozisyonu Döviz Fazlası Olan Şirketler Döviz Açığı Olan Şirketler Son Günlük YBB (%) 0,03258 0,17% 9,1% 0,03247 0,57% 3,8% 0,02491 0,25% 20,5% 0,27% 15,3418 16,3% 0,01233 0,06% 1,6% 0,01084 0,06% 1,5% Adet 118 177 Milyon TL 14.974 -163.722 295 -148.749 Bütün Şirketler En Çok Döviz Açığı Olanlar THYAO -23.384 GARAN -17.200 ISCTR -15.081 FINBN -13.801 TTKOM -13.100 YKBNK -7.161 AKBNK -4.996 AEFES -3.952 KCHOL -3.862 TUPRS YBB 1,5% 4,7% 3,3% -6,2% 10,9% 10,9% 12,1% 12,2% -8,8% -22,8% -3,0% 5,6% -7,6% -6,6% En Çok Döviz Fazlası Olanlar ENKAI 4.142 VAKBN 1.768 ASELS 1.042 SODA 849 KOZAL 779 TAVHL 751 GSDHO 735 KOZAA 732 IPEKE 731 -3.648 ECILC Hedef Pot. Get. 22,1 -6,5% 59,5 5,2% 4,14 -15,2% 13,7 10,0% 6,45 2,5% 28,4 -1,4% Hisse TUPRS TRKCM BIZIM CIMSA TRGYO AYGAZ 8,0 6,0 4,0 BİST100 İleriye Dönük F/K 15,0 14,0 13,0 12,0 11,0 10,0 9,0 8,0 7,0 6,0 120% MSCI Türkiye & EM Forward F/K Medyan = 10,1 MSCI Türkiye / EM Forward F/K 110% 12,5 100% 90% 9,0 80% 72% 70% 60% MSCI EM MSCI Türkiye MSCI Türkiye/MSCI EM F/K Medyan = %86 Gelişmekte olan ülke borsalarının F/K’sı 12,5x seviyesinde yer alırken Türkiye F/K’sı 9,0x ile yaklaşık %28 iskontolu işlem görmektedir. Türkiye 5 yıllık dolar bazlı CDS ve piyasa volatilitelerinin gelişmekte olan ülke ortalamasının üzerinde olması nedeniyle çarpanda kısmi iskontonun olması beklenebilir. Ancak tarihi ortalama olan %14’lik iskontonun son dönemde açıldığı dikkat çekmektedir. 15 Temmuz öncesine kadar MSCI Türkiye’nin MSCI EM’e paralel işlem gördüğü görülürken Temmuz’dan bu yana göreceli getiriler negatife döndü. MSCI Türkiye & MSCI EM Göreceli Getiri 414 120% ARAŞTIRMA PORTFÖY TABLOSU Hisse ARCLK BIMAS PETKM TCELL SODA TOASO 9,3 Hedef Pot. Get. 95,5 11,3% 3,07 -11,3% 17,4 47,9% 16,9 13,0% 6,0 20,7% 14,5 1,8% 114% 115% 110% 105% 106% 100% 95% 90% 85% 80% MSCI Türkiye MSCI EM MAKROEKONOMİK BEKLENTİLER & CDS 2017 yılında Bloomberg konsensüs verilerine göre ekonomik büyümenin %2,5 olarak gerçekleşmesi beklenirken USD/TL’nin 3,85 seviyesine ulaşması öngörülmektedir. Faizlerdeki artış beklentisi dikkat çekerken yıl sonu enflasyonun %9,8 olacağı tahmin edilmektedir. 16/3Ç -1,3 8,0 11,1 9,5 3,00 3,37 50,0 Makro Tahminler GSYH (%) TÜFE (%) İşsizlik (%) 10 Yıllık Tahvil (%) USD/TL EUR/TL Petrol (Brent-$/Varil) Doğal Gaz (UK £/therm) Altın ($/ons) Gümüş ($/ons) 16/4Ç 3,5 7,6 12,2 11,1 3,52 3,71 56,7 52,9 1.150,3 15,9 17/1Ç 1,3 10,2 12,5 10,7 3,64 3,88 54,9 47,3 1.262,5 17,4 2016 2,9 8,5 10,9 11,1 3,52 3,71 56,7 52,9 1.150,3 15,9 17/2Ç 2,0 10,6 12,0 11,9 3,75 3,94 53,4 42,8 1.216,9 17,5 17/3Ç 3,1 9,8 12,0 11,9 3,80 4,03 54,2 41,5 1.227,5 17,2 17/4Ç 3,3 9,4 12,0 11,2 3,85 4,16 54,4 43,0 1.230,0 17,5 2017T 2,5 9,8 11,5 11,2 3,85 4,16 53,5 43,0 1.240,0 17,2 2018T 3,1 8,0 11,4 3,98 4,41 54,0 42,0 1.273,1 18,5 Kaynak: Bloomberg Konsensüs EM CDS Oranları Gelişmekte olan ülkelerde CDS ortalama 130 seviyesinde seyrederken Türk tahvilleri için bu oran dün 225 seviyesinden kapattı. Türkiye 5 yıllık dolar bazlı CDS’inin tarihi ortalaması ise 219. Türkiye son CDS seviyesi ile hem tarihi ortalamasının üzerinde seyretmekte hem de gelişmekte olan ülkeler arasında en yüksek CDS’e sahip 2. ülke konumunda yer almaktadır… Arjantin 324 Türkiye 225 Brezilya Güney Afrika 191 Rusya 300 158 Kolombiya 250 130 Meksika 200 125 Malezya 110 Çin 150 83 Şili 100 74 Güney Kore 56 Türkiye CDS (5 Yıllık) Medyan = 219 EM 260 Günlük Volatilite Ülke riskini ölçen CDS’lere paralel olarak Türk borsası gelişmekte olan ülke borsalarına göre en yüksek volatiliteli 3. Endeks olarak dikkat çekmektedir. 24,9 22,2 19,9 16,2 13,4 12,8 13,5 11,9 12,1 9,3 Türk borsasının taşıdığı riskler nedeniyle gelişmekte olan borsalara göre kısmen iskontolu olmasını makul bulmaktayız. Ancak değerleme teorisi (Gordon Büyüme Modeli) varlıkların çarpanlarının belirlenmesinde riskler kadar büyüme beklentileri ve nakit akış karakterlerinin de önemli değişkenler olduğunu ifade etmektedir. 2017, 2018 ve 2019 yılları için Türk şirketlerinin net satış, FAVÖK ve net kar büyümelerinde gelişmekte olan ülke ortalamalarına yakın bir performans göstermesi beklenmektedir. Türkiye 5 Yıllık Dolar Bazlı CDS Oranları 350 218 Satış Büyümesi Karşılaştırma 14,4 14,1 14,4 14,5 10,3 10,5 2018T 2017T 2019T Türkiye EM Türkiye EM Türkiye EM Net Kar Büyümesi 11,4% 31,4% 14,3% 10,7% 24,0% 11,1% Temettü Büyümesi 45,5% 10,6% 4,4% 9,8% 15,1% 9,7% Temettü Verimi 4,2% 2,8% 4,3% 3,1% 5,0% 3,4% Satış Büyümesi 14,1% 6,9% 12,6% 5,7% -3,5% 3,4% FAVÖK Büyümesi 15,6% 16,0% 12,2% 8,4% 2,3% 3,5% 1,9 1,6 1,7 1,5 1,7 1,5 Net Borç/FAVÖK SEKTÖREL FİNANSAL DERECELENDİRME & RASYOLAR Özsermaye karlılığı ve finansal derece ölçüsü olan Z Skor-F Test verileri açısından otomotiv sektörünün performansı dikkat çekici boyuttadır. Borçluluk ve nakit kapasitesi açısından elektrik sektörü diğer sektörlere göre daha olumsuz seviyede görülmektedir… 30.03.2017 FİNANSAL DERECE YATIRIM GETİRİSİ Sektör ZFSkor Skor İS/Ciro ROIC ARR BORÇLULUK KARLILIK FCF FAVÖK Yield Değ. OTOMOTİV BEYAZ EŞYA METAL HABERLEŞME ULAŞTIRMA PETROKİMYA GÜBRE ELEKTRİK ÜRETİM PERAKANDE TEKNOLOJİ PER. TEKNOLOJİ TOP. TELEKOM CAM ÇİMENTO GIDA İÇECEK İLAÇ BORU HOLDİNG AMBALAJ İNŞ. & TAAH. KAĞIT KARTON YAPI SERAMİK BASIM YAYIM MADENCİLİK MOBİLYA TEKSTİL 2,7 2,2 1,8 1,6 1,0 2,4 2,1 0,7 1,9 3,6 4,1 3,9 1,3 3,6 1,5 2,1 1,9 1,1 0,9 2,1 1,7 3,2 2,1 1,0 2,7 2,3 1,1 6,0 6,5 5,0 5,0 5,5 6,0 7,0 6,5 6,0 4,5 7,0 6,0 6,0 6,5 6,0 6,0 8,0 8,0 6,0 7,0 6,0 7,0 6,5 5,0 5,0 5,0 5,0 25,8% 34,8% 23,2% -2,2% 5,7% 25,8% 11,5% -0,9% -3,4% 11,0% 18,0% 50,4% 32,3% 28,1% 19,6% 9,8% 15,6% 10,8% 17,1% 28,4% 46,8% 27,8% 36,9% 44,3% 22,1% 21,2% 40,2% 10,7% 8,2% 6,8% 11,6% 8,5% 11,9% 12,5% 3,4% 3,0% 44,1% 10,3% 9,0% 5,0% 12,9% 3,0% 7,1% 9,7% 12,2% 3,6% 5,1% 2,7% 4,1% 10,6% 0,9% -0,7% 5,5% 3,5% 1,8 1,2 1,8 2,0 1,3 1,9 1,4 1,0 1,5 0,8 0,9 1,1 1,8 2,3 2,8 2,6 4,2 0,6 1,7 1,5 1,1 0,4 1,1 0,3 0,8 3,0 1,1 -4,3% 5,4% -11,0% 10,6% 5,2% 3,3% 8,0% -3,8% -0,9% -48,7% 3,0% -0,3% 1,2% 4,5% -1,3% -2,4% -2,4% -2,7% -3,3% 1,4% 8,7% 0,2% 3,8% 0,1% 7,8% -8,8% 5,1% Toplam 2,1 6,0 22,1% 7,1% 1,4 0,2% -4,3% 2,9% -0,2% 2,1% -12,4% -3,6% -7,1% 10,5% 3,7% -4,8% -1,5% -2,0% 5,0% -4,0% 0,7% 4,5% 7,1% -3,1% -2,8% 24,7% -17,7% 9,1% 2,9% -6,6% 3,6% 9,4% -3,0% Brüt Marjı Ort. Ort. FAVÖK Brüt FAVÖK Marjı Marj Marjı ROE Net Borç FAVÖK/ / FAVÖK Fin. Gid. 20,4% 22,5% 13,5% 40,7% 22,5% 18,7% 18,4% 10,3% 24,3% 16,4% 6,1% 22,0% 25,8% 30,6% 17,2% 25,9% 24,5% 15,3% 18,2% 16,0% 17,4% 17,8% 24,3% 15,8% 24,4% 24,3% 23,6% 19,7% 18,6% 13,9% 44,5% 24,0% 17,8% 22,3% 13,1% 23,9% 18,5% 6,4% 24,8% 24,6% 25,5% 18,2% 28,0% 23,5% 14,5% 18,1% 17,4% 19,8% 17,8% 20,4% 16,3% 48,8% 24,4% 21,6% 11,9% 9,5% 9,9% 32,1% 21,5% 12,7% 13,7% 16,0% 3,9% 2,6% 2,3% 12,6% 17,5% 28,9% 7,1% 7,6% 5,3% 11,3% 8,4% 8,0% 5,6% 10,0% 12,3% 8,0% 39,6% 7,7% 7,9% 12,7% 9,5% 8,8% 34,4% 21,0% 6,9% 16,1% 20,2% 3,3% 4,5% 2,9% 9,8% 17,8% 21,3% 5,2% 6,0% 3,1% 6,0% 7,9% 8,8% 7,9% 5,2% 8,0% 8,8% 52,2% 11,9% 9,5% 19,4% 10,1% 7,1% 25,0% 14,5% 12,1% 14,5% 1,3% 3,4% 7,7% 15,6% 11,5% 8,8% 11,5% 0,0% 5,8% 3,2% -25,3% 8,4% 6,9% 4,9% 1,6% 4,9% 1,8% 10,8% 10,3% 5,4% 3,2 1,5 5,6 1,1 5,3 1,6 2,1 9,7 6,3 3,0 2,3 3,5 2,0 0,8 3,4 2,8 2,9 2,7 3,9 3,0 3,5 5,8 3,8 6,2 6,6 2,3 3,1 5,2 12,8 7,2 9,9 2,3 4,1 13,4 1,9 4,1 1,3 3,2 1,5 8,0 14,3 2,4 11,1 3,8 2,4 3,1 2,8 2,1 3,7 9,2 1,1 0,6 8,1 2,5 -0,2% 20,4% 19,8% 9,9% 8,8% 7,7% 3,1 3,7 SEKTÖREL PİYASA VERİLERİ 04.10.2016 Temettü verimi açısından petrokimya, otomotiv ve ilaç sanayii dikkat çekerken beyaz eşya, boru ve yapı seramik sektörlerinin yılbaşından bu yana en yüksek getiri sağlayan sektörler olduğu görülmektedir. Yabancı payının en yüksek olduğu sektör ise haberleşme sektörü… PİYASA VERİLERİ (Mn TL) Relatif Getiri Sektör HAO OTOMOTİV BEYAZ EŞYA METAL HABERLEŞME ULAŞTIRMA PETROKİMYA GÜBRE ELEKTRİK ÜRETİM PERAKANDE TEKNOLOJİ PER. TEKNOLOJİ TOP. TELEKOM CAM ÇİMENTO GIDA İÇECEK İLAÇ BORU BANKA HOLDİNG AMBALAJ İNŞ. & TAAH. KAĞIT KARTON YAPI SERAMİK BASIM YAYIM MADENCİLİK MOBİLYA TEKSTİL 22% 22% 37% 25% 40% 43% 32% 21% 35% 17% 35% 21% 32% 21% 26% 26% 19% 18% 33% 26% 19% 26% 26% 28% 21% 33% 10% 25% Toplam 30% YBB F/K Cari 31% 33% 46% 26% 35% 28% 35% 38% 33% 31% 36% 29% 30% 30% 37% 35% 31% 33% 33% 30% 32% 43% 37% 43% 45% 71% 46% 42% 4,8% -2% 3% 2,1% -2% 34% 5,8% 2% 28% 2,0% -0% -5% 2,4% 1% -30% 8,5% 5% 6% 1,9% -5% -11% 0,0% 1% -3% 0,9% 2% -5% 0,3% -13% -44% 4,5% 4% 11% 0,3% 11% 15% 3,7% 3% 17% 5,6% 4% 2% 1,4% -6% -15% 0,7% -9% -15% 4,5% 5% 38% 1,4% -3% 35% 1,3% 1% 6% 2,3% -2% 9% 0,4% 9% 34% 0,8% 11% 9% 0,0% 8% -15% 0,4% -4% 28% 3,6% 4% 21% 1,1% 1% 41% 0,5% 7% 45% 2,1% 1% 25% 16,5 8,0 12,1 11,5 10,1 9,6 6,9 22,0 24,5 78,4 11,6 15,4 7,9 9,2 12,3 15,9 13,0 16,2 6,9 10,4 17,1 6,6 77,1 8,0 19,6 8,9 8,6 9,9 F/K Cari Ort. 15,3 12,9 14,9 12,9 14,6 11,7 14,7 19,8 34,9 25,3 8,2 16,7 9,7 11,9 32,8 47,9 19,1 17,7 8,2 11,3 13,7 12,2 32,9 30,3 22,5 9,5 16,2 12,7 33% 2,6% 11,6 14,8 Std. Sap. Temettü Verimi 1 Ay 0% 0% Yabancı Payı ÇARPANLAR F/K FD/ FD/ FD/ FD/ F/K Forwar FAVÖK FAVÖK FAVÖK FAVÖK Yabancı 17T Payı d Ort. Cari 16T 17T Ort. 10,5 12,9 12,0 11,5 7,7 9,7 58% 13,3 12,8 6,7 8,5 7,6 7,6 75% 4,8 11,5 9,4 8,8 3,2 7,8 57% 9,5 11,0 5,4 6,3 4,7 5,8 86% 6,6 11,5 8,0 7,7 6,1 6,6 40% 8,1 10,5 6,9 9,2 5,1 9,0 70% 8,7 9,6 8,5 8,1 5,0 7,9 11% 14,0 17,6 16,3 14,3 8,6 10,9 20% 19,6 29,6 11,2 15,0 6,6 10,4 66% 41,6 21,9 4,8 7,8 4,1 6,2 6% 4,5 4,8 9,0 5,6 6,3 4,6 41% 16,5 10,9 11,2 13,4 12,2 8,9 52% 9,3 9,8 6,8 6,3 5,5 5,8 46% 7,9 10,2 7,1 7,1 5,8 8,6 24% 10,9 12,7 13,0 20,9 6,1 10,1 34% 12,7 11,8 10,3 15,1 7,2 10,0 85% 8,1 21,7 6,7 6,3 6,4 5,9 39% 8,4 MD 8,0 11,0 5,6 10,2 39% 5,0 7,4 MD MD MD MD 70% 10,7 10,9 6,7 6,8 4,3 7,2 72% MD MD 12,9 13,3 MD MD 2% 10,5 11,7 7,5 12,6 6,6 9,8 16% 7,3 12,7 15,3 18,7 3,8 7,7 15% 4,6 7,0 6,1 8,7 2,8 4,1 17% 20,0 16,3 11,8 10,5 6,7 7,3 3% 7,5 8,1 3,7 2,6 1,8 2,5 59% MD MD 7,3 8,2 MD MD 1% 8,3 10,7 8,0 8,9 5,4 6,6 23% 9,0 11,5 8,0 8,8 5,8 BİST Şirketleri Verilerin Yıldızları – Hisse Takip Listesi için TIKLAYINIZ. BİST Şirketleri Değerleme Veri Bankası Raporu için TIKLAYINIZ. 7,7 64,2% Bizim Menkul Değerler A.Ş Araştırma Bölümü http://www.bmd.com.tr/ arastirma@bizimmenkul.com.tr Diğer Raporlar için TIKLAYINIZ Şirket Raporları BİST Şirketleri Değerleme Veri Bankası BİST Şirketleri Verilerin Yıldızları – Hisse Takip Listesi GYO Prim/İskonto Tablosu Mali Sektör Dışı Reel Getiri Analizi Şirket Karları Strateji Raporu Önemli Uyarı Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Burada yer alan bilgiler Bizim Menkul Değerler A.Ş. (BMD) tarafından okuyucuyu bilgilendirme amacı ile BMD’nin güvenilir olduğunu düşündüğü yayımlanmış bilgilerden ve veri kaynaklarından derlenerek hazırlanmıştır. Kullanılan bilgilerin hatasızlığı ve/veya eksiksizliği konusunda BMD hiçbir şekilde sorumlu tutulamaz. BMD Araştırma raporları şirket içi ve dışı dağıtım kanalları aracılığıyla tüm BMD müşterilerine eşzamanlı olarak dağıtılmaktadır. Ayrıca, Burada yer alan tahmin, yorum ve tavsiyeler dökümanın yayınlandığı tarih itibariyle geçerlidir. BMD Araştırma Bölümü daha önce hazırladığı ya da daha sonra hazırlayacağı raporlarda bu raporda sunulan görüş ve tavsiyelerden farklı ya da bu raporda sunulan görüş ve tavsiyelerle çelişen başka raporlar yayınlayabilir. Çelişen fikir ve tavsiyeler bu raporu hazırlayan kişilerden farklı zaman dilimlerine işaret ediyor, farklı analiz yöntemlerini içeriyor ya da farklı varsayımlarda bulunuyor olabilir. Böyle durumlarda, BMD’nin bu raporlardaki tavsiye ve görüşlerle çelişen diğer BMD Araştırma Bölümü raporlarını okuyucunun dikkatine sunma zorunluluğu yoktur. BMD ve ilişkili olduğu firmalar bu raporda adı geçen pay senetlerinde pozisyon sahibi olabilir ve/veya raporun yayınlanma tarihinden sonra işlem yapabilir. Ayrıca yatırımcılar bu raporda adı geçen şirketlerle BMD ve/veya diğer ilişkili firmalarının iş ilişkisi içerisinde olabileceğini kabul ederler. Bu çalışma kesinlikle tekrar çıkarılmak, çoğaltılmak, kopyalanmak ve/veya okuyucudan başkasına dağıtılmak üzere hazırlanmamıştır ve BMD Araştırma Bölümü’nün izni olmadan kopyalanamaz ve çoğaltılıp dağıtılamaz. Okuyucuların bu raporun içeriğini oluşturan yatırım tavsiyeleri, tahmin ve hedef fiyat değerlemeleri de dahil olmak üzere tüm yorum ve çıkarımların, BMD Araştırma Bölümü‘nün izni olmadan başkalarıyla paylaşmamaları gerekmektedir. BMD bu araştırma raporunu yayınlamaya, müşterilerine ve gerekli yatırım profesyonellerine dağıtmaya yetkilidir. BMD Araştırma Bölümü gerekli olduğunu düşündüğünde düzenli olarak yatırım tavsiyelerini güncellemekte ve temel analize dayalı araştırma raporları hazırlamaktadır. Bununla birlikte, bu çalışma herhangi bir hisse senedinin veya finansal yatırım enstrümanlarının alımı ya da satımı için BMD ve/veya BMD tarafından direk veya dolaylı olarak kontrol edilen herhangi bir şirket tarafından gönderilmiş bir teklif ya da öneri oluşturmamaktadır. Herhangi bir alım-satım ya da herhangi bir enstrümanın halka arzına talepte bulunma kararı bu çalışmaya değil, arz edilen yatırım aracı ile ilgili kamuya duyurulmuş ve yayınlanmış izahname ve sirkülere dayanmalıdır. BMD ya da herhangi bir BMD çalışanı bu raporun içeriğindeki görüş ve tavsiyelere uyulması sebebiyle doğabilecek doğrudan ya da dolaylı herhangi bir zarar ya da kayıpla ilgili olarak sorumlu tutulamaz.