GÜNE BAŞLARKEN

31 Mart 2016

GÜNDEM

PİYASALARA BAKIŞ

31 Mart Perşembe

10:00 – Türkiye GSYH (Yıllık) (4Ç)

Önceki Veri: %4.0 / Beklenti: %5.0

10:00 – Türkiye Ticari Denge (Şubat)

Önceki Veri: -3.8mlr $ / Beklenti: -3.2mlr $

12:00 – AB Öncü Enflasyon (Yıllık) (Mart)

Önceki Veri: -%0.2 / Beklenti: -%0.1

12:00 – AB Çekirdek Enflasyon (Yıllık) (Mart)

Önceki Veri: %0.9 / Beklenti: %0.9

15:30 – ABD İşsizlik Başvuruları

Önceki Veri: 265bin / Beklenti: 265bin

16:45 – ABD Chicaga PMI (Mart)

Önceki Veri: 47.6 / Beklenti: 50.7

BİST : FED Başkanı Yellen’ın risk alma iştahını destekleyen açıklamaları

sonrasında iyimserlik yeni günde Asya piyasalarında devam etse de, gelişmekte

olan hisse piyasalarında ivme kaybı olduğu görülüyor. Yarın açıklanacak ABD

istihdam verileri öncesinde MSCI Gelişmekte Olan Piyasalar endeksi %0.2 oranında

değer kaybetmiş durumda. Günlük bazda global tarafta veri trafiği zayıf. Yurtiçi

gündemde ise 4.çeyrek büyüme ve dış ticaret verilerinin yanı sıra son Para

Politikası Kurulu’na ilişkin yayınlanacak tutanaklar takip edilecek. BİST100

endeksinde güne hafif satıcılı eğilimle başlanmasını bekliyoruz. FED etkisiyle artan

iyimserliğin devamı noktasında olası kar satışlarının gün içi görünümde 82,50082,000 destek bölgesi üzerinde karşılanması gerektiğini düşünüyoruz. Bu takdirde

83,000-83,500 bölgesine yönelik eğilim devam edebilir.

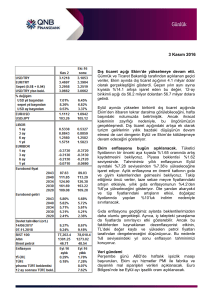

PİYASA EKRANI

BİST-100 Kapanış (TL/$)

Değişim

Günlük

Aylık

YBB

Günlük İşlem Hacmi (mn)

3 Aylık Ort. İşlem Hacmi (mn)

Yabancı Takas Oranı

Gösterge Bileşik Faiz

Eurobond Faizi (15 Ocak 2030)

Eurobond

Döviz Sepeti

Günlük Değişim

YBB

TL

1.45%

7.81%

15.60%

4,485

4,113

82,918 / 29,264

$

2.74%

11.25%

19.06%

1,583

1,399

63.83%

9.99%

4.9%

169.4

3.0265

-0.65%

3.67%

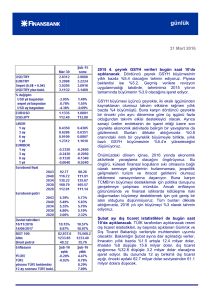

DEĞERLEME TABLOSU

XUTUM Piyasa Değeri (mlr ABD $)

XUTUM Halka Açık Piyasa Değeri (mlr ABD $)

Araştırma Kapsamı

2015

2016T

F/K

11.4

10.1

FD/FVAÖK

8.5

6.1

F/DD (Bankalar)

0.9

0.7

Satış Büyümesi

9%

12%

FVAÖK Büyümesi

26%

11%

Kar Büyümesi (Banka dışı)

10%

10%

Kar Büyümesi (Banka)

-3%

18%

Kar Büyümesi (Toplam)

5%

13%

Tahvil Piyasası: TL’deki değerlenme eğilimine paralel olarak dün verim eğrisinin

tüm vadelerinde faizler 10 baz puan civarında düştü. İşlem hacmi en çok 10 yıllık

vadede gerçekleşti. 2 yıllık gösterge tahvil bileşik faizi günü %9.99, 10 yıllık tahvil

bileşik faizi ise günü %10.00 seviyesinde yatay tamamladı. Dün en çok faiz

düşüşünün gerçekleştiği 3-5 yıllık vadeli tahvillerde bileşik faiz seviyesi %9.87’ye

kadar geriledi. TCMB ağırlıklı ortalama fonlama maliyeti %8.86 seviyesine geriledi,

net fonlama miktarı ise 102.4 milyar TL idi. Bugün 3 milyar TL haftalık repo dönüşü

bulunuyor.

FED Başkanı Yellen’ın yaptığı güvercin açıklamalar sonrasında yeniden iyimserliğin

hakim olduğu piyasalarda bugün faizlerde TL’deki değerlenme eğilimine paralel

olarak düşüş beklemeye devam ediyoruz. Önümüzdeki hafta Pazartesi günü

açıklanacak olan enflasyon verisi de beklentiler doğrultusunda düşük gelirse

fonlama maliyetindeki gevşeme sürecektir. Verim eğrisinde kısa tarafının uzun

215,402

67,021

2017T

8.8

5.5

0.7

10%

11%

14%

14%

14%

SEKTÖR & ŞİRKET HABERLERİ

Garanti Bankası (GARAN, Not Yok): Garanti Bankası toplamda

334mn TL tutarındaki takipteki alacağını 30.3mn TL’ye sattı

Anadolu Cam (ANACM, EÜ): Toplu iş sözleşmesi görüşmeleri Sinpaş

GYO (SNGYO, EP): Sinpaş GYO 2015 finansallarından temettü

dağıtmayacak. Nötr.

Emlak Konut GYO (EKGYO, EÜ): EKGYO İstanbul Esenyurt Hoşdere

5. Etap ihalesinde çarpan 1.83 olarak oluştu. (Nötr)

Aselsan (ASELS, EP): ASELS 100mn ABD$ değerinde sözleşme

imzaladı. (+)

DO & CO (DOCO, EÜ): Avusturya Demiryolları ile olan sözleşmenin

feshedilmesi

Lokman Hekim (LKMNH, EÜ): Lokman Hekim Ankara’da tıp merkezi

olarak işletmek üzere gayrimenkul kiraladı.

Elektrik: Elektrik tarifeleri 2Ç16’da değişmeyecek. Tarife yapısındaki

değişim elektrik üreticileri için olumlu.

İş Bankası (ISCTR, EÜ): İş Bankası 5.5 yıl vadeli Eurobond ihraç

edecek (nötr)

Şişe Cam (SISE, EÜ): Yeni bir şirket kurulması için genel müdürlüğe

yetki verilmesi

Petkim (PETKM, EÜ): APM Terminals İzmir (Petlim), yatırımını

tamamladı. (+)

Ulaşım Sektörü: Stadler, yerli ortak ile birlikte Türkiye’de yüksek hızlı

tarafa göre daha cazip olacağı görüşümüzle 1-5 yıl vadeli tahvillerde alım önerimizi

koruyoruz. Uzun vadelerdeki yükselişleri de alım fırsatı olarak görmeye devam

ediyoruz. Bugün verim eğrisinin tüm vadelerinde tek hane faiz görmemiz söz

konusu olabilir. Gösterge tahvilin gün içinde %9.90-%10.20 bileşik faiz aralığında

işlem görmesini bekliyoruz.

Döviz Piyasası: Yellen’ın önceki gün yaptığı konuşma sonrasında risk iştahındaki

artış dün de etkili olarak USD/TL paritesinin 2.8250’ye dek düşmesine yol açtı.

Ancak TL’nin performansının rakiplerine göre geride kaldığını görüyoruz. Burada

yine yerli yatırımcıların alış tarafında olmaları etkili. Dün yerlilerin $400-500 mn

civarında alım yaptıklarını tahmin ediyoruz. 2.8250 seviyesinin kırılması durumunda

düşüşün 2.77-78 bölgesine uzaması söz konusu olabilir. Bu seviye kırılmadan yeni

USD satış önermiyoruz. Kısa vadeli işlem yapmayan yatırımcıların ise mevcut

seviyelerde kademeli alış yapabileceklerini düşünüyoruz. Bu sabah USD/TL’de ilk

işlemler 2.8400 seviyesinden geçiyor. Sırasıyla 2.8250-2.8150 destekler; 2.86502.8850 dirençler.

EKONOMİ HABERLERİ

GSYH Büyüme Beklentisi, 4Ç15: 4Ç GSYH Büyümesi bugün saat 10’eda

açıklanacak. Piyasa beklentisi ortalama %5.0 olurken, beklentimiz benzer şekilde.

Bu beklenti 2015 yılı büyümesini %4 civarına çekecektir.

Dış Ticaret Dengesi Beklentisi, Şubat 2016: Şubat ayı dış ticaret verisi bugün

günü saat 10’da açıklanacak. Şubat dış ticaret açığı piyasa beklentisi 3.8 milyar

dolar ve bu beklentinin gerçekleşmesi durumunda, 12 aylık dış ticaret açığı

yaklaşık 60 milyar dolar olacak. Bu durumda, Şubat itibariyle yıllıklandırılmış cari

açığın 30 milyar dolar (GSYH 4.2%) civarında gerçekleşmesini bekleriz.

Bu rapordaki veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.‘nin görüşünü yansıtmaktadır. Bu bilgiler

ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz.

İletişim : arastirma@garanti.com.tr

1

GÜNE BAŞLARKEN

31 Mart 2016

PİYASALARA BAKIŞ

BİST : FED Başkanı Yellen’ın risk alma iştahını destekleyen açıklamaları sonrasında iyimserlik yeni günde Asya

piyasalarında devam etse de, gelişmekte olan hisse piyasalarında ivme kaybı olduğu görülüyor. Yarın açıklanacak ABD

istihdam verileri öncesinde MSCI Gelişmekte Olan Piyasalar endeksi %0.2 oranında değer kaybetmiş durumda. Günlük

bazda global tarafta veri trafiği zayıf. Yurtiçi gündemde ise 4.çeyrek büyüme ve dış ticaret verilerinin yanı sıra son Para

Politikası Kurulu’na ilişkin yayınlanacak tutanaklar takip edilecek. BİST100 endeksinde güne hafif satıcılı eğilimle

başlanmasını bekliyoruz. FED etkisiyle artan iyimserliğin devamı noktasında olası kar satışlarının gün içi görünümde

82,500-82,000 destek bölgesi üzerinde karşılanması gerektiğini düşünüyoruz. Bu takdirde 83,000-83,500 bölgesine

yönelik eğilim devam edebilir.

Tahvil Piyasası: TL’deki değerlenme eğilimine paralel olarak dün verim eğrisinin tüm vadelerinde faizler 10 baz puan

civarında düştü. İşlem hacmi en çok 10 yıllık vadede gerçekleşti. 2 yıllık gösterge tahvil bileşik faizi günü %9.99, 10 yıllık

tahvil bileşik faizi ise günü %10.00 seviyesinde yatay tamamladı. Dün en çok faiz düşüşünün gerçekleştiği 3-5 yıllık

vadeli tahvillerde bileşik faiz seviyesi %9.87’ye kadar geriledi. TCMB ağırlıklı ortalama fonlama maliyeti %8.86

seviyesine geriledi, net fonlama miktarı ise 102.4 milyar TL idi. Bugün 3 milyar TL haftalık repo dönüşü bulunuyor.

FED Başkanı Yellen’ın yaptığı güvercin açıklamalar sonrasında yeniden iyimserliğin hakim olduğu piyasalarda bugün

faizlerde TL’deki değerlenme eğilimine paralel olarak düşüş beklemeye devam ediyoruz. Önümüzdeki hafta Pazartesi

günü açıklanacak olan enflasyon verisi de beklentiler doğrultusunda düşük gelirse fonlama maliyetindeki gevşeme

sürecektir. Verim eğrisinde kısa tarafının uzun tarafa göre daha cazip olacağı görüşümüzle 1-5 yıl vadeli tahvillerde alım

önerimizi koruyoruz. Uzun vadelerdeki yükselişleri de alım fırsatı olarak görmeye devam ediyoruz. Bugün verim eğrisinin

tüm vadelerinde tek hane faiz görmemiz söz konusu olabilir. Gösterge tahvilin gün içinde %9.90-%10.20 bileşik faiz

aralığında işlem görmesini bekliyoruz.

Eurobond Piyasası: Dün küresel risk iştahının yeniden artmasıyla Türkiye’nin 5 yıllık CDS primi 268 baz puandan 260

baz puana kadar geriledi. 2030 vadeli USD cinsi Türkiye Eurobondu ise bu sabah yeniden $170.0 fiyatla işlem görüyor.

ABD 10 yıllık tahvil faizlerindeki baskının azalmış olması, Türkiye CDS primlerindeki düşüş eğilimi ve aynı vadeli ABD

tahviline göre getiri farkının görece yüksek olması sebebiyle 2030 vadeli Eurobond’un alım için uygun seviyelerde

olduğu görüşündeyiz.

Daha kısa vadeli, 4-5 yıllık USD Eurobondlarda ise mevduata göre daha cazip getiri imkanı sundukları için olumlu

görüşümüzü koruyoruz. EUR cinsi tahvillerde ise ECB’ye bağlı olarak faizlerin düşmeye devam edeceği beklentisiyle

alım önerimizi ve özellikle 2012-2023 vadeleri için olumlu görüşümüzü koruyoruz.

Döviz Piyasası: Yellen’ın önceki gün yaptığı konuşma sonrasında risk iştahındaki artış dün de etkili olarak USD/TL

paritesinin 2.8250’ye dek düşmesine yol açtı. Ancak TL’nin performansının rakiplerine göre geride kaldığını görüyoruz.

Burada yine yerli yatırımcıların alış tarafında olmaları etkili. Dün yerlilerin $400-500 mn civarında alım yaptıklarını

tahmin ediyoruz. 2.8250 seviyesinin kırılması durumunda düşüşün 2.77-78 bölgesine uzaması söz konusu olabilir. Bu

seviye kırılmadan yeni USD satış önermiyoruz. Kısa vadeli işlem yapmayan yatırımcıların ise mevcut seviyelerde

kademeli alış yapabileceklerini düşünüyoruz. Bu sabah USD/TL’de ilk işlemler 2.8400 seviyesinden geçiyor. Sırasıyla

2.8250-2.8150 destekler; 2.8650-2.8850 dirençler.

FED Başkanı Yellen’ın faiz artış olasılığını daha da düşüren açıklamaları sonrasında dün EUR/USD paritesi yükselmeye

devam etti. Piyasadaki faiz artırım olasılıkları da düşmeye devam ediyor. Şu anki piyasa fiyatlamasına göre 2016 içinde

sadece tek faiz artışı olacak. Bu fiyatlamanın devamı, USD’de daha fazla değer kaybına yol açacaktır. Bugün Avrupa’da

enflasyon verisi açıklanacak. Yıllık çekirdek enflasyonun %0.9 olması bekleniyor, bunun altında kalan bir veri, ECB’nin

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2

GÜNE BAŞLARKEN

31 Mart 2016

de ileride yeni bir faiz indirimine gitmek zorunda kalacağı algılamasını güçlendirerek paritede düşüşe yol açabilir. Orta

vadede USD önermeye devam ediyoruz. Ancak kısa vadede EUR/USD’de 1.13’ün aşılması ile hedef 1.15 olacağından

EUR satış için beklemede kalınmasını öneriyoruz.

Uluslararası Piyasalar: ABD'de FED Başkanı Yellen’ın sonrası piyasalarda risk iştahı güçlendi. Dün Chicago FED

Başkanı Charles Evans da dün Yellen'a benzer ifadeler kullanarak, Nisan'da faiz artırılmasının önünde düşük enflasyon

gibi temel engeller bulunduğunu ifade etti. Böylece ABD’de faiz artırımına ilişkin beklentiler zayıfladı. Dün ABD’de

açıklanan özel sektör istihdam değişimi verileri de bu görüşü değiştirmedi. S&P endeksi günü %0.44, Dow Jones

endeksi ise %0.47 yükselişle tamamladı. DAX ise dün %1.60 yükseldi. VIX ise Ağustos ayından bu yana en düşük

seviyeyi gördü.

Dolar endeksi 95, ABD 10 yıllık tahvil faizi %1.82 seviyesinde. Brent petrol varil fiyatı ise $39.65. MOVE endeksi 70.54,

VIX ise 13.56 seviyesine geriledi. Wall Street'teki yükselişi izleyen Asya borsaları bu sabah, ABD faizlerin yakın

dönemde artırılacağı endişelerinin hafiflemesiyle birlikte artan risk iştahına paralel olarak artıda seyrediyor. Bugün

Avrupa’da AB enflasyon, İngiltere 4Ç15 büyüme verileri; ABD’de ise haftalık işsizlik başvuruları, Chicago PMI verileri

açıklanacak.

Emtia: Dolar endeksindeki zayıf seyir ve parasal genişlemenin dünya çapında süreceği beklentisi, değerli madenleri

desteklemeye devam ediyor. Altın fiyatında dün bir miktar kar satışı etkili olmakla birlikte, 25 yıldan bu yana bir çeyrekte

görülen en yüksek oranlı artışı kaydetmek üzere. Ayrıca kurumsal talebin de hala sürdüğü görülüyor. Altın fiyatındaki

artışın kısa vadede $1,250 seviyesine doğru süreceğini tahmin ediyoruz. Öte yandan altın/gümüş oranı neredeyse

2008’den bu yana en yüksek seviyelerinde, yani gümüş altına göre çok daha ucuz. Bu nedenle mevcut seviyeden altın

almak yerine gümüş tercih edilebilir.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

3

GÜNE BAŞLARKEN

31 Mart 2016

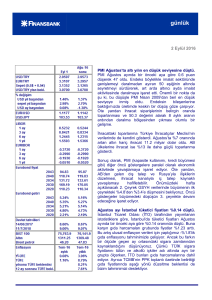

TEKNİK ANALİZ

Kar satışları görülebilir, 82,000 destek…

Düne yükselişle başlayan BİST100 endeksinde gün boyunca alıcılı eğilim korundu, kapanış %1.4’lük yükselişle 82,917

seviyesinden gerçekleşti. İşlem hacmi önceki güne göre %16 artarak 4.476 milyonTL oldu. 86 hisse değer kazandı, 11

hisse değer kaybetti.

BİST100 endeksinde güne hafif satıcılı eğilimle başlanmasını öngörüyoruz. Endekste 83,000 bölgesinin aşılamaması

gün içi görünümde kar satışlarına neden olabilir. Bu paralelde takip edeceğimiz destek seviyeler 82,500 ve 82,000

seviyeleridir. Açılış sonrasında etkili olabilecek kar satışlarının 82,500 destek bölgesi üzerinde karşılanması halinde

yükseliş denemelerinin 83,000 ve 83,500 bölgesine yönelik etkili olabileceğini düşünmekle birlikte söz konusu direnç

bölgelerde kalıcı olunması ihtimalini bu aşamada zayıf buluyoruz.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

4

GÜNE BAŞLARKEN

31 Mart 2016

VİOP TEKNİK ANALİZ

VİOP Endeks30 Nisan Kontratı

Güne güçlü alımlarla başlayan kontrat açılış sonrasında da gücünü korudu ve günü %1.6 artışla 101.825 seviyesinden

kapattı. Kısa vadeli yükselen kanal içinde yükselişini sürdüren kontratta 102.500 direnci halen korunuyor. Bu aşamada

kısmi kar satışlarıyla karşılaşılabilir. 101.600-101.300 ve 100.500 destek seviyeleri iken 100.500 desteğini mevcut long

pozisyonlar için stop-loss olarak izlemek gerekmektedir. Kontratta teknik olarak aşırı alım bölgesinde bulunsak da

100.500 desteği kırılmadıkça gerilemeler düzeltme niteliğinde olacaktır. Kontratın güne hafif satıcılı seyirle başlamasını

bekliyoruz.

EKONOMİ HABERLERİ

GSYH Büyüme Beklentisi, 4Ç15: 4Ç GSYH Büyümesi bugün saat 10’eda açıklanacak. Piyasa beklentisi ortalama

%5.0 olurken, beklentimiz benzer şekilde. Bu beklenti 2015 yılı büyümesini %4 civarına çekecektir.

Dış Ticaret Dengesi Beklentisi, Şubat 2016: Şubat ayı dış ticaret verisi bugün günü saat 10’da açıklanacak. Şubat dış

ticaret açığı piyasa beklentisi 3.8 milyar dolar ve bu beklentinin gerçekleşmesi durumunda, 12 aylık dış ticaret açığı

yaklaşık 60 milyar dolar olacak. Bu durumda, Şubat itibariyle yıllıklandırılmış cari açığın 30 milyar dolar (GSYH 4.2%)

civarında gerçekleşmesini bekleriz.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

5

GÜNE BAŞLARKEN

31 Mart 2016

ŞİRKET HABERLERİ

Garanti Bankası (GARAN, Not Yok, Fiyat:8.11TL, Piyasa Değeri TL34,062mn): Garanti Bankası toplamda 334mn TL

tutarındaki takipteki alacağını 30.3mn TL’ye sattı. Satılan tutar toplam takipteki alacakların %7.6’sına denk gelirken,

satış iskontosu yaklaşık %90 olarak gerçekleşti. NPL oranı böylece 2015’teki %2.7 seviyesinden %2.5 seviyesine

düşmüş oldu

Anadolu Cam (ANACM, EÜ, Fiyat:1.96TL, Piyasa Değeri TL870mn): Anadolu Cam %85 bağlı ortaklıklığı Anadolu

Cam Eskişehir Sanayi A.Ş ile Cam Çimento Seramik ve Toprak Sanayi İşçileri Sendikası (Kristal-İş) arasında

01/01/2016-31/12/2018 dönemini kapsayacak 2.Dönem Toplu İş Sözleşmesi görüşmeleri başlandığını açıklamıştır.

Sinpaş GYO (SNGYO, EP, Fiyat:0.59TL, Piyasa Değeri TL354mn): Sinpaş GYO 2015 yılı finansallarından nakit kar

payı dağıtılamaması kararı verdi. Şirket 2015’te 52mn TL net zarar kaydetmişti. Açıklama beklentimizle uyumludur.

Emlak Konut GYO (EKGYO, EÜ, Fiyat:2.76TL, Piyasa Değeri TL10,488mn): İstanbul Esenyurt Hoşdere 5. Etap

ihalesinin ikinci oturumunda en yüksek teklifi Cihan İnşaat verdi. EKGYO'nun payı 157mn TL olup, ihalede oluşan 1.88x

çarpanı son iki yıldaki ihale çarpan ortalamasının altındadır. Nötr

Aselsan (ASELS, EP, Fiyat:17.34TL, Piyasa Değeri TL8,670mn): Aselsan, Savunma Sanayii Müsteşarlığı ile 2013

Şubat ayında aldığı Modüler Geçici Üs Bölgesi Projesi’ne ek olarak yapılan sözleşme değişikliği ile ilave 99.8mn ABD$

tutarında sipariş almıştır. Teslimatlar 2018 yılına kadar tamamlanacaktır. Şirket'in 2015 sonu bekleyen iş yükü 4.3mlr

ABD$ seviyesindeydi. Olumlu.

DO & CO (DOCO, EÜ, Fiyat:338.50TL, Piyasa Değeri TL3,298mn): DO & CO Avusturya Demiryolları olan

sözleşmesini feshettiğini duyurdu. Şirket söz konusu operasyonların marjlar üzerinde uzun zamandır baskı oluşturması

nedeniyle sözleşmeyi fesh etmeyi değerlendirdiğini daha önce belirtmişti. Haberi beklenmesine rağmen olumlu olarak

değerlendiriyoruz.

Lokman Hekim (LKMNH, EÜ, Fiyat:3.20TL, Piyasa Değeri TL77mn): Lokman Hekim Ankara’da tıp merkezi olarak

işletmek üzere 2,400 metrekare gayrimenkulü 10 (5+5) yıllığına kiraladı. Hali hazırda Lokman Hekim Ankara’da iki

hastaneye sahiptir. Haberi olumlu olarak değerlendiriyoruz.

İş Bankası (ISCTR, EÜ, Fiyat:4.62TL, Piyasa Değeri TL20,790mn): İş Bankası Şubat ayında vadesi dolan 500mn

dolar tutarındaki Eurobond’unu yenilemek için yatırım bankalarına yetki verdi. Bloomberg’de açıklanan faiz oranı

MS+450bps. Vadesi dolan Eurobond’un ise bankaya maliyeti %5.3 seviyesindeydi. Dolayısıyla banka bir miktar maliyet

artışı ile karşılaşacaktır. Haberine etkisi nötr.

Şişe Cam (SISE, EÜ, Fiyat:3.67TL, Piyasa Değeri TL6,973mn): Şişe Cam, cam geri dönüşüm kapasitesinin

geliştirilmesine yönelik yatırımlar çerçevesinde şirket kurulmasına ve kuruluşa ilişkin tüm işlemlerin yapılmasına yönelik

Genel Müdürlüğün yetkilendirilmesine karar verildiğini açıklamıştır. Yorum: Haberin etkisini şu aşamada nötr olarak

değerlendiriyoruz.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

6

GÜNE BAŞLARKEN

31 Mart 2016

ŞİRKET HABERLERİ

Petkim (PETKM, EÜ, Fiyat:3.90TL, Piyasa Değeri TL5,850mn): APM Terminals İzmir (Petlim), yatırımını tamamladı.

Açılış için resmi onay sürecinin tamamlanmasını beklediklerini söyleyen APM Terminals Türkiye Genel Müdürü Mogens

Wolf Larsen, Mayıs ayında hizmete başlamayı hedeflediklerini belirtti. Nemrut Aliağa Körfezi'ndeki Petkim Limanı'nın

konteyner ve genel kargo terminallerini APM Terminals 28 yıl süreyle işletecek. Temmuz Haberde resmi işlemlerin

Mayıs ayında biteceği belirtiliyor. APM Terminals İzmir 2 fazdan oluşuyor. Faaliyete geçecek ilk faz 350 metrelik bir

rıhtıma ve 420 bin TEU'luk kapasiteye sahip. Bu yılın sonunda tamamlanacak ikinci fazda ise mevcut rıhtıma 350 metre

daha eklenecek ve toplamda terminal 700 metrelik bir rıhtıma sahip olacak. İkinci faz tamamlandığında konteyner

terminali 1.3 milyon TEU, genel kargo terminali de yaklaşık 500 bin ton elleçleme kapasitesine ulaşacak. Bittiğinde 400

milyon dolara malolacak yatırım bedelinin APM Terminals ve Petkim tarafından ortak karşılanıyor. Olumlu

SEKTÖR HABERLERİ

Elektrik: Enerji Piyasası Düzenleme Kurumu (EPDK), 1 Nisan 2016 tarihi itibari ile geçerli olmak üzere perakende

elektrik satış fiyatlarını değiştirmedi. Nihai tarife tüketicileri ve sanayi kullanıcıları için Nisan ayında bir fiyat değişimi

olmazken üreticilerin satış fiyatları ortalama %3 yükselirken dağıtım bedelleri ortalama %6 düşürülmüş ve toplam

elektrik satış fiyatı aynı seviyede kalmıştır. Haber elektrik üreticileri için olumludur. Nihai tarife değişmediği için son

tüketiciler ve yüksek elektrik kullanan sanayi şirketleri için etkisi nötr.

Ulaşım Sektörü: Gazetelerde yer alan habere göre, İsviçreli Stadler, yerli ortak ile birlikte Türkiye’de yüksek hızlı

tren/ray yatırımları ile ilgileniyor. Daha önce yer alan haberlerde Kanadalı tren ve uçak üreticisi Bombardier, Türkiye’de

demiryolu projelerine yerli ortak olarak Bozankaya ile birlikte katılacağı ve yüksek hızlı tren (YHT) üretimine yönelik

teknoloji transferi için 100mn ABD$ yatırım yapacağı yer almıştı. Bombardier, yerli ortağı ile katılacağı TCDD YHT

ihaleleri sonucu 80 adet tren seti üretmeyi hedeflediklerini ve YHT ihalesinin bu yıl, yaz aylarından sonra yapılmasını

beklediklerini açıklamıştı. Hatırlanacağı üzere Tümosan (TMSN), tren, hızlı tren ve demiryolu materyal ve

ekipmanlarının üretilmesi, satışı, bakım ve onarımı işlerinin yapılması amacı ile bu konuda faaliyet gösteren İspanya'da

yerleşik Patentes Talgo S.L.U. firması ile ortak proje, ortak girişim ve/veya teknoloji transferi yapılmasına ilişkin niyet

mektubunu (memorandum of understanding) imzalamıştı. Artan rekabet TMSN için olumsuz algılanabilir.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

7

GÜNE BAŞLARKEN

31 Mart 2016

KURUMSAL İŞLEMLER

Serm aye Artırım ı

31.03.2016

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

32

33

34

35

36

37

38

39

40

41

42

43

44

45

Şirket

BIST Kodu

Arcelik

ARCLK

Sabanci Holding

SAHOL

Turk Traktor

TTRAK

Otokar

OTKAR

Arena Bilgisayar

ARENA

Ford Otosan

FROTO

Kordsa Global Endustriyel KORDS

Bosch Fren Sistemleri

BFREN

Halk Bankasi

HALKB

Creditw est Faktoring

CRDFA

Ulker

ULKER

Albaraka Turk Katilim Bankasi

ALBRK

Tat Gida

TATGD

Aksa

AKSA

Tupras

TUPRS

Tofas Otomobil Fab.

TOASO

Hedef Girisim Srmy. Y.O. HDFGS

Aygaz

AYGAZ

Koc Holding

KCHOL

Kustur Kusadasi Turizm KSTUR

Turk Prysmian Kablo

PRKAB

Enka Insaat

ENKAI

Polisan Holding

POLHO

Garanti Bankasi

GARAN

Ege Endustri

EGEEN

Politeknik Metal

POLTK

Trakya Cam

TRKCM

Saf G.M.Y.O.

SAFGY

Jantsa Jant

JANTS

Orge Enerji

ORGE

Selcuk Ecza Deposu

SELEC

Tekfen Holding

TKFEN

Adana Cimento (C)

ADNAC

Bantas Bandirma Ambalaj BNTAS

Yeni Gimat G.M.Y.O

YGGYO

Bolu Cimento

BOLUC

Konya Cimento

KONYA

Emlak G.M.Y.O.

EKGYO

Unye Cimento

UNYEC

Akmerkez G.M.Y.O.

AKMGY

Aslan Cimento

ASLAN

Nuh Cimento

NUHCM

Bimeks Bilgi Islem

BMEKS

Turk Telekom

TTKOM

Anadolu Efes Biracilik

AEFES

Tarih

01.04.2016

01.04.2016

01.04.2016

04.04.2016

04.04.2016

04.04.2016

04.04.2016

04.04.2016

04.04.2016

05.04.2016

05.04.2016

05.04.2016

06.04.2016

06.04.2016

06.04.2016

07.04.2016

08.04.2016

11.04.2016

12.04.2016

15.04.2016

15.04.2016

20.04.2016

21.04.2016

25.04.2016

25.04.2016

27.04.2016

29.04.2016

29.04.2016

04.05.2016

05.05.2016

06.05.2016

13.05.2016

23.05.2016

23.05.2016

23.05.2016

24.05.2016

24.05.2016

24.05.2016

25.05.2016

25.05.2016

26.05.2016

26.05.2016

26.05.2016

30.05.2016

30.05.2016

ARAŞTIRMA

Hisse

Başına

Brüt (TL)

0.39

0.15

5.62

3.00

0.10

1.00

0.31

4.73

0.19

0.29

0.27

0.06

0.13

0.85

6.50

0.73

0.02

1.05

0.29

0.57

0.06

0.08

0.04

0.14

12.00

1.35

0.10

0.02

0.30

0.03

0.07

0.16

0.09

0.08

0.84

0.64

15.40

0.10

0.44

1.79

0.67

0.80

0.02

0.24

0.25

Brüt

Tem ettü Brüt Tem ettü

Verim i Dağıtım ı (TL)

2%

2%

7%

3%

2%

3%

6%

3%

2%

16%

1%

3%

2%

8%

8%

3%

1%

9%

2%

5%

2%

2%

2%

2%

4%

7%

5%

3%

1%

1%

3%

3%

11%

4%

6%

10%

4%

3%

11%

10%

1%

8%

1%

4%

1%

Bedelli

(%)

Bedelsiz Mevcut Serm aye (m n Kapanış

(%)

TL)

(TL)

675.7

19.16

2040.4

9.80

53.4

84.15

24.0

107.50

32.0

5.22

350.9

37.28

194.5

5.33

2.5

169.20

1250.0

10.36

80.0

1.82

342.0

21.24

900.0

1.64

136.0

5.85

185.0

10.46

250.4

78.90

500.0

22.90

20.0

1.84

300.0

12.18

2535.9

14.54

4.3

12.00

112.2

2.81

4000.0

4.83

370.0

2.26

4200.0

8.11

3.2

322.90

3.8

18.57

895.0

2.04

886.6

0.78

11.1

21.70

20.0

3.61

621.0

2.55

370.0

5.35

165.3

0.85

21.5

1.97

107.5

14.60

143.2

6.55

4.9

345.00

3800.0

2.83

123.6

4.08

37.3

18.20

73.0

45.58

150.2

10.10

120.0

1.74

3500.0

6.68

592.1

21.06

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

Referans

Fiyat (TL)

8

GÜNE BAŞLARKEN

31 Mart 2016

KURUMSAL İŞLEMLER

Serm aye Artırım ı

04.02.1900

46

47

48

47

48

49

50

51

52

53

54

55

56

57

58

59

60

61

62

63

64

65

66

67

68

69

70

71

72

73

74

75

76

77

78

79

80

81

82

83

84

85

86

87

88

89

90

91

92

93

94

95

96

97

98

99

100

101

102

103

Şirket

BIST Kodu

Vestel Beyaz Esya

VESBE

Eczacibasi Ilac

ECILC

Eczacibasi Yatirim

ECZYT

Alarko G.M.Y.O.

ALGYO

Borusan Yat. Paz.

BRYAT

Sise Cam

SISE

T. Vakiflar Bankasi

VAKBN

Anadolu Isuzu

ASUZU

Aselsan

ASELS

Yazicilar Holding

YAZIC

Borusan Boru

BRSAN

Adel Kalemcilik

ADEL

Alarko Holding

ALARK

Bim Birlesik Magazalar

BIMAS

Lider Faktoring

LIDFA

Turkcell

TCELL

Lokman Hekim

LKMNH

Park Elek. Madencilik

PRKME

Emek Elektrik

EMKEL

Bursa Cimento

BUCIM

Mardin Cimento

MRDIN

Petkim

PETKM

Royal Hali

ROYAL

Gubre Fabrikalari

GUBRF

Isbir Holding

ISBIR

Turkcell

TCELL

Cemtas

CEMTS

San-El Elektrik

SANEL

Bim Birlesik Magazalar

BIMAS

Alarko Carrier

ALCAR

Hektas

HEKTS

Ulusoy Elektrik

ULUSE

Turkcell

TCELL

Ege Gubre

EGGUB

Good-Year

GOODY

Verusa Holding

VERUS

Verusaturk Girisim Srmy. Y.O.

VERTU

Dogus Otomotiv

DOAS

Alkim Kimya

ALKIM

Sodas Sodyum

SODSN

Bizim Toptan Satis Magazalari

BIZIM

Bastas Baskent Cimento BASCM

Garanti Y.O.

GRNYO

Soda Sanayii

SODA

Aksu Enerji

AKSUE

Avod Gida

AVOD

Cuhadaroglu Metal

CUSAN

Kutahya Porselen

KUTPO

Info Yatirim

INFO

Pinar Entegre Et Ve Un

PETUN

Eregli Demir Celik

EREGL

Pinar Sut

PNSUT

Halk G.M.Y.O.

HLGYO

Coca Cola Icecek

CCOLA

Ozerden Plastik Sanayi

OZRDN

Ulusoy Un

ULUUN

Erbosan

ERBOS

Gedik Yatirim

GEDIK

Mct Danismanlik

MCTAS

Iskenderun Demir Ve Celik ISDMR

Tarih

02.05.2016

10.05.2016

11.05.2016

31.05.2016

31.05.2016

31.05.2016

31.05.2016

31.05.2016

31.05.2016

31.05.2016

31.05.2016

31.05.2016

31.05.2016

06.06.2016

15.06.2016

15.06.2016

20.06.2016

20.06.2016

21.06.2016

27.06.2016

27.06.2016

27.06.2016

28.07.2016

29.07.2016

01.09.2016

19.09.2016

30.09.2016

30.09.2016

07.11.2016

30.11.2016

30.11.2016

15.12.2016

15.12.2016

ARAŞTIRMA

Hisse

Başına

Brüt (TL)

0.69

0.40

1.20

0.63

0.37

0.13

0.04

0.50

0.06

0.06

0.14

1.27

0.26

0.60

0.40

0.18

0.12

0.37

0.01

0.14

0.37

0.32

0.11

0.10

1.00

0.18

0.04

0.05

0.50

4.12

0.27

0.17

0.18

0.16

5.53

0.34

0.30

1.36

0.72

0.25

0.10

0.18

0.01

0.36

Brüt

Tem ettü Brüt Tem ettü

Verim i Dağıtım ı (TL)

6%

12%

9%

2%

1%

4%

1%

3%

0%

0%

2%

6%

7%

1%

19%

2%

4%

13%

1%

3%

8%

8%

7%

2%

1%

2%

2%

2%

1%

10%

10%

2%

2%

1%

5%

1%

8%

11%

5%

7%

1%

8%

1%

7%

Bedelli

(%)

55

0.11

0.05

0.08

0.97

0.30

0.99

0.01

0.12

0.14

0.03

1.29

0.10

0.08

0.17

6%

1%

10%

9%

7%

6%

1%

0%

4%

2%

4%

5%

2%

4%

Bedelsiz Mevcut Serm aye (m n Kapanış

(%)

TL)

(TL)

190.0

11.25

548.2

3.29

70.0

12.72

10.7

26.60

28.1

28.46

1900.0

3.67

2500.0

4.67

25.4

17.99

500.0

18.21

160.0

13.24

141.8

6.55

23.6

20.18

223.5

3.59

303.6

62.30

30.0

2.10

2200.0

11.57

24.0

3.20

148.9

2.78

24.3

1.25

105.8

4.37

109.5

4.43

1500.0

3.90

60.0

1.45

334.0

5.95

0.6

126.40

2200.0

11.57

101.0

1.68

13.2

2.00

303.6

62.30

10.8

39.32

75.9

2.75

40.0

7.01

2200.0

11.57

10.0

20.20

11.9

113.10

20.0

56.15

52.0

3.55

220.0

12.38

24.7

14.28

6.0

3.38

40.0

16.41

131.6

2.30

32.0

0.65

660.0

5.01

100

8.4

10.73

45.0

1.31

71.3

1.95

39.9

4.02

18.5

0.85

43.3

10.98

3500.0

4.28

45.0

16.50

743.0

1.04

254.4

39.36

10.7

3.18

84.5

1.96

5.2

36.10

67.4

2.17

5.1

4.86

2900.0

4.39

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

Referans

Fiyat (TL)

9

GÜNE BAŞLARKEN

31 Mart 2016

VERİ AKIŞI

30 Mart Çarşamba

Cumhurbaşkanı Erdoğan’ın Amerika Ziyaretinin 2. Günü

02:50 – Japonya Sanayi Üretimi (Aylık) (Şubat) – Önceki Veri: %3.7 / Beklenti: -%5.8

10:50 – Türkiye Bloomberg Tüketici Güveni Açıklanacak

12:00 – AB Tüketici Güveni Endeksi (Mart) – Önceki Veri: -9.7 / Beklenti: -9.7

14:15 – ABD ADP İsihdam Değişimi (Mart) – Önceki Veri: 214bin / Beklenti: 195bin

17:30 – ABD DOE Ham Petrol Stok Değişimi – Önceki Veri: 45717 / Beklenti: m.d.

31 Mart Perşembe

Cumhurbaşkanı Erdoğan’ın Amerika Ziyaretinin 3. Günü

10:00 – Türkiye GSYH (Yıllık) (4Ç) – Önceki Veri: %4.0 / Beklenti: %5.0

10:00 – Türkiye Ticari Denge (Şubat) – Önceki Veri: -3.8mlr $ / Beklenti: -3.2mlr $

11:30 – İngiltere GSYH (Yıllık) (4Ç) – Önceki Veri: %1.9 / Beklenti: %1.9

12:00 – AB Enflasyon (Yıllık) (Mart) – Önceki Veri: -%0.2 / Beklenti: -%0.1

12:00 – AB Çekirdek Enflasyon (Yıllık) (Mart) – Önceki Veri: %0.9 / Beklenti: %0.9

15:30 – ABD İşsizlik Başvuruları – Önceki Veri: 265bin / Beklenti: m.d.

16:45 – ABD Chicaga PMI (Mart) – Önceki Veri: 47.6 / Beklenti: 50.5

1 Nisan Cuma

Cumhurbaşkanı Erdoğan’ın Amerika Ziyaretinin 4. Günü

S&P İspanya’nın Kredi Notunu Gözden Geçirecek

Fitch Almanya’nın Kredi Notunu Gözden Geçirecek

04:45 – Çin Caixin İmalat PMI (Mart) – Önceki Veri: 48.0 / Beklenti: 48.3

10:00 – Türkiye İmalat PMI (Mart) – Önceki Veri: 50.3 / Beklenti: m.d.

10:50 – Almanya İmalat PMI (Mart) – Önceki Veri: 50.4 / Beklenti: 50.4

11:00 – AB İmalat PMI (Mart) – Önceki Veri: 51.4 / Beklenti: 51.4

12:00 – AB İşsizlik Oranı (Şubat) – Önceki Veri: %10.3 / Beklenti: %10.3

15:30 – ABD Tarım Dışı İstihdam (Mart) – Önceki Veri: 242bin / Beklenti: 205bin

15:30 – ABD İşsizlik Oranı (Mart) – Önceki Veri: %4.9 / Beklenti: %4.9

15:30 – ABD Ortalam Saatlik Kazançlar (Yıllık) – Önceki Veri: %2.2 / Beklenti: 2.2%

17:00 – ABD ISM İmalat (Mart) – Önceki Veri: 49.5 / Beklenti: 51.0

17:00 – ABD Michigan Tüketici Duyarlılık Endeksi (Mart) – Önceki Veri: 90.0 / Beklenti: 90.5

20:00 – ABD Baker Hughes Kuyu Sayısı – Önceki Veri: 372 / Beklenti: m.d.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

10

GÜNE BAŞLARKEN

31 Mart 2016

UYARI NOTU

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel

sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk

ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım

kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece

GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve

yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca,

Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği kısmen ya da tamamen üçüncü kişilerce

hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye

özel ve münhasırdır. İlave olarak, bu raporun gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda

kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır.

Garanti Yatırım

Etiler Mahallesi Tepecik Yolu Demirkent Sokak

No.1 34337 Beşiktaş, İstanbul

Telefon: 212 384 11 21

Faks: 212 352 42 40

E-mail: arastirma@garanti.com.tr

Tavsiye Tanımları

EÜ

Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin üzerinde olması beklenmektedir.

EP

Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisine yakın olması beklenmektedir.

EA

Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin altında olması beklenmektedir.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

11