HAFTALIK DEĞERLENDİRME - MAKROEKONOMİK STRATEJİ

02.02.2015

Küresel risk algılaması normalizasyonun baskısı altında

Küresel merkez bankalarının farklı duruşları, piyasalardaki oynaklığı yüksek tutmaya devam ediyor. Küresel büyümeye

yönelik endişeler karşısında para politikalarının genişlemeci eğilimleri ön planda olmakla birlikte, küresel ekonomi ve piyasalar

üzerinde belirleyici güç olan FED’in normalizasyona yakın duruşu risk algılamasında ağırlığını hissettiriyor ve “zayıf ülke merkez

bankalarının genişlemeci eğilimlerinin dengeleyici bir unsur olamayacağı” görüşümüzü destekliyor.

Küresel ilginin FED’in normalizasyon sürecine döndüğü mevcut konjonktürde, ABD’de bu hafta açıklanacak PCE enflasyon,

ISM ve tarım dışı gibi kritik veriler öncesinde risk algılamasındaki temkinliliğin devam etmesi beklenebilir. Ekonomik aktivite ve

istihdam piyasasındaki güçlenmenin korunması, FED’in normalizasyon eğiliminin gelişen ülkeler üzerindeki baskısının daha

fazla hissedilmesine yol açacaktır.

Bu hafta açıklanacak Ocak TÜFE enflasyon oranını %0,90 düzeyinde bekliyoruz. Yıllık enflasyon oranında 1 puanın üzerinde

bir düşüş yaşanması ve küresel risk algılamasının izin vermesi halinde planlanan ara PPK toplantısında, olası faiz indirimi

kararının en fazla 50 baz puan olarak 'ölçülü' olmasını bekliyoruz.

Yılın ilk ayında işlenmemiş gıda fiyatlarından aldığımız olumsuz sinyaller, gıda fiyatlarının enflasyonu düşürme sürecine

katkısıyla ilgili belirsizliklerin devam ettiğine işaret ediyor.

Olumlu baz etkisine ek olarak; döviz kuru ve petrol fiyatları, hava koşulları ve toplam talep unsurları gibi kritik bileşenlerin

destekleyici olması durumunda, yıllık enflasyon oranının ilk çeyrekte %6-7; ikinci çeyrekte ise %5-6 bandına inmesi mümkün.

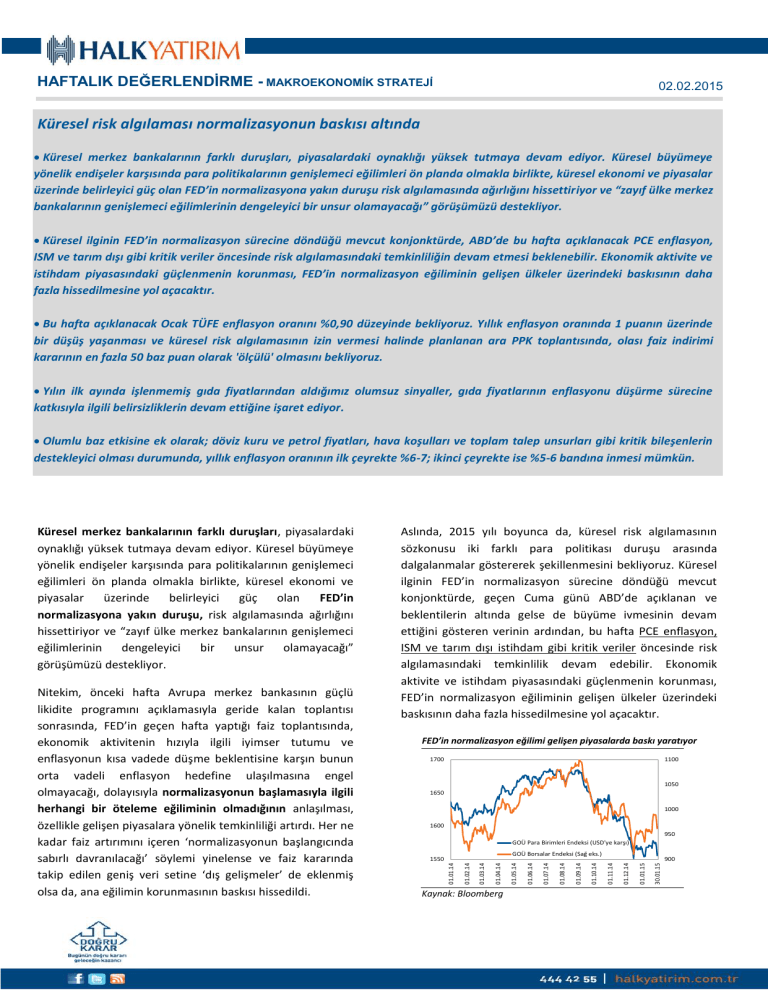

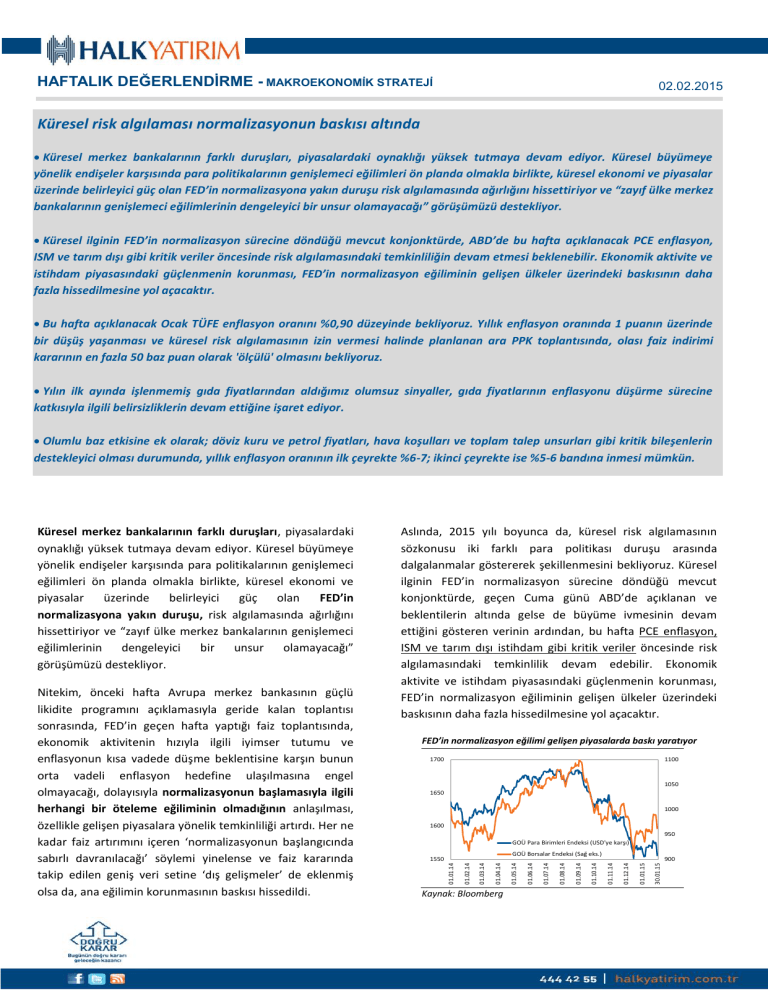

FED’in normalizasyon eğilimi gelişen piyasalarda baskı yaratıyor

1700

1100

1050

1650

1000

1600

950

GOÜ Para Birimleri Endeksi (USD'ye karşı)

30.01.15

01.01.15

01.12.14

900

01.11.14

01.10.14

01.09.14

01.08.14

01.07.14

01.06.14

01.04.14

01.03.14

Kaynak: Bloomberg

01.05.14

GOÜ Borsalar Endeksi (Sağ eks.)

1550

01.02.14

Nitekim, önceki hafta Avrupa merkez bankasının güçlü

likidite programını açıklamasıyla geride kalan toplantısı

sonrasında, FED’in geçen hafta yaptığı faiz toplantısında,

ekonomik aktivitenin hızıyla ilgili iyimser tutumu ve

enflasyonun kısa vadede düşme beklentisine karşın bunun

orta vadeli enflasyon hedefine ulaşılmasına engel

olmayacağı, dolayısıyla normalizasyonun başlamasıyla ilgili

herhangi bir öteleme eğiliminin olmadığının anlaşılması,

özellikle gelişen piyasalara yönelik temkinliliği artırdı. Her ne

kadar faiz artırımını içeren ‘normalizasyonun başlangıcında

sabırlı davranılacağı’ söylemi yinelense ve faiz kararında

takip edilen geniş veri setine ‘dış gelişmeler’ de eklenmiş

olsa da, ana eğilimin korunmasının baskısı hissedildi.

Aslında, 2015 yılı boyunca da, küresel risk algılamasının

sözkonusu iki farklı para politikası duruşu arasında

dalgalanmalar göstererek şekillenmesini bekliyoruz. Küresel

ilginin FED’in normalizasyon sürecine döndüğü mevcut

konjonktürde, geçen Cuma günü ABD’de açıklanan ve

beklentilerin altında gelse de büyüme ivmesinin devam

ettiğini gösteren verinin ardından, bu hafta PCE enflasyon,

ISM ve tarım dışı istihdam gibi kritik veriler öncesinde risk

algılamasındaki temkinlilik devam edebilir. Ekonomik

aktivite ve istihdam piyasasındaki güçlenmenin korunması,

FED’in normalizasyon eğiliminin gelişen ülkeler üzerindeki

baskısının daha fazla hissedilmesine yol açacaktır.

01.01.14

Küresel merkez bankalarının farklı duruşları, piyasalardaki

oynaklığı yüksek tutmaya devam ediyor. Küresel büyümeye

yönelik endişeler karşısında para politikalarının genişlemeci

eğilimleri ön planda olmakla birlikte, küresel ekonomi ve

piyasalar

üzerinde

belirleyici

güç

olan

FED’in

normalizasyona yakın duruşu, risk algılamasında ağırlığını

hissettiriyor ve “zayıf ülke merkez bankalarının genişlemeci

eğilimlerinin

dengeleyici

bir

unsur

olamayacağı”

görüşümüzü destekliyor.

02.02.2015

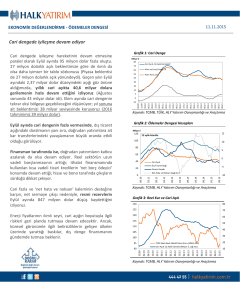

Petrol fiyatlarındaki düşüşün dezenflasyon sürecine katkısı

16%

130

Enerji Enflasyonu (Yıllık değ.)

Enerji Enflasyonu (Aylık değ.)

Brent Petrol Spot (Sağ eks., dolar)

14%

12%

120

110

10%

8%

100

6%

90

4%

80

2%

70

0%

Eki.14

Ara.14

Ağu.14

Nis.14

Haz.14

Ara.13

Şub.14

Eki.13

Ağu.13

Nis.13

Haz.13

60

Ara.12

-2%

Şub.13

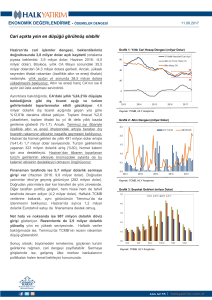

Küresel risk algılamasında yaşanan bu dalgalanma, içeride

bu hafta açıklanacak Ocak enflasyonu ve faiz kararı gibi iki

önemli dengeye ait gerçekleşme ve kararları daha da kritik

bir hale getiriyor. Salı günü açıklanacak Ocak TÜFE

enflasyon oranını %0,90 düzeyinde ve ortalama piyasa

beklentisi olan %0,7’nin üzerinde bekliyoruz. Özellikle

işlenmemiş gıda fiyatlarından aldığımız olumsuz sinyaller,

gıda fiyatlarının enflasyonu düşürme sürecine katkısıyla ilgili

belirsizliklerin devam ettiğine işaret ediyor. Ocak sonunda

yıllık gıda enflasyonu %11’lere gerileyebilecek olsa da, hala

tüm yıl için öngörülen %9’luk hedefe göre güven farkının

devam ettiğini gösteriyor. Üstelik, uluslararası gıda

fiyatlarındaki ılımlı seyrin içeriye yansımadığını da izliyoruz.

Uluslararası gıda fiyatları yurt içi gıda fiyatlarında fazla etkili değil

15%

10%

5%

10%

0%

Kaynak: TCMB, TÜİK , Reuters, HLY Yat. Dan. ve Araştırma

-5%

5%

-10%

-15%

12.14

10.14

08.14

06.14

04.14

02.14

12.13

10.13

08.13

06.13

02.13

12.12

10.12

08.12

06.12

04.12

02.12

12.11

10.11

0%

04.13

TÜFE (yıllık değ.)

Türkiye Gıda Fiyat Endeksi (yıllık değ.)

FAO Gıda Fiyat Endeksi (yıllık değ., sağ eks.)

Kaynak: FAO , TÜİK, HLY Yat. Dan. ve Araştırma

Geçen ayın enflasyonunda baskı yaratan diğer bir unsur da,

alkol ve tütün fiyatlarına gelen zamlar. Aylık enflasyon

oranında 0,3 puan civarında bir etkisinin olduğunu

hesaplıyoruz.

Diğer taraftan, benzin fiyatlarında devam eden düşüş ve

giyim fiyatlarındaki mevsimsel indirimler, aylık enflasyon

oranını sınırlayabilecek en önemli bileşenler. TCMB’nin

çalışmasına göre, petrol fiyatlarındaki düşüşlerin rafineri

çıkış fiyatına birebir yansıdığı varsayımı altında, uluslararası

petrol fiyatlarındaki düşüşün yaklaşık 1/3 oranında yurt içi

benzin fiyatlarına yansıdığını biliyoruz. Daha ayrıntılı olarak,

Brent petrol fiyatlarındaki %10’luk bir düşüş, içeride benzin

fiyatlarında ilk 2 ay sonunda %2,8, 1 yıl sonunda %3, 2 yıl

sonunda ise %3,3’lük azalışa neden oluyor. TÜFE oranı

üzerindeki etkisi ise, 1 ve 2 yıl sonunda, sırasıyla %0,41 ve

%0,49’luk düşüşler şeklinde.

Aylık enflasyon oranına yönelik temkinli yaklaşımımıza

karşın, olumlu baz etkisi sayesinde, yıllık enflasyonun 1

puanın üzerinde bir düşüş kaydederek, Ocak sonu itibariyle

%7’nin biraz üzerinde kalması hatta altına inmesi mümkün

görünüyor. Bilindiği gibi, 2015 yılı enflasyonunda, TÜFE alt

kalemlerindeki baz etkisi önemli olacak. Yıl genelinde en

büyük katkının temel mal, enerji ve işlenmemiş gıda kaynaklı

olarak gıda grubundaki baz etkilerinden gelmesi bekleniyor.

Ancak, yılın ilk ayında görebileceğimiz üzere, gıda kaynaklı

baz etkisine karşı biraz daha ihtiyatlı yaklaşılması

gerektiğini düşünüyoruz. Baz etkisinin genel olarak, Ağustos

ayına kadar olumlu yönde etkili olması beklenirken; yılın son

beş ayında ise etkinin terse dönebileceği görülüyor.

Olumlu baz etkisi temel mal, enerji ve işlenmemiş gıdada belirgin

Kaynak: TCMB

Çekince için lütfen arka sayfaya bakınız.

dolayısıyl

02.02.2015

Ancak dezenflasyon sürecinde, olumlu baz etkisinin tek

başına yeterli olmayacağı; döviz kuru ve petrol fiyatları,

hava koşulları ve toplam talep unsurları gibi kritik

bileşenlerin de destekleyici olması gerektiğini biliyoruz.

Sözkonusu desteğin oluşması durumunda ise, yıllık

enflasyon oranının ilk çeyrekte %6-7; ikinci çeyrekte ise %56 bandına hızlı bir düşüş kaydetmesi mümkün.

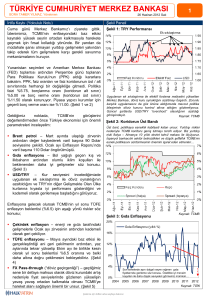

Enflasyonun tarihi düşük seviyelere kalıcı olarak inmesi için,

para politikasında ‘ölçülü’ adımlar gerekiyor

12%

10%

8%

6%

Çekirdek Enflasyon ("I", yıllık değ.)

TÜFE (Yıllık değ.)

HLY TÜFE Tahmini(Yıllık değ.)

4%

12.16

06.16

12.15

06.15

12.14

06.14

12.13

06.13

12.12

06.12

12.11

06.11

12.10

06.10

12.09

06.09

12.08

2%

Kaynak: TÜİK, HLY Yat. Dan. ve Araştırma

Bu çerçevede, TCMB'nin Ocak enflasyonunun yıllık oranda 1

puanın üzerinde bir düşüşe işaret etmesi halinde yapması

beklenen ara PPK toplantısında alabileceği faiz indirimi

kararının 'ölçülü' olması daha da kritik bir hale geliyor.

İçeride enflasyon görünümü, dışarıda ise küresel sermaye

hareketlerinin izin vermesi halinde, para politikasında

atılabilecek genişlemeci adımların ‘ölçülü’ olmasının, kur

istikrarı ve para politikası kredibilitesi açısından önemli

olacağını; enflasyonun tarihi düşük seviyelere kalıcı olarak

inmesini sağlayabileceğini düşünüyoruz. Nitekim, TCMB’nin

geçen Cuma günkü yazılı açıklamasında, faiz indiriminde

büyük adımların beklenmemesi gerektiğine yönelik sinyal

verdiğini söyleyebiliriz.

Verim eğrisi yataya yakın ters eğimli

4%

3%

2%

1%

0%

-1%

-2%

-3%

-4%

01.15

11.14

09.14

07.14

05.14

03.14

01.14

11.13

09.13

07.13

05.13

01.13

03.13

Türkiye (5Y-BIST Bankalararası Repo) Faiz Farkı

-5%

Kaynak: Bloomberg , Borsa İstanbul

Çekince için lütfen arka sayfaya bakınız.

dolayısıyl

02.02.2015

DIŞ DENGE VE REEL KUR

Grafik2:Altın İhracatı ve İthalatı

Grafik1:Cari Denge

3,0

85

CA 12 aylık kümülatif

(USD milyar)

75

Altın İhracatı* (2013)

Altın İhracatı* (2014)

Altın İthalatı* (2013)

Altın İthalatı* (2014)

2,0

55

Altın ve Enerji Hariç CA

12 aylık kümülatif (USD

milyar)

45

Altın Hariç CA 12 aylık

kümülatif (USD milyar)

65

1,0

0,0

35

25

-1,0

15

-2,0

5

-5

Kasım

Ekim

Eylül

Ağustos

Temmuz

Aralık

4,0

3,0

2,0

60

1,0

0,0

55

-1,0

50

-2,0

01.15

11.14

09.14

07.14

05.14

03.14

-3,0

01.14

45

11.13

-1,5

01.15

40

11.14

-1,0

09.14

45

07.14

-0,5

05.14

0,0

50

03.14

55

01.14

0,5

11.13

1,0

65

09.13

1,5

60

09.13

Haziran

2,0

65

07.13

Aylık Net Değişim (Milyar

USD,sağ eks.)

DIBS Stok (Milyar USD)

07.13

Hisse Stok (Milyar USD)

5,0

70

05.13

70

2,5

03.13

75

Aylık Net Değişim (Milyar

USD,sağ eks.)

05.13

Mayıs

Grafik4:Portföy Yatırımları- Bono (Net)

01.13

80

Kaynak:TCMB

Kaynak:TCMB

Grafik6: Reel Kur Endeksi

110

50

105

49

100

48

95

47

90

46

85

45

80

114,1

112,8

115

51

12.10

02.11

04.11

06.11

08.11

10.11

12.11

02.12

04.12

06.12

08.12

10.12

12.12

02.13

04.13

06.13

08.13

10.13

12.13

02.14

04.14

06.14

08.14

10.14

12.14

120

52

12.11

02.12

04.12

06.12

08.12

10.12

12.12

02.13

04.13

06.13

08.13

10.13

12.13

02.14

04.14

06.14

08.14

10.14

12.14

53

Kaynak:Thomson Reuters, HLY Araştırma

125,5

125

İhracat Ağırlıklı Küresel PMI Endeksi

101,5

130

55

121,1

Grafik5:HLY İhracat Ağırlıklı Küresel PMI Endeksi

103,3

03.13

Nisan

Kaynak:TCMB

Grafik3:Portföy Yatırımları- Hisse Senedi (Net)

01.13

Mart

11.14

08.14

05.14

02.14

11.13

08.13

05.13

02.13

11.12

08.12

05.12

02.12

11.11

08.11

05.11

02.11

11.10

08.10

05.10

02.10

11.09

08.09

05.09

02.09

11.08

Kaynak:TCMB,HLY Araştırma

Şubat

Ocak

-3,0

-15

54

*Milyar USD

Kaynak:TCMB, HLY Araştırma

Çekince için lütfen arka sayfaya bakınız.

PARA POLİTİKASI VE PİYASA FAİZ GÖSTERGELERİ

02.02.2015

Grafik8:Türkiye 5 Yıl ve BIST Bankalararası Repo Farkı

Grafik7:Para Politikası ve Piyasa Faiz Oranları

4%

11,25%

Faiz Koridoru

3%

TCMB Ort. Fonlama Maliyeti

10,50%

2%

BIST Bankalararası Repo (Gecelik)

1%

9,75%

0%

9,00%

-1%

-2%

8,25%

-3%

-4%

Kaynak:TCMB

Kaynak:Thomson Reuters, HLY Araştırma

Grafik9:TCMB Döviz Varlık Göstergeleri

Grafik10:Türkiye ve GOÜ’de Kurdaki Volatilite

01.15

11.14

09.14

07.14

05.14

03.14

01.14

11.13

09.13

03.13

01.13

07.13

Türkiye (5Y-BIST Bankalararası Repo) Faiz Farkı

-5%

05.13

29.01.15

29.12.14

29.11.14

29.10.14

29.09.14

29.08.14

29.07.14

7,50%

1,6%

50

USD/TL

GOÜ Ortalama

1,4%

1,2%

45

1,0%

0,8%

40

0,6%

0,4%

35

Net Dış Varlıklar (Milyar $)

0,2%

Net Döviz Pozisyonu (Milyar $)

Kaynak:TCMB,HLY Araştırma

Kaynak:HLY Araştırma, Thomson Reuters

Grafik11: Krediler(13 Haftalık ort. yıl., kur etk. arın.)

Grafik12:Piyasa Likiditesi ve Kur

24%

55

01.15

12.14

11.14

10.14

09.14

08.14

06.14

09.14

11.14

01.15

09.13

11.13

01.14

03.14

05.14

07.14

09.12

11.12

01.13

03.13

05.13

07.13

01.12

03.12

05.12

07.12

07.14

0,0%

30

2,45

TCMB Net Fonlama (Milyar TL)

USD/TRY (Sağ eks.)

22%

50

2,40

20%

18%

45

2,35

40

2,30

35

2,25

30

2,20

16%

14%

12%

10%

Toplam Krediler (13 haftalık ort., yıllıklandırılmış, kur etkisinden arındırılmış)

30.10.14

03.11.14

07.11.14

11.11.14

15.11.14

19.11.14

23.11.14

27.11.14

01.12.14

05.12.14

09.12.14

13.12.14

17.12.14

21.12.14

25.12.14

29.12.14

02.01.15

06.01.15

10.01.15

14.01.15

18.01.15

22.01.15

26.01.15

30.01.15

01.15

12.14

11.14

10.14

09.14

08.14

07.14

06.14

05.14

04.14

8%

Kaynak:TCMB, HLY Araştırma

Kaynak: TCMB,HLY Araştırma

Tablo: Krediler 13 Haftalık Ortalama Yıllıklandırılmış Kur Etkisinden Arındırılmış (BDDK rakamları ile)

23 Ocak

16 Ocak

9 Ocak

02 Ocak

26 Aralık

19 Aralık

12 Aralık

05 Aralık

28 Kasım

21 Kasım

14 Kasım

07 Kasım

13 Haftalık ortalama

18,0%

23,1%

16,8%

16,4%

18,5%

19,1%

19,5%

20,1%

19,3%

19,3%

18,0%

19,5%

Yıllık

15,6%

17,2%

16,3%

16,4%

15,7%

15,9%

16,5%

16,7%

16,2%

16,1%

16,3%

16,5%

Kaynak: BDDK, HLY Araştırma * Yıllık rakamlarda değişimlerin ortalamaları kullanılmıştır.

Çekince için lütfen arka sayfaya bakınız.

GLOBAL EKONOMİK GÖRÜNÜM

02.02.2015

Grafik13: ABD GSYİH ve 10 Yıllık Gösterge Tahvil

Grafik14: ABD Tarım Dışı İstihdam ve İşsizlik Oranı

5,5%

ABD GSYİH (yıllık değ.)

ABD 10Y Tahvil faizi (sağ eks.)

5,0%

600

10,0%

400

9,0%

200

8,0%

0

7,0%

5,0%

3,0%

4,5%

1,0%

4,0%

-1,0%

3,5%

Kaynak: Thomson Reuters

6,0%

İşsizlik Oranı (sağ eks.)

12.14

06.14

12.13

06.13

12.12

06.12

5,0%

12.11

-400

12.14

06.14

12.13

06.13

12.12

06.12

12.11

06.11

12.10

06.10

12.09

06.09

12.08

06.08

12.07

1,5%

06.07

-9,0%

12.06

2,0%

Tarım Dışı İstihdam (bin kişi)

-200

06.11

2,5%

-7,0%

12.10

-5,0%

06.10

3,0%

12.09

-3,0%

Kaynak: Thomson Reuters

Grafik16: ABD ISM İmalat ve Hizmetler PMI Endeksleri

Grafik15: ABD TÜFE ve Kişisel Tüketim Harcamaları

6,0%

2,5%

ISM İmalat PMI

Sınır

ISM Hizmetler PMI

ABD TÜFE (yıllık değ.)

5,0%

2,3%

PCE Çekirdek Enflasyon (sağ eks.,yıllık

2,1%

değ.)

4,0%

3,0%

Ocak 13

Aralık 14 60

Şubat 13

Kasım 14

Mart 13

55

Ekim 14

Nisan 13

1,9%

Eylül 14

2,0%

1,7%

1,0%

1,5%

0,0%

1,1%

-3,0%

0,9%

Temmuz 14

40

Nisan 14

Mart 14

Şubat 14

Eylül 13

Ocak 14

Kaynak: Thomson Reuters

Grafik17: ABD Güven Endeksleri

Grafik18: ABD Konut Piyasası

Michigan Tüketici Güven End.(1964=100, sağ

eks.)

96

88

80

72

64

56

48

40

32

Kaynak: Thomson Reuters

01.15

07.14

01.14

07.13

01.13

07.12

01.12

07.11

01.11

07.10

01.10

07.09

01.09

07.08

01.08

07.07

01.07

24

Ekim 13

Kasım 13

Aralık 13

500

Yeni Konut Satışları (bin adet)

450

S&P CaseShiller Konut Fiyat

Endeksi (yıllık değ., sağ eks.)

400

15,0%

10,0%

5,0%

0,0%

-5,0%

350

-10,0%

300

-15,0%

250

-20,0%

12.08

04.09

08.09

12.09

04.10

08.10

12.10

04.11

08.11

12.11

04.12

08.12

12.12

04.13

08.13

12.13

04.14

08.14

12.14

98

95

92

89

86

83

80

77

74

71

68

65

62

59

56

53

ABD Tüketici Güveni (1985=100)

104

Temmuz 13

Ağustos 13

Kaynak: Thomson Reuters

112

Haziran 13

Mayıs 14

12.06

04.07

08.07

12.07

04.08

08.08

12.08

04.09

08.09

12.09

04.10

08.10

12.10

04.11

08.11

12.11

04.12

08.12

12.12

04.13

08.13

12.13

04.14

08.14

12.14

-2,0%

45

Haziran 14

1,3%

-1,0%

Mayıs 13

50

Ağustos 14

Kaynak: Thomson Reuters

Çekince için lütfen arka sayfaya bakınız.

GELİŞMEKTE OLAN ÜLKE EKONOMİLERİ İLE KARŞILAŞTIRILMALI EKONOMİK GÖSTERGELER

MERKEZ BANKALARI FAİZ ORANLARI

Mevcut

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

TÜFE ENFLASYON ORANLARI (yıllık)

2014 sonu

2013 sonu

2012 sonu

12,25%

5,60%

7,75%

15,00%

11,75%

5,60%

8,00%

17,00%

10,00%

6,00%

7,75%

5,50%

7,25%

6,00%

8,00%

5,50%

0,05%

2,10%

2,00%

2,50%

7,75%

0,05%

2,10%

2,00%

2,75%

8,25%

0,05%

3,00%

2,50%

4,00%

4,50%

0,05%

5,75%

4,25%

5,25%

5,50%

2,00%

2,00%

3,25%

7,75%

2,00%

2,00%

3,25%

7,75%

2,50%

2,25%

3,00%

7,50%

2,75%

2,75%

3,00%

8,00%

5,75%

3,00%

3,00%

5,75%

3,00%

3,00%

5,00%

3,50%

4,50%

5,00%

4,50%

5,00%

Kaynak: Thomson Reuters, HLY Araştırma

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye*

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

1Ç14

3Ç14

2014

(9ay)

2013

6,4%

1,5%

7,8%

11,4%

5,9%

2,5%

9,5%

6,5%

5,8%

2,5%

10,6%

6,5%

6,5%

4,1%

6,5%

6,1%

0,1%

-0,9%

-1,0%

0,8%

8,2%

0,1%

0,3%

0,1%

1,5%

8,2%

1,4%

0,4%

0,7%

1,6%

7,4%

2,4%

5,0%

2,4%

5,0%

6,2%

2,4%

4,1%

4,6%

3,1%

10,4%

0,8%

0,6%

2,7%

8,4%

0,8%

0,6%

2,9%

8,4%

1,1%

1,7%

3,2%

8,1%

1,4%

3,6%

1,2%

4,3%

4,2%

3,5%

3,0%

3,8%

5,3%

4,1%

4,6%

6,3%

4,1%

4,6%

5,4%

4,0%

3,0%

5,7%

3,6%

1,5%

6,1%

3,8%

4,4%

2012

1,9%

7,4%

4,6%

0,9%

-0,9%

7,5%

5,7%

0,8%

-0,2%

7,3%

5,3%

0,7%

0,3%

7,4%

5,2%

0,8%

2,5%

7,7%

5,0%

1,3%

1,0%

7,7%

4,7%

3,4%

2,5%

2,8%

3,2%

2,4%

2,9%

2,6%

3,7%

3,4%

4,0%

4,8%

2,3%

3,9%

3,5%

1,4%

2,2%

2,4%

3,2%

3,3%

3,3%

1,7%

2,4%

3,6%

3,4%

2,9%

2,8%

-0,4%

0,2%

1,3%

2,0%

4,1%

-1,2%

-1,8%

2,0%

0,4%

2,1%

2,8%

1,0%

5,9%

5,2%

4,0%

-0,5%

6,2%

5,2%

3,5%

0,4%

6,5%

5,1%

3,3%

0,6%

5,6%

5,0%

3,6%

0,2%

6,1%

5,1%

2,8%

3,1%

4,7%

5,3%

2,0%

6,4%

5,6%

6,2%

1,4%

4,0%

2,0%

1,9%

1,9%

2,7%

1,3%

1,6%

1,9%

1,4%

2,2%

0,8%

1,5%

1,9%

1,8%

1,9%

1,1%

4,4%

2,5%

4,0%

5,6%

Kaynak: Thomson Reuters, IMF WEO Ekim’14, * HLY Araştırma

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye*

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

2014T

2013

2012

2011

-3,5%

1,8%

-1,3%

2,7%

-3,4%

2,5%

-4,4%

2,9%

-2,4%

2,3%

-4,8%

3,7%

-2,1%

1,9%

-4,2%

5,1%

-0,2%

2,5%

-1,5%

-1,2%

-5,7%

-1,8%

2,2%

-3,0%

-2,0%

-7,9%

-2,4%

1,7%

-3,5%

-3,9%

-6,2%

-2,8%

0,8%

-4,9%

-4,5%

-9,7%

5,8%

2,9%

4,3%

-3,2%

4,6%

0,1%

3,5%

-3,4%

2,0%

0,0%

6,1%

-2,7%

2,3%

1,7%

11,6%

0,2%

-5,7%

-1,9%

-1,8%

-6,1%

-1,3%

-4,6%

-6,3%

-1,2%

-3,5%

-3,4%

-1,0%

-1,3%

Kaynak: IMF WEO Ekim’14, * HLY Araştırma

BRÜT DÖVİZ REZERVLERİ (IMF Tanımıyla)

Kaynak: Thomson Reuters

6,4%

1,5%

5,0%

11,4%

CARİ DENGE (GSYİH’ye oranla)

2Ç14

0,3%

7,4%

5,6%

0,2%

(Milyar Dolar)

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili*

Mevcut 2014 sonu 2013 sonu 2012 sonu 2011 sonu

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye*

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

Kaynak: Thomson Reuters, IMF WEO Ekim’14, * HLY Araştırma

BÜYÜME ORANLARI (yıllık)

2014T

02.02.2015

BRÜT KAMU BORCU (GSYİH’ye oranla)

mevcut

2013

2012

2011

354,8

3.843,0

322,0

327,7

349,0

3.821,3

293,1

456,4

362,1

3.311,5

294,9

473,1

343,2

3.181,1

296,7

441,2

49,7

40,9

94,1

39,0

108,8

48,5

44,9

94,0

44,7

110,3

37,4

41,8

96,1

41,2

101,7

35,2

86,8

43,0

78,3

353,6

149,1

106,7

105,5

335,6

159,0

121,9

92,9

316,8

171,1

126,4

105,3

298,2

165,2

120,2

103,4

44,3

184,6

40,5

45,0

168,2

41,1

44,2

153,5

41,6

43,0

141,9

42,0

(%)

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

Kaynak: Bloomberg

Çekince için lütfen arka sayfaya bakınız.

2013

2012

2011

59,2

31,7

51,8

7,9

58,8

31,7

51,7

7,7

54,2

38,5

50,5

8,3

46,0

80,2

58,2

38,9

36,6

46,2

79,2

57,1

37,2

36,1

41,4

80,8

53,4

38,6

40,0

35,8

47,5

54,6

24,2

35,1

45,7

53,3

23,0

33,6

44,9

51,8

24,1

45,4

37,7

13,9

42,3

35,8

11,9

38,6

35,4

11,2

VERİ GÜNDEMİ VE MAKRO TAHMİNLERİMİZ

02.02.2015

Haftalık Yurtdışı Veri Gündemi

02.Şub ABD

02.Şub ABD

02.Şub ABD

03.Şub ABD

04.Şub ABD

05.Şub ABD

06.Şub ABD

06.Şub ABD

02.Şub Euro Bölgesi

04.Şub Euro Bölgesi

05.Şub İngiltere

02.Şub İngiltere

02.Şub İngiltere

02.Şub Japonya

02.Şub Japonya

03.Şub Japonya

02.Şub Çin

02.Şub Almanya

05.Şub Almanya

06.Şub Almanya

Kaynak:Bloomberg

Dönemi Beklenti Önceki

Aralık

0,2%

0,2%

Aralık

-0,2%

0,6%

Ocak

54,7

55,5

Aralık

-2,0%

-0,7%

Ocak

220

241

Aralık

-38,0

-39,0

Ocak

5,5%

5,6%

Ocak

233

252

Ocak

51,0

51,0

Aralık

0,0%

0,6%

Şubat

0,5%

0,5%

Ocak

52,7

52,5

Ocak

0,0%

0,9%

Ocak

52,1

Ocak

-8,8%

Ocak

52,1

Ocak

49,8

49,8

Ocak

51,0

51,0

Aralık

1,5%

-2,4%

Aralık

0,4%

-0,1%

Kişisel Gelirler

Kişisel Harcamalar

ISM İmalat PMI

Fabrika Siparişleri (Aylık değ.)

ADP İstihdam Değişimi (Bin kişi)

Dış Ticaret Dengesi (Milyar $)

İşsizlik Oranı

Tarım Dışı İstihdam (Bin kişi)

Markit İmalat PMI

Perakende Satışlar (Aylık değ.)

BOE Faiz Oranı

Markit İmalat PMI

Halifax Konut Fiyat Endeksi (Aylık değ.)

Markit İmalat PMI

Araç Satışları (Yıllık değ.)

Parasal Taban (Yıllık değ.)

HSBC İmalat PMI

Markit İmalat PMI

Fabrika Siparişleri (Aylık değ.)

Sanayi Üretimi (Aylık değ.)

Haftalık Yurtiçi Veri Gündemi

02.Şub

03.Şub

03.Şub

03.Şub

04.Şub

Dönemi

Ocak

Ocak

Ocak

Ocak

Ocak

HSBC İmalat PMI

TÜFE (Yıllık değ.)

Çekirdek TÜFE (Yıllık değ.)

ÜFE (Yıllık değ.)

Reel Efektif Döviz Kuru

Beklenti

*7,03%

8,10%

3,46%

-

Önceki

51,4

8,17%

8,73%

6,36%

112,8

Kaynak:Bloomberg,TCMB, *HLY Yat. Dan.ve Araştırma Tahmin

Makro Ekonomik Göstergelere İlişkin Tahminler

Orta Vadeli Program

2013

2014T 2015T 2016T

TÜFE Enflasyon (dönem sonu)

7,4%

9,4%

6,3%

5,0%

Çekirdek Enflasyon (dönem sonu)

7,1%

GSYİH (Milyar TL)

1.565

1.764 1.945 2.150

GSYİH (Milyar $)

822

810

850

907

GSYİH Büyüme

4,1%

3,3%

4,0%

5,0%

GSYİH Deflatör

6,1%

9,1%

6,0%

5,3%

Cari Açık (Milyar $)

65,1

46,0

46,0

49,2

İhracat (Milyar $)

151,8

160,5 173,0 187,4

İthalat (Milyar $)

251,7

244,0 258,0 276,8

Cari Açık / GSYİH

7,9%

5,7%

5,4%

5,4%

Politika Faizi (dönem sonu)

4,5%

Gösterge Tahvil Faizi (dönem sonu)

9,9%

Gösterge Tahvil Faizi (ort)

7,2%

USD/TRY (dönem sonu)

2,13

USD/TRY (ortalama)

1,90

2,18

2,29

2,37

Bütçe açığı / GSYİH

1,2%

1,4%

1,1%

0,7%

Faiz dışı fazla / GSYİH

2,0%

1,5%

1,7%

1,8%

Kaynak: TCMB, TÜİK, HLY Araştırma

Çekince için lütfen arka sayfaya bakınız.

HLY Araştırma

2014T 2015T 2016T

8,2%

6,8% 6,5%

8,7%

7,1% 6,9%

1.756 1.954 2.176

803

821 870

2,9%

4,0% 4,5%

9,0%

7,0% 6,6%

45,5

36,0 42,0

157,7 172,0 185,0

242,2 249,0 270,0

5,7%

4,4% 4,8%

8,25%

7,5% 8,0%

8,2%

8,0% 8,5%

9,3%

7,6% 8,3%

2,33

2,46 2,55

2,19

2,38 2,50

1,3%

1,9% 1,3%

1,6%

0,9% 1,2%

02.02.2015

KÜNYE

Banu KIVCI TOKALI

Yatırım Danışmanlığı ve Araştırma Direktörü

BTokali@halkyatirim.com.tr

+90 212 314 81 88

İlknur HAYIR TURHAN

Yönetmen

ITurhan@halkyatirim.com.tr

+90 212 314 81 85

Ozan DOĞAN

Uzman

ODogan@halkyatirim.com.tr

+90 212 314 87 30

Furkan OKUMUŞ

Uzman Yardımcısı

FOkumus@halkyatirim.com.tr

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman Yardımcısı

CMehmetoglu@halkyatirim.com.tr

+90 212 314 87 31

Mert OSKAN

Uzman Yardımcısı

MOskan@halkyatirim.com.tr

+90 212 314 87 32

Sertaç Oktay

Uzman Yardımcısı

Soktay@halkyatirim.com.tr

+90 212 314 87 26

ÇEKİNCE

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı

hizmeti,yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer

alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun

olmayabilir. Bu nedenle,sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun

sonuçlar doğurmayabilir.

Çekince için lütfen arka sayfaya bakınız.