ARAŞTIRMA

GÜNE BAŞLARKEN

31 Ağustos 2015

GÜNDEM

PİYASALARA BAKIŞ

31 Ağustos Pazartesi

Volatil ortamda başladığı geçtiğimiz hafta FED yetkilerinden gelen güvercin tondaki

mesajlarla toparlanma fırsatı bulan global piyasalarda, Cuma ve Cumartesi günleri

FED Başkan Yardımcı Stanley Fischer’ın yaptığı sunumlar olumlu eğilimi kısmen

azalttı. Fischer ABD ekonomisi açısından Çin etkisinin düşük olduğunu, FED’in faiz

artırımları noktasında ABD ekonomisine ilişkin verilere bağlı kalmayı sürdüreceğini

belirtti. Bu paralelde 17 Eylül tarihinde gerçekleşecek FED toplantısı öncesinde

ABD kaynaklı veri akışının önemini korumaya devam edeceğinin işaretini verdi.

Önemini koruyan ABD verileri içerisinde 4 Eylül tarihinde açıklanacak istihdam

verileri öncelikli konumda olacaktır. FED Başkan Yardımcı Fischer’ın

açıklamalarının ardından Asya piyasalarında sınırlı bir zayıflık ön planda. Yarın

imalat PMI verisinin açıklanacağı Çin’de Şangay borsası %2’lik değer kaybıyla

görece olumsuz ayrışıyor.

10:00 – Türkiye Ticari Denge (Temmuz)

Önceki Veri: -6.21mlr / Beklenti: m.d.

12:00 – AB TÜFE Beklentisi (Yıllık) (Ağustos)

Önceki Veri: %0.2 / Beklenti: %0.1

16:45 – ABD Chicago PMI (Ağustos)

Önceki Veri: 54.7 / Beklenti: 54.5

17:30 – ABD Dallas Fed İmalat Endeksi (Ağustos)

Önceki Veri: -4.6 / Beklenti: -3.8

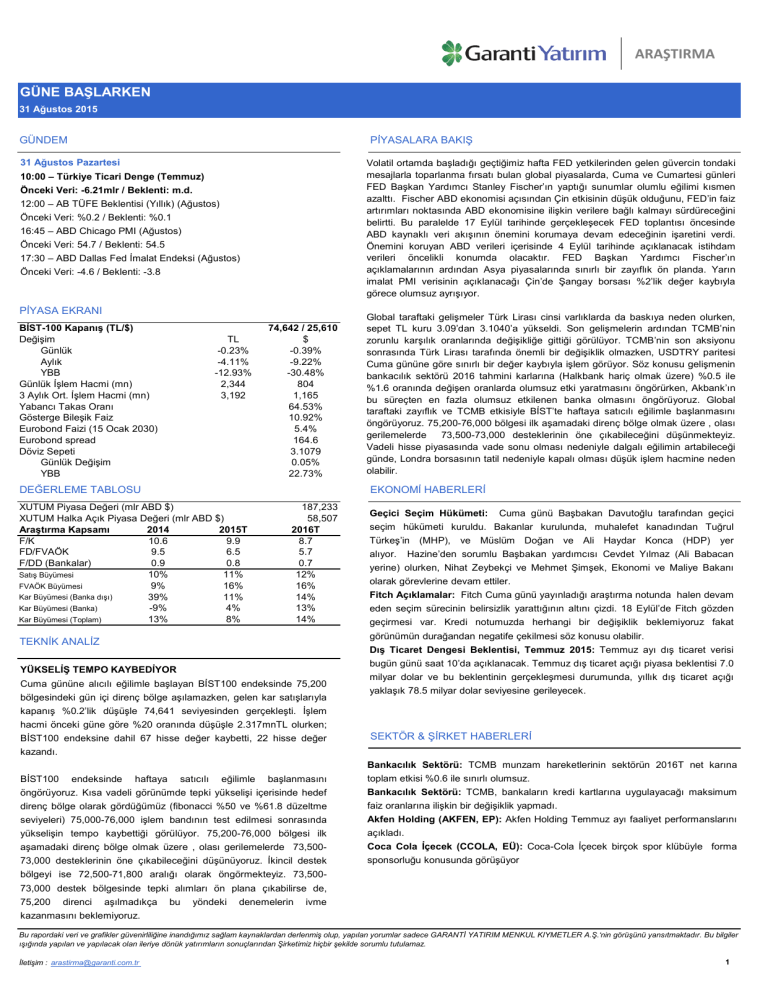

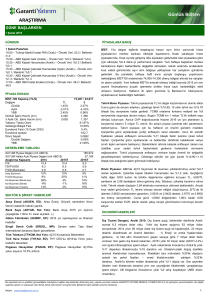

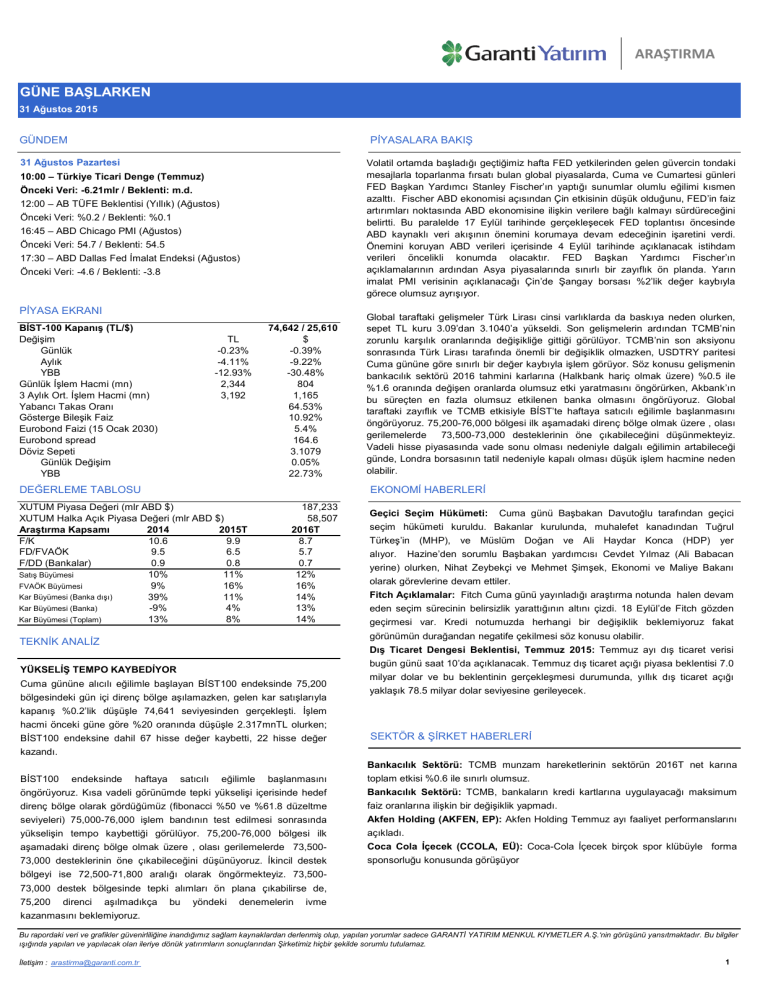

PİYASA EKRANI

BİST-100 Kapanış (TL/$)

Değişim

Günlük

Aylık

YBB

Günlük İşlem Hacmi (mn)

3 Aylık Ort. İşlem Hacmi (mn)

Yabancı Takas Oranı

Gösterge Bileşik Faiz

Eurobond Faizi (15 Ocak 2030)

Eurobond spread

Döviz Sepeti

Günlük Değişim

YBB

TL

-0.23%

-4.11%

-12.93%

2,344

3,192

74,642 / 25,610

$

-0.39%

-9.22%

-30.48%

804

1,165

64.53%

10.92%

5.4%

164.6

3.1079

0.05%

22.73%

DEĞERLEME TABLOSU

Global taraftaki gelişmeler Türk Lirası cinsi varlıklarda da baskıya neden olurken,

sepet TL kuru 3.09’dan 3.1040’a yükseldi. Son gelişmelerin ardından TCMB’nin

zorunlu karşılık oranlarında değişikliğe gittiği görülüyor. TCMB’nin son aksiyonu

sonrasında Türk Lirası tarafında önemli bir değişiklik olmazken, USDTRY paritesi

Cuma gününe göre sınırlı bir değer kaybıyla işlem görüyor. Söz konusu gelişmenin

bankacılık sektörü 2016 tahmini karlarına (Halkbank hariç olmak üzere) %0.5 ile

%1.6 oranında değişen oranlarda olumsuz etki yaratmasını öngörürken, Akbank’ın

bu süreçten en fazla olumsuz etkilenen banka olmasını öngörüyoruz. Global

taraftaki zayıflık ve TCMB etkisiyle BİST’te haftaya satıcılı eğilimle başlanmasını

öngörüyoruz. 75,200-76,000 bölgesi ilk aşamadaki direnç bölge olmak üzere , olası

gerilemelerde 73,500-73,000 desteklerinin öne çıkabileceğini düşünmekteyiz.

Vadeli hisse piyasasında vade sonu olması nedeniyle dalgalı eğilimin artabileceği

günde, Londra borsasının tatil nedeniyle kapalı olması düşük işlem hacmine neden

olabilir.

EKONOMİ HABERLERİ

XUTUM Piyasa Değeri (mlr ABD $)

XUTUM Halka Açık Piyasa Değeri (mlr ABD $)

Araştırma Kapsamı

2014

2015T

F/K

10.6

9.9

FD/FVAÖK

9.5

6.5

F/DD (Bankalar)

0.9

0.8

Satış Büyümesi

10%

11%

FVAÖK Büyümesi

9%

16%

Kar Büyümesi (Banka dışı)

39%

11%

Kar Büyümesi (Banka)

-9%

4%

Kar Büyümesi (Toplam)

13%

8%

187,233

58,507

2016T

8.7

5.7

0.7

12%

16%

14%

13%

14%

Geçici Seçim Hükümeti:

Cuma günü Başbakan Davutoğlu tarafından geçici

seçim hükümeti kuruldu. Bakanlar kurulunda, muhalefet kanadından Tuğrul

Türkeş’in (MHP), ve Müslüm Doğan ve Ali Haydar Konca (HDP) yer

alıyor.

Hazine’den sorumlu Başbakan yardımcısı Cevdet Yılmaz (Ali Babacan

yerine) olurken, Nihat Zeybekçi ve Mehmet Şimşek, Ekonomi ve Maliye Bakanı

olarak görevlerine devam ettiler.

Fitch Açıklamalar: Fitch Cuma günü yayınladığı araştırma notunda halen devam

eden seçim sürecinin belirsizlik yarattığının altını çizdi. 18 Eylül’de Fitch gözden

geçirmesi var. Kredi notumuzda herhangi bir değişiklik beklemiyoruz fakat

görünümün durağandan negatife çekilmesi söz konusu olabilir.

TEKNİK ANALİZ

Dış Ticaret Dengesi Beklentisi, Temmuz 2015: Temmuz ayı dış ticaret verisi

bugün günü saat 10’da açıklanacak. Temmuz dış ticaret açığı piyasa beklentisi 7.0

YÜKSELİŞ TEMPO KAYBEDİYOR

Cuma gününe alıcılı eğilimle başlayan BİST100 endeksinde 75,200

bölgesindeki gün içi direnç bölge aşılamazken, gelen kar satışlarıyla

milyar dolar ve bu beklentinin gerçekleşmesi durumunda, yıllık dış ticaret açığı

yaklaşık 78.5 milyar dolar seviyesine gerileyecek.

kapanış %0.2’lik düşüşle 74,641 seviyesinden gerçekleşti. İşlem

hacmi önceki güne göre %20 oranında düşüşle 2.317mnTL olurken;

BİST100 endeksine dahil 67 hisse değer kaybetti, 22 hisse değer

SEKTÖR & ŞİRKET HABERLERİ

kazandı.

Bankacılık Sektörü: TCMB munzam hareketlerinin sektörün 2016T net karına

BİST100

endeksinde

haftaya

satıcılı

eğilimle

başlanmasını

toplam etkisi %0.6 ile sınırlı olumsuz.

öngörüyoruz. Kısa vadeli görünümde tepki yükselişi içerisinde hedef

Bankacılık Sektörü: TCMB, bankaların kredi kartlarına uygulayacağı maksimum

direnç bölge olarak gördüğümüz (fibonacci %50 ve %61.8 düzeltme

faiz oranlarına ilişkin bir değişiklik yapmadı.

seviyeleri) 75,000-76,000 işlem bandının test edilmesi sonrasında

Akfen Holding (AKFEN, EP): Akfen Holding Temmuz ayı faaliyet performanslarını

yükselişin tempo kaybettiği görülüyor. 75,200-76,000 bölgesi ilk

açıkladı.

aşamadaki direnç bölge olmak üzere , olası gerilemelerde 73,500-

Coca Cola İçecek (CCOLA, EÜ): Coca-Cola İçecek birçok spor klübüyle forma

73,000 desteklerinin öne çıkabileceğini düşünüyoruz. İkincil destek

sponsorluğu konusunda görüşüyor

bölgeyi ise 72,500-71,800 aralığı olarak öngörmekteyiz. 73,500-

73,000 destek bölgesinde tepki alımları ön plana çıkabilirse de,

75,200

direnci

aşılmadıkça

bu

yöndeki

denemelerin

ivme

kazanmasını beklemiyoruz.

Bu rapordaki veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.‘nin görüşünü yansıtmaktadır. Bu bilgiler

ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz.

İletişim : arastirma@garanti.com.tr

1

GÜNE BAŞLARKEN

31 Ağustos 2015

PİYASALARA BAKIŞ

Volatil ortamda başladığı geçtiğimiz hafta FED yetkilerinden gelen güvercin tondaki mesajlarla toparlanma fırsatı bulan

global piyasalarda, Cuma ve Cumartesi günleri FED Başkan Yardımcı Stanley Fischer’ın yaptığı sunumlar olumlu eğilimi

kısmen azalttı. Fischer ABD ekonomisi açısından Çin etkisinin düşük olduğunu, FED’in faiz artırımları noktasında ABD

ekonomisine ilişkin verilere bağlı kalmayı sürdüreceğini belirtti. Bu paralelde 17 Eylül tarihinde gerçekleşecek FED

toplantısı öncesinde ABD kaynaklı veri akışının önemini korumaya devam edeceğinin işaretini verdi. Önemini koruyan

ABD verileri içerisinde 4 Eylül tarihinde açıklanacak istihdam verileri öncelikli konumda olacaktır. FED Başkan Yardımcı

Fischer’ın açıklamalarının ardından Asya piyasalarında sınırlı bir zayıflık ön planda. Yarın imalat PMI verisinin

açıklanacağı Çin’de Şangay borsası %2’lik değer kaybıyla görece olumsuz ayrışıyor.

Global taraftaki gelişmeler Türk Lirası cinsi varlıklarda da baskıya neden olurken, sepet TL kuru 3.09’dan 3.1040’a

yükseldi. Son gelişmelerin ardından TCMB’nin zorunlu karşılık oranlarında değişikliğe gittiği görülüyor. TCMB’nin son

aksiyonu sonrasında Türk Lirası tarafında önemli bir değişiklik olmazken, USDTRY paritesi Cuma gününe göre sınırlı bir

değer kaybıyla işlem görüyor. Söz konusu gelişmenin bankacılık sektörü 2016 tahmini karlarına (Halkbank hariç olmak

üzere) %0.5 ile %1.6 oranında değişen oranlarda olumsuz etki yaratmasını öngörürken, Akbank’ın bu süreçten en fazla

olumsuz etkilenen banka olmasını öngörüyoruz. Global taraftaki zayıflık ve TCMB etkisiyle BİST’te haftaya satıcılı

eğilimle başlanmasını öngörüyoruz. 75,200-76,000 bölgesi ilk aşamadaki direnç bölge olmak üzere , olası

gerilemelerde 73,500-73,000 desteklerinin öne çıkabileceğini düşünmekteyiz. Vadeli hisse piyasasında vade sonu

olması nedeniyle dalgalı eğilimin artabileceği günde, Londra borsasının tatil nedeniyle kapalı olması düşük işlem

hacmine neden olabilir.

Tahvil-Bono Piyasası: 14/06/2017 vadeli gösterge tahvil Cuma günü %10.95 bileşik ile işlem görürken, ertesi gün

valörlü işlem gerçekleşmedi. Gösterge tahvilin gün içinde %10.70-11.10 aralığında işlem görmesini bekliyoruz.

Eurobond Piyasası: Türkiye’nin 5 yıllık CDS primi Cuma günü 260- 265 baz puan aralığında işlem görürken, bu sabah

262,77 baz puan seviyesinde bulunuyor. 2030 vadeli USD cinsi Türkiye Eurobondu ise bu sabah $163.98 seviyesinde.

Döviz Piyasası: USD, Cuma günü ABD’de açıklanan kişisel gelir ve kişisel harcamalar verilerinin beklentiler dahilinde

gelmesi ile birlikte diğer para birimleri karşısında sınırlı değer kazançlarına devam etti. EUR/USD paritesi 1.1246

seviyesinden başladığı günü 1.1185 seviyesinden tamamlarken, dolar endeksi de haftayı 96 seviyesinin üzerine

tamamladı. Yurtiçinde ise USD/TL, 2.9340 seviyesinden 2.9076’ya kadar gerilemesine rağmen haftayı 2.9236

seviyesinden tamamladı. Bu sabah ise €/$ 1.1257, $/Yen 120.9, €/Yen 136.2 seviyesinde işlem görüyor. $/TL’de

işlemler 2.9285 seviyesinden geçerken, gün içinde 2.89-2.95 aralığında bir seyir bekliyoruz. 2.9170 ve 2.9060 destek,

2.9360 ve 2.9500 ise direnç seviyeleridir.

Uluslararası Piyasalar: ABD borsalarında S&P 500 endeksi ve Dow Jones Cuma gününü yatay tamamladı.ABD 10

yıllık tahvil faizi bu sabah %2.16, Brent petrol varil fiyatı ise $49.22 seviyesinde. Asya borsaları, ABD merkez bankası

Fed'in üst düzey yetkililerinin Eylül ayında bir faiz artışı için olasılığın devam ettiği yönündeki açıklamaları ve Çin'de

hisselerin yeniden düşmesiyle beraber, son üç yılın en kötü aylık performansına doğru ilerlediler. Kapanışa doğru, Çin'in

CSI300 endeksi %2.61 düşüş gösterirken, Shanghai bileşik endeksi de %2.84 düşüş kaydediyor. Vadeli Dow Jones

sözleşmesi ise bu sabah %1.30 düşüş ile işlem görüyor. Bugün, Avrupa’da önemli bir veri akışı bulunmazken, ABD’de

ise Dallas Fed imalat endeksi verisi takip edilecek.

Değerli Madenler: Altın bu sabah $1,134, gümüş ise $14.5 seviyelerinden işlem görüyor. Platin fiyatları $1006,

paladyum $580 seviyesinde bulunuyor. Bakır ise $2.33 seviyesinden işlem görüyor.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2

GÜNE BAŞLARKEN

31 Ağustos 2015

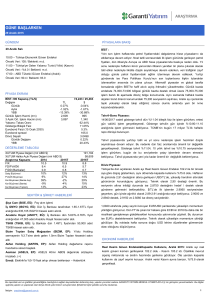

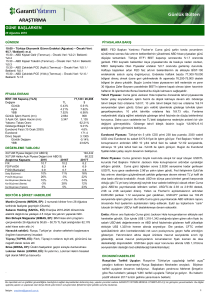

TEKNİK ANALİZ

YÜKSELİŞ TEMPO KAYBEDİYOR…

BİST100 (Günlük, TL)

Cuma gününe alıcılı eğilimle başlayan BİST100 endeksinde 75,200 bölgesindeki gün içi direnç bölge aşılamazken,

gelen kar satışlarıyla kapanış %0.2’lik düşüşle 74,641 seviyesinden gerçekleşti. İşlem hacmi önceki güne göre %20

oranında düşüşle 2.317mnTL olurken; BİST100 endeksine dahil 67 hisse değer kaybetti, 22 hisse değer kazandı.

BİST100 endeksinde haftaya satıcılı eğilimle başlanmasını öngörüyoruz. Kısa vadeli görünümde tepki yükselişi

içerisinde hedef direnç bölge olarak gördüğümüz (fibonacci %50 ve %61.8 düzeltme seviyeleri) 75,000-76,000 işlem

bandının test edilmesi sonrasında yükselişin tempo kaybettiği görülüyor. 75,200-76,000 bölgesi ilk aşamadaki direnç

bölge olmak üzere , olası gerilemelerde 73,500-73,000 desteklerinin öne çıkabileceğini düşünüyoruz. İkincil destek

bölgeyi ise 72,500-71,800 aralığı olarak öngörmekteyiz. 73,500-73,000 destek bölgesinde tepki alımları ön plana

çıkabilirse de, 75,200 direnci aşılmadıkça bu yöndeki denemelerin ivme kazanmasını beklemiyoruz.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

3

GÜNE BAŞLARKEN

31 Ağustos 2015

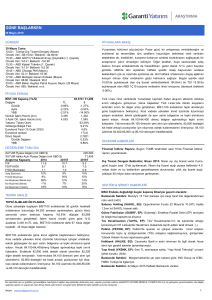

VİOP Teknik Analiz

VİOP Endeks30 Ağustos Kontratı

Güne tepki alımlarıyla başlayan kontrat gün içinde dalgalı seyretti ve günü %0.3 kayıpla kapattı. Kısa vadeli düşüş trendi

altında hareket eden kontratta 92.000-92.500 direnç bölgeleri iken, 91,300-91,000 destek seviyeleri olarak takip

ediyoruz. 92,000-92,500 bölgesinde zorlanan kontratta, bu bölge aşılmadığı sürece yeni long pozisyon önermiyoruz.

91,300-91,000 bölgesinde hızlanabilecek satışlarda ise 90,600-90,000 ikincil destek bölgeleri olarak takip edeceğiz.

Kontratın güne satıcılı başlamasını bekliyoruz. Bugün Ağustos vade kontratlarının son işlem günü olduğunu

hatırlatalım.

Endeks30 – Ağustos Kontratı (60dk)

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

4

GÜNE BAŞLARKEN

31 Ağustos 2015

EKONOMİ HABERLERİ

Geçici Seçim Hükümeti: Cuma günü Başbakan Davutoğlu tarafından geçici seçim hükümeti kuruldu. Bakanlar

kurulunda, muhalefet kanadından Tuğrul Türkeş’in (MHP), ve Müslüm Doğan ve Ali Haydar Konca (HDP) yer alıyor.

Hazine’den sorumlu Başbakan yardımcısı Cevdet Yılmaz (Ali Babacan yerine) olurken, Nihat Zeybekçi ve Mehmet

Şimşek, Ekonomi ve Maliye Bakanı olarak görevlerine devam ettiler.

Fitch Açıklamalar: Fitch Cuma günü yayınladığı araştırma notunda halen devam eden seçim sürecinin belirsizlik

yarattığının altını çizdi. 18 Eylül’de Fitch gözden geçirmesi var. Kredi notumuzda herhangi bir değişiklik beklemiyoruz

fakat görünümün durağandan negatife çekilmesi söz konusu olabilir. Ek olarak Aralık’ta Moody’s gözden geçirmesi

bulunuyor. Fitch’ten olumsuz bir hareket gelirse, piyasada Moody’s in notumuzu düşüreceğine dair beklentiler artabilir.

Bu şekilde bir beklentimiz yok, Türkiye’nin hem kamu hem banka bilançoları halen çok sağlam ve bir not düşüşünü şu

anda gerektirmiyor. Fakat piyasada böyle bir beklenti oluşabilir, bu da fiyatlamayı olumsuz etkiler. Bu tarz bir riskin altını

çizmekte fayda var.

Dış Ticaret Dengesi Beklentisi, Temmuz 2015: Temmuz ayı dış ticaret verisi bugün günü saat 10’da açıklanacak.

Temmuz dış ticaret açığı piyasa beklentisi 7.0 milyar dolar ve bu beklentinin gerçekleşmesi durumunda, yıllık dış ticaret

açığı yaklaşık 78.5 milyar dolar seviyesine gerileyecek.

ŞİRKET HABERLERİ

Akfen Holding (AKFEN, EP, Fiyat:8.17TL, Piyasa Değeri TL2,140mn): Akfen Holding Temmuz ayı faaliyet

performanslarını açıkladı. Mersin Uluslararası Limanı’nda (MIP) Temmuz ayında elleçlenen konteyner hacmi yıllık

bazda %11 düşerek 108,998mn TEU’ya düşerken, konvansiyonel kargo hacmi aynı dönemde %26 düşerek 600,500mn

ton seviyesine inmiştir. TAV Havalimanları’nda Temmuz ayında toplam yolcu sayısı %16 arttı. IDO’da ise Temmuz

2015’te toplam yolcu sayısı yıllık bazda %11 artarken taşınan araç sayısı %15 artmıştır. Enerji segmentinde Temmuz

ayında Akfen HES’te üretilen elektrik hacmi artan kapasite ve artan su seviyeleri ile yıllık bazda %249 artmıştır. Akfen

İnşaat’ın Temmuz ayı başında 460mn ABD$ olan işyükü ay sonunda azalarak 454mn ABD$’ı seviyesine inmiştir.

Coca Cola İçecek (CCOLA, EÜ, Fiyat:35.15TL, Piyasa Değeri TL8,941mn): Basında çıkan habere göre, Coca-Cola

İçecek birçok spor klübüyle forma sponsorluğu konusunda görüşüyor ve birkaç gün içerisinde anlaşmaları imzalaması

bekleniyor.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

5

GÜNE BAŞLARKEN

31 Ağustos 2015

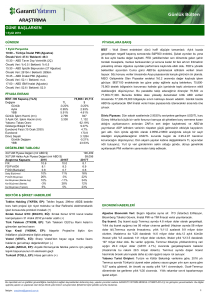

SEKTÖR HABERLERİ

TCMB çekirdek dışı yükümlülükler için üç yıldan uzun vadeyi teşvik etmek amacıyla mevduat/katılım fonu dışı yabancı

para yükümlülükler için zorunlu karşılık oranlarını 1 yıl vade için %20’den %25’e, 2 yıl vade için %14’den %20’ye ve 3 yıl

vade için %8’den %15’e artırdı. 5 yıl vade için karşılıklar %7’de sabit tutulurken, 5 yıldan uzun vade için karşılıklar ise

%6’dan %5’e düşürüldü.

Buna ek olarak, bankacılık sektörünün aracılık maliyetlerinin azaltılması ve çekirdek yükümlülüklerinin desteklenmesi

amacıyla, Türk Lirası cinsinden tesis edilen zorunlu karşılıklara ödenen faiz oranlarında önümüzdeki üç ay kademeli

olarak 150 baz puanlık artırma gidildi.

Çekirdek dışı yükümlülüklerde yapılan munzam artışı bankaların maliyetini artırıcı yönde olurken, TL munzamlara faiz

ödenmesi ise maliyetleri rahatlatıcı yönde etki göstermektedir. Hesaplamalarımıza göre, kapsamımızdaki bankalar için

net etki 2016T karı için %0.6 ile olumsuz yönde sınırlıdır. 2016T net kar açısından, çekirdek dışı YP fonlaması %24

seviyesinde yüksek olan Akbank %1.2 ile düzenlemeden en olumsuz yönde etkilenen banka olurken, Halkbank ise daha

yüksek oranda TL munzam tuttuğu için düzenlemeden nette %0.6 kadar olumlu etkilenmektedir.

1Y15 rakamları TL m n

AKBNK

GARAN

HALKB

ISCTR

VAKBN

YKBNK

Toplam

Çekirdek dışı fonlama

52,418

46,208

23,376

46,408

35,276

40,694

244,379

24%

20%

13%

17%

20%

19%

19%

2,621

2,310

1,169

2,320

1,764

2,035

12,219

52

46

23

46

35

41

244

564

981

2,759

1,877

1,656

1,777

9,613

Toplam fonlamaya oranı

Ek munzam yükü

Ek maliyet

TL Munzam

Ek faiz

Net Etki

Marj Etkisi

2016T kar etkisi

8

15

41

28

25

27

144

-44

-31

18

-18

-10

-14

-100

-0.02%

-0.02%

0.01%

-0.01%

-0.01%

-0.01%

-0.01%

-1.2%

-0.9%

0.6%

-0.5%

-0.5%

-0.6%

-0.6%

Bankacılık Sektörü: TCMB 4Ç15 dönemi için bankaların kredi kartlarına uygulayacağı maksimum faiz oranlarına ilişkin

bir değişiklik yapmadı. Hatırlanacağı üzere kredi kartı işlemlerinde uygulanacak azami faiz oranları Türk lirası için

2.02%, yabancı para için yüzde 1.62%, aylık azami gecikme faiz oranları Türk lirası için 2.52%, yabancı para için yüzde

2.12%’dir. Haberin etkisini bankacılık sektörü hisseleri için nötr olarak değerlendiriyoruz.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

6

GÜNE BAŞLARKEN

31 Ağustos 2015

KURUMSAL İŞLEMLER

Serm aye Artırım ı

31.08.2015

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

Şirket

BIST Kodu

Bak Ambalaj

BAKAB

Akmerkez G.M.Y.O.

AKMGY

Pinar Sut

PNSUT

Pergamon Status

PSDTC

Bim Birlesik Magazalar

BIMAS

Saf G.M.Y.O.

SAFGY

Hektas

HEKTS

Aslan Cimento

ASLAN

Kardemir (A)

KRDMA

Kardemir (B)

KRDMB

Kardemir (D)

KRDMD

Mardin Cimento

MRDIN

Unye Cimento

UNYEC

Bolu Cimento

BOLUC

Emek Elektrik

EMKEL

Park Elek. Madencilik

PRKME

Is G.M.Y.O.

ISGYO

Is Yatirim

ISMEN

Karsusan Karadeniz Su Urunleri

KRSAN

Ozak G.M.Y.O.

OZKGY

Sanko Pazarlama

SANKO

Temapol Polimer Plastik

TMPOL

ARAŞTIRMA

Tarih

31.08.2015

15.09.2015

30.09.2015

30.09.2015

21.10.2015

30.10.2015

27.11.2015

10.12.2015

11.12.2015

11.12.2015

11.12.2015

15.12.2015

15.12.2015

15.12.2015

21.12.2015

31.12.2015

Hisse

Başına

Brüt (TL)

0.05

0.18

0.81

0.35

0.40

0.12

0.24

0.72

0.04

0.04

0.04

0.51

0.45

0.16

0.01

0.61

Brüt

Tem ettü

Verim i

2%

1%

4%

4%

1%

12%

9%

2%

3%

3%

3%

13%

11%

3%

1%

17%

Bedelli

(%)

155

Bedelsiz Mevcut Serm aye (m n Kapanış

(%)

TL)

(TL)

36.0

2.55

37.3

17.50

45.0

20.30

4.5

8.60

303.6

49.90

886.6

1.00

75.9

2.56

73.0

41.35

240.3

1.58

119.5

1.73

780.2

1.26

109.5

3.92

123.6

4.26

143.2

5.14

24.3

1.04

148.9

3.68

746.0

1.43

355.0

1.02

4.9

5.54

59.24

250.0

1.51

38.03

50.0

2.86

170

14.2

4.65

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

Referans

Fiyat (TL)

2.51

7

GÜNE BAŞLARKEN

31 Ağustos 2015

TAVSİYE LİSTESİ

28.08.2015

Hisse

Temel Kapanış

Özkaynak Get.

Piyasa Değeri

(TL)

Hedef

Fiyat*

Artış

Tavsiye

Potansiyeli

(mn ABD$)

Ort.

Hacim**

2015T

EÜ

EÜ

EÜ

EÜ

EP

EÜ

6.83

7.32

10.95

4.86

3.79

3.51

1.52

9.20

16.10

6.90

5.45

4.50

2.30

35%

47%

42%

44%

28%

51%

9,373

10,548

4,696

7,504

3,251

5,235

913

82.1

314.9

94.5

74.4

97.8

25.7

2.2

6.8

8.3

5.6

6.5

5.2

8.2

6.4

6.1

7.4

4.7

6.1

4.7

6.7

6.1

0.76

0.98

0.74

0.68

0.58

0.74

1.00

0.69

0.88

0.65

0.62

0.53

0.67

0.89

13.6%

12.3%

13.9%

11.0%

11.7%

9.4%

16.8%

EÜ

EÜ

5.00

49.50

6.35

60.00

27%

21%

703

608

0.2

0.8

17.1

16.1

13.6

12.7

3.05

4.50

2.74

3.76

18.6% 21.3%

30.3% 32.1%

F/K

F/DD

2016T 2015T 2016T 2015T 2016T

FİNANSAL

Bankalar

Akbank

Garanti Bankası

Halk Bankası

İş Bankası

Vakıfbank

YKB

TSKB

Sigorta ve Emeklilik

Anadolu Hayat

Avivasa

Banks

AKBNK

GARAN

HALKB

ISCTR

VAKBN

YKBNK

TSKB

Banks

ANHYT

AVISA

Hisse

Holdingler

Akfen Holding

Doğan Holding

Koç Holding

Sabancı Holding

Şişe Cam

AKFEN

DOHOL

KCHOL

SAHOL

SISE

Hisse

GYO

Emlak GYO

İş GYO

Sinpaş GYO

Torunlar GYO

EKGYO

ISGYO

SNGYO

TRGYO

Hisse

SANAYİ

Adana Çimento

Anadolu Efes

Akçansa

Ak Enerji

Aksa Enerji

Anadolu Cam

Anel Elektrik

Arçelik

Aselsan

Aygaz

Bağfaş

Banvit

BİM

Bizim Toptan

Brisa

Bolu Çimento

Coca-Cola İçecek

Çimsa

Doğuş Otomotiv

Enka İnşaat

Ereğli Demir Çelik

Ford Otosan

Gübretaş

Indeks

Kardemir (D)

Mardin Çimento

Migros

Otokar

Petkim

Pegasus

Soda Sanayii

Tat Konserve

TAV Havalimanları

Tekfen Holding

Turkcell

Türk Hava Yolları

Tümosan

Tofaş

Trakya Cam

Türk Telekom

Türk Traktör

Tüpraş

Ülker

Ünye Çimento

ADANA

AEFES

AKCNS

AKENR

AKSEN

ANACM

ANELE

ARCLK

ASELS

AYGAZ

BAGFS

BANVT

BIMAS

BIZIM

BRISA

BOLUC

CCOLA

CIMSA

DOAS

ENKAI

EREGL

FROTO

GUBRF

INDES

KRDMD

MRDIN

MGROS

OTKAR

PETKM

PGSUS

SODA

TATGD

TAVHL

TKFEN

TCELL

THYAO

TMSN

TOASO

TRKCM

TTKOM

TTRAK

TUPRS

ULKER

UNYEC

BİST-100

XU100

Temel Kapanış

Tavsiye

(TL)

EP

GG

EP

EÜ

EP

8.17

0.53

11.10

8.65

2.83

Temel Kapanış

Tavsiye

(TL)

EÜ

EÜ

EP

EÜ

2.51

1.43

0.65

2.97

Hedef

Fiyat*

Artış

Piyasa Değeri

Ort.

Hacim**

Potansiyeli (mn ABD$)

8.90

13.90

11.90

3.31

Hedef

Fiyat*

9%

25%

38%

17%

734

476

9,658

6,056

1,845

0.3

4.9

20.7

18.2

4.3

Artış

Piyasa Değeri

Ort.

Hacim**

Potansiyeli (mn ABD$)

3.90

1.81

0.83

4.30

56%

26%

28%

45%

3,272

366

134

510

34.9

1.8

0.9

1.1

Ort.

Artış

Piyasa Değeri

Hacim**

Potansiyeli (mn ABD$)

F/K

2015T 2016T

11.6

7.2

8.9

46.0

9.4

6.2

7.5

Düz. NAD

(mnTL)

Düz. NAD

prim / iskonto

3,098

30,162

16,731

6,752

-31%

-7%

5%

-20%

F/K

FD/FVAÖK

2015T 2016T 2015T 2016T

7.2

15.3

2.4

6.4

6.9

53.1

2.3

14.0%

12.5%

14.7%

10.6%

11.9%

10.6%

15.4%

6.3

12.9

42.1

11.5

F/DD

Trailing

5.7

7.2

18.3

5.9

FD/FVAÖK

1.1

0.9

0.3

0.4

FD/Satış

Temel Kapanış

Tavsiye

(TL)

Hedef

Fiyat*

EA

EP

EP

EP

EÜ

EÜ

GG

EÜ

EP

EÜ

EP

EÜ

EP

EP

EÜ

EP

EÜ

EÜ

EÜ

EP

EÜ

EP

EÜ

EP

EA

EÜ

EP

EÜ

EÜ

EP

EP

EÜ

EÜ

EP

GG

GG

EP

EÜ

Not Yok

EP

EÜ

EÜ

EP

6.42

21.35

13.90

0.90

2.80

1.97

1.03

13.50

14.15

10.00

12.45

2.07

49.90

11.15

8.26

5.14

35.15

15.00

12.75

5.02

3.88

29.45

6.32

5.46

1.26

3.92

16.50

73.40

3.92

18.50

4.60

6.82

22.90

4.02

11.45

7.96

6.06

17.70

1.72

6.11

70.50

74.30

17.85

4.26

7.20

27.54

18.70

1.20

3.80

2.50

17.18

16.00

11.37

15.85

3.10

52.20

16.20

9.50

6.70

59.50

19.30

6.06

4.80

33.43

7.21

7.50

2.16

5.01

23.70

71.70

5.00

31.65

4.59

7.30

24.20

5.60

13.95

16.73

3.25

82.00

77.20

21.30

5.36

12%

29%

35%

33%

36%

27%

27%

13%

14%

27%

50%

5%

45%

15%

30%

69%

29%

21%

24%

14%

14%

37%

71%

28%

44%

-2%

28%

71%

0%

7%

6%

39%

22%

-5%

89%

16%

4%

19%

26%

194

4,337

913

225

589

300

39

3,130

2,427

1,029

192

71

5,198

153

865

253

3,068

695

962

6,889

4,659

3,546

724

105

337

147

1,008

604

1,345

649

1,042

318

2,854

510

8,643

3,769

239

3,036

528

7,337

1,291

6,384

2,095

181

0.2

1.9

0.6

2.1

3.5

1.2

0.5

8.0

4.1

1.2

3.1

0.4

12.6

1.8

1.7

0.5

4.7

1.1

5.5

7.1

18.0

4.6

5.3

0.3

20.6

0.2

3.3

6.8

10.0

12.9

2.1

2.7

7.5

11.3

33.1

76.8

11.8

9.2

3.3

7.9

2.1

26.9

7.1

0.1

12.1

8.4

20.6

10.2

12.1

7.7

12.7

15.5

9.3

18.7

5.4

26.7

20.3

13.2

8.6

15.4

9.5

12.2

10.4

14.8

10.2

8.7

4.2

7.6

23.9

18.4

9.0

10.0

10.3

15.0

12.1

7.1

13.2

6.1

14.8

11.9

6.9

13.1

12.3

26.8

7.6

10.6

9.0

16.4

9.3

10.7

8.2

5.4

11.6

11.2

9.4

12.4

3.6

22.0

14.9

11.9

6.9

12.8

9.7

11.7

10.3

11.1

9.5

7.2

3.8

6.8

17.4

20.7

9.5

6.8

9.0

14.5

10.6

7.0

10.8

6.7

12.4

9.9

5.9

11.7

10.1

21.5

6.7

9.5

7.0

8.2

7.4

11.7

9.7

3.2

7.6

8.6

11.6

8.1

12.3

5.0

17.6

5.4

7.9

6.3

9.0

6.9

14.6

5.2

8.9

4.7

9.7

4.5

5.3

8.2

9.9

6.8

3.9

6.5

11.4

6.7

4.7

4.4

4.7

9.7

7.9

2.9

8.9

9.0

17.0

5.0

6.5

7.1

7.3

6.8

12.4

8.0

3.0

7.1

7.9

10.0

8.0

9.1

4.1

14.4

4.6

6.6

5.6

7.6

6.3

5.9

4.9

7.3

4.3

8.2

4.1

4.9

7.4

13.3

6.4

3.1

5.7

9.5

6.4

4.4

4.2

4.0

8.3

6.1

2.7

7.9

7.6

14.2

4.7

5.7

2.1

1.4

2.0

1.7

1.6

1.0

0.7

1.0

2.4

0.5

1.5

0.3

0.8

0.2

2.0

2.1

1.6

1.9

0.9

1.2

1.0

0.8

0.2

1.0

1.6

0.5

1.6

0.8

0.6

1.5

1.0

3.4

0.4

1.9

0.9

1.4

1.2

0.8

1.5

0.7

2.0

1.6

1.2

2.1

1.3

1.8

1.8

1.5

0.9

0.6

0.9

2.0

0.4

1.2

0.3

0.7

0.1

1.8

1.7

1.3

1.8

1.0

1.2

0.9

0.7

0.2

0.9

1.5

0.5

1.7

0.7

0.5

1.4

0.9

3.3

0.3

1.8

0.8

1.2

1.0

0.7

1.4

0.6

1.8

1.4

74,642

95,543

28%

158,757

1,350

9.9

8.7

6.5

5.7

1.1

1.0

F/K

2015T

2016T 2015T 2016T 2015T 2016T

*: 12 Aylık, **: 6 aylık, (mn ABD$), GG: Gözden Geçiriliyor

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

8

GÜNE BAŞLARKEN

31 Ağustos 2015

MODEL PORTFÖYÜMÜZÜN PERFORMANSI

Haftalık Kapanış Fiyatı (TL)

28.08.2015

21.08.2015

2.80

2.97

6.83

6.54

5.02

4.78

4.86

4.82

22.90

22.55

11.45

11.50

1.52

1.56

70.50

71.00

17.85

17.50

Aksa Enerji

Akbank

Enka İnşaat

İş Bankası (C)

Tav Havalimanları

Turkcell

T.S.K.B.

Türk Traktör

Ülker

Portföyümüzün

Getirisi

BİST-100

Relatif Performans

74,642

73,798

Değişim (%)

-5.72%

4.43%

5.02%

0.83%

1.55%

-0.43%

-2.56%

-0.70%

2.00%

0.98%

1.14%

-0.16%

Model Portföyümüz; AKSEN, AKBNK, ENKAI, ISCTR, TAVHL, TCELL, TSKB, TTRAK ve ULKER

hisselerinden oluşmaktadır.

AL TAVSİYELERİMİZİN GETİRİ

TABLOSU

AL Tavsiyelerimiz

BİST-100 Endeksi

Relatif

*YBB: Yılbaşından bu yana

TL

-3%

-7%

1 ay

ABD$

-7%

-11%

3.7%

3 ay

TL

ABD$

-11%

-19%

-10%

-18%

-1.5%

2015*

TL

ABD$

-14%

-32%

-13%

-30%

-1.7%

2014*

TL

ABD$

21%

-11%

10%

-20%

10.1%

2013*

TL

ABD$

5%

-36%

-5%

-42%

9.7%

2012*

TL

ABD$

82%

18%

46%

-6%

24.7%

Model Portföy listemizin performansı 28 Ağustos tarihinde hesaplanmıştır.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

9

GÜNE BAŞLARKEN

31 Ağustos 2015

VERİ AKIŞI

31 Ağustos Pazartesi

10:00 – Türkiye Ticari Denge (Temmuz) – Önceki Veri: -6.21mlr / Beklenti: m.d.

12:00 – AB TÜFE Beklentisi (Yıllık) (Ağustos) – Önceki Veri: %0.2 / Beklenti: %0.1

16:45 – ABD Chicago PMI (Ağustos) – Önceki Veri: 54.7 / Beklenti: 54.5

17:30 – ABD Dallas Fed İmalat Endeksi (Ağustos) – Önceki Veri: -4.6 / Beklenti: -3.8

1 Eylül Salı

Japonya Ekonomi Bakanı Amari Konuşacak

FED Üyesi Rosengren Konuşacak

02:50 – Japonya Sermaye Harcaması (Yıllık) (2. Çeyrek) – Önceki Veri: %7.3 / Beklenti: %8.8

04:00 – Çin İmalat PMI (Ağustos) – Önceki Veri: 50.0 / Beklenti: 49.7

04:35 – Japonya Nikkei İmalat PMI (Ağustos) – Önceki Veri: 51.9 / Beklenti: m.d

04:45 – Çin Caixin İmalat PMI (Ağustos) – Önceki Veri: 47.1 / Beklenti: 47.1

10:00 – Türkiye Markit İmalat PMI (Ağustos) – Önceki Veri: 50.1 / Beklenti: 50.0

10:50 – Fransa Markit PMI (Ağustos) – Önceki Veri: 48.6 / Beklenti: 48.6

10:55 – Almanya İstihdam Değişimi (Ağustos) – Önceki Veri: 9bin / Beklenti: -4bin

10:55 – Almanya Markit İmalat PMI (Ağustos) – Önceki Veri: 53.2 / Beklenti: 53.2

11:00 – AB Markit İmalat PMI (Ağustos) – Önceki Veri: 52.4 / Beklenti: 52.4

12:00 – AB İşsizlik Oranı (Temmuz) – Önceki Veri: %11.1 / Beklenti: m%11.1

12:45 – Japonya Ekonomi Bakanı Amari Konuşacak

16:45 – ABD Markit İmalat PMI (Ağustos) – Önceki Veri: 52.9 / Beklenti: 52.9

17:00 – ABD İnşaat Harcamaları (Aylık) (Temmuz) – Önceki Veri: %0.1 / Beklenti: %0.6

17:00 – ABD ISM İmalat (Ağustos) – Önceki Veri: 52.7 / Beklenti: 52.5

21:00 – FED Üyesi Rosengren Konuşacak

2 Eylül Çarşamba

FED Bej Kitabı Yayımlayacak

AB Savuma Bakanları Lüksemburg’da Toplanacak

12:00 – AB ÜFE (Aylık) (Temmuz) – Önceki Veri: %-0.1 / Beklenti: %-0.1

14:00 – ABD MBA Mortgage Başvuruları (28 Ağustos) – Önceki Veri: %0.2 / Beklenti: m.d.

15:15 – ABD ADP İstihdam Değişimi (Ağustos) – Önceki Veri: 185bin / Beklenti: 200bin

15:30 – ABD Tarım Dışı Verimlilik (2. Çeyrek) – Önceki Veri: %1.3 / Beklenti: %2.8

16:45 – ABD ISM New York (Ağustos) – Önceki Veri: 68.8 / Beklenti: m.d.

17:00 – ABD Fabrika Siparişleri (Temmuz) – Önceki Veri: %1.8 / Beklenti: %0.9

17:30 – ABD DOE Ham Petrol Stoğu (28 Ağustos) – Önceki Veri: -5452bin / Beklenti: m.d.

21:00 – ABD FED Bej Kitabı Yayımlayacak

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

10

GÜNE BAŞLARKEN

31 Ağustos 2015

UYARI NOTU

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel

sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk

ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım

kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece

GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve

yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca,

Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği kısmen ya da tamamen üçüncü kişilerce

hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye

özel ve münhasırdır. İlave olarak, bu raporun gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda

kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır.

Garanti Yatırım

Etiler Mahallesi Tepecik Yolu Demirkent Sokak

No.1 34337 Beşiktaş, İstanbul

Telefon: 212 384 11 21

Faks: 212 352 42 40

E-mail: arastirma@garanti.com.tr

Tavsiye Tanımları

EÜ

Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin üzerinde olması beklenmektedir.

EP

Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisine yakın olması beklenmektedir.

EA

Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin altında olması beklenmektedir.

ARAŞTIRMA

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

11