haftalık rapor

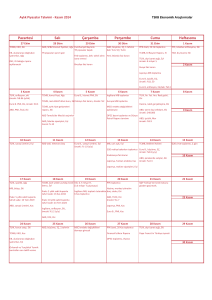

advertisement

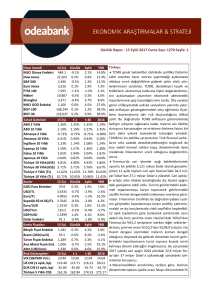

HAFTALIK RAPOR 26 Ekim 2015 TCMB, faiz oranlarını değiştirmedi. TCMB, geçen haftaki Para Politikası Kurulu (PPK) toplantısında faiz oranlarında beklendiği gibi herhangi bir değişikliğe gitmedi. Toplantı sonrası yayımladığı notta ise TCMB bir yıldan uzun süredir kullanmakta olduğu bir ifade olan “Enflasyon görünümünde belirgin bir iyileşme sağlanana kadar getiri eğrisini yataya yakın tutmak suretiyle para politikasındaki sıkı duruş sürdürülecektir” ifadesini ilk defa bu toplantıda kullanmadı. Bu haftaki raporumuzda TCMB’nin son toplantısına ilişkin değerlendirmelerimize yer vereceğiz. TCMB Faiz Oranları (%) 13 11 9 7 5 10.2015 07.2015 04.2015 01.2015 10.2014 07.2014 04.2014 01.2014 10.2013 07.2013 04.2013 01.2013 10.2012 07.2012 04.2012 01.2012 10.2011 3 Faiz Koridoru Ağırlıklı Ortalama Fonlama Maliyeti 1 Hafta Vadeli Repo İhale Kaynak: TCMB Türkiye Cumhuriyet Merkez Bankası (TCMB) Ekim ayı Para Politikası Kurulu (PPK) toplantısında, faiz oranlarında herhangi bir değişikliğe gitmedi. Böylece Kurul, politika faiz oranı olan bir hafta vadeli repo ihale faiz oranını %7.5’te, faiz koridorunun alt bandını %7.25’te ve faiz koridorunun üst bandı olan marjinal fonlama oranını %10.75 seviyesinde sabit bıraktı. TCMB %0 seviyesindeki geç likidite penceresi uygulaması çerçevesinde Bankalararası Para Piyasası’nda saat 16:00-17:00 arası gecelik vadede uygulanan Merkez Bankası borçlanma faiz oranını sabit bırakırken, %12.25 seviyesinde olan borç verme faiz oranını da değiştirmedi. TCMB toplantının ardından yayımladığı notta dış ticaret hadlerindeki olumlu gelişmelerin ve tüketici 12 Yılsonu kredilerinin ılımlı seyrinin cari dengedeki iyileşmeyi 12 ay Sonrası desteklediğini yineledi ve yılın ilk yarısında dış 11 24 Ay Sonrası talebin zayıf seyrini koruduğunu, iç talebin ise 10 büyümeye ılımlı düzeyde katkı verdiğini belirtti. 9 TCMB geçen ay, diğer yayımladığı notlardan farklı 8 olarak, Avrupa Birliği ülkelerinin talebindeki artışın katkısıyla önümüzdeki dönemde büyüme 7 kompozisyonunun kademeli olarak net ihracat 6 lehine değişmesinin beklendiği yönünde kullandığı 5 ifadesini bu ay da korudu. Enflasyona ilişkin olarak ise TCMB, geçen ayda olduğu gibi enerji fiyatlarındaki gelişmelerin enflasyonu olumlu Kaynak: TCMB Beklenti Anketi etkilemeye devam ettiğini belirtti. Bu bağlamda TCMB likidite politikasındaki sıkı duruşun korunacağı ifadesini yeniledi ve önümüzdeki dönem para politikası kararlarının enflasyon görünümüne bağlı olacağını söyledi. TCMB’nin bu ay, bir önceki notta yer alan “para politikası kararları enflasyon görünümündeki iyileşmenin hızına bağlı olacaktır” ifadesinin yerine “para politikası kararları enflasyon görünümüne bağlı olacaktır” ifadesini kullanması, artık bu yıl enflasyonun daha yüksek gerçekleşmesini beklediğini gösteriyor. Bu ifade aynı zamanda TCMB’nin %6.9 olan yılsonu enflasyon beklentisini 28 Ekim’de yayınlanacak olan 4.Enflasyon Raporunda yukarı yönlü güncelleme ihtimali olduğuna işaret ediyor. Piyasadaki enflasyon beklentilerine baktığımızda, özellikle yılsonuna ilişkin enflasyon beklentilerinin sert bir yükseliş gösterdiğini görüyoruz. 11 Ekim’de açıklanan ve 2016-2018 dönemini kapsayan Orta Vadeli Program’da da 2015 yılı enflasyon tahmini %6.3’ten %7.6’ya revize edilmişti. Ancak Ekim ayında yıllık enflasyonun %7.95 Eki.15 Nis.15 Eki.14 Nis.14 Eki.13 Nis.13 Eki.12 Nis.12 Eki.11 Nis.11 Eki.10 Nis.10 Eki.09 Nis.09 Eki.08 Nis.08 Yıllık Enflasyon Beklentileri (y-y, %) VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 1 seviyesinde gerçekleştiği ve piyasa beklentilerinin %8’in üzerinde seyrettiği göz önünde bulundurulduğunda TCMB’nin yılsonu enflasyon beklentisini daha yüksek bir orana revize etmesi olası görünüyor. TCMB’nin son faiz indirimi yaptığı dönemlere baktığımızda, piyasada belirlenen Türkiye 5 yıllık tahvil faizi ile TCMB ağırlıklı ortalama fonlama 5 3 maliyeti (AOFM) arasındaki farkın negatif olduğu 4 Faiz İndirim Dönemleri 2.8 bir diğer ifade ile piyasa faizinin TCMB tarafından 3 2.6 belirlenen faizin altında kaldığı dönemlerde 2 2.4 TCMB’nin politika faiz oranında indirime gittiğini 1 2.2 görüyoruz. Son günlerde ise Fed’in faiz artırımını 0 2 erteleyeceği beklentileriyle küresel piyasalarda -1 -2 1.8 artan risk iştahı sonucu gelişmekte olan ülkelere girişler artarken, gösterge tahvil getirilerinde ve kurda düşüş yaşandı. Küresel piyasalarda artan Kaynak: Bloomberg iyimserlikle 5 yıllık tahvil faizi ile AOFM arasındaki AOFM: TCMB Ağırlıklı Ortalama Fonlama Maliyeti fark hızlı bir şekilde geriledi. Bu durum TCMB’nin para politikasını belirlerken elini rahatlatan unsurlardan biri olurken, söz konusu iyimserliğin devam etmesi enflasyon üzerindeki kur kaynaklı baskıları hafifletebilecektir. Söz konusu durum aynı zamanda TCMB’nin enflasyonun yanı sıra büyümeyi de gözeten bir politika izlemesini kolaylaştırabilir. 10.2015 08.2015 06.2015 04.2015 02.2015 12.2014 10.2014 08.2014 06.2014 04.2014 02.2014 12.2013 10.2013 08.2013 06.2013 5 Yıllık Tahvil Getirisi ile AOFM Arasındaki Fark USD/TL (Sağ Eksen) TCMB’nin bu ay yayımladığı notta yaptığı en dikkat çekici değişiklik ise “Enflasyon görünümünde belirgin bir iyileşme sağlanana kadar getiri eğrisini yataya yakın tutmak suretiyle para politikasındaki sıkı duruş sürdürülecektir” söylemine yer vermemesi oldu. TCMB, söz konusu ifadeye Haziran 2014’ten bu yana yayımladığı tüm PPK toplantı notlarında yer vermişti. TCMB’nin bu ifadeyi nottan çıkarmasında para politikasında sadeleştirmeye gidecek olmasının etkisi olduğunu düşünüyoruz. TCMB para politikası kapsamında birden fazla faiz oranı kullanıyor ve bunların ağırlıklandırılmasıyla oluşturulan ağırlıklı ortalama fonlama maliyetini değiştirerek piyasaya müdahalede bulunabiliyor. Bir başka deyişle getiri eğrisi dikleştiğinde TCMB ağırlıklı ortalama fonlama maliyetini değiştirerek eğriyi yatıklaştıracak müdahalede bulunabiliyor. Ancak para politikasında sadeleştirmeye başlanmasıyla TCMB ağırlıklı ortalama fonlama maliyetini etkin kullanmayacağı için eğrinin dikleşmesi durumunda eğriye eskisi kadar müdahalede bulunamayacağını ve bu nedenle TCMB’nin bu ifadeyi toplantı notlarından çıkardığını düşünüyoruz. Bu bağlamda TCMB’nin önümüzdeki dönemde alacağı faiz kararlarında başta Fed olmak üzere dünya ekonomilerindeki görünüme bağlı olarak izleyeceği politikaya yön vereceğini düşünüyoruz. Sonuç olarak TCMB, Ekim ayında da faiz oranlarında herhangi bir değişikliğe gitmedi. TCMB bu ay da, Avrupa Birliği ülkelerinin talebindeki artışın katkısıyla önümüzdeki dönemde büyüme kompozisyonunun kademeli olarak net ihracat lehine değişeceği yönünde beklentisini korudu. Ancak, son dönemde başta Almanya olmak üzere Euro Bölgesi ekonomisine ilişkin tedirginliğin artmasının ve dünya ticaret hacminin daralmasının, söz konusu Bölge’den gelecek olan toplam talebin azalabileceğine işaret ettiğini düşünüyoruz. TCMB enflasyona yönelik ise, enerji fiyatlarındaki gelişmelerin olumlu etkisinin görülmeye devam ettiğine değindi. Hali hazırda yıllık enflasyonun %7.95 olduğu düşünüldüğünde TCMB’nin 28 Ekim tarihinde yayımlayacağı yılın 4.Enflasyon Raporunda yukarı yönlü güncellemeye gitme ihtimali bulunuyor. TCMB daha önce de belirttiği gibi, faiz oranlarında herhangi bir değişikliğe gitmek için Fed’in faiz artırım beklentisini işaret etmesi ve küresel piyasalardaki belirsizlikler sebebiyle bu ayki toplantısında da faizlerde bir değişikliğe gitmedi. ABD’de son açıklanan tarımdışı istihdam verisi ve diğer olumsuz gelen verilerin yanı sıra Çin ekonomisine ilişkin artan endişeler sebebiyle Fed’in faiz artırımlarını 2016’ya erteleyebileceğine yönelik beklentiler oluşsa da bazı bölgesel Fed başkanlarından gelen açıklamalar bu yıl içinde faiz artırım ihtimalinin hala sürdüğüne işaret ediyor. Bu bağlamda TCMB’nin Fed’i beklemeyi tercih ettiği bu süreçte TCMB’nin daha önce yaptığı gibi zorunlu karşılıklar ve döviz satım ihaleleri miktar değişiklikleri gibi likiditeye yönelik faiz dışı önlemlerle piyasaya müdahalede bulunmaya devam etmesi olası görünüyor. Ancak faiz dışı önlemlerin kurdaki yukarı yönlü trendi değiştirmesini beklemiyoruz. VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 2 Haftalık Veri Takvimi (26 Ekim – 30 Ekim 2015) Tarih 26.10.2015 Ülke Türkiye ABD Açıklanacak Veri Reel Sektör Güven Endeksi (Ekim) 99.1 100.5 (Açıklandı) %75.9 %75.5 (Açıklandı) Yeni Konut Satışları (Eylül, a-a) %5.7 -%0.4 -9.5 -6.5 Almanya İFO İş Dünyası Güven Endeksi (Ekim) 108.5 107.8 ABD Dayanıklı Mal Siparişleri (Eylül) -%2.3 -%1.3 181.90 182.26 Case Shiller Konut Fiyat Endeksi (Ağustos ) Hizmet PMI (Ekim, öncül) Tüketici Güven Endeksi (Ekim) Richmond Fed İmalat Endeksi (Ekim) 28.10.2015 29.10.2015 30.10.2015 Beklenti Kapasite Kullanım Oranı (Ekim) Dallas Fed İmalat Endeksi (Ekim) 27.10.2015 Önceki 55.1 55.2 103.0 103.0 -5 -3 Euro Bölgesi M3 Para Arzı (Eylül, y-y) %4.8 %5.0 İngiltere GSYH (3. çeyrek, y-y) %2.4 %2.4 Türkiye TCMB Enflasyon Raporu (2015-IV) -- -- TCMB Toplantı Özeti (Ekim) -- -- ABD Merkez Bankası Toplantısı ve Faiz Kararı -- -- Almanya Tüketici Güveni (Kasım) 9.6 9.4 Fransa Tüketici Güveni (Ekim) 97 97 İtalya Tüketici Güven Endeksi (Ekim) 112.7 112.1 Japonya Perakende Satışlar (Eylül, y-y) %0.0 %1.1 ABD Haftalık İşsizlik Maaşı Başvuruları 259 Bin Kişi 264 Bin Kişi GSYH (3. çeyrek, ç-ç) %3.9 %1.5 Çekirdek Kişisel Tüketim Harcamaları (3.çeyrek, ç-ç) %1.9 %1.4 Bekleyen Konut Satışları (Eylül, a-a) -%1.4 %1.0 Euro Bölgesi Tüketici Güveni (Ekim) -7.7 -7.7 Almanya İşsizlik Oranı (Ekim) %6.4 %6.4 TÜFE (Ekim, y-y, öncül) -%0.2 %0.0 İngiltere M4 Para Arzı (Eylül, y-y) -%0.1 -- Japonya Sanayi Üretimi (Eylül, y-y, öncül) Türkiye Dış Ticaret Dengesi (Eylül) ABD Euro Bölgesi -%0.4 -%2.6 -4.89 Milyar Dolar -- Kişisel Tüketim Harcamaları Endeksi (Eylül, y-y) %1.3 %1.4 Chicago Fed Ulusal Aktivite Endeksi (Ekim) 48.7 49.4 Michigan Ün. Tük. Güven Endeksi (Ekim) 92.1 92.5 İşsizlik Oranı (Eylül) %11.0 %11.0 TÜFE (Ekim, y-y, öncül) -%0.1 %0.0 Fransa ÜFE (Eylül, y-y) -%2.1 -- İtalya İşsizlik Oranı (Eylül, öncül) %11.9 %11.9 TÜFE (Ekim, y-y, öncül) %0.2 %0.1 ÜFE (Eylül, y-y) -%3.6 -- İngiltere Tüketici Güveni (Ekim) 3 4 Japonya Merkez Bankası Toplantısı -- -- İşsizlik Oranı (Eylül) %3.4 %3.4 TÜFE (Eylül, y-y) %0.2 %0.0 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 3 TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 15 20 10 15 5 10 0 5 -5 0 -10 -5 -15 -10 2004Ç4 2005Ç2 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 2014Ç2 2014Ç4 2015Ç2 2011-I 2011-II 2011-III 2011-IV 2012-I 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV 2014-I 2014-II 2014-III 2014-IV 2015-I 2015-II -20 Tarım Kaynak:TÜİK Kaynak:TÜİK Sanayi İnşaat Ticaret Ulaştırma Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Harcama Bileşenleri Büyüme Hızları (%) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 50 40 20 7 30 15 5 20 10 10 5 0 0 -3 -10 -5 -5 3 Tüketim Devlet Yatırım İhracat İthalat Ağu.15 Nis.15 Ara.14 Ağu.14 Nis.14 Ara.13 Ağu.13 Nis.13 Ara.12 -1 Ağu.12 2011-I 2011-II 2011-III 2011-IV 2012-I 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV 2014-I 2014-II 2014-III 2014-IV 2015-I 2015-II 1 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) Kaynak: OSD, VakıfBank 210 190 170 150 130 110 90 70 May.11 Ağu.11 Kas.11 Şub.12 May.12 Ağu.12 Kas.12 Şub.13 May.13 Ağu.13 Kas.13 Şub.14 May.14 Ağu.14 Kas.14 Şub.15 May.15 Ağu.15 Eyl.02 Mar.03 Eyl.03 Mar.04 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 70000 60000 50000 40000 30000 20000 10000 0 Aylık Sanayi Ciro Endeksi (2010=100) Kaynak:TÜİK 4 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Beyaz Eşya Üretimi (Adet) Kapasite Kullanım Oranı (%) 85 2500000 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 80 75 70 65 60 Kaynak:TCMB PMI Endeksi PMI Imalat Endeksi 60 55 50 45 48.8 40 35 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 30 Kaynak:Reuters 5 Eki.15 Mar.15 Oca.14 Ağu.14 Haz.13 Nis.12 Kas.12 Eyl.11 Şub.11 Tem.10 Ara.09 Eki.08 May.09 Ağu.07 Kaynak:Hazine Müsteşarlığı Mar.08 55 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25.0 14 12 10 8 6 4 2 0 20.0 8.23 15.0 10.0 7.95 5.0 6.92 0.0 Kaynak: TCMB Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 -5.0 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) UBS Emtia Fiyat Endeksi (sağ eksen) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 Kaynak: Bloomberg Enerji TÜFE 15 10 5 0 30.01.2009 30.06.2009 30.11.2009 30.04.2010 30.09.2010 28.02.2011 31.07.2011 31.12.2011 31.05.2012 31.10.2012 31.03.2013 30.08.2013 31.01.2014 30.06.2014 31.11.2014 30.04.2015 30.09.2015 Eyl.15 Mar.15 Eyl.14 Mar.14 Eyl.13 Eyl.12 Mar.13 Eyl.11 Mar.12 Eyl.10 Mar.11 Eyl.09 Mar.10 Eyl.08 -5 Mar.09 260 240 220 200 180 160 140 120 100 Gıda 20 Kaynak: TCMB Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) Kaynak: TCMB Kaynak: TCMB Eyl.15 Mar.15 Eyl.14 Mar.14 Eyl.13 Mar.13 Eyl.12 90.95 Eyl.09 5.5 Mar.12 6 Eyl.11 6.5 Mar.11 7 Eyl.10 7.5 Mar.10 8 135 130 125 120 115 110 105 100 95 90 6 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 17.0 16.0 15.0 14.0 13.0 12.0 11.0 10.0 9.0 8.0 7.0 İstihdam Oranı (%) 53 51 49 47 45 43 41 39 37 35 Kaynak: TÜİK Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 5,700 5,200 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Kaynak: TOBB 7 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 Ağu.03 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 Ağu.14 Şub.15 Ağu.15 Ağu.15 Ağu.14 Ağu.13 Ağu.12 Ağu.11 Ağu.10 Ağu.09 Ağu.08 Ağu.07 Ağu.06 Ağu.05 -12000 Ağu.04 -10000 0 Ağu.03 5000 Kaynak: TCMB Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Cari İşlemler Dengesi (12 Aylık-milyon dolar) Doğrudan Yatırımlar (12 aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105.0 95.0 85.0 75.0 65.0 55.0 Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 8 Kaynak: TCMB KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Faiz Dışı Denge (12 aylık-milyar TL) Bütçe Dengesi (12 aylık toplam-milyar TL) 10000 57 0 47 -10000 37 -20000 Eyl.15 Mar.15 Eyl.14 Mar.14 Eyl.13 Eyl.12 Mar.13 Mar.12 -3 Eyl.11 7 -60000 Mar.11 17 -50000 Eyl.10 -40000 Mar.10 27 Eyl.09 -30000 Kaynak:TCMB Kaynak: TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku 500 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 450 400 Türkiye'nin Net Dış Borç Stoku/GSYH (%) 310 260 30.5 210 350 Kaynak: Hazine Müsteşarlığı 2014 2013 2012 2011 2010 2009 2008 2007 2006 60 2005 200 2004 110 2001 250 2003 160 2002 300 Kaynak: Hazine Müsteşarlığı 9 45 40 35 30 25 20 15 10 5 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Mar.04 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 Eki.15 Eki.14 Nis.15 Eki.13 Nis.14 Eki.12 -5 Nis.13 0 Nis.12 0 Eki.11 5 Eki.10 5 Nis.11 10 Eki.09 10 Nis.10 15 Eki.08 15 Nis.09 20 Nis.08 20 Eki.07 25 Nominal Faiz Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH (%)* Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 2.7 0 -2.25 0.25 103.04 Euro Bölgesi 1.5 -0.1 2.04 0.05 -7.70 Almanya 1.6 -0.20 7.4 0.05 97 Fransa 1.10 0.10 -0.93 0.05 -13.70 İtalya 1.00 0.20 1.91 0.05 112.70 Macaristan 2.70 -0.40 3.98 1.35 -19.60 Portekiz 1.50 0.90 0.56 0.05 -15.70 İspanya 3.10 -0.90 0.8 0.05 -2.60 Yunanistan 1.60 -0.80 0.93 0.05 -64.20 İngiltere 2.40 -0.10 -5.9 0.50 3.00 Japonya 0.80 0.20 0.53 0.10 40.60 Çin 6.90 1.60 2.12 4.35 104.50 Rusya -4.60 15.70 3.20 11.00 -- Hindistan 5.30 4.35 -1.34 6.75 -- Brezilya -2.60 9.49 -4.42 14.25 96.30 G.Afrika 1.20 4.60 -5.8** 6.00 -4.50 Türkiye 3.78 7.95 -5.83 7.50 62.78 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2014 yılı verileridir. ** 2013 verileri. 10 Türkiye Makro Ekonomik Görünüm 2013 2014 En Son Yayımlanan 2015 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla, Milyon TL) 1 567 289 1 749 782 481 735 (2015 2Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla, y-y%) 4.2 2.9 3.8 (2015 2Ç) 2.9 Sanayi Üretim Endeksi (y-y, %)(takvim etk.arnd) 7.0 2.6 7.17 (Ağustos 2015) -- Kapasite Kullanım Oranı (%) 76.0 74.6 75.5 (Ekim 2015) -- İşsizlik Oranı (%) 9.2 9.9 9.8 (Temmuz 2015) 10.7 Fiyat Gelişmeleri TÜFE (y-y, %) 7.40 8.17 7.95 (Eylül 2015) 8.2 ÜFE (y-y, %) 6.97 6.36 6.92 (Eylül 2015) -- Parasal Göstergeler (Milyon TL) M1 225,331 251,991 309,631 (16.10.2015) -- M2 910,052 1,018,546 1,201,033 (16.10.2015) -- M3 950,979 1,063,151 1,243,190 (16.10.2015) -- Emisyon 67,756 77,420 97,187 (16.10.2015) -- TCMB Brüt Döviz Rezervleri (Milyon $) 112,002 106,314 99,535 (16.10.2015) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 7.50 7.25 (23.10.2015) -- TRLIBOR O/N 8.05 11.27 11.28 (23.10.2015) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 64,658 45,846 -163 (Ağustos 2015) 35.7 İthalat 251,661 242,182 15,951 (Ağustos 2015) -- İhracat 151,802 157,627 11,064 (Ağustos 2015) -- Dış Ticaret Açığı 99,858 84,508 4,886 (Ağustos 2015) -- Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 403.0 414.6 438.2 (Eylül 2015) -- Merkezi Yön. Dış Borç Stoku 182.8 197.3 251.6 (Eylül 2015) -- Kamu Net Borç Stoku 197.6 187.4 187.4 (2014) -- Kamu Ekonomisi (Milyon TL) 2013 Eylül 2014 Eylül Bütçe Gelirleri 30.122 30.339 33.837 (Eylül 2015) -- Bütçe Giderleri 34.847 39.550 47.937 (Eylül 2015) -- Bütçe Dengesi -4.725 -9.211 -14.101 (Eylül 2015) -- Faiz Dışı Denge 1.375 -4.578 -7.723 (Eylül 2015) -- 11 Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr Cem Eroğlu Müdür cem.eroglu@vakifbank.com.tr Fatma Özlem Kanbur Uzman fatmaozlem.kanbur@vakifbank.com.tr 0212‐398 18 91 Bilge Pekçağlayan Uzman bilge.pekcaglayan@vakifbank.com.tr 0212‐398 19 02 Elif Engin Uzman elif.engin@vakifbank.com.tr 0212‐398 18 92 Sinem Ulusoy Uzman Yardımcısı sinem.ulusoy@vakifbank.com.tr 0212‐398 19 05 Ezgi Şiir Kıbrıs Uzman Yardımcısı ezgisiir.kibris@vakifbank.com.tr 0212‐398 19 03 0212‐398 18 98 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir. Vakıfbank Ekonomik Araştırmalar