Haftalık Görünüm

advertisement

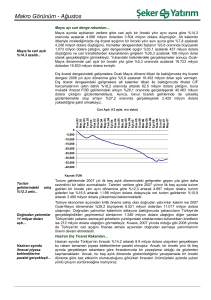

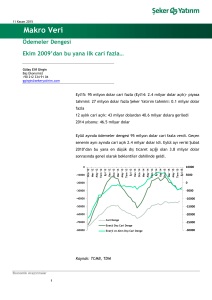

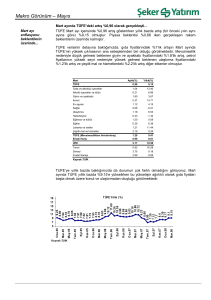

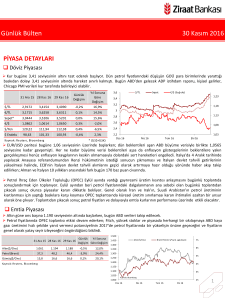

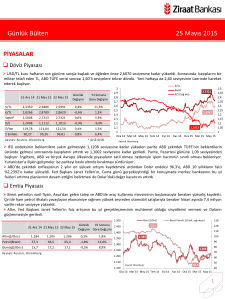

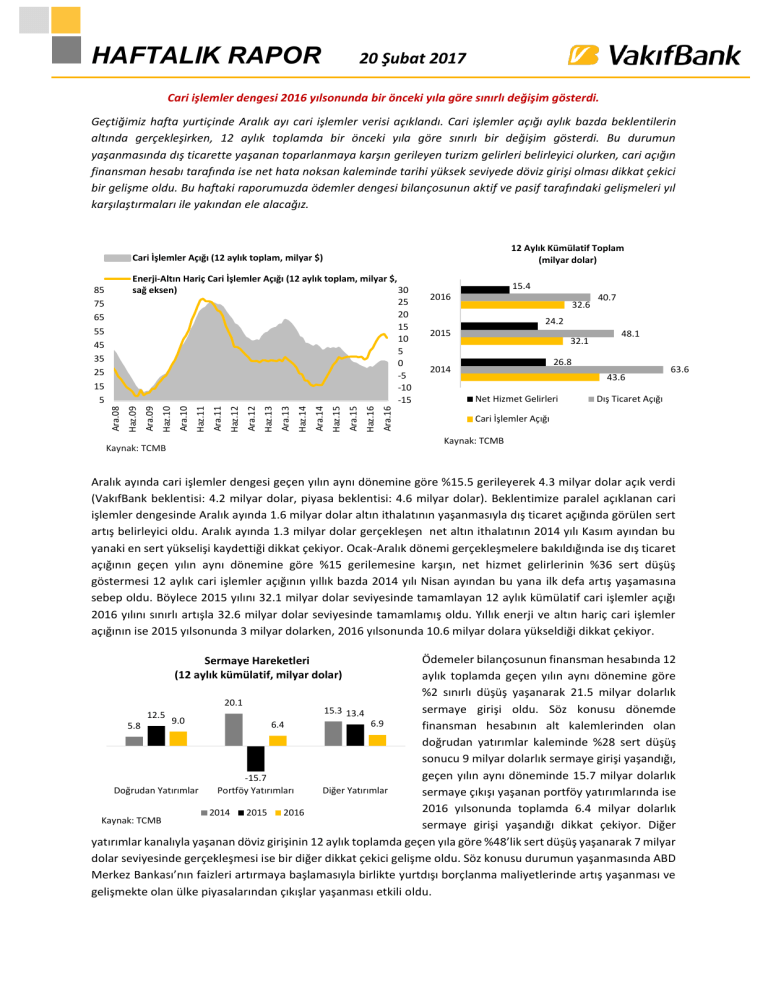

HAFTALIK RAPOR 20 Şubat 2017 Cari işlemler dengesi 2016 yılsonunda bir önceki yıla göre sınırlı değişim gösterdi. Geçtiğimiz hafta yurtiçinde Aralık ayı cari işlemler verisi açıklandı. Cari işlemler açığı aylık bazda beklentilerin altında gerçekleşirken, 12 aylık toplamda bir önceki yıla göre sınırlı bir değişim gösterdi. Bu durumun yaşanmasında dış ticarette yaşanan toparlanmaya karşın gerileyen turizm gelirleri belirleyici olurken, cari açığın finansman hesabı tarafında ise net hata noksan kaleminde tarihi yüksek seviyede döviz girişi olması dikkat çekici bir gelişme oldu. Bu haftaki raporumuzda ödemler dengesi bilançosunun aktif ve pasif tarafındaki gelişmeleri yıl karşılaştırmaları ile yakından ele alacağız. 12 Aylık Kümülatif Toplam (milyar dolar) Cari İşlemler Açığı (12 aylık toplam, milyar $) Ara.16 Ara.15 Haz.16 Ara.14 Haz.15 Haz.14 Ara.13 Ara.12 Haz.13 Haz.12 Ara.11 Ara.10 Haz.11 Ara.09 Haz.10 Ara.08 Haz.09 Enerji-Altın Hariç Cari İşlemler Açığı (12 aylık toplam, milyar $, 30 sağ eksen) 25 20 15 10 5 0 -5 -10 -15 85 75 65 55 45 35 25 15 5 15.4 2016 32.6 40.7 24.2 2015 32.1 48.1 26.8 2014 43.6 Net Hizmet Gelirleri 63.6 Dış Ticaret Açığı Cari İşlemler Açığı Kaynak: TCMB Kaynak: TCMB Aralık ayında cari işlemler dengesi geçen yılın aynı dönemine göre %15.5 gerileyerek 4.3 milyar dolar açık verdi (VakıfBank beklentisi: 4.2 milyar dolar, piyasa beklentisi: 4.6 milyar dolar). Beklentimize paralel açıklanan cari işlemler dengesinde Aralık ayında 1.6 milyar dolar altın ithalatının yaşanmasıyla dış ticaret açığında görülen sert artış belirleyici oldu. Aralık ayında 1.3 milyar dolar gerçekleşen net altın ithalatının 2014 yılı Kasım ayından bu yanaki en sert yükselişi kaydettiği dikkat çekiyor. Ocak-Aralık dönemi gerçekleşmelere bakıldığında ise dış ticaret açığının geçen yılın aynı dönemine göre %15 gerilemesine karşın, net hizmet gelirlerinin %36 sert düşüş göstermesi 12 aylık cari işlemler açığının yıllık bazda 2014 yılı Nisan ayından bu yana ilk defa artış yaşamasına sebep oldu. Böylece 2015 yılını 32.1 milyar dolar seviyesinde tamamlayan 12 aylık kümülatif cari işlemler açığı 2016 yılını sınırlı artışla 32.6 milyar dolar seviyesinde tamamlamış oldu. Yıllık enerji ve altın hariç cari işlemler açığının ise 2015 yılsonunda 3 milyar dolarken, 2016 yılsonunda 10.6 milyar dolara yükseldiği dikkat çekiyor. Ödemeler bilançosunun finansman hesabında 12 aylık toplamda geçen yılın aynı dönemine göre %2 sınırlı düşüş yaşanarak 21.5 milyar dolarlık 20.1 sermaye girişi oldu. Söz konusu dönemde 15.3 13.4 12.5 9.0 6.9 6.4 5.8 finansman hesabının alt kalemlerinden olan doğrudan yatırımlar kaleminde %28 sert düşüş sonucu 9 milyar dolarlık sermaye girişi yaşandığı, geçen yılın aynı döneminde 15.7 milyar dolarlık -15.7 Doğrudan Yatırımlar Portföy Yatırımları Diğer Yatırımlar sermaye çıkışı yaşanan portföy yatırımlarında ise 2016 yılsonunda toplamda 6.4 milyar dolarlık 2014 2015 2016 Kaynak: TCMB sermaye girişi yaşandığı dikkat çekiyor. Diğer yatırımlar kanalıyla yaşanan döviz girişinin 12 aylık toplamda geçen yıla göre %48’lik sert düşüş yaşanarak 7 milyar dolar seviyesinde gerçekleşmesi ise bir diğer dikkat çekici gelişme oldu. Söz konusu durumun yaşanmasında ABD Merkez Bankası’nın faizleri artırmaya başlamasıyla birlikte yurtdışı borçlanma maliyetlerinde artış yaşanması ve gelişmekte olan ülke piyasalarından çıkışlar yaşanması etkili oldu. Sermaye Hareketleri (12 aylık kümülatif, milyar dolar) Bankacılık sektörünün yurtdışından sağladığı toplam kredi kullanımının geri ödeme yetisini 450.0 gösteren söz konusu borç çevirme oranının 400.0 350.0 2016 yılsonu itibarıyla %100’ün altına indiği 300.0 250.0 dikkat çekiyor. Ancak TCMB’nin bir süredir YP 200.0 98.2 cinsi zorunlu karşılıklarla ilgili bazı 150.0 100.0 düzenlemelere gitmiş olmasının etkisiyle 50.0 0.0 sektörün yurtdışı borçlarının ağırlıklı ortalama vadesinin 2015 yılı Şubat ayından itibaren yükseliyor olması sektör için olumlu bir Kaynak: TCMB gelişme. Diğer yandan 2016 yılı Aralık ayında söz konusu rasyonun uzun bir sürenin ardından ilk defa %100’ün altına inmiş olmasında, sektör için özellikle SYR hesaplaması açısından önemli kredi derecelendirme kuruluşlarından biri olan Fitch’in Ocak ayında kredi notu indirimine gidecek olmasının piyasalarda önceden satın alınması etkili oldu. Bu bağlamda Fitch’in 2017 yılı itibarıyla kredi notu indiriminin ardından önümüzdeki dönemde yurtdışı borçlanma maliyetlerinde artış yaşanması halinde sektördeki borç çevirme oranın hali hazırdaki seyrinin devam edip etmeyeceği yakından takip edilmeli. Öte yandan ödemeler bilançosunun finansman hesabı dışında sermaye hareketinin izlendiği ve aynı zamanda kaynağı belli olmayan döviz giriş çıkışı olarak da bilinen net hata noksan kaleminde yılsonu itibarıyla yaşanan döviz girişi bir diğer dikkat çekici gelişme oldu. Söz konusu kalemde 12 aylık kümülatif verilere göre 2016 yılı Aralık ayında 11.1 milyar dolar ile tarihi yüksek seviyelerde döviz girişi yaşandı. Böylece 2016 yılında gerçekleşen toplam cari işlemler açığının yaklaşık %30’u kaynağı belli olmayan net hata noksan kalemi tarafından finanse edilmiş oldu. Bu durumun yaşanmasında özellikle Suriye gibi çevre ülkelerde savaş nedeniyle, yapılan ticarette daha çok nakdi paranın kullanılması ve Irak, İran gibi ülkelerle sınır ticaretinin artması etkili oldu. Ara.16 Eki.16 Ağu.16 Haz.16 Nis.16 Şub.16 Ara.15 Eki.15 Ağu.15 Haz.15 Nis.15 Şub.15 Ara.14 Bankacılık Sektörü Borç Çevirme Oranları ( 6 aylık toplam,%) Sonuç olarak, Aralık ayında cari işlemler açığı yıllık bazda %15.5 düşüş kaydederek 4.3 milyar dolar ile 4.2 milyar dolar olan beklentimize yakın gerçekleşti (piyasa beklentisi: 4.6 milyar dolar). 12 aylık kümülatif cari işlemler açığı ise yılı geçen yılın aynı dönemine göre 2014 yılı Nisan ayından bu yana ilk defa yıllık bazda artış göstererek 32.6 milyar dolar seviyesinde tamamladığı dikkat çekiyor. Söz konusu dönemde 12 aylık kümülatif dış ticaret açığında %15.5’lik düşüş yaşanmasına karşın, jeopolitik gelişmeler sebebiyle turizm gelirlerindeki düşüş kaynaklı net hizmet gelirlerinde yıllık bazda sert düşüş yaşanması dış ticaret açığındaki toparlanmanın cari dengeye olumlu etkisini sınırlandırmış oldu. Bilançonun finansman hesabı tarafında ise 12 aylık toplamda 21.5 milyar dolarlık net sermaye girişi yaşandı. Finansman hesabının alt kalemlerindeki gelişmelere bakıldığında ise, doğrudan ve diğer yatırımlarda geçen yılın aynı dönemine göre yaşanan döviz girişinde azalış yaşandığı, portföy yatırımlarında ise geçen yılın aynı döneminde sermaye çıkışı yaşanırken 2016 yılında sermaye girişi yaşandığı dikkat çekti. 2016 yılsonunda bankacılık sektörünün uzun vadeli borç çevirme oranında sert düşüş yaşanmasının ardından, ABD’de yeni başkan Trump’ın uygulayacağı maliye politikalarının da etkisiyle faizlerin daha fazla artabileceği, bir başka ifadeyle borçlanma maliyetlerinin artacağı bir döneme giriliyor olması diğer yatırımlar üzerinde baskının artmasına neden olabilir. TCMB nezdinde tutulan toplam rezerv varlıklar 2015 yılında 12 milyar dolar azalış kaydederken, 2016 yılında ise 818 milyon dolar artış gösterdi. Ancak, Aralık ayında rezervlerin yaklaşık 7 milyar dolar azalış göstererek tarihi yüksek seviyesini yaşamış olması ise dikkat çeken bir diğer gelişme oldu. Bununla birlikte cari işlemler açığının GSYH’ye oranının 2015 yılsonundaki %3.7’den yaklaşık %3.8 seviyelerine gelmesi muhtemel görünüyor. Önümüzdeki dönemde enerji maliyetlerindeki düşüş kaynaklı gerileyen dış ticaret açığındaki toparlanmanın zayıflaması cari açık üzerinde baskı yaratabilir. Ancak petrol fiyatlarının ortalama 60 dolar/varil seviyelerinde hareket edeceği düşünüldüğünde söz konusu bu baskının sınırlı kalması beklenebilir. Öte yandan, bu yıl turizm gelirlerinde yaşanan sert düşüşün ardından baz etkisiyle önümüzdeki dönemde bir miktar toparlanma beklense de, gelirlerdeki artışın geçmiş dönemlerdeki seviyelerinin nispeten altında kalma ihtimali bulunmakta. 2017 yılına gelindiğinde ise cari işlemler açığının yılsonunu 34.9 milyar dolar seviyesinde tamamlamasını bekliyoruz. 2 Haftalık Veri Takvimi (20 Şubat – 24 Şubat 2017) Tarih 20.02.2017 21.02.2017 Ülke 66.93 65.7 (açıklandı) Euro Bölgesi Tüketici Güven Endeksi (Şubat) -4.9 -- Almanya ÜFE (Ocak, y-y) %1.0 -- Japonya Dış Ticaret Dengesi (Ocak) 640.4 Milyar Yen 625.9 Milyar Yen ABD İmalat PMI (Şubat, öncül) 55.0 55.3 Hizmet PMI (Şubat, öncül) 55.6 55.8 İmalat PMI (Şubat, öncül) 55.2 55.0 Hizmet PMI (Şubat, öncül) 53.7 53.7 İmalat PMI (Şubat, öncül) 56.4 56.0 Hizmet PMI (Şubat, öncül) 53.4 53.6 TÜFE (Ocak) %1.6 %1.6 İmalat PMI (Şubat, öncül) 53.6 53.5 Hizmet PMI (Şubat, öncül) 54.1 53.9 Fransa Japonya İmalat PMI (Şubat, öncül) 52.7 -- Türkiye Reel Sektör Güven Endeksi (Şubat) 100.5 -- Kapasite Kullanım Oranı (Şubat) %75.5 -- -- -- İkinci El Konut Satışları (Ocak) -%2.8 %0.9 TÜFE (Ocak) %1.8 %1.8 Çekirdek TÜFE (Ocak) %0.9 %0.9 Almanya IFO İş Dünyası Güven Endeksi 109.8 109.6 İtalya TÜFE (Ocak) %0.7 %0.7 İngiltere GSYH (4. çeyrek, y-y) %2.2 %2.2 ABD Chicago Fed Aktivite Endeksi (Ocak) ABD Euro Bölgesi 31 Ocak-1 Şubat Tarihli Fed Toplantısı Tutanakları 0.14 -0.03 239 Bin Kişi 240 Bin Kişi Kansas Fed Aktivite Endeksi (Şubat) 9 9 GSYH (4. çeyrek, Takvm. Arınd.,y-y) %1.7 %1.7 Gfk Tüketici Güveni (Mart) 10.2 10.1 İtalya Perakende Satışlar (Aralık) %0.8 %0.9 Japonya Öncül Göstergeler Endeksi (Aralık) 105.2 -- Türkiye Konut Satışları (Ocak, y-y) %0.10 -- ABD Yeni Konut Satışları (Ocak) -%10.40 %6.5 95.7 96.0 Haftalık İşsizlik Maaşı Başvuruları Almanya 24.02.2017 Beklenti Tüketici Güven Endeksi (Şubat) Almanya 23.02.2017 Önceki Türkiye Euro Bölgesi 22.02.2017 Açıklanacak Veri Michigan Üniversitesi Tüketici Güven Endeksi (Şubat) Fransa Tüketici Güven Endeksi (Şubat) 100 100 İtalya Tüketici Güven Endeksi (Şubat) 108.8 108.8 3 TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 30 15.0 25 10.0 20 5.0 15 0.0 10 -5.0 5 0 -10.0 -5 -10 -20.0 -15 2006Ç1 2006Ç3 2007Ç1 2007Ç3 2008Ç1 2008Ç3 2009Ç1 2009Ç3 2010Ç1 2010Ç3 2011Ç1 2011Ç3 2012Ç1 2012Ç3 2013Ç1 2013Ç3 2014Ç1 2014Ç3 2015Ç1 2015Ç3 2016Ç1 2016Ç3 2011-III 2011-IV 2012-I 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV 2014-I 2014-II 2014-III 2014-IV 2015-I 2015-II 2015-III 2015-IV 2016-I 2016-II 2016-III -15.0 Tarım Kaynak:TÜİK Kaynak:TÜİK Sanayi Hizmetler Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Harcama Bileşenleri Büyüme Hızları (%) 35 30 25 20 15 10 5 0 -5 -10 İnşaat Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 25 20 15 10 5 0 -5 -10 Ara.16 Eyl.16 Haz.16 Mar.16 Ara.15 Eyl.15 Haz.15 Mar.15 Ara.14 Eyl.14 İthalat -10 Haz.14 İhracat -5 Mar.14 Yatırım 0 Ara.13 Devlet 5 Eyl.13 Tüketim 10 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) 100000 Aylık Sanayi Ciro Endeksi (2010=100) 270 80000 220 60000 170 40000 20000 120 Kaynak: OSD, VakıfBank 70 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 Eyl.13 Ara.13 Mar.14 Haz.14 Eyl.14 Ara.14 Mar.15 Haz.15 Eyl.15 Ara.15 Mar.16 Haz.16 Eyl.16 Ara.16 Oca.04 Tem.04 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Oca.14 Tem.14 Oca.15 Tem.15 Oca.16 Tem.16 Oca.17 0 Kaynak:TÜİK 4 Kapasite Kullanım Oranı Beyaz Eşya Üretimi Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 85 2700000 2500000 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 80 75 70 65 60 PMI Endeksi PMI Imalat Endeksi 60 55 48.70 50 45 40 35 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Oca.14 Tem.14 Oca.15 Tem.15 Oca.16 Tem.16 Oca.17 30 Kaynak:Reuters 5 Oca.17 Kas.15 Kaynak:TCMB Kaynak:Hazine Müsteşarlığı Haz.16 Nis.15 Eyl.14 Şub.14 Tem.13 Ara.12 May.12 Eki.11 Mar.11 Ağu.10 Haz.09 Oca.10 Kas.08 55 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek Enflasyon (y-y, %) 14 12 10 8 6 4 2 0 25.0 20.0 15.0 10.0 5.0 0.0 Oca.04 Tem.04 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Oca.14 Tem.14 Oca.15 Tem.15 Oca.16 Tem.16 Oca.17 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Oca.14 Tem.14 Oca.15 Tem.15 Oca.16 Tem.16 Oca.17 -5.0 Kaynak: TCMB Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) BM Dünya Gıda Fiyat Endeksi UBS Emtia Fiyat Endeksi (sağ eksen) Gıda 20 250 2500 2000 200 Enerji TÜFE 15 10 1500 -5 Kaynak: TCMB Reel Efektif Döviz Kuru Enflasyon Beklentileri 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) Kaynak: TCMB 6 Oca.17 Tem.16 Oca.16 Kaynak: TCMB Tem.15 5.5 88.17 Oca.15 6 Tem.14 6.5 Oca.14 7 Tem.13 7.5 Oca.12 8 Tem.11 8.5 TÜFE Bazlı (2003=100) 135 130 125 120 115 110 105 100 95 90 Oca.11 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) Oca.13 Kaynak:Bloomberg Oca.09 Tem.09 Oca.17 May.16 Eyl.15 Oca.15 May.14 Eyl.13 Oca.13 May.12 Eyl.11 Oca.11 0 May.10 100 0 Tem.12 500 5 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Oca.14 Tem.14 Oca.15 Tem.15 Oca.16 Tem.16 Oca.17 1000 150 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 14.0 İstihdam Oranı (%) 53 13.0 51 12.0 49 11.0 47 10.0 9.0 45 8.0 43 7.0 41 Kaynak: TÜİK Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 7,000 6,000 5,000 4,000 3,000 2,000 1,000 0 Kaynak: TOBB 7 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 Kaynak: TCMB Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 -30000 Cari İşlemler Dengesi (12 Aylık-milyon dolar) Doğrudan Yatırımlar (12 aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi Reel Kesim Güven Endeksi (sağ eksen) 105.0 140 95.0 120 85.0 100 75.0 80 65.0 60 55.0 40 Kaynak: TCMB 8 Ara.16 Ara.15 Ara.14 Ara.13 Ara.12 Ara.11 Ara.10 Ara.09 Ara.08 Ara.07 Ara.06 Ara.05 Ara.16 Ara.15 Ara.14 Ara.13 Ara.12 Ara.11 Ara.10 Ara.09 Ara.08 Ara.07 Ara.06 Ara.05 Ara.04 Ara.04 -12000 0 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Faiz Dışı Denge (12 aylık-milyar TL) Bütçe Dengesi (12 aylık toplam-milyar TL) 10000 57 0 47 -10000 37 -20000 Oca.17 Kaynak:TCMB Kaynak: TCMB Türkiye’nin Net Dış Borç Stoku İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) Türkiye'nin Net Dış Borç Stoku/GSYH (%)* 25.0 210 20.0 160 15.0 5.0 Kaynak: Hazine Müsteşarlığı 2014 2013 2012 2011 0.0 2010 60 2009 200 10.0 2008 110 2003 250 2007 260 350 300 29.5 30.0 2006 400 35.0 2005 450 310 2004 500 İç ve Dış Borç Stoku Kaynak: Hazine Müsteşarlığı,TÜİK *Yeni GSYH rakamlarına göre hesaplanmıştır. 9 2015 Tem.16 Oca.16 Oca.15 Tem.15 Oca.14 Tem.14 Tem.13 Oca.13 Oca.12 -3 Tem.12 7 -60000 Oca.11 17 -50000 Tem.11 -40000 Tem.10 27 Oca.10 -30000 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) 20 20 15 15 10 10 5 5 0 0 -5 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Oca.14 Tem.14 Oca.15 Tem.15 Oca.16 Tem.16 Oca.17 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Oca.14 Tem.14 Oca.15 Tem.15 Oca.16 Tem.16 Oca.17 25 Nominal Faiz Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH (%)* Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 1.9 2.5 -2.70 0.75 111.8 Euro Bölgesi 1.7 1.8 3.20 0.00 -4.90 Almanya 1.7 1.90 7.30** 0.00 100 Fransa 1.10 1.60 -0.13 0.00 -8.60 İtalya 0.61 0.70 2.13 0.00 108.80 Macaristan 1.60 2.30 2.26** 0.90 -11.70 1.30 0.45 0.00 -4.60 3.00 0.98** 0.00 -2.50 1.50 -0.00 0.00 -67.80 0.25 -5.00 Portekiz İspanya Yunanistan 1.90 3.00 0.30 İngiltere 2.20 1.80 -4.33 Japonya 1.70 0.30 3.33 -0.10 43.20 Çin 6.80 2.50 2.67 4.35 108.60 Rusya -0.40 5.00 2.93** 10.00 -- Hindistan 5.30 2.23 -1.25 6.25 -- Brezilya -2.87 5.35 -4.31** 13.00 103.80 6.60 -5.44** 7.00 -10.20 G.Afrika 0.70 Türkiye -5.40** 8.00 3.09 9.22 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2015 yılı verileridir. ** 2014 verileri. 65.70 10 Türkiye Makro Ekonomik Görünüm 2014 2015 En Son Yayımlanan 2016 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla, Milyon TL) 2 044 466 2 337 530 655 400 (2016 3Ç) -- GSYH Büyüme Oranı (zincirlenmiş hacim endeksi, y-y, %) 5.2 6.1 -1.8 (2016 3Ç) 3.00 Sanayi Üretim Endeksi (y-y, %)(takvim etk.arnd) 2.6 4.6 1.3 (Aralık 2016) -- 2015 2016 75.8 76.5 2014 2015 9.9 10.3 Kapasite Kullanım Oranı (%) İşsizlik Oranı (%) En Son Yayımlanan 75.50 (Ocak 2017) -- En Son Yayımlanan 12.1 (Kasım 2016) 10.50 Fiyat Gelişmeleri 2015 2016 En Son Yayımlanan TÜFE (y-y, %) 8.81 8.53 9.22 (Ocak 2017) -- ÜFE (y-y, %) 5.71 9.94 13.69 (Ocak 2017) -- Parasal Göstergeler (Milyon TL) M1 312,309 382,351 372,629 (10.02.2017) -- M2 1,206,005 1,406,728 1,411,400 (10.02.2017) -- M3 1,249,183 1,450,681 1,454,895 (10.02.2017) -- Emisyon 94,464 111,762 111,638 (10.02.2017) -- TCMB Brüt Döviz Rezervleri (Milyon $) 95,703 92,050 92,798 (10.02.2017) -- Faiz Oranları TCMB O/N (Borç Alma) 7.25 7.25 7.25 (17.02.2017) -- TCMB O/N (Borç Verme) 10.75 8.50 9.25 (17.02.2017) -- TCMB Haftalık Repo 7.75 7.50 8.00 (17.02.2017) -- TRLIBOR O/N 11.48 9.02 11.27 (17.02.2017) -- Ödemeler Dengesi (Milyon $) 2014 2015 En Son Yayımlanan Cari İşlemler Dengesi -43,552 -32,283 -4,268 (Aralık 2016) -34,600 İthalat 242,177 207,234 18,405 (Aralık 2016) -- İhracat 157,610 143,839 12,807 (Aralık 2016) -- Dış Ticaret Dengesi -84,567 -63,395 -5,598 (Aralık 2016) -61,000 Borç Stoku Göstergeleri (Milyar TL) 2015 2016 En Son Yayımlanan Merkezi Yön. İç Borç Stoku 440.1 468.6 468.6 (Aralık 2016) -- Merkezi Yön. Dış Borç Stoku 237.5 291.0 291.0 (Aralık 2016) -- 2014 2015 187.1 161.0 Kamu Net Borç Stoku En Son Yayımlanan 161.0 (2015) -- Kamu Ekonomisi (Milyar TL) 2015 Ocak 2016 Ocak Bütçe Gelirleri 40.11 46.72 58.78 (Ocak 2017) -- Bütçe Giderleri 36.34 42.52 47.34 (Ocak 2017) -- Bütçe Dengesi 3.77 4.20 11.40 (Ocak 2017) -- Faiz Dışı Denge 8.78 9.80 18.01 (Ocak 2017) -- 11 Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr Cem Eroğlu Müdür cem.eroglu@vakifbank.com.tr 0212-398 18 98 Buket Alkan Müdür Yardımcısı buket.alkan@vakifbank.com.tr 0212-398 19 03 Fatma Özlem Kanbur Uzman fatmaozlem.kanbur@vakifbank.com.tr 0212-398 18 91 Bilge Pekçağlayan Uzman bilge.pekcaglayan@vakifbank.com.tr 0212-398 19 02 Elif Engin Uzman elif.engin@vakifbank.com.tr 0212-398 18 92 Sinem Ulusoy Uzman sinem.ulusoy@vakifbank.com.tr 0212-398 19 05 Ezgi Şiir Kıbrıs Uzman Yardımcısı ezgisiir.kibris@vakifbank.com.tr 0212-398 18 93 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.