Şirket Raporu AL

advertisement

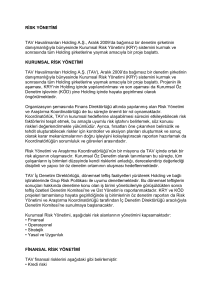

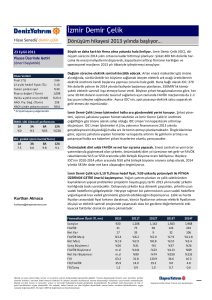

15 OCAK 2010 TAV Havalimanları Holding Şirket Raporu AL Borç Yapısının Uzun Vadeli Olması ve 2010 Yılındaki Beklentileri Nedeniyle Cazip… 2008 yılının son çeyreğinde şiddetlenen global ekonomik krize, yüksek borç rasyoları ve 1.5 milyar dolar net borç pozisyonu ile giren TAV'ın, 2009 yılı ikinci yarıdan itibaren krizin etkilerinin hafiflemeye başlaması, geçen yıl içinde yaptığı 121 milyon TL tutarındaki (%50 bedelli) nakit sermaye artırımı, TAV Tunus’da gerçekleştirdiği %15 oranındaki hisse satışından elde ettiği 28 milyon € tutarındaki kaynak ve global ekonomilerde başlayan normalleşme sürecinin olumlu etkileri ile 2010 yılında daha iyi bir performans göstereceğini tahmin ediyoruz. Ayrıca, şirket hisselerindeki satış baskısının ortak satışlarının sona ermesinin ardından hafiflediğini görmekteyiz. Şirketin kısa vadeli sermaye ihtiyacını azaltması anlamında Havaş'ta gerçekleştireceği operasyondan yaratılacak 102 milyon € kaynağın mali yapının güçlendirilmesi için kullanılacak olmasının gerek kısa vadeli finansal risklerin düşürülmesi gerekse hisse senedi üzerinde kurduğu baskının azalması anlamlarında pozitif karşılıyoruz. Bu operasyon şu şekilde gerçekleştirilecektir: TAV'ın %65, HSBC Investment Bank Holdings'in %28.3 ve İş Girişim Sermayesi Yatırım Ortaklığı'nın %6,7 oranında iştirak edeceği "Yeni Şirket" kurulacak ve Yeni Şirket'e TAV 78 milyon € sermaye aktararak iştirak edecek. Yeni Şirket, diğer ortakların sermaye iştiraki ve dış finansmanıyla, Havaş hisselerinin tamamını 180 milyon € bedelle devir alacak. Hatırlanacağı üzere, bu işleme Rekabet Kurulu onay vermişti ve bu aşamadan sonra Ocak – Şubat aylarında da Ulaştırma Bakanlığı’nın izin vermesini bekliyoruz. TAV'ın yaptığı yatırımların çok büyük bölümünün tamamlanmış olmasıyla şirketin 2010’da önemli derecede nakit çıkışı yaşamayacak oluşu, şirketin Tunus’taki operasyonlarından meyvelerin bu yıl toplanmaya başlanması, Rekabet Kurulu’nun onayının ardından Havaş'taki yeni yapılanma/ortaklığın şirkete nakit girişi yaratması, 2010 yılında Türkiye’ye yönelik ortalama %5 büyüme öngörülerinin yanı sıra yurtiçine doğrudan ve dolaylı sermaye yatırımlarında artış tahminlerinin yolcu sayısı ve trafiğini benzer şekilde pozitif yönde etkilemesi, bu kapsamda şirketin kar marjlarında artış, 2009’da yurtdışında yolcu sayısının %10’a varan seviyelerde düşüş göstermesine karşılık TAV’ın faaliyet gösterdiği havaalanlarında %2’lik artışın benzer şekilde 2010 yılında da devam ederek %10 mertebesine ulaşacağı öngörümüz, global ekonomideki düzelmeden şirketin olumlu etkileneceği beklentimiz ve makul değerlemesi nedeniyle TAV Havalimanları Holding için AL tavsiyesinde bulunuyoruz. GELİR TABLOSU (milyon €) * Net Satışlar FAVÖK --- FAVÖK M arjı (%) FAVKÖK --- FAVKÖK M arjı (%) Net Kar / Zarar --- Net Kar M arjı (%) 2006/12 2007/12 2008/12 2009T 2010T 401.8 28.9 507.5 77.0 627.3 140.8 638.5 166.6 727.9 185.8 7.2 15.2 22.4 26.1 25.5 169.5 217.8 296.8 322.6 362.9 42.2 42.9 47.3 50.5 49.9 -70.3 -43.8 4.7 45.0 53.8 -17.5 -8.6 0.7 7.0 7.4 T a vs iye AL Fiya t (TL ) H e de f Fiya t Yüks e liş Po tan s iye li (% ) Ön ce ki Ta vs iye Ön ce ki H ed e f Fiya t 5 .65 6 .42 14 1 4 Oc a k 10 Ö ZET BİLG İL ER Fiya t (TL ) Se rm a ye (m ilyo n TL) Özs e rm a ye (m ilyo n TL ) Piyas a D e ğe ri (m ilyo n $) H e de f P iya s a D e ğ eri (m ilyo n $ ) En D ü ş ük P D - m n $ (So n 1 Yıl) En Yü ks e k PD - m n $ (So n 1 Yıl) Piyas a D e ğe rin e Gö re D ip te n U za klığ ı H a lka Açıklık Ora n ı (% ) Be ta (So n 1 Yıl) Taka s ta ki Ya b a ncı P ayı (% ) 3 Aylık Ortala m a İş le m H a cm i (m ilyon $ ) N e t N a kit / (B orç) Po zis yo n u (m ilyo n $ ) FİNANS AL O RANL AR (Ca ri) F/K PD / D D FD / FAVÖK FD / Sa tış lar H is s e B aş ın a K a r (TL) Özs e rm a ye Ka rlılığı (% ) 3 3 .31 2 .76 8 .39 2 .57 0 .20 9 .71 Net Satış - N et K ar ve F AVÖ K Marjı 8 00 .0 3 0.0 2 0.0 6 00 .0 1 0.0 4 00 .0 0 .0 2 00 .0 -1 0.0 0.0 FİNANSAL ORANLAR F/K PD / DD FD / FAVÖK FD / Satışlar Hisse Başına Kar (TL) Özsermaye Karlılığı (%) GETİRİLER (%) TAVHL IMKB-100 2006/12 26.2 2007/12 4.7 14.3 2008/12 105.1 1.3 12.2 2009T 25.7 2.2 15.5 2010T 26.3 2.5 15.2 - 4.9 1.9 4.0 3.9 -0.44 -18.5 -0.28 -12.2 0.03 1.2 0.19 8.6 0.22 9.3 1 Hafta 15.8 -0.4 1 Ay 29.0 9.0 3 Ay 29.0 7.3 6 Ay 40.5 49.2 1 Yıl 124.6 118.5 Kaynak: Finnet ve Eti Yatırım Araştırma * Veriler, şirketin sadece havacılık faaliyetlerini göstermektedir Adem ÖZEN adem.ozen@etiyatirim.com Tel: (+90) 212 321 38 38 (118) Faks: (+90) 212 294 93 93 5 .65 3 6 3.3 7 44 1 ,4 16 1 ,6 08 4 99 1 ,4 22 9 9 .4 % 4 4.0 0 .58 4 9.3 2 6.5 1 ,4 1 6.3 -2 0.0 2 00 6 /1 2 N et S a tış la r 2 0 07 /1 2 2 0 0 8/12 2 0 09 T Ne t K a r M a rj ı (%) 20 1 0T FA V ÖK M arjı (%) Bu yayında yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu raporda yer alan veri, bilgi ve grafikler Eti Yatırım A.Ş.’nin güvenilirliğine inandığı kaynaklardan alınmış ve/veya üretilmiştir. Ancak bilgi, veri ve grafiklerin doğruluğu bağımsız olarak teyit edilmemiş olup, Eti Yatırım A.Ş. bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve gösterilen tüm özen ve dikkate rağmen doğabilecek veri ve analist değerlendirme, ayırma, kaydetme vb. hatalarından dolayı sorumluluk üstlenmemektedir. Bu yayın, Eti Yatırım A.Ş.’nin izni olmadan kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz. Eti Yatırım A.Ş. bir Karadeniz Holding iştirakidir