İhracatçı Eğilim Araştırması

4. Çeyrek Sonuçları

Şubat 2012

Ekim-Aralık 2011 Gerçekleşmeleri

Ocak-Mart 2012 Beklentileri

1

Şubat 2012

İçindekiler

İçindekiler

2

2

Genel bilgiler

3-10

Yönetici Özeti

11-16

Temel bulgular

17-62

Şubat 2012

Genel Bilgiler

3

Şubat 2012

Araştırmanın Amacı

Araştırmanın ana amacı iç ve dış pazarlardaki ekonomik gelişmelerin ihracatçı sektörler ve firmaların üretim,

ithal girdi, ihracat, iç satış, stok, enerji tüketimi, istihdam, kârlılık, girdi maliyetleri ve finansman talebi gibi

alanlardaki etkisinin tespit edilmesidir.

Bu çalışma üçer aylık aralıklarla yürütülmekte ve gelişmeler izlenmektedir. Böylelikle ihracatçı sektörlerin

göstermiş oldukları performans ve gelecek dönem beklentileri sürekli takip edilmektedir.

Bu kapsamda, 2009 ve 2010 yılı verilerine göre İhracatçı Birlikleri Yönetim Kurulu Üyeleri ile en çok ihracat

yapan ilk 1.000 firmaya ulaşılması hedeflenmiştir.

4

Şubat 2012

Araştırmanın Kapsamı

Araştırmanın 4. dönemi kapsamında aşağıdaki temel konu başlıkları irdelenmiştir:

• Ekim - Aralık 2011 döneminde üretim, ihracat, kapasite kullanım oranı, stok durumu, girdi maliyetleri, birim

ihraç fiyatı, ithal girdi kullanım oranı, hammadde birim ithalat fiyatı, genel kârlılık düzeyi, ihracatta kârlılık

düzeyi gerçekleşmeleri,

• Ocak - Mart 2012 döneminde üretim, ihracat, kapasite kullanım oranı, stok durumu, girdi maliyetleri, birim

ihraç fiyatı, ithal girdi kullanım oranı, hammadde birim ithalat fiyatı, genel kârlılık düzeyi, ihracatta kârlılık

düzeyi beklentileri,

• Kullanılan enerji türlerinde Ekim - Aralık 2011 dönemi gerçekleşmeleri,

• Ekim - Aralık 2011 döneminde üretimde kullanılan hammaddelerin orijinleri,

• Ekim - Aralık döneminde ihracatta yeni pazarlara girebilme durumu / Ocak - Mart döneminde ilk kez girilmesi

planlanan pazarlar/ülkeler,

• Ekim - Aralık döneminde ihracatta mevcut pazarlarda yeni müşterilerden sipariş alabilme / müşteri

kaybedilen pazar olup olmadığı / tamamen kaybedilen pazar olup olmadığı,

• Ekim - Aralık 2011 cirosunun ihracat ve iç piyasa satışlarına dağılımı,

5

Şubat 2012

Araştırmanın Kapsamı (devam)

•

Ekim - Aralık döneminde dış finansman talebi / dış finansman ihtiyacının hangi kaynaklardan karşılandığı,

•

Ocak – Mart 2012 döneminde dış finansman talebi,

•

Kullanılan krediler toplamı içerisinde döviz ya da dövize endeksli kredilerin oranı,

•

Halihazırda kullanılan kredilerin kamu ve özel bankalar kırılımında dağılımı,

•

Döviz kuru riskinden korunmak için kullanılan araçlar,

•

Döviz kuru riskinden korunmak herhangi bir araç kullanmama nedenleri,

•

•

•

•

•

6

Ekim - Aralık döneminde yararlanılan devlet destekleri / Ocak - Mart döneminde yararlanılması planlanan

devlet destekleri,

Ekim - Aralık döneminde toplam çalışan sayısı / çalışan sayısının geçen yılın aynı dönemine göre nasıl

değiştiği,

Ocak - Mart döneminde yeni çalışan istihdam etme durumu,

2012 yılı sonuna kadar istihdam edilmesi planlanan çalışan sayısı / emeklilik, iş akdinin feshi ya da maluliyet

gibi nedenlerle işten ayrılması öngörülen çalışan sayısı,

Ekim - Aralık döneminde yapılan yurt içi / yurt dışı yatırım türleri,

Şubat 2012

Araştırmanın Kapsamı (devam)

•

Ocak - Mart döneminde yapılması planlanan yurt içi / yurt dışı yatırım türleri,

•

Ocak - Mart dönemi ve 2012 yıl sonuna ilişkin piyasa tahminleri,

•

2012 yılı sonu itibarıyla Sektör - Türkiye - Avrupa - Dünya ekonomisinin genel durumuna ilişkin tahminler,

•

7

Dünya geneli emtia fiyatlarının sanayi ve tarımda Aralık’a göre, Şubat ve 2012 sonu itibarıyla nasıl bir seyir

izleyeceği,

•

Ekim - Aralık döneminde ihracat prosedürlerinde hizmet alınan kurumlardan duyulan memnuniyet,

•

Sektörlerin ihracatta karşılaştıkları öncelikli sorunların / en acil ve güncel sorunun tespiti,

•

TİM ve İhracatçı Birlikleri’nden 2012 yılında beklentilerin tespiti,

Şubat 2012

Metodolojik Bilgiler

Araştırma, CAWI (bilgisayar destekli internet görüşmesi) yöntemi ile gerçekleştirilmiştir. Bilgi toplama süreci

öncesinde TİM yetkililerinden İhracatçı Birlikleri Yönetim Kurulu Üyesi ve sektörün lider firmalarından oluşan

liste temin edilmiştir.

Araştırmanın anakütlesini 2009 ve 2010’da İhracatçı Birlikleri yönetimlerinde ve ihracatta ilk 1.000’de yer alan

firmaların yöneticileri oluşturmaktadır. Çift (mükerrer) kayıtların sistemde giderilmesinden ardından 1.965

firmanın kayıtlı olduğu bir veritabanı elde edilmiştir. Analize temel oluşturmak üzere firmalar 2010 yılı ihracat

rakamlarına göre ilk 500, ikinci 500 ve diğer olmak üzere tasnif edilmiştir.

Soru formu programlanarak 3 Ocak tarihinde çalışmanın bilgi toplama süreci başlatılmıştır. Çalışma

kapsamında tüm firmalara davet gönderilmiş, 520 firma daveti kabul ederek projeye katılmıştır. Söz konusu 520

firmanın 153’ü ilk 500, 116’sı ise ikinci 500’de yer almaktadır.

Dolayısıyla %95 güven düzeyinde örnekleme hatası ± 0,036 olarak hesaplanmaktadır.

Projenin bilgi toplama süreci 3 Şubat Cuma günü tamamlanmış, ardından veri temizliği ile son aşama olan veri

analizi ve raporlama süreci ise 6-8 Şubat tarihlerinde gerçekleştirilmiştir.

8

Şubat 2012

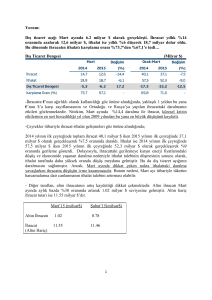

Metodolojik Bilgiler

N

Katılım Oranı

Ortalama Cevaplanma

Süresi

1. Dönem (Ocak-Mart 2010)

313

%24,0

20,52 dk.

2. Dönem (Nisan-Haziran 2010)

525

%27,4

19,40 dk.

3. Dönem (Temmuz-Eylül 2010)

500

%26,1

21,34 dk.

4. Dönem (Ekim-Aralık 2010)

527

%27,5

19,20 dk.

1. Dönem (Ocak-Mart 2011)

531

%26,8

22,55 dk.

2. Dönem (Nisan-Haziran 2011)

546

%27,6

20,18 dk.

3. Dönem (Temmuz-Eylül 2011)

509

%26,0

27,44 dk.

4. Dönem (Ekim-Aralık 2011)

520

%26,5

25,43 dk.

Internet tabanlı görüşmeler için tasarlanan elektronik form

9

Şubat 2012

Görüşülen Firmaların Sektörlere Göre Dağılımı

Sektör

Toplam

Oran

Tekstil, Hazır Giyim, Deri ve Halı

135

26,5%

Demirçelik ve Demirdışı Metaller

76

14,6%

Bitkisel Ürünler

70

13,5%

Hububat- Bakliyat

40

7,7%

Otomotiv Sanayi

39

7,5%

Makine, Elektrik- Elektronik ve Bilişim

34

6,5%

Kimyevi Maddeler ve Mamulleri

33

6,3%

Ağaç Orman Ürünleri

30

5,8%

Toprak Ürünleri ve Madencilik

29

5,6%

Su Ürünleri ve Hayvansal Mamuller

17

3,3%

Dış Ticaret Sermaye Şirketi

17

3,3%

Toplam

520

100,0%

Firmalardan en yüksek ciro elde ettikleri sektörü belirtmeleri istenmiştir.

10

Şubat 2012

Yönetici Özeti

11

Şubat 2012

Yönetici Özeti

İhracatçı Eğilimleri Araştırması’nın 2011’in son çeyreğini kapsayan döneminde bir önceki yılın aynı dönemine

kıyasla en yüksek oranda girdi maliyetlerinin (%73,6) arttığı görülmektedir. Öte yandan, genel karlılık düzeyleri

ve ihracatta karlılık düzeyleri ise bir önceki yılın aynı dönemine göre sırasıyla %40,6 ve %35 oranlarında

azalmaktadır. Üretim ve ihracatta artış yakaladıklarını belirten ihracatçıların oranı ise yine sırasıyla %51,1 ve

%52,3’tür. Bulgular, üretim ve ihracatın arttığını buna mukabil bu artışın girdi maliyetleri ile birlikte genel

karlılık ve ihracatta karlılık rasyolarına olumlu etki etmediğine işaret etmektedir.

Genel karlılık düzeylerinde, karlılıklarını önceki yılın aynı dönemine kıyasla genel ortalamanın üzerinde

arttırdıklarını söyleyen ihracatçılar ilk 500’e mensup firmalardır. Bulgular, ihracatta karlılıklarını arttırdıklarını

beyan eden ihracatçılar nezdinde incelendiğinde, ilk 500 ve ikinci 500 firmaları belirginleşmektedir.

İhracatçı firmaların 2012’nin ilk çeyreğinde bir önceki yılın aynı dönemine göre ortak beklentileri

«durağanlık»tır. Firmalar; mali ve performans endikatörlerinin bir önceki yılın aynı dönemi karşılaştırıldığında

aynı düzeyde kalacaklarını öngörmektedir. İlk 500 listesindeki firmalar, diğer firmalarla karşılaştırıldıklarında,

2012’nin ilk çeyreğine ihracat ve ihracatta karlılık düzeyleri açılarından daha olumlu bakmaktadırlar.

Firmalardan kullandıkları enerji türlerini bir önceki yılın aynı dönemi ile kıyaslamaları istendiğinde en yüksek

oranda artış gösteren enerji türünün elektrik (%66,4) olduğu tespit edilmektedir. Elektriği %43,9 oranındaki

artışla doğalgaz ve %43,7 oranındaki artışla su takip etmektedir. Firmalar, sırasıyla %63,4 ve %63,8’ oranlarında

geçen yıl aynı dönemde LPG ve fuel-oil kullandıklarını söylemektedir. Kullanılan enerji türleri ihracatçı firma

kırılımında incelendiğinde, ilk 500 listesi ihracatçıları, geçen yılın aynı dönemine göre su (%52,4) ve doğalgazı

(%50,4) diğer firmalara kıyasla daha yoğun kullanmaktadır. İlk ve ikinci 500 firmalarının dışında kalan firmalar

ise elektrik enerjisini nispeten daha yüksek oranda kullanmaktadır.

12

Şubat 2012

Yönetici Özeti

Araştırmanın bir diğer bölümünde üretimde kullanılan hammaddelerin orjinleri sorgulanmıştır. İlk 500 büyük

firmada yerli girdi kullanım oranı %55,4 iken, ilk 1000 firma içerisinde yer almayan ihracatçılar nezdinde aynı

oran yaklaşık 18 puan daha yüksektir. Genel anlamda, ihracatçıların üretimlerinde %66,5 oranında yerli girdi

kullandıkları tespit edilmektedir. 2011’in son çeyreğinde belirginleşen bir diğer bulgu ise, hammadde temininde

dışa bağımlılığın en yüksek olduğu iki sektör otomotiv sanayi ve kimyevi maddeler sektörleridir. Öte yandan,

bitkisel ürünler (%91,9) ve toprak ürünleri ve madencilik sektörleri (%79,7) hammadde kullanımında büyük

ölçüde yurt içi tercihleri ile öne çıkmaktadır.

2011’in son çeyreğinde yeni pazarlara girebildiklerini söyleyen ihracatçıların oranı %30,6 olarak gerçekleşmiştir.

2010’un tamamında yeni pazarlara açılan ihracatçıların ortalaması %35,9 iken, 2011’de söz konusu ortalama

%30,5’e düşmektedir. Dolayısı ile, yeni pazarlara açılma konusunda 2010 yılı, 2011’den daha başarılı bir yıl

olarak değerlendirilmelidir. Dönemde yeni pazarlara açıldığını belirten firmaların oranının en yüksek olduğu

sektör makina, elektrik-elektronik ve bilişim sektörleridir (%44,1). Bunu sırasıyla demir çelik de demirdışı

metaller (%43,4), kimyevi maddeler (%36,4) ile hububat-bakliyat ürünleri (%35) sektörleri izlemektedir.

Firmalar, 2012’nin ilk çeyreğinde ise en yüksek oranda Rusya pazarına girmeyi hedeflemektedir. 2012’nin ilk

aylarında özellikle de enerji konusunda iki ülke arasında imzalanan anlaşmaların, firmaların hedeflerine

erişimlerini kolaylaştırmak adına yeni imkanlar yaratabileceği düşünülebilir. Hedeflenen pazarlarda A.B.D. –bir

kez daha- ikinci sıradaki yerini korurken, üçüncü sıradaki B.A.E.’yi Irak ve Çin takip etmektedir.

2012’nin ilk çeyreğinde yeni pazarlar kazanmayı amaçlamayan firmaların oranı ise %14,4’tür. Bir önceki dönem

raporundaki bulgulara paralel olarak, sıralamayı takip eden pazarların tümü Türkiye’nin Orta Doğu ülkelerini

yeni pazarlar olarak görüp, nüfuz etme eğilimlerini pekiştirmektedir.

13

Şubat 2012

Yönetici Özeti

2011 yılı Ekim-Aralık döneminde mevcut pazarlardaki yeni müşterilerinden sipariş aldıklarını beyan eden

firmaların oranı %56,3’tür. Bu sonuç ilk 500 firma nezdinde %62,7’ye, ikinci 500 listesinde ise %62,1’e

yükselmektedir. İlk 1000 ihracatçının dışında kalan firmaların ancak %49,8’i aynı dönemde mevcut pazarlarda

yeni müşteri kazandıklarını söylemektedir. 2011’in son çeyreğinde ihracatta müşteri kaybettiklerini söyleyen

firmaların oranı %33,5’tir. Bu oran ilk 500 listesinde %26,1’e düşerken, ilk 1000’e dahil olmayan grupta %37,8’e

çıkmaktadır. Yeni müşteri kazanma ve mevcut müşterilerini koruma performanslarında büyük ölçekli

ihracatçılar, küçük ölçektekilere kıyasla daha başarılı görülmektedir.

2011’in son çeyreğinde firmaların cirolarının iç ve dış piyasalara göre dağılımlarında ihracat büyüklükleri

kırılımında benzerlikler görülmektedir. Genel anlamda, firmalar cirolarının %59,4’üni ihracattan elde

etmektedir. İlk 500’e mensup firmalarda bu oran %65,7’ye yükselirken, ilk 1000 içerisinde bulunmayan

ihracatçılar cirolarının %54,3’ünü yurt dışı satışlarından elde etmektedirler. Cirolarda yurt içi satış oranının en

yüksek olduğu sektörler kimyevi maddeler (%59,7) ve ağaç orman ürünleridir (%65,5). Yurt dışı satışlarının en

yüksek oranda gerçekleştiği sektörler ise tekstil (%67,3), bitkisel ürünler (%63,5) ve otomotiv (%60,7) olarak

sıralanmaktadır.

2011’in son çeyreğinde dış finansman talebi olan firmaların oranı %41’dir. Bu eğilim ilk 500 ihracatçı firma

nezdinde %45,1’e kadar yükselmektedir. Sonuçlar, 2010 ve 2011 ortamaları açısından değerlendirildiğinde,

firmaların finansman ihtiyaçlarının yıllar içerisinde yükseldiği sonucuna varılmaktadır. 2011’de dış finansman

talebinde bulunduğunu belirten firmaların oranı %36,6 oranında gerçekleşmiştir. Aynı oran, 2010 yılında %30

olarak kaydedilmektedir. Firmalar, dış finansman ihtiyaçlarını büyük ölçüde özel bankalarda karşıladıklarını

ifade etmektedirler. Özel bankaları sırasıyla Eximbank ve kamu bankaları takip etmektedir.

Bu bulgulara ek olarak, firmaların %75,4’ü halen kredi kullandıklarını belirtmektedir. Söz konusu eğilim, ikinci

500 listesindeki firmalar nezdinde genel ortalamanın üzerine çıkmaktadır. 2012’nin ilk çeyreğinde finansman

talebinde bulunacağını belirten firmaların oranı ise %41,2 olarak tespit edilmektedir.

14

Şubat 2012

Yönetici Özeti

İhracatçı firmaların %54’ü döviz kuru risklerinden korunmak amacıyla herhangi bir araç kullanmadıklarını

belirtmektedir. Döviz risklerinden korunmak amacıyla kullanılan araçlar arasında «forward» %30,2 ile tercih

sıralamasında birincidir. «Forward»’ı tercih eden firmalar arasında ilk 500 ve ikinci 500 listesindeki ihracatçı

firmalar diğer firmalara kıyasla belirginleşmektedir.

Kendilerini döviz risklerine karşı korumayan firmalara bu davranışlarının nedenleri sorulduğunda ilk sırada

«ithalatımız da olduğundan» cevabı verilmektedir (%33,1). Dövizdeki artış beklentisi cevabı ise ithalatçı

firmaların ikinci sırada beyan ettikleri görüş olarak belirginleşmektedir. (%26,3). Alternatif araçlar hakkında

bilgileri olmadığını belirten firmalar genelin %15,7’sini temsil etmektedir. Bu tasnife uygun firmalara eğitim

verilmesi ihracatta döviz kuru risklerinin azaltılması yönünde fayda sağlayacağı düşünülen bir unsurdur.

2011 yılı 4. çeyrekte sektörde ortalama çalışan sayısı 165 olarak hesaplanmaktadır. Yıllık olarak

değerlendirildiğinde 2. ve 3. çeyreklerde yılın ilk çeyreğine kıyasla azalan çalışan sayısının son dönem itibariyle

artışa geçtiği görülmektedir. Ortalama çalışan sayıları %78,7 oranında mavi yakalı, %18,2 beyaz yakalı ve %3,1

oranında ise Ar-Ge personeli olarak dağılmaktadır. Ekim-Aralık 2011 döneminde beyaz yakalı çalışan sayılarının

attığını belirten firmaların oranı %39,4, mavi yakalı çalışan sayılarının arttığını söyleyen firmaların oranı ise

%39,8 olarak tespit edilmiştir. Öte yandan firmalar, 2012 yılı genelinde ortalama 9 yeni çalışan istihdam

edeceklerini öngörmektedir. Yaklaşık olarak her 10 firmadan 4’ü 2012 yıl sonunda oluşacak istihdam hareketleri

sonucunda çalışan sayısında artış olacağını öngörmektedir. Diğer taraftan yıl sonunda çalışan sayısının

azalacağını belirten firmaların oranı %17,7’dir.

2011’in son çeyreğinde firmaların %47,7’si yurt içinde, %82,3’ü ise yurt dışında yatırım yapmadıklarını

belirtmektedir. Yurt içinde yatırım yapan firmalar nezdinde ilk 1000 firma tüm firmalar içinde

belirginleşmektedir. İlk 1000’deki firmalar, özellikle yurt içindeki tesislerinin modernizasyonu yatırımlarına

odaklandıklarını belirtmektedir.

15

Şubat 2012

Yönetici Özeti

Buna mukabil, 2012’nin ilk çeyreğinde firmalar yatırım açısından yine durağan bir görüntü sergilemektedir.

Aynı dönemde firmaların %50,6’sı yurt içinde, %79,2’si ise yurt dışında yatırım planlamadıklarını söylemektedir.

Yılın ilk çeyreğinde yurt içinde yatırım yapacaklarını öngören firmalar nezdinde modernizasyon (%33,5),

kapasite arttırımı (%23,7) ve Ar-Ge/inovasyon (%16,2) ilk 3 sırayı paylaşmaktadır.

Firmaların piyasa beklentileri soru formunun son bölümlerinde ele alınmıştır. Kamuoyu ve medyada çokça

tartışılan 2012 yılı büyüme beklentisi tahmini ihracatçı firmalar nezdinde 7,28’dir. Yılın ilk çeyreğinde ise

firmalar 4,8 oranında büyüyeceklerini tahmin etmektedir. İhracatçı firmaların 2012 yıl sonu USD/TL kur tahmini

1,91, Euro/TL kur tahmini ise 2,45’tir. Rekabetçi kur seviyeleri ise USD/TL’de 1,81ve Euro/TL’de ise 2,35 olarak

beyan edilmektedir.

2012 yılı sonu itibarıyla firmaların %43,3’ü sektörlerinin, %46’sı ise Türkiye’nin genel durumunun

değişmeyeceğini öngörmektedir. Sektörlerinin ve Türkiye ekonomisinin iyileşeceğini tahmin eden ihracatçıların

oranı ise sırasıyla %34,8 ve %28’dir. Benzer beklentiler dünya ekonomisi için dile getirilirken, Avrupa Birliği

ekonomisi için %60,8’lik karamsar bir beklenti perspektifi çizilmektedir.

16

Şubat 2012

Temel Bulgular

17

Şubat 2012

2011 Yılının Son Çeyreğindeki “Gerçekleşmeler”

S

Geçen yılın aynı dönemine göre, Ekim - Aralık 2011 dönemindeki gelişmeyi belirtiniz.

Arttı

100%

80%

60%

7,6%

20,7%

20,7%

1,7%

26,5%

19,4%

7,2%

4,6%

20,9%

21,5%

27,2%

3,6%

7,0%

Aynı kaldı

Azaldı

4,0%

14,8%

Bu alanda verimiz yok

4,0%

20,1%

20,7%

9,3%

10,5%

15,9%

42,3%

40,6%

47,1%

33,3%

73,6%

51,1%

52,3%

20%

44,7%

36,5%

48,1%

38,8%

34,0%

35,0%

20,7%

40,0%

40%

4,0%

23,5%

22,1%

24,4%

0%

Üre tim

İhracat

Kapasite

kullanım

oranı

Stok durumu

Girdi

Birim ihraç

İthal girdi

maliye tle ri

fiyatı

kullanım

birim ithalat

Hammadde Ge ne l kârlılık

oranı

fiyatı

düze yi

Dış ticaret sermaye şirketlerine üretim, kapasite kullanım oranı, stok durumu, girdi maliyetleri, ithal girdi kullanım oranı

ve hammadde birim ithalat fiyatı unsurları üzerindeki gelişme sorulmamıştır, dolayısıyla bu unsurları yanıtlayan firma

sayısı 503’tür.

18

İhracatta

kârlılık

düze yi

Baz: 520

Şubat 2012

2011 Yılının Son Çeyreğindeki “Gerçekleşmeler”

Genel

İlk 500

İkinci 500

Diğer

Üretim

51,1%

55,9%

48,2%

49,6%

İhracat

52,3%

59,5%

51,7%

48,2%

Kapasite kullanım oranı

44,7%

49,0%

42,0%

43,5%

Stok durumu

34,0%

32,2%

41,1%

31,9%

Girdi maliyetleri

73,6%

69,9%

74,1%

75,4%

Birim ihraç fiyatı

38,8%

45,8%

36,2%

35,9%

İthal girdi kullanım oranı

23,5%

29,4%

24,1%

19,8%

Hammadde birim ithalat fiyatı

48,1%

50,3%

51,8%

45,2%

Genel kârlılık düzeyi

22,1%

28,1%

21,6%

18,7%

İhracatta kârlılık düzeyi

24,4%

29,4%

27,6%

19,9%

520

153

116

251

BAZ

Yukarıdaki tabloda; Ekim - Aralık 2011 döneminde söz konusu gerçekleşmelerde geçen yılın aynı dönemine göre artış

olduğunu belirten firmaların oranı firmaların ihracat büyüklükleri kırılımında sunulmaktadır.

Dış ticaret sermaye şirketlerine üretim, kapasite kullanım oranı, stok durumu, girdi maliyetleri, ithal girdi kullanım oranı

ve hammadde birim ithalat fiyatı unsurları üzerindeki gelişme sorulmamıştır, dolayısıyla bu unsurları yanıtlayan firma

sayısı 503’tür.

19

Şubat 2012

2012 Yılının İlk Çeyreğinden “Beklentiler”

S

Geçen yılın aynı dönemine göre, Ocak - Mart 2012 dönemi için beklentinizi belirtiniz.

Artar

100%

80%

7,8%

20,7%

2,9%

23,8%

6,6%

5,4%

21,3%

21,7%

4,6%

6,6%

34,4%

35,2%

42,7%

Azalır

5,2%

15,0%

33,8%

60%

Aynı kalır

4,8%

6,5%

20,9%

20,7%

8,7%

7,2%

33,1%

34,2%

34,0%

51,9%

51,1%

Bu alanda verimiz yok

54,7%

40%

45,6%

44,2%

55,1%

20%

37,2%

38,1%

29,4%

38,2%

27,9%

21,9%

15,7%

16,5%

15,0%

0%

Üre tim

İhracat

Kapasite

kullanım

oranı

Stok durumu

Girdi

Birim ihraç

İthal girdi

maliye tle ri

fiyatı

kullanım

birim ithalat

Hammadde Ge ne l kârlılık

oranı

fiyatı

düze yi

Dış ticaret sermaye şirketlerine üretim, kapasite kullanım oranı, stok durumu, girdi maliyetleri, ithal girdi kullanım oranı

ve hammadde birim ithalat fiyatı unsurları üzerindeki gelişme sorulmamıştır, dolayısıyla bu unsurları yanıtlayan firma

sayısı 503’tür.

20

İhracatta

kârlılık düze yi

Baz: 520

Şubat 2012

2012 Yılının İlk Çeyreğinden “Beklentiler”

Genel

İlk 500

İkinci 500

Diğer

Üretim

37,2%

39,9%

29,5%

39,1%

İhracat

38,1%

45,1%

37,9%

33,9%

Kapasite kullanım oranı

29,4%

32,2%

23,2%

30,6%

Stok durumu

21,9%

30,8%

18,8%

18,1%

Girdi maliyetleri

55,1%

46,2%

58,9%

58,5%

Birim ihraç fiyatı

27,9%

28,1%

30,2%

26,7%

İthal girdi kullanım oranı

15,7%

16,1%

13,4%

16,5%

Hammadde birim ithalat fiyatı

38,2%

39,2%

37,5%

37,9%

Genel kârlılık düzeyi

15,0%

17,0%

12,9%

14,7%

İhracatta kârlılık düzeyi

16,5%

19,6%

17,2%

14,3%

520

153

116

251

BAZ

Yukarıdaki tabloda; Ocak - Mart 2012 döneminde söz konusu gerçekleşmelerde geçen yılın aynı dönemine göre artış

beklentisinde olduğunu belirten firmaların oranı firmaların ihracat büyüklükleri kırılımında sunulmaktadır.

Dış ticaret sermaye şirketlerine üretim, kapasite kullanım oranı, stok durumu, girdi maliyetleri, ithal girdi kullanım oranı

ve hammadde birim ithalat fiyatı unsurları üzerindeki gelişme sorulmamıştır, dolayısıyla bu unsurları yanıtlayan firma

sayısı 503’tür.

21

Şubat 2012

2011 Yılının Son Çeyreğinde Kullanılan Enerji Türlerinde Değişim

S

Kullandığınız enerji türlerinde 2011 yılı Ekim - Aralık gerçekleşmelerini geçen yılın aynı dönemine

göre karşılaştırınız.

Arttı

100%

80%

Aynı kaldı

Azaldı

Geçen yıl aynı dönemde bu enerji türünü kullanmadım

3,2%

8,3%

13,3%

34,0%

7,2%

22,1%

63,4%

63,8%

5,6%

60%

35,8%

16,5%

40%

66,4%

43,9%

20%

4,0%

2,6%

13,5%

14,5%

19,1%

19,1%

LPG

Fue l Oil

43,7%

0%

Ele ktrik

Doğalgaz

Soru; dış ticaret sermaye şirketleri dışında tüm sektörlerde faaliyet gösteren firmalara yöneltilmiştir.

22

Su

Baz: 503

Şubat 2012

2011 Yılının Son Çeyreğinde Kullanılan Enerji Türlerinde Değişim

Genel

İlk 500

İkinci 500

Diğer

80%

68,1%

66,4%65,0%

64,3%

60%

52,4%

43,9%

52,4%

46,4%

43,7%

42,0%

39,5%

37,9%

40%

20%

21,7%23,2%

19,1%

15,7%

21,0%20,5%

19,1%

17,3%

LPG

Fue l Oil

0%

Ele ktrik

Doğalgaz

Su

Yukarıdaki grafikte; Ekim - Aralık 2011 döneminde kullanılan enerji türlerinde geçen yılın aynı dönemine göre artış

olduğunu belirten firmaların oranı firmaların ihracat büyüklükleri kırılımında sunulmaktadır.

Soru, ticaret sermaye şirketleri dışında tüm sektörlerde faaliyet gösteren firmalara yöneltilmiştir.

23

Baz: 503

Şubat 2012

2011 Yılının Son Çeyreğinde Kullanılan Hammaddelerin Orijinleri

S

Üretimde kullanılan hammaddelerin ne kadarının yurt içinden, ne kadarının yurt dışından temin

edildiğini (orijinlerini) oransal olarak belirtir misiniz?

Yurt içi

Yurt dışı

100

80

26,2

33,5

35,3

44,6

60

40

73,8

66,5

64,7

55,4

20

0

Ge ne l

İlk 500

İkinci 500

Diğe r

Yukarıdaki grafikte; Ekim - Aralık 2011 döneminde üretimde kullanılan hammaddelerin yurt içi ve yurt dışından temin

edilme oranları firmaların ihracat büyüklükleri kırılımında sunulmaktadır. İlk 500 büyük firmada yerli girdi kullanım

oranı %55,4 iken ilk 1000 firma içinde yer almayan diğer firmalar grubunda bu oran yaklaşık 18 puan daha yüksektir.

Soru, ticaret sermaye şirketleri dışında tüm sektörlerde faaliyet gösteren firmalara yöneltilmiştir.

24

Baz: 503

Şubat 2012

2011 Yılının Son Çeyreğinde Kullanılan Hammaddelerin Orijinleri

Yurtiçi Yoğun

100

Yurtdışı Yoğun

8,1

20,3

30,2

80

33,5

35,6

35,8

36,6

43,3

47,1

56,7

53,0

Agac Orman

De mirçe lik ve

Otomotiv

Kimye vi

Urunle ri

De mirdışı

Sanayi

Madde le r

52,8

60

91,9

40

79,7

69,8

66,5

64,4

64,3

63,4

47,2

20

0

Bitkise l Ürünle r

Toprak

Hububat

Ürünle ri ve

Bakliyat

Made ncilik

Ge ne l

Makine Ele ktrik

Ele ktronik ve

Te kstil

Bilisim

Me talle r

Yurt içi

Yurt dışı

Yukarıdaki grafikte; Ekim - Aralık 2011 döneminde üretimde kullanılan hammaddelerin yurt içi ve yurt dışından temin edilme

oranları sektör kırılımında sunulmaktadır. Hammaddede dışa bağımlılığın en yüksek olduğu sektörler otomotiv sanayi ve kimyevi

maddeler sektörleridir.

Soru, ticaret sermaye şirketleri dışında tüm sektörlerde faaliyet gösteren firmalara yöneltilmiştir.

25

Baz: 503

Şubat 2012

2011 Yılının Son Çeyreğinde İhracatta Yeni Pazarlar

S

Ekim - Aralık döneminde ihracatta yeni pazarlara girebildiniz mi?

2010 - 35,9%

50%

2011- 30,5%

41,9%

40%

35,6%

80%

34,4%

31,5%

30,9%

30,0%

30%

Genel

İlk 500

İkinci 500

30,5%

30,6%

Diğer

20%

60%

2010-Q1 2010-Q2 2010-Q3 2010-Q4 2011-Q1 2011-Q2 2011-Q3 2011-Q4

40%

34,0%

30,6%

33,6%

27,1%

20%

0%

Dönemde yeni pazarlara açıldığını belirten firmaların oranının en yüksek olduğu sektör makina, elektrik- elektronik

ve bilişim sektörüdür (%44,1) Bunu sırasıyla demir çelik de demirdışı metaller (%43,4), kimyevi maddeler (%36,4) ile

hububat- bakliyat ürünleri (%35) sektörleri izlemektedir.

26

Baz: 520

Şubat 2012

2012 Yılının İlk Çeyreğinde İlk Kez Girilmesi Planlanan Ülkeler

S

Ocak - Mart döneminde ilk kez girmeyi planladığınız 5 hedef ülkeyi yazınız. (Çok Cevap)

5%’in altındaki ülkelere tabloda yer almamaktadır.

27

Baz: 520

Şubat 2012

2012 Yılının İlk Çeyreğinde İlk Kez Girilmesi Planlanan İlk 5 Ülke

Genel

İlk 500

İkinci 500

Diğer

Rusya [21,3%]

Rusya [16,3%]

Rusya [21,6%]

Rusya [24,3%]

ABD [13,1%]

ABD [11,8%]

BAE [12,9%]

ABD [14,7%]

BAE [10,8%]

BAE [8,5%]

Çin [12,1%]

Irak [12,7%]

Irak [10,2%]

Çin [8,5%]

Brezilya [12,1%]

İran [12,7%]

Çin [9,2%]

Brezilya [8,5%]

Almanya [12,1%]

BAE [11,2%]

BazGenel: 520; Bazİlk 500:153; Bazİkinci 500:116; BazDiğer:251

28

Şubat 2012

2011 Yılının Son Çeyreğinde İhracatta Mevcut Pazar Değerlendirmesi

S

Ekim - Aralık döneminde ihracatta; mevcut pazarlarda yeni müşterilerden sipariş alabildiniz mi?

Yukarıdaki grafikte; Ekim - Aralık 2011 döneminde ihracatta; mevcut pazarlarda yeni müşterilerden sipariş aldığını

belirten firmaların oranı firmaların ihracat büyüklükleri kırılımında sunulmaktadır.

Baz: 520

29

Şubat 2012

2011 Yılının Son Çeyreğinde İhracatta Mevcut Pazar Değerlendirmesi

S

Ekim - Aralık döneminde ihracatta; müşteri kaybettiğiniz pazar oldu mu?

Yukarıdaki grafikte; Ekim - Aralık 2011 döneminde ihracatta; müşteri kaybettiği pazar olduğunu belirten firmaların

oranı firmaların ihracat büyüklükleri kırılımında sunulmaktadır.

Baz: 520

30

Şubat 2012

2011 Yılının Son Çeyreğinde İhracatta Mevcut Pazar Değerlendirmesi

S

Ekim - Aralık döneminde ihracatta; tamamen kaybettiğiniz pazar oldu mu?

Yukarıdaki grafikte; Ekim – Aralık 2011 döneminde ihracatta; tamamen kaybettiği pazar olduğunu belirten firmaların

oranı firmaların ihracat büyüklükleri kırılımında sunulmaktadır.

Baz: 520

31

Şubat 2012

İhracatta Mevcut Pazar Potansiyelindeki Değişim

Mevcut Pazarlarda Yeni

Müşterilerden Sipariş Alma

Oranlarındaki Değişim

Mevcut Kaybedilen Pazar

Oranlarındaki Değişim

80%

60%

71,2%

64,8%

63,0%

60%

61,1%

59,7%

47,0%

44,0%

62,7%

63,0%

64,0%

61,1%

62,1%

60,7%

60,9% 58,5%

58,1%

58,3%

58,0% 56,3%

58,6%

55,9%

56,5%

57,2%

56,0%

53,5%

56,0%

45,9% 44,4%

44,4%

43,3%

42,3%

41,4%

40,1%

40,0%

37,7%

38,1%

37,0%

39,6%

40%

33,8%

35,3%

50,2%

38,5%

33,3%33,1%

28,0% 32,9%

49,8%

33,6%

20%

2010-Q1 2010-Q2 2010-Q3 2010-Q4 2011-Q1 2011-Q2 2011-Q3 2011-Q4

Genel

32

33,5%

26,1%

25,3%

40%

37,8%

İlk 500

İkinci 500

Diğer

2010-Q1 2010-Q2 2010-Q3 2010-Q4 2011-Q1 2011-Q2 2011-Q3 2011-Q4

Genel

İlk 500

İkinci 500

Diğer

Şubat 2012

2011 Yılının Son Çeyreğinde Cironun Pazara Göre Dağılımı

S

Ekim - Aralık 2011 cirosunun ne kadarı ihracat ne kadarı ise iç piyasa satışlarından elde edilmiştir?

İhracat

İç Piyasa Satışları

100

80

40,6

34,3

38,0

45,7

60

40

59,4

65,7

62,0

54,3

20

0

Ge ne l

İlk 500

İkinci 500

Diğe r

Yukarıdaki grafikte; Ekim - Aralık 2011 döneminde elde edilen cironun ihracat ve iç piyasadan elde edilme oranı

firmaların ihracat büyüklükleri kırılımında sunulmaktadır.

Baz: 520

33

Şubat 2012

2011 Yılının Son Çeyreğinde Cironun Pazara Göre Dağılımı

100

80

32,7

36,5

39,4

40,6

40,9

42,3

44,5

46,8

56,5

59,7

43,6

40,3

60

40

67,3

63,5

60,7

59,4

59,1

57,7

55,6

53,2

20

0

Te kstil

Bitkise l Ürünle r

Otomotiv

Sanayi

Ge ne l

Toprak

Hububat

Ürünle ri ve

Bakliyat

Made ncilik

De mirçe lik ve Makine Ele ktrik Agaç Orman

De mirdışı

Ele ktronik ve

Me talle r

Bilisim

Ürünle ri

İhracat

Kimye vi

Madde le r

İç Piyasa Satışları

Yukarıdaki grafikte; Ekim - Aralık 2011 dönemindeki cironun ihracat ve iç piyasadan elde edilme oranı sektörel

kırılımda sunulmaktadır. Ciroda iç piyasa satışları oranının en yüksek olduğu sektörler olarak kimyevi maddeler ile

ağaç orman ürünleri sektörleri ön plana çıkmaktadır.

Baz: 520

34

Şubat 2012

2011 Yılının Son Çeyreğinde Dış Finansman Talebi

S

Ekim - Aralık döneminde, dış finansman talebiniz oldu mu?

50%

2010 – 30,0%

2011 – 36,6%

33,4%

30,4%

30%

41,0%

39,0%

40%

32,2%

34,0%

29,1%27,2%

20%

2010-Q1 2010-Q2 2010-Q3 2010-Q4 2011-Q1 2011-Q2 2011-Q3 2011-Q4

Yukarıdaki grafikte; Ekim - Aralık 2011 döneminde dış finansman talebi olduğunu belirten firmaların oranı

firmaların ihracat büyüklükleri kırılımında sunulmaktadır.

35

Baz: 520

Şubat 2012

2011 Yılının Son Çeyreğinde Dış Finansman Kaynakları

S

Dış finansman ihtiyacınızı hangi kaynaklardan karşıladınız? (Çok Cevap)

100%

83,6% 82,6%

85,1%

83,5%

Genel

İlk 500

İkinci 500

Diğer

80%

60%

45,1%

49,3%

48,9%

40,2%

40%

38,3%

37,1%

36,6%

34,8%

25,5%

17,4%

15,5%

20%

9,3%

13,0%

12,8%

11,3%

9,3%

11,6%

6,6%

4,3%4,1%

4,7%4,3%

8,5%

3,1%

0%

Özel bankalar

Eximbank

Kamu bankaları

(Eximbank hariç)

Faktoring

Leasing

Yurtdışı Finans

Diğer kaynaklar

Kurumları

Soru, Ekim - Aralık döneminde dış finansman talebi olduğunu belirten firmalara yöneltilmiştir. Firmaların %1,4’ü ise

taleplerine karşın dış finansman ihtiyaçlarının karşılanmadığını belirtmiştir.

BazGenel: 213; Bazİlk 500:69; Bazİkinci 500:47; BazDiğer:97

36

Şubat 2012

2012 Yılının İlk Çeyreğinde Finansman Talebi

S

Ocak - Mart döneminde, dış finansman talebiniz olacak mı?

Yukarıdaki grafikte; Ocak – Mart 2012 döneminde dış finansman talebi olacağını belirten firmaların oranı firmaların

ihracat büyüklükleri kırılımında sunulmaktadır.

Baz: 520

37

Şubat 2012

Kullanılan Kredilerin Toplamı İçerisinde Döviz ya da Dövize

Endeksli Kredilerin Oranı

S

Kullandığınız kredilerin toplamı içerisinde döviz ya da dövize endeksli kredilerin oranı nedir?

Kredilerin Oranı (%)

38

Genel

İlk 500

İkinci 500

Diğer

0

31,9%

33,3%

26,7%

33,5%

1-10

8,3%

7,2%

9,5%

8,4%

11-20

3,5%

3,9%

1,7%

4,0%

21-30

5,0%

2,6%

5,2%

6,4%

31-40

3,3%

-

1,7%

6,0%

41-50

4,2%

3,3%

3,4%

5,2%

51-60

2,5%

2,0%

,9%

3,6%

61-70

3,7%

4,6%

6,0%

2,0%

71-80

4,8%

5,2%

6,0%

4,0%

81-90

6,9%

7,2%

9,5%

5,6%

91-100

26,0%

30,7%

29,3%

21,5%

Ortalama Kredi Kullanımı

43,1%

46,3%

49,0%

38,5%

Baz

520

153

116

251

Şubat 2012

Kredi Kullanımı

S

Halihazırda kredi kullanıyor musunuz?

Yukarıdaki grafikte; halihazırda kredi kullandığını belirten firmaların oranı, firmaların ihracat büyüklükleri

kırılımında sunulmaktadır.

Baz: 520

39

Şubat 2012

Kullanılan Kredilerin Banka Türüne Göre Dağılımı

S

Halihazırda kullanmakta olduğunuz kredileri oransal olarak kamu/özel bankalar kırılımında dağıtır

mısınız?

Kamu

Özel

100

80

60

75,1

72,9

24,9

27,1

Ge ne l

İlk 500

77,1

75,4

22,9

24,6

İkinci 500

Diğe r

40

20

0

Yukarıdaki grafikte; halihazırda kullanılmakta olan kredilerin banka türüne göre dağılımı firmaların ihracat

büyüklükleri kırılımında sunulmaktadır. Soru, halihazırda kredi kullandığını belirten firmalara yöneltilmiştir.

BazGenel: 392; Bazİlk 500:109; Bazİkinci 500:91; BazDiğer:192

40

Şubat 2012

Döviz Kuru Riskinden Korunmak İçin Kullanılan Araçlar

S

Döviz kuru riskinden korunmak için aşağıdaki araçlardan hangilerini kullanıyorsunuz?

(Çok Cevap)

Genel

İlk 500

İkinci 500

Diğer

100%

80%

59,8%

60%

54,0%

40%

30,2%

49,0%48,3%

35,3% 33,6%

25,5%

20%

19,0%

18,1%19,9%

18,3%

7,5%

10,5%

6,9% 6,0%

9,8%

5,2%

4,4%

0,8%

0%

Forward

Vadeli İşlem

Opsiyon

Swap

Hiçbiri

Baz: 520

41

Şubat 2012

Döviz Kuru Riskine Karşı Araç Kullanmama Nedenleri

S

Döviz kuru riskinden korunmak için herhangi bir araç kullanmama nedenlerinizi belirtir misiniz?

(Çok Cevap)

33,1%

İthalatımız da olduğundan

26,3%

Dövizde artış be kle ntisinde n dolayı

15,7%

Araçlar hakkında bilgim yok

13,5%

Daha önce ki kötü te crübe (zarar e ttim)

10,3%

Araçların pahalı olması

7,8%

Kre di limiti ye te rsizliği

5,7%

Alış-satışlarımız döviz cinsinde n

2,8%

Natural he dging

Döviz riski me rke z/grup kararı

1,1%

Ge re k duymuyoruz

Diğe r

0%

4,3%

6,4%

10%

20%

40%

30%

Soru, döviz kuru riskinden korunmak için hiçbir araç kullanmadığını belirten firmalara yöneltilmiştir.

Baz: 281

42

Şubat 2012

Devlet Desteklerinden Yararlanma Durumu

Ekim-Aralık 2011

Döneminde Yararlanılan

Kaynaklar

Ocak-Mart 2012

Döneminde

Yararlanılması Planlanan

Kaynaklar

Dahilde İşleme Rejimi

50,0%

51,0%

Fuar Teşvikleri

34,0%

42,1%

Yatırım Teşvikleri

25,4%

31,0%

İstihdam Destekleri

19,0%

23,5%

Ar-Ge destekleri

13,3%

21,2%

KOSGEB destekleri

10,8%

18,1%

Yurtdışı Ofis Mağaza Destekleri

5,2%

11,3%

Diğer

6,5%

7,7%

Hiçbiri

24,2%

17,5%

520

520

Destekler

BAZ

43

Şubat 2012

2011 Yılının Son Çeyreğinde Yararlanılan Devlet Destekleri

Destekler

Genel

İlk 500

İkinci 500

Diğer

Dahilde İşleme Rejimi

50,0%

62,1%

62,1%

37,1%

Fuar Teşvikleri

34,0%

32,7%

43,1%

30,7%

Yatırım Teşvikleri

25,4%

36,6%

25,9%

18,3%

İstihdam Destekleri

19,0%

22,2%

21,6%

15,9%

Ar-Ge Destekleri

13,3%

19,6%

13,8%

9,2%

KOSGEB Destekleri

10,8%

2,6%

1,7%

19,9%

Yurtdışı Ofis Mağaza Destekleri

5,2%

6,5%

6,9%

3,6%

Diğer

6,5%

7,8%

6,0%

6,0%

Hiçbiri

24,2%

17,0%

23,3%

29,1%

520

153

116

251

BAZ

Yukarıdaki tabloda; Ekim - Aralık döneminde yararlanılan devlet desteklerinin oranı firmaların ihracat büyüklükleri

kırılımında incelenmektedir.

44

Şubat 2012

2012 Yılının İlk Çeyreğinde Yararlanılması Planlanan Devlet

Destekleri

Destekler

Genel

İlk 500

İkinci 500

Diğer

Dahilde İşleme Rejimi

51,0%

62,7%

62,9%

38,2%

Fuar Teşvikleri

42,1%

37,3%

51,7%

40,6%

Yatırım Teşvikleri

31,0%

37,9%

33,6%

25,5%

İstihdam Destekleri

23,5%

26,1%

24,1%

21,5%

Ar-Ge Destekleri

21,2%

24,2%

25,0%

17,5%

KOSGEB Destekleri

18,1%

4,6%

6,9%

31,5%

Yurtdışı Ofis Mağaza Destekleri

11,3%

13,1%

12,9%

9,6%

Diğer

7,7%

9,2%

9,5%

6,0%

Hiçbiri

17,5%

15,0%

15,5%

19,9%

520

153

116

251

BAZ

Yukarıdaki tabloda; Ocak- Mart döneminde yararlanılması planlanan devlet desteklerinin oranı firmaların ihracat

büyüklükleri kırılımında incelenmektedir.

45

Şubat 2012

2011 Yılının Son Çeyreğinden İstihdam Verileri

S

Ekim- Aralık döneminde, firmanızda toplam kaç çalışan istihdam ettiniz?

Dönemlere Göre Ortalama Personel

Sayısındaki Değişim

200

Beyaz Yakalı

Genel

İlk 500

İkinci 500

Diğer

30

(n:506)

86

(n: 150)

45

(n: 114)

15

(n: 242)

Mavi Yakalı

130

(n: 481)

312

(n: 136)

185

(n: 111)

56

(n: 234)

Ar-Ge Personeli

5

(n: 286)

11

(n: 82)

5

(n: 70)

2

(n: 117)

174

160

150

130

140

142

139

130

110

105

100

100

30

25 30

0

5

110

35

29

25

Firma büyüklüğüne bağlı olarak çalışan sayısındaki değişkenlik

nedeniyle ortalama olarak medyan kullanılmıştır.

46

139

132

120

50

2011 yılı 4. çeyrekte sektörde ortalama çalışan sayısı 165 olarak

hesaplanmaktadır. Yıllık olarak değerlendirildiğinde 2. ve 3.

çeyreklerde yılın ilk çeyreğine kıyasla azalan çalışan

sayısının son dönem itibariyle artışa geçtiği görülmektedir.

Yandaki grafikte dönemlere göre ortalama çalışan sayısındaki

değişim incelenmektedir.

165

159

3

4

4

4

4

30

30

2

5

2010-Q1 2010-Q2 2010-Q3 2010-Q4 2011-Q1 2011-Q2 2011-Q3 2011-Q3

Genel

Beyaz Yakalı

Mavi Yakalı

Ar-Ge

Şubat 2012

2011 Yılının Son Çeyreğinde İstihdam Değerlendirmesi

S

Ekim - Aralık döneminde çalışan sayınız, geçen yıla göre nasıl değişti?

80%

60,4%

Genel

İlk 500

İkinci 500

Diğer

Beyaz Yakalı

39,4%

43,8%

45,7%

33,9%

Mavi Yakalı

39,8%

39,9%

43,1%

38,2%

Ar-Ge

16,2%

19,0%

19,0%

13,1%

520

153

116

251

BAZ

60%

Tablodaki oranlar; dönemde çalışan sayısının geçen yılın aynı

döneminde göre arttığını belirten firmaları ifade etmektedir.

42,9%

39,4% 39,8%

37,3%

40%

18,8%

17,9%

16,2%

20%

13,5%

4,6%

4,2% 5,0%

0%

Arttı

Aynı kaldı

Beyaz Yakalı

Mavi Yakalı

Cevap vermek istemiyorum

Azaldı

Ar-Ge Personeli

Baz: 520

47

Şubat 2012

2012 Yılının İlk Çeyreğinde İlişkin İstihdam Beklentisi

S

Ocak - Mart döneminde, yeni çalışan istihdam edecek misiniz?

Genel

İlk 500

İkinci 500

Diğer

Beyaz Yakalı

29,8%

36,6%

28,4%

26,3%

Mavi Yakalı

32,5%

35,9%

27,6%

32,7%

Ar-Ge

14,4%

18,3%

11,2%

13,5%

520

153

116

251

80%

BAZ

56,7%

60%

51,0%

Tablodaki oranlar; gelecek dönemde yeni çalışan istihdam

edeceğini belirten firmaları ifade etmektedir.

46,3%

40%

29,8%

32,5%

28,8%

21,2%

19,2%

14,4%

20%

0%

Eve t

Hayır

Beyaz Yakalı

48

Mavi Yakalı

Bilmiyorum / Fikrim yok

Ar-Ge Personeli

Baz: 520

Şubat 2012

2012 Yılının İlk Çeyreğinden İstihdam Değerlendirmesi

S

2012 yılı sonuna kadar kaç yeni çalışan istihdam etmeyi planlıyorsunuz? yılı sonuna kadar

emeklilik, iş akdinin feshi ya da maluliyet gibi nedenlerle kaç kişinin işten ayrılacağını

öngörüyorsunuz?

2012 Yılında İstihdam Edilmesi

Planlanan

Ortalama Yeni Çalışan Sayısı

100%

+9

80%

Genel

60%

43,5%

Diğer

İkinci 500

İlk 500

46,6%

45,8%

40,6%

40%

38,8%

39,9%

37,1%

39,0%

17,7%

20%

20,3%

16,4%

14,4%

0%

+

Sabit

-

Yukarıdaki grafikte; firmaların 2012 yılı sonuna kadar yeni istihdam ve işten ayrılmalar sonucunda çalışan sayılarındaki

artış ya da azalış yönünde değişim öngörüleri firmaların ihracat büyüklükleri kırılımında incelenmektedir. Yaklaşık

olarak her 10 firmadan 4’ü 2012 yıl sonunda oluşacak istihdam hareketleri sonucunda çalışan sayısında artış olacağını

Baz: 520

öngörmektedir. Diğer taraftan yıl sonunda çalışan sayısının azalacağını belirten firmaların oranı %17,7’dir.

49

Şubat 2012

2011 Yılının Son Çeyreğinde Gerçekleştirilen Yatırımlar

S

Ekim - Aralık döneminde yaptığınız yurt içi ve yurt dışı yatırımın türlerini belirtiniz (Çok Cevap)

100%

Yurt İçi

Yurt Dışı

82,3%

80%

60%

47,7%

40%

20%

36,3%

27,5%

15,2%

10,8%

7,1%

14,2%

3,7%

4,4%

0,6%0,6%

0%

Mode rnizasyon

Kapasite artırımı

Ar-Ge / inovasyon

Ye ni te sis kurma/

yatırımı

Satın alma

Şirke t satınalma

Hiçbir yatırım

yapılmadı

Baz: 520

50

Şubat 2012

2011 Yılının Son Çeyreğinde Gerçekleştirilen Yatırımlar

Yurt İçi

Yurt Dışı

Genel

İlk 500

İkinci 500

Diğer

Genel

İlk 500

İkinci 500

Diğer

Modernizasyon

36,3%

43,8%

43,1%

28,7%

10,8%

14,4%

10,3%

8,8%

Kapasite artırımı

27,5%

27,5%

27,6%

27,5%

7,1%

8,5%

11,2%

4,4%

Ar-Ge / inovasyon yatırımı

15,2%

17,0%

17,2%

13,1%

3,7%

3,9%

6,0%

2,4%

Yeni tesis kurma / satın alma

14,2%

12,4%

14,7%

15,1%

4,4%

5,2%

4,3%

4,0%

,6%

1,3%

-

,4%

,6%

,0%

1,7%

,4%

47,7%

43,1%

40,5%

53,8%

82,3%

78,4%

79,3%

86,1%

520

153

116

251

520

153

116

251

Şirket satınalma

Hiçbir yatırım yapılmadı

BAZ

Yukarıdaki tabloda; Ekim - Aralık döneminde söz konusu yurt içi/ yurt dışı yatırımları gerçekleştiren firmaların oranı

ihracat büyüklükleri kırılımında incelenmektedir.

51

Şubat 2012

2012 Yılının İlk Çeyreğinde Gerçekleştirilmesi Planlanan Yatırımlar

S

Ocak - Mart döneminde, yurt içi ve yurt dışı yatırımlarınız hangi alanlarda olacak?(Çok Cevap)

100%

Yurt İçi

Yurt Dışı

79,2%

80%

60%

40%

50,6%

33,5%

23,7%

20%

16,2%

9,6%

10,8%

7,9%

5,8%

4,4%

0,8%0,8%

0%

Mode rnizasyon

Kapasite artırımı

Ar-Ge / inovasyon

Ye ni te sis kurma /

yatırımı

Satın alma

Şirke t satınalma

Hiçbir yatırım

yapılmayacak

Baz: 520

52

Şubat 2012

2012 Yılının İlk Çeyreğinde Gerçekleştirilmesi Planlanan Yatırımlar

Yurt İçi

Yurt Dışı

Genel

İlk 500

İkinci 500

Diğer

Genel

İlk 500

İkinci 500

Diğer

Modernizasyon

33,5%

42,5%

33,6%

27,9%

10,8%

14,4%

9,5%

9,2%

Kapasite artırımı

23,7%

24,8%

21,6%

23,9%

7,9%

11,1%

7,8%

6,0%

Ar-Ge/ inovasyon yatırımı

16,2%

18,3%

19,0%

13,5%

5,8%

3,3%

7,8%

6,4%

Yeni tesis kurma/ Satın alma

9,6%

10,5%

8,6%

9,6%

4,4%

4,6%

5,2%

4,0%

Şirket satın alma

,8%

1,3%

,9%

,4%

,8%

1,3%

,9%

,4%

50,6%

41,8%

51,7%

55,4%

79,2%

75,2%

81,0%

80,9%

520

153

116

251

520

153

116

251

Hiçbir yatırım yapılmayacak

BAZ

Yukarıdaki tabloda; Ocak - Mart döneminde söz konusu yurt içi/ yurt dışı yatırım planlayan firmaların oranı ihracat

büyüklükleri kırılımında incelenmektedir.

53

Şubat 2012

Piyasa Beklentileri

2012 Ocak - Mart Dönemi Beklentileri

Ocak - Mart Dönemi

USD/TL kur tahmini

Euro/TL kur tahmini

Euro/USD parite tahmini

1,85

1,91

n: 508

n:507

2,39

2,45

n: 505

n:505

1,30

1,29

n: 498

n:498

Enflasyon oranı tahmini (%)

-

MB politika faiz tahmini (%)

-

Büyüme Beklentisi (%)

2012 Yılı Sonu

9,29

n:506

7,42

n:492

4,80

7,28

n: 449

n:481

MB politika faizlerinin ideal seviyesi

6,38 ( n: 493)

Rekabetçi ideal USD/TL kur seviyesi

1,81 ( n: 501)

Rekabetçi ideal EURO/TL kur seviyesi

2,35 ( n: 500)

İhracatçıların piyasa beklentileri sektörlere göre farklılık göstermemektedir.

54

Şubat 2012

2012 Yılı Genel Ekonomik Beklentileri

S

2012 yılı sonu itibariyle genel durumuna ilişkin tahmininiz nedir?

Daha iyi olacak

Değişmeyecek

Daha kötü olacak

100%

21,9%

26,0%

80%

45,8%

60,8%

60%

43,3%

46,0%

40%

43,1%

29,6%

20%

34,8%

28,1%

9,6%

11,2%

Avrupa Ekonomisi

Dünya Ekonomisi

0%

Se ktör

Türkiye Ekonomisi

Baz: 520

55

Şubat 2012

2012 Yılı Genel Ekonomik Beklentileri

S

2012 yılı sonu itibariyle genel durumuna ilişkin tahmininiz nedir?

Genel

İlk 500

İkinci 500

Diğer

100%

80%

60%

40%

34,8% 35,3%

36,2%

33,9%

29,3%

28,1%

30,1%

26,3%

20%

16,4%

13,8%

9,6% 9,8%

7,6%

11,2% 11,8%

8,4%

0%

Sektör

Türkiye Ekonomisi

Avrupa Ekonomisi

Dünya Ekonomisi

Yukarıdaki grafikte; sektör, Türkiye, Avrupa ve Dünya ekonomisine ilişkin olumlu beklenti içerisinde olan firmaların

oranı firmaların ihracat büyüklükleri kırılımında sunulmaktadır.

Baz: 520

56

Şubat 2012

2012 Yılı Emtia Fiyatları Beklentisi

S

Dünya geneli emtia fiyatları Aralık ayına göre nasıl bir seyir izler? Beklentilerinizi sanayi ve tarım

olmak üzere belirtiniz.

SANAYİ

TARIM

100%

11,7%

5,8%

8,1%

41,5%

32,7%

16,0%

80%

46,0%

28,7%

60%

40%

20%

55,4%

52,7%

2012 Sonu İtibariyle

Şubat Sonu İtibariyle

59,2%

42,3%

0%

Şubat Sonu İtibariyle

Artar

57

Aynı kalır

Azalır

2012 Sonu İtibariyle

Baz: 520

Şubat 2012

2012 Yılı Emtia Fiyatları Beklentisi

Dünya geneli emtia fiyatları Aralık ayına göre nasıl bir seyir izler? Beklentilerinizi sanayi ve tarım

olmak üzere belirtiniz.

S

Sanayi

Genel

İlk 500

Tarım

İkinci 500

Diğer

Genel

Şubat Sonu İtibariyle

İkinci 500

Diğer

Şubat Sonu İtibariyle

Artar

42,3%

41,8%

44,0%

41,8%

52,7%

54,2%

51,7%

52,2%

Aynı kalır

46,0%

43,1%

41,4%

49,8%

41,5%

40,5%

43,1%

41,4%

Azalır

11,7%

15,0%

14,7%

8,4%

5,8%

5,2%

5,2%

6,4%

2012 Sonu İtibariyle

2012 Sonu İtibariyle

Artar

55,4%

51,6%

51,7%

59,4%

59,2%

56,2%

57,8%

61,8%

Aynı kalır

28,7%

29,4%

28,4%

28,3%

32,7%

34,6%

35,3%

30,3%

Azalır

16,0%

19,0%

19,8%

12,4%

8,1%

9,2%

6,9%

8,0%

520

153

116

251

520

153

116

251

BAZ

58

İlk 500

Şubat 2012

İhracat Sektörünün Öncelikli Sorunları

S

Aşağıdakilerden hangileri sektörünüzün öncelikli sorunlarıdır? (Çok Cevap)

59,8%

Enerji maliyetleri

53,3%

Döviz kurları

51,3%

Hammadde ve aramal fiyatları

Finansman maliyetleri

50,4%

Vergi maliyetleri

43,7%

İstihdam maliyetleri

41,3%

37,1%

Teşviklerin yetersizliği

34,8%

Lojistik maliyetleri

Bürokratik engeller

33,8%

Kayıtdışı ticaret

31,3%

Dış pazarlardaki yüksek ithalat vergileri

29,8%

26,0%

Vasıflı eleman sıkıntısı

11,0%

Tanıtım sorunu

5,0%

Diğer

0%

59

Baz: 520

15%

30%

45%

60%

75%

Şubat 2012

2011’in Son Çeyreğinde Hizmet Alınan Kurum ve Kuruluşlardan

Duyulan Memnuniyet

Ortalama Memnuniyet

3,6

KURUMLAR

KURUMLAR

60

İhracatçı Birlikleri

4,0

Maliye Bakanlığı

3,6

Dış Ticaret Müsteşarlığı

3,9

Çalışma ve Sosyal Güvenlik Bakanlığı

3,5

Hazine Müsteşarlığı

3,8

Türk Patent Enstitüsü

3,5

Merkez Bankası

3,7

Kamu Bankaları

3,5

Ticaret ve Sanayi Odaları/ Ticaret

Borsaları

3,7

Enerji ve Tabii Kaynaklar Bakanlığı

3,5

Orman ve Su İşleri Bakanlığı

3,5

Sanayi ve Ticaret Bakanlığı

3,7

Gümrük İdareleri

3,4

Ticari Bankalar

3,7

Tarım ve Köy İşleri Bakanlığı

3,3

Eximbank

3,7

ORTALAMA

3,6

TÜBİTAK

3,6

Ulaştırma Bakanlığı

3,6

TSE

3,6

KOSGEB

3,6

Baz: 520

Şubat 2012

Sektörün En Acil ve Güncel Sorunları

S

Sektörünüzün ihracatta karşı karşıya olduğu en acil ve güncel sorun nedir? Kısaca açıklayınız.

Yüksek maliyetler(enerji, finansman, hammadde vs. )

31,5%

Döviz kurları

21,3%

Avrupa ve Dünya ekonomisindeki belirsizlik

11,3%

Gümrük işlemleri ile ilgili sıkıntılar

9,2%

Bürokratik engeller

8,1%

Teşviklerin yetersizliği

7,7%

4,8%

Lojistik maliyetleri/sorunları

Dış pazarlardaki yüksek ithalat vergileri

3,5%

Ortadoğudaki siyasi kriz ve belirsizlikler

3,1%

Vasıflı eleman sıkıntısı 2,5%

Diğer

6,5%

0%

10%

20%

30%

40%

Baz: 520

61

Katılımcıların %91,5’i konu ile ilgili fikrini beyan etmiştir. %6,3’lük bir kesim ise herhangi bir sorun olmadığını

belirtmiştir.

Şubat 2012

TİM ve İhracatçı Birlikleri’nden Beklentiler

S

TİM ve İhracatçı Birlikleri’nin 2012 yılında en çok hangi alanlarda çalışmasını, hangi konuları

gündeme getirmesini istersiniz?

Oran

62

Destek teşviklerinin arttırılması, anti damping, vergi ve yükümlülük maliyetlerinin uygun hale

getirilerek rekabet gücünün arttırılması

23,3%

Üretim önündeki engellerin aşılması (yüksek hammadde fiyatı ,istihdam maliyetleri, vergiler, enerji

maliyetleri vb.)

16,2%

Yurtdışı ticari heyet seyahatlerinin daha efektif olması

11,7%

Bürokratik ve siyasi engellerin azaltılması

8,7%

Rekabetçi döviz kuru

7,5%

Hedef ülkeler/yeni alternatif pazarlarla ilgili güncel ve detaylı bilgi paylaşımı

7,3%

Gümrüklerdeki sorunların çözümü ve modernize edilmesi

3,8%

İhracatçı firmaların sorunlarının sektörel bazda belirlenerek çözüm odaklı yaklaşım geliştirilmesi

3,3%

Lojistik sorunları (alt yapı , maliyetler vb.)

3,1%

Hükümet nezdinde sorunlara çözüm bularak çalışmaları hızlandırmak

2,9%

Nitelikli iş gücü sıkıntısı/eğitimler düzenlenmesi

2,9%

Pazar araştırmaları/sektörel analiz sonuçlarını ilgili firmalarla paylaşmak

2,3%

Diğer

5,2%

Katılımcıların %74,2’si TİM ve İhracatçı Birlikleri’nden 2012 için beklentilerini belirtmiştir.

Baz: 520

Şubat 2012