haftalık rapor

advertisement

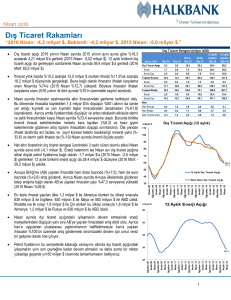

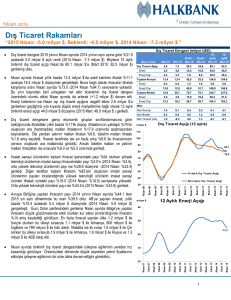

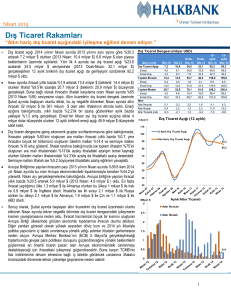

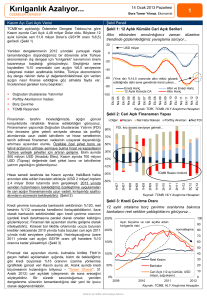

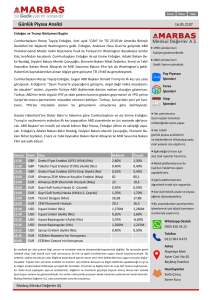

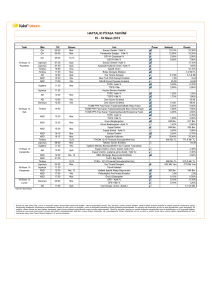

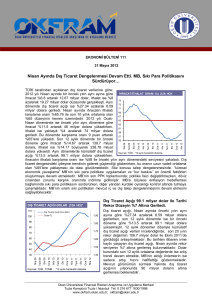

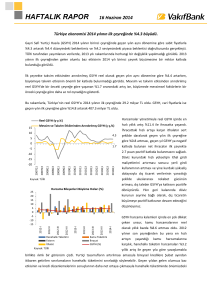

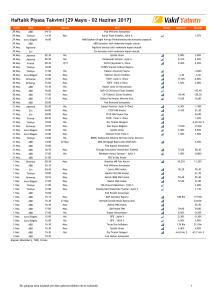

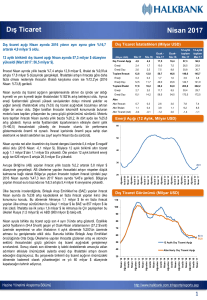

HAFTALIK RAPOR 15 Haziran 2015 Geçen hafta Çarşamba günü açıklanan Gayri Safi Yurtiçi Hasıla (GSYH) verilerine göre, Türkiye ekonomisi 2015 yılının birinci çeyreğinde geçen yılın aynı dönemine göre piyasa beklentilerinin üzerinde reel olarak %2.3 oranında büyüdü. PMI ve sanayi üretimi gibi büyümenin öncülü olan göstergelerde yaşanan toparlanma dikkate alındığında, büyümenin yılın ikinci çeyreğinde de devam etmesi muhtemel görünüyor. Açıklanan bir diğer önemli veri olan cari işlemler açığı ise, Nisan ayında beklentilerin üzerinde 3.4 milyar dolar seviyesinde gerçekleşti. 12 aylık toplam cari işlemler açığı Mart ayındaki 45.8 milyar dolar seviyesinden Nisan ayında 44.3 milyar dolara geriledi. Cari işlemler açığı hesabının alt kalemlerinden gelir dengesinde artan kar transferleri nedeni ile döviz çıkışının bu yıl, geçmiş yıllar Nisan aylarına göre daha fazla tutarda gerçekleşmesi ve Rusya kaynaklı seyahat gelirlerinde yıllık bazda düşüş yaşanmasıyla toplam seyahat gelirlerinin cari işlemler dengesine katkısının sınırlı kalması, cari işlemler açığının beklentilerin üzerinde gerçekleşmesinde etkili oldu. Bu haftaki raporumuzda geçen haftanın iki önemli verisini ayrıntılı şekilde inceleyeceğiz. Türkiye ekonomisi 2015 yılının birinci çeyreğinde %2.3 büyüdü. Reel GSYH (y-y, %) Mevsim ve Takvim Etkilerinden Arındırılmış GSYH (ç-ç, %) 20 10 2.3 0 1.3 -10 2015Q1 2014Q3 2014Q1 2013Q3 2013Q1 2012Q3 2012Q1 2011Q3 2011Q1 2010Q3 2010Q1 2009Q3 2009Q1 2008Q3 2008Q1 2007Q3 2007Q1 2006Q3 -20 Kaynak:TÜİK Gayri Safi Yurtiçi Hasıla (GSYH) 2015 yılının ilk çeyreğinde bir önceki yılın aynı çeyreğine göre sabit fiyatlarla piyasa ile aynı olan %1.6 oranındaki beklentimizin üzerinde %2.3 büyüdü. 2014 yılını %2.9 büyüme ile tamamlayan Türkiye 2015 yılına da öncü göstergeler bazında bakıldığında çok parlak bir başlangıç yapmış görünmüyordu. Ancak gelen büyüme verisinin beklentilerin üzerinde daha olumlu bir tablo çizdiğini görüyoruz. Mevsim ve takvim etkisinden arındırılmış GSYH’nin bir önceki çeyrekteki %0.8 oranından 2015 yılının ilk çeyreğinde %1.3 oranına yükselmesinin çeyreklik bazda büyümenin bir miktar ivme kazandığını göstermesi açısından önemli olduğunu düşünüyoruz. 2015 yılının ilk çeyreğinde GSYH cari fiyatlarla ise 2014 yılının aynı çeyreğine göre %7.8 artarak 443.2 milyar TL seviyesinde gerçekleşti. Harcama bileşenleri bazında GSYH’deki değişime bakıldığında, hanehalkı ve kamu tüketiminin 10 katkılarının öncülük ettiğini görüyoruz. GSYH 4.5 7 4.1 içinde en yüksek paya sahip olan hanehalkı nihai 4 2.5 1 tüketiminde 2015 yılının ilk çeyreğinde bir 0 -0.3 -2 önceki yılın aynı çeyreğine göre sabit fiyatlarla -5 %4.5 oranında ve kamu harcamalarında ise %2.5 oranında artış yaşandığı görülüyor. Bu artışlarla hanehalkı harcamaları %2.3 oranındaki birinci Hanehalkı Tüketimi Yatırım çeyrek büyümesine 3.1 puan ve kamu Kamu Tüketimi İhracat İthalat GSYH harcamaları ise 0.3 puan artış yönlü katkı yapmış Kaynak: TÜİK oldu. Ancak buna karşın ihracattaki düşüş ve ithalattaki artış nedeniyle ithalat kaleminin ihracattan yüksek seyretmesinin büyümeye yaptığı 1.1 puanlık negatif 2015Q1 2014Q4 2014Q3 2014Q2 2014Q1 Harcama Bileşenleri Büyüme Hızları (y-y, %) katkı hanehalkı ve kamu harcamalarının olumlu katkısını bir miktar geri aldı. 2014 yılının başında iç tüketimi kısıtlamaya yönelik kamu otoritelerince alınan makroihtiyati önlemler bireysel kredi kartı kullanımında ve tüketici kredilerinin yavaşlamasında etkili olurken hanehalkı tüketimini de düşürdü. 2015 yılının ilk çeyreğinde baz etkisinin katkısı ile de hanehalkı tüketiminde yaşanan artışta, söz konusu makroihtiyati kısıtlamaların 2015 yılı başında bir miktar gevşemesi etkili oldu. 2015 yılının ilk çeyreğinde harcama bileşenlerinden ithalattaki yükseliş 2014 yılının ilk çeyreğine kıyasla dikkat çekiyor. 2015 yılının ilk çeyreğinde kurlarda yaşanan yükselişlere rağmen ithalat harcamalarındaki artış ise tüketimde yaşanan artışın bir göstergesi olarak karşımıza çıkıyor. Bu durum aynı zamanda hane halklarının ekonomiye olan güvenlerinin tekrar arttığını gösteriyor. Harcama bileşenlerinden biri olan yatırım harcamalarının 2014 yılının aynı çeyreğine göre değişmeyerek sabit kaldığını görüyoruz. 2015 Yılı Aylara Göre Perakende Araç Satış Sayıları (bin adet) Otomobil Hafif Ticari Araç Toplam Aylar YERLİ İTHAL TOPLAM YERLİ İTHAL TOPLAM YERLİ İTHAL TOPLAM Ocak 7,396 17,102 24,498 5,801 4,316 10,117 13,197 21,418 34,615 Şubat 11,118 29,699 40,817 8,385 6,129 14,514 19,503 35,828 55,331 Mart 16,231 45,445 61,676 11,935 9,691 21,626 28,166 55,136 83,302 Nisan 19,470 50,741 70,211 12,547 8,844 21,391 32,017 59,585 91,602 Mayıs 12,493 50,385 62,878 11,320 7,344 18,664 23,813 57,729 81,542 Kaynak: ODD Özel tüketim harcamalarının 2015 yılı birinci çeyrek büyümesine en yüksek katkıyı yaptığı düşünüldüğünde, özel tüketim harcamalarında önemli bir yeri olan perakende araç satışının değerlendirilmesi yerinde görünüyor. 2015 yılı Ocak ayı ile kıyaslandığında 2015 yılı Mart ayına gelindiğinde otomobil ve hafif ticari araç olmak üzere toplam araç satışının %140 artış göstermesi çarpıcı bir gelişme olarak karşımıza çıkıyor. Ocak ayında 67.7 olan tüketici güveninin Mart ayına gelindiğinde 64.3 seviyesine düşmesine rağmen yani söz konusu dönemde tüketici güveninde azalma yaşanmış olmasına karşın perakende araç satış sayısının %100’ün üzerinde artış göstermesi çarpıcı görünüyor. Düşük seyreden tüketici güvenine rağmen özel tüketim harcamalarından kaynaklı büyüme yaşanmış olmasının bir göstergesi olması açısından araç satış sayısı önemli. ABD Merkez Bankası (Fed)’nın bu yıl içinde faiz artırımına gitmesinin neredeyse kesinleştiği görülüyor. Önümüzdeki günlerde Fed’in faiz artırımına gitmesiyle birlikte yurtiçi faiz oranları üzerinde de yukarı yönlü bir baskı oluşabilir. Bu durum ise tüketici harcamalarını aşağı yönlü baskılayabilir. Bu bağlamda büyümenin tüketim harcamalarının desteğiyle artış göstermesi önümüzdeki çeyreklerde büyüme üzerindeki endişeleri gidermede yeterli olmuyor. İhracatta 2015 yılının ilk çeyreğinde yıllık bazda %0.3 azalma yaşanmış olmasına karşın önemli ticaret ortağımız olan Euro Bölgesi ekonomisinde görülen toparlanmanın desteğiyle yılın ikinci yarısında ihracatta toparlanma yaşanacak olmasının muhtemel olduğunu düşünüyoruz. Bunun yanı sıra petrol fiyatlarının düşük seyir izlemesinin gecikmeli etkisinin enerji ithalatı aracılığıyla ithalata yansımasının ardından, ithalatta görülebilecek azalmanın neticesinde net ihracatın yılın ikinci çeyreğinde ekonomik büyümeye yılın ilk çeyreğindekinin aksine artış yönlü katkı yapmasını bekliyoruz. 2 Reel GSYH verileri üretim yöntemine göre sektörler bazında incelendiğinde, bir önceki yılın aynı çeyreğine göre GSYH içerisindeki payları en 15 yüksek olan ilk beş sektörün yıllık bazdaki 10 büyüme hızlarında 2015 yılında 2014 yılına göre ciddi yavaşlamalar yaşandığı dikkat çekse de 5 hala bankacılık, finans ve sigorta faaliyetleri gibi hizmet sektörlerinin ekonominin önemli bir 0 1. Çeyrek 2. Çeyrek 3. Çeyrek 4. Çeyrek 1. Çeyrek taşıyıcısı olduğunu görüyoruz. 2015 yılının ilk çeyreğinde en yüksek büyüme hızının mesleki, 2014 2015 İmalat Sanayi bilimsel ve teknik faaliyetler sektöründe Toptan ve Perakende Ticaret gerçekleştiği dikkat çekiyor. Ancak, söz konusu Ulaştırma Finans ve Sig. Faaliyetleri sektörün GSYH içerisindeki payının %3.5 ile Kaynak: TÜİK Mali Aracılık oldukça düşük olması, toplam GSYH büyümesine olan katkısını sınırlandırıyor. GSYH içerisindeki payı açısından birinci en büyük sektör olan imalat sanayi sektörünün 2015 yılının ilk çeyreğinde yalnızca %0.8 büyüdüğü ve bir önceki yılın aynı çeyreğindeki %6.3 büyüme oranının çok altında kaldığı görülüyor. GSYH içerisindeki payı bakımından 2. en büyük sektör olan finans ve sigorta faaliyetleri sektörü 2014 yılının ilk çeyreğinde %14 büyüme hızına sahip iken, 2015 yılının ilk çeyreğinde sektörün büyüme hızında bir yavaşlama yaşandığı ve %6.7 oranında bir büyümenin gerçekleştiği görülüyor. GSYH’deki payı açısından önemli bir yere sahip toptan ve perakende ticaret ile ulaştırma sektörlerinin de bir önceki yılın aynı çeyreğine göre büyüme hızlarında yavaşlama olduğu görülüyor. Toptan ve perakende ticaret sektörü, 2014 yılının ilk çeyreğinde %3.2’lik bir büyüme oranına sahipken, 2015 yılının ilk çeyreğine gelindiğinde büyüme oranı %1’e geriledi. Ulaştırma sektörü ise, 2014 yılının ilk çeyreğinde %3.3 bir büyüme oranına sahipken, 2015 yılının ilk çeyreğine gelindiğinde büyüme hızı %1.1’e geriledi. Genel olarak 2015 yılının birinci çeyreğinde kurdaki ve faizlerdeki volatilitenin artmasının ve USD/TL kurunun tarihi yüksek seviyelerini test etmesinin sektörler bazında büyüme hızlarının yavaşlamasında etkili olduğu görülüyor. Sektörel Büyüme Hızları (y-y, %) 20 Öncül göstergeler 2015 yılının ikinci çeyreğinde İmalat PMI (y-y, %, sağ eksen) ekonomik aktivitenin iyileşeceğine dair işaretler 20 15 taşıyor. Büyümenin öncüllerinden biri olan 15 10 sanayi üretiminde Ocak ayında yaşanan sert 10 5 düşüşün ardından Şubat ayında başlayan 5 0 toparlanmanın Mart ve Nisan aylarında da 0 -5 devam etmesi toparlanmanın ivme kazanarak -5 -10 sürdüğüne işaret etmesi açısından önemli -10 -15 görünüyor. Öte yandan bir diğer öncül olan imalat PMI verisinin de Nisan ve Mayıs aylarında artış gösterdiği dikkat çekiyor. Mayıs ayında Kaynak: TÜİK, Bloomberg imalat PMI verisi, 2014 yılı Aralık ayından sonra ilk kez sektörde genişlemeye işaret eden 50 kritik değerinin üzerine çıktı. Genel olarak öncül göstergelerde Nisan ayı itibarıyla nispeten bir toparlanma yaşandığı görülüyor. May.15 Kas.14 Şub.15 Ağu.14 May.14 Kas.13 Şub.14 Ağu.13 May.13 Kas.12 Şub.13 Ağu.12 Şub.12 May.12 Kas.11 Ağu.11 Şub.11 May.11 Sanayi Üretimi (y-y, % ,3 aylık har.ort.) Sonuç olarak, 2015 yılı birinci çeyreğinde Türkiye ekonomisi bizim ve piyasanın beklentisinin üzerinde %2.3 büyüdü. Yılın başında yapılan tahminlere göre oluşan yüksek büyüme beklentisi daha sonra öncü göstergelerin daha düşük bir büyümeyi işaret etmesine karşın büyümenin beklentilerin üzerinde gerçekleşmesi pozitif bir sürpriz oldu. Bununla birlikte mevsim ve takvim etkisinden arındırılmış GSYH’nin bir önceki çeyrekteki %0.8 oranından 2015 yılının ilk çeyreğinde %1.3 oranına yükselmesinin çeyreklik bazda büyümenin bir miktar ivme kazandığını göstermesi açısından önemli olduğunu düşünüyoruz. Ancak Türkiye’nin büyüme kompozisyonunda iç tüketimin önemli bir yeri olmasının yanı sıra ihracatın hâlihazırda istenilen seviyede büyümeye katkı yapmadığı görülüyor. Önümüzdeki dönemde mevcut belirsizliklerin devam etmesi hane halkı tüketim harcamalarının 3 yavaşlamasına yol açabilir. 2015 yılının ilk çeyreğinde büyümeye olumlu katkısı sınırlı kalan ihracatta yeterli seviyede iyileşme görülmez ise, büyüme üzerinde bir miktar aşağı yönlü riskler görülebilir. Bununla birlikte Euro Bölgesi’ndeki görülmeye başlanan toparlanmanın ihracatımızı olumlu etkileyebileceğini düşünüyoruz. 2015 yılı 1. çeyrek büyümesinin son oluşan beklentiden daha iyi bir tablo çizdiğini görmek ise ekonominin gidişatı için olumlu bir gelişme olarak karşımıza çıkıyor. 2015 yılı ilk çeyrek büyümesinin beklentilerin üzerinde açıklanmasında harcama yöntemine göre en yüksek ağırlığa sahip bileşen olan hane halkı ve kamu tüketim harcamalarında görülen nispi artışın etkili olduğu görülüyor. Son dönemde Mart ayında ivme kazanan ve Nisan ayında da yükselişine devam eden sanayi üretiminin yanı sıra PMI ve kapasite kullanım oranı gibi öncü göstergelerde yaşanan toparlanmanın ikinci çeyrek büyümesine olumlu katkı yapmasını bekliyoruz. Ancak daha önceki beklentimiz olan yurt içi belirsizliklerin azalmasına bağlı olarak yaşanabilecek olumlu gelişmelerin ise şu aşamada bir miktar daha ötelendiğini görüyoruz. Önümüzdeki dönemde bu belirsizliklerin ortadan kalkıp kalkmaması büyümenin nasıl bir yol izleyeceği ile ilgili en önemli konu olacaktır. Bu nedenle 2015’in ilk yarısında yavaş seyreden bir büyüme görebiliriz. Bu bağlamda, 2015 yılı büyümesinin Orta Vadeli Program hedefinin bir miktar altında kalma ihtimali artmış görünüyor. Bu bağlamda, yurtiçinde ekonominin nabzı doğrultusunda yaşanabilecek gelişmelerin yanı sıra yurt dışında özellikle ABD faiz artırım politikası başta olmak üzere yaşanacak gelişmeler, 2015 yılının kalanında ve 2015 yılı büyümesinde etkili olacaktır. Cari işlemler açığı Nisan ayında 3.4 milyar dolar seviyesinde gerçekleşti. Cari İşlemler Açığı (yıllık, milyar $) Enerji ve Altın Hariç Cari İşlemler Açığı (yıllık milyar $) (sağ eksen) 80 70 60 50 40 30 20 10 0 30 20 10 0 -10 Nis.15 Eki.14 Nis.14 Eki.13 Nis.13 Eki.12 Nis.12 Eki.11 Nis.11 Eki.10 Nis.10 Eki.09 Nis.09 Eki.08 Nis.08 Eki.07 Nis.07 -20 Kaynak: TCMB Nisan ayında cari işlemler açığı, 2014 yılının aynı ayına göre %30.8 azalarak 3.4 milyar dolar ile 2.9 milyar dolar olan bizim ve piyasa beklentisinin üzerinde gerçekleşti. Ocak-Nisan döneminde ise cari işlemler açığı geçen yılın aynı dönemine göre %13 azalışla 16.7 milyar dolardan 14.5 milyar dolara geriledi. 12 aylık kümülatif cari işlemler açığı ise, Nisan ayında geçtiğimiz yılın aynı dönemine göre %22.1 azalarak 44.3 milyar dolara geriledi. Nisan ayında 7.9 milyar dolar seviyesinde açık veren yıllıklandırılmış enerji ve altın hariç cari işlemler dengesi ise, 2014 yılı Nisan ayından sonra en yüksek seviyesine yükselmiş oldu. Enerji ve altın hariç cari işlemler açığındaki bu artışta, 2015 yılının Ocak-Nisan döneminde geçtiğimiz yılın aynı dönemine göre ihracatın alt kalemlerinden bavul ticaretinde ve diğer mallarda yaşanan sert düşüşün dış ticaret kanalıyla etkili olduğu görülüyor. Tarihsel olarak Nisan aylarında gelir dengesinde artan kar transferleri nedeni ile döviz çıkışının bu yıl tahminimizden daha fazla tutarda gerçekleşmesi, cari işlemler açığı beklentimizin sapmasında belirleyici faktör oldu. Söz konusu sapmaya rağmen, Mart ayında Rusya kaynaklı seyahat gelirlerinde beklentimize paralel yıllık bazda düşüş yaşandığı ve toplam seyahat gelirlerinin cari işlemler dengesine katkısının sınırlı kaldığı görülüyor. Cari işlemler açığında önemli rol oynayan parasal olmayan altında ise, Nisan ayında altın ihracatındaki yükselişin desteğiyle %44 artış yaşandığı ve 2015 yılı Ocak-Nisan periyodunda geçtiğimiz yılın aynı dönemine göre 3.24 milyar dolar artış kaydedildiği görülüyor. Bu bağlamda, Türkiye 2015 yılının ilk 4 ayında altın ihracatçısı ülke konumunu korumuş oldu. Diğer 4 yandan mevsimsellikten arındırılmış ve 3 aylık hareketli ortalamalar itibarıyla yıllık cari işlemler açığının ise 44.5 milyar dolar seviyesindeki Mart ayı gerçekleşmesine göre bir değişim göstermediği dikkat çekiyor. Son üç aydır kar transferlerinde yaşanan artış nedeniyle gelir dengesinin cari işlemler açığına Gelir Dengesi Doğrudan Yatırımlar Portföy Yatırımları yaptığı olumsuz etki daha fazla hissedilmeye 6 başlandı. Bu bağlamda, Nisan ayında gelir 4.2 4 3.1 dengesinde yaşanan 1.55 milyar dolarlık döviz 3.3 3.4 2.9 2.7 çıkışı Mayıs 2013’ten bu yana görülen en yüksek 2.4 1.8 1.6 2 1.1 seviye oldu. Yıllar itibarıyla Ocak-Nisan 1.0 0.8 0.9 0.9 1.0 0.6 0.6 0.7 0.2 0.3 0.3 döneminde gelir dengesinin alt kalemlerine 0 bakıldığında, doğrudan yatırımlar ve portföy 2009 2010 2011 2012 2013 2014 2015 yatırımları kalemlerindeki döviz çıkışının Kaynak: TCMB geçtiğimiz yıllara kıyasla arttığı görülüyor. Özellikle doğrudan yatırımlar kalemindeki kar transferindeki yükselişin belirginleştiğini söyleyebiliriz. Bu doğrultuda, gelir dengesinden 2015 yılı ilk 4 aylık toplamda 4.2 milyar dolar seviyesinde tarihsel olarak en yüksek tutarda döviz çıkışı yaşandığı görülüyor. Söz konusu gelişmede, yabancı yatırımcıların Türkiye’deki yatırımlarından elde ettiği karı yurtdışında değerlendirmeyi tercih etmesi etkili oldu. Yıllar İtibarıyla Kar Transferleri (Ocak-Nisan, milyar $) Mevsimsellikten arındırılmış verilerle yıllıklandırılmış 3 aylık ortalamalar itibarıyla cari Cari İşlemler Dengesi işlemler açığı ile enerji ve altın hariç cari işlemler Enerji Altın Hariç Cari İşlemler Dengesi (Sağ eksen) açığı verilerine bakıldığında, iki açık arasındaki 15 15 farkın 2014 yılı Ocak ayından bu yana istikrarlı bir 0 şekilde azaldığı dikkat çekiyor. Söz konusu -15 0 -30 daralmada cari işlemler açığındaki enerji ve altın -45 -15 ithalatındaki düşüşün katkısıyla yaşanan -60 toparlanma ve enerji altın hariç cari işlemler -75 -30 açığındaki daralmanın yerini çok yavaş bir hızda da olsa artışa bırakması belirleyici oldu. Bu Kaynak: TCMB TCMB Kaynak: çerçevede, Nisan ayında mevsimsellikten arındırılmış verilerle yıllıklandırılmış 3 aylık hareketli ortalaması alınmış cari işlemler açığı 44.4 milyar dolar seviyesinde, enerji altın hariç cari işlemler açığı ise 7.3 milyar dolar seviyesinde gerçekleşti. Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 Mevsimsellikten Arındırılmış, 3 Aylık Har. Ort., 12 Aylık Kümülatif Nisan ayında doğrudan yatırımlar kanalı ile 234 milyon dolar, portföy yatırımları kanalı ile 755 Doğrudan Portföy 80 milyon dolarlık net döviz girişi yaşandı. Portföy Diğer yatırımlarının alt kalemlerinden olan hisse senedi 60 piyasasında Nisan ayında yabancı yatırımcılar 652 40 milyon dolarlık net alım gerçekleştirirken, devlet 20 iç borçlanma senetleri (DİBS) piyasasında ise 1 0 milyar dolarlık net satım gerçekleştirdi. Ayrıca borç senetleri piyasasında Nisan ayında yurtdışı piyasalara 1.5 milyar dolarlık tahvil ihracı yaşandı. Kaynak: TCMB Diğer yatırımlar kanalıyla ise 1.4 milyar dolarlık döviz girişi gerçekleşti. 12 aylık toplamda doğrudan yatırımlar kanalı ile 4.3 milyar dolar, portföy yatırımları kanalı ile 17.6 milyar dolar, diğer yatırımlar kanalı ile ise 18 milyar dolarlık döviz girişi yaşanarak alt kalemlerde bir önceki aya göre sınırlı bir gerileme olduğu dikkat çekti. Böylelikle, finansman hesabı alt kalemlerinin cari işlemler açığına Nis.15 Oca.15 Eki.14 Tem.14 Nis.14 Oca.14 Eki.13 Nis.13 Tem.13 Finansman Hesabı (yıllık, milyar dolar) 100 5 katkısı göz önünde bulundurulduğunda doğrudan yatırımlar tarafında söz konusu katkının Nisan ayında da azalmaya devam ettiği, portföy ve diğer yatırımların katkısının ise ağırlıkta olduğu görülüyor. Bankacılık sektörü gelişimine paralel olarak cari işlemler hesabının finansman tarafında 20 önemli fon kaynaklarından biri haline gelen ve Kısa Vadeli Uzun Vadeli diğer yatırımlar altında yer alan sektörün 10 kullandığı kredi gelişimine bakıldığında vade bakımından bir ayrışma yaşandığı dikkat 0 çekiyor. Yıllıklandırılmış verilerle 2015 yılbaşından bu yana bankacılık sektörünün -10 uzun vadeli kredi kullanımının kısa vadelilere göre daha fazla artması sektörün uzun vadede Kaynak: TCMB fon kaynağı yaratma yetisinde bir sıkıntı yaşamadığını gösteriyor. Sektörün uzun vadeli borç çevirme oranı ise Ocak-Nisan döneminde %299 seviyesinde gerçekleşti. Bu görünümün yabancı yatırımcıların yılın başında bankacılık sektörünün borç çevirme oranında sıkıntı yaşayabileceği öngörüsünün aksine bir tablo çizmiş olması yabancıların Türk bankacılık sektörüne olan güvenini yansıtmakta. Fed’in önümüzdeki dönemde faiz artırımına gideceği düşünüldüğünde bu gelişmenin devam etmesi bankacılık sektörünün kredi kullanımı için olumlu bir tabloya işaret ediyor. Öte yandan bankacılık dışındaki diğer sektörlerin Nisan ayında 1.2 milyar dolarlık uzun vadeli kredi kullanımı gerçekleştirdiği ve söz konusu bu tutarın Aralık 2014 yılından bu yana görülen en yüksek kullanım olduğu dikkat çekiyor. Eki.14 Rezerv Varlıklar (milyar dolar) 6.0 4.0 2.0 0.0 -2.0 Rezerv Varlıklar -4.0 Net Hata Noksan -6.0 Kaynak: TCMB Nis.15 Mar.15 Şub.15 Oca.15 Ara.14 Kas.14 Eki.14 Eyl.14 Ağu.14 Tem.14 Haz.14 May.14 Nis.14 Mar.14 Şub.14 -8.0 Nis.15 Eki.13 Nis.14 Nis.13 Eki.12 Eki.11 Nis.12 Eki.10 Nis.11 Eki.09 Nis.10 Eki.08 Nis.09 Eki.07 Nis.08 Eki.06 Nis.07 Nis.06 Bankacılık Sektörü Kredi Kullanımı (yıllıklandırılmış, milyar dolar) TCMB’nin kullanıma hazır olan dış varlık gelişiminin takip edildiği rezerv varlıklarda Mart ayında yaşanan sert gerilemenin ardından Nisan ayında 1.9 milyar dolarlık artış yaşandı. Diğer yandan kaynağı belli olmayan döviz giriş çıkışının takip edildiği net hata noksan kaleminde Şubat ayında çok sert artış yaşanmasının ardından Mart ayında çok sınırlı bir döviz girişi yaşayarak bilançodaki dengeleyici rolünün azaldığı görülmüştü. Nisan ayında ise 2.9 milyar dolarlık döviz girişi yaşandığı dikkat çekti. Sonuç olarak, Nisan ayı cari işlemler açığı 3.4 milyar dolar ile 2.9 milyar dolar olan beklentimizin ve piyasa beklentisinin üzerinde gerçekleşti. Nisan ayında geçen yılın aynı dönemine göre %30.8 azalış gösteren cari işlemler açığı, Ocak-Nisan döneminde ise geçen yılın aynı dönemine göre %13 azalarak 14.5 milyar dolar oldu. 12 aylık kümülatif cari işlemler açığı ise, Nisan ayında geçtiğimiz yılın aynı dönemine göre %22.1 azalarak 44.3 milyar dolara geriledi. Enerji ve altın hariç yıllık cari işlemler açığı Mart ayında gerilemesinin ardından Nisan ayında yükseliş yaşadı. Cari işlemler açığının beklentimizden sapmasında ise kar transferleri kanalı ile yurtdışına çıkan döviz gelirlerinde beklenilmeyen düzeyde artış yaşanması etkili oldu. Mevsimsellikten arındırılmış 3 aylık hareketli ortalamalar itibarıyla baktığımızda cari işlemler açığının Nisan ayında artış yaşaması önümüzdeki dönemde cari açıkta görülecek olan toparlanmanın yavaşlayabileceğine işaret ediyor. Ancak, kurda son dönemde yaşanan gelişmeler, Rusya ve Euro Bölgesi ekonomilerinde yaşanan toparlanma göz önünde bulundurulduğunda cari işlemler açığında yılbaşında görülen toparlanmanın yeniden hız kazanabileceğini düşünüyoruz. Finansman hesabı tarafında ise, Nisan ayında doğrudan yatırımların katkısının sınırlı devam etmesine karşın, bankacılık sektörünün borçlanma kapasitesinin artması ve kredi kullanım vadesinin uzun döneme kayması olumlu 6 bir görünüm çizdi. Öte yandan Mart ayında sert bir gerileme yaşayan TCMB’nin rezerv varlıklarında Nisan ayında 1.9 milyar dolarlık artış ve net hata noksan kaleminde 2.9 milyar dolarlık döviz girişi yaşanması dikkat çekti. Petrol fiyatlarındaki gerilemenin gecikmeli etkisi ve yılın ilk üç ayında dünya ticaretinde yaşanan daralmanın devam etme ihtimali göz önünde bulundurulduğunda cari işlemler açığındaki toparlanmanın devam etmesini bekliyoruz. Bu beklentimizi ilk çeyrek büyüme verisinin beklentilerin üzerinde gelmesine rağmen, yurtiçi dinamiklerin etkisinin devam etmesi durumunda büyümenin yılsonunda %4 OVP hedefinin altında gerçekleşecek olması da destekliyor. Bununla birlikte, kurda yaşanan yukarı yönlü hareketler ile Euro Bölgesi başta olmak üzere diğer önemli ticaret ortaklarımızdan biri olan Rusya ekonomisinde yaşanan toparlanmanın ihracat kanalı ile cari açığa olumlu katkıda bulunabileceği düşünüldüğünde yıllık cari işlemler açığının yılsonunu 37.8 milyar dolar seviyesindeki beklentimiz altında tamamlama ihtimali bulunuyor. 7 Haftalık Veri Takvimi (15-19 Haziran 2015) Tarih 15.06.2015 Ülke Türkiye Açıklanacak Veri İşsizlik Oranı (Mart, a-a) Merkezi Yönetim Bütçe Dengesi (Mayıs) ABD 1.6 milyar TL (açıklandı) -%0.3 %0.2 Kapasite Kullanım Oranı (Mayıs) %78.2 %78.3 3.09 6 23.4 Milyar Euro -- %0.2 -- Dış Ticaret Dengesi (Nisan) İtalya TÜFE (Mayıs, y-y) ABD Konut Başlangıçları (Mayıs, a-a) %20.2 -%3.1 İnşaat İzinleri (Mayıs, a-a) %9.8 -%3.5 TÜFE (Mayıs, y-y) %0.7 %0.7 Zew Endeksi (Haziran) 65.7 64.0 TÜFE (Mayıs, y-y) -%0.1 %0.1 Çekirdek TÜFE (Mayıs, y-y) %0.8 %1.0 ABD FED Toplantısı ve Faiz Kararı %0.25 %0.25 Euro Bölgesi TÜFE (Mayıs, y-y) %0.3 %0.3 Çekirdek TÜFE (Mayıs, y-y) %0.9 %0.9 İtalya Dış Ticaret Dengesi (Nisan) -4,060 Milyon Euro -- İngiltere İşsizlik Oranı (Nisan) %5.5 %5.5 İngiltere Merkez Bankası Toplantı Tutanakları 18.06.2015 Japonya Dış Ticaret Dengesi (Mayıs) ABD Cari İşlemler Dengesi (1.çeyrek) TÜFE (Mayıs, y-y) Çekirdek TÜFE (Mayıs, y-y) Haftalık İşsizlik Maaşı Başvuruları 19.06.2015 %10.6 (açıklandı) 1.37 milyar TL Euro Bölgesi Almanya 17.06.2015 Beklenti %11.2 Sanayi Üretimi (Mayıs, a-a) New York İmalat Endeksi (Haziran) 16.06.2015 Önceki -- -- -55.8 Milyar Yen -245.4 Milyar Yen -113.5 Milyar Dolar -116.4 Milyar Dolar -%0.2 %0.0 %1.8 %1.8 279 Bin Kişi -- Philadelphia FED Endeksi (Haziran) 6.7 8.0 Öncül Göstergeler Endeksi (Mayıs) %0.7 %0.4 Türkiye TCMB Beklenti Anketi (Haziran) Euro Bölgesi Cari İşlemler Dengesi (Nisan) Almanya ÜFE (Mayıs, y-y) İtalya Cari İşlemler Dengesi (Nisan) Japonya Öncül Göstergeler Endeksi (Nisan) Merkez Bankası Toplantısı ve Faiz Kararı -- -- 24.9 Milyar Euro -- -%1.5 -%1.1 1,969 Milyon Euro -- 107.2 -- -- -- 8 TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 15 20 10 15 5 10 0 5 -5 0 -10 -5 -15 -10 2004Ç3 2005Ç1 2005Ç3 2006Ç1 2006Ç3 2007Ç1 2007Ç3 2008Ç1 2008Ç3 2009Ç1 2009Ç3 2010Ç1 2010Ç3 2011Ç1 2011Ç3 2012Ç1 2012Ç3 2013Ç1 2013Ç3 2014Ç1 2014Ç3 2015Ç1 2011-I 2011-II 2011-III 2011-IV 2012-I 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV 2014-I 2014-II 2014-III 2014-IV 2015-I -20 Tarım Kaynak:TÜİK Kaynak:TÜİK Sanayi İnşaat Ticaret Ulaştırma Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Harcama Bileşenleri Büyüme Hızları (%) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 50 40 20 7 30 15 5 20 10 10 5 0 0 -3 -10 -5 -5 3 Tüketim Devlet Yatırım İhracat İthalat Nis.15 Ara.14 Ağu.14 Nis.14 Ara.13 Ağu.13 Nis.13 Ara.12 Ağu.12 -1 Nis.12 2011-I 2011-II 2011-III 2011-IV 2012-I 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV 2014-I 2014-II 2014-III 2014-IV 2015-I 1 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) 100000 80000 60000 40000 20000 May.02 Kas.02 May.03 Kas.03 May.04 Kas.04 May.05 Kas.05 May.06 Kas.06 May.07 Kas.07 May.08 Kas.08 May.09 Kas.09 May.10 Kas.10 May.11 Kas.11 May.12 Kas.12 May.13 Kas.13 May.14 Kas.14 May.15 0 Kaynak: OSD, VakıfBank 210 190 170 150 130 110 90 70 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 Eki.13 Oca.14 Nis.14 Tem.14 Eki.14 Oca.15 Nis.15 120000 Aylık Sanayi Ciro Endeksi (2010=100) Kaynak:TÜİK 9 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 85 2500000 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 80 75 70 65 60 Kaynak:Hazine Müsteşarlığı Kaynak:TCMB PMI Endeksi PMI Imalat Endeksi 60 55 50 45 40 35 May.06 Kas.06 May.07 Kas.07 May.08 Kas.08 May.09 Kas.09 May.10 Kas.10 May.11 Kas.11 May.12 Kas.12 May.13 Kas.13 May.14 Kas.14 May.15 30 Kaynak:Reuters 10 May.15 Eki.14 Ağu.13 Mar.14 Haz.12 Oca.13 Kas.11 Eyl.10 Nis.11 Şub.10 Ara.08 Tem.09 May.08 Eki.07 Mar.07 55 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25.0 14 12 10 8 6 4 2 0 20.0 8.09 15.0 10.0 7.48 5.0 6.52 0.0 Kaynak: TCMB May.05 Kas.05 May.06 Kas.06 May.07 Kas.07 May.08 Kas.08 May.09 Kas.09 May.10 Kas.10 May.11 Kas.11 May.12 Kas.12 May.13 Kas.13 May.14 Kas.14 May.15 May.05 Kas.05 May.06 Kas.06 May.07 Kas.07 May.08 Kas.08 May.09 Kas.09 May.10 Kas.10 May.11 Kas.11 May.12 Kas.12 May.13 Kas.13 May.14 Kas.14 May.15 -5.0 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) UBS Emtia Fiyat Endeksi (sağ eksen) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 30.09.2008 27.02.2009 31.07.2009 31.12.2009 31.05.2010 31.10.2010 31.03.2011 31.08.2011 31.01.2012 30.06.2012 30.11.2012 30.04.2013 29.09.2013 28.02.2014 31.07.2014 31.12.2014 30.06.2015 260 240 220 200 180 160 140 120 100 Kaynak: Bloomberg Gıda 20 Enerji TÜFE 15 10 5 0 -5 Kaynak: TCMB Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) Kaynak: TCMB Kaynak: TCMB 11 May.15 Kas.14 May.14 Kas.13 May.13 Kas.12 100.82 May.09 5.5 6.57 May.12 6 Kas.11 6.5 May.11 6.85 Kas.10 7 May.10 7.5 Kas.09 8 135 130 125 120 115 110 105 100 95 90 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 17.0 16.0 15.0 14.0 13.0 12.0 11.0 10.0 9.0 8.0 7.0 İstihdam Oranı (%) Kaynak: TÜİK Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 5,700 5,200 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Kaynak: TOBB 12 Mar.15 Eyl.14 Mar.14 Eyl.13 Mar.13 Eyl.12 Mar.12 Eyl.11 Mar.11 Eyl.10 Mar.10 Eyl.09 Mar.09 53 51 49 47 45 43 41 39 37 35 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 Nis.15 Nis.14 Nis.13 Nis.12 Nis.11 Nis.10 Nis.09 Nis.08 Nis.07 Nis.06 Nis.05 -12000 Nis.04 -10000 0 Nis.03 5000 Kaynak: TCMB Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105.0 95.0 85.0 75.0 65.0 55.0 Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 13 Kaynak: TCMB KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Bütçe Dengesi (12 aylık toplam-milyar TL) Faiz Dışı Denge (12 aylık-milyar TL) 10000 May.15 Kas.14 -3 Kas.13 -60000 May.14 7 May.13 -50000 Kas.12 17 Kas.11 -40000 May.12 27 Kas.10 -30000 May.11 37 Kas.09 -20000 May.10 47 Kaynak: TCMB Kaynak:TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Kaynak: Hazine Müsteşarlığı 2014 2013 2012 2011 2010 2009 2008 2001 200 2007 250 2006 300 30.5 2005 350 240 220 200 180 160 140 120 100 80 60 2004 400 Türkiye'nin Net Dış Borç Stoku/GSYH (%) 2002 450 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2003 Kas.08 -10000 May.09 57 May.08 0 Kaynak: Hazine Müsteşarlığı 14 45 40 35 30 25 20 15 10 5 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) May.05 Kas.05 May.06 Kas.06 May.07 Kas.07 May.08 Kas.08 May.09 Kas.09 May.10 Kas.10 May.11 Kas.11 May.12 Kas.12 May.13 Kas.13 May.14 Kas.14 May.15 Kas.14 May.15 Kas.13 May.14 Kas.12 May.13 -5 Kas.11 0 May.12 0 Kas.10 5 May.11 5 Kas.09 10 May.10 10 Kas.08 15 May.09 15 Kas.07 20 May.08 20 May.07 25 Nominal Faiz Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH (%) Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 2.7 -0.2 -2.36 0.25 95.4 Euro Bölgesi 1 0.3 2.34 0.05 -5.50 Almanya 1 0.70 6.73* 0.05 103 Fransa 0.70 0.30 -1.05 0.05 -17.80 İtalya 0.13 0.20 0.96* 0.05 105.70 Macaristan 3.50 0.50 4.14* 1.65 -22.60 Portekiz 1.50 1.00 0.60 0.05 -20.20 İspanya 2.70 -0.20 1.44* 0.05 1.50 Yunanistan 0.40 -1.40 0.92 0.05 -43.60 İngiltere 2.40 -0.10 -4.47 0.50 1.00 Japonya -0.90 0.60 0.53 0.10 41.40 Çin 7.00 1.20 1.93* 5.10 107.60 Rusya -2.20 15.80 1.64* 14.00 -- Hindistan 5.30 5.79 -1.44 6.25 -- Brezilya -1.56 8.47 -3.88 13.75 98.70 G.Afrika 2.10 4.50 -5.8* 5.75 -3.50 Türkiye 2.30 8.09 -7.9* 7.50 64.30 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir. 15 Türkiye Makro Ekonomik Görünüm 2013 2014 En Son Yayımlanan 2015 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla, Milyon TL) 1 567 289 1 749 782 443 189 (2015 1Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla, y-y%) 4.2 2.9 2.3 (2015 1Ç) 3.7 Sanayi Üretim Endeksi (y-y, %)(takvim etk.arnd) 7.0 2.6 3.8 (Nisan 2015) -- Kapasite Kullanım Oranı (%) 76.0 74.6 74.9 (Mayıs 2015) -- İşsizlik Oranı (%) 9.2 9.9 10.6 (Mart 2014) 10.1 Fiyat Gelişmeleri TÜFE (y-y, %) 7.40 8.17 8.09 (Mayıs 2015) 6.80 ÜFE (y-y, %) 6.97 6.36 6.52 (Mayıs 2015) -- Parasal Göstergeler (Milyon TL) M1 225,331 251,991 281,462 (05.06.2015) -- M2 910,052 1,018,546 1,122,535 (05.06.2015) -- M3 950,979 1,063,151 1,171,629 (05.06.2015) -- Emisyon 67,756 77,420 87,743 (05.06.2015) -- TCMB Brüt Döviz Rezervleri (Milyon $) 112,002 106,314 103,107 (05.06.2015) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 7.50 7.25 (12.06.2015) -- TRLIBOR O/N 8.05 11.27 11.23 (12.06.2015) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 64,658 45,846 3,408 (Nisan 2015) 37,800 İthalat 251,661 242,182 18,357 (Nisan 2015) -- İhracat 151,802 157,627 13,392 (Nisan 2015) -- Dış Ticaret Açığı 99,858 84,508 4.965 (Nisan 2015) 65,000 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 403.0 414.6 428.5 (Nisan 2015) -- Merkezi Yön. Dış Borç Stoku 182.8 197.3 219.2 (Nisan 2015) -- Kamu Net Borç Stoku 197.6 187.4 187.4 (2014) -- Kamu Ekonomisi (Milyon TL) 2013 Mayıs 2014 Mayıs Bütçe Gelirleri 34,901 37,555 41,752 (Mayıs 2015) -- Bütçe Giderleri 30,337 36,080 40,113 (Mayıs 2015) -- Bütçe Dengesi 4,564 1,475 1,639 (Mayıs 2015) -- Faiz Dışı Denge 8,107 8,556 5,486 (Mayıs 2015) -- 16 Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr Cem Eroğlu Müdür cem.eroglu@vakifbank.com.tr 0212-398 18 98 Fatma Özlem Kanbur Uzman fatmaozlem.kanbur@vakifbank.com.tr 0212-398 18 91 Bilge Pekçağlayan Uzman bilge.pekcaglayan@vakifbank.com.tr 0212-398 19 02 Elif Engin Uzman elif.engin@vakifbank.com.tr 0212-398 18 92 Sinem Ulusoy Uzman Yardımcısı sinem.ulusoy@vakifbank.com.tr 0212-398 19 05 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir. Vakıfbank Ekonomik Araştırmalar