HAFTALIK RAPOR

16 Haziran 2014

Türkiye ekonomisi 2014 yılının ilk çeyreğinde %4.3 büyüdü.

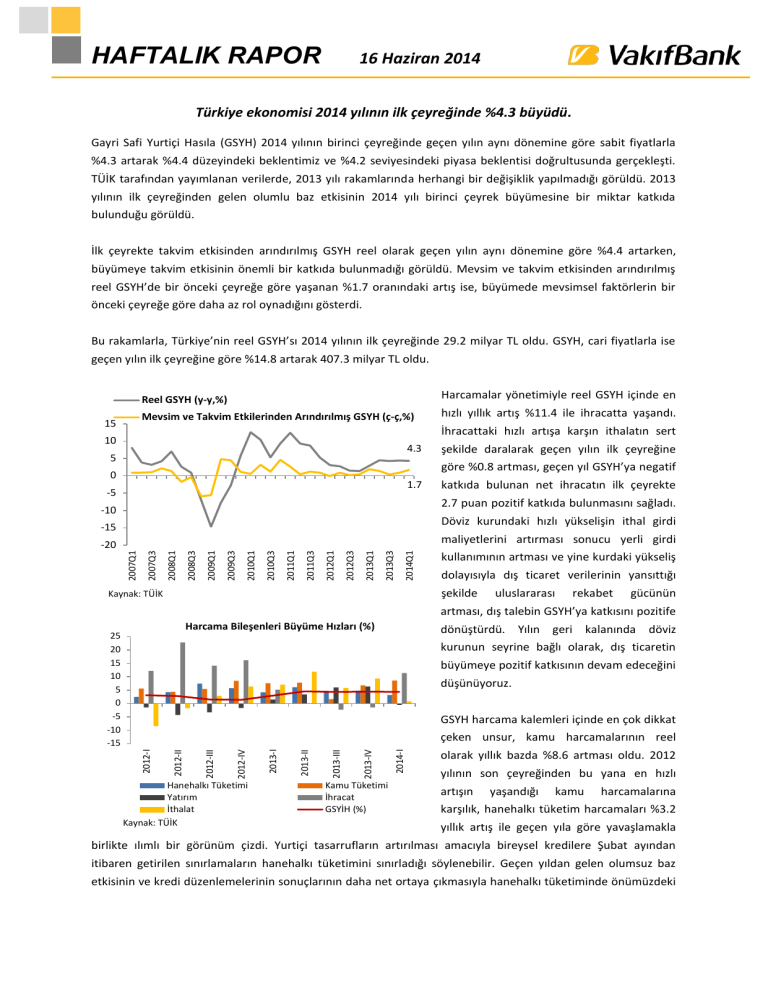

Gayri Safi Yurtiçi Hasıla (GSYH) 2014 yılının birinci çeyreğinde geçen yılın aynı dönemine göre sabit fiyatlarla

%4.3 artarak %4.4 düzeyindeki beklentimiz ve %4.2 seviyesindeki piyasa beklentisi doğrultusunda gerçekleşti.

TÜİK tarafından yayımlanan verilerde, 2013 yılı rakamlarında herhangi bir değişiklik yapılmadığı görüldü. 2013

yılının ilk çeyreğinden gelen olumlu baz etkisinin 2014 yılı birinci çeyrek büyümesine bir miktar katkıda

bulunduğu görüldü.

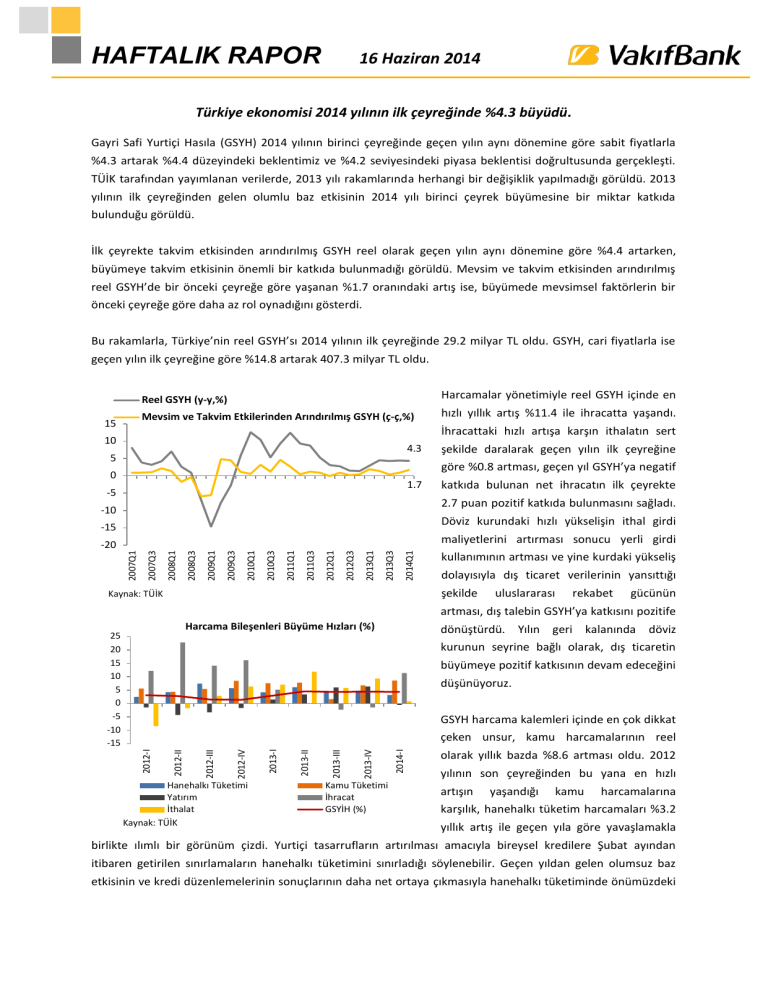

İlk çeyrekte takvim etkisinden arındırılmış GSYH reel olarak geçen yılın aynı dönemine göre %4.4 artarken,

büyümeye takvim etkisinin önemli bir katkıda bulunmadığı görüldü. Mevsim ve takvim etkisinden arındırılmış

reel GSYH’de bir önceki çeyreğe göre yaşanan %1.7 oranındaki artış ise, büyümede mevsimsel faktörlerin bir

önceki çeyreğe göre daha az rol oynadığını gösterdi.

Bu rakamlarla, Türkiye’nin reel GSYH’sı 2014 yılının ilk çeyreğinde 29.2 milyar TL oldu. GSYH, cari fiyatlarla ise

geçen yılın ilk çeyreğine göre %14.8 artarak 407.3 milyar TL oldu.

15

Reel GSYH (y-y,%)

Harcamalar yönetimiyle reel GSYH içinde en

Mevsim ve Takvim Etkilerinden Arındırılmış GSYH (ç-ç,%)

hızlı yıllık artış %11.4 ile ihracatta yaşandı.

İhracattaki hızlı artışa karşın ithalatın sert

10

4.3

5

şekilde daralarak geçen yılın ilk çeyreğine

göre %0.8 artması, geçen yıl GSYH’ya negatif

0

1.7

-5

katkıda bulunan net ihracatın ilk çeyrekte

2.7 puan pozitif katkıda bulunmasını sağladı.

-10

Döviz kurundaki hızlı yükselişin ithal girdi

-15

maliyetlerini artırması sonucu yerli girdi

2014Q1

2013Q3

2013Q1

2012Q3

2012Q1

2011Q3

2011Q1

2010Q3

2010Q1

2009Q3

2009Q1

2008Q3

2008Q1

2007Q3

2007Q1

-20

kullanımının artması ve yine kurdaki yükseliş

dolayısıyla dış ticaret verilerinin yansıttığı

şekilde

Kaynak: TÜİK

uluslararası

rekabet

gücünün

artması, dış talebin GSYH’ya katkısını pozitife

Harcama Bileşenleri Büyüme Hızları (%)

25

20

15

10

5

0

-5

-10

-15

dönüştürdü. Yılın geri kalanında

döviz

kurunun seyrine bağlı olarak, dış ticaretin

büyümeye pozitif katkısının devam edeceğini

düşünüyoruz.

GSYH harcama kalemleri içinde en çok dikkat

Hanehalkı Tüketimi

Yatırım

İthalat

Kaynak: TÜİK

Kamu Tüketimi

İhracat

GSYİH (%)

2014-I

2013-IV

2013-III

2013-II

2013-I

2012-IV

2012-III

2012-II

2012-I

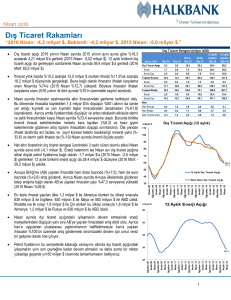

çeken unsur, kamu harcamalarının reel

olarak yıllık bazda %8.6 artması oldu. 2012

yılının son çeyreğinden bu yana en hızlı

artışın

yaşandığı

kamu

harcamalarına

karşılık, hanehalkı tüketim harcamaları %3.2

yıllık artış ile geçen yıla göre yavaşlamakla

birlikte ılımlı bir görünüm çizdi. Yurtiçi tasarrufların artırılması amacıyla bireysel kredilere Şubat ayından

itibaren getirilen sınırlamaların hanehalkı tüketimini sınırladığı söylenebilir. Geçen yıldan gelen olumsuz baz

etkisinin ve kredi düzenlemelerinin sonuçlarının daha net ortaya çıkmasıyla hanehalkı tüketiminde önümüzdeki

dönemlerde daha sınırlı artışlar yaşanmasını bekliyoruz. Böylece 2014’ün birinci çeyreğinde %3.9 artan ve

büyümeye 3.2 puan katkıda bulunan toplam tüketim harcamaları daha yavaş artacaktır.

İlk çeyrekte kamunun yatırım harcamaları geçen yıldan gelen olumsuz baz etkisinin de katkısıyla %4.1 yıllık artış

kaydederek reel GSYH büyümesine 0.2 puan katkıda bulunurken, özel sektör yatırımları yıllık bazda %1.3

azalarak büyümeye 0.3 puan negatif katkı yaptı. Yatırım harcamaları toplamda %0.5 küçülerek, büyümeye sınırlı

ölçüde olumsuz katkıda bulundu. 2013’te büyümeye olumlu katkıda bulunan stoklar ise 2014’ün ilk çeyreğinde

1.2 puan negatif katkı yaptı.

Reel

Sektörel Büyüme Hızları (%)

GSYH

verileri

üretim

yöntemiyle

incelendiğinde, 2014 yılı birinci çeyreğinde

16.0

14.0

12.0

10.0

8.0

6.0

4.0

2.0

0.0

-2.0

geçen yılın aynı dönemine göre en hızlı

büyüyen sektörün, %13.2 oranı ile finans ve

sigorta faaliyetleri olduğu dikkati çekiyor. GSYH

içinde %25.7 oranı ile en yüksek paya sahip

sektör olan imalat sanayi 2013’ün üçüncü ve

Sanayi

İnşaat

Ulaştırma

Finans

GSYİH (%)

2014-I

Tarım

2013-IV

2013-III

2013-II

2013-I

2012-IV

2012-III

2012-II

2012-I

dördüncü çeyreğinde olduğu gibi %4.9 büyüdü.

Finans sektöründen sonra en büyük üçüncü

Ticaret

perakende ticaret sektörü ilk çeyrekte ivme

Kaynak: TÜİK

sektör olan ve 2013’te %4.9 büyüyen toptan ve

kaybederek %3.0 büyüdü. Ulaştırmada da

benzer şekilde hız kaybı yaşanırken, geçen yılki

%3.4’lük yıllık büyümenin ardından bu yılın ilk çeyreğinde %2.9 büyüme gerçekleşti. GSYH içindeki payı ilk

çeyrek ortalamasına yakın %4.6 olan tarım sektörü ise geçen yılın aynı dönemine göre %3.9 büyüdü. Mevsim

etkisinin yoğun olarak hissedildiği tarım sektörü hasılası mevsim ve takvim etkilerinden arındırıldığında bir

önceki çeyreğe göre %5.0 büyüdü. Bu oran, tarımda 2004 yılının son çeyreğinden bu yana gerçekleşen en

yüksek çeyreklik artış oldu. 2014’ün ilk çeyreğinde daralma yaşanan tek sektör GSYH içinde %2.6 payı olan Bilgi

ve İletişim sektörü oldu. Söz konusu sektör %1.6 küçüldü. İlk çeyrekte hizmet sektöründe sanayiye göre daha

yüksek performans kaydedildi.

2014 yılı birinci çeyrek büyüme verilerini genel olarak değerlendirdiğimizde, net ihracatın büyümeye olumlu

katkıda bulunmasına karşılık, iç talebin ılımlı bir görünüme sahip olduğunu görüyoruz. Hanehalkı tüketiminin

ivme kaybetmesine karşılık, 30 Mart yerel seçimlerinin de etkisiyle kamunun tüketim harcamalarının belirgin

şekilde arttığı, buna karşılık, özel sektör yatırımlarındaki yavaşlamanın kamu sektörünce telafi edilemediği

dikkati çekiyor. Yılın geri kalanında esas olarak, bireysel kredilere getirilen düzenlemelerin etkisiyle hanehalkı

tüketimindeki yavaşlamanın devam etmesini bekliyoruz. Artan seçim öncesi yurtiçi belirsizlikler sonucu finansal

göstergelerdeki dalgalanmalar ve döviz kuru ile faizlerdeki yükselişin baskıladığı yatırım harcamalarının,

TCMB’nin Mayıs ayında aldığı faiz indirim kararı sonrası daha uygun finansman imkanları oluşmasına bağlı

olarak daha olumlu bir performans sergilemesi mümkün. Yerel seçimlerin sona ermesiyle azalan yurtiçi

belirsizlikler de yatırım ufkunun netleşmesi açısından önemli.

Birinci çeyrekte yurt dışı kaynaklı belirsizlikler de büyüme performansını etkiledi. ABD Merkez Bankası Fed’in

varlık alımlarını azaltma sürecini bu yılın sonlarına doğru tamamlayarak, gelecek yıldan itibaren faiz artırımına

başlayacağı yönündeki tahminler, gelişmekte olan ülkelerden ve Türkiye’den sermaye çıkışına neden oldu.

ABD’de hakim olan olumsuz kış koşulları ekonomik aktivitenin beklenen hızda toparlanmasını önlerken, Fed’in

özellikle istihdamda kalıcı bir artışta ısrar etmesi ve daha önceki söylemlerini değiştirerek, faiz artırımında acele

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

2

etmeyeceği sinyalini vermesi uluslararası sermaye akımlarındaki dalgalanmaları ikinci çeyrekte bir ölçüde

azalttı. Önümüzdeki dönemlerde Fed’in politika kararlarına bağlı olarak gelişmekte olan ülkeler ve Türkiye’den

sermaye çıkışı yaşanmaması yatırım harcamalarını olumlu etkileyecektir.

2014’ün ilk çeyreğinde, yılın ilk aylarında yayımlanan beklentilerden daha güçlü bir performans sergileyen

Türkiye ekonomisi, ikinci çeyrekte azalan belirsizliklere karşın, daha olumsuz bir baz etkisi ile karşı karşıya.

Büyüme için en önemli öncül gösterge olarak gördüğümüz sanayi üretiminin Nisan’da %4.6 artışla olumlu

gidişatını koruması, reel kesim ve tüketici güveninde iyileşme gözlenmesi, buna karşın, PMI Satın Alma

Yöneticileri Endeksi’nin ivme kaybetmesi ve kapasite kullanımında artış yaşanmaması ikinci çeyrek için ılımlı bir

büyüme görünümü ortaya koyuyor.

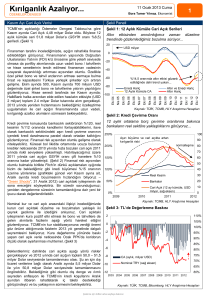

Sanayi üretimi Nisan ayında yıllık bazda %4.6 artarak piyasa beklentisinin üstünde gerçekleşti.

Sanayi üretimi 2014 Nisan ayında geçen yılın aynı ayına göre arındırılmamış verilere göre %4.5 seviyesindeki

beklentimize yakın, %4.6 oranında arttı (piyasa beklentisi: %3.9). Takvim etkisinden arındırılmış verilere göre de

sanayi üretiminde yıllık bazda yine beklentilerin üzerinde %4.6 artış gerçekleşti (beklentimiz: %4.0, piyasa

beklentisi: %3.7).

Sanayi üretiminin aylık değişimini incelediğimizde, arındırılmamış sanayi üretiminde bir önceki aya göre %0.3

azalış yaşandığı, fakat bu oranın geçmiş yıllar Nisan ayı aylık artış ortalamalarının üzerinde olduğu göze çarpıyor.

Benzer bir tablo Nisan’da Mart ayına göre %1.6 gerileyen takvim etkisinden arındırılmış sanayi üretimi için de

geçerli. Mevsim ve takvim etkilerinden arındırılmış sanayi üretimi ise Şubat ve Mart aylarındaki %0.3 azalışın

ardından Nisan’da %1.0 arttı. Bu durum, Nisan ayında sanayi üretimi artışında mevsimsel faktörlerin etkisinin

daha düşük olduğunu gösteriyor.

Nisan ayı sanayi üretimi artışında önceki aylara

Sanayi Üretim Endeksi (y-y, %)

2010

2013

25

2011

2014

kıyasla baz etkisinin payı düşük iken, üretim

2012

artışında

yerel

seçimler

sonrası

azalan

belirsizlikler ve rekabet avantajı rol oynadı.

20

Endeksin alt sektörleri içinde en yüksek yıllık

15

Ara

Kas

Eki

Eyl

daha yüksek bir üretim maliyeti oluşturması,

Ağus

kıyaslandığında, ithal girdi kullanımı açısından

Tem

-5

-10

Haz

gerilemesine rağmen geçen yılın aynı dönemi ile

May

0

Nis

sektörü oldu. Döviz kurunun yılbaşına göre

Mar

5

Şub

üretim artışı yaşanan sektör, %6.3 oranı ile enerji

Oca

10

Kaynak: TUİK

sermaye malı imalatının %5.37 oranı ile Ocak

ayından sonra en yüksek artışını kaydetmesinde

etkili oldu. Ayrıca, ilk çeyrekte ortalama %6.5 artan ara malı imalatı, döviz kuru etkisi ile ithal girdi kullanımının

yurt içi üretim ile ikame edilmeye devam edildiğini gösterdi.

Yılın ilk üç ayında ortalama %3.9 artan dayanıklı tüketim malı imalatında iç talep koşullarının yanı sıra olumsuz

baz etkisi ile Nisan ayında %0.4 azalış yaşandı. Dayanıksız tüketim malı imalatı ise olumsuz baz etkisine rağmen

%4.1 artarak ılımlı bir performans sergiledi. Nisan ayında madencilik ve taş ocakçılığı sektöründeki üretim

artışının devam ettiği, kömür ve linyit çıkarımının ise %29.7 oranı ile Mart 2008’den bu yana en hızlı artışı

kaydettiği göze çarptı.

3

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

Sanayi üretiminin yaklaşık üçte ikisini oluşturan imalat sanayi İlk üç aydaki ortalama %5.2’lik üretim artışının

ardından Nisan ayında %4.1 artış yaşadı. Geçen yıldan gelen baz etkisinin olumsuz oluşu imalat sanayi

performansının Mart ayı artışının çok az altında kalmasına neden oldu.

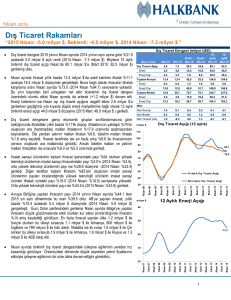

Nisan ayı sanayi üretimi artışı, yerel seçimlere bağlı belirsizliklerin, seçimlerin ardından ortadan kalkmış

olmasının ve piyasalarda yaşanan dengelenmenin Nisan ayında üretim kararlarına beklediğimiz şekilde olumlu

yansıdığını gösterdi. Yatırım ufkunun görece netleşmesi ile sanayicilerin üretim kararlarında, geçen yıla göre

artan rekabet avantajı ve iyileşme eğilimini sürdüren dış talep koşulları ile ılımlı iç talep dinamiklerinin etkili

olduğu görüldü.

Sanayi üretiminin Nisan ayında olumsuz baz etkisine rağmen %4.6 oranında artması, sanayi sektöründe ilk

çeyrekteki güçlü performansının ardından ikinci çeyrekte ortalamada beklenenden daha az ivme kaybı yaşanma

ihtimalini gündeme getiriyor. Merkez Bankası’nın Mayıs ayında aldığı faiz indirim kararı ve piyasa faizlerindeki

gerileme, firmaların borçlanma imkanlarını artırarak sanayi üretiminin izleyen aylarda baz etkisinin de katkısıyla

olumlu performansını sürdürmesinde etkili olacaktır. Ayrıca, Avrupa Merkez Bankası’nın (ECB) 5 Haziran’da

aldığı faiz indirim kararı ve genişletici para politikası duruşu dış talebin sanayi üretimine katkısını artırabilecektir.

Nisan ayı sanayi üretimi ikinci çeyrek büyüme performansına dair olumlu sinyal veriyor.

20

Sanayi Üretimi (%, y-y, üç aylık ortalama)

Birinci çeyrek büyüme oranının yıllık %4.3 ile yıl

Reel Büyüme Oranı (%, y-y)

başındaki olumsuz beklentilerden çok daha iyi bir

performans ortaya koyması, piyasa katılımcılarının

2014 yılı büyüme tahminlerini yukarı yönde revize

15

etmelerine neden oldu. İkinci çeyreğe ilişkin

10

büyüme beklentileri, öngörülenden yüksek gelen

Nisan

5

ayı

sanayi

üretimi

ile

diğer

öncül

göstergelerin Nisan ve Mayıs ayılarına ilişkin

Mar.14

Eyl.13

Ara.13

Haz.13

Mar.13

Eyl.12

Ara.12

Haz.12

Mar.12

Eyl.11

Ara.11

Haz.11

Mar.11

Eyl.10

Ara.10

Haz.10

Mar.10

0

Kaynak: TÜİK

verileri ışığında, şu an için olumlu bir görünüme

sahip. Olumsuz baz etkisinin sınırlayıcı rol

oynayacağı ikinci çeyrek büyüme performansı

açısından ılımlı seyir izleyen iç talep koşulları

önemli. Kamu kesiminin hanehalkı tüketim ve yatırım harcamalarını ikinci çeyrekte de telafi etmeye devam

edeceğini düşünüyoruz.

Avrupa Merkez Bankası’nın (ECB) Haziran ayında faiz indirimine başlamasıyla, en büyük dış ticaret ortağımız

olan Euro Bölgesi ekonomisindeki toparlanmanın para politikası ile desteklenmeye başlanması, Türkiye için dış

talebin büyümeye katkısını olumlu etkileyecektir.

TCMB’nin artan enflasyonist baskılar karşısında sıkılaştırıcı parasal duruş sergilemekle birlikte faiz indirimlerine

devam edeceği beklentisi ile yılın ikinci yarısında ikinci çeyreğe kıyasla daha olumlu bir büyüme performansı

gerçekleşeceğini düşünüyoruz. Bu çerçevede, birinci çeyrek büyüme verisi ve ikinci çeyreğe ilişkin

tahminlerimiz, %3.5 seviyesindeki 2014 yılı büyüme beklentimizle uyumludur.

İç talepte beklenenin üzerinde bir yavaşlama yaşanma ihtimali, Cumhurbaşkanlığı seçimlerine bağlı oluşabilecek

siyasi belirsizlikler, Fed’in para politikası duruşunda erken faiz artırımına işaret eden olası bir değişiklik ve son

günlerde Irak’taki karışıklıklarla birlikte artan jeopolitik riskler önümüzdeki dönem için büyüme performansı

üzerindeki aşağı yönlü riskler olarak dikkat çekiyor.

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

4

Haftalık Veri Takvimi (16 – 20 Haziran 2014)

Tarih

16.06.2014

Ülke

Türkiye

ABD

17.06.2014

Açıklanacak Veri

Merkezi Yönetim Bütçe Dengesi (Mayıs)

1,475 Milyon TL *

İşsizlik Oranı (Mart)

%10.2

%9.7 *

Sanayi Üretimi (Mayıs, a-a)

-%0.6

%0.5

Kapasite Kullanım Oranı (Mayıs)

%78.6

%78.9

Euro Bölgesi

TÜFE (Mayıs, a-a)

%0.2

-%0.1

ABD

TÜFE (Mayıs, a-a)

%0.3

%0.2

%13.2

-%3.5

İnşaat İzinleri (Mayıs, a-a)

%8.0

-%0.4

Almanya

ZEW Endeksi (Haziran)

62.1

62.1

İtalya

Dış Ticaret Dengesi (Nisan)

-3,873 Milyon €

-3,700 Milyon €

İngiltere

TÜFE (Mayıs, a-a)

%0.4

%0.2

ABD

Cari İşlemler Dengesi (1. çeyrek, ç-ç)

-81.1 Milyar $

-96.6 Milyar $

--

--

-808.9 Milyar ¥

-1.182 Milyar ¥

--

--

317 Bin

314 Bin

Philadelphia Fed Endeksi (Haziran)

15.4

14.0

Öncül Göstergeler Endeksi (Mayıs)

%0.4

%0.6

1,005 Milyon €

--

Fed Toplantısı

19.06.2014

20.06.2014

Beklenti

-2,720 Milyon TL

Yeni Konut Başlangıçları (Mayıs, a-a)

18.06.2014

Önceki

Japonya

Dış Ticaret Dengesi (Mayıs)

İngiltere

BOE Toplantı Tutanakları

ABD

Haftalık İşsizlik Maaşı Başvuruları

İtalya

Cari İşlemler Dengesi (Nisan)

Japonya

Öncül Göstergeler Endeksi (Nisan)

106.6

--

İngiltere

Perakende Satışlar (Mayıs, a-a)

%1.3

-%0.5

Türkiye

Merkezi Yönetim Borç Stoku (Mayıs)

595.3 Milyar TL

--

Euro Bölgesi

Cari İşlemler Dengesi (Nisan)

18.8 Milyar €

--

-7.1

-6.5

Tüketici Güven Endeksi (Haziran, öncül)

Almanya

ÜFE (Mayıs, a-a)

-%0.1

%0.0

İtalya

Sanayi Siparişleri (Nisan, a-a)

%1.3

%1.0

*Gerçekleşme

5

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

TÜRKİYE

Türkiye Büyüme Oranı

Sektörel Büyüme Hızları (y-y, %)

Reel GSYH (y-y, %)

Sektörel Büyüme Hızları (y-y, %)

20

15

10

15

4.3

5

10

0

-5

5

-10

0

-15

-5

1999Ç3

2000Ç1

2000Ç3

2001Ç1

2001Ç3

2002Ç1

2002Ç3

2003Ç1

2003Ç3

2004Ç1

2004Ç3

2005Ç1

2005Ç3

2006Ç1

2006Ç3

2007Ç1

2007Ç3

2008Ç1

2008Ç3

2009Ç1

2009Ç3

2010Ç1

2010Ç3

2011Ç1

2011Ç3

2012Ç1

2012Ç3

2013Ç1

2013Ç3

2014Ç1

-20

Tarım

Kaynak:TÜİK

Kaynak:TÜİK

Sanayi

İnşaat

Ticaret

Ulaştırma

Sanayi Üretim Endeksi

Harcama Bileşenlerinin Büyüme Hızları (y-y, %)

Takvim Etkisinden Arındırılmış Sanayi Üretim

Endeksi (y-y, %)

Mevsim ve Takvim Etkisinden Arındırılmış Sanayi

Üretim Endeksi (a-a, %) (Sağ Eksen)

Harcama Bileşenleri Büyüme Hızları (%)

50

40

20

7

30

15

5

20

10

10

5

0

0

-3

-10

-5

-5

3

1

İhracat

İthalat

Nis.14

Oca.14

Eki.13

Nis.13

Oca.13

Eki.12

Nis.12

Eki.11

Oca.12

Nis.11

Tem.13

Yatırım

Tem.12

Devlet

Tem.11

Tüketim

Oca.11

Eki.10

-1

Kaynak: TÜİK

Kaynak: TÜİK

Sanayi Ciro Endeksi

Toplam Otomobil Üretimi

Toplam Otomobil Üretimi (Adet)

(12 aylık Har. Ort.)

80000

70000

60000

50000

40000

30000

20000

10000

0

Aylık Sanayi Ciro Endeksi (2010=100)

190

170

150

172.7

130

110

90

Kaynak: OSD, VakıfBank

Oca.09

Nis.09

Tem.09

Eki.09

Oca.10

Nis.10

Tem.10

Eki.10

Oca.11

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

Eki.12

Oca.13

Nis.13

Tem.13

Eki.13

Oca.14

Nis.14

May.01

Kas.01

May.02

Kas.02

May.03

Kas.03

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

70

Kaynak:TÜİK

6

Beyaz Eşya Üretimi

Kapasite Kullanım Oranı

Kapasite Kullanım Oranı (%)

Beyaz Eşya Üretimi (Adet)

2300000

2100000

1900000

1700000

1500000

1300000

1100000

900000

700000

85

80

75

70

65

60

55

Kaynak:Hazine Müsteşarlığı

Kaynak: TCMB

PMI Endeksi

60

PMI Imalat Endeksi

55

50

45

50.1

40

35

30

Kaynak:Reuters

7

ENFLASYON GÖSTERGELERİ

TÜFE ve Çekirdek Enflasyon

ÜFE

TÜFE (y-y, %)

ÜFE (y-y, %)

Çekirdek-I Endeksi (y-y, %)

25

14

12

10

8

6

4

2

0

20

9.66

15

11.3

10

05

9.77

00

Kaynak: TCMB

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

-05

Kaynak: TCMB

Dünya Gıda ve Emtia Fiyat Endeksi

Gıda ve Enerji Enflasyonu (y-y, %)

UBS Emtia Fiyat Endeksi (sağ eksen)

BM Dünya Gıda Fiyat Endeksi

2300

2100

1900

1700

1500

1300

1100

900

700

500

Kaynak: Bloomberg

Enerji

Tüfe

Şub.09

May.09

Ağu.09

Kas.09

Şub.10

May.10

Ağu.10

Kas.10

Şub.11

May.11

Ağu.11

Kas.11

Şub.12

May.12

Ağu.12

Kas.12

Şub.13

May.13

Ağu.13

Kas.13

Şub.14

May.14

30.04.2007

28.09.2007

29.02.2008

31.07.2008

31.12.2008

29.05.2009

30.10.2009

31.03.2010

31.08.2010

31.01.2011

30.06.2011

30.11.2011

30.04.2012

30.09.2012

28.02.2013

31.07.2013

30.12.2013

31.05.2014

260

240

220

200

180

160

140

120

100

Gıda

20

18

16

14

12

10

8

6

4

2

0

Kaynak: TCMB

Enflasyon Beklentileri

Reel Efektif Döviz Kuru

12 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

TÜFE Bazlı (2003=100)

24 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

135

8

7.21

125

7

120

115

110

105

110.24

Kaynak: TCMB

May.14

Kas.13

May.13

Kas.12

May.12

Kas.11

May.11

Kas.10

May.10

Kas.09

100

May.08

5.5

6.66

May.09

6.5

6

130

Kas.08

7.5

Kaynak: TCMB

8

İŞGÜCÜ GÖSTERGELERİ

İşsizlik Oranı

İşgücüne Katılım Oranı

Mevsimsellikten Arındırılmış İşsizlik Oranı (%)

İşgücüne Katılma Oranı (%)

İşsizlik Oranı (%)

17

16

15

14

13

12

11

10

09

08

07

İstihdam Oranı (%)

Kaynak: TÜİK

Mar.14

Eyl.13

Mar.13

Eyl.12

Mar.12

Eyl.11

Mar.11

Eyl.10

Mar.10

Eyl.09

Mar.09

Eyl.08

Mar.08

53

51

49

47

45

43

41

39

37

35

Kaynak: TÜİK

Kurulan-Kapanan Şirket Sayısı

Kurulan-Kapanan Şirket Sayısı (Adet)

4,700

4,200

3,700

3,200

2,700

2,200

1,700

1,200

700

Kaynak: TOBB

9

DIŞ TİCARET GÖSTERGELERİ

İthalat-İhracat

Dış Ticaret Dengesi

İhracat (milyon dolar)

Dış Ticaret Dengesi (milyon dolar)

İthalat (milyon dolar)

25000

0

20000

-2000

15000

-4000

-6000

10000

-8000

5000

-10000

0

Nis.04

Eki.04

Nis.05

Eki.05

Nis.06

Eki.06

Nis.07

Eki.07

Nis.08

Eki.08

Nis.09

Eki.09

Nis.10

Eki.10

Nis.11

Eki.11

Nis.12

Eki.12

Nis.13

Eki.13

Nis.14

Nis.04

Eki.04

Nis.05

Eki.05

Nis.06

Eki.06

Nis.07

Eki.07

Nis.08

Eki.08

Nis.09

Eki.09

Nis.10

Eki.10

Nis.11

Eki.11

Nis.12

Eki.12

Nis.13

Eki.13

Nis.14

-12000

Kaynak: TCMB

Kaynak: TCMB

Cari İşlemler Dengesi

Sermaye ve Finans Hesabı

6000

-4000

-14000

-24000

-34000

-44000

-54000

-64000

-74000

-84000

3000

1000

-1000

-3000

-5000

-7000

-9000

-11000

60000

50000

40000

30000

20000

10000

0

-10000

-20000

Doğrudan Yatırımlar (12 aylık-milyon dolar)

Portföy Yatırımları (12 aylık-milyon dolar)

Diğer Yatırımlar(12 aylık-milyon dolar)

Cari İşlemler Dengesi (12 Aylık-milyon dolar)

Cari İşlemler Dengesi (milyon dolar-sağ eksen)

Kaynak: TCMB

Kaynak: TCMB

TÜKETİM GÖSTERGELERİ

Tüketici Güveni ve Reel Kesim Güveni

Tüketici Güven Endeksi

105

95

85

75

65

55

Kaynak: TCMB

Reel Kesim Güven Endeksi (sağ eksen)

130

120

110

100

90

80

70

60

50

40

10

KAMU MALİYESİ GÖSTERGELERİ

Bütçe Dengesi

Faiz Dışı Denge

Bütçe Dengesi (12 aylık toplam-milyar TL)

Faiz Dışı Denge (12 aylık-milyar TL)

10000

Kas.13

May.14

-3

May.13

-60000

Kas.12

7

Kas.11

-50000

May.12

17

May.11

-40000

Kas.10

27

Kas.09

-30000

May.10

37

Kas.08

-20000

May.09

47

Kaynak: TCMB

Kaynak:TCMB

Türkiye’nin Net Dış Borç Stoku

İç ve Dış Borç Stoku

Kaynak: Hazine Müsteşarlığı

Kaynak: Hazine Müsteşarlığı

11

2013

2012

2011

2010

2009

2008

2001

200

2007

250

28.1

2006

300

45

40

35

30

25

20

15

10

5

0

2005

350

220

200

180

160

140

120

100

80

60

2004

400

Türkiye'nin Net Dış Borç Stoku/GSYH (%)

2003

450

İç Borç Stoku (milyar TL)

Dış Borç Stoku (milyar TL-sağ eksen)

2002

Kas.07

-10000

May.08

57

May.07

0

LİKİDİTE GÖSTERGELERİ

TCMB Faiz Oranı

Reel ve Nominal Faiz

Borç Alma Faiz Oranı (%)

Reel Faiz

Borç Verme Faiz Oranı (%)

Nominal Faiz

25

25

20

20

15

15

10

10

5

5

0

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

Kas.13

May.14

Kas.12

-5

May.13

Kas.11

May.12

Kas.10

May.11

Kas.09

May.10

Kas.08

May.09

Kas.07

May.08

Kas.06

May.07

May.06

0

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler

Reel Büyüme

(y-y,%)

Enflasyon (y-y,%)

Cari Denge/GSYH*

(%)

Merkez

Bankası Faiz

Oranı (%)

Tüketici

Güven

Endeksi

ABD

2

2

-2.26

0.25

83.01

Euro Bölgesi

0.9

0.5

2.88

0.25

-7.10

Almanya

2.3

0.60

7.52

0.25

106

Fransa

0.80

0.80

-1.61

0.25

-22.00

İtalya

-0.80

0.40

-1.99

0.25

106.30

Macaristan

3.50

-0.10

1.05**

2.40

-18.40

Portekiz

1.30

-0.30

-2.02**

0.25

-26.10

İspanya

0.50

0.20

0.70

0.25

-6.70

Yunanistan

-5.50

-2.10

0.68

0.25

-52.50

İngiltere

3.10

1.80

-3.34

0.50

0.00

Japonya

3.00

3.40

0.70

0.10

39.30

Çin

7.40

2.50

2.35**

6.00

104.80

Rusya

0.90

7.60

1.56

8.25

--

Hindistan

4.60

7.08

-1.99

8.00

--

Brezilya

1.91

6.37

-3.63

11.00

107.60

G.Afrika

1.60

6.10

-5.24**

5.50

-6.00

4.30

9.66

9.50

76.00

-7.9

Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir.

**: 2012 verisi.

Türkiye

12

Türkiye Makro Ekonomik Görünüm

2012

2013

En Son Yayımlanan

2014

Yılsonu

Beklentimiz

Reel Ekonomi

GSYH (Cari Fiyatlarla. Milyon TL)

1 415 786

1 561 510

407 309

(2014 1Ç)

--

GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%)

2.2

4.0

4.3

(2014 1Ç)

3.5

Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd)

2.5

3.4

4.6

(Nisan 2014)

--

Kapasite Kullanım Oranı (%)

74.2

74.6

74.4

(Mayıs 2014)

--

İşsizlik Oranı (%)

9.2

10.0

9.7

(Mart 2014)

9.3

Fiyat Gelişmeleri

TÜFE (y-y. %)

6.16

7.40

9.66

(Mayıs 2014)

7.9

ÜFE (y-y. %)

2.45

6.97

11.28

(Mayıs 2014)

--

Parasal Göstergeler (Milyon TL)

M1

167,404

225,331

222,741

(06.06.2014)

--

M2

731,770

910,052

931,332

(06.06.2014)

--

M3

774,651

950,979

975,804

(06.06.2014)

--

Emisyon

54,565

67,756

71,973

(06.06.2014)

--

TCMB Brüt Döviz Rezervleri (Milyon $)

100,320

112,002

110,423

(06.06.2014)

--

Faiz Oranları

TCMB O/N (Borç Alma)

3.50

3.50

8.00

(13.06.2014)

--

TRLIBOR O/N

5.78

8.05

10.07

(13.06.2014)

--

Ödemeler Dengesi (Milyon $)

Cari İşlemler Açığı

48,497

65,004

4,788

(Nisan 2014)

51,000

İthalat

236,545

252,140

20,662

(Nisan 2014)

İhracat

152,462

152,803

13,448

(Nisan 2014)

---

Dış Ticaret Açığı

84,083

99,337

7,213

(Nisan 2014)

86,000

Borç Stoku Göstergeleri (Milyar TL)

Merkezi Yön. İç Borç Stoku

386.5

403.0

409.4

(Nisan 2014)

--

Merkezi Yön. Dış Borç Stoku

145.7

182.8

185.9

(Nisan 2014)

--

Kamu Net Borç Stoku

240.6

198.3

198.3

(2013. 4Ç)

--

Kamu Ekonomisi (Milyon TL)

2012 Mayıs

2013 Mayıs

Bütçe Gelirleri

30,826

34,901

37,555

(Mayıs 2014)

--

Bütçe Giderleri

26,239

30,337

36,080

(Mayıs 2014)

--

Bütçe Dengesi

4,587

4,564

1,475

(Mayıs 2014)

--

Faiz Dışı Denge

6,996

8,107

8,556

(Mayıs 2014)

--

13

Vakıfbank Ek

V

konomik Araştırmalar ek

konomik.arastirm

malar@vakifbank

k.com.tr

Cem Eroğğlu Müdür cem.eroglu@va

akifbank.com.tr

Nazan Kılıç Müdür Yard

dımcısı nazan.kilic@vakkifbank.com.tr

Buket Alkkan Uzman buket.alkan@va

akifbank.com.tr

0212‐398 19 03 Fatma Özzlem Kanbur Uzman fatmaozlem.kan

nbur@vakifbank.com.tr 0212‐398 18 91 Sinem Ullusoy Uzman Yard

dımcısı sinem.ulusoy@vakifbank.com.tr 0212‐398 19 05 Elif Engin

n Uzman Yard

dımcısı elif.engin@vakifbank.com.tr 0212‐398 18 92 0212‐398 18 98 0212‐398 19 02 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h

hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte vee bu rapor ve için

ndeki bilgilerin Türkiye V

kullanılm

ması nedeniyle do

oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo

or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru

umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b

bu raporda yer alan bilgilerde daha önced

den bilgilendirme

e yapmaksızın kıs men veya tamam

men değişiklik yap

pma hakkına sahi ptir. Vakkıfbank Ekonom

mik Araştırmalarr