haftalık ekonomi ve finans bülteni

advertisement

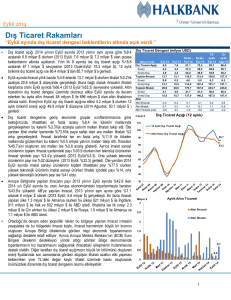

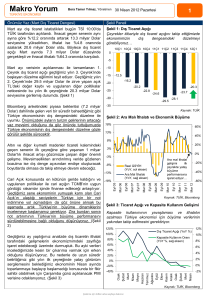

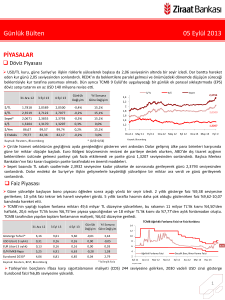

HAFTALIK EKONOMİ VE FİNANS BÜLTENİ İKTİSADİ ARAŞTIRMALAR BÖLÜMÜ 03 Ekim 2011 / 40 İktisadi Araştırmalar Bölümü İzlem Erdem - Müdür izlem.erdem@isbank.c om.tr Figen Yılmaz - Müd. Yrd. figen.yilmaz@isbank.c om.tr Özgür Demirtaş - İktisat Uzmanı ozgur.demirtas@isbank.c om.tr Hatic e Erkiletlioğlu - İktisat Uzmanı hatic e.erkiletlioglu@isbank.c om.tr İlker Ş ahin - İktisat Uzm. Yrd. ilker.sahin@isbank.c om.tr Özlem Ateş - İktisat Uzm. Yrd. ozlem.ates2@isbank.c om.tr Ahmet Aşarkaya - İktisat Uzm. Yrd. ahmet.asarkaya@isbank.c om.tr Neden Önemli Reel Kesim (MBRKGE) Güven Endeksi Endeks, TCMB tarafından yürütülen İmalat Sanayi Yönelim Anketi’ne verilen cevaplar kullanılarak oluşturulmaktadır. Ekonomide ağırlığı olan özel sektör kuruluşlarının yöneticilerinin ekonomideki mevcut duruma bakışları ve geleceğe ilişkin beklentilerini ortaya koyan anket, üretim, talep, yatırım, satış, istihdam, KKO ve enflasyonla ilgili sorular içermektedir. MBRKGE’nin 100 değerini alması, anketin kapsadığı reel kesim temsilcileri tarafından yapılan değerlendirmelere göre ekonomik faaliyetlere ilişkin istikrarlı bir görünüme karşılık gelmektedir. 100’ün üzerindeki değerler, güvenin arttığı iyimser bir görünüme, 100’ün altındaki değerler ise reel kesim temsilcilerinin ekonomik gidişat hakkında kötümser olduğuna işaret etmektedir. Haftaya Bakış TCMB Başkanı Erdem Başçı, İstanbul Finans Zirvesi’nde yaptığı açıklamada Türk Lirası tahvil piyasasında zorunlu karşılık oranlarının yüksek olduğuna değinerek bu konuda uzun vadeyi destekleyecek yönde değişiklikler için hazırlık yapıldığını belirtti. Başçı, hazırlıkların tamamlanmasının ardından bir sonraki Para Politikası Kurulu toplantısını beklemeden değişikliklerin hayata geçirilebileceğini ifade etti. Başçı, Edirne’de katıldığı bir toplantıda ise, enflasyonda 12 ile 24 aylık beklentilerin %6 civarında olduğunu söyleyerek bu beklentileri %5’e çekmeyi amaçladıklarını, 2012 yıl sonu için %5 enflasyon hedefini tutturma olasılığının giderek güçlendiğini kaydetti. Geçen hafta yayınlanan TCMB PPK toplantı özetinde de, enflasyon görünümünün 2012 yıl sonu için belirlenen %5 ile tutarlı olduğuna değinilirken; döviz kurundaki hareketlerin gecikmeli etkileri dolayısıyla enflasyonun 2011 yıl sonunda hedefin belirgin şekilde üzerinde gerçekleşebileceği hatırlatıldı. Toplantı özetinde ayrıca, son dönemde açıklanan verilerin yılın ikinci yarısında büyüme hızında önemli ölçüde düşüş olacağına işaret ettiği vurgulandı. Geçen haftanın yurtiçindeki en önemli makroekonomik verisi, Cuma günü açıklanan dış ticaret istatistikleriydi. TÜİK ile Gümrük ve Ticaret Bakanlığı tarafından hazırlanan Ağustos ayına ait geçici dış ticaret istatistiklerine göre, 2011 yılı Ağustos ayında ihracat $11,3 milyar, ithalat ise $19,5 milyar düzeyinde gerçekleşti; dış ticaret açığı ise $8,2 milyar seviyesinde gerçekleşti. Takvim etkisinden arındırılmış serilere bakıldığında bir önceki yılın aynı ayına göre ihracat %36,7 artarken, ithalattaki artış %26,3 oranında kaldı. Mevsim ve takvim etkilerinden arındırılmış seriler incelendiğinde Temmuz ayına göre değerlendirildiğinde ihracat %6,6 artarken, ithalatın %5,7 gerilediği görülüyor. Dış ticaret açığı, bir önceki yılın Ağustos ayına göre %19,1 artmış olsa da, mevsim ve takvim etkilerinden arındırılmış seriler dış ticaret açığındaki kısmi daralmayı doğruluyor. 2010 yılı Ağustos ayında %55,2 olan ihracatın ithalatı karşılama oranı %57,8’e yükselirken en çok ihracat yapılan 3 ülke Almanya, Irak ve İngiltere olarak sıralanıyor. En çok ithalat gerçekleştirilen 3 ülke ise sırasıyla Çin, Almanya ve Rusya Federasyonu. TCMB tarafından açıklanan imalat sanayi kapasite kullanım oranı Eylül’de %76,2 seviyesinde oluştu. Geçen sene Eylül ayında %73,5; bu yıl Ağustos ayında ise %76,1 olan kapasite kullanım oranındaki artış, mevsimsel etkilerden arındırılmış seride de gözleniyor. Diğer taraftan, yine mevsimsel etkilerden arındırılmış olarak bakıldığında kapasite kullanımının, Temmuz ayındaki düşük seviyeden bir artış sergilese de, 2011 başındaki yüksek seviyelerin birkaç puan altında kaldığı izleniyor. TCMB tarafından yapılan İktisadi Yönelim Anketi sonuçlarına göre oluşturulan Reel Kesim Güven Endeksi, Eylül ayında bir önceki aya göre 2,6 puan artarak 112,4 seviyesine ulaşırken, mevsimsel etkilerden arındırılmış seride de bir önceki aya göre 5,5 puanlık artış kaydedildi. Hazine tarafından açıklanan verilere göre Türkiye’nin brüt dış borç stoku 2011 yılı II. çeyreği itibarıyla $309,6 milyar oldu. Toplam dış borç stoku içinde özel sektöre ait borçların payı % 65,3 seviyesinde gerçekleşti. Aynı dönemde net dış borç stoku ise, 2010 yıl sonuna göre %5,8 artışla $178,8 milyara ulaştı. KAPANIŞ VERİLERİ (30 Eylül) İMKB-100 : 59,693 €/$ : 1.3384 USD : 1.8512 $/¥ : 77.04 EURO : 2.5007 Pe trol ($/varil) : 104.92 Göste rge Tahvil Bile şik Faizi : %8.34 Altın ($/ons) : 1,623.25 03 Ekim 2011 Haftaya Bakış Neden Önemli Kişisel Gelir ve Harcamalar Verisi Kişisel gelir, temel olarak ücret ve maaşları içermekle birlikte, bütün kaynaklardan elde edilen gelirlerin toplamıdır. Tüketim harcamaları ise tüketicinin dayanıklı- dayanıksız tüketim mallarına ve hizmetlere yaptığı harcamalardan oluşur. Bu veriler, kişilerin tasarruf eğilimi, ekonomide özel tüketimin ağırlığı ve yönelimi hakkında önemli bilgiler verir. Özel tüketim harcamalarının milli gelirin 2/3’ünden fazlasını teşkil ettiği ABD’de son 20 yılda tasarruf eğilimi giderek azalmış, bireyler gelirlerinin daha büyük bölümünü harcamaya başlamışlardır. Tüketim harcamalarının ekonomideki ağırlığı, tüketimin yöneleceği veya azalacağı alanları ekonomi ve piyasalar için kritik hale getiriyor. Harcamaların azalması durgunluk anlamına gelirken, artması ise enflasyonist baskı oluşturuyor. ABD Yeni Ev Satışları Verisi Yeni ev satışları, ABD konut piyasasındaki gelişmeleri yansıtan önemli bir veridir. Söz konusu veri, ev inşaatları ile mortgage kredileri açısından da önemli bir gösterge niteliğindedir. Ev satışlarının artması, konut finansman hizmetlerinden mobilya sektörüne kadar birçok alanda talebi canlandırmakta ve ekonomik faaliyetlere katkıda bulunmaktadır. Bu nedenle veri, konut piyasasındaki gelişmelerin yanı sıra ekonomik konjonktüre dair önemli ipuçları da vermektedir. ABD’de Ağustos ayında yeni konut satışları, 295 bin adetle son 6 ayın en düşük seviyesine gerilerken, fiyatlar üzerindeki baskının da yoğun olarak devam ettiği görüldü. İmzalanmış ancak henüz sonuçlandırılmamış konut satışı kontratlarını izleyen ABD Bekleyen Konut Satışları endeksi de Ağustos’ta %1,2 gerileyerek 88,6 oldu. Verideki gerileme önümüzdeki aylarda ikinci el konut satışlarının da düşebileceğine işaret ediyor. Konut fiyatları ile ilgili takip edilen en önemli endeks olan S&P Case-Shiller endeksi de Temmuz ayında 2010 yılının aynı ayına göre %4,1 gerilemiş durumda. Endeksin mevsimsellikten arındırılmış serisinde Temmuz ayı dahil son 3 aydır değişiklik gerçekleşmemesi de konut fiyatları üzerindeki baskıyı gösteriyor. ABD’de Eylül ayı tüketici güven endeksi 45,4 olarak açıklandı. Endeks, Ağustos ayında 14,7 puanlık sert bir düşüşle Nisan 2009’dan bu yana en düşük seviye olan 44,5’a gerilemiş, bu puan daha sonra 45,2 olarak revize edilmişti. Eylül ayında da gerek mevcut durum, gerek beklentilerle ilgili kötümser görünüm büyük ölçüde korunurken endeksin 0,2 puanlık sınırlı bir artış sağlayabildiği görülüyor. ABD Ağustos ayı dayanıklı mal siparişleri %0,1 oranında gerilese de, bu hareketin Temmuz ayındaki %4,1’lik artışın ardından geldiği dikkate alınarak değerlendirildiğinde, ekonominin diğer alanlarındaki olumsuz görünüme rağmen imalat sanayinin genel eğilime kısmen direnebildiği görülüyor. ABD Ağustos ayı kişisel gelir ve harcama verilerinde ise, hızlı artışların göründüğü Temmuz ayının ardından belirgin bir ivme kaybının yaşandığı izleniyor. Ağustos’ta kişisel gelirler, istihdamdaki olumsuz görünümle tutarlı olarak %0,1 oranında gerilerken, kişisel harcamaların da Temmuz’daki %0,8’lik yükselişin ardından ancak %0,2 oranında arttığı görülüyor. ABD II. çeyrek büyümesi için nihai sonuç ise %1,3 olarak açıklandı. Son aylardaki veriler incelendiğinde, III. Çeyrekte de büyümede bir artış gerçekleşse bile marjinal düzeyde kalacağı ortaya çıkıyor. Euro Alanı Ağustos ayı istihdam verileri, işsiz sayısında 38 bin kişilik bir gerileme yaşandığını gösterse de, Mart ayından beri yaşanan bu ilk düşüş, %10 seviyesindeki genel işsizlik oranında bir değişikliğe neden olacak ölçekte değil. Toplamda 15,7 milyon işsiz bulunan Euro Bölgesi işsizlik oranları İtalya’da %7,9, Almanya’da %6, Fransa’da %9,9, İspanya’da ise %21,2 düzeyinde gerçekleşirken; en düşük işsizlik oranları %3,7 ile Avusturya ve %4,4 ile Hollanda da bulunuyor. Almanya’da reel sektörün güvenini ölçen Ifo endeksi, Eylül’de yaklaşık 1 puan gerileyerek 107,5 oldu. Endeksteki gerileme büyük ölçüde beklentilere ilişkin bozulmadan kaynaklanırken, toptan ve perakende ticaretteki iyimser görünüme rağmen imalat, hizmetler ve inşaat sektörlerinde kötümserliğin arttığı izleniyor. Almanya’da Ağustos ayı perakende satışlar verisi de Temmuz’daki %0,3’lük artışın ardından beklenmedik bir şekilde %2,9 geriledi. Benzer bir şekilde Japonya’da Temmuz’daki %0,6’lık artışın ardından Ağustos’ta perakende satışların %2,6 düştüğü görülüyor. Japonya’daki düşüş büyük ölçüde motorlu araçlar, makine ve teçhizat satışlarındaki gerilemeden kaynaklanıyor. Japonya’da hanehalkı harcamaları da Temmuz’daki %2,1’lik gerilemeyi takiben Ağustos’ta da %4,1 oranında geriledi. Ağustos’a ait diğer bir Japonya verisi ise sanayi üretiminde bir önceki aya göre yaşanan %0,8’lik artış; ancak sanayi üretimi bir önceki yılın aynı ayına göre %0,8 oranında düşük seviyede bulunuyor. ABD yeni ev satışlarının seyri, konut piyasası kaynaklı ekonomik dalgalanmanın yaşandığı bu dönemde piyasalar tarafından yakından izlenmektedir. 2 03 Ekim 2011 Hisse Senedi Piyasaları Hacim (milyon TL) ENDEKS 23.Eyl 30.Eyl Değişim İMKB-100 56,323 59,693 %5.98 İMKB-30 68,582 73,498 %7.17 Sınai 47,377 50,485 %6.56 Hizmetler 36,636 36,920 %0.77 Mali 82,660 88,856 %7.50 İMKB-100 4.000 3.500 3.000 2.500 2.000 1.500 1.000 500 0 62.000 60.000 58.000 56.000 54.000 52.000 23.Eyl Kaynak: İMKB 26.Eyl 27.Eyl 28.Eyl İşlem Hacmi 29.Eyl 30.Eyl İMKB-100 Endeksi Geçtiğimiz haftanın ilk dört gününü artıda tamamlayan İMKB olumlu bir haftayı geride bıraktı. Haftanın ilk gününde, ECB’nin teminatlandırılmış menkul kıymet alımlarına tekrar başlayabileceğine ve Yunanistan'ın borç sorununun çözümüne ilişkin olumlu beklentilerin etkisiyle İMKB %1’e yakın yükseldi. Nitekim €440 milyarlık kurtarma fonunun güçlendirileceğine ilişkin haberler hisse senedi piyasalarını destekledi. İzleyen günde de benzer beklentilerin etkili olması sonucu borsada %2,5 civarında yükseliş kaydedildi. S&P'nin Türkiye'nin TL cinsi kredi notunu yükseltmesinin ardından diğer kredi derecelendirme kuruluşlarının benzer bir adım atabileceğine yönelik beklentilerden destek alan İMKB’de yurtdışındaki olumlu havaya paralel olarak yükseliş eğilimi sürdü. Ancak, Cuma günü Fitch'in yatırım yapılabilir kredi notu için sürdürülebilir büyüme gerektiğini açıklamasının ardından gelen satışlarla İMKB düştü. Haftalık bazda %6 artan İMKB-100 endeksi Cuma gününü 59.693 puandan tamamladı. Tahvil-Bono Piyasaları 8.34 -0.23 15.01.2020 9.58 9.52 -0.06 139.46 135.23 -4.23 İMKB DİBS Fiyat Endeksi %0,50 %0,00 -%0,50 Kaynak: İMKB Eki.11 8.57 Eyl.11 15.05.2013 %1,00 Ağu.11 -0.17 Tem.11 -0.15 8.40 Haz.11 8.30 8.57 May.11 8.45 20.02.2013 %1,41 %1,50 Nis.11 07.11.2012 %2,00 Mar.11 -0.09 Şub.11 (Puan) 7.08 Oca.11 30.Eyl 7.17 Ara.10 23.Eyl 16.11.2011 Beklenen Reel Faiz (%) %2,50 Kas.10 Vade Değişim Eki.10 TAHVİL-BONO BİLEŞİK FAİZLERİ (%) Küresel piyasalardaki endişelerin bir miktar azalmasına bağlı olarak geçtiğimiz hafta tahvil bono piyasasında faizler geriledi. Küresel piyasalarda hakim olan olumlu hava ve TCMB’nin yayımladığı toplantı özetlerinde gerekli olması halinde bir sonraki toplantı beklenmeden ilave tedbirlerin alınabileceğini belirtmesi paralelinde faizler düşüş eğilimi sergiledi. Hafta sonuna doğru yurtdışında bozulan hava ile ortaya çıkan satış baskısına rağmen TCMB’nin mevcut politikası ile satışlar sınırlı kaldı. Bu gelişmeler çerçevesinde 15 Mayıs 2013 itfa tarihli gösterge tahvilin bileşik faizi bir önceki haftaya göre 23 baz puan azalarak Cuma gününü %8,34 seviyesinden kapattı. 3 03 Ekim 2011 Döviz Piyasaları DÖVİZ KURLARI $/¥ 110 €/$ 1,65 105 23.Eyl 30.Eyl Değişim 1,55 Dolar (¹) 1.8262 1.8512 %1.37 1,45 95 Euro (¹) 2.4646 2.5007 %1.46 1,35 90 Sepet (²) 3.7239 3.7767 %1.42 €/$ Paritesi (³) 1.3496 1.3384 -%0.83 76.58 77.04 %0.60 85 1,25 80 (³) Uluslararası piyasa kapanış verileridir. €/$ Eyl 11 Ağu 11 Haz 11 Tem 11 (²) 1$ + 0,77 € May 11 Nis 11 Mar 11 Şub 11 Oca 11 Ara 10 (¹) 15:30'da aç ıklanan TCMB döviz alış kurudur. Kas 10 75 Eki 10 1,15 Eyl 10 $/Yen Paritesi (³) 100 $/¥ Küresel ekonomiye ilişkin kaygıların sürmesi Dolar’ın diğer para birimleri karşısındaki güçlü seyrini korumasına neden oluyor. Geçtiğimiz hafta, EFSF kanadındaki gelişmelere karşın Euro Alanı ekonomilerinin borç sorununun çözümüne ilişkin somut önerilerin bir türlü gelmemesi, Euro Alanı enflasyon rakamının beklentileri aşmasına rağmen Euro’nun değer kazanmasını engellerken, Dolar karşısındaki görece zayıf seyrini destekledi. Fed tarafından açıklanan ve piyasa beklentilerini karşılamamış görünen yeni parasal gevşeme paketi de Dolar’ın haftalık bazda izlediği güçlü seyri engelleyemedi. Küresel ekonomiye ilişkin belirsizliklerin yön vermesiyle €/$ paritesi haftayı %0,8 düşüşle 1,3384 düzeyinden kapatırken, $/¥ paritesinin %0,6 yükseldiği ve 77,04 seviyesine geldiği görüldü. Süre giden ekonomik konjonktürde diğer para birimleri karşısında zayıf bir seyir izleyen TL’nin geçtiğimiz hafta da Dolar ve Euro’ya karşı gerilediği görüldü. Eurotahvil Piyasaları VIX Endeksi EUROTAHVİL HAFTALIK DEĞİŞİM Değişim 55 23.Eyl 30.Eyl (Puan) 45 Ende ks 570.51 572.05 1.54 Spre ad 432 422 -10 EMBI+ 35 25 15 Eyl.11 Ağu.11 Tem.11 Haz.11 May.11 -46 Nis.11 366 Mar.11 412 Şub.11 Spre ad 5 Oca.11 9.57 Ara.10 385.42 Kas.10 375.85 Eki.10 Ende ks Eyl.10 Türkiye Kaynak: JP Morgan 42,96 Geçtiğimiz hafta Euro Alanı, ABD ve Çin’den gelen haberler küresel ekonominin seyrine ilişkin soru işaretlerini arttırırken, risk iştahının da hafta boyunca dalgalı seyretmesine neden oldu. Euro Alanı ekonomilerinin borç krizinden çıkıp çıkamayacağına ilişkin belirsizlik geçtiğimiz hafta da devam etti. Bölge ekonomilerine ilişkin haberlerin risk iştahını olumsuz etkilediği görülürken, Avrupa Finansal İstikrar Fonu’nun (EFSF) yetkilerinin arttırılmış olması beklentileri bir nebze iyileştirmiş olsa da genel görünümün halen karamsar olduğu görülüyor. Bununla birlikte, ABD ekonomisinden gelen haberlerin de iç açıcı olmaktan uzak olması yatırımcıları risk almaktan alıkoyuyor. Fed’in açıkladığı parasal gevşeme planının ve Twist Operasyonu’nun piyasa beklentilerini karşılamamış olmasının yanı sıra Çin’den gelen sanayi üretiminin yavaşladığı yönündeki sinyaller ekonomik aktivitenin seyrine ilişkin karamsarlığı ve dolayısıyla riskten kaçınma hareketini destekledi. Bu gelişmelere rağmen özellikle EFSF cephesindeki gelişmelerin etkisiyle gelişmekte olan ülke eurotahvillerine ait risk priminin geçtiğimiz hafta 10 baz puanlık düşüşle 422’ye gerilediği görülürken, Türkiye eurotahvillerine ait risk priminin 46 baz puan gerileyerek 366’ya indiği gözlendi. Küresel risk algılamasını gösteren VIX endeksi dalgalı seyrettiği haftayı hafif yükselişle 42,96 seviyesinden kapattı. 4 03 Ekim 2011 Emtia Piyasaları Altın Petrol $/varil $/ons 1.900,00 140,00 1.800,00 130,00 1.700,00 104,92 120,00 1.600,00 110,00 1.623,25 Geçtiğimiz haftanın ilk işlem gününde Euro Alanı’ndaki sorunlu ülkelere gereken desteğin verileceği haberleriyle güvenli liman yatırımlarına olan talep azalırken, altın fiyatları gün içinde son 7 ayın en düşük seviyeleri olan $/ons 1534 düzeyine geriledi. Ancak bu seviyelerden gelen güçlü alımlar ve altın fiyatlarının artacağına yönelik beklentilerle kayıplarının büyük bölümünü telafi etti. Hafta boyunca ekonomik aktivitenin seyrine ilişkin süre giden belirsizliklere rağmen riskli varlıklara kayan yatırımlar sebebiyle altın fiyatlarında negatif yönlü bir seyir gözlendi. Dolar’ın güçlü seyri de altın fiyatlarını aşağı yönlü baskı altında bıraktı. Altın fiyatları haftalık bazda %1,9 azalarak $/ons 1.623 seviyesinden kapandı. Eyl 11 Ağu 11 Tem 11 Haz 11 May 11 Nis 11 Mar 11 Şub 11 Oca 11 Ara 10 Eyl 10 Eyl 11 Ağu 11 Tem 11 Haz 11 May 11 Nis 11 Mar 11 Şub 11 60,00 Oca 11 70,00 1.000,00 Ara 10 80,00 1.100,00 Kas 10 1.200,00 Eki 10 90,00 Eyl 10 1.300,00 Kas 10 100,00 1.400,00 Eki 10 1.500,00 Haftaya Euro Alanı’ndaki sorunlu ülkelere gereken yardımın yapılacağı ve ekonomik aktivitenin hızlanacağı beklentileriyle pozitif alanda başlayan petrol fiyatlarında, haftanın ilerleyen günlerinde dalgalı ancak negatif bir seyir gözlendi. Yunanistan’ın iflas etmesinin kaçınılmaz olduğu görüşünün fiyatlandığı piyasada zayıf ekonomik görünüm ve sanayi üretiminde duraklama emareleri görünmesi sebebiyle Çin’in petrol talebinin 2011 yılı son çeyreğinde gerileyeceği beklentisi fiyatları aşağı yönlü baskı altında bıraktı. Hafta boyunca küresel ekonomik büyüme beklentilerine paralel seyreden brent türü petrolün spot fiyatı, haftayı %2,7 düşüşle $/varil 104,9 seviyesinden kapattı. Bu Haftanın Gündemi 3 Ekim TÜİK Eylül Ayı Enflasyon Verileri (Gerçekleşme TÜFE Yıllık: %6,15, ÜFE Yıllık: %12,15 ) ABD Eylül Ayı ISM İmalat Sanayi Endeksi (Piyasa Beklentisi: 50,5) Euro Alanı Eylül Ayı ISM İmalat Sanayi Endeksi (Gerçekleşme: 48,5) 4 Ekim ABD Ağustos Ayı Fabrika Siparişleri Verisi (Piyasa Beklentisi: %0) Euro Alanı Ağustos Ayı Üretici Fiyat Endeksi (IPP) (Piyasa Beklentisi Aylık: -%0,2, Yıllık: %5,8) 5 Ekim Hazine İç Borç Ödemesi (TL939 milyon) ABD Eylül Ayı ISM İmalat Dışı Sektörler (Hizmetler) Endeksi (Piyasa Beklentisi: 53) ABD Eylül Ayı ADP Özel İstihdam Verisi (Piyasa Beklentisi: 75.000 kişi) Euro Alanı Ağustos Ayı Perakende Satışlar (Piyasa Beklentisi Aylık: %0,2 Azalış) 6 Ekim TCMB Ekim Ayı I. Dönem Beklenti Anketi Euro Alanı 2011 Yılı II. Çeyrek Büyüme Verisi Avrupa Merkez Bankası (ECB) Yönetim Kurulu Toplantısı ve Basın Açıklaması (Piyasa Beklentisi: Faizler Değişmeyecek) İngiltere Merkez Bankası (BOE) Toplantısı ve Basın Açıklaması (Piyasa Beklentisi: Faizler Değişmeyecek) 7 Ekim TÜİK Ağustos Ayı Dış Ticaret Endeksleri ABD Eylül Ayı Tarım Dışı İstihdam Verisi (Piyasa Beklentisi: Kişilik 60.000 Kişilik Artış) ABD Eylül Ayı İşsizlik Verisi (Piyasa Beklentisi: %9,1) Japonya Merkez Bankası (BoJ) Faiz Kararı (Piyasa Beklentisi: Faizler Değişmeyecek) 5 3 Ekim 2011 Uyarı Notu: Bu rapor Bankamız uzmanları tarafından güvenilir olduğuna inanılan kamuya açık kaynaklardan elde edilen bilgiler kullanılmak suretiyle, sadece bilgilendirme amacıyla hazırlanmıştır ve hiçbir şekilde finansal enstrümanların alım veya satımı konusunda tavsiye veya finansal danışmanlık hizmeti sağlanması olarak yorumlanmamalıdır. Bu raporda yer verilen görüş ve değerlendirmeler, hiçbir şekilde Türkiye İş Bankası A.Ş.’nin kurumsal yaklaşımını yansıtmamakta olup, raporu kaleme alan uzmanların kişisel görüş ve değerlendirmeleridir. Türkiye İş Bankası A.Ş. bu raporda yer alan bilgi, görüş ve değerlendirmelerin doğru, değişmez ve eksiksiz olması konusunda herhangi bir şekilde garanti vermemektedir. Türkiye İş Bankası A.Ş. bu raporda yer alan bilgilerde herhangi bir bildirimde bulunmaksızın değişiklik yapma hakkına sahiptir. Bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan Türkiye İş Bankası A.Ş. hiçbir şekilde sorumluluk kabul etmemektedir. İşbu rapor üzerinde Bankamızın telif hakkı olup, Bankamızın yazılı izni alınmaksızın herhangi bir kişi tarafından, herhangi bir amaçla, kısmen veya tamamen çoğaltılamaz, dağıtılamaz veya yayımlanamaz. Tüm haklarımız saklıdır. 6