VakıfBank Vakıfbank Ekonomik Araştırmalar

advertisement

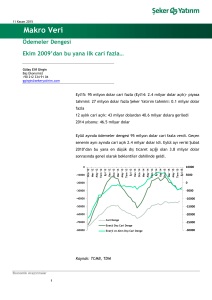

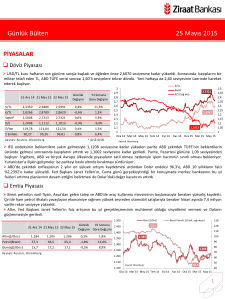

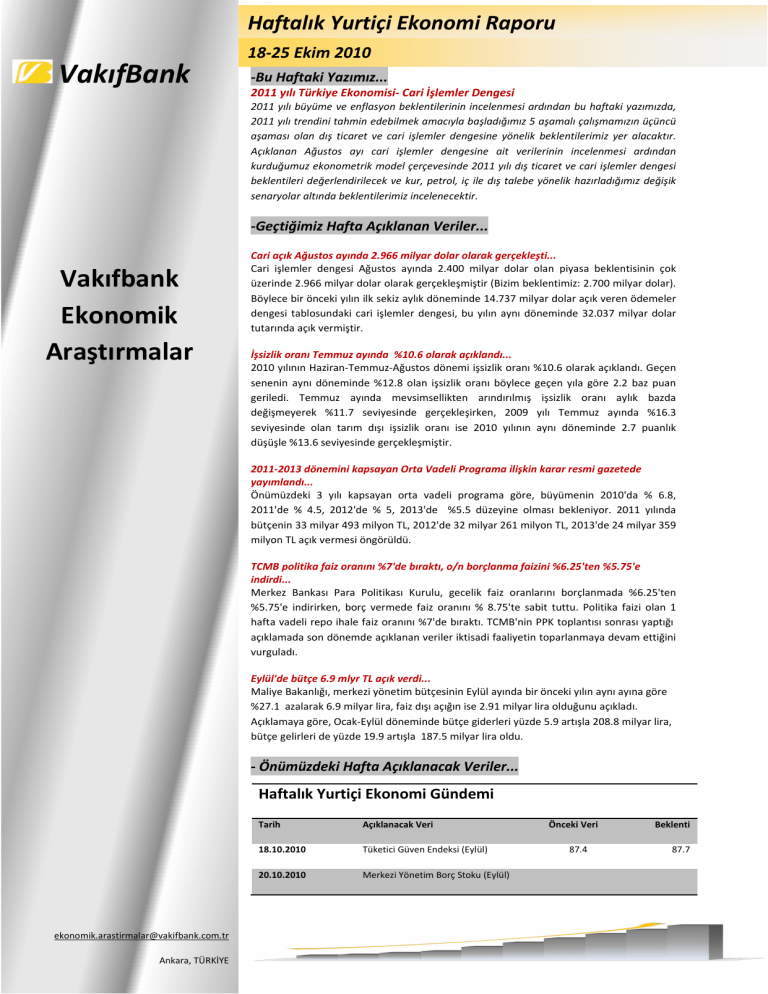

Haftalık Yurtiçi Ekonomi Raporu VakıfBank 18‐25 Ekim 2010 ‐Bu Haftaki Yazımız... 2011 yılı Türkiye Ekonomisi‐ Cari İşlemler Dengesi 2011 yılı büyüme ve enflasyon beklentilerinin incelenmesi ardından bu haftaki yazımızda, 2011 yılı trendini tahmin edebilmek amacıyla başladığımız 5 aşamalı çalışmamızın üçüncü aşaması olan dış ticaret ve cari işlemler dengesine yönelik beklentilerimiz yer alacaktır. Açıklanan Ağustos ayı cari işlemler dengesine ait verilerinin incelenmesi ardından kurduğumuz ekonometrik model çerçevesinde 2011 yılı dış ticaret ve cari işlemler dengesi beklentileri değerlendirilecek ve kur, petrol, iç ile dış talebe yönelik hazırladığımız değişik senaryolar altında beklentilerimiz incelenecektir. ‐Geçtiğimiz Hafta Açıklanan Veriler... Vakıfbank Ekonomik Araştırmalar Cari açık Ağustos ayında 2.966 milyar dolar olarak gerçekleşti... Cari işlemler dengesi Ağustos ayında 2.400 milyar dolar olan piyasa beklentisinin çok üzerinde 2.966 milyar dolar olarak gerçekleşmiştir (Bizim beklentimiz: 2.700 milyar dolar). Böylece bir önceki yılın ilk sekiz aylık döneminde 14.737 milyar dolar açık veren ödemeler dengesi tablosundaki cari işlemler dengesi, bu yılın aynı döneminde 32.037 milyar dolar tutarında açık vermiştir. İşsizlik oranı Temmuz ayında %10.6 olarak açıklandı... 2010 yılının Haziran‐Temmuz‐Ağustos dönemi işsizlik oranı %10.6 olarak açıklandı. Geçen senenin aynı döneminde %12.8 olan işsizlik oranı böylece geçen yıla göre 2.2 baz puan geriledi. Temmuz ayında mevsimsellikten arındırılmış işsizlik oranı aylık bazda değişmeyerek %11.7 seviyesinde gerçekleşirken, 2009 yılı Temmuz ayında %16.3 seviyesinde olan tarım dışı işsizlik oranı ise 2010 yılının aynı döneminde 2.7 puanlık düşüşle %13.6 seviyesinde gerçekleşmiştir. 2011‐2013 dönemini kapsayan Orta Vadeli Programa ilişkin karar resmi gazetede yayımlandı... Önümüzdeki 3 yılı kapsayan orta vadeli programa göre, büyümenin 2010'da % 6.8, 2011'de % 4.5, 2012'de % 5, 2013'de %5.5 düzeyine olması bekleniyor. 2011 yılında bütçenin 33 milyar 493 milyon TL, 2012'de 32 milyar 261 milyon TL, 2013'de 24 milyar 359 milyon TL açık vermesi öngörüldü. TCMB politika faiz oranını %7'de bıraktı, o/n borçlanma faizini %6.25'ten %5.75'e indirdi... Merkez Bankası Para Politikası Kurulu, gecelik faiz oranlarını borçlanmada %6.25'ten %5.75'e indirirken, borç vermede faiz oranını % 8.75'te sabit tuttu. Politika faizi olan 1 hafta vadeli repo ihale faiz oranını %7'de bıraktı. TCMB'nin PPK toplantısı sonrası yaptığı açıklamada son dönemde açıklanan veriler iktisadi faaliyetin toparlanmaya devam ettiğini vurguladı. Eylül'de bütçe 6.9 mlyr TL açık verdi... Maliye Bakanlığı, merkezi yönetim bütçesinin Eylül ayında bir önceki yılın aynı ayına göre %27.1 azalarak 6.9 milyar lira, faiz dışı açığın ise 2.91 milyar lira olduğunu açıkladı. Açıklamaya göre, Ocak‐Eylül döneminde bütçe giderleri yüzde 5.9 artışla 208.8 milyar lira, bütçe gelirleri de yüzde 19.9 artışla 187.5 milyar lira oldu. ‐ Önümüzdeki Hafta Açıklanacak Veriler... Haftalık Yurtiçi Ekonomi Gündemi ekonomik.arastirmalar@vakifbank.com.tr Ankara, TÜRKİYE Tarih Açıklanacak Veri 18.10.2010 Tüketici Güven Endeksi (Eylül) 20.10.2010 Merkezi Yönetim Borç Stoku (Eylül) Önceki Veri 87.4 Beklenti 87.7 2 3‐2011 YILI TÜRKİYE EKONOMİSİ‐Cari İşlemler Dengesi 2011 yılı büyüme ve enflasyon beklentilerinin incelenmesi ardından bu haftaki yazımızda, 2011 yılı trendini tahmin edebilmek amacıyla başladığımız 5 aşamalı çalışmamızın üçüncü aşaması olan dış ticaret ve cari işlemler dengesine yönelik beklentilerimiz yer alacaktır. Açıklanan Ağustos ayı cari işlemler dengesine ait verilerinin incelenmesi ardından kurduğumuz ekonometrik model çerçevesinde 2011 yılı dış ticaret ve cari işlemler dengesi beklentileri değerlendirilecek ve kur, petrol ve iç ile dış talebe yönelik hazırladığımız değişik senaryolar altında beklentilerimiz incelenecektir. Tablo‐1 Ödemeler Dengesi (Milyar dolar) Cari İşlemler Hesabı Dış Ticaret Dengesi İthalat İhracat Hizmetler Dengesi Gelir Dengesi Cari Transferler Finans Hesabı Doğrudan Yatırımlar Portföy Yatırımları Diğer Yatırımlar Net Hata Noksan Rezerv Varlıklar Kaynak: TCMB 2009 Ağustos 2010 Değ. (%) 2009 ‐0.609 ‐3.876 ‐11.825 8.419 3.658 ‐0.555 0.164 1.180 0.866 0.725 2.330 ‐0.571 ‐2.741 ‐2.966 ‐5.735 ‐15.437 8.833 2.965 ‐0.316 0.120 1.801 0.771 3.010 1.372 1.165 ‐3.352 387.0 48.0 30.5 4.9 ‐18.9 ‐43.1 ‐26.8 52.6 ‐11.0 315.2 ‐41.1 ‐304.0 22.3 8.735 ‐14.737 ‐82.563 65.370 10.365 ‐5.585 1.222 3.025 5.336 1.598 ‐4.547 5.710 0.638 Ocak‐Ağustos 2010 Değ. (%) 27.978 ‐32.037 ‐107.317 75.362 8.223 ‐4.938 0.774 26.826 4.148 13.805 18.906 1.152 ‐10.033 220.3 117.4 30.0 15.3 ‐20.7 ‐11.6 ‐36.7 786.8 ‐22.3 763.9 ‐515.8 ‐79.8 ‐1672.6 Grafik‐1 Milyon $ Milyon $ 1000 0 0 ‐10000 ‐1000 ‐20000 ‐2000 ‐3000 ‐30000 ‐4000 ‐40000 ‐5000 Cari Açık 12 Aylık Kümülatif Kaynak:TCMB Haz.10 Ara.09 Mar.10 Eyl.09 Haz.09 Mar.09 Eyl.08 Ara.08 Haz.08 Mar.08 Eyl.07 Ara.07 Haz.07 Ara.06 ‐6000 Mar.07 ‐50000 Cari Açık (sağ eksen) Cari işlemler açığı Ağustos ayında 2.400 milyar dolar olan piyasa beklentisinin üzerinde 2.966 milyar dolar olarak gerçekleşmiştir (Bizim beklentimiz: 2.700 milyar dolar). Böylece bir önceki yılın ilk sekiz aylık döneminde 8.735 milyar dolar açık veren cari işlemler dengesi, bu yılın aynı döneminde %220 oranında bir artışla 27.978 milyar dolar tutarında açık vermiştir (Bkz. Grafik‐1). 12 aylık kümülatif cari işlemler açığı ise genişlemeye devam ederek Ağustos ayında 33.5 milyar dolara ulaşmıştır. 3 Grafik‐2 Ağustos ayında cari işlemler açığında yaşanan artışta, dış ticaret açığının bir önceki yılın 4000 Ağustos ayına göre %48 oranında artarak 5.735 milyar dolara ulaşması etkili olmuştur. 2000 Dış ticaret açığındaki yükselişte ise ithalatın 0 oransal olarak ihracattan daha sert bir şekilde artması rol oynamıştır. Dış ticaret açığındaki ‐2000 yükseliş yanında hizmetler dengesi ‐4000 kaleminden kaynaklanan net gelirlerin %18.9 oranında azalarak 2.965 milyar dolara ‐6000 gerilemesi de cari işlemler açığındaki ‐8000 yükselişte etkili olmuştur. 2009 yılının Ocak‐ Ağustos döneminde toplam 10.365 milyar dolar fazla veren hizmetler dengesi kalemi, Dış Ticaret Dengesi Hizmetler Dengesi 2010 yılının aynı döneminde %20.7 azalışla 8.223 milyar dolar fazla vermiştir. Ağustos ayı Gelir Dengesi Cari Transferler yaz sezonu olmasıyla turizm gelirleri bir önceki Kaynak:TCMB seneye göre değişmezken, taşımacılıktan sağlanan net gelirlerin %164 oranında azalması hizmetler dengesinin bir önceki yılın aynı dönemine göre daralmasına neden olmuştur. Gelir dengesindeki açığın ise, yılın ilk sekiz ayında geçen yılın aynı dönemine göre daraldığı dikkati çekmektedir. Gelir dengesi 2009 yılının Ocak‐Ağustos dönemine göre %11.6 azalarak 2010 yılının aynı döneminde 4.938 milyar dolar net çıkış kaydetmiştir. Son olarak cari transferler kaleminin yılın ilk sekiz ayında bir önceki yıla göre %37 oranında gerilemesinin de yine cari açıktaki artışta rol oynadığı görülmektedir. Cari işlemler açığının 2010 yılının sonunda 38.5 milyar dolara ulaşması ve böylece cari açığın GSYİH içindeki payının ‐%5.3 olması beklenmektedir. 6000 Cari İşlemler Dengesinin Alt Kalemleri Grafik‐3 Ödemeler dengesinin ikinci ana hesabı olan Sermaye ve Finans Hesabının ‐45000 50000 detayları incelendiğinde ise; finans ‐40000 40000 hesabında, bir önceki yılın Ocak‐Ağustos ‐35000 30000 ‐30000 döneminde 3.025 milyar dolar net sermaye 20000 ‐25000 10000 girişi gerçekleşirken, 2010 yılının aynı ‐20000 0 döneminde toplam net sermaye girişi ‐15000 ‐10000 ‐10000 26.826 milyar dolar tutarında ‐20000 ‐5000 gerçekleşmiştir. Doğrudan yatırımlar ‐30000 0 kalemi altında, Türkiye’deki yabancı 2005 2006 2007 2008 2009 2010 İlk 8 Ay sermayeli şirketlerin yurtdışındaki Doğrudan Yatırımlar Portföy Yatırımları ortaklarından kullandıkları kredileri ve Diğer Yatırımlar Rezerv Varlıklar yurtdışında yerleşik kişilerin Türkiye’de Cari Açık (Sağ Eksen) gerçekleştirdikleri gayrimenkul alımlarını Kaynak: TCMB da içeren, yurtdışında yerleşik kişilerin yurtiçinde yaptıkları net doğrudan yatırımlar kaleminde ise 2010 yılının Ocak‐Ağustos döneminde gerçekleşen net sermaye girişi, 2009 yılının aynı dönemine oranla %16.1 oranında azalarak 4.148 milyar dolar olmuştur. Öte Cari Açığın Finansman Kalemleri (milyon dolar) yandan, 2009 yılının Ocak‐Ağustos döneminde 1.598 milyar dolar net sermaye girişi olan portföy yatırımlarında, 2010 yılının aynı döneminde 13.805 milyar dolar tutarı net giriş gerçekleşmesi dikkat çekmiştir. Portföy yatırımlarında yaşanan bu artışın büyük bir kısmının yurtiçi tahvil alımlarından kaynaklandığı gözlenmiştir. Son 4 dönemdee Türk tahvillerine olan ilgini devam etmesi ned deniyle tahvil alımlarındaki artışın ön nümüzdeki dönemlerde devam etmesi e mümkün görülmektedir. Ağusttos ayı cari işlemler hesaabı verileri, ekonomik maya paralel bir görünüm ççizmesine karrşın, Türkiye e ekonomisinin kırılganlığı da göz önüne alındığında, toparlanm cari açığın n finansmanın nda hala portfföy yatırımlarrının yüksek tu utarlarda olması ekonomide bir risk unsu uru olarak karşılanm maktadır. Grafik‐4 Serm maye ve Finans hesabı altt kalemlerinin n detayları ince elendiğinde is se, yabancı b bankaların Tü ürkiye’deki 10000 mev vduattan aylı k bazda 1.8 8 milyar dola arlık çıkış 0 yapt tığı izlenirken n, yılın ilk sek kiz ayında car ri işlemler ‐10000 hesaabının finansm manında bankka mevduatlaarının %40 ‐20000 oran nında bir payya sahip olmaası dikkat çekkmektedir. ‐30000 Cari açık ve bankka mevduatlarrının 12 aylık kümülatif ‐40000 inccelendiğinde, toplamları Ağustos ayında ‐50000 s spreadin aaçıldığı gözzlenmiştir. aralarındaki ‐60000 üksek paya sahip olan yabancı Finaansmanda yü bankaların Türkiiye’deki mevvduatlarının, kalıcı bir finansman kaynaağı olmadığı ggöz önüne allındığında, Yabancı Bankalaarın Türkiye'deki Mevduatları (12 2 bu durum geelecek dönemler için ödemeler aylık milyon dolaar) dengesinde bir riisk unsuru oluşturduğu söylenebilir. Cari Denge (12 aaylık milyon dolar) ervlerdeki iyileşmeye rağm men cari açığın ilk sekiz Reze Kaynak: TCMB B, Vakıfbank ayın ndaki finansm manı geçmiş yyılların aynı dönemine d göre kıyaslandığında, dış açığın finansman kalitesinde k bozulmalar olduğu gözlenmiştir. Finan nsmandaki ncı yatırımların n payının artırrılması gerektiiği söylenebilir. bozuklukların giderilmesi için ise doğğrudan yaban mi ise, Haziran n ayında yaşan nan düşüşün aardından yüksselmeye başlaamış, açıklanan Ağustos Net hata noksan kalem mında da bu trendi koruduğğu gözlenmiş ve 1.2 milyarr dolarlık kayıtt dışı sermayee girişi yaşanm mıştır. Net ayı rakam hata nokksan kalemin nde yaşanan pozitif bakiyyenin özel sektörün yurttdışında tuttu uğu yabancı varlıkları, ekonomid de görülen to oparlanma vee buna paraleel olarak artaan güven neticesinde yurtiçine getirme esi sonucu oluştuğu söylenebilir. Ödemeler deengesinde teo oride olması gereken; cari işlemler hessabı ile rezervv varlıklar maye ve finan ns hesapları to oplamının ‘sıffır’ olmasıdır. Ancak Ağusto os ayında net hata noksan kaleminin dahil serm cari açığı %40 oranındaa finansa ettiğği dikkat çekm mektedir. Ara.09 Grafik‐6 İhraccat (y/y,%) AB Ü Ülkelerine İhracat (y/y,%) Kaynak: TCMB Kaynak: TÜİK T Nis.10 Tem.10 Eki.09 Oca.10 Oca 10 Nis.09 Tem.09 Eki.08 Oca 09 Oca.09 Tem.08 Nis.08 Oca.08 ‐8000 00 ‐ ‐ ‐ ‐ ‐ 50 40 30 20 10 0 10 20 30 40 50 Oca.07 ‐7000 00 ‐40 May.10 ‐30 Oca 10 Oca.10 ‐6000 00 Eyl.09 ‐20 May.09 ‐5000 00 Oca.09 ‐4000 00 ‐10 Eyl.08 ‐3000 00 0 May.08 ‐2000 00 10 Oca.08 ‐1000 00 20 Eyl.07 30 May.07 0 Oca.07 40 Eki.07 İthalatt (y/y,%) Nis.07 Dış Ticaret (milyon dolaar) Tem.10 Eki.08 May.09 Mar.08 Oca.07 Ağu.07 Kas.05 Haz.06 Eyl.04 Tem.07 Nis.05 Şub.04 Ara.02 Tem.03 Eki.01 Grafik‐5 May.02 Mar.01 Oca.00 Ağu.00 20000 May.10 Eyl.09 Oca.10 May.09 Eyl.08 Oca.09 May.08 Eyl.07 Oca.08 Oca.07 May.07 Eyl.06 May.06 Eyl.05 Oca.06 Oca.05 May.05 5 TÜİK tarafından açıklanan dış ticaret rakamları ile cari işlemler hesabının altında yer alan dış ticaret rakamları kapsam bakımından farklılık göstermelerine karşın, TÜİK’in açıkladığı dış ticaret rakamları ile cari işlemler açığının yüksek korelasyona sahip olduğu değerlendirildiğinde, açıklanan Ağustos ayı cari işlemlerde dengesi yanında TÜİK’in açıkladığı dış ticaret rakamlarını da incelemenin faydalı olacağını düşünüyoruz. Geçen yılın ilk 8 ayında 23.425 milyar dolar açık veren dış ticaret dengesi bu yılın ilk 8 ayında %78.9 artışla 41.817 milyar dolar açık verdi. Dış ticaret açığının geçen yıla göre sert şekilde açılması iç talebin dış talebe göre daha güçlü bir görünüm çizdiğine işaret etmektedir. İhracatımız içinde ortalama %50 ile en yüksek paya sahip olan Euro Bölgesi’nde 2010 yılının başından itibaren borç krizinin sertleşmesi 2010 yılında ihracatta beklenen artışı sınırlandırdı. Grafik‐6‘den de görüldüğü gibi 2010 yılında Euro Bölgesi’ne yapılan ihracatın artış hızı yavaşlama Grafik‐8 eğilimine girmiştir. 2010 yılının ilk 8 ayında ithalatın ihracattan daha hızlı arttığı İhracatın İthalatı Karşılama oranı(%) 100 görülürken, ihracatın ithalatı karşılama oranı 95 %55.4 ile son 5 yılın en düşük seviyesine 90 gerilemiştir. Euro Bölgesi ekonomilerindeki 85 talep belirsizliğinin devam etmesi önümüzdeki 80 dönemde de ihracatımız için risklerin 75 sürebileceğini yansıtırken, söz konusu %55.4 70 rasyonun önümüzdeki dönemde daha da 65 gerilemesi mümkün görülmektedir. Bununla 60 birlikte ithalatın ihracattan daha hızlı artıyor 55 olması cari açığın daha da artması açısından 50 önemli bir risk unsuru olarak dikkat çekmektedir. Yukarıda yer alan değerlendirmeler ışığında 2010 yılı dış ticaret Kaynak: TCMB açığı tahminimiz 62 milyar dolar yönündedir. Böylece dış ticaret açığının GSYİH içindeki payının %8.6 olması beklenmektedir. 2011 yılına ilişkin dış ticaret açığı beklentileri cari işlemler açığı beklentileri ile birlikte bir sonraki bölümde değerlendirilecektir. Grafik‐9 Cari işlemler dengesinin 2011 yılındaki seyrini (milyon $) tahmin edebilmek için öncelikle cari denge ile yüksek korelasyonsa sahip dış ticaret dengesini 0 ‐10000 tahmin edebilmenin önemli görünmektedir. Bu ‐20000 çerçevede, 2011 yılında dış ticaret açığının ‐30000 ‐40000 seyrini öngörebilmek için oluşturduğumuz ‐50000 model kapsamında iç ve dış talep göstergeleri ‐60000 ile kur ve petrol fiyatlarının istatistiksel olarak ‐70000 ‐80000 anlamlı olduğu görülmüştür. Yılın ilk 8 ayında ‐90000 bir önceki yılın aynı dönemine göre sert şekilde %78.9 oranında genişleyen dış ticaret açığının, iç talebin dış talebe göre daha olumlu bir Gerçekleşen Tahmin görünüm sergilemesi ve beklentilerin de dış Kaynak: TCMB, Vakıfbank talebe ilişkin kırılganlıkların devam edeceğine işaret etmesi ile önümüzdeki yıl daha da genişlemesi mümkün görünmektedir. Oluşturduğumuz ekonometrik model de dış ticaret açığının 2011 yılında genişlemeye devam edeceği yönündeki görüşümüzü desteklerken, 4‐ 11 Ekim 2010 tarihli raporumuzda yer alan büyüme analizimizdeki rakamlara paralel olarak 2011 yılında dış ticaretin 77.5 milyar dolar açık vermesini bekliyoruz. Böylece dış ticaret açığının GSYİH içindeki payının ‐%6.7 olması öngörülmektedir. 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 Dış Ticaret Dengesi 6 Grafik‐10 Cari işlemler hesabında önemli bir paya sahip olan dış ticaret tahminleri ışığında cari işlemler (milyon $) açığı tahmin edilmiştir. Oluşturduğumuz 10000 ekonometrik modelimizde gerçekleşen cari 0 işlemler açığı ile tahmin edilen cari işlemler ‐10000 açığı arasındaki uyum dikkat çekerken, 2011 ‐20000 yılında cari işlemler açığındaki genişleme ‐30000 trendinin devam etmekle birlikte bir miktar hız ‐40000 kesmesi mümkün görünmektedir (Bkz. Grafik‐ ‐50000 10). 2011 yılında dış ticaret açığının 77.5 milyar dolar olacağı beklentisi altında cari işlemler dengesinin 45.5 milyar dolar açık vermesi ve Gerçekleşen Tahmin böylece cari işlemler açığının GSYİH içindeki Kaynak: TCMB, Vakıfbank payının ‐%5.6 olması beklenmektedir. 2011 yılında Bu beklentimiz baz senaryo altında tahmin edilirken, gerek dış ticaret açığı gerekse cari işlemler açığı tahminlerimizde kur ve petrol fiyatlarının seyrindeki değişmelerin ve Türkiye ekonomisi ile dış ticaretimizde önemli bir paya sahip olan Euro Bölgesi ekonomisinin büyümesine ilişkin risklerin beraber değerlendirilmesinin faydalı olacağını düşünüyoruz. 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 Cari İşlemler Dengesi Tablo‐2 2011 yılına ilişkin Beklentiler Kur Petrol Türkiye Büyüme Euro Bölgesi Reel Büyüme(%yoy) Dış Ticaret Dengesi Cari İşlemler Dengesi Model Model Baz Senaryo 1.50 85 3.5 1.4 ‐77.5 milyar $ ‐45.5 milyar $ Senaryo‐1 1.40 90 4.7 2.2 ‐81.9 milyar $ ‐48.9 milyar $ Senaryo‐2 1.55 80 2.1 1.0 ‐73.3 milyar $ ‐42.3 milyar $ Kaynak: Vakıfbank Bu çerçevede, hazırladığımız değişik senaryolar altında dış ticaret ve cari açığı ilişkin beklentilerimiz Tablo‐2’de yer almaktadır. Baz senaryoda 2011 yılında büyüme beklentimiz %3.5 yönündeyken, 2011 yılı Euro Bölgesi büyümesi için ortalama piyasa beklentisi analize dahil edilmiştir. Finansal piyasalar ilişkin olarak 2011 yılında 1.50 olan kur beklentimizin yanı sıra petrol fiyatlarında TCMB’nin yıl sonu beklentisi baz alınmıştır. Bu beklentiler ışığında dış ticaret açığı ve cari işlemler açığına ilişkin beklentilerimizi yukarıda belirtmiştik. Finansal verilerdeki değişkenlikler beraberinde büyüme yönlü riskler alternatif 2. senaryo altında incelenmiştir. İlk senaryo analizi, USD/TL kurunun beklentimizin altında kalacağı, diğer bir ifade ile TL’nin USD karşısındaki değerlenmesinin devam edeceği ve gerek yurtiçinde gerekse yurtdışında daha güçlü bir büyüme performansının yakalanacağı varsayımı altında ele alınmıştır. 4‐11 Ekim 2010 tarihli haftalık analizimizde olumlu senaryo ile 2011 yılında Türkiye ekonomisinin %4.7 oranında büyüyeceği yönünde olan beklentimizin yanı sıra piyasa beklentilerinde olumlu performansı yansıtan Euro Bölgesi büyümesi baz alınmıştır. Söz konusu senaryo altında dış ticaret açığının 81.9 milyar dolara ulaşacağı beklenirken, cari işlemler açığının 48.9 milyar dolar olacağı tahmin edilmektedir. Diğer yandan USD/TL kurunun beklentilerin üzerinde yükseleceği, petrol fiyatlarının ise beklentilerin altında kalacağı senaryo altında hem yurtiçi hem de Euro Bölgesi büyümesinin görece daha olumsuz bir performans yaşayacağı dikkate alınmıştır. Bu senaryo altında ise dış ticaret ve cari işlemler açığının artış hızının yavaşlayacağı beklenirken, dış ticaret açığının 73.3 milyar dolar, cari işlemler açığının ise 42.3 milyar dolar olması mümkün olabilir. 7 TÜRKİYE Türkiye Büyüme Oranı (Çeyrek) 15.0 Reel GSYİH (Yıllık % Değişim) 10.3 15 10.3 10 10.0 5.0 3.7 5 0.0 0 ‐5.0 ‐5 ‐10 ‐10.0 ‐15 ‐15.0 2010Q2 2009Q3 2008Q4 2008Q1 2007Q2 2006Q3 2005Q4 2005Q1 2004Q2 2003Q3 2002Q4 2002Q1 2001Q2 2000Q3 1999Q4 1999Q1 ‐20 Mevsim ve Takvim Etkisinden Arındırılmış GSYİH (% q‐q) Takvim Etkisinden Arındırılmış GSYİH (% y‐y) Kaynak:TÜİK Sektörel Büyüme Hızları (%) Sektörler Sektör 2009 2009 2009 2010 2010 Payları II. III. IV. I. II. (%) Çeyrek Çeyrek Çeyrek Çeyrek Çeyrek Tarım 4.1 6.5 3.6 1.5 ‐3.8 0.05 Sanayi 25.4 ‐11.7 ‐4.5 12.8 20.6 3.79 İnşaat 5.6 ‐21.1 ‐18.3 ‐6.6 8.0 1.15 Ticaret 13.3 ‐15.2 ‐7.2 10.3 22.4 1.77 Ulaş. ve Haber. 14.9 ‐10.3 ‐5.0 3.6 11.3 1.51 Mali Kur. 12.5 7.5 7.8 8.1 4.7 0.99 Konut Sah. 5.5 4.8 3.8 3.4 0.6 Eğitim 2.4 1.3 3.3 3.1 1.8 Sağ. İş. ve Sos. Hiz. 1.5 2.9 4.5 4.9 5.2 Vergi‐Süb. 8.6 ‐7.8 ‐8.1 6.3 16.9 ‐7.7 ‐2.9 6.0 11.7 GSYİH Sektörel Büyüme Hızları (%) 30.0 20.0 10.0 0.0 ‐10.0 ‐20.0 ‐30.0 2009‐I 10.3 Tarım Kaynak:TÜİK Kaynak:TÜİK 2009‐II 2009‐III 2009‐IV 2010‐I Sanayi İnşaat Ticaret 2010‐II Ulaştırma 8 Harcama Bileşenlerinin Yıllık Büyüme Oranları (%) Harcama Bileşenleri Sektör Payları (%) 2009 II. Çey 2009 III. Çey 2009 IV. Çey 2010 I. Çey 2010 II. Çey Yer. Hanehalkı Tük. Har. 74.0 ‐1.8 ‐1.9 4.7 9.9 4.47 Dev. Nihai Tük. Har. 10.1 0.5 5.2 17.9 1.0 0.38 Gay. Safi Ser. Oluş. 21.6 ‐24.4 ‐18.5 ‐4.7 14.4 5.80 Kamu Sektörü 2.3 0.2 ‐5.7 ‐8.6 ‐25.6 0.58 Özel Sektör 19.3 ‐28.7 ‐21.0 ‐3.5 22.1 5.22 Mal ve Hiz. İhracatı 23.6 ‐11.0 ‐5.4 6.4 ‐0.1 2.91 Harcama Bileşenleri Büyüme Hızları (%) 40.0 30.0 20.0 10.0 0.0 ‐10.0 ‐20.0 ‐30.0 ‐40.0 Mal ve Hiz. İthalatı GSYİH 27.1 ‐20.6 ‐11.7 10.5 21.1 4.52 ‐7.7 ‐2.9 6.0 11.7 10.30 2009‐I Tüketim Kaynak:TÜİK Devlet Yatırım İhracat İthalat Kaynak:TÜİK 2009‐II 2009‐III 2009‐IV 2010‐I 2010‐II Sanayi Üretim Endeksi İmalat Sanayi Üretim Endeksi 5.0 4.0 3.0 2.0 1.0 0.0 ‐1.0 ‐2.0 ‐3.0 ‐4.0 ‐5.0 ‐6.0 30 20 10 0 ‐10 ‐20 ‐30 30.00 20.00 10.00 0.00 ‐10.00 ‐20.00 Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (Bir Önceki Aya Göre % Değ.) Kaynak:TÜİK Haz.10 Ara.09 Mar.10 Eyl.09 Haz.09 Mar.09 Eyl.08 Ara.08 Haz.08 Mar.08 Ara.07 Eyl.07 Haz.07 Sanayi Üretim Endeksi (Yıllık % Değişim) Mar.07 ‐30.00 İmalat Sanayi 3 Aylık Ort. Yıllık Değ. Kaynak:TÜİK 9 Sektörel Bazda Sanayi Üretim Endeksi Sektörler 40 30 20 10 0 ‐10 ‐20 ‐30 ‐40 ‐50 Temmuz Ayı Petrol Ürünleri 2009 ‐2.5 2010 ‐12.1 Tekstil ‐7.6 10.6 Gıda ‐2.4 8.7 Kimyasal Madde ‐1.7 7.7 Ana Metal Sanayi ‐17.1 6.9 Metalik Olm. Diğ. Mineral ‐13.4 12.8 Aramalı İmalatı (Yıllık % Değ.) Taşıt Araçları ‐27.9 6.0 Dayanıklı Tüketim Malı İmalatı (Yıllık % Değ.) Elektrikli Teçhizat ‐1.6 21.7 Dayanıksız Tüketim Malı İmalatı (Yıllık % Değ.) Giyim ‐5.9 10.1 Sermaye Mali İmalati (Yıllık % Değ.) Kaynak:TÜİK Kaynak:TÜİK Aylık Sanayi Sipariş Endeksi Aylık Sanayi Ciro Endeksi Aylık Sanayi Sipariş Endeksi (İmalat Sektörü) Kaynak:TÜİK Tem.10 May.10 Oca.10 Mar.10 Eyl.09 Kas.09 Tem.09 May.09 Oca.09 Mar.09 Eyl.08 Kas.08 Tem.08 Aylık Sanayi Ciro Endeksi Kaynak:TÜİK Toplam Otomobil Üretimi 70000 May.08 Oca.08 Mar.08 Tem.10 May.10 Oca.10 Mar.10 Eyl.09 Kas.09 Tem.09 May.09 Oca.09 Mar.09 Eyl.08 Kas.08 Tem.08 May.08 Oca.08 180.0 170.0 160.0 150.0 140.0 130.0 120.0 110.0 100.0 Mar.08 180.0 170.0 160.0 150.0 140.0 130.0 120.0 110.0 100.0 Beyaz Eşya Üretimi 1800000 1600000 1400000 1200000 1000000 800000 600000 400000 200000 60000 50000 40000 30000 20000 10000 Oca.01 Tem.01 Oca.02 Tem.02 Oca.03 Tem.03 Oca.04 Tem.04 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 0 Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) Kaynak:OSD,Vakıfbank Oca.08 Mar.08 May.08 Tem.08 Eyl.08 Kas.08 Oca.09 Mar.09 May.09 Tem.09 Eyl.09 Kas.09 Oca.10 Mar.10 May.10 Tem.10 Yıllık Değişim Oranı (%) Beyaz Eşya Üretimi (Adet) Kaynak:Hazine Müsteşarlığı 10 Kapasite Kullanım Oranı 85 80 75 70 65 60 55 50 95 85 73.4 75 65 55 Nis.10 Tem.10 Eki.09 Oca.10 Nis.09 Tem.09 Oca.09 Eki.08 Tem.08 Nis.08 Eki.07 Oca.08 Nis.07 Tem.07 Oca.07 Eyl.10 May.10 Oca.10 Eyl.09 May.09 Oca.09 Eyl.08 May.08 Oca.08 Eyl.07 May.07 Oca.07 45 Dayanıklı Tüketim Malları Dayanıksız Tüketim Malları Ara Malları Yatırım Malları Kapasite Kullanım Oranı (%) Kaynak:TÜİK Kaynak:TÜİK Yatırım Teşvik Belgeli Sabit Sermaye Yatırım Tutarı Verilen İnşaat Ruhsatları 19,950.0 17,950.0 15,950.0 13,950.0 11,950.0 9,950.0 7,950.0 5,950.0 3,950.0 1,950.0 ‐50.0 2003‐I 2003‐III 2004‐I 2004‐III 2005‐I 2005‐III 2006‐I 2006‐III 2007‐I 2007‐III 2008‐I 2008‐III 2009‐I 2009‐III 2010‐I 40,000.0 35,000.0 30,000.0 25,000.0 20,000.0 15,000.0 10,000.0 5,000.0 0.0 Yatırım Teşvik Belgeli Sabit Sermaye Yatırım Tutarı (milyon TL) Verilen İnşaat Ruhsatları (Yüzölçümü,1000 m2) Kaynak:Hazine Müsteşarlığı Kaynak:Hazine Müsteşarlığı Toplam Sanayide Verimlilik PMI Endeksi 120.0 60 115.0 55 110.0 50 105.0 45 100.0 40 95.0 35 90.0 PMI Imalat Endeksi Toplam Sanayide Verimlilik Endeksi Kaynak:Hazine Müsteşarlığı Kaynak: Reuters Haziran 10 Ekim 09 Şubat 10 Haziran 09 Şubat 09 Ekim 08 Şubat 08 Haziran 08 Ekim 07 Haziran 07 Ekim 06 Şubat 07 Şubat 06 Haziran 05 80.0 Haziran 06 30 85.0 Ekim 05 11 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyonu 14 ÜFE 25 12 20 9.24 10 8 15 8.91 10 6 5 4 3.70 2 TÜFE (yıllık‐% değ.) Oca.10 Tem.10 Tem.09 Oca.09 Oca.08 Tem.08 Oca.07 Tem.07 Tem.06 Oca.06 Tem.05 Oca.05 Oca.04 Çekirdek‐I Endeksi ÜFE (yıllık‐%değ.) Kaynak:TCMB Kaynak:TCMB TÜFE Harcama Grupları Tem.04 Tem.10 Oca.10 Tem.09 Oca.09 Tem.08 Oca.08 Oca.07 Tem.07 Oca.06 Tem.06 Tem.05 Tem.04 Oca.05 ‐5 Oca.04 0 0 Gıda ve Enerji Enflasyonu (yıllık‐% değ.) 35 30 Haberleşme 25 Eğlence ve kültür 20 Konut Yıllık Lokanta ve Oteller Aylık Giyim ve Ayakkabı 5 1 2 3 Oca.08 Mar.08 May.08 Tem.08 Eyl.08 Kas.08 Oca.09 Mar.09 May.09 Tem.09 Eyl.09 Kas.09 Oca.10 Mar.10 May.10 Tem.10 Eyl.10 0 4 Gıda Enerji Tüfe Kaynak:TCMB Kaynak:TCMB, Vakıfbank ÜFE Alt Sektörler Dünya Gıda ve Emtia Fiyat Endeksi 230 210 190 170 150 130 110 90 70 50 Tarım Kaynak:TCMB Sanayi 1800 1600 1400 1200 1000 800 600 400 200 0 Eyl.10 Oca.10 May.10 Eyl.09 May.09 Eyl.08 Oca.09 Oca.08 May.08 Eyl.07 Oca.07 May.07 Eyl.06 May.06 Oca.06 35 30 25 20 15 10 5 0 ‐5 ‐10 10 0 Gıda ve Alkolsüz … ‐1 15 UN Dünya Gıda Fiyat Endeksi İmalat Sanayi UBS Emtia Fiyat Endeksi Kaynak:Bloomberg 12 İTO Enflasyon Göstergeleri Türk‐ İş Mutfak Enflasyonu 90 80 70 60 50 40 30 20 10 0 ‐10 8 6 4 2 0 ‐2 2006M01 2006M04 2006M07 2006M10 2007M01 2007M04 2007M07 2007M10 2008M01 2008M04 2008M07 2008M10 2009M01 2009M04 2009M07 2009M10 2010M01 2010M04 2010M07 Oca.10 Eyl.08 May.09 Oca.08 Eyl.06 May.07 Oca.06 Eyl.04 May.05 Oca.04 Eyl.02 May.03 Oca.02 May.01 Eyl.00 Oca.00 ‐4 İstanbul Toptan Eşya Fiyat Endeksi Türk‐İş Gıda Enflasyonu( Bir önceki aya göre Değ.) İstanbul Ücretliler Geçinme Endeksi Kaynak:TCMB Kaynak:Türk‐İş Enflasyon Beklentileri Tük. Güven Endeksi Fiyatların Değ. Yönünde Beklenti 10 100 9 90 8 80 7 70 6 60 5 50 24 Ay Sonrası Yıllık TÜFE Beklentisi Kaynak:TCMB Nis.10 Kas.09 Haz.09 Oca.09 Ağu.08 Eki.07 Mar.08 Ara.06 May.07 Eyl.05 Şub.06 Nis.05 Tem.06 12 Ay Sonrası Yıllık TÜFE Beklentisi Kas.04 Haz.04 40 Oca.04 Ağu.10 Nis.10 Ara.09 Ağu.09 Nis.09 Ara.08 Ağu.08 Nis.08 Ara.07 Ağu.07 Nis.07 Ara.06 Ağu.06 Nis.06 4 Fiyatların değişim yönüne ilişkin beklenti Kaynak:TCMB 13 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücü Durumu 17.0 16.0 15.0 14.0 13.0 12.0 11.0 10.0 9.0 8.0 27,000 26,000 25,000 11.7 24,000 23,000 10.6 22,000 21,000 2005M01 2005M05 2005M09 2006M01 2006M05 2006M09 2007M01 2007M05 2007M09 2008M01 2008M05 2008M09 2009M01 2009M05 2009M09 2010M01 2010M05 20,000 Kaynak:TCMB, Vakıfbank İstihdam Edilenler Kaynak:TCMB İşgücüne Katılım Oranı Sektörlerin Toplam İşgücü İçindeki payı 30 55.0 53 52 51 50 49 48 47 46 45 44 25 50.0 20 45.0 15 40.0 10 35.0 5 Tarım İstihdam Oranı Kaynak:TCMB Sanayi İnşaat İşkur İstatistikleri Mar.10 Sanayi İstihdam Endeksi (2005=100) 110 200,000 180,000 160,000 140,000 120,000 100,000 80,000 60,000 40,000 20,000 0 105 100 95 90 İş Arayanların Sayısı Kaynak:Hazine Müsteşarlığı Mar.10 Oca.10 Eyl.09 Kas.09 Tem.09 Mar.09 May.09 Oca.09 Kas.08 Eyl.08 Tem.08 May.08 Mar.08 85 Sanayi İstihdam Endeksi Kaynak:Hazine Müsteşarlığı Tem.10 Hizmetler Kaynak:TCMB Oca.08 May.10 Oca.10 Eyl.09 Kas.09 Tem.09 May.09 Oca.09 Mar.09 Kas.08 Eyl.08 Tem.08 May.08 Oca.08 Tem.10 Nis.10 Oca.10 Eki.09 Tem.09 Nis.09 Oca.09 Eki.08 Tem.08 Nis.08 Oca.08 İşgücüne Katılma Oranı Mar.08 0 30.0 Tem.10 Nis.10 Oca.10 Eki.09 Nis.09 Oca.09 Eki.08 İşgücü Arzı İşsizlik Oranı Tem.09 Mevsimsellikten Arındırılmış İşsizlik Oranı Tem.08 Nis.08 Oca.08 19,000 14 Kurulan‐Kapanan Şirket Sayısı 5,000 Reel Brüt Ücret ‐ Maaş Endeksleri 115.0 113.0 111.0 109.0 107.0 105.0 103.0 101.0 99.0 97.0 95.0 4,500 4,000 3,500 3,000 2,500 2,000 1,500 Oca.08 Mar.08 May.08 Tem.08 Eyl.08 Kas.08 Oca.09 Mar.09 May.09 Tem.09 Eyl.09 Kas.09 Oca.10 Mar.10 May.10 Tem.10 1,000 Kurulan‐Kapanan Şirket Sayısı (Adet) Kaynak:TÜİK Reel Brüt Ücret ‐ Maaş Endeksleri Kaynak:Hazine Müsteşarlığı 15 DIŞ TİCARET GÖSTERGELERİ İthalat‐İhracat Dış Ticaret Dengesi 25000 0 ‐1000 ‐2000 ‐3000 ‐4000 ‐5000 ‐6000 ‐7000 ‐8000 ‐9000 20000 15000 10000 5000 Oca.03 Haz.03 Kas.03 Nis.04 Eyl.04 Şub.05 Tem.05 Ara.05 May.06 Eki.06 Mar.07 Ağu.07 Oca.08 Haz.08 Kas.08 Nis.09 Eyl.09 Şub.10 Tem.10 Oca.10 Tem.10 Oca.09 Tem.09 Oca.08 Tem.08 Oca.07 Tem.07 Oca.06 Tem.06 Oca.05 Tem.05 Oca.04 Tem.04 Oca.03 Tem.03 0 İhracat (milyon dolar) İthalat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) Kaynak:TCMB Kaynak:TCMB İthalat İhracat 140 120 100 80 60 40 20 0 ‐20 ‐40 ‐60 Tem.10 Oca.10 Tem.09 Oca.09 Tem.08 Oca.08 Tem.07 Oca.07 Oca.06 Tem.06 Oca.05 Tem.05 Oca.04 Tem.04 Ara Malları (y/y) Sermaye Malları (y/y) Tüketim Malları (y/y) Ara Malları (y/y) Sermaye Malları (y/y) Tüketim Malları(y/y) Kaynak:TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı Cari İşlemler Dengesi (Yıllık‐milyon dolar) Cari İşlemler Dengesi (milyon dolar‐sağ eksen) Doğrudan Yatırımlar (12 aylık‐milyon dolar) Portföy Yatırımları (12 aylık‐milyon dolar) Diğer Yatırımlar(12 aylık‐milyon dolar) Kaynak:TCMB Tem.10 Oca.10 Oca.09 Tem.09 Oca.08 Tem.08 Oca.07 Oca.10 Ağu.10 Kas.08 Haz.09 Eyl.07 Nis.08 Şub.07 Tem.06 Ara.05 May.05 Mar.04 Ağu.03 Oca.03 ‐54000 Tem.07 ‐44000 Oca.06 ‐34000 Tem.06 ‐24000 Oca.05 ‐14000 50000 40000 30000 20000 10000 0 ‐10000 ‐20000 Tem.05 ‐4000 Oca.04 3000 2000 1000 0 ‐1000 ‐2000 ‐3000 ‐4000 ‐5000 ‐6000 Tem.03 6000 Oca.03 Kaynak:TCMB Kaynak:TCMB Eki.04 Tem.04 Tem.03 Oca.03 140 120 100 80 60 40 20 0 ‐20 ‐40 ‐60 Oca.03 Haz.03 Kas.03 Nis.04 Eyl.04 Şub.05 Tem.05 Ara.05 May.06 Eki.06 Mar.07 Ağu.07 Oca.08 Haz.08 Kas.08 Nis.09 Eyl.09 Şub.10 16 TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketim Harcamaları 20 15 10 5 0 ‐5 ‐10 2010Q2 2009Q3 2008Q4 2008Q1 2007Q2 2006Q3 2005Q4 2005Q1 2004Q2 2003Q3 2002Q4 2002Q1 1999Q1 Tüketici Güven Endeksi Reel Kesim Güven Endeksi (sağ eksen) 2000Q3 ‐15 Haz.10 Ara.09 Haz.09 Ara.08 Ara.07 Haz.08 Ara.06 Haz.07 Ara.05 Haz.06 Ara.04 Haz.05 Haz.04 Ara.03 130 120 110 100 90 80 70 60 50 40 1999Q4 115 110 105 100 95 90 85 80 75 70 65 2001Q2 Reel Hanehalkı Tüketimi (Yıllık % Değişim) Kaynak:TCMB Kaynak:TCMB CNBC‐e Güven Endeksleri Krediler 250.0 80 200.0 70 150.0 50 60 40 100.0 30 20 50.0 10 0.0 CNBC‐e Tüketim Endeksi Kaynak:BDDK Kaynak:Hazine Müsteşarlığı Bireysel ve Ticari Krediler Nis.10 Kas.09 Haz.09 Oca.09 Ağu.08 Mar.08 Eki.07 May.07 Ara.06 Tem.06 Eyl.05 Şub.06 Nis.05 Kas.04 Haz.04 Oca.04 175 155 135 115 95 75 55 35 15 ‐5 Bireysel Krediler (Yıllık %Değişim) Ticari Krediler (Yıllık % Değişim) Kaynak:BDDK Kas.09 Haz.09 Oca.09 Ağu.08 Mar.08 Eki.07 May.07 Ara.06 Tem.06 Şub.06 Eyl.05 Nis.05 Krediler (Yıllık % Değişim) CNBC‐e Tüketici Güven Endeksi Kas.04 Haz.04 Oca.04 Nis.10 Tem.09 Eki.08 Oca.08 Nis.07 Tem.06 Eki.05 Oca.05 Nis.04 Tem.03 Eki.02 Oca.02 0 17 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Bütçe Gelirleri ve Harcamaları 0 Haz.10 Mar.10 Eyl.09 Ara.09 Haz.09 Mar.09 Eyl.08 Ara.08 Bütçe Gelirleri (12 aylık toplam‐milyar TL) Bütçe Harcamaları (12 aylık toplam‐milyar TL) Bütçe Dengesi (12 Aylık toplam‐milyar TL) Kaynak:TCMB Kaynak:TCMB Vergi Gelirleri Faiz Dışı Denge 58 45 35 25 15 5 ‐5 ‐15 ‐25 ‐35 48 38 28 18 Tem.10 Vergi Gelirleri (Reel yıllık %) Haz.10 Mar.10 Ara.09 Eyl.09 Haz.09 Mar.09 Eyl.08 Ara.08 Haz.08 Mar.08 Ara.07 Eyl.07 Haz.07 Mar.07 ‐2 Ara.06 Nis.10 Oca.10 Eki.09 Tem.09 Nis.09 Oca.09 Eki.08 Tem.08 Nis.08 Oca.08 Eki.07 Nis.07 Tem.07 Oca.07 8 Vergi Gelirleri (Nominal yıllık %) Haz.08 Haz.10 Mar.10 Eyl.09 Ara.09 Haz.09 Mar.09 Eyl.08 Ara.08 Haz.08 Mar.08 Eyl.07 Ara.07 Haz.07 Ara.06 Mar.07 ‐60 Ara.07 Ara.06 ‐50 Mar.08 ‐40 Eyl.07 ‐30 Haz.07 ‐20 Mar.07 290 270 250 230 210 190 170 150 ‐10 Faiz Dışı Denge (12 aylık‐milyar TL) Kaynak:TCMB,Vakıfbank Kaynak:TCMB Borç Stoku İç ve Dış Borç Stoku 480.0 360.0 460.0 340.0 440.0 320.0 420.0 300.0 400.0 280.0 380.0 120.0 110.0 100.0 90.0 260.0 360.0 80.0 240.0 340.0 70.0 220.0 320.0 Kaynak:Hazine Müsteşarlığı Haz.10 Oca.10 Ağu.09 Mar.09 Eki.08 Ara.07 May.08 Tem.07 Şub.07 Eyl.06 Nis.06 Kas.05 Haz.05 Haz.10 Oca.10 Ağu.09 Mar.09 Eki.08 May.08 Ara.07 Tem.07 Şub.07 Eyl.06 Nis.06 Kas.05 Haz.05 Oca.05 Toplam Borç Stoku (milyar TL) 60.0 Oca.05 200.0 300.0 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL‐sağ eksen) Kaynak: Hazine Müsteşarlığı 18 Türkiye’nin Net Dış Borç Stoku Türkiye’nin Dış Borç Stoku Profili 45 30 40 25 35 200.0 150.0 20 30 25 15 20 10 100.0 50.0 15 5 10 5 0.0 0 0 2002 2003 2004 2005 2006 2007 2008 2009 2001 2002 2003 2004 2005 2006 2007 2008 2009 TCMB (milyar TL‐sol eksen) Kamu Sektörü (milyar TL) Özel Sektör (milyar TL) Türkiye'nin Net Dış Borç Stoku/GSYH (%) Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz 35 30 25 25 20 20 15 15 10 10 5 5 0 0 Para Arzı 12000000 60000000 55000000 50000000 45000000 40000000 35000000 30000000 25000000 20000000 15000000 10000000 11000000 10000000 90000000 80000000 70000000 60000000 May.10 Eyl.09 M2 (milyar TL) M3 (milyar TL) M1 (milyar TL‐sağ eksen) Oca.10 May.09 Eyl.08 Oca.09 Oca.08 May.08 Eyl.07 Oca.07 May.07 Eyl.06 50000000 May.06 Nominal Faiz Ağustos 10 Ekim 09 Mart 10 Aralık 08 Mayıs 09 Temmuz 08 Eylül 07 Şubat 08 Nisan 07 Kasım 06 Haziran 06 Eylül 05 Şubat 06 Kaynak:TCMB,Vakıfbank Oca.06 Nisan 05 Reel Faiz Kaynak:TCMB Kaynak:TCMB Kasım 04 Ocak 2004 Borç alma Faiz Oranı (%) Borç Verme Faiz Oranı (%) Haziran 04 Ocak 2004 Mayıs 04 Eylül 04 Ocak 05 Mayıs 05 Eylül 05 Ocak 06 Mayıs 06 Ağustos 06 Aralık 06 Nisan 07 Ağustos 07 Aralık 07 Nisan 08 Ağustos 08 Aralık 08 Nisan 09 Ağustos 09 Aralık 09 Nisan 10 Temmuz 10 ‐5 19 Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y/y) (Çeyreklik) (%) Enflasyon (y/y) (Aylık) (%) Cari Denge/GSYİH (%) 3 1.9 3.7 1.7 1.50 1.00 1.50 1.70 2.40 10.30 5.20 8.80 8.81 3.00 10.3 0.3 1.6 1.3 1.40 1.60 3.7 1.90 3.10 ‐0.90 3.50 7.00 9.88 4.49 3.50 9.24 ABD Euro Bölgesi Almanya Fransa İtalya Macaristan Portekiz İngiltere Japonya Çin Rusya Hindistan Brezilya G.Afrika Türkiye Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ‐2.95 ‐0.52 5.31 ‐2.2 ‐3.61 0.10 ‐10.29 ‐1.56 3.37 7.29 3.94 ‐3.61 ‐2.32 ‐2.50 ‐4.01 0.25 1.00 1 1.00 1.00 5.25 1.00 0.50 0.10 5.31 7.75 5.00 10.75 6.00 6.25 48.5 ‐11.00 106.8 ‐35.00 107.20 ‐25.00 ‐33.90 ‐20.00 42.50 107.30 ‐ ‐ 118.30 15.00 87.37 Beklentiler 2010‐IMF Beklentisi Reel Büyüme (y/y) Enflasyon (y/y) Cari Denge /GSYH İşsizlik Oranı Borç St./GSYH 2.708 7.073 4.766 2.639 1.682 3.332 1.565 1.003 0.573 1.122 1.702 2.824 10.456 3.966 9.668 7.54 2.991 7.8 1.428 6.25 3.67 1.417 1.561 1.321 1.64 1.627 4.67 0.928 3.078 ‐0.99 3.524 6.559 13.187 4.992 5.564 8.68 ‐0.267 1.504 ‐ ‐3.19 0.177 6.055 ‐1.79 ‐2.861 0.512 ‐9.982 ‐2.228 3.088 4.697 4.728 ‐3.083 ‐2.561 ‐4.286 ‐5.214 8.289 ‐ ‐ 9.73 10.067 7.053 9.814 8.70 10.825 10.738 7.876 5.145 4.1 7.5 ‐ 7.2 24.8 11 ‐ ‐ ‐ 92.715 ‐ 75.342 84.196 118.358 78.358 83.134 76.661 225.853 19.148 11.075 71.841 66.8 34.123 43.375 (Nisan‐2010) Gelişmiş Ülkeler Gelişmekte Olan Ülkeler Tüm dünya ABD Euro Bölgesi Almanya Fransa İtalya Macaristan Portekiz İngiltere Japonya Çin Rusya Hindistan Brezilya G.Afrika TÜRKİYE 20 Türkiye Makro Ekonomik Görünüm MAKROEKONOMİK GÖSTERGELER 2008 2009 En Son Yayımlanan 2010 Yılsonu Beklentimiz Açıklanacak İlk Veriye Ait Beklentimiz Reel Ekonomi GSYİH (Cari Fiyatlarla, Milyon TL) 950 144 953 974 268 495 (2010 2. Çeyrek) 0.7 ‐4.7 11.7 (2010 2. Çeyrek) %6.8 ‐17.8 ‐9.5 8.6 (Temmuz 2010) %7. 75 %5.5 (2010‐III.Çey) ‐‐ Kapasite Kullanım Oranı (%) 64.7 67.6 74.7 (Temmuz 2010) %70.5 ‐‐ İşsizlik Oranı (%) 13.6 13.5 10.6 (Temmuz 2010) %11.2 %11.0 GSYİH Büyüme Oranı (Sabit Fiyatlarla, %) Sanayi Üretim Endeksi Yıllık Değ. Oranı (%) Fiyat Gelişmeleri TÜFE (Yıllık % Değişim) ÜFE (Yıllık % Değişim) 10.06 6.52 9.24 (Eylül 2010) %7.9 ‐‐ 8.11 5.93 8.91 (Eylül 2010) %8.7 ‐‐ Parasal Göstergeler (Milyon TL) M1 83,380 107,051 120,728 (01.10.2010) M2 434,205 494,024 545,328 (01.10.2010) M3 458,383 520,674 573,345 (01.10.2010) Emisyon 30,468 34,289 42,324 (01.10.2010) TCMB Brüt Döviz Rezervleri (Milyon $) 70,075 70,689 78,370 (08.10.2010) Faiz Oranları TCMB O/N (Borç Alma) 15.00 6.50 5.75 (18.10.2010) TRILIBOR O/N 15.00 6.50 6.73 (15.10.2010) Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı ‐41,947 ‐13,854 ‐2.966 (Ağustos 2010) ‐38,500 ‐‐ İthalat ‐193,821 ‐134,401 15,228 (Ağustos 2010) 170,000 ‐‐ İhracat 140,799 109,672 8,557 (Ağustos 2010) 113,000 ‐‐ Dış Ticaret Açığı ‐53,022 ‐24,729 6.880 (Ağustos 2010) ‐57,000 ‐‐ Kamu Ekonomisi (Milyon TL) Bütçe Gelirleri 208.898 215,060 18,493 (Eylül 2010) Bütçe Giderleri 225.967 267,275 25,395 (Eylül 2010) Bütçe Dengesi ‐17.069 ‐52,215 6,903 (Eylül 2010) ‐50,000 Faiz Dışı Denge 33.592 986 ‐2,906 (Eylül 2010) ‐3,5 Borç Stoku Göstergeleri Merkezi Yön. İç Borç Stoku (Milyar TL) 274.8 330.0 347.3 (Ağustos 2010) Merkezi Yön. Dış Borç Stoku (Milyar TL) 105.5 111.4 115.6 (Ağustos 2010) Kamu Net Borç Stoku 268.0 309.8 313.1 (2010 II. Çeyrek) Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr 0312‐455 70 87 Serkan Özcan Baş Ekonomist serkan.ozcan@vakifbank.com.tr Cem Eroğlu Kıdemli Ekonomist cem.eroglu@vakifbank.com.tr Nazan Kılıç Ekonomist nazan.kilic@vakifbank.com.tr Bilge Özalp Türkarslan Ekonomist bilge.ozalpturkars@vakifbank.com.tr Zeynep Burcu Çevik Ekonomist zeynepburcu.cevik@vakifbank.com.tr Seda Meyveci Ekonomist seda.meyveci@vakifbank.com.tr Emine Özgü Özen Araştırmacı emineozgu.ozen@vakifbank.com.tr 0312‐455 84 87 Selin Düz Araştırmacı selin.duz@vakifbank.com.tr 0312‐455 84 93 Naime Doğan Araştırmacı naime.dogan@vakifbank.com.tr 0312‐455 84 86 Fatma Özlem Kanbur Araştırmacı fatmaozlem.kanbur@vakifbank.com.tr Elif Artman Araştırmacı elif.artman@vakifbank.com.tr Halide Pelin Kaptan Araştırmacı halidepelin.kaptan@vakifbank.com.tr 0312‐455 84 80 0312‐455 84 89 0312‐455 84 88 0312‐455 84 93 0312‐455 84 85 0312‐455 84 82 0312‐455 84 90 0312‐455 84 83 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir. Vakıfbank Ekonomik Araştırmalar