Piyasalarda Bu Ay Temmuz 2016

advertisement

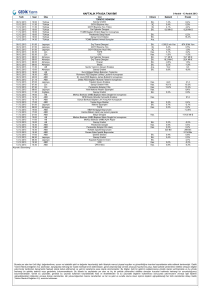

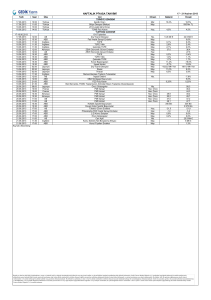

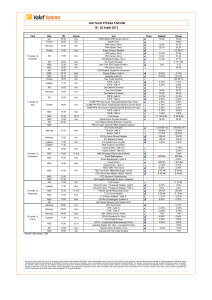

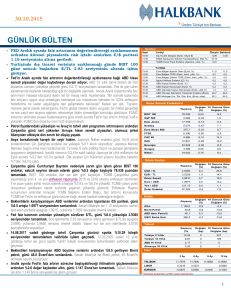

Piyasalarda Bu Ay Temmuz 2016 Şebnem Mermertaş Sermaye Piyasaları ve Makro Ekonomik Araştırmalar Yurtdışı göstergeler Haziran sonu Aylık Değişim YBB Değişim 95.81 -0.1 -2.8 Euro/dolar 1.1112 -0.002 0.026 ABD 10Y 1.4841 -0.4 -0.1 16.0 1.8 -2.3 640.0 28.0 162.0 DXY VIX BDRY Petrol 50.26 1.5% 33.3% Altın 1319.2 8.5% 24.3% YBB: Yılbaşından Beri 2 • Yurtdışı göstergelerde sert dalgalanmalar yaşanmasına rağmen, kapanışlar yatay gerçekleşti. Fed’in faiz artışı olasılığının düşmesi, Brexit sonucunun euroda değer kaybı sonrasında toparlanma getirmesi paritelerin yatay kalmasına neden oldu. • Yurtdışında ayın dikkat çekeni ay boyunca aşağı yönlü seyrini sürdüren ABD 10 yıllığı oldu. • Petrol başta olmak üzere emtia fiyatlarında yükselişler devam etti. Geçen ay neler oldu? • BIST-100 haziran ayında %1,3 geriledi. Haziran küresel piyasalara paralel olarak yurtiçinde de İngiltere referandumuna dair fiyatlamaların dalgalanma yarattığı bir ay oldu. Ay başında ABD’nin zayıf istihdam verisinin Fed’in faiz artışını ötelemesine neden olacağı beklentisiyle 79.400’e yükselen endeks Fed’ten gelen güvercin açıklamaya rağmen anket sonuçlarında çıkışın öne geçmesiyle 74.600’e kadar geriledi. Referandumdan önceki üç gün ise pozitif fiyatlamayla yeniden 78.000’i aşan endeks sonucun çıkış yönünde olmasıyla 74.000’e geriledi. Türkiye’nin dış politikasında ekonomiyi olumsuz etkileyen sorunlar yaşadığı İsrail, Rusya ve Mısır’la beliren anlaşma ihtimalleri sert düşüşün ardından yeniden toparlanma eğilimini öne çıkardı. • Tahvil faizi haziranda 0.55 puan geriledi. Merkez Bankası’nın borç verme faizinde indirime 50 baz puan ile devam etmesi, enflasyonun mayısta %6,58’e gerilemesi tahvil faizinde düşüşü destekledi. Yabancıların haziranın ilk üç haftasında tahvilde 309mn dolarlık satış yapmalarına rağmen, enflasyon beklentisinin %7,6’ya gerilemesi ve TCMB’nin faiz indirimine devam edeceği beklentisi faizde düşüşü getirdi. • Merkez Bankası politika faizini %7,50’de bıraktı, faiz koridorunu %7,25-%9,50’den, %7,25-%9,00’a değiştirdi. Merkez Bankası faiz indirimini geçen ay gibi ekonominin şoklara dayanıklılığının artmasından dolayı sadeleşme yönünde ölçülü bir adım olarak değerlendirdi. Haziran Aylık YBB • Eşit döviz sepeti haziranda %2,4 geriledi. Zayıf istihdam verileri ve Fed’in güvercin açıklamalarıyla dolar endeksindeki gerileme ay içinde dolar/TL’yi 2,85’e kadar çekse de İngiltere referandumu sonrasında yeniden 3 lira görüldü. Rusya’yla anlaşma ve yurtdışı piyasalarda referandum sonrası toparlanma kapanışta dolar/TL’yi 2,88’e düşürdü. Referandum sonrasında euro/dolar’ın 1,14’ten 1,10’a gerilemesi, euro/TL’nin %2,4 gerilemesine neden oldu. 3 BIST 100 Tahvil MB faizi Dolar Euro Sepet YBB: Yılbaşından Beri sonu 76,817 8.74 7.50 2.8848 3.2078 3.0463 Değişim -1.3% -0.55 0.0 -2.3% -2.4% -2.4% Değişim 7.1% -2.12 0.00 -1.1% 0.8% -0.2% Sektörler Fiyat Performans Son 30/06/2016 Haziran YBB 2015 BIST 100 76,817 -1.3% 7.1% -16% BIST 30 94,535 -1.0% 8.1% -18% Bankacılık Endeksi 129,406 0.6% 7.9% -25% Sanayi Endeksi 77,885 -2.8% 7.3% -8% BIST 100-30 97,365 -2.6% 1.7% -9% 168.71 0.4% 8% -32% Piyasa Değeri (milyar dolar) BIST 100 BIST Getiri Grafiği 130 125 120 115 110 105 100 95 XU100 XUSIN XBANK 31/12/15 05/01/16 10/01/16 15/01/16 20/01/16 25/01/16 30/01/16 04/02/16 09/02/16 14/02/16 19/02/16 24/02/16 29/02/16 05/03/16 10/03/16 15/03/16 20/03/16 25/03/16 30/03/16 04/04/16 09/04/16 14/04/16 19/04/16 24/04/16 29/04/16 04/05/16 09/05/16 14/05/16 19/05/16 24/05/16 29/05/16 03/06/16 08/06/16 13/06/16 18/06/16 23/06/16 28/06/16 03/07/16 90 4 Global Borsalar Ülke Arja ntin Brezi l ya Fi l i pi nl er İngi l tere MSCI EM Rus ya Roma nya Ta yva n Hi ndi s ta n Meks i ka Çi n Dow Jones Hong Kong G. Kore S&P Ma ca ri s ta n Türki ye Norveç İs vi çre Hol l a nda Na s da q Pol onya AB Bel çi ka Al ma nya Fra ns a Mıs ır Avus turya Çek Ja ponya İs pa nya İta l ya Porteki z Yuna ni s ta n 5 Son* 14,635 51,212 7,796 6,504 834 931 6,473 8,667 27,000 45,827 2,930 17,831 20,794 1,970 2,083 26,326 76,817 541 8,020 436 4,393 1,751 2,813 3,346 9,680 4,237 6,943 2,096 817 15,576 8,163 16,198 4,454 542 1 Ay 15.4% 5.7% 5.3% 4.0% 3.3% 2.9% 1.8% 1.5% 1.2% 0.8% 0.5% 0.2% -0.1% -0.7% -0.7% -0.7% -1.3% -2.2% -2.4% -2.7% -2.9% -3.2% -3.2% -4.8% -5.7% -6.0% -7.2% -7.3% -8.6% -9.6% -9.6% -10.1% -10.2% -16.2% Yılbaşından Beri 25.3% 18.1% 12.1% 3.8% 5.1% 23.0% -7.6% 3.9% 3.4% 6.6% -17.2% 2.3% -5.1% 0.5% 1.9% 10.1% 7.1% 0.4% -9.1% -1.3% -4.4% -5.8% -9.3% -9.6% -9.9% -8.6% -0.9% -12.6% -14.6% -18.2% -14.5% -24.3% -16.2% -14.1% • Yılın en önemli iki kritik gelişmesini –Fed toplantısı ve İngiltere referandumu- içeren haziran ayı gelişmiş ülkelerde ağırlıklı olarak düşüşle geçti. • Ay başında ABD’de istihdamın 155.000 beklenirken, sadece 38.000 artış göstermesiyle gelişmiş ülkelerde büyüme endişeleri artarken, Fed’in faiz artışını erteleyeceği beklentisi gelişmekte olan ülkelerde pozitif etki yarattı. • İngiltere referandumuna dair anketler ise ay boyunca borsa endekslerinde dalgalanma yarattı. Başlangıçta çıkış sonucu fiyatlanırken, referandumdan önceki dört günde kalma senaryosu fiyatlandı ve piyasalar referanduma bu şekilde girdi. • Sürpriz çıkış sonucu iki günde Avrupa borsalarında %11, S&P 500’de %5, gelişmekte olan ülkelerde %5 düşüş getirse de kayıpların bir kısmı ay sonunda telafi edildi. Yeni ayda borsaların gözü AB’den gelecek açıklamalarda olacak. Referandum sonrasında derhal çıkış prosedürünün başlatılmasını savunan AB’nin hangi adımları atacağı, İngiltere’de yeni süreçte başbakanlığa gelmesi beklenen Theresa May’in açıklamaları izlenecek. • • Bu süreçte Fed’in faizini artıracak ortam oluşmaması, faizin artmamasına sevinçten daha fazla umutsuzluk getirebilecekken, İtalya ve Portekiz bankalarının sermaye ihtiyacı, İngiltere’de emlak folarının kapanması ve emlak fiyatlarının gerilemesi olumsuzluğa neden olabilir. Gelişen piyasalar performansı* Dolar Kur değişimi Brezilya -10.4% Güney Afrika -5.9% Rusya -4.1% Endonezya -3.3% G. Kore -3.1% Türkiye -2.3% Tayland -1.4% Tayvan -1.1% Meksika -0.1% Hindistan 0.2% İsrail 0.4% Polonya 0.9% Çin 1.0% Çek 1.1% Macaristan 1.6% *Haziran ayı 6 Faiz (10y) Tayvan 0.45 Çek 0.45 G. Kore 1.38 İsrail 1.61 Tayland 1.87 Çin 2.86 Polonya 2.91 Macaristan 3.09 Meksika 5.74 Endonezya 7.49 Hindistan 7.64 Rusya 8.37 Güney Afrika 8.54 Türkiye 9.07 Brezilya 12.09 Faiz değişimi Brezilya -4.42 Endonezya -1.53 Türkiye -1.48 Rusya -1.43 Güney Afrika -1.15 Tayland -0.65 G. Kore -0.63 İsrail -0.46 Meksika -0.38 Hindistan -0.29 Macaristan -0.23 Çek -0.14 Tayvan -0.07 Polonya -0.05 Çin 0.01 Borsa performansı Brezilya 6% Endonezya 5% Rusya 3% Tayvan 2% Tayland 1% Hindistan 1% Meksika 1% Çin 0% G. Kore -1% Macaristan -1% Türkiye -1% Polonya -3% İsrail -3% Güney Afrika -4% Çek -9% Brexit İngiltere referandumunda AB’de kalma oranı %48,11, çıkma oranı %51,89 oldu. Referandum sonucu Londra’da %59,93, İrlanda’da %55,78, İskoçya’da %62 ile kalma yönünde, kalan 9 bölgede çıkıma yönünde oldu. Lizbon anlaşmasının 50. maddesi üyelikten çıkma konusunu düzenliyor. Bu maddenin devreye girmesi için İngiltere’nin Avrupa Komisyonuna başvurması gerekiyor. Komisyonun ayrılma koşullarını ve İngiltere ile gelecek ilişkileri belirlemesinin 2 yıllık süreyi alabileceği tahmin ediliyor. Avrupa Komisyonu İngiltere’nin önceliği çıkış koşulları üzerinde anlaşma sağlanmasına vermesini, ayrılık sonrasındaki ilişkilerin ikinci planda kaldığını açıkladı. Brexit bir formalite olarak görülebilir. Ticaret anlaşmaları ve politik düzenlemeler içeren bu sürecin en büyük kaybedeni İngiltere’nin kendisi olacak. Diğer üye ülkelerdeki AB’ye karşı partiler bu durumu izliyorlar. Cazip bir çıkış gerçekleşmesi, diğer ülkelerde bu yönde atılacak adımları cesaretlendirebilir. AB liderleri yeni ayrılmaları özendirmemek için ticaret koşullarını olabildiğince zorlaştırıcı yönde yapabilir. İskoçya’nın AB’de kalma yönünde oy kullanmış olmasıyla bağımsızlığının gündeme gelmesi İngiltere’nin durumunu daha da zorlaştırabilir. İskoçya’da AB’de kalmak uğruna İngiltere’den ayrılmak isteyenlerin oranının %60 olduğu tahmin ediliyor. Anlaşma sağlanırsa İngiltere Norveç gibi AB pazarına serbestçe girebilir fakat hiçbir düzenlemede söz sahibi olamaz. Referandum Sonucu 54 52 51.9 50 48.1 48 46 44 42 40 Çıkma Kalma Ekonomik yansımaları • İngiltere dünya için çok önemli bir ülke değil. Dünyanın 9. büyük ekonomisi olan ülkenin global GSYH’daki payı sadece %2 seviyesinde. Ancak AB için önemli bir ülke. Çünkü AB bütçesi içinde İngiltere %14 paya sahip. Ayrıca İngiltere’nin dış ticaretinin %50’si AB ile gerçekleşiyor. • İngiltere Hazinesi AB dışında GSYH’nın iki yılda içinde olmaya göre %3,6 daha düşük olacağını, OECD 2020’ye kadar %3’lük bir kayıp olacağını, IMF 2019’a kadar %5,5 kayıp olacağını açıkladı. • İngiltere’nin çıkışı, AB’de resesyon riskini artırabilir. Yeni resesyon riskine sıfır faizde yakalanan Avrupa Merkez Bankası’nın faiz indirme yeri olmadığı için ek gevşeme tedbirleri açıklaması beklenebilir. • İngiltere’nin ABD’nin dış ticareti içindeki payının %3 gibi çok düşük bir seviyede olması ABD’ye etkinin çok düşük olacağını gösteriyor. Ancak Avrupa’daki resesyon riski artışı Fed’in bu yıl beklenen faiz artışını aralık ayına kadar ötelemesine neden olabilir. Temmuz ayı olasılığı tamamen ortadan kalkmış görünüyor. • İngiltere Merkez Bankası’nın ilk etapta politika faizini %0,5’ten %0,25’e indirmesi bekleniyor. Ancak sterlindeki değer kaybı faiz indirimine imkan vermeyebilir. Ayrıca sterlindeki %15-20’Lik bir değer kaybının enflasyonu %0,3 seviyesinden %3-4’e çıkarabileceği bunun da 2017 sonunda faiz artışına yol açabileceği tahmin ediliyor. • S&P referandum öncesinde İngiltere’nin AAA notunun riske girebileceğini açıklamıştı ve sözünü tutarak ülkenin kredi notunu iki basamak birden düşürerek AAA’dan AA’ya çekti. Fitch de benzer şekilde İngiltere’nin kredi notunu AA+’dan AA’ya düşürdü. Moody’s ise referandum sonrasında AAA notunu korumasına rağmen, not görünümünü negatife çekti. • Çok fazla yabancının çalıştığın finansal hizmetler İngiltere ekonomisinin %8’ini oluşturuyor. Bu kişiler ve ülke dışında çalışan İngilizler için yeni düzenlenmeler gerekebilecek. • Londra’nın finans merkezi olması durumu riske girmiş olabilir. Uluslararası bankalar İngiltere faaliyetlerini başka bir AB üyesi ülkeye kaydırmak isteyebilirler. • İngiltere bizim için önemli bir ülke. Almanya’dan sonra en büyük pazarımız olan İngiltere’nin ihracatımız içindeki payı %9. İngiltere’nin Gümrük Birliği kapsamında ihracat avantajı elde ettiğimiz AB’den ayrılması ihracatımıza ciddi bir darbe vurabilir. Sterlinin değer kaybı İngiltere’nin ihracatına destek olabileceği için diğer ülkelere ihracatımız açısından güçlü bir rakip olabilir. Piyasalara yansımaları • • • • • • • • İlk şoku yaraları sararak atlatan piyasalarda referanduma ilişkin fiyatlamalar yaz boyunca etkili olabilir. Referandum öncesine göre en sert düşüş Avrupa borsalarında yaşandı. Sterlinin %12 düşüşü, İngiltere borsasındaki düşüşü önledi. Referandum sonucu en az gelişen piyasaları etkiledi, hatta Brezilya referandumdan sonra pozitif seyir gösterdi. Polonya, Macaristan, Çekya ve Türkiye gibi ülkeler İngiltere ile ticaret bağlarından dolayı olumsuz etkilendiler. Avrupa Merkez Bankası Brexit’in neden olabileceği ekonomik daralmaya sıfır faizde yakalandı. Faiz indirerek müdahale edemeyeceği için varlık alımlarının Mart 2017’de bitecek süresini uzatma yoluna gidebilir ve tahvil alım bölgesini genişletebilir. Ekonomik daralma beklentileri 2008’i anımsatsa da, bankaların sermayelerinin güçlendirilmiş olması ve gelişen ülkelerde varlık fiyatlarının oldukça düşük olması o döneme dönülmeyeceğini gösteriyor. Fed artık dostumuz olacak. Brexit belirsizliği varken, faiz artış beklentimizi eylülden aralık ayına erteliyoruz. Piyasalara güvenin aşırı sarsılması, Fed’in faizini artıracak ortam bulamaması bu defa olumsuzluğa neden olabilir. Bu nedenle ABD’de güçlü istihdam verisinin piyasalara olumsuz yansımadığını düşünüyoruz. Bol para ve düşük faiz dönemine giriş gelişen piyasalar açısından pozitif olabilir. Sterlinin gözü AB ile çıkış görüşmelerinin seyrinde olacak. Görüşmeler olumsuz ilerlerse zaten çok hızlı düşüş göstermiş olan sterlinin daha fazla değer kaybı sınırlı kalabilir. Piyasalar bundan sonra gelecek açıklamalara ve gelişmelere göre yön bulacaktır, ancak en kötünün geride kalmış olabileceğini tahmin ediyoruz. Referandum öncesine göre Borsalar ABD 2.48% Avrupa -1.63% İngiltere 6.76% Almanya -0.87% Nikkei 0.19% MSCI EM 2.1% Brezilya 7.6% Türkiye 4.0% Paralar Dolar Endeksi Euro/dolar Sterlin/dolar Dolar/yen Dolar/real Dolar/TL 2.8% -1.9% -10.7% -0.6% -2.0% -0.1% Temmuz Takvimi FED TUTANAKLARI, 15 HAZ TOPL. 1 2 Temmuz 3 4 5 6 7 İNGILTERE MB TOPLANTISI 8 9 HAZINENIN 5 YILLIK KIRA SERTIFIKASI IHRACI G20 MALIYE BAKANLARI, MERKEZ BANKALARI TOPL. FED TOPLANTISI ABD, BÜYÜME, 2Ç, ILK VERI 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 PPK TOPLANTISI ABD ISTIHDAM RAPORU, HAZ AVRUPA MB TOPLANTISI TCMB, ENFLASYON RAPORU-III JAPONYA MB TOPLANTISI EURO BÖLGESI MALIYE BAKANLARI TOPL. • Brexit referandumunu beklenmedik sonuçla geride bırakan piyasaların temmuz gündeminde takvime ekleyemediğimiz İngiltere – AB görüşmeleri, İngiltere’deki siyasi gelişmeler ve açıklamalar yer alacak. • Temmuz ayının gündeminde İngiltere, Avrupa, Fed, Japonya ve içerde Para Politikası Kurulu’ndan oluşan merkez bankaları toplantıları demeti yer alıyor. • Zayıf istihdam verileri sonrasında ve Brexit öncesinde haklı olarak faiz artışı yapamayan Fed’in 27 Temmuz toplantısında faiz değişimi beklemiyoruz. Ancak İngiltere’de beklenen ekonomik durgunluğun AB ve ABD ekonomilerine yansıma derecesini anlayacağımız küresel gelişmelerle ilgili vurgu öne çıkacak. 11 Fed ABD İstihdam Raporu 600 8% İşsizlik Bin Tarım Dışı İstihdam 6% 400 4% 200 2% 0% 8.0 Apr-16 Jan-16 Oct-15 Jul-15 Apr-15 Jan-15 Oct-14 Jul-14 Jan-14 Apr-14 0 • Fed’in toplantısı 27 Temmuz’da gerçekleşecek. Haziran toplantısı ve Brexit referandumu temmuz toplantısı için önemli ipuçları içeriyor. • Haziran açıklamasında bundan sonraki faiz kararlarında enflasyon ve istihdam hedeflerine ilişkin göstergelerin yanısıra, finansal ve uluslararası gelişmelerin dikkate alınacağı cümlesi ikinci kez yer aldı. Yani bundan sonraki dönemde istihdamın güçlü gelmesi, Fed’in faizini artıracağı sonucuna götüremeyebilir. • Nisan toplantısından beri haziranın canlı bir ay olduğunu, faiz artması gerektiğini açıklayan hiçbir üye haziranda faiz artışı yönünde oy kullanmadı. Üyelerin ortalama büyüme tahmini 2016 için %2,2’den %2’ye 2017 için %2,1’den %2’ye düştü. • Mayıs istihdam verisi 38.000 artıştan 11.000 artışa revize edilirken, Haziranda tarım dışı istihdam 287.000 ile son sekiz ayın en güçlü artışını gösterdi. İlk çeyrek büyümesi %0,8’den %1,1’e revize edildi. ABD Büyüme (%) • Güçlü verilere rağmen Önümüzde süreci ve sonuçları öngörülemeyen Brexit olduğu sürece Fed’in faiz artışı olasılığı düşük görünüyor. İngiltere çıkış sürecini yılın 3. ya da 4. çeyreğinde başlatır ve sürecin belirsizliği azalırsa, aralık ayını canlı bir ay olarak görebileceğimizi düşünüyoruz. 6.0 4.0 2.0 0.0 1Ç16 4Ç15 3Ç15 2Ç15 1Ç15 4Ç14 3Ç14 2Ç14 1Ç14 4Ç13 3Ç13 2Ç13 1Ç13 -2.0 • Piyasalar faizin sabit kalma olasılığını temmuzda %96, eylülde %86 fiyatlıyor. Aralık toplantısı için artış olasılığı ise sadece %29 seviyesinde görülüyor. Emtia Petrol (aylık ortalama, $/varil) 70 66 65 59 60 55 64 61 57 57 50 48 49 49 50 48 46 50 43 45 40 39 40 32 35 34 2015 2016 Mayıs Haziran Nisan Mart Şubat Ocak Aralık Kasım Ekim Eylül Ağustos Temmuz Mayıs Haziran Nisan Mart Ocak Şubat 30 Büyüme Çeyreklere Göre Büyüme (%) • • 18 Türkiye ekonomisi 2016’nın ilk çeyreğinde %4,8 büyüdü. Harcamalar tarafında özel tüketim büyümeye 4,8 puan katkı yaparken, kamu harcamalarının 1,2 puan, stokların 0,4 puanlık katkıları dış talebin 1,5 puanlık eksi etkisiyle sıfırlandı. Üretim tarafında sektörlerin geneline yayılan pozitif bir görünümden bahsetmek mümkün. İnşaat sektörünün 2015’e göre ivme kazanarak %6,6 büyümesi, imalat sanayinin %5,9 gibi yüksek bir büyüme kaydetmesi ve mali sektörün %6,5 büyümesi ilk çeyrekte %4,8 olan güçlü ekonomik büyümenin arkasındaki faktörler oldu. Mevsim ve takvim etkilerinden arındırılmış veriye göre 2016 yılı ilk çeyreğinde bir önceki çeyreğe göre GSYİH’da %0,75 artış oldu. Mart 2016 sonu itibarıyla Türkiye ekonomisinin büyüklüğü 2,00 trilyon TL’ye (708 milyar ABD doları) ulaştı. Sanayi üretimindeki ivme kaybı, turizm sektöründeki durgunlukla yılın ikinci ve üçüncü çeyreğinde yavaşlayabilecek olan büyümenin son çeyrekte tekrar hızlanabileceğini tahmin ediyoruz. Yılsonu beklentimiz %3,5 seviyesinde bulunuyor. 5.7% 5.2% 4.7% 4.6% 4.3% 3.1% 3.1% 2.7% II III IV 2012 I 3.7% 3.9% 3.0% 2.5% 2.4% 1.8% 1.5%1.3% I 4.8% II III 2013 IV I II III 2014 IV I II III 2015 IV I 2016 Kaynak: TÜİK, TSKB Tarım Madencilik İmalat sanayi Elektrik, gaz, buhar İnşaat Sanayi Ticaret Ulaştırma Mali kuruluşlar GSYH 2012 2013 2014 2015 1Ç16 3.1 3.5 -2.1 7.6 2.7 0.8 -3.4 5.6 -2.3 2.4 1.7 3.7 3.7 3.8 5.9 3.5 1.3 4.1 2.4 4.0 0.6 7.0 2.2 1.7 6.6 0.0 4.9 1.9 2.1 5.6 3.1 3.7 3.1 2.9 3.8 3.2 9.8 7.3 10.0 6.5 2.1 4.2 3.0 4.0 4.8 Enflasyon Enflasyon (%) 12.00 Tahminlerimiz 10.00 8.00 7.1 6.00 4.00 2.00 0.00 Oca Nis Tem Eki Oca Nis Tem Eki Oca Nis Tem Eki Oca Nis Tem Eki '13 '14 '15 '16 TÜFE • • • • 19 Çekirdek (H) MB Tahmini (yılsonu) Mayısta TÜFE %0,47 arttı. Bizim beklentimiz %0,35 artış yönündeydi. Yanılmanın nedeni son dört aydır beklentinin aksine sürpriz düşüşler gösteren ve tarihsel trendlerden ayrışmasıyla tahmini zorlaşan gıda kaleminin bu defa yukarı yönlü sürpriz yapması oldu. Diğer kalemlerde geçen yıldan gelen kur artışının etkilerinin azalmakla birlikte petrolün yükselişinin ve sıcak havanın etkisinin hissedildiğini söyleyebiliriz. Giyimde beklentimize paralel mevsim normallerinde düşüş olurken, konutta talep artışıyla kira ve inşaat malzemelerinin fiyat artışı, sağlıkta asgari ücretteki artışın yansıması, ulaştırmada benzin yukarı yönlü etki yaptı. Hazirandaki 0,47’nin geçen yılın aynı ayındaki -0,51’in yerine geçmesiyle yıllık enflasyon yaklaşık 1 puanlık yükselişle %6,58’den %7,64’e yükseldi. Haziran enflasyonunun 0,47 olmasına rağmen, Türkiye’de enflasyonun %1’i aştığı iller oldu. İstanbul’da İTO’ya göre 0,19 olan enflasyon, TÜİK’e göre 0,30 oldu. Yılın ikinci yarısında kurların dar bantta dalgalanacağı ancak TL’nin değer kazanması ihtimalini düşük gördüğümüz bir ortamda enflasyon görünümü gıda ve petrole dayalı oluşmaya devam edecek. Temmuz ayında gıda ve giyimde mevsim normallerini görürsek, enflasyonun 0,05’te olabileceğini tahmin edebiliriz. Geçen yılın aynı ayında 0,09 olduğunu düşünürsek, yıllık enflasyonun mevcut 7,64 seviyesini koruyabileceğini tahmin edebiliriz. Dış ticaret & Cari açık Dış Ticaret (m n $) 2015 Mayıs Değişim 2016 5 aylık Mayıs 5 aylık Mayıs 5 aylık 9.6% -4.4% İhracat 11,081 61,484 12,140 58,789 İthalat 17,869 88,555 17,194 80,174 -3.8% -9.5% Dış Ticaret Açığı -6,788 -27,071 -5,054 -21,385 -25.5% -21.0% Karşılama oranı %62.0 %70.6 Kaynak : TÜİK -120 %69.4 %73.3 Dış Ticaret Açığı (milyar $, yıllık) -100 -80 -60 -57.6 -40 Enerji Hariç Dış Açık -20 -30.3 J-11 A-11 J-11 O-11 J-12 A-12 J-12 O-12 J-13 N-13 J-13 O-13 J-14 N-14 J-14 O-14 J-15 N-15 J-15 O-15 J-16 N-16 0 • Mayıs ayında ihracat %10 artışla 12,1 milyar dolar, ithalat %4 düşüşle 17,2 milyar dolar oldu. Dış ticaret açığı geçen yılın aynı ayına göre %25 düşüşle 5,1 milyar dolar olarak gerçekleşti. İhracattaki artışta otomotiv ihracatındaki %41, tekstil ihracatındaki %3 artış, ithalat tarafında enerji ithalatındaki %37, demir çelik ithalatındaki %19 düşüş etkili oldu. Mayıs ayında dış ticarette altın yeniden ön plana çıktı. Mayısta altın ihracatı geçen yılın aynı ayına göre 1 milyar dolar artışla 1,1 milyar dolara yükseldi ve ihracattaki artışın büyük bir kısmını sağladı. Altın ihracatının 596mn dolarlık kısmı İngiltere’ye yapıldı. Altın ithalatı ise 400mn dolar artışla 600mn dolar oldu. Net altın ihracatı 500mn dolar olarak gerçekleşti. Yılın ilk beş aylık döneminde ise ihracat altın, enerji, gıda kaynaklı olarak %4,4, ithalat enerji kaynaklı olarak %9,5 düştü, dış ticaret açığı %21 daraldı. Yıllık dış ticaret açığı arka arkaya 10. ayda kesintisiz düşüşle 57,6 milyar dolara geriledi. Kaynak: TÜİK mn $ Cari işlemler Finansman Sermaye Hesabı Finans Hesabı Doğrudan Yatırımlar Ocak-Nisan '16 2015 -2,956 -10,778 -32,199 3,373 13,302 20,361 0 15 -21 4,734 12,366 10,724 299 1,708 11,495 3,628 6,194 -15,411 -872 -777 3,501 Diğer sektörler 1,873 6,199 12,813 Net Hata & Noksan -1,361 921 9,658 417 2,524 -11,838 Portföy Yatırımları Bankalar Rezerv değişimi 20 Nisan '16 • Dış ticaret açığına paralel olarak cari açıktaki düşüş de sürüyor. Nisan ayında %23 düşüşle 2,9 milyar dolar olan cari açığın mayısta %34 düşüşle 2,8 milyar dolara gerilemesini bekliyoruz. Nisanda 28 milyar dolar ile Temmuz 2010 seviyesine dönen cari açığın mayısta 27 milyar dolara gerileyebileceğini tahmin ediyoruz. Portföy yatırımlarının pozitife dönmesiyle finansman sorunu yaşanmazken, yılın ilk dört aylık döneminde rezervlere 2,5 milyar dolarlık ekleme sağlandı. Göstergeler Son Durum Değer Önceki Dönem Değer Tahmin 2016 2016-1Ç/2015-1Ç 2016/1Ç - yıllık 2016/1Ç - yıllık 4.8% 709 9,000 2015 2015 2015 4.0% 720 9,261 3.5% 738 9,400 Mayıs Mayıs 0.58% 6.58% Nisan Nisan 0.78% 6.57% 0.05% (Tem) 7.0% Mayıs Mayıs Mayıs Mayıs Mayıs Mayıs 12.1 17.2 141.2 198.8 5.1 57.7 Nisan Nisan Nisan Nisan Nisan Nisan 12.0 16.2 140.1 199.5 4.2 59.4 150 225 Nisan Nisan Nisan -3.0 -28.6 -4.0% Mart Mart Mart -3.7 -29.5 -4.1% Mayıs Mayıs Mayıs 3.7 -11.1 -0.6% Nisan Nisan Nisan 5.4 -13.1 -0.7% Haziran Haziran Mayıs Mayıs 7.50% 8.3% 9.6% 99.14 Mayıs Mayıs Nisan Nisan 7.50% 8.5% 9.6% 101.76 Mayıs Mayıs 700.5 36% Nisan Nisan 682.7 35% Nisan Nisan Nisan 0.6% 3.9% 2.3% Mart Mart Mart 4.6% 2.6% 3.8% Mart 10.1% Şubat 10.9% Dönem Büyüme Büyüme GSYİH (mlr $) Kişi Başına gelir ($) Enflasyon TÜFE (aylık) TÜFE (yıllık) Dış Ticaret İhracat (aylık, mlr $) İthalat (aylık, mlr $) İhracat (yıllık, mlr $) İthalat (yıllık, mlr $) Dış Ticaret Açığı (aylık, mlr $) Dış Ticaret Açığı (yıllık, mlr $) Cari Açık Cari denge (aylık, mlr $) Cari denge (yıllık, mlr $) Cari denge/GSYİH Bütçe Bütçe dengesi (aylık, mlr TL) Bütçe dengesi (yıllık, mlr TL) Bütçe dengesi/GSYİH Faiz MB haftalık repo faizi Ağırlıklı fonlama maliyeti (aylık ortalama) İç Borçlanmanın ağırlıklı ortalama maliyeti Reel Efektif Döviz Kuru Borç Merkezi Yönetim Borç Stoku (Brüt, mlr TL) Borç stoku / GSYİH Sanayi (Önceki yılın aynı ayına göre değişim) Sanayi üretimi Elektrik üretimi Otomotiv üretimi İşsizlik İşsizlik 21 75 40 5.4% 8.00% 4.75% (May) Yabancılar ne yaptı? • 22 IIF verilerine göre Brexit sonucu gelişen ülkelere portföy akımlarını haziranda etkilemedi. Mayısta 1,2 milyar dolara gerileyen toplam portföy akımları haziranda 16,7 milyar dolara yükseldi. Bu rakamın 9,3 milyar doları hisseye, 7,4 milyar doları tahvile gitti. Referandum öncesinde güçlü bir akım oluştuktan sonra referandum haftasında hafifçe çıkışı, Fed’in faiz artışını öteleyeceği beklentisiyle yeniden artan alımlar izledi. Kaynak: TCMB 2014 2015 2016 3.2 3.0 2.8 2.6 2.4 2.2 2.0 1.8 1.6 Mayıs Mart Ocak Kasım Eylül Dolar/TL (aylık ort) Temmuz Mayıs Mart Bono (mn $) Ocak Kasım Tahvilde ise şubattan itibaren aylık bazda kesintisiz alım olan işlemler haziranın ilk üç haftasında eksiye döndü ve 309mn dolar gibi yüksek bir rakama ulaştı. Buna rağmen, yılbaşından beri tahvildeki işlemler 2,2 milyar dolar alım yönünde oldu. Hisse (mn $) 3,000 2,500 2,000 1,500 1,000 500 0 -500 -1,000 -1,500 -2,000 -2,500 Eylül • Yabancı İşlemleri ve Dolar Temmuz Şubat-Nisan döneminde aylık bazda kesintisiz alış tarafında olan yabancılar mayıs başında yurtdışı piyasalarda risk iştahındaki azalış, iç piyasada başbakan değişimi sürecinde artan politik riskle satışa geçtiler. Mayıs ayında hisse senetlerinde 711mn dolarlık satış yapan yabancılar, haziranın ilk üç haftasında da 82mn dolarlık satış gerçekleştirdiler. Yılbaşından beri hisse senetlerinde yapılan işlemler 886mn dolarlık alıma işaret etti. Geçen yılın aynı döneminde 117mn dolarlık satış vardı. Mayıs • Mart Piyasalardaki pozitif görünüme rağmen, yabancılar alım için çok iştahlı görünmediler. Ocak • Faiz Faiz & Enflasyon 2 yıllık tahvil faizi (yıllık ort) 12.0 10.0 10.5 8.5 8.8 yıllık enflasyon 9.3 9.7 10.1 8.4 7.3 8.0 7.4 6.0 6.4 4.0 8.2 8.8 7.6 6.2 2.0 0.0 2010 2011 *Haziran sonu • Merkezi Yönetim İç Borç Geri Ödemeleri (mlr TL) 35 30 • 25 17 20 15 13 12 10 5 4 5 11 11 5 2 2 4 Kaynak: Hazine Mayıs Nisan Mart Şubat Ocak Aralık Kasım Ekim Eylül Ağustos Temmuz 0 • 2012 2013 2014 2015 2016* Enflasyonun ocaktaki %9,58 seviyesinden %7,64’e, yılsonu beklentilerinin %8,20’den %7,6’ya kadar gerilemiş olması, Merkez Bankası’nın borç verme faizini %10,75’ten %9’a kadar düşürmüş olması ve yabancıların yılbaşından beri 2,2 milyar dolarlık tahvil alımı tahvil faizini %8,5’e kadar düşürdü. Yılbaşından beri gerçekleşen ortalama faiz ve yılsonu enflasyon beklentisiyle ölçtüğümüz Faiz & Enflasyon makası hala çok açık. Bu durum eğer enflasyon beklentisinde yükseliş olmazsa tahvil faizinin önümüzdeki dönemde %8’lere doğru gerileyebileceğini ve orada kalıcı olabileceğini gösteriyor. Temmuz ayı iç borçlanma açısından 12 milyar liralık borç itfasıyla önemli bir ay olarak görülebilir. Yurtdışında negatif faizler Türkiye’yi cazip kılmaya devam ederse, yoğun ihale takvimi yabancılar için giriş fırsatı olarak oluşturabilir. BIST-100 Borsalar Macaristan Meksika Hindistan Tayland G. Afrika Endonezya Çin Polonya Tayvan Kore Brezilya Çek Türkiye Rusya Arjantin Almanya ABD F/K 18.38 26.07 19.75 16.84 17.24 18.22 12.14 13.69 13.75 12.10 12.42 11.25 9.44 7.34 13.82 20.01 • Kasım seçimlerinin ardından ekonomi yönetimine dair endişeli bekleyiş ve Rusya’yla ilişkilerin bozulmasıyla, ocak ortasında 68.000’leri gören endeks BIST-100 endeksi emtia fiyatlarındaki yükselişin global piyasalarda yarattığı olumlu havayla 86.000’e kadar yükseldikten sonra, başbakan değişimi sürecinde ve Brexit referandumu sonrasında kazançlarının yarısını geri alarak 75.000’in altına geriledi. • Brexit’in uzun bir süreç olacak olması, en önemlisi dünyada bol para döneminin devamını garantilemesi gelişen ülkelere fon akışını yeniden başlattığı için Türk hisse senetlerinde de toparlanma yaşandı. Bu süreçte Rusya’yla anlaşmanın sağlanması ekonomik reform programları hisse senetleri için pozitif faktörler oldu. • Endeks 24 Haziran’dan beri %8,6 prim yaptı ve 80.000’in üzerine yükseldi. Teknik olarak endeksin bu yükselişle kısa ve uzun vadeli hareketleri ortalamalarının üzerine çıkmış olması, pozitif görünümün temmuz ayında devam edebileceğine işaret ediyor. • Ancak haziran ayında gelişen ülke borsalarına 9,7 milyar dolarlık girişe karşılık tüm pozitif faktörlere rağmen iç piyasada alım olmaması, hisse senetlerinde temkinli olunması konusuna dikkat çekiyor. TSKB Ekonomik Araştırmalar research@tskb.com.tr MECLİSİ MEBUSAN CAD. NO 81 FINDIKLI İSTANBUL 34427, TÜRKİYE tel: (90) 212 334 50 50 faks: (90) 212 334 52 34 2016 Türkiye Sınai Kalkınma Bankası A.Ş. her hakkı mahfuzdur. Bu doküman Türkiye Sınai Kalkınma Bankası A.Ş.’nin yatırım bankacılığı faaliyetleri kapsamında, kişisel kullanıma yönelik olarak ve bilgi için hazırlanmıştır. Bu dokümana dayalı herhangi bir işlem yapılması tarafımızdan öngörülen bir husus değildir. Belirtilen görüşler sadece bizim güncel görüşlerimizdir. Bu raporda yer alan bilgileri makul bir esasa dayalı olarak güncelleştirirken, bu konuda mevzuat, uygunluk veya diğer başka nedenlerle amaca uygunluk tam olarak sağlanamamış olabilir. Türkiye Sınai Kalkınma Bankası A.Ş. ve/veya bağlı kuruluşları veya çalışanları, burada belirtilen senetleri ihraç edenlere ait menkul kıymetlerle ilgili olarak bir pozisyon almış olabilir veya alabilir; menkul kıymetler üzerinde opsiyonları olabilir veya ilgili diğer bir yatırıma girebilir; bu menkul kıymetleri ihraç eden firmalara danışmanlık yapmış, hisselerinin halka arzına aracılık veya yüklenim taahhüdünde bulunmuş olabilir. Türkiye Sınai Kalkınma Bankası A.Ş. ve/veya bağlı kuruluşları bu raporda belirtilen herhangi bir şirket için yatırım bankacılığı da dahil olmak üzere önemli tavsiyeler veya yatırım hizmetleri sağlıyor veya sağlamış olabilir. Bu raporun ilgili olduğu yatırım fiyatı veya değeri, direkt veya dolaylı olarak, yatırımcıların menfaatlerine ters düşebilir. Döviz kurlarındaki herhangi bir değişmenin yatırımın değeri veya fiyatı veya bu yatırımdan sağlanan gelir üzerinde olumsuz bir etkisi olabilir. Geçmişteki performans her zaman gelecekteki performansın kılavuzu olacak demek değildir. Yatırım geliri dalgalanma gösterebilir. Bu rapor kamuya açık bilgilere dayalıdır. Doğru veya tamam olmayan hiçbir beyan yapılmamıştır. Bu rapor söz konusu menkul kıymetlerin alınması veya satılması için bir teklif, yorum ya da yatırım tavsiyesi değildir veya bu menkul kıymetlerin alınıp satılmasına yönelik bir teklif için de bir istek veya zorlama değildir. Türkiye Sınai Kalkınma Bankası A.Ş. ve kendisiyle bağlantılı olan diğerleri bahsedilen şirketlerin menkul kıymetleriyle ilgili pozisyon alabilirler veya bu menkul kıymetlerle ilgili işlem yapabilirler, ayrıca bu şirketler için yatırım bankacılığı hizmetleri de verebilirler. Herhangi bir yatırım kararı yatırımcının tamamıyla kendi kişisel seçimine dayanmalıdır. Bu rapordaki bilgiler herhangi bir yatırım tavsiyesi olmayıp, raporda yer alan firmalara yatırım yapılmasından ötürü Türkiye Sınai Kalkınma Bankası A.Ş. hiç bir sorumluluk kabul etmez. Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.