15 Nisan 2016

Haftanın Gündemi-Beklentiler

TCMB

ve

toplantıları

izlenecek...

ECB

Küresel piyasalarda gelişmekte olan ülkeler lehine olan ortam bu hafta da

sürdü. İyi gelen Çin dış ticaret verileri ve Çin’de büyümenin beklentiler

civarında olması piyasalardaki risk iştahını olumlu etkiledi. Bu arada

Fed’in Nisan ayında faiz artırmayacağına hemen hemen kesin gözüyle

bakılıyor. Ancak küresel piyasalardaki düzelme ve Çin ekonomisinin göreli

olarak daha istikrarlı seyretmesi, Fed’in gelecek aylarda faiz artırımına

gitmesi olasılığını da yükseltmekte. Bu hafta petrol fiyatlarında da artışın

devam etmesi özellikle gelişmekte olan piyasaları olumlu etkiledi. Pazar

günü Doha’da yapılacak olan petrol üreticisi ülkeler toplantısı öncesinde

petrol yükseldi. Ancak İran’ın bu toplantıya katılmayacak olması

fiyatlardaki yükselişi sınırladı. Öte yandan, ABD dolarındaki değer kaybı

bu hafta durdu, hatta dolar euro ve yene karşı değer kazanmaya başladı.

Bunda Fed’in önümüzdeki dönemde faiz artırabileceği beklentilerinin

tekrar gündeme gelmesinin payı vardı. Ancak ABD’den gelen son

enflasyon verileri hala düşük enflasyon sürecinin devam ettiğine işaret

etmekte. Yine de petrol fiyatlarının artış eğiliminde oluşu ve çekirdek

enflasyondaki kıpırdanma ABD’de enflasyonda gelecek aylarda yukarı

yönlü bir artış olabileceğine işaret ediyor. Öte yandan, bu hafta sonu IMF

ve Dünya Bankası’nın bahar toplantıları var. Ayrıca G-20 maliye

bakanları ve merkez bankası başkanları toplanıyor. Diğer taraftan

Doha’daki petrol toplantısı da piyasalar tarafından yakından izleniyor.

ABD Doları bu hafta biraz toparlandı. Dolar, euro ve yene karşı

hafif değer kazandı. Euro/dolar paritesi 1.1290; dolar/yen ise

108.95 civarında seyrediyor.

Petrol fiyatlarındaki artış sürdü. Hafta başında hızla yükselen

fiyatlar hafta sonuna doğru biraz ivme kaybetti. Vadeli Brent ham

petrolünün varili 42.75 dolar, ABD hafif ham petrolünün varili

40.45 dolar civarında.

Altın fiyatları ise bu hafta dolardaki güçlenmeyle birlikte değer

kaybetti. Hafta başına 1250 dolarda başlayan altın 1228 dolar

civarında haftayı kapattı.

Türkiye’de cari işlemler açığı, işsizlik ve bütçe verileri açıklandı. Cari açık

Ocak-Şubat döneminde 4.1 milyar dolara geriledi; 12 aylık açık 32 milyar

dolardan 30.5 milyar dolara indi. İşsizlik oranı ise Ocak döneminde geçen

yılın aynı dönemine göre çok hafif geriledi ve %11.3’den %11.1’e düştü.

Mevsimsellikten arındırılmış işsizlik oranı da aylık bazda %10.3’den

%10.1’e indi. Bütçede ise Mart ayında açık verilmesine rağmen yılın ilk

çeyreğinde fazla verildi. Geçen yıl Ocak-Mart döneminde 5.4 milyar TL

açık veren bütçe bu yıl aynı dönemde 46 milyon TL fazla verdi.

1

Türkiye piyasaları bu hafta yine dalgalı seyretti. Hafta başına 2.85

civarında başlayan dolar/TL paritesi Merkez Bankası başkanlığına atama

yapılması, olumlu cari açık verisi ve küresel piyasalarda risk iştahının

devam etmesiyle 2.82’ye kadar indi. Hafta içinde ise doların küresel

piyasalarda tekrar artış eğilimine girmesi dolar/TL’nin 2.87’ye kadar

yükselmesine yol açtı.

Merkez Bankası’nın haftaya yapılacak

toplantısında yeni bir faiz indiriminde bulunacağına yönelik beklenti

Türk Lirası’nı olumsuz etkilemekte. Faizlerde de aynı beklentiyle sert bir

gerileme yaşandı. İki yıllık gösterge tahvilin bileşik faizi %9.30’a kadar

indi.

Haftaya yurtiçinde Merkez Bankası’nın PPK toplantısı önem taşıyor. 20

Nisan’da yapılacak olan toplantıda bankanın faiz indiriminde

bulunmasına yönelik beklenti yüksek. Ancak faiz indiriminin ne kadar

olacağı ve hangi oranları kapsayacağı önem taşımakta. Politika faizinde

herhangi bir indirim beklemiyoruz. Faiz koridorunun üst bandında

yapılacak 50 baz puana kadar bir indirimin ise döviz kurunu fazla

etkilemesini beklemiyoruz. 50 baz puanı aşabilecek indirimler ise Türk

Lirası’nın özellikle dolar karşısında zayıflamasına neden olabilecektir. Bu

çerçevede, dolar/TL paritesinin 2.85-2.90 aralığında hareket edeceğini

tahmin etmekle birlikte, Merkez Bankası’ndan gelebilecek büyük boyutlu

faiz indirimlerinin paritede 2.90 eşiğinin geçilmesine yol açabileceğini

düşünüyoruz. Faizlerde ise gerilemenin devam edeceğini öngörüyoruz. İki

yıllık tahvilin bileşik faizlerinde %9.20’ye doğru bir iniş bekliyoruz. Bu

arada küresel piyasalarda hafta sonunda yapılacak olan IMF, Dünya

Bankası ve G20 toplantıları önem taşıyor. Ayrıca haftaya Avrupa Merkez

Bankası’nın faiz toplantısı da piyasalar tarafından yakından izlenecek.

TÜRKİYE’DE BU HAFTA

Son

ekonomik

gelişmeler...

Cari işlemler açığı petrol fiyatlarında düşük seyrin devam etmesiyle Şubat

ayında beklentilerin altında kalarak 1.79 milyar dolar olarak gerçekleşti.

Merkez Bankası (TCMB) verilerine göre, cari işlemler açığı, Ocak-Şubat

döneminde 4.12 milyar dolar olurken, 12 aylık cari işlemler açığındaki

düşüş de devam ederek Ağustos 2010'dan bu yana en düşük seviyeye geldi.

Böylece kümülatif açık Ocak ayındaki 32.04 milyar dolardan 30.51 milyar

dolara geriledi. Cari denge Ocak ayında 2.34 milyar dolar, geçen yılın Şubat

ayında ise 3.31 milyar dolar açık vermişti. Güncel OVP'ye göre cari açığın

2016 yılını 28.6 milyar dolar ile tamamlaması beklenirken, bu rakam

GSYH'nın yüzde 3.9'una denk geliyor. Şubat ayında cari açıktaki gerilemede

dış ticaret açığının bir önceki yılın aynı ayına göre 1.48 milyar dolar

azalarak 1.96 milyar dolara düşmesi ve birincil gelir dengesi açığının 99

milyon dolar azalarak 717 milyon dolara gerilemesinin etkili olduğu

belirtildi. Hizmetler dengesinden kaynaklanan net gelirler ise 228 milyon

2

dolar azalarak 495 milyon dolara düştü. Parasal olmayan altın kalemi

altında, net altın ihracatı bir önceki yılın Şubat ayına göre 292 milyon dolar

azalarak 1.21 milyar dolar oldu. Hizmetler dengesi altında seyahat

kaleminden kaynaklanan net gelirler, bir önceki yılın aynı ayına göre 170

milyon dolar azalarak 613 milyon dolara düştü. Birincil gelir dengesi

kalemi altında yatırım geliri kaleminden kaynaklanan net çıkışlar, bir

önceki yılın aynı ayına göre 121 milyon dolar azalarak 670 milyon dolar

oldu. Doğrudan yatırımlardan kaynaklanan net girişler, bir önceki yılın aynı

ayına göre 695 milyon dolar azalarak 140 milyon dolar olarak gerçekleşti.

Portföy yatırımları 1.09 milyar dolar net giriş kaydetti. Alt kalemler

itibarıyla incelendiğinde, yurtdışı yerleşiklerin hisse senedi piyasasında ve

devlet iç borçlanma senetleri piyasasında sırasıyla 444 milyon dolar ve 744

milyon dolar net alım yaptığı görüldü. Net hata ve noksan kaleminde,

önceki ay görülen 1.06 milyar dolarlık çıkışın ardından, Şubat ayında 2.88

milyar dolarlık giriş oldu. Resmi rezervler 646 milyon dolar arttı.

Ocak döneminde işsizlik oranı, bir önceki yılın aynı dönemine göre 0,2

puan düşerek %11,1 olarak gerçekleşti. Tarım dışı işsizlik oranı da

benzer şekilde aynı dönemde 0,4 puan gerileyerek %13 oldu. Genç işsizlik

oranı da gerilemeyi sürdürdü ve 0,8 puanlık bir düşüşle %19,2 oldu.

İşgücüne katılım oranı ise önceki yılın aynı dönemine göre 0,7 puanlık artış

göstererek %50,7 olarak gerçekleşti. Ocak döneminde, geçen yılın aynı

dönemine göre, işgücündeki 852 bin kişilik artışın, 821 bin kişilik

istihdam artışını aşmasıyla toplam işsiz sayısı 31 bin kişi arttı. Sektörel

olarak tarım istihdamı 30 bin kişi, sanayi istihdamı 48 bin kişi azalırken;

inşaat sektöründe 68 bin ve hizmetler sektöründe 832 bin kişilik istihdam

artışı kaydedildi. Mevsimsel etkilerden arındırılmış rakamlara bakıldığında

ise işsizlik oranı Ocak döneminde, Aralık dönemine göre 0,2 puan düşüşle

%10,1'e geriledi. Bunda işgücüne katılım oranının yatay kalması etkili, zira

işgücüne katılım oranı son 5 aydır %51,6’da yatay seyrediyor. İşsizlik

oranındaki gerilemeye rağmen istihdamın sektörel kompozisyonu ise

dengesiz. Tarım istihdamı 5 bin kişilik hafif düşüşle yatay seyrederken,

sanayi istihdamının zayıflamayı sürdürdüğü görülüyor. Kasım ve Aralık

dönemlerinde azalan sanayi istihdamı Ocak döneminde de 11 bin kişi

azaldı. İnşaat ve hizmet sektörü istihdamı ise sırasıyla 16 bin ve 95 bin kişi

arttı. Bu şekilde, toplam tarım dışı istihdamdaki 100 bin kişilik artış

bütünüyle hizmetler ve inşaat istihdamından kaynaklanmış oldu.

2015 yılı ilk çeyreğinde 5.4 milyar TL açık veren bütçe 2016 yılı ilk

çeyrekte 46 milyon TL fazla verdi. Geçen yıl ilk çeyrekte 12.7 milyar TL

faiz dışı fazla (FDF) verirken bu yıl ilk çeyrekte bu rakam 16.5 milyar TL

oldu. OVP'de bütçe açığı hedefi bu yıl 29.7 milyar TL olarak öngörülüyor. İlk

çeyrekte bütçe gelirleri bir önceki yılın aynı dönemine göre yüzde 16.4

artarak 131.7 milyar TL oldu. Vergi gelirleri ise ilk çeyrekte yüzde 12.7

artarak 108.5 milyar TL olarak gerçekleşti. Verilere göre bütçe giderleri ise

yüzde 11 artarak yine 131.7 milyar TL oldu. Faiz giderleri ise ilk çeyrekte

bir önceki yıl aynı döneme göre yüzde 9 azalarak 16.47 milyar TL oldu.

2015 yılının ilk çeyreğinde 1.6 milyar TL olarak gerçekleşen özelleştirme

gelirleri bu yılın ilk üç aylık döneminde 6.1 milyar TL'ye yükseldi. Bu yıl

yeni bir özelleştirme yapılmadı ancak Özelleştirme Yüksek Kurulu

3

tarafından onaylanan ya da geçmişte elde edilen gelirlere yönelik taksit

ödemelerinden kaynaklı özelleştirme gelirleri artış gösterdi. Öte yandan

verilere göre geçen yıl Mart'ta 6.8 milyar TL açık veren bütçe bu yıl aynı

ayda 6.6 milyar TL açık verdi. Geçen yıl Mart'ta 655 milyon TL faiz dışı

açık veren bütçe bu yıl aynı ayda 160 milyon TL faiz dışı fazla verdi. Mart

ayında vergi gelirleri ise yüzde 13.8 artış gösterdi ve 30.5 milyar TL oldu.

Özel sektörün yurtdışından sağladığı uzun vadeli kredi borcu, Şubat

sonu itibariyle 2015 yıl sonuna göre 2.8 milyar dolar artarak 198.4 milyar

dolara yükseldi. Merkez Bankası verilerine göre, 2015 yıl sonuna göre

bankaların kredi biçimindeki borçlanmaları 987 milyon dolar artarken,

tahvil ihracı biçimindeki borçlanmaları 112 milyon dolar azaldı. Aynı

dönemde, bankacılık dışı finansal kuruluşların kredi biçimindeki

borçlanmaları 296 milyon dolar azalırken, tahvil stoku ise 3.4 milyar dolar

seviyesinde gerçekleşti. Sözkonusu dönemde, finansal olmayan

kuruluşların kredi biçimindeki borçlanmalarının 2.2 milyar dolar arttığı,

tahvil stokunun ise 5.7 milyar dolar seviyesinde gerçekleştiği gözlendi.

Şubat sonu itibarıyla özel sektörün yurtdışından sağladığı kısa vadeli kredi

borcu (ticari krediler hariç) 1 milyar dolar azalarak 19.8 milyar dolar oldu.

Özel sektörün yurtdışından sağladığı toplam kredi borcu, kalan vadeye göre

incelendiğinde, 1 yıl içinde gerçekleştirilecek olan anapara geri

ödemelerinin toplam 70.2 milyar dolar tutarında olduğu gözlendi.

Türkiye'nin kısa vadeli dış borç stoku, Şubat sonu itibariyle 2015 sonuna

göre yüzde 2.5 artışla 105.3 milyar dolar oldu. TCMB verilerine göre, bu

dönemde, bankalar kaynaklı kısa vadeli dış borç stoku yüzde 4.1 artarak

67.7 milyar dolar olurken, diğer sektörlerin kısa vadeli dış borç stoku

yüzde 0.3 azalarak 37.4 milyar dolar olarak gerçekleşti. Bankaların

yurtdışından kullandıkları kısa vadeli krediler, 2015 yıl sonuna göre yüzde

6.8 azalışla 21.3 milyar dolar, yurtdışı yerleşiklerin döviz tevdiat hesabı

yüzde 1.1 azalarak 15.1 milyar dolar olarak gerçekleşti. Banka mevduatı,

2015 yıl sonuna göre yüzde 3.7 artışla 18 milyar dolar ve yurtdışı

yerleşiklerin TL cinsinden mevduatları 2015 yıl sonuna göre yüzde 39.2

artarak 13.4 milyar dolar oldu. Borçlu bazında incelendiğinde, tamamı

kamu bankalarından oluşan kamu sektörünün kısa vadeli borcu 2015 yıl

sonuna göre yüzde 25.6 artarak 18.3 milyar dolar olurken, özel sektörün

kısa vadeli dış borcu yüzde 1.3 azalarak 86.8 milyar dolar oldu.

Bankacılık

Bankacılık sektörünün ilk çeyrek sonunda kredileri sabit kurlarla yüzde 12

sektörünün takipteki artarak 1.54 trilyon lira olurken, geçen yıl aynı dönem yüzde 2.8 olan takipteki

alacakları

ilk kredi oranı ise yüzde 3.3'e yükseldi. Türkiye Bankalar Birliği'nin, Bankacılık

çeyrekte

%3.3'e Düzenleme ve Denetleme Kurumu'nun ilk çeyrek verilerinden derlediği bilgilere

yükseldi...

göre, ilk çeyrek itibariyle TL krediler yüzde 13, yabancı para krediler ise 9

oranında büyüme kaydetti. Ticari krediler yüzde 12 oranında artarken, bireysel

kredilerdeki artış ise yüzde 7 olarak gerçekleşti. Verilere göre reel olarak ise,

krediler yıllık olarak yüzde 7 artarken, ticari krediler yüzde 10 oranında büyüdü;

bireysel krediler ise yüzde 1 oranında daraldı. Reel büyüme TL kredilerde yüzde 5,

yabancı para kredilerde yüzde 12 oldu. Bireysel kredilerin toplam krediler

içindeki payı azalmaya devam ederken, Mart 2016 itibarıyla yüzde 25 oldu.

Tahsili gecikmiş alacak/kredi oranı 2015 yılının ilk çeyreğinde yüzde 2.8

4

seviyesindeyken, bu yıl ilk çeyrekte yüzde 3.3'e yükseldi. En yüksek artış kredi

kartında gerçekleşirken, 2015 ilk çeyrekte yüzde 7.7 olan oran, bu sene aynı

dönemde yüzde 9.3'e çıktı. Bireysel kredilerde bu oran aynı dönemlerde yüzde

3.5'ten yüzde 4.6'ya, KOBİ kredilerinde de yüzde 3.5'ten yüzde 4.4'e çıktı. İlk

çeyrekte sabit kurlarla mevduat artış hızı yüzde 9 olurken toplam mevduat

büyüklüğü de 1.2 trilyon liraya ulaştı. Toplam mevduatta reel artış ise yüzde 6

olurken, TL mevduat yüzde 1, yabancı para mevduat yüzde 12 arttı. Kredi ile

mevduat büyümesi arasındaki fark da, 2010 yılından sonra ilk kez üç puanın altına

indi. Kredi mevduat büyüme farkı TL'de 3.7 puan, yabancı parada ise sıfır

düzeyinde gerçekleşti.

TCMB

Nisan

ayı Merkez Bankası'nın (TCMB) Nisan beklenti anketinde, yıl sonu TÜFE beklentisi bir

beklenti anketi...

önceki anketteki yüzde 8.29'dan yüzde 7.91'e geriledi. 2016 yılı büyüme beklentisi

ise yüzde 3.6 ile aynı oranda kaldı. Cari açık beklentisi ise 33.5 milyar dolardan

32.9 milyar dolara geriledi. Yılsonu dolar kuru beklentisi 3.11’den 3.08’e geriledi.

Moody's Türkiye'nin Kredi derecelendirme kuruluşu Moody's Türkiye'nin "negatif" görünüm ile Baa3

kredi

notunu düzeyinde olan kredi notunu güncellemedi ve kredi notuna dair bir değerlendirme

güncellemedi...

yayımlamadı. Moody's, Avrupa Birliği direktiflerine göre ülke notu hakkında

değerlendirme yayımlaması olası tarihleri sene başında açıklıyor, ancak bu

tarihlerde değerlendirme yayımlamak gibi bir yükümlülüğü bulunmuyor. Türkiye

için bu yılki üç tarihten ilki 8 Nisan'dı. Moody's tarafından yayımlanan ülke kredi

notu değerlendirme takviminde, Türkiye "kredi notu güncellenmeyen ihraççılar"

arasında yer aldı. Derecelendirme kuruluşu bunun dışında bir açıklama veya

değerlendirme yayımlamadı. Moody's takvimine göre Türkiye'nin kredi notu

hakkında gözden geçirme yayımlanabilecek diğer tarihler 5 Ağustos ve 2 Aralık

olarak açıklanmıştı. Moody's Türkiye'nin notuna dair son gözden geçirmeyi geçen

yıl 5 Aralık'ta yayınlamış, kredi notunu ve görünümünü teyit etmişti.

IMF, Türkiye için Uluslararası Para Fonu (IMF) yayımladığı “Dünya Ekonomik Görünüm” raporunda

büyüme

tahminini bu yıl için küresel büyüme tahminini Ocak ayında açıkladığı yüzde 3.4

yükseltti...

seviyesinden yüzde 3.2'ye indirmesine karşılık, Türkiye'nin bu yılki büyüme

tahminini Şubat ayında açıkladığı yüzde 3.2 düzeyinden yüzde 3.8'e yükseltti.

IMF büyüme tahminleri

2016

2017

Tahmin

Önceki*

Tahmin

Önceki*

Türkiye büyüme

3.8

3.2

3.4

3.6

Türkiye cari açık/GSYH

3.6

---

4.1

---

Gelişen ülkeler büyüme

4.1

4.3

4.6

4.7

Euro bölgesi büyüme

1.5

1.7

1.6

1.7

Küresel büyüme

3.2

3.4

3.5

3.6

*Türkiye için Şubat ayı IMF G20 raporu, diğerleri için Ocak ayı WEO raporu baz alınmakta

5

Öte yandan, IMF’nin “Küresel Finansal İstikrar” raporunda da Türkiye’ye yönelik

analizlere ve tavsiyelere de yer verildi. Dış dengesizlikleri yüksek olan ülkelerin

şoklara karşı kırılganlaşabileceği öngörülen raporda, Türkiye’nin rezervlerini

artırması gerektiği belirtilirken, “Türkiye’nin daha fazla rezerve ihtiyacı olabilir

çünkü rezervler kısa vadeli dış finansman yükümlülüklerini karşılamak için yeterli

değil.” değerlendirmesi yapıldı. Ayrıca, Türkiye’de iç talebe dayanan büyümenin

ithalatı artırdığı kaydedilen raporda, bunun sermaye çıkışları olduğu bir dönemde

cari açığın finansmanını zorlaştırarak, ekonomiyi şoklara maruz bırakabileceği

ileri sürüldü. Raporun başka bir bölümünde, Türkiye ve Brezilya’nın yüksek

enflasyon baskılarına karşı, para biriminde oluşabilecek zayıflama nedeniyle

politika açısından sınırlı alana sahip olduğu ifade edildi.

Merkez

Bankası Merkez Bankası Başkan Yardımcısı Murat Çetinkaya'nın yeni Merkez Bankası

Başkanı

Murat Başkanı olmasını öngören kararname imzalandı. Mevcut Merkez Bankası Başkanı

Çetinkaya...

Erdem Başçı'nın görev süresi 19 Nisan'da doluyor. Murat Çetinkaya, 29 Haziran

2012'den itibaren Türkiye Cumhuriyet Merkez Bankası Başkan Yardımcısı olarak

görev yapıyordu.

DÜNYA EKONOMİSİ

IMF, küresel büyüme Uluslararası Para Fonu (IMF), küresel büyüme beklentisini 0,2 puan azaltarak

beklentisini

yüzde 3,2'ye indirdi. IMF 2017 küresel büyüme beklentisini 0,1 puan azaltarak

düşürdü...

yüzde 3,5'e indirdi. IMF, ABD ekonomisinin 2016'da yüzde 2,4, gelişmiş ülkelerin

yüzde 1,9 büyümesi bekleniyor açıklamasını yaptı. ABD ekonomisinin 2016'da

düşük talep, yüksek işsizliğe bağlı yüzde 1,5 büyümesi bekleniyor. IMF'den yapılan

açıklamada "Küresel ekonomi yavaşlayan oranda ve kırılganlıkların olduğu bir

ortamda büyüyor" denildi. IMF, Çin'in 2016 büyüme tahminini ise yüzde 6,3'ten

yüzde 6,5'e yükseltti. IMF, yılda iki kez hazırladığı Dünya Ekonomik Görünüm

Raporu'nun Nisan 2016 sayısını “Çok uzun zamandır çok yavaş” başlığıyla

yayımladı. Dünya ekonomisinin son dönemde finansal dalgalanmalarla daha da

zayıfladığı vurgulanan raporda, gelişmiş ülkelerdeki büyümenin başta ABD olmak

üzere 2015 sonlarına doğru yavaşladığı belirtildi. Ayrıca, Brezilya ve Rusya gibi

büyük gelişmekte olan ülkelerdeki sıkıntıların devam ettiği kaydedilen raporda,

Çin’deki ekonomik geçişin ve emtia fiyatlarındaki gerilemenin de bu ülke grubuna

yönelik beklentileri baskıladığına işaret edildi. IMF raporunda, 2016 ve 2017’ye

yönelik küresel büyüme tahminlerinin gelişmiş ülkelerdeki yavaşlama paralelinde

sırasıyla yüzde 3,4’den yüzde 3,2’ye ve yüzde 3,6’dan yüzde 3,5’e indirildiği

görüldü. IMF’nin gelişmiş ülkelere yönelik 2016 büyüme beklentisi ise yüzde

2,1’den yüzde 1,9’a ve 2017 tahmini yüzde 2,1’den yüzde 2'ye revize edildi. Aşağı

yönlü revizyonlarda, ABD, Euro Bölgesi ülkeleri, Japonya ve Kanada'ya ilişkin

büyüme tahminlerinde yapılan indirimler etkili oldu. Güncellenen beklentilere

göre, ABD 2016 ve 2017’de yüzde 2,6 yerine sırasıyla yüzde 2,4 ve yüzde 2,5

büyüyecek. Almanya’nın büyüme beklentileri de 2016 için yüzde 1,7’den yüzde

6

1,5’e ve 2017 için yüzde 1,7’den yüzde 1,6’ya düşürüldü. En büyük aşağı yönlü

revizyonlardan biri ise Japonya’nın büyüme beklentilerinde yapıldı. IMF,

Japonya’nın bu yıl yüzde 1 yerine yüzde 0,5 büyümesini bekliyor. Ülkenin gelecek

yılki büyüme projeksiyonu ise yüzde 0,3’den yüzde -0,1’e indirildi. IMF, raporunda

ayrıca gelişmiş ekonomilerin düşük verimlilik ve deflasyonist baskılara maruz

kalmaya devam edeceğini kaydederken, özellike Avrupa Merkez Bankasına (ECB)

destekleyici para politikalarını sürdürmesi çağrısını yineledi.

Diğer taraftan, yükselen piyasa ekonomilerinin yavaşlamaya devam ettiğine işaret

eden IMF; ayrıca düşen sermaye girişlerinin de yükselen ve gelişmekte olan

ülkelerin para birimlerine yönelik baskıyı artırdığına işaret ederken, bu gruba

ilişkin 2016 büyüme beklentisini yüzde 4,3'den yüzde 4,1'e ve 2017

projeksiyonunu yüzde 4,7'den yüzde 4,6’ya düşürdü. Raporda, ayrıca Rusya’nın

2016 ve 2017 yıllarına yönelik büyüme beklentilerinin sırasıyla yüzde -1’den

yüzde -1,8’e ve yüzde 1’den yüzde 0,8’e indirilmesi dikkati çekti. Öte yandan,

Çin’in bu yılki büyüme beklentisi yüzde 6,5 ve gelecek yılki büyüme tahmini ise

yüzde 6,2 olarak belirlendi. Bu oranlar, ocak ayında yayınlanan önceki raporda

yüzde 6,3 ve yüzde 6 seviyesindeydi.

IMF, ek önlemlere Uluslararası Para Fonu (IMF), küresel piyasalarda yaşanan bozulmaların

ihtiyaç bulunduğunu ekonomik ve finansal durgunluğa yol açabileceği uyarısında bulunarak, bunu

belirtti...

önlemek için ek tedbirlere gereksinim duyulduğunu belirtti. IMF, yayınladığı

"Küresel Finansal İstikrar Raporu"nda küresel piyasalarda son dönemde yaşanan

gelişmeleri değerlendirdi. Finansal istikrara yönelik risklerin Ekim 2015'te

yayınlanan son rapordan bu yana arttığı belirtilen raporda, bunda ekonomik

belirsizlik ve güvensizliğin önemli rol oynadığı vurgulandı. Raporda, buna ilaveten

varlık piyasalarındaki bozulmaların, emtia fiyatlarındaki düşüşün ve Çin

ekonomisindeki dönüşümden kaynaklanan olumsuzlukların da finansal şartların

sıkılaşmasına ve yatırımcının risk iştahının azalmasına yol açtığı ifade edildi. Bu

gelişmelerin küresel finansal istikrarı baltaladığı kaydedilen raporda, birçok

piyasada ocak ve şubat aylarında yaşanan çalkantının fiyatları düşürerek, varlık

değerlerinin, yavaş ancak istikrarlı bir iyileşmeye işaret eden makro ekonomik

temellerle uyumlu düzeylerin altına gerilemesine neden olduğu belirtildi.

Raporda, yükselen oynaklık ve riskten kaçınmanın, ekonomik, finansal ve siyasi

risklerin artışını ve politikalara yönelik güvenin azalışını yansıtmış olabileceği

kaydedildi. Bununla birlikte oynaklığın, merkez bankalarının desteği ve ABD'de

açıklanan güçlü verilerle şubat sonrasında durulduğu anlatılan raporda, buna

karşın güven şokunun negatif etkilerinin finansal istikrarı zedelediği kaydedildi.

IMF, raporda piyasalarda yaşanan çalkantının tekrar edebileceğine vurgu yaptı.

Raporda, ayrıca finansal durgunluk durumunda finans kurumlarının

bilançolarında uzun süreli bozulmalar ortaya çıkabileceği ve bunun orta vadeli

ekonomik büyümeyi de etkileyebileceği vurgulandı. IMF, böyle bir senaryoda,

dünya ekonomisinin 2021 itibarıyla temel senaryoya kıyasla yüzde 3,9

daralabileceği uyarısını yaptı. Öte yandan, raporda, politika yapıcıların büyüme ve

istikrar açısından daha güçlü bir yol inşa edebilmesi halinde dünya üretiminin,

2018 itibarıyla temel senaryoya kıyasla yüzde 1,7 daha yüksek olabileceğinin de

7

altı çizildi. Pozitif senaryo için politikaların, gelişmiş ülkelerde finansal krizin

mirası olan sorunların ve gelişen ülkelerde artan kırılganlıkların üstesinden

gelmesi gerektiğine işaret edilen raporda, aynı zamanda piyasalardaki likiditenin

güçlendirilmesine ihtiyaç duyulduğu vurgulandı.

IEA’ya göre yılın

ikinci

yarısında

petrolde arz fazlası

kaybolacak...

Uluslararası Enerji Ajansı'ndan (IEA) "Kayagazının düşüşüyle yılın ikinci yarısında

petrolde arz fazlası neredeyse kaybolacak" açıklaması yapıldı. Uluslararası Enerji

Ajansının "Aylık Petrol Piyasası Raporu"na göre, küresel petrol arzı, martta bir

önceki aya göre, günlük 300 bin varil düşüşle 96,1 milyon varile geriledi. Petrol

İhraç Eden Ülkeler Örgütünün (OPEC) ham petrol üretimi, martta bir önceki aya

göre günlük 90 bin varil düşüşle 32,47 milyon varil olarak gerçekleşti.

Yaptırımların kalkmasıyla İran'ın artan petrol üretimi martta günlük 3,30 milyon

varil oldu, OPEC'in en büyük üreticisi Suudi Arabistan'ın petrol üretimi 10,19

milyon varil olarak gerçekleşti. OPEC ve OPEC dışı ülkelerdeki üretimin

yavaşlamasıyla, küresel petrol arzı martta günlük 300 bin varil düşüşle, günlük

96,1 milyon varil oldu. Küresel petrol arzındaki düşüşün üçte ikisi OPEC dışı

ülkelerden kaynaklandı. OPEC dışı ülkelerin üretimi günlük 180 bin varil farkla

56,8 milyon varile geriledi. Rapora göre, geçen yıl günlük 94,7 milyon varil olan

küresel petrol talebi, bu yıl günlük 95,9 milyon varil olacak. Günlük 32,9 milyon

varille en yüksek talep Asya Pasifik ülkelerinden kaynaklanacak, bunu günlük 31,2

milyon varil taleple Amerika kıtası izleyecek. IEA tahminlerine göre, bu yıl OPEC

dışı ülkelerin ortalama üretimi günlük 57 milyon varil olacak. Bu üretim geçen

yılın ortalamasına göre günlük 710 bin varil daha az seviyeyi işaret ediyor.

Büyük küresel petrol üreticilerinin, 17 Nisan Pazar günü bir araya gelerek petrol

fiyatlarını dengelemek için üretimi sabit tutmak konusunda bir karara varması

bekleniyor. Rusya, İran'ın katılımı olmadan da petrolde üretimin dondurulması

konusunda anlaşmaya varılabileceğinden umutlu.Kremlin'in basın sözcüsü Dmitry

Peskov, Rusya Enerji Bakanı Alexander Novak ile Suudi mevkidaşı arasındaki

telefon görüşmesinin ardından yaptığı açıklamada umutlu olduğunu söyledi.

ABD

ekonomisinde

gelişmeler...

ABD Başkanı Barack Obama ve Fed Başkanı Janet Yellen nadiren

gerçekleştirdikleri bir toplantıda Beyaz Saray'da ekonomiye yönelik

riskleri ve Wall Street reformları konusunda yaşanan ilerlemeyi görüştü.

Fed Başkanı Janet Yellen, belirsizliğin para politikasına temkinli

yaklaşımı getirdiğini tekrarladı. Yellen, merkez bankasının ABD

ekonomisine fayda sağlamaktan ziyade zarar veren kararlar almaktan

kaçınmak için, para politikasını belirlerken dikkatli hareket etmesi

gerekdiğini söyledi. Fed'in politika belirleme organı Federal Açık Piyasa

Komitesi (FOMC)'nin bir sonraki toplantısı 26-27 Nisan'da yapılacak.

Yatırımcılar, Fed'in bu toplantıda faiz artırımına gitme olasılığını sıfır

olarak görüyor ve bu yıl yalnızca bir faiz artırımı bekliyor. Fed yetkilileri ise

bu yıl iki faiz artırımı öngörüyor.

Philadelphia Fed Başkanı Patrick Harker ve Dallas Fed Başkanı

Robert Kaplan'ın Fed Başkanı Janet Yellen'ın politika sıkılaştırılmasında

yavaş bir yaklaşım gerektiği yorumunu desteklemeleri, 26-27 Nisan'daki

8

FOMC toplantısında yetkililerin faiz artırımında aceleci olmayacağı

yolundaki beklentileri güçlendirdi. Ardından, Richmond Fed Başkanı

Jeffrey Lacker sıkılaştırmayı destekleyici yönde konuşurken, San

Francisco Fed Başkanı John Williams bu yıl iki ya da üç faiz artırımının

makul bir beklenti olduğunu söyledi. Atlanta Fed Başkanı Dennis

Lockhart ise ABD'de faizlerin Nisan ayında artırılmasına artık taraftar

olmadığını ancak bu yıl iki veya üç kere faiz artırımı için yeterli vakit

bulunduğunu söyledi.

Lockhart, faiz artırımından önce ekonomik

büyümenin sürdürülebilir olduğunu, 200,000'in üzerinde aylık istihdam

artışı ve daha yüksek enflasyon görmek istediğini söyledi. Lockhart ilk

çeyrekte zayıf görünen ekonomik büyümenin ikinci çeyrekte

toparlanmaması halinde faiz politikasında temkinli duruştan yana tavır

koyacağını belirtti.

ABD Merkez Bankasının 12 bölgedeki alanlarındaki ekonomik

aktivitelerle ilgili tespitlerin yer aldığı Fed'in "Bej Kitap" raporu'na

göre birçok bölgede ekonomik aktivite Şubat ayının sonlarında ve Mart

ayında arttı. Fed tarafından yılda 8 kez yayınlanan raporda, "Çoğu bölgede

ekonomik büyüme 'mütevaziden ılımlı' aralığındaydı ve ileride de

büyümenin aynı aralıkta olması bekleniyor." denildi. Fed'in raporuna göre

12 bölgesinden biri hariç hepsinde ücretler yükseldi. Fed, ekonominin

küresel büyümedeki yavaşlığı savuşturup savuşturamayacağını, güçlü

doların getirdiği riskler ve petrol fiyatlarındaki uzun süreli düşüklüğü göz

önüne alarak, faiz artırımında tedbirli olunması sinyallerini verdi. Fed'in

Bej Kitap'ı ABD ekonomik görünümüne dair hem ılımlı hem de

tedbirli olunmasını işaret etmekte. Tüketici harcamalarının çoğu bölgede

ılımlı arttığı belirtildi. Bej Kitap raporu, imalatın çoğu bölgede yükseldiğini

ancak gelecekteki büyüme beklentilerinin karışık olduğunu söyledi ve

istihdam piyasalarında birkaç bölgede sağlık hizmetleri sektöründe güçlü

artışa dikkat çekti.

ABD'de perakende satışlar, Mart'ta bir önceki aya göre artacağı

beklentilerine karşılık otomobil satışlarındaki azalmaya paralel yüzde 0.3

geriledi. Perakende satışlardaki düşüş ekonomik büyümenin ilk çeyrekte

güç kaybettiğine işaret eden yeni ipuçları verdi. Perakende satışların

Mart'ta yüzde 0.1 artacağı tahmin ediliyordu. Perakende satışlar ABD'deki

ekonomik faaliyetlerin üçte ikisini oluşturuyor. Otomobil dışındaki

perakende satışlar yüzde 0.4 artacağı beklentilerine karşılık yüzde 0.2

arttı. Daha önce Şubat ayı için perakende satışlar ve otomobil hariç

perakende satışlar için yüzde 0.1 olarak açıklanan düşüş, satışların yatay

seyrettiği şeklinde revize edildi.

ABD'de üretici fiyatları Mart ayında bir önceki aya kıyasla artacağı

beklentilerinin aksine yüzde 0.1 düştü. Çekirdek fiyatlar da yine artış

beklentilerine rağmen yüzde 0.1 geriledi. Üretici fiyatlarının yüzde 0.2,

çekirdek ÜFE'nin yüzde 0.1 artması bekleniyordu. Üretici fiyatları yıllık

bazda ise yüzde 0.3 artacağı beklentilerine karşın yüzde 0.1 düşerek

beklentilerin altında açıklandı. Çekirdek ÜFE'deki yükseliş bir önceki yıla

göre yüzde 1 olarak açıklanarak yüzde 1.3'lük beklentilerin altında

gerçekleşti.

ABD'de işsizlik maaş başvurusunda bulunanların sayısı 9 Nisan'da sona

9

AB ekonomilerinde AB:

gelişmeler...

eren hafta için 253,000 ile beklentilerin altında açıklandı. İşsizlik maaş

başvurularının 270,000 olması bekleniyordu. Önceki hafta için 267,000

olarak açıklanan işsizlik maaş başvuruları 266,000'e revize edildi. Daha az

dalgalanma gösterdiği için daha iyi bir gösterge olarak kabul edilen dört

haftalık ortalama işsizlik başvuruları ise 1,500 azalarak 265,000'e geriledi.

ABD'nin New York eyaleti imalat sanayi endeksi Nisan'da 9.56 ile

beklentileri aştı. Endeksin 2.21 değerini alması bekleniyordu.

Euro bölgesinde sanayi üretimi Şubat'ta bir önceki aya göre yüzde 0.8 ile

beklentilerin hafif üzerinde bir daralma gösterdi. Sanayi üretiminin

Şubat'ta yüzde 0.7 daralacağı tahmin ediliyordu. Daha önce yüzde 2.1 artış

olarak açıklanan Ocak ayı sanayi üretimi ise yüzde 1.9'a revize edildi. Euro

bölgesinde Şubat ayı sanayi üretimi yıllık bazda da yüzde 0.8 büyüyerek

yüzde 1.2'lik beklentilerin altında gerçekleşti.

Euro bölgesinde tüketici fiyatları nihai veriye göre Mart'ta bir önceki yılın

aynı dönemine göre yüzde 0.1 düşeceği beklentilerine rağmen

değişmeyerek yatay kaldı. Euro bölgesinde tüketici fiyatları bir önceki aya

kıyasla ise yüzde 1.2 yükselerek beklentiler doğrultusunda gerçekleşti.

Gıda ve enerji fiyatlarını içermeyen çekirdek enflasyon yıllık bazda

yüzde 1 ile beklentiler doğrultusunda gerçekleşirken, aylık bazda da yüzde

1.3 ile yine beklentilere paralel açıklandı. Euro bölgesinde enflasyon Şubat

ayında yüzde 0.2 düşerek beklentilere paralel gerçekleşmişti.

Almanya:

Almanya'da enflasyon Mart ayında bir önceki yılın aynı ayına göre nihai yüzde 0.1

artarak öncü veri ve beklentilere paralel açıklandı. Euro bölgesinin en büyük

ekonomisinde enflasyon Şubat ayında nihai yüzde 0.2 gerilemişti. Enflasyon oranı

aylık bazda da yüzde 0.8 ile yine beklentilere paralel arttı.

İngiltere:

İngiltere'de tüketici fiyatları Mart ayında geçen yılın aynı dönemine göre

yüzde 0.5 artarak beklentilerin üzerinde gerçekleşti. Tüketici fiyatlarının

Mart'ta bir önceki yıla göre yüzde 0.4 artması bekleniyordu. Tüketici

fiyatları bir önceki aya kıyasla ise yüzde 0.3 artacağı beklentilerine karşılık

yüzde 0.4 yükseldi. Gıda, enerji, alkol ve tütün fiyatlarını dahil etmeyen

çekirdek enflasyon ise aylık bazda yüzde 0.6 ile yüzde 0.3 olan

beklentilerin üzerinde yükseldi. Yıllık bazda da yüzde 1.5 yükselerek yüzde

1.3'lük beklentilerin üzerinde gerçekleşti.

İngiltere Merkez Bankası (BOE) politika faizini Nisan ayı toplantısında

oybirliğiyle rekor düşük seviye olan yüzde 0.5'te tuttu. Banka tarafından

yapılan açıklamada İngiltere'nin Avrupa Birliği'nden ayrılmasının daha

uzun süre belirsizliğe neden olacağı ve kısa vadede ekonomiye

muhtemelen zarar vereceği belirtildi.

10

Diğer ekonomilerde Japonya:

gelişmeler...

Japonya Merkez Bankası (BOJ) Başkanı Haruhiko Kuroda, yeni

politikanın ters etki oluşturduğu yönündeki iddiaları reddederek, bankanın

eksi faiz benimsememesi durumunda Japonya finansal piyasalarının

daha kötü bir durumda olacağını ifade etti. Yen, BOJ'un merkez

bankasında tutulan fonların bir kısmı için finansal kurumların ücret

ödeyecekleri yönünde açıklamada bulunduğu 29 Ocak'tan bu yana yaklaşık

yüzde 11 değer kazandı. Topix hisse senedi gösterge endeksi, yüzde 5

düşerken, bankacılık endeksi yüzde 15 azaldı. BOJ politikası yatırımcılar

arasında tartışmalara konu oldu.

Japonya'da çekirdek makina siparişleri Şubat ayında aylık bazda yüzde

9.2 geriledi. Siparişlerin yüzde 12 düşmesi bekleniyordu. Çekirdek makina

siparişleri aynı dönemde yıllık bazda yüzde 0.7 geriledi. Beklenti yüzde 2.4

gerileme yönündeydi.

Çin:

Çin ekonomisi yılın ilk çeyreğinde yüzde 6.7 ile beklentiler

doğrultusunda büyüse de bu oran aynı zamanda son yedi yılın en düşük

büyüme rakamı oldu. Bu yılın ilk çeyreğinde beklentiler doğrultusunda

büyüyen Çin, geçtiğimiz yılın dördüncü çeyreğinde ise yüzde 6.8

büyümüştü. Bu rakam ekonominin yüzde 6.2 büyüdüğü 2009 yılının ilk

çeyreğinden bu yana en zayıf rakam olsa da diğer veriler, Çin ekonomisinin

yeniden ivme kazandığına dair sinyallere yenilerini ekledi.

Çin'de ihracat Mart ayında yükselerek son 18 ayın en hızlı artışını

gerçekleştiriken, ithalattaki düşüş, emtia fiyatlarındaki toparlanma ile

birlikte yavaşladı. Bu durum, ekonomideki istikrar işaretlerine katkıda

bulundu ve hisse senetlerinde yükseliş getirdi. Çin'in ihracatı Mart'ta yuan

bazında, geçen yılın aynı dönemine göre yüzde 18.7 arttı. İhracat Şubat

ayında yüzde 21 düşmüştü. İthalattaki düşüş söz konusu dönemde yüzde

1.7'ye geriledi. Böylelikle ithalat 17 ay üst üste düşüş gösterdi. Bunun

sonucu, dış ticaret fazlası 194.6 milyar yuan (30 milyar dolar) seviyesinde

gerçekleşti. İhracat aynı dönemde dolar bazında yüzde 11.5 arttı.

Fabrikaların ve ofislerin 1 hafta boyunca yeni yıl tatili dolayısıyla kapalı

olduğu Şubat ayında, dolar bazında ihracat yüzde 25 düşmüştü. İthalat ise

dolar bazında yüzde 7.6 geriledi.

Çin'de tüketici fiyatları geçen ay, gıda fiyatlarındaki güçlü artışın etkisi ile

yükselişini sürdürdü ve üretici fiyatlarındaki deflasyon ılımlı hale geldi.

Tüketici fiyatları endeksi (TÜFE) Mart ayında geçen yılın aynı ayına göre,

gıda fiyatlarındaki yüzde 7.6'lık artışın desteği ile yüzde 2.3 arttı ve Şubat

ayı ile aynı hızda artış gösterdi. Üretici fiyatları endeksi (ÜFE) ise, Şubat

ayındaki yüzde 4.9'luk düşüşün ardından Mart ayında yüzde 4.3 geriledi.

Gıda dışı fiyatlar geçen yılın aynı dönemine göre yüzde 1 arttı. Aylık bazda

ise bu fiyatlar yüzde 0.4 geriledi. Merkez bankasının yıllık bazda enflasyon

hedefi yüzde 3. Üretici fiyatları ise düşen madencilik ve ham madde

maliyetlerinin baskısı altında kalmaya devam ediyor. Aylık bazda üretici

fiyatları yüzde 0.5 yükseldi.

11

Rusya:

Rusya Merkez Bankası tarafından yapılan açıklamada, ülkede geçen yılın ilk

çeyreğinde sermaye çıkışı 32,9 milyar dolar iken, sermaye çıkışının bu yılın ilk

çeyreğinde 7 milyar dolar olduğu kaydedildi. Açıklamada, özellikle dış borç

ödemelerinin geçen yılın aynı dönemine kıyasla daha az olduğu ve bu nedenle

sermaye çıkışında büyük bir düşüş yaşandığı belirtildi. Merkez Bankası

tahminlerine göre, Rusya’da bu yıl toplamda 40 milyar dolarlık sermaye çıkışının

gerçekleşmesi bekleniyor.

Brezilya:

Brezilya Cumhurbaşkanı Dilma Rousseff'in yüce divanda yargılanması için

ilk adım atıldı. Ulusal Kongrenin alt kanadında oluşturulan yolsuzluk araştırma

komitesi, 27'ye karşı 38 oyla Rousseff'in görevinden alınması için soruşturma

başlatılmasına onay verdi. Soruşturma talebinin Senatoya gönderilebilmesi için

Kongrenin alt kanadının 513 üyesinden 342'sinin onayı gerekiyor. Soruşturmanın

aleyhine sonuçlanması halinde ise Rousseff 180 gün içinden görevinden

alınabilecek. Öte yandan Rousseff'un yargılanma kararına tepki gösteren binlerce

kişi Rio de Janeiro sokaklarında gösteriler düzenledi. İktidarın büyük ortağı

Brezilya Demokratik Hareket Partisi (PMDB), geçen ay koalisyondan çekilme

kararı almıştı. Rousseff, bütçedeki açığı kapatmak için devlet bankasından çekilen

paranın zamanında ödeneceğine dair verdiği sözü tutmadığı için sorumluluklarını

yerine getirmemekle suçlanıyor. Ekim 2014'te ikinci kez devlet başkanı seçilen

Rousseff, 2003-2010 yılları arasında devlete ait Petrobras'ın başkanlığını yapmıştı.

Rousseff'in başkanlığı sırasında şirkette 800 milyon dolarlık yolsuzluk yapıldığı,

ihalelere fesat karıştırıldığı ve yetkililerin rüşvet aldığı iddia ediliyor. Yüksek

Mahkeme, Mart ayında aralarında siyasetçilerin de bulunduğu 54 kişi hakkında

yolsuzluk iddialarıyla soruşturma açılmasına karar vermişti.

Singapur:

Singapur Para Otoritesi, dış ticarete bağlı ekonomide büyümenin durma

noktasına gelmesi ile birlikte, para politikası duruşunu beklenmedik bir

şekilde gevşetti ve 2008 küresel finansal kriz döneminde uyguladığı politikaya

doğru hareket etti. Singapur Para Otoritesi, yaptığı açıklamada, Singapur dolarında

yüzde sıfır değer kazanma şeklindeki nötr politikaya geçtiğini duyurdu.

Singapur'un para birimi, bu duyurunun ardından son beş ayın en hızlı kaybını

yaşadı. Singapur, küresel yavaşlama ve Çin'in zayıflayan ekonomisinin etkilerini

yakından hissediyor. Aralık ve Şubat aylarında, kapanan şirket sayısı açılan şirket

sayısını aşarken, banka kredileri Ekim ayından beri her ay azaldı ve bu 2000'den

bu yana en uzun azalış dönemini işaret ediyor.

Endonezya:

Endonezya Merkez Bankası, borç vermeye yardımcı olmak ve büyümeyi

desteklemek için bir haftalık repo faizini gösterge politika aracı belirlediğini

ifade etti. Merkez bankasının ticari bankalardan borç almak için ödediği yeni faiz

oranı, 12 aylık referans faiz oranının yerine geçecek. Merkez bankası tarafından

yapılan açıklamada, yeni politika çerçevesinin 19 Ağustos'tan itibaren

uygulanacağı ifade edildi. Ters repo oranı şu anda yüzde 5.5 düzeyinde bulunuyor.

Bu yıl referans oranını 75 baz puan indirerek yüzde 6.75'e düşüren banka, borç

12

verme faizlerini aynı oranda indiremedi. Yeni gösterge oranı merkez bankasnın

para piyasası oranlarını daha doğrudan etkilemesi konusunda etkili olabilir.

Suudi Arabistan:

Uluslararası kredi derecelendirme kuruluşu Fitch, Suudi Arabistan'ın notunu

"AA"dan bir seviye aşağıda "AA-"ye düşürürken, görünüm negatifte kaldı.

Fitch'ten yapılan açıklamada not indiriminin 2016 ve 2017 yıllarına ilişkin

petrolün varil fiyatı varsayımlarının sırasıyla 35 ve 45 dolara revize edilmesinin

bir sonucu olduğu belirtildi. Açıklamada, petrol fiyatındaki aşağı yönlü revizyonun

Suudi Arabistan'ın mali ve dış hesaplarında önemli negatif etki yaratabileceği ifade

edildi. Suudi Arabistan'ın kredi notu daha önce de Standard&Poor's ve Moody's

tarafından düşürülmüştü.

Körfez ülkeleri:

Körfez ülkelerinin, petrol fiyatlarındaki düşüş nedeniyle oluşan bütçe açığını

karşılamak için 2020 yılına kadar 390 milyar dolar borçlanmaya ihtiyacı

olduğu bildirildi. Kuveyt Finans Merkezi'nin raporuna göre ana gelir kaynağı

petrol olan altı Körfez ülkesinin (Suudi Arabistan, Kuveyt, Katar, Bahreyn, Umman,

Birleşik Arap Emirlikleri) bütçesi geçen yıl 160 milyar dolar açık verdi. Bütçe

açığının 2015-2016'da 318 milyar dolara ulaşmasının beklendiği belirtildi.

Raporda petrol fiyatlarındaki düşüş nedeniyle oluşan bütçe açığını finanse

edebilmek için Körfez ülkelerinin 2020 yılına kadar 390 milyar dolar borçlanmaya

ihtiyacı olacağı kaydedildi. Açığı kapatabilmek için borçlanmanın yanında yüksek

hacimli ek bütçelerin devreye alınabileceği bildirildi. Uluslararası Para Fonu'na

(IMF) göre gelirlerinin yüzde 80'ini petrol satışından elde eden Körfez ülkeleri,

fiyatlardaki düşüş nedeniyle son bir yılda 275 milyar dolar kayba uğradı.

BU HAFTA PİYASALAR

Döviz

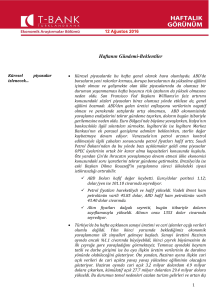

kuru Pazartesi günü piyasaların bir süredir yakından izlediği Merkez Bankası başkanlığı

dalgalanırken, faiz ataması konusunda belirsizliğin ortadan kalkması ve yeni başkanın kurum içinden

sert geriledi...

atanacak olmasıyla döviz kurları düşerken, 2 ve 10 yıllık gösterge tahvil faizleri

yaklaşık beş ayın en düşük seviyelerine geriledi. Dolar/TL paritesi 2.85’lerden

2.82’ye gerilerken; sepet bazında TL 3.02; euro/TL’de 3.22 düzeylerine indi.

Tahvil bono piyasasında ise 11 Şubat 2026 itfalı 10 yıllık gösterge tahvilin

ortalama bileşik faizi %9.72; 14 Haziran 2017 itfalı iki yıllık gösterge tahvilin

ortalama bileşik faizi %9.75 düzeyine indi. Merkez Bankası başkanlığı ataması

konusunda belirsizliğin ortadan kalkmasının yarattığı iyimserlik bono piyasasında

faiz indirimlerinin devam edeceği beklentisiyle Salı günü de sürdü, ancak artan

yurtiçi dolar talebi nedeniyle kur hafif yükseldi. Dolar/TL paritesi 2.83’e çıktı. İki

yıllık bono faizleri %9.65’e, on yıllık faizler de %9.68’e indi. Hafta içinde ise

faizlerdeki gerileme sürerken, dolar/TL paritesi hem küresel piyasalarda doların

değer kazanması hem de yurtiçinde faiz indirim beklentileri dolayısıyla tekrar

13

2.85 eşiğini geçti. Perşembe günü dolar/TL 2.87’ye kadar yükseldi, ancak ABD’de

enflasyonun düşük çıkmasıyla birlikte tekrar geriledi. Bono faizlerinde ise düşüş

sürdü. İki yıllık faizler %9.5’un altına gerilerken, on yıllık faizler de %9.51

civarındaydı. Piyasalar haftanın son gününde sakin seyrederken, dış veri gündemi

izlenmekte. Faiz oranlarındaki gerileme ise sürdü. Bugün ABD'de başlayacak ve

hafta sonu boyunca devam edecek olan Uluslararası Para Fonu (IMF) ve Dünya

Bankası Bahar Toplantıları ile G20 Bakanlar ve Merkez Bankası Başkanları

toplantıları da yakından izlenecek. Ayrıca Pazar günü Doha’da yapılacak petrol

üreticisi ülkeler toplantısı da piyasaları etkileyebilecek gelişmeler arasında.

Öte yandan, Hazine'nin Nisan ayı borçlanma programı çerçevesinde bu hafta

gerçekleştirdiği 17 Şubat 2021 itfalı 5 yıllık gösterge tahvilin yeniden ihracında

bileşik faiz %9.56 ile beklentilere paralel gerçekleşti. Gösterge 5 yıllık tahvilde net

satış 1,200.4 milyon TL , nominal teklif 3,150 milyon TL olarak gerçekleşti.

Tahvil/bono piyasası gösterge faiz oranları

(14.06.17 tahvili, % bileşik)

%

25

22

19

16

13

10

4

04.01.2007

01.03.2007

27.04.2007

25.06.2007

20.08.2007

17.10.2007

13.12.2007

12.02.2008

08.04.2008

05.06.2008

31.07.2008

25.09.2008

26.11.2008

28.01.2009

25.03.2009

25.05.2009

20.07.2009

14.09.2009

12.11.2009

11.01.2010

08.03.2010

30.04.2010

28.06.2010

20.08.2010

20.10.2010

22.12.2010

16.02.2011

12.04.2011

07.06.2011

02.08.2011

30.09.2011

30.11.2011

25.01.2012

21.03.2012

18.05.2012

13.07.2012

12.09.2012

12.11.2012

08.01.2013

05.03.2013

02.05.2013

28.06.2013

28.08.2013

31.10.2013

26.12.2013

21.02.2014

17.04.2014

17.06.2014

15.08.2014

14.10.2014

10.12.2014

05.02.2015

02.04.2015

02.06.2015

29.07.2015

23.09.2015

23.11.2015

19.01.2016

15.03.2016

7

Sonuçta 8 Nisan’ta Merkez Bankası

kurlarıyla 2.8620 olan dolar/TL

paritesi, 15 Nisan’da

2.8597 TL

oldu; 3.2546 TL düzeyinde olan

euro/TL paritesi de 3.2219 TL’ye

indi. 8 Nisan’da %9.97 olan

gösterge tahvilin ortalama bileşik

faizi ise bu haftanın son günü

%9.32’ye geriledi.

Döviz, petrol ve altın Döviz:

fiyatları...

Japon Yeni hafta başında dolar karşısında gösterdiği yükselişlerle 17 ayın zirvesini

yenilerken, Japon hükümeti kuru gevşetmek için müdahalede bulunmak zorunda

kalabileceği uyarısını yaptı. Dolar geçtiğimiz hafta gördüğü 107.67 yen seviyesinin

de altına inerek 107.63 yeni gördü. Dolar bu seviyeyi görmesinin ardından

yeniden 107.91 yenden işlem gördü. Yendeki bu değer artışının nedenlerinden

birisi yatırımcıların Fed'in bu yıl faizleri artıracağına dair inançlarını yitirmesi

olarak niteleniyor. Geçtiğimiz hafta yene karşı yüzde 3.1 değer kaybeden euro da

122.95 yenden işlem gördü. Euro dolar karşısında hafta başında altı ayın en

yüksek seviyesi olan 1.1454 dolara yakın seyretmeye devam ederek 1.1410

dolardan işlem gördü. Dolar endeksi sekiz ayın en düşük seviyesine gerileyerek

93.748'e indi ve Ekim ayında görülen 93.806 seviyesinin altına düştü. Bu

seviyenin görülmesinin ardından dolar yeniden 94.015'e yükseldi. Daha sonra yen,

petrol fiyatlarında yaşanan artışın risk alımlarını tetiklemesiyle beraber dolar

karşısında son haftalarda yükseldiği zirve seviyelerinden tekrar inişe geçti.

Dolar/yen paritesi tekrar 108’in üzerine yükseldi. Euro/dolar paritesi de 1.14’ün

altına geriledi. Dolardaki artış hafta içinde de sürdü. Fed'in faiz artışlarının önünde

en büyük engel olarak küresel ekonomiyi göstermesinin ardından Çin'den gelen

pozitif ticaret verileri ve emtia fiyatlarındaki artış, piyasa aktörlerinin faiz artışı

için daha fazla şans görmesine neden olarak doların yükselmesini sağladı. Dolar

14

endeksi yükselerek 94.744 seviyesine çıkarken, dolar yen karşısında da 109.00

seviyesine yükseldi. Euro/dolar paritesi de 1.1270’e düştü. Haftanın son gününde

dolar bu haftasonu gerçekleşecek olan ve dövizin bir tartışma konusu olacağı

tahmin edilen G20 toplantısı öncesinde güçlü düzeyini sürdürdü. Çin verilerinin

beklentiler doğrultusunda gelmesi de doları destekledi. Doların diğer büyük altı

para birimi karşısındaki hareketlerini izleyen dolar endeksi artarak 94.977 oldu.

Endeks hafta genelinde yüzde 0.8 arttı. Euro/dolar paritesi 1.1250’ye doğru

gerilerken, dolar/yen paritesi 109 civarında seyretti. Cuma günü itibariyle

Euro/dolar paritesi 1.1290; Dolar/yen paritesi 108.95 düzeyindedir.

Petrol:

Petrol fiyatları geçtiğimiz haftanın sonlarına doğru ABD'de stokların ve petrol

çıkarma aktivitelerinin düştüğünün görülmesi üzerine yaşanan sert yükselişlerin

ardından yeni haftaya da artışlarla başlarken, gözler 17 Nisan Pazar günü Doha'da

gerçekleştirilecek olan toplantıdan üretimi dondurma kararı çıkıp çıkmayacağına

çevrildi. ABD ham petrolünün varil fiyatı hafta başında 39.90 dolardan işlem

görürken, Brent ham petrol de 42.10 dolar oldu. İlerleyen günlerde hem ABD türü

hem de Brent ham petrol Pazar günü gerçekleştirilecek petrol üreticileri toplantısı

öncesinde 40 doların üzerinde seyretti. Petrol fiyatları, hafta içinde Suudi

Arabistan ve Rusya arasında petrol fiyatlarının dondurulması konusunda

anlaşmaya varıldığına dair haberlerin ortaya çıkmasıyla artış eğilimini sürdürdü.

Brent petrolü 44 doların üzerine çıkarken, ABD petrolü 42 dolara yaklaştı. Ancak

daha sonra fiyatlar OPEC'in talepte yavaşlama olduğuna dair açıklamaları ve

Rusya'nın bu Pazar günü Doha'da yapılacak toplantıda muhtemel bir anlaşmanın

çok bağlayıcı olmayabileceğine dair verdiği sinyallerle geriledi. Petrol fiyatları,

haftanın son gününde üreticilerin bu Pazar günü Doha'da gerçekleştirecekleri

kritik toplantı öncesinde yatırımcıların beklemeye geçmesiyle yatay bir seyir

izledi. İran’ın toplantıya katılmayacak olması fiyatları sınırlamakta. Cuma günü

itibariyle Brent ham petrolünün varili 42.75 dolar düzeyinde; ABD hafif ham

petrolünün varili 40.45 dolar civarında seyretmektedir.

Altın:

Altın fiyatları hafta başında dolardaki değer kaybıyla beraber güvenli limanlara

olan talebin artması üzerine neredeyse son üç haftanın zirvesine yükseldi. Zayıf

ekonomik veriler ve ABD'de faizlerin ne zaman artırılacağına dair belirsizlik de

piyasalardaki risk iştahını azaltarak altın ve Japon yeni gibi güvenli limanlara

talebi artırdı. Spot altının ons fiyatı 1250 dolara kadar yükseldi. İlerleyen

günlerde de fiyatlardaki yükseliş sürdü, altın doların son sekiz ayın en düşük

seviyelerine yakın seyretmesiyle beraber üç haftanın zirvesine yükseldi. Spot

altının ons fiyatı 1259 dolara kadar yükselerek 18 Mart'tan bu yana en yüksek

seviyeyi gördü. Ancak hafta içinde fiyatlar tekrar gerileme eğilimine girdi. Altın

fiyatları doların yeniden yükselişe geçmesiyle beraber geriledi. Altının ons fiyatı

tekrar 1250 doların altına indi; daha sonra da doların değer kazanmasıyla hızla

1230 dolara doğru geri çekildi. Haftanın son gününde fiyatlar yatay seyretti.

Cuma günü itibariyle altının spot fiyatı ons başına 1228 dolar civarındadır.

15

DÖVİZ KURLARINDAKİ GELİŞMELER

(1)

(2)

(3)

(2)/(1)

31.12.15

31.03.16 15.04.16

%

değişim

2,9233

2,8300

2,8597

-3,2

3,1896

3,2148

3,2219

0,8

3,0565

3,0224

3,0408

-1,1

(2)/(1)

reel %

değişim

-4,9

-0,9

-2,8

(3)/(2)

%

değişim

1,0

0,2

0,6

ABD doları/TL*

Euro/TL*

Döviz Sepeti **

Euro-dolar

Paritesi

1,0911

1,1360

1,1267

4,1

-0,8

* TCMB döviz satış kuru. ** 0,5 dolar + 0.5 euro. *** Reel % değişim için tüketici fiyat endeksi kullanılmıştır.

Daha fazla bilgi için:

Dr. M.Veyis Fertekligil,

Baş Ekonomist

e-posta: veyis.fertekligil@tbank.com.tr

Tel: 0212 – 368 35 20

UYARI NOTU:

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye

özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz

ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak

yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

16