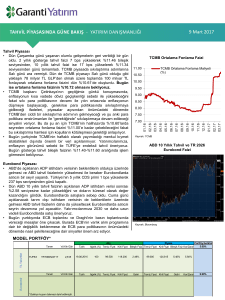

Aylık Rapor

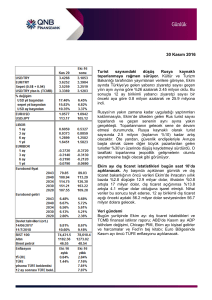

advertisement