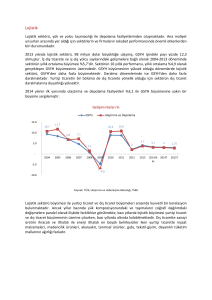

türkiye`nin karşılaştırmalı cari işlemler dengesi ve rekabet

advertisement