11 Eylül 2017

Geçen haftanın özeti

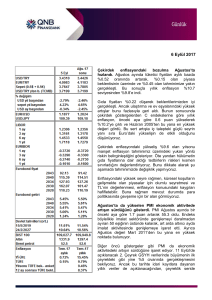

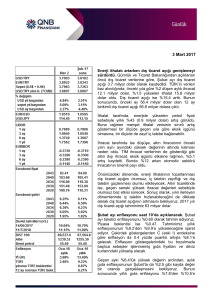

Çekirdek enflasyondaki bozulma Ağustos’ta hızlandı. Ağustos

ayında tüketici fiyatları aylık bazda %0.52 oranında artarak, %0.15

olan piyasa beklentisinin üzerinde ve %0.45 olan tahminimize

yakın gerçekleşti. Bu sonuçla yıllık enflasyon %10.7 seviyesinden

%9.8’e indi.

Gıda fiyatları %0.22 düşerek beklentilerimizden iyi gerçekleşti.

Ancak ulaştırma ve ev eşyalarındaki yüksek artışlar bunu fazlasıyla

geri aldı. Bunun sonucunda çekirdek göstergelerden C

endekslerine göre yıllık enflasyon, önceki aya göre 0.6 puan

yükselerek %10.2’ye çıktı ve Haziran 2005’ten bu yana en yüksek

değeri gördü. Bu sert artışta iç talepteki güçlü seyrin yanı sıra

Euro’daki yükselişin de etkili olduğunu düşünüyoruz.

Çekirdek enflasyondaki yükseliş %9.6 olan yılsonu manşet

enflasyon tahminimiz üzerindeki yukarı yönlü riskin belirginleştiğini

gösteriyor. Öte yandan hükümetin gıda fiyatlarına dair aldığı

tedbirlerin riskleri kısmen sınırladığını değerlendiriyoruz. Bunu

dikkate alarak şu aşamada tahminimizde değişiklik yapmıyoruz.

Enflasyondaki yüksek seyre rağmen, küresel koşulların gelişmekte

olan piyasalar için olumlu seyretmesi ve TL’nin değerlenmesi,

enflasyon konusundaki kaygıları hafifletebilir. Buna rağmen mevcut

durumda para politikasında gevşeme için bir alan görmüyoruz.

Ağustos’ta da yükselen PMI ekonomik aktivitede artışın

sürdüğünü gösterdi. PMI Ağustos ayında bir önceki aya göre 1.7

puan artarak 55.3 oldu. Endeks böylelikle imalat sektöründe

genişlemeyi daralmadan ayıran 50 eşiğinin üstünde kalarak, art

arda altıncı ayda imalat aktivitesinde genişlemeye işaret etti. Ayrıca

Ağustos değeri Mart 2011’den bu yana en yüksek noktada

bulunuyor.

Dış ticaret açığı Ağustos’ta genişledi. Gümrük ve Ticaret

Bakanlığından açıklanan öncü dış ticaret verilerine göre, Ağustos

ayı dış ticaret açığı 5.9 milyar dolar olarak kaydedildi. TÜİK’in

verileri baz alındığında, önceki yıla göre %12.3 yükselen aylık

ihracat 13.3 milyar dolar, %15.4 yükselen ithalat 19.2 milyar dolar

oldu. Dış ticaret açığı ise yaklaşık %23 arttı. Bunun sonucunda,

önceki ay 62.9 milyar dolar olan 12 ay birikimli dış ticaret açığı 64

milyar dolara çıktı.

Önceki aylarda yüksek olan altın ithalatı normalleşirken, enerjide

yükselen petrol fiyatı sebebiyle yıllık yaklaşık %37 (0.9 milyar

Gökçe Çelik

+(90) 212 318 5096

gokce.celik@qnbfinansbank.com

Deniz Çiçek

+(90) 212 318 5086

deniz.cicek@qnbfinansbank.com

dolar) artış görüldü. Ayrıca altın ve enerji dışı ithalat da, altın dışı

ihracatta yüksek oranlarda arttı. Bu gelişmeler hem iç, hem de dış

talebin güçlü olduğuna işaret ediyor.

Önümüzdeki dönemde, enerji ithalatının ve iç talebin toparlanması

dış ticaret açığını olumsuz, dış talebin güçlenmesi olumlu

etkileyecek. Toplamda dış ticaret açığındaki genişlemenin

sürmesini bekliyoruz.

Önümüzdeki Haftaya Bakış

2017-2. Çeyrek ve 2016 yılı GSYH verileri bugün saat 10’da

açıklanacak. Bir önceki çeyrekte yıllık bazda %5 büyüyen

GSYH’nin, yılın ikinci çeyreğinde de %5 büyüyeceğini tahmin

ediyoruz. Piyasa beklentisi ise %5.4. Çalışma günü sayısı farkı

sebebiyle, takvim etkisinden arındırılmış yıllık GSYH büyümesinin

daha yüksek, %5.5 civarında olmasını bekliyoruz. Bu sonuç

mevsim ve takvim etkilerinden arındırılmış GSYH’nin çeyreklik

bazda yaklaşık %2 yükseleceğine işaret ediyor. Önceki çeyrekte

%1.4 olan çeyreklik büyümedeki bu ivmelenme, genişlemeci

maliye politikası, kredi büyümesi ve ihracat artışına dayanıyor.

TÜİK çeyreklik GSYH verilerinden ayrı olarak, idari kayıtlara göre

hesaplanan 2016 yıllık GSYH verisini de açıklayacak. Buna bağlı

olarak çeyreklik seride de revizyon yapılacak. Dolayısıyla daha

önce açıklanan çeyreklik ve yıllık büyüme verilerinde önemli

değişiklikler olabilir. Bu da tahminlerimiz üzerindeki belirsizlikleri

artırıyor. Verinin açıklanmasının ardından 2017 ve 2018 yılı

büyüme tahminlerimizde revizyon yapmamız muhtemel.

PPK kararları Perşembe günü açıklanacak. Para Politikası

Kurulu’nun (PPK) faizlerde değişiklik yapmasını beklemiyoruz.

Dolayısıyla geç likidite penceresi (GLP) faizi %12.25’te, haftalık

repo faizi %8’de, gecelik borçlanma faizi %7.25’te ve gecelik borç

verme faizi %9.25’te kalacaktır.

TCMB son dönemde ortalama fonlama maliyetini %12’ye yakın

yönetiyor ve bu oran geçen senenin sonuna göre yaklaşık 370 baz

puan yukarıda bulunuyor. Yapılan bu parasal sıkılaştırmanın

ardından, küresel finansal koşulların gelişmekte olan ülkeler lehine

düşmesinin de desteğiyle, TL son aylarda istikrar kazandı ve bu

sayede sıkılaşma adımları da durdu. Öte yandan enflasyonun ve

enflasyon beklentilerinin seviyesi yüksek olduğundan TCMB para

politikasındaki sıkılaşmadan geri adım atmıyor. Enflasyon

üzerindeki talep yönlü baskıların belirginleşmesi bizce ek sıkılaşma

gerektirse de, hükümetin teşvik tedbirleriyle çelişecek böyle bir

hamleyi beklemiyoruz.

Temmuz ayı ödemeler dengesi Cuma günü yayımlanacak.

Temmuz ayında cari işlemler açığının yıllık bazda %122 (3 milyar

dolar) genişleyerek 5.4 milyar dolar olmasını bekliyoruz. Piyasa

beklentisi ise belli olmadı. Geçmiş verilerde revizyon olmadığı

takdirde, tahminimiz 12 ay birikimli cari açığın önceki aydaki 34.3

milyar dolar seviyesinden 37.3 milyar dolara geleceğine işaret

ediyor.

Cari açıktaki büyük artışta altın ithalatı en önemli rolü oynuyor.

Ayrıca enerji ithalatı ve iç talep artışı kaynaklı olarak genişleyen

mal ticareti açığı da etkiliyken, ihracat ve turizm gelirlerindeki

toparlanma dış açıktaki genişlemeyi sınırlıyor. Önümüzdeki

dönemde cari işlemler açığındaki genişlemenin sürmesini ve

yılsonunda açığın GSYH’nin %5’ini geçmesini bekliyoruz.

Bu haftanın veri gündeminde ayrıca TCMB’nin beklenti anketi

(bugün), Haziran ayı işsizlik oranı ve Ağustos ayı merkezi yönetim

bütçe gerçekleşmeleri (Cuma) bulunuyor.

Bu rapor, QNB Finansbank Hazine Bölümü ekonomistleri tarafından müşterilerini

bilgilendirmek amacıyla düzenlenmiştir. Raporun QNB Finansbank ile ilişkili bir kuruluşun

müşterisi tarafından kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi

olacaktır. Bu raporda sunulan bilgi, yorum ve tavsiyeler raporu hazırlayanların görüşlerini

yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve

getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan

görüşlere dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar doğurmayabilir.

Bu rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam kaynaklardan

faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit edilmemiştir. QNB

Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve

doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde

önceden belirtilmeksizin değişiklik yapma hakkı saklıdır. QNB Finansbank ve ilişkili

kuruluşlar ile bu kurumlarda çalışan personel araştırma raporlarında sözü edilen menkul

kıymetlere yatırım yapabilir ve zaman içerisinde pozisyonlarını değiştirebilir. Bu raporda yer

alan bilgilerin bir kısmı ya da tamamının kopyası çıkarılamaz ya da dağıtılamaz.