Haftalik GADT Raporu 28 Mart 2016

advertisement

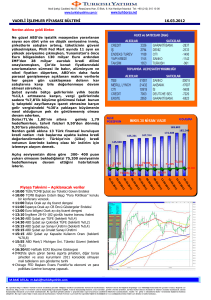

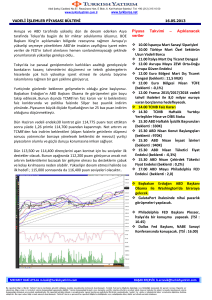

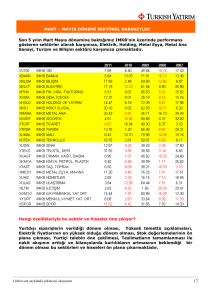

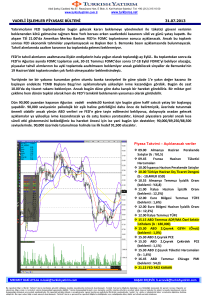

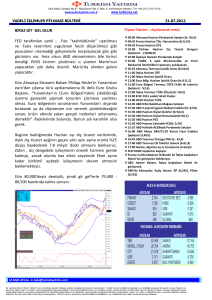

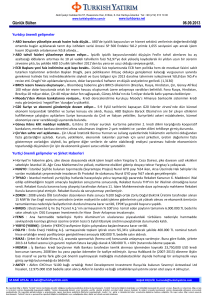

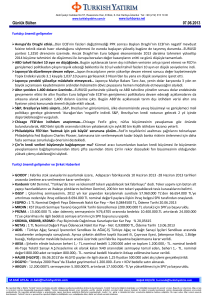

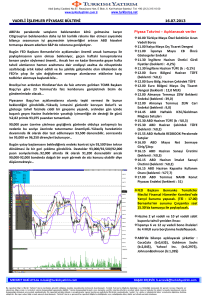

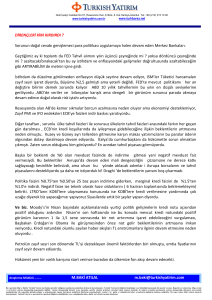

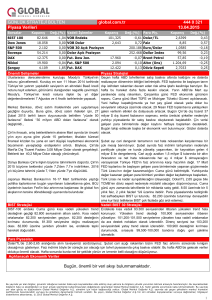

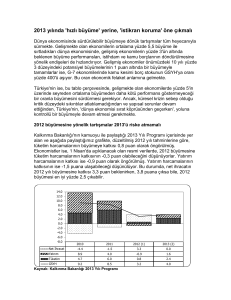

GLOBAL ANALİTİK DİNAMİK TAHMİNLER RAPORU (GADT) 28-1MART 2016 YOĞUN SİS BULUTU İÇİNDE... Siyaset: En azından referanduma hazırlanmak lazım Global Analitik Dinamik Tahminler Raporu’nun ödevi geçmişi anlatmak değil, geleceğe ışık tutmak. Bazen mevsimsel sis bulutları nedeniyle bu görevi yerine getirmek oldukça zorlaşıyor. Yine bu dönemlerden birine girmiş olabiliriz. Yalnız siyaset değil, dünya ve Türkiye ekonomisi ve piyasalarda dahi Nisan sonunu görmekte zorlanıyoruz. Ama Rapor’un titrinin hakkını verip hata payımız yüksek olsa da, geleceğe titrek bir ışık tutacağız. Şu kadarı nerdeyse kesin, henüz Erdoğan’ın bazı mülahazaları olsa dahi, Davutoğlu nisan ayında AKP’nin anayasasını yazdırmaya başlayacak ve Mayıs sonu ya da Haziran başı gibi TBMM’ne gönderecek. Basın açıklamalarından gördüğümüz kadarı ile yeni anayasa güçlü başkanlık sistemi üzerine kurgulanacak, ama bunun detaylarında Erdoğan ve Davutoğlu arasında bir uzlaşma tesis edilemedi. Yine de Haziran’da TBMM’nde bir oylama yapılacak, ve AKP kazanırsa 60 gün içinde sandığa gideceğiz. Peki kazanamazsa ne olacak? Bizce Davutoğlu, bu konuyu unutup Mehmet Şimşek’in çok güzel anlattığı gibi “gelecek nesillere zulüm etmemek” için yapısal reformla ve AB yolunda ilerlemeye odaklanmak niyetinde. Ama, Erdoğan çok uzun süre resmi yetki olmadan görevini sürdürmez; bunun nedenlerini aşağıda açıklayacağız. O zaman, ya Davutoğlu ve Erdoğan kamuoyu önünde kavgaya girişecekler, ya da erken seçime gideceğiz. Erdoğan’ın niye çok uzun süre resmi yetkilerle donatılmadan Cumhurbaşkanlığı görevini ifa edemeyeceğini görmek için AKP’ye yakın duran basını okumak lazım. Hafta boyunca süren taramamızda üç neden tespit ettik. Rıza Sarraf’ın tevkifinin yeni bir Gülen-ABD komplosu olduğu ve amacının Erdoğan’ı indirmek olduğu düşünülüyor1. TSK içinde Gülenciler’in iyice yapılandığı, Genel Kurmay’ın PKK ile uğraşırken gerekli tasviye operasyonunu yapmadığı, ABD’de başkan değişikliği sonrası bir darbe ya da politikaya müdahalenin gündeme geleceği endişesi var. Parti içi muhalefetin iyice filizlendiği, Babacan ve Şimşek’in bu harekete katılmak için ABD’den ve finans çevrelerinden işaret beklediği algısı yazılıyor 2. Bu konuda en gerçekçi makaleyi de sizin için seçtik, Sedat Laçiner’in yorumunu linkte bulabilirsiniz. 1 . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz -2- Özetle, Erdoğan’ın kafasındaki düşmanları yenecek bir başbakan veya parlamenter sistem yok. Ancak, parlamento dışından bakanlar ve TSK dahil tüm kurumlar üstünde mutlak yetki onu içine düşmek üzere olduğu bu komplolar yumağından kurtarabilir. Gelelim ikinci en önemi meselemiz olan teröre. IŞİD’in Paris’te düzenlemek üzere olduğu saldırı son anda önlendi. Türkiye’de ise son bir haftada 13 canlı bomba adayı yakalanırken, Cumartesi Başika’da bir şehit verdik. IŞİD Suriye’de Palmira’yı kaybetmek üzere, Irak’da ise Musul civarında köyleri yitiriyor. Terör örgütü hem Avrupa, hem de Türkiye’de en azından Kürt hedeflerine saldıracak. Yargı herkesi uzun süre hapis ve gözaltında tutarken IŞİD’in Türkiye bölge sorumlusu olduğu iddia edilen şahsın serbest bırakılması da bize yerel hücreler konusunda yeterli itina gösterilmediğini düşündürüyor. Yeni terör saldırılarından endişeliyiz. PKK ve ardından Demirtaş’ın teklif ettiği ateşkes ve barışı da şimdilik ciddiye almamaya karar verdik. Kürt Siyasi Hareketi eğer barış istiyorsa yapacağı basit. Hendek Siyaseti’ne son verip, TSK’ya saldırıları bir süre durdurur. Bu süre zarfında, parlementer muhalefet, halk ve AKP içinde ılımlı kesim kadar ABD ve AB de Erdoğan’ı barışçıl yolla karşılık vermeye zorlayacak, aynı zamanda PKK ve HDP Kürt halkının gönlünü bir kez daha kazanacaktır. Ama, gidilen yol bu değil. Bombalı araçla şehit edilen Mehmetçikler ve Silvan gibi yeni mahallerde kurulan barikatlar, PKK’nın asıl amacının savaşı Batı’ya taşımak olduğunu düşündürüyor. PKK’nın terör eylemlerine devam edeceğinden kaygılıyız. Cuma günü basınımız Rus Federasyonu Konseyi Başkanı Matveyenko’dan gelen “Türkiye ile ilişkileri normalleşirmeye hazırız” beyanatı ile heyecanlandı. Doğal olarak Rusya ile ilişkilerin düzelmesi Türkiye’nin risk profilini kayda değer ölçüde düşürüp PKK’yı da barışa zorlar. Ama buna benzer açıklamalar İran ve Esad tarafından da yapılıyor. Demek istenen şu: “Suriye’de savaşı kaybettiniz, hatanızı kabul edin ve adam olun”. Ankara’da bu yönde bir adım yok, dolayısı ile Putin ve müttetiklerinin husumeti devam edecek. Zaten hafta içinde de Rusya’nın Ankara’yı terörden arındırma operasyonları esnasında yapılan insan hakları ihlalleri için BM’e şikayet ettiğini kaydettik. Eğer Türkiye referandum veya erken seçime giderse, Putin’in Erdoğan’ın yenilgiye uğraması için ek tedbirler alacağından da kaygılıyız. En son olarak, Hollanda’nın elçilik ve konsolosluklarının tatil etmesi yanında dost ve kardeş Suudi Arabistan’ın da vatandaşlarını zorunlu olmadıkça Türkiye’ye seyahat etmemelerini salık vermesi bize terörün hala ciddi bir tehdit olduğunu hatırlatıyor. Bu muhalefetin sözcüsü www.karar.com olacak. Ethen Mahçupyan’ın şu köşe yazısı da parti için muhalefetin Batı dostu ve daha akılcı çizgisini iyi özetliyor. 2 . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz -3- Özetle, Ekonomi Bölümü’nde bahsedeceğimiz üzere, TCMB seçiminde Erdoğan ve Davutoğlu’nun kapışması ile başlamak üzere Türkiye çok zorlu bir siyasi dönemeçe girdi. Erdoğan’ın ABD ziyaretinden dönmesinden sonra bu zorlukların önce piyasalarda (özellikle dövizde) ardından da ekonomide iskonto edilebileceği fikrini yavaş yavaş kendi iş dünyamız çerçevesinde de değerlendirmeliyiz. Küresel Bakış: Fed Nisan’da faiz artırabilir mi? Dolar’ın değer kazanmasına rağmen Brent’in 40 Dolar civarında tutunması bizce arz ve talep cephesinde önemli bazı değişikliklerin sonucu. Arz boyutunda Uluslararası Enerji Ajansı’nın senede 200 milyar Dolar’a varan yatırım açığı projeksiyonundan bahsettik, ayrıca ABD’de kayak üretimi de düşüyor. Bazı Suudi kaynaklara göre İran’ın üretimi 4 milyon varile çıkarması da teknik nedenlerle güç. Talep cephesinde ise bu yıl Çin’in ithalatının günde 300-600 bin varil kadar artması söz konusu. Eğer 17 Nisan’da Doha’da Rusya dahil büyük üreticiler makul bir kesinti/kota programında uzlaşırsa, Brent yaz aylarına 40-45 Dolar bandında girer ve küresel resesyon korkularına büyük ölçüde derman olur, ayrıca deflasyonist baskılar da azalır. Artık ezberlediniz, her hafta muhakkak dünya ekonomisinin gidişatını değerlendiriyoruz. Bu haftaki paragrafa başlarken bir kez daha hatırlatalım. Biz de bu yıl zayıf ve bol miktarda çıktı açığı üreten bir ekonomik performans bekliyoruz. Yazdıklarımız küresel resesyonu öngören çoğunluğun gerekçelerine cevap olarak okunmalı. Bizce dip yapan petrolün yanında en önemli iyimserlik nedeni Beijing’in gittikçe iyileşen iletişim politikası ve kurumlar vergisinde 90 milyar Dolar’lık indirim vaadi. Çin henüz yeni kalkınma modeline geçişi finansal darboğaz veya sert iniş yapmadan becerebileceğine ekonomistleri ikna edemedi, ama oyun planının içini giderek dolduruyor ve daha iyi anlatıyor. Çin bir süre daha yavaşlayacak, mesela Nisan başında açıklanacak PMI’lar da A/A gerileyebilir, fakat artan dozlarda mali teşvik ve kapasite indirimi gibi bir dizi yapısal reformlar sayesinde yılın ikinci yarısında toparlanacağı kanımızı sürdürüyoruz. Halen büyük ekonomiler arasında en zayıf halka Japonya: İmalat sanayi PMI daralıyor, çekirdek enflasyon sıfıra düştü ve ücret pazarlıklarında ortalama artış %1’in de altında. Yani ekonomide harcama gücü de eriyor. Fakat Abe’nin Nisan’da %2’lik KDV zammını öteleyeceğini açıklamasını bekliyoruz, bu ekonomiye bir doping etkisi yapabilir. ABD ve Euro-bölgesi (EB) PMI’larda ise hafif de olsa bir toparlanma gördük. . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz -4- Japonya’da negatif faizler ya da herhangi bir para politikası adımının ne denli yararlı olacağını biz de bilmiyoruz, ama AMB’nın attığı adımların işe yaradığına her geçen gün biraz daha ikna oluyoruz. Ama bunlar ticari bankalara değil sermaye piyasalarına ve borçlu devletlere yarıyor. Bir yanda İspanya ve Portekiz gibi kamu borcu yüksek devletlerin finansman giderleri hızla düşerek mali manevra alanı artıyor ki bu çok önemli, artık daha az kemer sıkmak zorunda kalacaklar. Öte yanda ise kurumsal bono-tahvil pazarında getiriler hızla düşerek firmaların ödeme yükünü hafifletiyor, bu da yatırım ve istihdamı artıracak, yakında talep Gelişmekte Olan Ülke (GOÜ, Piyasalar = GOP) SGMK’ya da kayabilecek. Evet, gelelim Fed sorusuna. Bizce Cuma günü yayınlanacak Tarım-Dışı İstihdan (TDİ) yine 200 bini bulur, ama okuduğumuz raporlarda ücretlerde artış beklentisi bulamıyoruz. Bu yüzden Fed’in Nisan ayında ikinci faiz artırımı yapmasını da beklemiyoruz. Peki o zaman Fed FOMC üyelerinden gelen bu şahince söylemin maksadı ne? Birincisi Cuma günü açıklanan veride 4Ç2015 milli gelir artışının %1.4’e (Tüm yıl: %2.4) revize edilmesinin gösterdiği gibi, ABD ekonomisi sanılandan çok daha iyi durumda ve gelecekte bir noktada enerji fiyatlarındaki artış ve istihdamın yardımı ile enflasyonun yükselmesi kaçınılmaz. Fed’in kademeli parasal sıkılaştırma politikasından vazgeçmesi söz konusu değil. İkincisi, Fed piyasaları ürkütmeden faiz artırımına hazırlanmak istiyor. Bunu da bir ölçüde başardı. Cuma günü itibarı ile futures piyasaları Haziran’da ikinci faiz artırımına %37 ihtimal biçiyordu, ama (piyasası açık olan) riskli varlıklarda ciddi bir satış görmedik. Eğer Fed piyasalarda panik atağı başlatmadan dünya ekonomisini ikinci faiz artışına taşırsa, zafer kazanacak. Bakalım başaracak mı? Türkiye Ekonomisi: TCMB pazarlığı, 1Ç sonunda görünüm ve 2Ç ile ilgili ilk yorum Erdoğan ve Davutoğlu kampları arasında geçen TCMB başkanı pazarlığı ile ilgili en son ve aydınlatıcı makale Bloomberg’in Türkiye’yi çok iyi tanıyan yazarı Benjamin Harvey’den geldi. Harvey’e göre, iki kamp henüz bir isimde uzlaşamadılar. Davutoğlu Erdoğan’ın “ortodoks politikalar” izleyecek bir isme razı olmayacağını bildiği için PPK üyeleri Murat Çetinkaya veya Ahmet Faruk Aysan’ı öneriyor. Erdoğan’ın adayı ise belli değil, ama çabuk faiz indirecek bir isim istiyor. Cumhurbaşkanlığı’na yakınlığı ile bilinen Cemil Ertem’in hafta boyunca yaptığı açıklamalardan da “yerli ve milli” bir aday istendiği apaçık. Cemil Ertem ayrıca TCMB’nin yaptığı 25 baz puan indirimi yeterli bulmayarak 75 puan talep etti. Belki de Külliye’nin adayı oldu. Bilmiyoruz, ama Harvey’e göre asıl pazarlık Erdoğan ABD’den döndükten sonra başlayacak. Bizce bu pazarlık piyasalar açısından hoş neticelenmeyecek, özellikle o günlere değin TL’deki güçlü performans devam ederse. Çünkü, Erdoğan her zaman TL’nin gücünü, izlediği politikalara güven oyu olarak algıladı ve bunları ısrarla sürdürme yoluna gitti. Bu kez de piyasaların hızla faiz . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz -5- indirecek bir adayı kolaylıkla benimseyeceği hatasına düşmesi muhtemel. Bu durumda Davutoğlu ya teslim olacak ya da AKP içinde ilk “resmi arızaya” şahit olacağız ve piyasalar darmadağın olacak. Gelelim 1Ç sonunda Türkiye ekonomisinin performansına. Bizce nasıl bir çeyreği geride bıraktık sorusunun cevabı şu dört grafikte gizli: Kapasite Kullanım Oranı 4Ç2015’e göre 1.5 kadar yükselmiş, bunu AB’ye yapılan ihracatın toparlanmasına ve Mart’ta iç talebin biraz canlanmasına (fakat 4Ç’nin gerisinde kalmasına) bağlıyoruz. İç talebin Mart’ta biraz toparlandığı gözlemini bize karma güven endeksi veriyor (bkz grafik syf: 6): Öte yanda ise 4Ç’e göre oldukça gerileyen, fakat Mart’ta biraz toparlayan tüketici güveni ve Mart’ta da gerileyen Reel Sektör Güven Endeksi çeyreklik bazda iç talepten fazla bir randıman beklemememizi öğütlüyor. Ayrıca kredilerde durma noktasındayız (bkz grafik syf: 6-7). . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz -6- . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz -7- Haftalık Parasal Göstergeler % Değişim Yılbaşından bugüne Yıllık 0.0 1.0 15.5 0.1 -0.2 6.4 -0.1 0.1 0.7 6.3 76.7 -1.1 0.0 -3.9 7.0 1143.8 1142.8 0.1 0.0 1.4 19.0 51.1 50.5 1.3 0.9 7.7 32.8 3.3 3.3 0.0 0.0 0.2 0.4 584.5 581.6 0.5 0.2 2.2 2.8 98.2 96.7 1.5 0.9 5.7 -15.3 1349.5 1348.4 0.1 0.1 2.2 14.5 Mevduatın Krediye Dönüşme Oranı (%)* 113.2 113.3 -0.1 -0.1 -1.3 1.0 Mevduatın Tahvile Dönüşme Oranı (%)* 7.6 7.6 0.0 0.0 0.3 -0.7 Kredi (milyar TL) Tüketici Kredileri ve Kredi Kartları Tüketici Kredileri Kredi Kartları Kurumsal Krediler Takipteki Krediler (brüt) Takipteki Krediler Rasyosu (brüt) Tahvil Bono Portföyü Yurtdışı Yerleşikler (piyasa değeri) Mevduat Haftalık 8-Haftalık HO 1528.1 0.0 385.3 -0.3 308.4 308.6 75.8 18 Mar 11 Mar 1528.0 384.2 Net Açık Pozisyon (mlr USD) 1.4 1.4 3.1 55.3 7.2 -193.2 sak: Brüt Döviz Pozisyonu 28.6 26.8 6.8 1.4 -13.3 -18.3 Kaynak: Turkey Data Monitor * yüzde değişim kolonları baz puan cinsindendir . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz -8- Biliyoruz, piyasada gelenek kredileri incelerken 13 haftalık hareketli ortlamayı kullanmak, fakat biz bu göstergeyi gittikçe daha kafa karıştırıcı bulmaya başladık. Onun yerine çok daha sarih olan yılbaşından bu yana kredi artışına bakıyoruz, cevap çok basit. Veri tarihi olarak nerdeyse 1Ç’in sonuna gelmişiz, toplam krediler sadece %1 artmış. Biraz daha yorum ekleyelim. Bizce Mart’ta terör üst kesimin eğlence gibi ihtiyari harcamalarını kısıtlarken, asgari ücret zammı sayesinde fakir kitlelerin harcamaları biraz arttı ve ihracat da canlandı. Fakat iç talebi katlayarak büyütecek kredi talebi büyüyemedi, çünkü hane halkı çok borçlu. İkinci çeyrek için ise çok karamsar değiliz, ama bizi biraz daha çetin günler bekliyor olabilir. Olumlu tarafta tarım güzel bir hasat yapıp çiftçiyi rahatlatacak ve gıda, enflasyonu düşük tutacak. İhracat da AB tarafından en azından 2015 düzeyinde tutulacak, fakat iç tüketim terör ve turizmde zayıf rezervasyonlar yüzünden fazla hızlanamaz. TCMB’nin yaptığı faiz indirimi de sabit sermaye yatırımlarını canlandırmakta kifayetsiz. Zaten, iş dünyasında asıl sorunlar politik riskler ve aşırı borçluluk da olabilir. Yaz aylarına baktığımızda, eğer Fed hakikaten Haziran’da ikinci kez faiz artıracak ve TBMM referandumu oylayacaksa, artan faizler ve poltik risk ekonomiyi 3Ç’de frenleyebilir. Piyasalar: ABD TDİ’ı bekleyeceğiz Seçilmiş Piyasa Göstergeleri % Değişim 25-Mar Hazine Gösterge Faizi (bileşik; %) 1/ 18-Mar Haftalık Aylık 3-Aylık Yılbaşından Bugüne Yıllık 10.12 10.19 -0.07 -0.98 -0.93 -0.66 1.64 TCMB 1-Haftalık Repo Faizi (basit; %) 1/ 7.50 7.50 0.00 0.00 0.00 0.00 0.00 TCMB Ortalama Fonlama Maliyeti (%) 1/ 8.86 8.93 -0.07 -0.23 0.12 0.05 1.15 10.13 10.36 -0.23 -0.19 0.15 -0.62 0.55 3.04 3.04 0.01 -1.36 -0.45 -0.43 13.37 USD/TL 2.873 2.858 0.53 -2.01 -1.43 -1.63 12.33 EUR/TL 3.208 3.222 -0.45 -0.76 0.45 0.66 14.31 81,356 82,943 -1.91 8.18 9.66 13.43 -1.56 2.83 2.90 -2.43 10.41 11.26 15.30 -12.37 5.0 5.4 -7.56 1.69 119.99 107.87 -0.03 410.3 421.7 -2.70 10.24 11.80 16.09 -10.69 Bankalar Arası Repo/Ters Repo Faiz Oranı (%) 1/ Döviz Kuru Sepeti (0.5$+0.5€) BIST 100 (TL, kapanış) BIST 100 (ABD sent) BIST İşlem Hacmi (milyar TL) 2/ MSCI TR Endeksi 1/ O tarihteki % değişimi değil, baz puan olarak farklarını gösterir. Hazine gösterge kağıdı 17 Haziran itibariyle 14 Haziran 2017'dır. 2/ Son veri 24 Mart tarihine aittir. . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz -9- Cuma günü Paskalya Tatili nedeniyle ABD 4Ç2015 GSYIH’nın %1.4 büyümeye revize edilmesinin piyasalara tam etkisini ölçemedik. Ama Türkiye’de öngörülebilir bütün iyi haberlerin iskonto edilmesi ile ralli duruldu. Orta-vadede risklerin giderek arttığı bir döneme girdiğimizi görüyoruz. Yurtdışında Fed’in Haziran’da faiz artırması olasılığı, içerde ise Haziran’da TBMM’nde referandum veya erken seçim kararı alınması bu orta vadeli risklerin başlıcaları. Bizim gibi terörün devam edeceğine inananlar açısından zayıf bir turizm sezonu da özellikle TL üstündeki baskılara eklenebilir. Kısa vadede ise ABD tarım-dışı istihdam istatistiği detayında ücretlerin bir kez daha artış trendine girmesi ve TCMB Başkanı seçimi rallilerin önünde çetin engeller olarak duruyor. Fakat, GOP rallisi de tam kıvamını buldu. Geçen hafta GOP fonlarına en az 3 milyar Dolar girmiş olabilir, Türkiye’de de bir önceki hafta 450 milyon Dolar civarında net yatırım vardı. Bizce reel para dediğimiz uzun vadeli fonlar daha yeni pozisyon almaya başladılar ve aldıklarını da tutacaklar. Üstelik, Mart ayından itibaren dünya ekonomisinin dirilmesini bekledik ve yeterli olmasa da bu yönde bir takım işaretler aldık. Bu şartlar altında oyun planımız ABD tarım-dışı istihdam verisini görünceye kadar piyasada kalmak, çünkü okuduğumuz raporlarda ücretlerin hızlanacağına dair inandırıcı bir yorum göremedik. Bu durumda Fed üyeleri şahince konuşsa da, Dolar rallisi çok mütevazi kalacak ve GOP’da rüzgar yelkenleri doldurmaya devam edecek. . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz -10- TCMB Başkanı seçiminin çok sıkıntılı geçeceği ve belki de Erdoğan ve Davutoğlu arasındaki fikir ayrlılıklarını gün yüzüne çıkaracağından fevkalade endişeliyiz. Erdoğan ABD’den dönünce Davutoğlu ile bir uzlaşma olmasını diliyoruz. Bizce GOP’da risk iştahı yüksek seyrettikçe, yatırımcılar faizleri indirmeye çok hevesli bir isme bile bir-iki ay tahammül edebilir. Ama, Nisan’ın ikinci haftasında uzlaşma sinyalleri görmezsek, kârımızı cebimize koyup, TCMB pazarlığının bitmesini beklemek niyetindeyiz. ÖNEMLİ: Bu gönderiyi başkaları ile lütfen paylaşmayalım. Raporlarımıza abone olmak isteyen dostlarınız ayesilada@gmail.com’a e-posta atarak abonelik şartlarımızı öğrenebilir. Fikir emeğimize saygınız için şimdiden teşekkür ederiz. Istanbul Analytics Ekibi . Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz