10 Nisan 2017

Geçen haftanın özeti

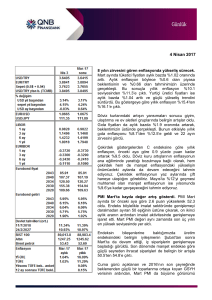

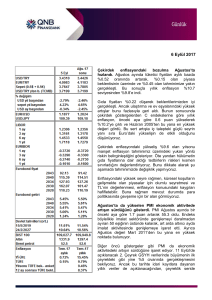

8 yılın zirvesini gören enflasyonda yükseliş sürecek. Mart

ayında tüketici fiyatları aylık bazda %1.02 oranında arttı. Aylık

enflasyon böylece %0.6 olan piyasa beklentisinin ve %0.66 olan

tahminimizin üzerinde gerçekleşti. Bu sonuçla yıllık enflasyon

%10.1 seviyesinden %11.3’e çıktı. Yurtiçi üretici fiyatları ise aylık

bazda %1.04 arttı ve güçlü yükseliş trendini sürdürdü. Bu

göstergeye göre yıllık enflasyon %15.4’ten %16.1’e çıktı.

Döviz kurlarındaki artışın yansımaları sonucu giyim, ulaştırma ve

ev aletleri gruplarında belirgin artışlar oldu. Gıda fiyatları da aylık

bazda %1.9 oranında artarak, beklentimizin üstünde gerçekleşti.

Bunun etkisiyle yıllık gıda enflasyonu %8.7’den %12.5’e geldi ve

22 ayın zirvesini gördü.

Çekirdek göstergelerden C endeksine göre yıllık enflasyon, önceki

aya göre 0.9 yüzde puan kadar artarak %9.5 oldu. Döviz kuru

artışlarının enflasyonun ana eğiliminde yarattığı bozulmaya bağlı

olarak, hem çekirdek hem de manşet enflasyondaki yükselişin

önümüzdeki aylarda da devam edeceğini tahmin ediyoruz.

Çekirdek enflasyonun yaz aylarında çift haneye ulaştığını

görebiliriz. Mayıs’ta %12’yi geçmesi muhtemel olan manşet

enflasyonun ise yılsonunda %9.6’ya kadar gevşeyeceğini tahmin

ediyoruz.

PMI Mart’ta kayda değer artış gösterdi. PMI Mart ayında bir

önceki aya göre 2.6 puan yükselerek 52.3 oldu. Endeks böylelikle

imalat sektöründe genişlemeyi daralmadan ayıran 50 eşiğinin

üstüne çıkarak, on ikinci aylık aranın ardından imalat aktivitesinde

genişlemeye işaret etti. Mart PMI değeri aynı zamanda son üç yılın

en yüksek seviyesinde yer aldı.

Endeksin bileşenlerine baktığımızda üretim endeksindeki belirgin

iyileşmenin Şubat’tan sonra Mart’ta da devam ettiği, iç siparişlerin

genişlemeye başladığı görüldü. Son dönemde manşet endekse

göre güçlü seyreden ihracat siparişleri de belirgin bir artışla

50.5’ten 54.8’e çıktı.

Cuma günü açıklanan ve 2016’nın son çeyreğinde beklenenden

güçlü bir toparlanma ortaya koyan GSYH verisinin ardından, Mart

PMI da büyüme görünümü açısından olumlu işaret verdi.

Önümüzdeki dönemde hükümetin iç talebi canlandırmaya yönelik

mali önlemleri ekonomik aktivitede kısa vadede daha da artış

Gökçe Çelik

+(90) 212 318 5096

gokce.celik@qnbfinansbank.com

Deniz Çiçek

+(90) 212 318 5086

deniz.cicek@qnbfinansbank.com

yaratabilir. Ancak yükselen enflasyon ve Fed’in yaklaşan faiz

artırımları sebebiyle para politikasında sıkılaşmanın gerekli olması

yüzünden, büyümedeki ivmelenme sınırlı olacaktır. Son açıklanan

verilerin ardından bu yıl için %3.3 olan GSYH büyümesi tahminimiz

üzerindeki riskleri yukarı yönlü görüyoruz.

Dış ticaret açığı Mart’ta ihracat sayesinde azaldı. Gümrük ve

Ticaret Bakanlığından açıklanan öncü dış ticaret verilerine göre,

Mart ayı dış ticaret açığı 4.5 milyar dolar olarak kaydedildi. TÜİK’in

verileri baz alındığında, önceki yıla göre %14 yükselen aylık ihracat

14.5 milyar dolar, %7 yükselen ithalat 19 milyar dolar oldu. Dış

ticaret açığı ise %10 azaldı. Bunun sonucunda, önceki ay 56.8

milyar dolar olan 12 ay birikimli dış ticaret açığı 56.3 milyar dolara

indi.

İhracat tarafında altın dışı ihracat, %17 gibi güçlü bir artış kaydetti.

Bunda %33 artan otomotiv sektörü ihracatının önemli payı oldu.

İthalat tarafındaysa, enerjide yükselen petrol fiyatı sebebiyle yıllık

%33 (0.7 milyar dolar) artış görüldü. Altın ticareti ise hem ihracat,

hem ithalat yönünden dış dengeye olumsuz etki yaptı

Önümüzdeki dönemde, enerji ithalatının ve iç talebin toparlanması

dış ticaret açığını olumsuz, dış talebin güçlenmesi olumlu

etkileyecek. Bu gelişmeleri dikkate alarak artmasını beklediğimiz

dış ticaret açığının 2017 yılı sonunda 63 milyar dolar olacağını

tahmin ediyoruz.

Önümüzdeki Haftaya Bakış

Şubat ayı sanayi üretim endeksi bugün saat 10’da

açıklanacak.

Mevsimsellikten

arındırılmış

sanayi

üretim

endeksinin aylık bazda %1 artacağını tahmin ediyoruz. Otomobil

üretimi ve ihracattaki güçlü performans aylık bazdaki artış

eğiliminin devam edeceği beklentimizi destekliyor. Arındırılmamış

ve takvim etkisi arındırılmış endeksler için tahminlerimiz sırasıyla

%0.5 ve %2.4. Arındırılmamış endeks için piyasa beklentisi ise

%1.8.

GSYH verileri 2016’nın dördüncü çeyreğinde iç talepte sürpriz

şekilde güçlü bir toparlanmaya işaret etti. PMI başta olmak üzere

öncü göstergeler, ekonomik aktivitenin bu yılın ilk çeyreğinde de

ivmelendiğini gösteriyor. Sanayi üretimi verilerinin bunu teyit edip

etmeyeceği önem arz ediyor. Hükümetin mali tedbirlerine ve

güçlenen dış talebe bağlı olarak bundan sonra da büyümede

ivmelenme görmemiz muhtemel. Ancak siyasi belirsizlikler,

TCMB’nin sıkı para politikası ve Fed’in faiz artırımları ivmelenmeyi

sınırlayabilir. Tüm bunları dikkate alarak, yukarı yönlü risklere

rağmen, %3.3 olan mevcut 2017 GSYH büyüme tahminlerimizi

koruyoruz.

Şubat ayı ödemeler dengesi Salı günü açıklanacak. Şubat

ayında cari işlemler açığının %21 genişleyerek 2.4 milyar dolar

olmasını bekliyoruz. Piyasa beklentisi ise 2.5 milyar dolar. Geçmiş

verilerde revizyon olmadığı takdirde, tahminimiz 12 ay birikimli cari

açığın önceki aydaki 33.2 milyar dolar seviyesinden 33.6 milyar

dolara geleceğine işaret ediyor.

Önümüzdeki dönemde enerji ithalatının ve iç talepteki toparlanma

dış açık üstündeki baskıyı artırırken, güçlü seyretmesi muhtemel

ihracat performansı bu baskıyı sınırlayacaktır. Turizmde ise bir

iyileşme olup olmayacağı belirsizliğini koruyor. Bu koşullarda,

genişleyecek olan cari işlemler açığının yılsonunda 40 milyar dolar

olacağını tahmin ediyoruz.

Bu hafta ayrıca Pazar günü yapılacak olan anayasa referandumu

piyasalarda takip edilecek.

Bu rapor, QNB Finansbank Hazine Bölümü ekonomistleri tarafından müşterilerini

bilgilendirmek amacıyla düzenlenmiştir. Raporun QNB Finansbank ile ilişkili bir kuruluşun

müşterisi tarafından kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi

olacaktır. Bu raporda sunulan bilgi, yorum ve tavsiyeler raporu hazırlayanların görüşlerini

yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve

getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan

görüşlere dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar doğurmayabilir.

Bu rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam kaynaklardan

faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit edilmemiştir. QNB

Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve

doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde

önceden belirtilmeksizin değişiklik yapma hakkı saklıdır. QNB Finansbank ve ilişkili

kuruluşlar ile bu kurumlarda çalışan personel araştırma raporlarında sözü edilen menkul

kıymetlere yatırım yapabilir ve zaman içerisinde pozisyonlarını değiştirebilir. Bu raporda yer

alan bilgilerin bir kısmı ya da tamamının kopyası çıkarılamaz ya da dağıtılamaz.