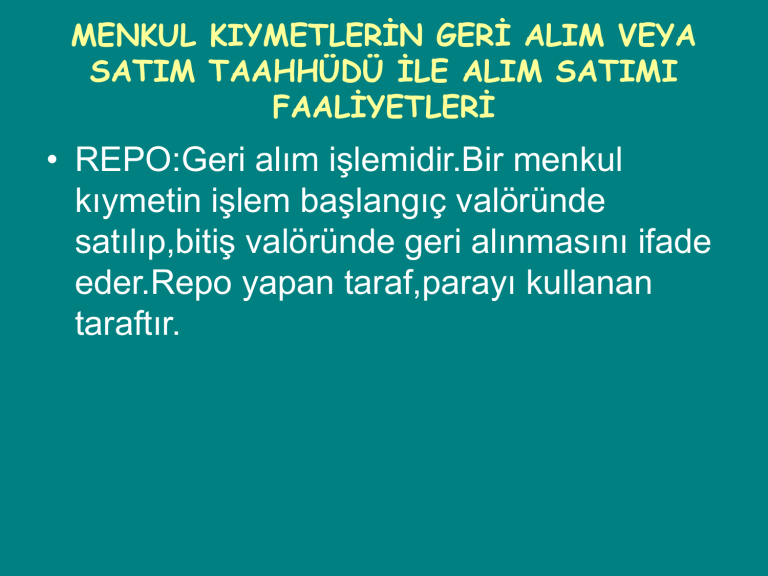

menkul kıymetlerin geri alım veya satım taahhüdü ile alım satımı

advertisement

MENKUL KIYMETLERİN GERİ ALIM VEYA SATIM TAAHHÜDÜ İLE ALIM SATIMI FAALİYETLERİ • REPO:Geri alım işlemidir.Bir menkul kıymetin işlem başlangıç valöründe satılıp,bitiş valöründe geri alınmasını ifade eder.Repo yapan taraf,parayı kullanan taraftır. • TERS REPO:Geri satım işlmedir.Bir menkul kıymetin işlem başlangıç valöründe alınıp,bitiş valöründe geri satılması işlemidir. REPO VE TERS REPO İŞLEMLERİNİ YAPMAYA YETKİLİ KURULUŞLAR • Repo ve ters repo işlemlerini,faaliyet izni almış bankalar ile daha önce ihraç edilmiş olan sermaye piyasası araçlarının alım satımına aracılık etmeye yetkili ve Kurul’un sermaye yeterliliğine ilişkin düzenlemeleri uyarınca gerekli asgari öz sermaye yükümlülüğü sağlamış olan aracı kurumlar yapabilir. Yetkili kuruluşlar,borsada müşteri nam ve hesabına,kendi namına müşteri hesabına veya kendi nam ve hesaplarına borsa dışında ise sadece kendi nam ve hesaplarına işlem yapabilirler.Yetkili kuruluşların yapabilecekleri repo işlemlerinin limitine ilişkin düzenlemler T.C Merkez Bankası’nca yapılır. İŞLEM KONUSU MENKUL KIYMETLER • REPO VE TERS REPO İŞLEMLERİNE KONU OLABİLECEK MENKUL KIYMETLER ŞUNLARDIR; • Devlet tahvilleri • Hazine bonoları • Banka bonoları ve banka garantili bonolar • Özelleştirme İdaresi Başkanlığı ve Toplu Konut İdaresi Başkanlığı’nca ihraç edilen borçlanma senetleriyle,mahalli idareler ve bunlarla ilgili idare,işletme ve kuruluşların kanun uyarınca ihraç ettikleri borçlanma senetleri • Varlığa dayalı menkul kıymetler dahil olmak üzere,menkul kıymetler borsaları veya teşkilatlanmış diğer piyasalarda işlem gören veya borsada tescil edilmiş olan borçlanma senetleri REPO VE TERS REPO İŞLEMLERİNİN ESASLARI • REPO TERS REPO İŞLEMLERİNİN AŞAĞIDAKİ ESASLARA GÖRE YAPILMASI GEREKMEKTEDİR. • Taraflar arasında,işlemlerin genel esaslarını düzenleyen yazılı bir çerçeve anlaşması yapılması • Repo işlemlerinde,taraflar arasında kararlaştırılan şartlarla işlemin yapılarak menkul kıymet bedelinin çerçeve anlaşmasında belirlenen şekilde ödenmesi • Ters repo işlemlerinde,taraflar arasında kararlaştırılan şartlarla işlemin yapılarak menkul kıymetin çerçeve anlaşmasında belirlenen usuller dahilinde tevdi edilmesi ve bu menkul kıymetlerin yetkili kuruluşlar tarafında TCMB’ce yapılacak düzenlemeler çerçevesinde “depo” edilmesi. • İşlemin vadesinde taahhütlerin yerine getirilerek kararlaştırılan bedelin ilgili tarafa iletilmesi ile menkul kıymetin karşı tarafa iade edilmesi SERMAYE PİYASASI KURUMLARI • SERMAYE PİYASASI KANUNA’NA GÖRE FAALİYETTE BULUNABİLECEK SERMAYE PİYASASI KURUMLARI ŞUNLARDIR; • Aracı Kuruluşlar • Yatırım Ortakları • Yatırım Fonları • Sermaye piyasasında faaliyet göstermesine izin verilen diğer kurumlardır. ARACI KURULUŞLAR • Aracı kurumlar ile sermaye piyasasında faaliyet gösterme yetkisini almış bankalar aracı kuruluşları oluşturur.Ancak yukarıda “Aracı Kuruluşlar” olarak belirlenen madde sermaye piyasası kurumlarının 32. maddesinde “Aracı kurumlar” olarak belirtilmektedir • Aracı kurumlar fiyat hareketini izleyerek,geleceğe yönelik tahminler yaparak yetişmiş uzman kadrolarıyla,ihraç eden ortaklıklara ve tasarruf sahiplerine yol gösterme ve onları aydınlatma fonksiyonunu üstlenmiştir. • Aracı kurumlar herşeyden önce nitelikleri gereği sermaye piyasası yardımcı kuruluşu fonksiyonlarını yerine getirirler.Ancak bu kuruluşların kendilerine özgü diğer yardımcı kuruluşlardan farklı fonksiyonları vardır.Aracı kurumlar benzer kurumlarla karşılaştırılmalarında da görülebileceği gibi,menkul kıymet yatırım ortaklığı ve menkul kıymet yatırım fonunun aksine doğrudan finansman mekanizmasında yardımcılık yapar. • Aracı kurumun tüm ihracı kendi nam ve hesabına,ihraç eden ortaklıktan satın alıp,daha sonra elden çıkarması da çelişki yaratmaz.Çünkü aracı kurum,bu evrakı yatırım düşüncesiyle değil,ilk elverişli fırsatta elden çıkarma amacıyla almaktadır. • Aracı kurumlar hem ihraç eden ortaklıklara,hem yatırımcılara danışmanlık hizmeti sunarlar.Aracı kurumlar,yetişmiş ve bilgili personeli ile ihraç eden ortakların yanı sıra tasarruf sahiplerine de yol gösterme ve onları aydınlatma fonksiyonunu üstlenmiştir. • Aracı kurumlar,ihraç eden ortaklığa,senetlerin ihracının koordinasyonu ve yönetimi konusunda da hizmet vermesi mümkündür.Aracı kurumlar,seneti ihracına karar veren ortaklığın yetkili organlarına danışmanlık yapabilirler. • Menkul kıymetlerin birinci el piyasada halka arzı ile,menkul kıymetlerin,bunların dışında kalan kıymetli evrakın ve mali değerleri temsil eden veya ihraç edenin mali yükümlülüklerini içeren her türlü evrakın ikinci el piyasada alım satımı da aracı kurumlarca yapılabilir. • Aracı kurumların para arzını dolaylı yoldan etkileme fonksiyonları vardır.piyasadaki para miktarını direkt olarak yönlendirebilen Merkez Bankası ve ticari bankaların yanı sıra aracı kurumlar da,gelir sahiplerinin daha büyük ve daha küçük miktarlarda tasarrufa yönelmelerini ve menkul kıymetlere yatırım yapmalarını sağladıkları oranda para politikasında etkin olabilirler. YATIRIM ORTAKLARI • Yatırım ortakları çeşitli küçük tasarruf sahibi insanların parasını toplayarak anonim şirket aracılığıyla çeşitli kuruluşların hisse senedine yatırmak için bir portföy oluşturulması halidir. • Burada atık bir şirketin hisse senetlerinden değil,birkaç şirketin hisse senetlerinden oluşan bir portföy bulunmakta ve bu kuruluşa parasını yatırmış olan küçük tasarruf sahibi yurttaş bu portföyün sağladığı gelir ortalamasından yararlanmaktadır. • İlk yatırım ortakları 1868 yılında Londra’da kurulmuştur. •Yatırım ortakları özellikle yatırım kaynaklarının daraldığı dönemlerde ilgi görmüştür. • Yatırım ortaklarının klasik hisse senetlerine yapılan yatırımdan farkı,şirket farklılaştırılması ve çeşitlendirilmesi yaratması ve böylelikle küçük tasarruf sahibine karını bir şirketin iniş ve çıkışına bağlı bırakmamısır. YATIRIM ORTAKLIKLARI • • • • • Mevduat toplayamazlar. Aracılık faaliyetlerinde bulunamazlar. Ticari ve zirai faaliyette bulunmazlar. Ödünç para vermekle uğraşmazlar. Pay senetlerini satın aldıkları ortakların herhangi bir şekilde sermayesine ve yöntemlerine hakim olmak amacı güdemezler. YATIRIM FONLARI • Halktan katılma belgeleri karşılığında toplanan paralarla belge sahipleri hesabına,riskin dağıtılması ilkesi ve inançlı mülkiyet esaslarına göre sermaye piyasası araçları ile ulusal piyasalarda ve uluslar arası borsalarda işlem gören altın ve diğer kıymetli madenler portföyü işletmek amacıyla kurulan mal varlığında yatırım fonu adı verilir. • Yatırım fonlarında gerçek veya tüzel kişilerin ortaklık haklarını gösteren katılma belgesi vardır. • İtibari değerleri yoktur. • Katılma belgelerinin halka arzedilmeleri zorunludur. • YATIRIM ORTAKLARI VE YATIRIM FONLARINI ORTAYA ÇIKARAN BAŞLICA İKİ FAKTÖR VARDIR.BUNLAR; • A)Küçük yatırımcıların yatırımlarından,portföy yönetiminde ve risk dağıtımında bir uzmandan yararlanma ihtiyacı ve büyük çapta bir portföyün vereceği imkanlarla riskten kaçınma. • B)Oluşan belli tipteki portföyün defalarca tekrarlanmasını bertaraf etmek. • Buna göre yatırım ortaklıkları ve yatırım fonları aşağıdaki özellikleri taşımaktadır. • Çok sayıda küçük sermaye sahibi vardır. • Herkes için tek tip portföy söz konusudur. • Uzmanlarca portföy oluşturmakta ve yönetilmektedir. • Portföydeki maksimum fayda ile minimum risk arasında bir optimal denge sağlamaya çalışmaktadır. • Portföy hizmetleri tek elden yürütülmektedir. • REPO VE TERS REPO NEDİR?REPO VE TERS REPOYU KONU ALABİLECEK MENKUL KIYMETLER NELERDİR?