Allianz Hayat ve Emeklilik A,Ş,

PARA PİYASASI LİKİT KAMU EMEKLİLİK YATIRIM FONU

FAALİYET RAPORU

(01.01.2010 -31.12.2010 DÖNEMİ)

I.GENEL BİLGİ

Allianz Hayat ve Emeklilik A,Ş.’ nin kurucu, Yapı Kredi Portföy Yönetimi A.Ş.’ nin portföy yöneticisi olduğu fon, 27 Ekim

2003 tarihinde halka arz edilmiştir. Fonun 200.000.000 (ikiyüzmilyon TL)’lık fon başlangıç tutarını temsilen

20.000.000.000 (Yirmimilyar) adet 1’ inci tertip fon payları 17/10/2003 tarih itibariyle EYF.42-1/1237 nolu belge ile

2499 sayılı Sermaye Piyasası Kanunu hükümlerine göre Kurul kaydına alınmıştır.

Allianz Hayat ve Emeklilik A.Ş. emeklilik planları kapsamında katılımcılara sunulan fon, Likit Plan, Tahvil Bono Plan, 006

no,lu Plan ve Genç Plana dahildir. Fon ayrıca, Allianz Hayat ve Emeklilik A,Ş.’ nin gruplara yönelik planlarında da yer

almaktadır.

Fonun stratejisi kısa vadeli Hazine Bonosu ve ters repo gibi sabit getirili kamu menkul kıymetlerine yatırım yaparken,

düşük riski hedefleyen müşteri tercihlerine uygun bir aktif yönetim stratejisi uygulamaktır. Fon ters reponun yanısıra kısa

vadeli bonoların getirisinden de yararlanmayı hedeflemektedir.

Şirket'in ortaklık yapısındaki değişiklik sonucu Koç Allianz Hayat ve Emeklilik A.Ş. olan ünvanı Allianz Hayat ve Emeklilik

A.Ş. olarak değiştirilmiş olup; Sermaye Piyasası Kurulu’ndan alınan 31/12/2008 tarih ve 15 – 1207 sayılı izin

doğrultusunda değişikliğine ilişkin ana sözleşme tadil metni 06/01/2009 tarihinde Ticaret Sicili’ne tescil ve 09/01/2009

tarih ve7224 sayılı TTSG’de ilan edilmiştir.

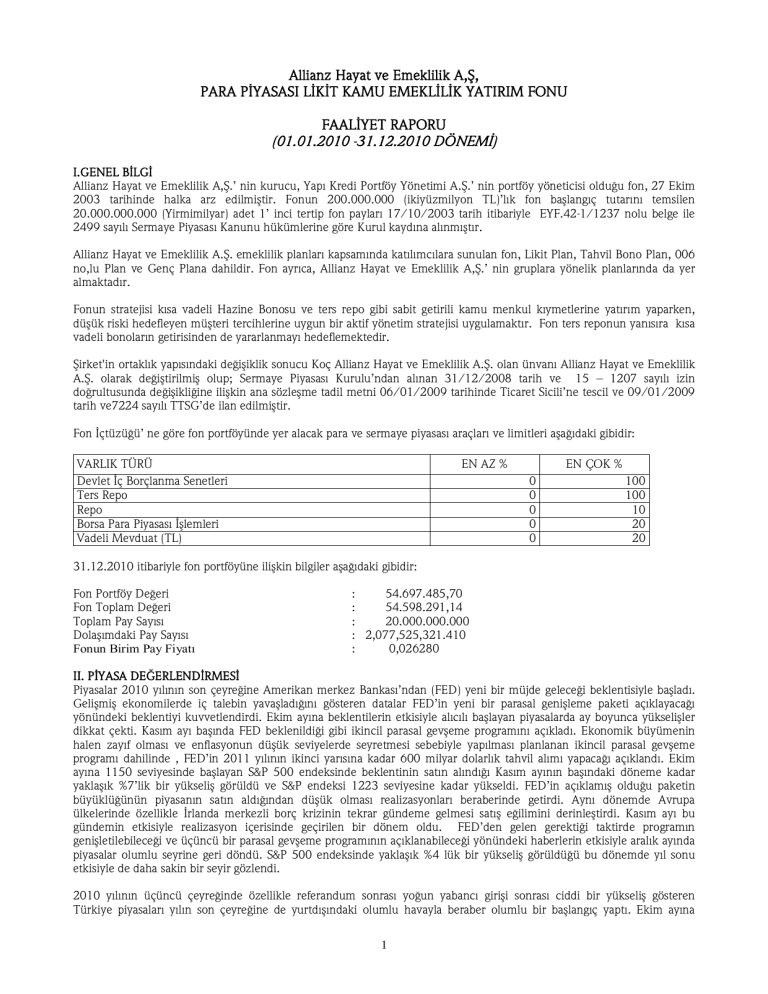

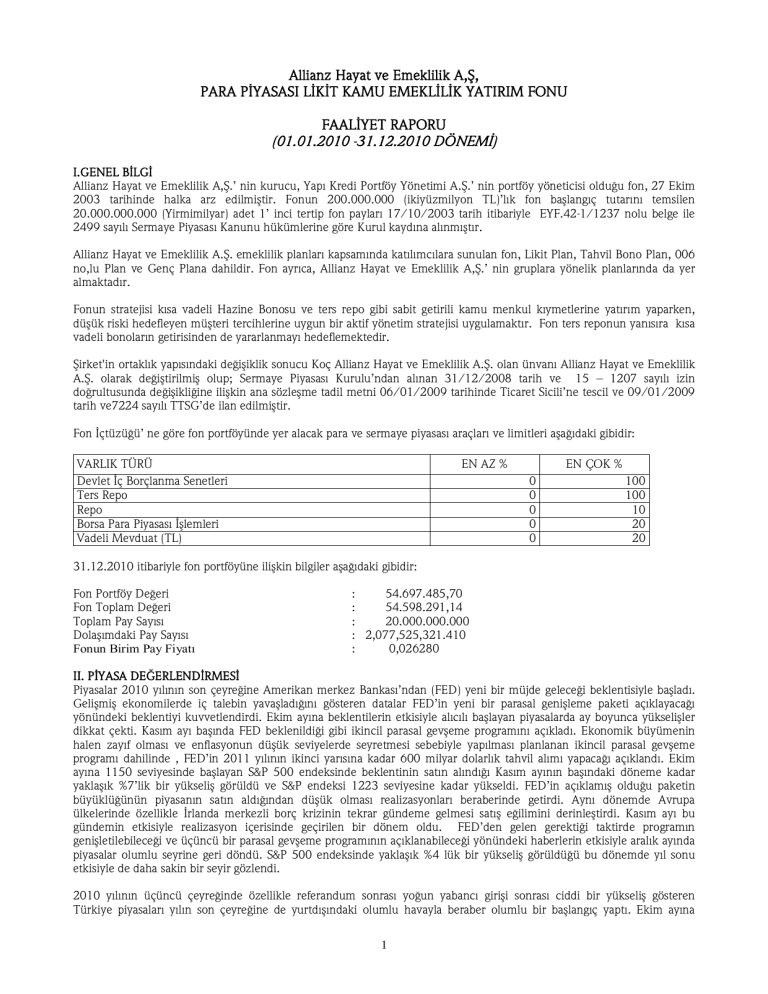

Fon İçtüzüğü’ ne göre fon portföyünde yer alacak para ve sermaye piyasası araçları ve limitleri aşağıdaki gibidir:

VARLIK TÜRÜ

Devlet İç Borçlanma Senetleri

Ters Repo

Repo

Borsa Para Piyasası İşlemleri

Vadeli Mevduat (TL)

EN AZ %

EN ÇOK %

0

0

0

0

0

100

100

10

20

20

31.12.2010 itibariyle fon portföyüne ilişkin bilgiler aşağıdaki gibidir:

Fon Portföy Değeri

Fon Toplam Değeri

Toplam Pay Sayısı

Dolaşımdaki Pay Sayısı

Fonun Birim Pay Fiyatı

:

54.697.485,70

:

54.598.291,14

:

20.000.000.000

: 2,077,525,321.410

:

0,026280

II. PİYASA DEĞERLENDİRMESİ

Piyasalar 2010 yılının son çeyreğine Amerikan merkez Bankası’ndan (FED) yeni bir müjde geleceği beklentisiyle başladı.

Gelişmiş ekonomilerde iç talebin yavaşladığını gösteren datalar FED’in yeni bir parasal genişleme paketi açıklayacağı

yönündeki beklentiyi kuvvetlendirdi. Ekim ayına beklentilerin etkisiyle alıcılı başlayan piyasalarda ay boyunca yükselişler

dikkat çekti. Kasım ayı başında FED beklenildiği gibi ikincil parasal gevşeme programını açıkladı. Ekonomik büyümenin

halen zayıf olması ve enflasyonun düşük seviyelerde seyretmesi sebebiyle yapılması planlanan ikincil parasal gevşeme

programı dahilinde , FED’in 2011 yılının ikinci yarısına kadar 600 milyar dolarlık tahvil alımı yapacağı açıklandı. Ekim

ayına 1150 seviyesinde başlayan S&P 500 endeksinde beklentinin satın alındığı Kasım ayının başındaki döneme kadar

yaklaşık %7’lik bir yükseliş görüldü ve S&P endeksi 1223 seviyesine kadar yükseldi. FED’in açıklamış olduğu paketin

büyüklüğünün piyasanın satın aldığından düşük olması realizasyonları beraberinde getirdi. Aynı dönemde Avrupa

ülkelerinde özellikle İrlanda merkezli borç krizinin tekrar gündeme gelmesi satış eğilimini derinleştirdi. Kasım ayı bu

gündemin etkisiyle realizasyon içerisinde geçirilen bir dönem oldu. FED’den gelen gerektiği taktirde programın

genişletilebileceği ve üçüncü bir parasal gevşeme programının açıklanabileceği yönündeki haberlerin etkisiyle aralık ayında

piyasalar olumlu seyrine geri döndü. S&P 500 endeksinde yaklaşık %4 lük bir yükseliş görüldüğü bu dönemde yıl sonu

etkisiyle de daha sakin bir seyir gözlendi.

2010 yılının üçüncü çeyreğinde özellikle referandum sonrası yoğun yabancı girişi sonrası ciddi bir yükseliş gösteren

Türkiye piyasaları yılın son çeyreğine de yurtdışındaki olumlu havayla beraber olumlu bir başlangıç yaptı. Ekim ayına

1

65.000 seviyelerinden başlayan İMKB 100 endeksinde yurtdışındaki olumlu beklentilerle 71,700 seviyelerine kadar

yükselişler görüldü ve IMKB tarihinin rekor seviyelerine gelindi. FED’in açıklamış olduğu niceliksel gevşeme paketi sonrası

gene yurtdışına paralel olarak realizasyon görülen endekste Avrupa kaynaklı borç sıkıntılarının tekrar gündeme gelmesiyle

sert satışlar görüldü. Kasım ayının son haftasından itibaren başlayan satışlarda Türkiye diğer ülke borsalarının oldukça

üstünde bir düşüş yaşadı. TCMB’nin munzam karşılıklarda yapmış olduğu artırımla bankaların kredi büyümelerinin önüne

geçilmek istenmesi bu düşüşün esas nedeni olarak görülebilir. Özellikle mali sektörden yabancı çıkışlarının görüldüğü

Aralık ayının sonunda IMKB 100 endeksi yılı 66,000 seviyelerinden kapattı.

Tahvil-bono piyasasında ise yılın son çeyreğine referandum sonrası açıklanan Orta-vadeli programın olumlu etkisiyle girildi.

Özellikle yurtdışı hisse senedi piyasalarında dalgalı bir seyir görüldüğü Kasım ayı içerisinde de bono piyasası güvenli bir

liman olarak görülmeye devam etti. TCMB’nin bu dönem içerisinde öncelikle borç alma ve verme faizlerini sonra da

sürpriz bir şekilde gösterge faizi indirmesi bono piyasasındaki olumlu havaya destek verdi. Son çeyrek içerisinde

enflasyonun da beklentilerin altında gelmesi olumlu havaya destek oldu ve gösterge faiz rekor düşük seviyesine kadar

gerileyerek 2010 yılını 7,08 seviyesinden kapattı.

USD/TL de ise TCMB’nin kısa vadeli yabancı yatırımların önüne geçmek için yapmış olduğu hareketler sonrası Yükselişler

görüldü . EURO/USD paritesinde 1,35-1,28 bandında dalgalı bir seyir görülen dönemde USD/TL diğer para birimlerinin

aksine yükseliş yönlü bir eğilim gösterdi. USD/TL de 1,50 seviyesinin kırılmasıyla alımların hızlanmasıyla 1,58

seviyelerine kadar yükseliş görüldü. TCMB’nin dönem içerisinde rezervlerini de arttırmak amaçlı dolar alım ihalelerinde

yeni bir düzenlemeye gitmesi Dolar/TL’deki harekete destek oldu. Bu dönemde yurtiçi yerleşiklerin taşımış oldukları ciddi

döviz pozisyonlarında bu yükselişle beraber bir azalma görüldü.

Ağırlıklı olarak gecelik faize ve kısa vadeli bonolara yatırım yapan fon, Merkez Bankası’nın kısa vadeli faiz politikasından

etkilenmektedir. Beklenen enflasyona bağlı olarak Merkez Bankası’nın O/N faiz politikası, kısa vadeli bonoların faizlerini

ve fonun getirisini etkilemeye devam edecektir. Düşen enflasyon ve düşük talep ortamında 2011 yılının son çeyreğine

kadar faiz artırımı olmayacağı beklentisiyle Likit Emeklilik fonunun ortalama vadesini genelde piyasa seviyesinin bir miktar

üstünde tutarak (34 ila 44 gün arası) yönettik. Böylece bono ve repo arasındaki marj, mevduat ve O/N repo aracılığıyla

fonumuza getiriler sağlamayı amaçladık.Fon içerisinde likit fonun izni olan maksimum 45 gün dahilinde nispeten daha orta

vadeli kıymetler tutulmuş ve tahvil-bono getiri eğrisini aştığı durumlarda vadeli mevduat ve vadeli repo da yapılmıştır

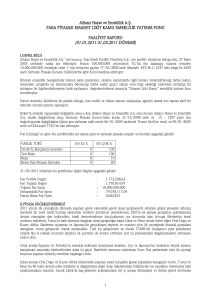

III. SATIŞLARA İLİŞKİN BİLGİLER

31/12/2010 tarihi itibariyle katılımcıların elinde bulunan pay adedi 2.077.525.321,41 ‘dir. İlgili dönemde fonun satış

hacim grafiği aşağıdaki gibi olmuştur:

AZL

2.500.000.000

2.000.000.000

1.500.000.000

1.000.000.000

500.000.000

0

10

10

10

10

10

10

10

10

10

10

10

10

2.

5.

8.

1.

1.

3.

4.

6.

7.

9.

0.

2.

0

0

0

1

0

0

0

0

0

0

1

1

.

.

.

.

.

.

.

.

.

.

.

.

31

28

31

30

31

30

31

31

30

31

30

31

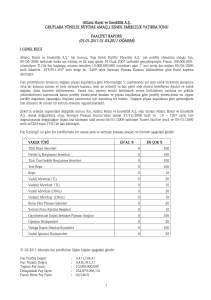

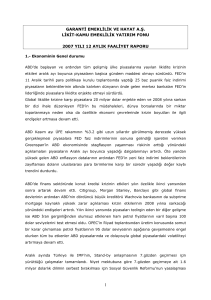

IV. KARŞILAŞTIRMA ÖLÇÜTÜ İLE MUKAYESE

01.01.2010 – 31.12.2010 döneminde fonun ve karşılaştırma ölçütünün getirisi sırasıyla %5,50 ve %7,21

gerçekleşmiştir.

2

olarak

Fonun ve karşılaştırma ölçütünün dönem içindeki getiri grafiği aşağıdaki gibidir:

31.12.10

31.10.10

30.09.10

31.08.10

31.07.10

30.06.10

31.05.10

30.04.10

31.03.10

28.02.10

31.01.10

30.11.10

benchmark

fon getiri

AZL-Fon Benchm ark Getiri Karşılaştırm a

8,00

7,00

6,00

5,00

4,00

3,00

2,00

1,00

0,00

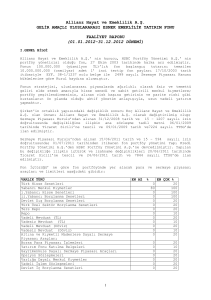

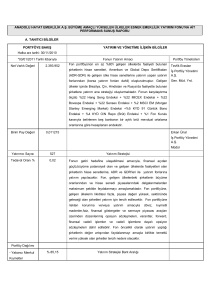

V. PORTFÖY DAĞILIMI

31.12.2010 itibariyle ve yılbaşından 31.12.2010 tarihine kadar fonun portföy dağılımı aşağıdaki gibidir:

AZL

31.12.2010 12 Aylık

Borçlanma

Senet.

Hisse Senedi

Repo Ters Repo

BPP İşlemi

Yabancı Tahvil

EuroBond

Yabancı Hisse

Vadeli Mev.-TL

Vadeli Mev.-YP

Kıymet.Maden

Varant

Özel Sektör

Tah.

Toplam

37,28

0,00

44,52

0,00

0,00

0,00

0,00

17,40

0,00

0,00

0,00

34,24

0,00

49,61

1,96

0,00

0,00

0,00

13,99

0,00

0,00

0,00

0,80

100,00

0,21

100,00

31.12.2010 itibariyle ve 01.01.2010-31.12.2010 dönemine ilişkin ortalama portföy dağılımlarını gösteren grafikler

aşağıdaki gibidir:

0,00

AZL 31.12.2010

0,80

17,40

37,28

44,52

Solmaz Altın

Mali İşler Direktörü

Fon Kurulu Başkanı

Borçlanma Senet.

Hisse Senedi

Repo Ters Repo

BPP İşlemi

Yabancı Tahvil

EuroBond

Yabancı Hisse

Vadeli Mev.-TL

Vadeli Mev.-YP

Kıymet.Maden

Varant

Özel Sektör Tah.

AZL 12 Aylık

13,99

0,00 0,21

1,96

49,61

Burcu Uzunoğlu

Yatırım Yönetimi Grup Müdürü

Fon Kurulu Üyesi

3

34,24

Borçlanma Senet.

Hisse Senedi

Repo Ters Repo

BPP İşlemi

Yabancı Tahvil

EuroBond

Yabancı Hisse

Vadeli Mev.-TL

Vadeli Mev.-YP

Kıymet.Maden

Varant

Özel Sektör Tah.