EKONOMİK GÖRÜNÜM

Erdem Başçı

Başkan

06 Kasım 2013

İstanbul Sanayi Odası

Genel Değerlendirme

Merkez Bankası enflasyon görünümü orta vadeli hedeflerle uyumlu

olana kadar para politikasındaki temkinli duruşunu koruyacaktır.

Yurt içi nihai talep ve ihracat ılımlı büyüme eğilimlerini korumaktadır.

Altın ticareti hariç tutulduğunda cari işlemler açığındaki kademeli

iyileşme eğiliminin 2014 yılında da süreceği tahmin edilmektedir.

Merkez Bankası fiyat istikrarını etkileyen gelişmeleri yakından takip

ederek gereken tedbirleri almaya devam edecektir.

2

Sunum Planı

I.

Enflasyon

II.

Dış Denge

III.

Büyüme

3

ENFLASYON

4

Küresel Enflasyon

TÜFE Enflasyonu

Emtia Endeksleri*

1000

Ana Endeks

Tarım

End. Metal

(Yıllık Değişim, Yüzde)

Enerji

10

Gelişmiş Ülkeler

Gelişmekte Olan Ülkeler

900

8

800

700

6

600

500

4

400

2

300

200

0

100

0

Kaynak: Bloomberg, TCMB.

-2

Son Veri: 31 Ekim 2013

*30 günlük hareketli ortalama

Kaynak: Bloomberg, TCMB.

Son veri: Ağustos 2013

5

Enflasyon Karşılaştırması

Türkiye ve Diğer Gelişmekte Olan Ülkeler Karşılaştırması

(Yüzde, Ağırlıklı Ortalama)

30

Türkiye

Gelişmekte Olan Ülkeler

25

20

15

10

7,4

6,6

5

5.0 4,8

0

Kaynak: Bloomberg

Gelişmekte olan ülkeler: Brezilya, Meksika, Çek Cum., Macaristan, Polonya, Güney Afrika, Çin, Hindistan, Rusya,

Türkiye, Endonezya, Arjantin, Tayland, Kolombiya, Romanya, Filipinler, Ukrayna, Vietnam, Şili, Peru, Mısır ve Fas

*2013 ve 2014 yıl sonu tahminleri ’’Consensus Forecast Ekim 2013’ ten alınmıştır.

6

Enflasyon

TÜFE ve Ana Eğilimi

(Yıllık Değişim, Yüzde)

12

11

10

9

8

7

6

TÜFE

İşlenmemiş Gıda, Al. İç. ve Tütün Dışı TÜFE

5

4

Kaynak: TÜİK, TCMB.

Son Veri: Ekim 2013

7

Enflasyon

Enflasyon ve Çıktı Açığı Tahminleri

(Yüzde)

Tahmin Aralığı*

Belirsizlik Aralığı

Yıl Sonu Enflasyon Hedefleri

Çıktı Açığı

Gerçekleşmeler

12

12

10

10

8

Kontrol Ufku

8

6

6

4

4

2

2

0

0

-2

-2

-4

-4

Kaynak: TCMB

* Enflasyonun tahmin aralığı içinde kalma olasılığı yüzde 70’tir.

8

Enflasyon Beklentileri

%

12 ve 24-Ay Sonrası TÜFE Beklentileri* ve Gerçekleşmeler

14

12 ay

24 ay

Hedef

Gerçekleşmeler

12

10

8

7.71

6.61

6

6.20

4

2

Kaynak: TÜİK, TCMB.

*TCMB Beklenti Anketi.

9

Para Politikası

Kurul, enflasyon görünümü orta vadeli hedeflerle uyumlu

olana kadar para politikasındaki temkinli duruşun

korunarak gerekli görülen sıklıkta ek parasal

sıkılaştırmaya devam edilmesinin uygun olacağını

belirtmiştir.

Para Politikası Kurulu Kararı, 23 Ekim 2013

10

Likidite Politikası

Faiz Koridoru ve Ortalama Fonlama Maliyeti

(TCMB, Yüzde)

7.50

7.50

6.75

6.75

6.00

6.00

5.25

5.25

4.50

4.50

3.75

3.00

Kaynak: BIST, TCMB.

Gecelik Borç Alma -Verme Faiz Koridoru

TCMB Ortalama Fonlama Faizi

BİST Bankalararası Gecelik Repo Faizleri*

Politika Faizi

3.75

3.00

* BIST Bankalararası Gecelik Repo Faizi’ne 18 baz puan BIST işlem maliyeti eklenmiştir.

11

Güçlü Politika Tepkisi

Temel Değişkenlerdeki Değişim

(22 Mayıs – 01 Kasım, Yüzde)

3.5

3.0

2.5

2.0

1.5

1.0

0.5

0.0

ParaPolitika

Piyasası Faiz

Oranları

Tepkisi

Kaynak: TCMB.

Enflasyon Telafisi

12 Ay Sonraki Enflasyon

Beklentisi

24 Ay Sonraki Enflasyon

Beklentisi

*Açık mavi kısım ek parasal sıkılaştırmaya tekabül eden faiz değişimini göstermektedir.

12

Kısa Vadeli Faiz Oranları (GOÜ)

3 Aylık Faizlerdeki Değişim

(22 Mayıs – 1 Kasım)

5.0

4.5

4.0

3.5

3.0

2.5

2.0

1.5

1.0

0.5

0.0

-0.5

-1.0

-1.5

Türkiye

Brezilya

Endonezya

Hindistan

Kolombiya

Polonya

Çek Cum.

Meksika

Sili

Güney Afrika

Romanya

13

DIŞ DENGE

14

Dünya Ticareti

Mal Ticareti

(Yıllık Değişim, Yüzde)

40

30

20

10

0

-10

-20

-30

-40

Kaynak: Dünya Ticaret Örgütü

15

İhracat

Türkiye

(Altın Hariç, 12 ay öncesine göre değişim, Yüzde)

35

30

25

20

15

10

5

0

-5

-10

Kaynak: TÜİK, TİM.

Son veri: Ekim2013

* Ekim verisi Türkiye İhracatçılar Meclisi verisidir.

16

Euro Bölgesi: İmalat PMI Endeksi

PMI

65

60

55

50

Almanya

45

Fransa

40

35

30

İngiltere

İtalya

İspanya

25

Kaynak: MARKIT

17

Euro Bölgesi: Hizmetler PMI Endeksi

PMI

65

60

55

50

Almanya

45

Fransa

40

35

30

İngiltere

İtalya

İspanya

25

Kaynak: MARKIT

18

Euro Bölgesi: Bileşik PMI Endeksi

Euro Bölgesi PMI

60

55

50

45

40

35

30

Kaynak: Bloomberg.

Son Veri: Ekim 2013

19

İhracat

Ticaret Ortaklarına İhracat

(Ekim İtibarıyla Son 3 Aylık Toplam, Yıllık Değişim, Yüzde)

20

15

10

5

0

-5

İspanya

İngiltere

Irak

Euro Bölgesi

Rusya

Almanya

Fransa

İtalya

ABD

Kaynak: TİM, TCMB.

20

İhracat Pazar Çeşitlenmesi

İhracat Pazar Payı*

(6 Aylık Hareketli Ortalama, Yüzde)

60

AB-27

50

40

Avrupa (AB Hariç)

Kuzey Amerika

Asya

ODKA

30

20

10

0

Kaynak: TÜİK.

*Altın hariç.

Son Veri: Eylül 2013

21

Öncü Göstergeler

Sipariş Beklentileri*

(Mevsimsellikten Arındırılmış)

50

40

İhracat

İç piyasa

30

20

10

0

-10

-20

-30

Kaynak: TCMB.

*Gelecek 3 ay, İktisadi Yönelim Anketi

Son veri: Ekim 2013

22

İhracatın İthalatı Karşılama Oranı

Karşılama Oranı*

(12-Aylık Dış Ticaret Üzerinden, Yüzde)

75

70

65

62.5

60

55

50

Kaynak: TCMB.

*Altın hariç

23

İhracatın İthalatı Karşılama Oranı

Karşılama Oranı*

(Aylık, Yüzde)

75

70

65

64.7

60

55

50

Kaynak: TCMB.

*Altın hariç

24

Dengelenme

Nihai Yurtiçi Talep ve Gayri Safi Yurtiçi Hasıla

(Mevsimsellikten Arındırılmış, 2003Ç1=100)

180

170

GSYİH

Toplam Nihai Yurt İçi Talep

160

150

140

130

120

110

100

90

Ç1 Ç2 Ç3 Ç4 Ç1 Ç2 Ç3 Ç4 Ç1 Ç2 Ç3 Ç4 Ç1 Ç2 Ç3 Ç4 Ç1 Ç2 Ç3 Ç4 Ç1 Ç2 Ç3 Ç4 Ç1 Ç2 Ç3 Ç4 Ç1 Ç2 Ç3 Ç4 Ç1 Ç2 Ç3 Ç4 Ç1 Ç2 Ç3 Ç4 Ç1 Ç2

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

Kaynak: TÜİK, TCMB.

25

Dış Denge

Cari Açık

(12-Aylık Kümülatif, Milyar Dolar)

80

70

60

50

40

30

Cari İşlemler Dengesi

20

Cari İşlemler Dengesi (Altın hariç)

10

0

Kaynak: TCMB.

26

Cari Açığın Finansmanı

Cari Açığın Temel Finansman Kaynakları

(12-Aylık Kümülatif, Milyar Dolar)

100

Portföy

Diğer

CA

80

60

40

20

0

-20

Kaynak: TCMB.

*Portföy; hisse senetleri ve hükümetin yurtiçi borç senetlerini kapsamaktadır. Diğer; bankalar ve diğer sektörlerin kısa ve uzun vadeli

net kredileri, bankalar ve Hazine’nin yurtdışına ihraç ettikleri tahviller ve bankalardaki mevduat kaleminin toplamından oluşmaktadır.

27

Özel Sektörün Dış Borç Yenileme Oranları

(Yüzde, 6 Aylık Hareketli Ortalama)

200

180

160

140

120

100

80

Banka

Banka Dışı Sektörler

60

Kaynak: TCMB.

Son veri: Bankalar Ağustos 2013, banka dışı sektörler Temmuz 2013.

Banka dışı sektörlerin dış borç yenileme oranı 32. Sayılı Karara göre düzeltilmiştir.

28

Kredi Faiz Oranları

(4 Haftalık Ortalama, Yıllık Faizler, Yüzde)

28

Nakit

Taşıt

Konut

Ticari

26

24

22

20

18

16

14

12

10

8

6

Kaynak: TCMB.

29

Kredi Büyüme Oranları

Tüketici Kredileri ve Ticari Krediler

(Yıllık Değişim, Yüzde)

70

Tüketici

Ticari (KEA)

60

50

40

30

20

10

0

-10

Kaynak: TCMB.

*Toplam bankacılık sektörü (Katılım bankaları dahil, TGA Hariç)

30

Faiz Oranı (ABD)

ABD 10 Yıllık Tahvil Reel Faizi

(Yüzde)

1

0.8

0.6

0.4

0.2

0

-0.2

-0.4

Yüksek Oynaklık

Dönemi

II

Yüksek Oynaklık

Dönemi

I

-0.6

-0.8

-1

01/13

02/13

03/13

04/13

05/13

06/13

07/13

08/13

09/13

10/13

11/13

Kaynak: Bloomberg.

31

Faiz Oranı (ABD)

ABD 10 Yıllık Tahvil Nominal Faizi

(Yüzde)

3

Yüksek Oynaklık Dönemleri

ABD Faiz Oranı

Bernanke’nin

Konuşması

2.5

2

1.5

FOMC Haziran

Toplantısı

FOMC Eylül

Toplantısı

1

Kaynak: Bloomberg.

Son Veri: 05 Kasım 2013

32

Faiz Oynaklığı (ABD)

ABD Tahvil Faizi Oynaklık Endeksi

120

110

Yüksek Oynaklık Dönemleri

Move Oynaklık Endeksi

Bernanke’nin

Konuşması

100

90

80

70

60

50

FOMC Haziran

Toplantısı

FOMC Eylül

Toplantısı

40

Kaynak: Bloomberg.

Son Veri: 05 Kasım 2013

33

Reel Döviz Kuru

Reel Efektif Döviz Kuru

(Baz Yıl: 2003)

140

130

120

110

100

90

80

Kaynak: TCMB.

34

Reel Döviz Kuru

Reel Efektif Döviz Kuru*

(Yıllık %2 artış eğiliminden sapma)

30

30

TL Değer Kaybı Dönemleri

25

REDK Sapma

25

20

20

15

15

10

10

5

5

0

0

-5

-5

-10

-10

-15

-15

Kaynak: TCMB.

*2003 = 100

35

Nominal Döviz Kurları

22.05.2013 – 05.11.2013

(Yüzde Değişim)

20

15

10

5

0

-5

-10

Kaynak: Bloomberg, TCMB.

*Pozitif değişim ABD Dolarına karşı değer kaybını göstermektedir.

36

Kur Oynaklığı

Seçilmiş Gelişmekte Olan Ülkeler ve Türkiye’de Kur Oynaklıkları

(Yüzde, gelecek 12 ay için ima edilen oynaklık)

36

36

31

31

Gelişmekte olan ülkeler

26

Türkiye

26

21

21

16

16

11

11

6

6

Kaynak: Bloomberg, TCMB.

Gelişmekte Olan Ülkeler: Brezilya, Güney Afrika, Endonezya, Hindistan ve Türkiye’yi içermektedir.

Son Veri: 01 Kasım 2013

37

TCMB Döviz Rezervi

TCMB Döviz Rezervi

(Altın Dahil, Milyon Dolar)

150,000

140,000

130,000

120,000

110,000

100,000

90,000

80,000

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

Kaynak: TCMB.

Son veri: 25 Ekim 2013

38

Döviz Rezervlerini Artıran Unsurlar

1.

İhracat Reeskont Kredileri

2.

Rezerv Opsiyonu Mekanizması

39

TCMB Rezervleri

(Milyar Dolar)

140

120

TCMB diğer döviz rez.

YP ZK için döviz

ROM döviz

TCMB diğer altın rez.

Kıym.mad. için altın

ROM altın

100

80

Döviz

Satımı

(-)

İhracat

Reeskont

Kredileri

(+)

Haziran 2013

1,70

0,83

Temmuz 2013

5,15

0,97

Ağustos 2013

1,95

1,19

Eylül 2013

1,86

1,15

Ekim 2013

0,84

1,07

60

40

20

ROM Döviz

34

YP Zorunlu

Karşılıklar

29,5

Toplam

63,5

0

Kaynak: TCMB.

Rezerv verileri için son gözlem 25 Ekim 2013.

40

BÜYÜME

41

Küresel Büyüme ve İstihdam

Toplulaştırılmış Büyüme Oranları*

Gelişmiş Ülkelerde İşsizlik Oranları

(Yıllık Değişim, Yüzde)

(Yüzde)

14

12

10

Gelişmiş Ülkeler

ABD

Gelişmekte Olan Ülkeler

Euro Bölgesi

İngiltere

12

8

10

6

8

4

2

6

0

4

-2

2

-4

-6

Kaynak: Bloomberg, TCMB.

0

*Toplulaştırma yapılırken ülkeler GSYİH

değerlerine göre ağırlıklandırılmıştır.

Kaynak: Bloomberg, TCMB.

42

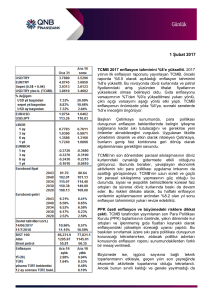

Büyüme Öngörüleri

Büyüme Tahminleri

Aralık 2012 Ekim 2013

2013

2013 2014

Dünya

Gelişmiş Ülkeler

ABD

Euro Bölgesi

Almanya

Fransa

İtalya

İspanya

İrlanda

Yunanistan

Portekiz

İngiltere

Japonya

Gelişmekte Olan

Ülkeler

Asya-Pasifik

Çin

Hindistan

Latin Amerika

Doğu Avrupa

Türkiye

2.6

2.4

3.1

1.9

-0.1

0.7

0.1

-0.9

-1.6

1

-4.5

-2.3

1.1

0.6

1.6

-0.3

0.5

0.1

-1.7

-1.3

0.0

-4.0

-1.9

1.4

1.9

2.6

0.9

1.7

0.8

0.5

0.5

1.9

-0.6

0.1

2.2

1.7

6.6

8.1

6.5

3.5

2.9

3.9

6.0

7.6

4.6

2.6

2.1

3.5

6.2

7.4

5.7

3.1

2.9

3.9

Kaynak: Consensus Forecasts.

43

Türkiye: Kamu Borcu

AB Tanımlı Kamu Borç Stoku

(GSYH’ye Oran, Yüzde)

80.0

74.0

67.7

70.0

59.6

60.0

52.7

50.0

46.5

46.1

39.9

40.0

42.3

40.0

39.1

36.2

35.0

33.0

31.0

30.0

2015*

2016*

30.0

20.0

10.0

0.0

2002

2003

2004

2005

2006

Kaynak: Maliye Bakanlığı, Orta Vadeli Program (2014-2016).

2007

2008

2009

2010

2011

2012

2013*

2014*

*Orta Vadeli Program (2014-2016) tahminleri

44

Ülkelerin Kamu Borçları

Gelişmiş Ülkeler ve Türkiye

Gelişmekte Olan Ülkeler ve Türkiye

(GSYH’ye Oran, Yüzde, 2012)

(GSYH’ye Oran, Yüzde, 2012)

250

250

200

200

150

150

100

100

50

50

0

0

Kaynak: IMF Fiscal Monitor

Kaynak: IMF Fiscal Monitor

45

Türkiye: Risk Primi

Türkiye-ABD 10 Yıllık Tahvil Faiz Farkları

(Yüzde)

12

Lehman Krizi

Euro Bölgesi

Borç Krizi

FED’in Çıkış

Sinyali

10

8

6

4

2

0

Kaynak: Bloomberg, TCMB.

Son Veri: 04 Kasım 2013

46

Türkiye: Risk Primi

Türkiye 5 Yıllık CDS Fiyatları

900

Lehman

Krizi

Euro Bölgesi

Borç Krizi

FED’in Çıkış

Sinyali

800

700

600

500

400

300

200

100

0

Kaynak: Bloomberg, TCMB.

Son Veri: 01 Kasım 2013

47

Gösterge Tahvil Faizi

Nominal Bileşik Faiz

(Yüzde)

90

80

70

60

50

40

30

20

10

0

Kaynak: TCMB.

48

Sermaye

Sermaye Stoku

Sabit Sermaye Oluşumu*

(Sabit Fiyat, 2007=100)

(Yüzde, GSYH’ye Oran, Cari Fiyatlar)

24

130

120

22

110

20

100

Trend

90

18

Sermaye Stoku

80

16

70

14

60

12

50

1234123412341234123412341234123412341234123412

2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 20122013

Kaynak: TÜİK, TCMB.

Son veri: 2013 Ç2

Kaynak: TÜİK, TCMB.

*Yıllıklandırılmış

Son veri: 2013 Ç2

49

İstihdam Oranı

İstihdam Oranı*

(Yüzde, Mevsimsellikten Arındırılmış, + 15 Yaş)

47

46

45

44

43

42

41

40

39

Kaynak: TÜİK, TCMB

*Toplam çalışanların 15 yaş üzeri toplam nüfusa oranı.

Son veri: Temmuz 2013

50

İstihdam Artış Hızları

Yıllık Ortalama İstihdam Artışı*

(Yüzde Büyüme, 2007-2012)

5

5

4

4

3

3

2

2

1

1

0

0

-1

-1

-2

-2

-3

-3

-4

-4

-5

-5

Kaynak: IMF WEO, TÜİK.

*Doğal logaritma farkları

51

Sanayi Üretimi

Ağustos İtibariyle Yıllık Değişim

(Takvim Etkisinden Arındırılmış, Yüzde)

6

4

2

0

-2

-4

-6

-8

-10

Kaynak: Bloomberg, EuroStat, TÜİK.

52

Öncü Göstergeler

Kapasite Kullanım Oranı

Yatırım Harcaması Beklentisi*

(Mevsimsellikten Arındırılmış, Yüzde)

(Mevsimsellikten Arındırılmış)

85

40

30

80

20

10

75

0

-10

70

-20

65

-30

-40

60

-50

-60

55

Kaynak: TCMB.

Son veri: Ekim 2013

Kaynak: TCMB.

*İktisadi Yönelim Anketi Soru 23: Geçmiş on

iki aya kıyasla gelecek on iki ayda sabit

sermaye yatırım harcaması beklentiniz.

53

Öncü Göstergeler

Satın Alma Yöneticileri Endeksi (PMI)

(Mevsimsellikten Arındırılmış, Aylık)

60

55

50

45

40

35

30

Kaynak: TÜİK, MARKIT, TCMB.

Son veri: Ekim 2013

54

Öncü Göstergeler

Reel Kesim ve Tüketici Güven Endeksleri

120

90

80

110

70

100

60

90

50

80

40

RKGE

TUİK-TGE (sağ eksen)

30

70

20

60

50

Kaynak: TCMB.

10

0

Son veri: Ekim 2013

55

Büyüme

GSYH

(Mevsimsellikten Arındırılmış)

4.80

4.75

4.70

4.65

4.60

4.55

4.50

4.45

4.40

1

2

3

2005

4

1

2

3

2006

4

1

2

3

2007

4

1

2

3

2008

4

1

2

3

2009

4

1

2

3

2010

4

1

2

3

2011

4

1

2

3

2012

4

1

2

2013

Kaynak: TÜİK, TCMB.

56

Genel Değerlendirme

Merkez Bankası enflasyon görünümü orta vadeli hedeflerle uyumlu

olana kadar para politikasındaki temkinli duruşunu koruyacaktır.

Yurt içi nihai talep ve ihracat ılımlı büyüme eğilimlerini korumaktadır.

Altın ticareti hariç tutulduğunda cari işlemler açığındaki kademeli

iyileşme eğiliminin 2014 yılında da süreceği tahmin edilmektedir.

Merkez Bankası fiyat istikrarını etkileyen gelişmeleri yakından takip

ederek gereken tedbirleri almaya devam edecektir.

57

EKONOMİK GÖRÜNÜM

Erdem Başçı

Başkan

06 Kasım 2013

İstanbul Sanayi Odası