haftalık rapor

advertisement

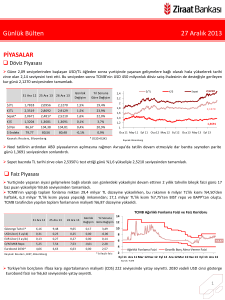

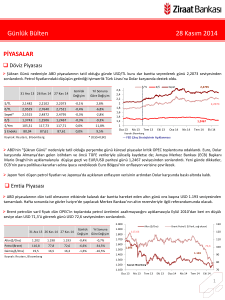

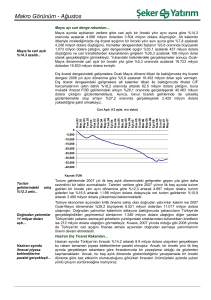

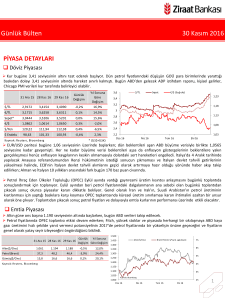

HAFTALIK RAPOR 05 Ağustos 2013 TCMB yılın üçüncü Enflasyon Raporu’nu yayımladı TCMB, geçen hafta yılın III. Enflasyon Raporu’nu yayımladı. Raporda, 2013 yılsonu enflasyon beklentisinde temelde döviz kuru ve petrol fiyatlarındaki gelişmeler göz önüne alınarak bir artırıma gidilirken, çıktı açığında bir revizyona gidilmedi. Bu haftaki raporumuzda TCMB’nin Temmuz ayı enflasyon raporunu ele alacağız. Enflasyon Raporu II (Nisan 2013) 2013 Ç1: -2.00 2013 Ç2: -1.80 Enflasyon Raporu III (Temmuz 2013) 2013 Ç1: -2.00 2013 Ç2: -2.00 2013: 103 2013: 107 2013 – 2015: 7 2013 – 2015: 7 İthalat Fiyatları (yıllık ort., % değ.) 2013: -1.4 2013: -1.3 2013 Yıl Sonu Enflasyonu Tahmini (%70 olasılık) Orta Nokta: %5.3 (%4.1-%6.5 aralığı) Orta Nokta: %6.2 (%5.2-%7.2 aralığı) %1.6 %1.2 %5 %5 Çıktı Açığı Petrol Fiyatları (yıllık ortalama) Gıda Enflasyonu ( yıl sonu, % Değişim) Küresel Üretim Endeksi (y-y) 2013 Yıl Sonu Hedefi Revizyon Kaynak: TCMB TCMB, yılın üçüncü Enflasyon Raporu’nda bazı güncellemelere gitti. 2013 yıl sonu için enflasyon beklentisinin orta noktasını 0.9 puan artırarak %5.3 seviyesinden %6.2 seviyesine yukarı yönlü revize etti (%5.2-%7.2 aralığı). TCMB’nin bu yukarı yönlü revizyonunda döviz kuru ve petrol fiyatlarındaki yukarı yönlü baskılar ana etken olurken, son dönemde işlenmemiş gıda fiyatlarında gözlenen olumsuz seyrin geçici olacağı ve fiyatların Ağustos ayından itibaren kademeli olarak normalleşeceği varsayıldı. Bununla birlikte raporda hizmet grubu fiyatlarındaki gelişmelerin de 2013 yıl sonu enflasyon tahminini 0.1 puan arttırıldığı belirtildi. Yıllık enflasyonun ise Temmuz ayında bu yılın tepe noktasına ulaştıktan sonra Ağustos ayından itibaren aşağı yönlü bir eğilim sergileyeceği belirtildi. Raporda yer alan başlıca revizyon kalemlerine baktığımızda, gıda enflasyonunda bir değişimin olmadığı, ancak çıktı açığı, petrol ve ithalat fiyatlarında güncellemeye gidildiği görülüyor. TCMB Rapor’da ayrıca kredilerin sermaye akımlarındaki yavaşlamaya rağmen referans değerin üzerinde seyrettiğini belirterek, parasal sıkılaştırmanın finansal istikrarı destekleyeceğinin de altını çizdi. İç talepteki gelişmeler ışığında çıktı açığı tahminlerinde revizyona gidildi. 2013 yılının ilk çeyreğinde bir önceki yılın aynı dönemine göre %3 oranında artış gösteren GSYH, ilk çeyrekte nihai yurt içi talep kaynaklı bir performans gösterdi. Büyümeye katkısı açısından önemli olan nihai yurt içi talepteki toparlanmanın ikinci çeyrekte de devam ettiği düşünülürken, ABD Merkez Bankası’nın uzun süredir uyguladığı para politikasına ilişkin ortaya çıkan belirsizlikler finansal piyasalarda yaşanan gelişmeler kanalı ile önümüzdeki dönemde yurt içi talep üzerinde aşağı yönlü riskleri artırdı. Bu bağlamda TCMB, II. Enflasyon Raporu’nda yayımladığı 2013 yılı 2.çeyrek çıktı açığı tahmini olan -1.80 seviyesini III. Enflasyon Raporu’nda -2.0 seviyesine revize etti. Ayrıca raporda yurt içi talep gelişmelerinin enflasyon ve cari açıktaki düşüş sürecine destek vermesinin beklenildiğine de değinildi. Grafik 1 Çıktı Açığı Küresel görünümdeki belirsizlik devam ediyor Büyümeye dair öncül göstergelerden olan küresel PMI imalat endeksine baktığımızda ilk çeyrek ve ikinci çeyrekte 50 baz düzeyinin üzerinde olan seyrinin koruduğunu görüyoruz. Ancak dünyanın ikinci büyük ekonomisi olan Çin’den son dönemde gelen PMI imalat endeksinde görülen düşüş küresel büyüme açısından bir risk unsuru oluşturuyor. Ayrıca yılın ikinci çeyreğinde küresel ekonomilerde uygulanan para politikalarındaki gelişmeler belirsizlikleri artırarak gelişmekte olan ülkeleri de etkisi altına aldı. Özellikle de ABD Merkez Bankası’nın (FED) aylık 85 milyar dolarlık varlık alımlarında değişikliğe gideceği endişeleri Mayıs ayından itibaren gelişmekte olan ülkelerden sermaye çıkışını tetikledi. Nitekim TCMB, Enflasyon Raporunda, son aylarda sermaye hareketlerinde gözlenen oynaklığın kredi ve beklenti kanalı üzerinden gelişmekte olan ülke ekonomilerine dair aşağı yönlü riskleri artırdığını belirtti. Artan petrol fiyatları enflasyon üzerinde risk oluşturuyor TCMB’nin enflasyonu yukarı yönlü revizyonunda kurun yanında petrol fiyatları da önemli rol oynadı. 130 İthalat Fiyat Endeksi TCMB, son Enflasyon Raporu’nda 2013 yılı petrol fiyatları beklentisini 103 dolar/varil’den 107 120 dolar/varil seviyesine çıkarttı. Petrol fiyatlarındaki 110 yukarı yönlü seyir, önümüzdeki dönemde ithalat kanalı ile dış ticaret açığı rakamlarına yansıyabilir. 100 Petrol fiyatları ile ithalat fiyat endeksi arasındaki 90 %66’lık korelasyon, petrol fiyatlarındaki artışın 2013 80 yılsonuna doğru dış ticaret açığı üzerindeki baskının artabileceğini gösteriyor. Bu süreçte, özelllikle ABD 70 dolarının değer kazandığı bir ortamda petrol fiyatlarında nispi bir gerileme yaşanması beklenirken, doların TL karşısında değer kazanması, petrol Kaynak: TCMB, Bloomberg fiyatlarının dolar cinsinden düşmesine karşın TL’nin değer kaybetmesi nedeniyle TL cinsinden artmasına ve enflasyon üzerinde baskı yaratmasına neden olabilir. Dolayısıyla küresel ekonomideki gelişmelere bağlı olarak da Türk lirasında görülen değer kaybı, ithalat fiyatlarındaki artışı tetikleyebilecektir. May.13 Oca.13 Eyl.12 May.12 Oca.12 Eyl.11 Oca.11 Eyl.10 May.10 Oca.10 May.11 Petrol Fiyatları Grafik 2 Yılın ilk yarısında gıda fiyatlarında yaşanan artışın, yılsonuna doğru azalması bekleniyor Grafik 3 Gıda Fiyatları (y-y, %) Eyl.12 May.13 Oca.12 May.11 Eyl.10 Oca.10 May.09 Eyl.08 Oca.08 May.07 Eyl.06 Oca.06 May.05 Eyl.04 Oca.04 18 16 14 12 10 8 6 4 2 0 Kaynak: TCMB VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Yılın ikinci yarısında, enflasyon temek olarak gıda fiyatlarındaki yükseliş nedeniyle sert bir şekilde yükselerek %8.30’a çıktı. Gıda fiyatlarının Haziran ayında yıllık bazda %12.8’e kadar yükselmesine rağmen, TCMB’nin gıda fiyatlarındaki oynaklığı göz önünde bulundurarak 2013 yılsonu için gıda fiyatları beklentisinde bir değişikliğe gitmediği ve %7 olarak tuttuğu görülüyor. Gıda grubu, enflasyon sepeti içinde %24.1 ile en yüksek ağırlığa sahip grup. TCMB tahminlerine göre yılın dördüncü çeyreğinde gıda fiyatlarında yaşanacak gerilemenin de etkisiyle enflasyon oranı da ilk yarıda yükseldiği seviyelerden gerileyecektir. Gıda fiyatlarının halihazırda geldiği 2 noktayı biz de aşırı bulmamıza karşın gıda fiyatlarının TCMB’nin öngördüğü yıl sonu seviyesi olan %7 seviyelerine kadar gerilemesi ihtimalinin, özellikle TL’nin değer kaybettiği ve faiz oranlarının hızla yükseldiği bir ortamda gıda üretim maliyetlerinin artmış olduğunu gözönüne aldığımızda biraz düşük kaldığını düşünüyoruz. Kur oynaklığı gelişmekte olan ülkelerden düşük seyrediyor Grafik 4 Grafik 5 140 Gelecek 3 Ay İçin Beklenen Kur Volatilitesi 23 21 19 17 15 13 11 9 7 5 TÜFE Bazlı Reel Efektif Döviz Kuru 130 120 110 115.65 Oca.13 Eyl.11 May.12 Oca.11 Eyl.09 May.10 Oca.09 Eyl.07 May.08 Oca.07 Eyl.05 May.06 Oca.05 May.04 Eyl.03 Kaynak: Bloomberg, TCMB *Cari Açık Veren GOÜ'ler için Brezilya, Şili, Çek Cumhuriyeti, Macaristan, Meksika, Polonya, G. Afrika, Endonezya, Romanya, Kolombiya alınmıştır. Oca.03 05.2013 03.2013 01.2013 11.2012 09.2012 07.2012 05.2012 80 03.2012 Cari Açık Veren Gelişmekte Olan Ülkeler 01.2012 90 11.2011 07.2013 Türkiye 09.2011 07.2011 05.2011 03.2011 01.2011 100 Kaynak: TCMB ABD Merkez Bankası’nın (FED) varlık alımlarını 2013 yılı bitmeden azaltmaya başlayabileceği ihtimalinin ortaya çıkması ve çıkış stratejisi tartışmaları gelişmekte olan ülkeler üzerinde ciddi etkiler doğurdu. Bu ülkelerden sermaye çıkışları artarken, döviz kurlarında da dalgalanmalar yaşandı. Türkiye’de döviz kurunda oynaklık yaşanan ülkelerden biri oldu. Ancak, TCMB’nin de son Enflasyon Raporu’nda değindiği gibi, Türkiye’de gelecek 3 ay için beklenen kur oynaklığının cari açık veren gelişmekte olan ülkeler ortalamasının altında seyrettiği görülüyor. Kur oynaklığının Türkiye’de daha düşük seyretmesi, TCMB’nin döviz kuru oynaklığının fiyat istikrarı ve finansal istikrar üzerindeki olası etkilerini gidermek amacıyla aldığı önlemlerin etkinliğini ortaya koyuyor. TCMB enflasyon beklentilerini oluştururken, kurdaki hareketleri de göz önünde bulunduruyor. TCMB’nin Mayıs ayında kurlarda yaşanan hareket öncesindeki söylemi, TÜFE bazlı reel efektif döviz kurunun 120 seviyesine yaklaşması veya bu seviyeyi aşması halinde ölçülü bir politika tepkisi vereceği yönündeydi. Kurlarda son yaşanan hareketle birlikte, TÜFE bazlı reel efektif döviz kurunda da gerileme yaşandı ve endeks Haziran ayında 115.6 seviyesine kadar geriledi. TCMB, Enflasyon Raporu’nda ikinci çeyrek sonunda Türk lirasında yaşanan değer kaybının önümüzdeki dönemde enflasyon eğilimi açısından yukarı yönlü bir risk oluşturduğunu belirtirken, enflasyon beklentisinde de kurdaki hareketi de göz önünde bulundurarak bir güncellemeye gitti. Son dönemde kurlarda görülen yavaşlamanın aslında biraz yurt dışı kaynaklı gelişmeler (FED’in yaptığı son açıklamalar ile çıkış stratejisinde yumuşak geçiş sinyali vermesi) nedeniyle olduğunu düşünüyoruz. ABD’de parasal genişlemenin sona ermesi konusundaki yol haritasında fazla acaleci davranmayacağı söylemleri piyasaları sakinleştirse de, yeni geldiğimiz noktada artık negatif reel faiz döneminin kapandığı ve ABD’de 10 yıllık tahvillerin önümüzdeki yıllarda %5’e kadar yükselebileceğinin konuşulduğunu düşündüğümüzde kurda yeni oynaklıkların önümüzdeki dönemde tekrar oluşması yüksek olasılıklı görünüyor. Bu durum ABD’de faizlerin artırımı konusunda verilen yol haritası değişmedikçe devam edecektir. 3 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Kredi büyümesi referans değerin üzerinde gerçekleşmeye devam ediyor ABD’de çıkış stratejisinin tartışılmaya başlanmasıyla birlikte gelişmekte olan ülkelere Kredi Büyümesi (13 Haftalık Hareketli Ortalama, Kurdan Arındırılmış, %) gelen sermaye akımlarında belirgin bir yavaşlama 35 görüldü. Sermaye akımlarındaki yavaşlamaya 30 rağmen, kredilerin yıllık artış hızı ise %15 olan 25 referans değerin üzerinde seyretmeye devam 20 ediyor. TCMB tarafından alınan önlemlerin de 15 etkisiyle kredi büyümesinde aşağı yönlü bir 10 hareketin başladığı görülüyor. TCMB’nin Enflasyon 5 Raporu’nda da belirttiği gibi piyasalardaki belirsizliğin artması, önümüzdeki dönemde kredi arzının da talebinin de artış hızında bir miktar Kaynak: TCMB, BDDK yavaşlamaya neden olabilecektir. Ancak, 2013 yılında kredilerin yıllık büyümesinin referans değeri yakalaması beklenmiyor. Bununla birlikte, TCMB’nin beklentilerini oluştururken, yıllık kredi büyümesinin 2014 yılı ortalarında %15’e ineceğini varsaydığı dikkat çekiyor. TCMB’nin bu konudaki varsayımlarının gerçekleşme olasılığı ise yüksek görünüyor. Özellikle son dönemde faiz oranlarında görülen hızlı artışla birlikte kredi talebinin azalması kesin görünmektedir. 06.07.2013 06.05.2013 06.03.2013 06.01.2013 06.11.2012 06.09.2012 06.07.2012 06.05.2012 06.03.2012 06.01.2012 Grafik 6 TCMB, yılın üçüncü Enflasyon Raporu’nda 2013 yılsonu enflasyon beklentisinde 0.9 puanlık bir artışa giderek enflasyon beklentisini %5.3’ten %6.2’ye yükseltti. TCMB’nin enflasyon beklentisini yukarı yönlü güncellemesinde temel olarak petrol fiyatı beklentisindeki artışın rol oynadığı görülüyor. Bununla birlikte TCMB, gıda fiyatlarındaki artışın geçici olacağını belirterek, yılsonu gıda enflasyonu beklentisinde bir değişiklik yapmazken, yılın kalanında tütün ve enerji ürünlerine yönelik bir ek vergi ayarlamasını yapılmayacağını da varsaymış. Dolayısıyla, enflasyonun yılsonunda TCMB beklentisine paralel gerçekleşebilmesi için, yeni vergi ayarlamaları yapılmaması ve petrol ile elektrik de beklenmedik zamların olmaması gerekli görünüyor. Ayrıca, enflasyon üzerinde dış piyasalardaki gelişmeler ve algılamalar asıl belirleyici olabilir. Biz FED’in QE3’ten çıkışının beklenildiği kadar kolay olmayacağını ve Eylül ayından sonra dış piyasalarda genel bir yumuşama olacağını düşünüyoruz. Ancak, enflasyonun TCMB’nin yıl sonu hedefi olarak verdiği enflasyon oranın biraz daha üzerinde yılı tamamlama ihtimali olasılık dahilindedir. Bunun dışında varsayılan koşulların böyle gerçekleşmemesi ve FED’in çıkış stratejisinin yurtiçi piyasalarda sert hareketlere neden olması durumunda, TCMB faizlerde artırıma devam etmek zorunda bırakabilir. Ayrıca TCMB, Enflasyon Raporu’nda enflasyon görünümü orta vadeli hedeflerle uyumlu olana kadar para politikasının temkinli duruşunu koruyacaklarını ve gerektiğinde ek parasal sıkılaştırmaya gidebileceklerini de belirtti. Bununla birlikte, döviz kurunun hareketi ve kredi artış hızının %15 olan referans değerin üzerinde seyretmeye devam etmesi nedeniyle, her iki yönde esnek para politikasının sürdürülmesi gerektiği de vurgulandı. 4 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Haftalık Veri Takvimi (05 – 09 Ağustos 2013) Tarih 05.08.2013 06.08.2013 07.08.2013 08.08.2013 09.08.2013 Ülke Türkiye Açıklanacak Veri Önceki Beklenti TÜFE (Temmuz, y-y) %8.30 %8.88(açıklandı) ÜFE (Temmuz, y-y) %5.23 %6.61(açıklandı) ABD ISM Hizmetler Endeksi (Temmuz) 52.2 53.0 Euro Bölgesi PMI Hizmetler Endeksi (Temmuz) 49.6 -- Perakende Satışlar (Haziran, y-y) -%0.1 -%0.4 Almanya PMI Hizmetler Endeksi (Temmuz) 52.5 -- İtalya PMI Hizmetler Endeksi (Temmuz) 45.8 -- Fransa PMI Hizmetler Endeksi (Temmuz) 48.3 -- İngiltere PMI Hizmetler Endeksi (Temmuz) 56.9 -- Türkiye Reel Efektif Döviz Kuru (Temmuz) -1.17 -- ABD Dış Ticaret Dengesi (Haziran) -45 milyar $ -44.2 milyar $ Almanya Sanayi Siparişleri (Haziran) -%1.3 -- İtalya GSYH (2.çeyrek, öncül, y-y) -%2.4 -- Sanayi Üretimi (Haziran) %0.1 -- İngiltere Sanayi Üretimi (Haziran) %0.0 -- Japonya Öncül Gösterge (Haziran) 2.8 -- ABD Haftalık Mortgage Verileri -- -- Almanya Sanayi Üretimi (Haziran) -%1.0 %0.4 Fransa Dış Ticaret Dengesi (Haziran) -6 milyar € -- Japonya Merkez Bankası Toplantısı ve Faiz Kararı %0.10 -- ABD Haftalık İşsizlik Başvuruları Almanya Dış Ticaret Dengesi (Haziran) İtalya TÜFE (Temmuz, y-y) Dış Ticaret Dengesi (Haziran) -- -- 14.1 milyar € -- -- -- 3.895 milyar € -- Fransa Sanayi Üretimi (Haziran) -%0.4 -- Japonya Güven Endeksi (Temmuz) 44.3 -- 5 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul TÜRKİYE Türkiye Büyüme Oranı Mevsim ve Takvim Etkisinden Arın. GSYH (ç-ç, %) Takvim Etkisinden Arın. GSYH (y-y, %) Reel GSYH (y-y, %) 15 15.0 10 10.0 3.0 5 5.0 0 0.0 -5 -5.0 -10 -10.0 -15 -15.0 -20 -20.0 Kaynak:TÜİK Kaynak:TÜİK Sektörel Büyüme Hızları (y-y, %) Sektör Payları (%) (2013 I.Çeyrek) 2012 I. Çeyrek 2012 II. Çeyrek 2012 III. Çeyrek 2012 IV. Çeyrek 2013 I.Çeyrek Tarım 4.3 5.2 3.6 2.7 4.3 3.6 Sanayi 26.0 2.9 3.5 1.1 0.0 2.8 İnşaat 5.9 2.7 -0.7 -0.7 1.5 5.9 Ticaret 13.4 0.9 0.7 -0.8 -0.5 2.9 Otel.veLokantalar 1.5 2.3 3.6 1.6 7.4 13.7 Ulaş. ve Haber. 15.2 5.3 4.6 2.8 0.3 1.5 Mali Kur. 12.5 4.5 3.6 0.9 3.8 6.5 Konut Sah. 4.7 1.7 1.7 1.6 1.7 1.0 Eğitim 2.3 4.5 4.5 3.5 4.6 4.6 Sağ. İş. ve Sos. Hiz. 1.4 5.9 5.4 4.7 5.3 3.6 Vergi-Süb. 8.7 2.5 1.4 0.8 1.0 1.5 100.0 3.3 2.9 1.6 1.4 3.0 GSYH Sektörel Büyüme Hızları (y-y, %) 25 20 15 10 5 0 Sanayi İnşaat Ticaret 2013-I 2012-III 2012-IV 2012-I 2012-II 2011-III 2011-IV 2011-I 2011-II 2010-IV 2010-II Tarım 2010-III -5 2010-I Sektörler (Sabit Fiyatlarla) Ulaştırma Kaynak:TÜİK Kaynak: TÜİK 6 Harcama Bileşenlerinin Büyüme Hızları (y-y, %) Harcama Bileşenleri Büyüme Hızları (%) Harcama Bileşenleri (Sabit Fiyatlarla) Sektör Payları (%) (2013 I.Çey.) 2012 I. Çey. 2012 II. Çey. 2012 III. Çey. 2012 IV. Çey. 2013 I. Çey. Yer. Hanehalkı Tük. Har. 69.6 -0.4 -1.3 -0.4 -0.8 3.0 Dev. Nihai Tük. Har. 10.2 5.5 4.4 5.5 7.1 7.2 Gay. Safi Ser. Oluş. 25.5 0.7 -2.7 -4.2 -3.8 0.2 Kamu Sektörü 4.7 -2.1 3.6 6.5 21.4 81.9 Özel Sektör 20.8 1.0 -3.6 -6.2 -9.2 -9.1 Mal ve Hiz. İhracatı 26.0 15.0 24.0 15.0 15.0 3.4 Mal ve Hiz. İthalatı 29.3 -5.1 0.4 2.0 3.2 3.2 3.3 2.9 1.6 1.4 3.0 50 40 30 20 10 GSYH 0 -10 Tüketim Kaynak: TÜİK Devlet Yatırım İhracat İthalat Kaynak:TÜİK Sanayi Üretim Endeksi İmalat Sanayi Üretim Endeksi Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 16.00 3 14.00 2 12.00 Kaynak: TÜİK Kaynak: TCMB 7 May.13 -4.00 Mar.13 -5 Oca.13 -2.00 Eyl.12 0.00 -4 Kas.12 Oca.10 Mar.10 May.10 Tem.10 Eyl.10 Kas.10 Oca.11 Mar.11 May.11 Tem.11 Eyl.11 Kas.11 Oca.12 Mar.12 May.12 Tem.12 Eyl.12 Kas.12 Oca.13 Mar.13 May.13 -5 2.00 -3 Tem.12 0 4.00 May.12 -2 6.00 Mar.12 -1 Oca.12 5 8.00 Eyl.11 0 10.00 Kas.11 1 Tem.11 10 18.00 4 May.11 15 5 Mar.11 20 3 Aylık Hareketli Ortalama (y-y, %) Sektörel Sanayi Üretim Endeksi Ara Malı İmalatı (y-y, %) Yıllık Değişim Oranı (%) Sektörler Dayanıklı Tüketim Malı İmalatı (y-y, %) Dayanıksız Tüketim Malı İmalatı (y-y, %) Sermaye Malı İmalati (y-y, %) May.13 Kas.12 Kas.11 May.12 May.11 Kas.10 Kas.09 May.10 May.09 Kas.08 Kas.07 May.08 May.07 Kas.06 May.06 50.00 40.00 30.00 20.00 10.00 0.00 -10.00 -20.00 -30.00 -40.00 -50.00 -60.00 Kaynak:TÜİK Mayıs Ayı 2012 2013 Petrol Ürünleri -14.8 22.2 Tekstil 11.9 2.9 Gıda 12.8 7.3 Kimyasal Madde 5.4 1.3 Ana Metal Sanayi 3.9 4.7 Metalik Olm. Diğ. Mineral 3.6 -1.4 Taşıt Araçları -3.8 3.0 Elektrikli Teçhizat 3.1 10.6 Giyim 5.8 4.6 Kaynak: TÜİK Toplam Otomobil Üretimi Sanayi Ciro Endeksi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) Kaynak: OSD, VakıfBank 170.0 160.0 150.0 140.0 130.0 120.0 110.0 100.0 90.0 80.0 70.0 155.8 May.08 Ağu.08 Kas.08 Şub.09 May.09 Ağu.09 Kas.09 Şub.10 May.10 Ağu.10 Kas.10 Şub.11 May.11 Ağu.11 Kas.11 Şub.12 May.12 Ağu.12 Kas.12 Şub.13 May.13 Haz.01 Ara.01 Haz.02 Ara.02 Haz.03 Ara.03 Haz.04 Ara.04 Haz.05 Ara.05 Haz.06 Ara.06 Haz.07 Ara.07 Haz.08 Ara.08 Haz.09 Ara.09 Haz.10 Ara.10 Haz.11 Ara.11 Haz.12 Ara.12 Haz.13 70000 60000 50000 40000 30000 20000 10000 0 Aylık Sanayi Ciro Endeksi (2010=100) Kaynak:TÜİK Beyaz Eşya Üretimi Beyaz Eşya Üretimi (Adet) 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 Kaynak:Hazine Müsteşarlığı 8 Kapasite Kullanım Oranı Dayanıklı Tüketim Malları Dayanıksız Tüketim Malları Ara Malları Yatırım Malları Kapasite Kullanım Oranı (%) 85 95 80 75 85 70 75 65 65 60 55 55 45 Kaynak: TCMB Kaynak: TCMB Toplam Sanayide Verimlilik Verilen İnşaat Ruhsatları Çalışan Kişi Başına (3 Aylık) Verilen İnşaat Ruhsatları (Yüzölçümü,1000 m2) Çalışılan Saat Başına (3 Aylık) 110 90,000.0 80,000.0 70,000.0 60,000.0 50,000.0 40,000.0 30,000.0 20,000.0 10,000.0 0.0 105 100 95 90 85 80 75 70 Kaynak:Hazine Müsteşarlığı Kaynak:Hazine Müsteşarlığı PMI Endeksi 60 PMI Imalat Endeksi 55 50 45 49.8 40 35 30 Kaynak:Reuters 9 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25.0 14 12 10 8 6 4 2 0 20.0 8.80 15.0 6.61 10.0 5.0 6.09 Kaynak: TCMB -5.0 Tem.04 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Tem.04 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 0.0 Kaynak: TCMB TÜFE Harcama Grupları (Katkı, Puan) Gıda ve Enerji Enflasyonu (y-y, %) Gıda 35.00 Ev Eşyası Giyim ve Ayakkabı Lokanta ve Oteller Yıllık 30.00 Aylık 25.00 Enerji Tüfe 20.00 Alkollü İçecekler ve Tütün 15.00 Ulaştırma 10.00 5.00 Konut -2 0 2 Tem.08 Eki.08 Oca.09 Nis.09 Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 0.00 Gıda ve Alkolsüz İçecekler 4 Kaynak: TCMB Kaynak: TCMB ÜFE Alt Sektörler (y-y, %) Tarım Sanayi Dünya Gıda ve Emtia Fiyat Endeksi BM Dünya Gıda Fiyat Endeksi İmalat Sanayi UBS Emtia Fiyat Endeksi (sağ eksen) Kaynak:TCMB 260 240 220 200 180 160 140 120 100 2300 2100 1900 1700 1500 1300 1100 900 700 500 Haz.05 Ara.05 Haz.06 Ara.06 Haz.07 Ara.07 Haz.08 Ara.08 Haz.09 Ara.09 Haz.10 Ara.10 Haz.11 Ara.11 Haz.12 Ara.12 Haz.13 Tem.06 Kas.06 Mar.07 Tem.07 Kas.07 Mar.08 Tem.08 Kas.08 Mar.09 Tem.09 Kas.09 Mar.10 Tem.10 Kas.10 Mar.11 Tem.11 Kas.11 Mar.12 Tem.12 Kas.12 Mar.13 Tem.13 35.0 30.0 25.0 20.0 15.0 10.0 5.0 0.0 -5.0 -10.0 Kaynak: Bloomberg 10 İTO Enflasyon Göstergeleri Türk- İş Mutfak Enflasyonu İstanbul Toptan Eşya Fiyat Endeksi (y-y,%) Türk-İş Gıda Enflasyonu ( a-a, %) İstanbul Ücretliler Geçinme Endeksi (y-y,%) 8 90 80 70 60 50 40 30 20 10 0 -10 6 4 2 0 -2 -4 Kaynak:İTO Kaynak: Türk-İş Enflasyon Beklentileri Tük. Güven Endeksi-Fiyat Beklentileri 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) Fiyatların değişim yönüne ilişkin beklenti 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) 100 9.5 9 8.5 8 7.5 7 6.5 6 5.5 5 95 89.3 90 85 80 75 70 Kaynak: TÜİK Kaynak: TCMB Reel Efektif Döviz Kuru TÜFE Bazlı (2003=100) 135 130 125 120 115 110 105 100 Haz.13 Şub.13 Eki.12 Haz.12 Eki.11 Şub.12 Haz.11 Eki.10 Şub.11 Haz.10 Eki.09 Şub.10 Haz.09 Eki.08 Şub.09 Haz.08 115.65 Kaynak: TCMB 11 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücü Durumu İşgücü Arzı (kişi) İstihdam Edilenler (kişi) Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşsizlik Oranı (%) 17.0 16.0 15.0 14.0 13.0 12.0 11.0 10.0 9.0 8.0 7.0 29,000 27,000 25,000 9.4 23,000 21,000 Kaynak: TÜİK 19,000 Oca.08 Nis.08 Tem.08 Eki.08 Oca.09 Nis.09 Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 9.3 Kaynak: TÜİK İşgücüne Katılım Oranı Sektörlerin Toplam İşgücü İçindeki payı İşgücüne Katılma Oranı (%) İstihdam Oranı (%) Sanayi İnşaat Hizmetler (Sağ Eksen) 30.0 54.0 25.0 52.0 20.0 50.0 15.0 48.0 10.0 46.0 5.0 44.0 0.0 42.0 Oca.08 Nis.08 Tem.08 Eki.08 Oca.09 Nis.09 Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Oca.08 Nis.08 Tem.08 Eki.08 Oca.09 Nis.09 Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 53.0 51.0 49.0 47.0 45.0 43.0 41.0 39.0 37.0 35.0 Tarım Kaynak: TÜİK Kaynak: TÜİK İşkur İstatistikleri Sanayi İstihdam Endeksi (2010=100) İş Arayanların Sayısı (kişi) 200,000 180,000 160,000 140,000 120,000 100,000 80,000 60,000 40,000 20,000 0 Sanayi İstihdam Endeksi 117 112 107 102 97 Kaynak: Hazine Müsteşarlığı 2005-I 2005-III 2006-I 2006-III 2007-I 2007-III 2008-I 2008-III 2009-I 2009-III 2010-I 2010-III 2011-I 2011-III 2012-I 2012-III 2013-I Mar.08 Haz.08 Eyl.08 Ara.08 Mar.09 Haz.09 Eyl.09 Ara.09 Mar.10 Haz.10 Eyl.10 Ara.10 Mar.11 Haz.11 Eyl.11 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 92 12 Kaynak: Hazine Müsteşarlığı Reel Brüt Ücret - Maaş Endeksleri Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 125 120 115 110 105 100 95 90 85 2005-I 2005-III 2006-I 2006-III 2007-I 2007-III 2008-I 2008-III 2009-I 2009-III 2010-I 2010-III 2011-I 2011-III 2012-I 2012-III 2013-I 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Sanayi Sektörü Reel Brüt Ücret - Maaş Endeksleri Kaynak: TOBB Kaynak: Hazine Müsteşarlığı 13 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 -12000 Haz.03 Ara.03 Haz.04 Ara.04 Haz.05 Ara.05 Haz.06 Ara.06 Haz.07 Ara.07 Haz.08 Ara.08 Haz.09 Ara.09 Haz.10 Ara.10 Haz.11 Ara.11 Haz.12 Ara.12 Haz.13 Haz.03 Ara.03 Haz.04 Ara.04 Haz.05 Ara.05 Haz.06 Ara.06 Haz.07 Ara.07 Haz.08 Ara.08 Haz.09 Ara.09 Haz.10 Ara.10 Haz.11 Ara.11 Haz.12 Ara.12 Haz.13 0 Kaynak: TCMB Kaynak: TCMB İhracat* İthalat İmalat (y-y, %) Madencilik (y-y, %) Tarım (y-y, %) Ara Malları (y-y, %) Sermaye Malları (y-y, %) Tüketim Malları (y-y, %) 100 100 80 80 60 60 40 40 20 20 0 0 -20 -20 -40 -60 Haz.03 Ara.03 Haz.04 Ara.04 Haz.05 Ara.05 Haz.06 Ara.06 Haz.07 Ara.07 Haz.08 Ara.08 Haz.09 Ara.09 Haz.10 Ara.10 Haz.11 Ara.11 Haz.12 Ara.12 Haz.13 -40 Kaynak: TCMB Kaynak: TCMB *12 aylık toplam veriler kullanılmıştır. Cari İşlemler Dengesi 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 Sermaye ve Finans Hesabı 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Kaynak: TCMB 14 TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketim Harcamaları Tüketici Güven Endeksi Reel Kesim Güven Endeksi (sağ eksen) 105.0 95.0 85.0 75.0 65.0 55.0 Kaynak: TCMB Reel Hanehalkı Tüketimi (y-y, %) 130 120 110 100 90 80 70 60 50 40 20 15 10 5 0 -5 -10 -15 Kaynak: TCMB CNBC-e Güven Endeksleri Krediler CNBC-e Tüketici Güven Endeksi Krediler (y-y, %) 80 150 70 130 60 110 50 90 40 70 30 20 50 10 30 0 Kaynak: BDDK Kaynak: CNBC-e Bireysel ve Ticari Krediler Bireysel Krediler (y-y, %) Ticari Krediler (y-y, %) 55 45 35 25 15 5 -5 Kaynak: BDDK 15 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Bütçe Gelirleri ve Harcamaları Bütçe Gelirleri (12 aylık toplam-milyar TL) Bütçe Dengesi (12 Aylık toplam-milyar TL) Bütçe Harcamaları (12 aylık toplam-milyar TL) 0 400 -10 350 -20 300 -30 250 -40 -50 200 -60 150 Kaynak:TCMB Kaynak:TCMB Vergi Gelirleri Faiz Dışı Denge Vergi Gelirleri (Nominal y-y, %) Vergi Gelirleri (Reel y-y, %) 65 Faiz Dışı Denge (12 aylık-milyar TL) 57 45 47 25 37 27 5 17 -15 7 -35 -3 Kaynak:TCMB, VakıfBank Kaynak:TCMB Borç Stoku İç ve Dış Borç Stoku Toplam Borç Stoku (milyar TL) 600 450 550 400 500 450 400 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 180 160 140 350 120 300 100 350 250 80 300 200 60 Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı 16 Türkiye’nin Net Dış Borç Stoku Türkiye’nin Dış Borç Stoku Profili TCMB (milyar dolar-sol eksen) Kamu Sektörü (milyar dolar) Özel Sektör (milyar dolar) Türkiye'nin Net Dış Borç Stoku/GSYH (%) 45 40 35 30 25 20 15 10 5 0 30 250 25 200 20 150 15 100 Kaynak: Hazine Müsteşarlığı 2012 2011 2010 2009 2008 2007 2006 0 2005 0 2004 50 2003 5 2002 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 10 Kaynak: Hazine Müsteşarlığı LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nominal Faiz 35 30 25 25 20 20 15 15 10 10 5 -5 Tem.04 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 0 0 Ocak 2004 Temmuz 04 Ocak 05 Temmuz 05 Ocak 06 Haziran 06 Aralık 06 Haziran 07 Aralık 07 Haziran 08 Aralık 08 Haziran 09 Aralık 09 Haziran 10 Aralık 10 Haziran 11 Aralık 11 Haziran 12 Aralık 12 Haziran 13 5 Kaynak:TCMB, VakıfBank Kaynak:TCMB Para Arzı M2 (bin TL) M3 (bin TL) M1 (bin TL-sağ eksen) 900000000 700000000 200000000 150000000 500000000 100000000 300000000 50000000 Haz.06 Ara.06 Haz.07 Ara.07 Haz.08 Ara.08 Haz.09 Ara.09 Haz.10 Ara.10 Haz.11 Ara.11 Haz.12 Ara.12 Haz.13 100000000 Kaynak:TCMB 17 Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) ABD 1.4 1.8 Euro Bölgesi -1.1 1.6 Almanya -0.2 Fransa -0.40 Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi -3.09** 0.25 80.3 1.81 0.50 -17.40 1.90 7.01 0.50 97 1.00 -2.41 0.50 -25.80 -0.53 0.50 97.30 4.00 -35.30 Cari Denge/GSYH* (%) İtalya -2.80 1.20 Macaristan -0.90 1.90 Portekiz -4.00 1.20 -1.55 0.50 -50.90 İspanya -1.70 1.80 -1.07 0.50 -22.70 Yunanistan -5.50 -0.30 -2.88 0.50 -70.90 İngiltere 1.40 2.90 -3.51 0.50 -16.00 Japonya 0.40 0.20 0.99 0.10 44.30 Çin 7.50 2.70 2.60 6.00 97.00 6.90 4.02 8.25 -- Rusya 1.60 1.07*** Hindistan 4.80 11.06 -3.41** 7.25 -- Brezilya 1.92 6.70 -2.26 8.50 110.00 G.Afrika 1.90 5.50 -3.39** 5.00 1.00 4.50 78.50 Türkiye -6.0**** 3.00 8.88 Kaynak: Bloomberg, *: Cari denge verileri IMF’den alınmaktadır ve 2012 verileridir. **: 2011 verisi, ***: 2010 verisi, ****: VakıfBank hesaplaması Beklentiler (Temmuz 2013) Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge /GSYH (%) İşsizlik Oranı (%) Borç St./GSYH (%) Gelişmiş Ülkeler Gelişmekte Olan Ülkeler Tüm dünya ABD Euro Bölgesi Almanya Fransa İtalya Macaristan Portekiz İspanya Yunanistan İngiltere Japonya Çin Rusya Hindistan Brezilya G.Afrika TÜRKİYE 1.2 5.3 3.1 1.7 -0.6 0.3 -0.2 -1.8 -0.01 -2.32 -1.6 -4.21 0.9 2.0 7.8 2.5 5.6 2.5 2.0 3.43 1.50 6.00 3.76 1.68 1.62 1.61 1.57 1.98 4.00 0.70 1.30 -0.62 2.55 0.70 3.10 6.40 10.57 5.50 5.6 5.50 -0.11 1.01 --2.91 2.32 6.09 -1.28 0.32 2.15 0.14 1.10 -0.28 -4.37 1.23 2.64 2.55 -4.94 -2.37 -6.37 -6.80 8.16 --7.74 12.29 5.65 11.18 12.04 10.47 18.25 27.00 26.98 7.82 4.07 4.10 5.50 -6.00 25.71 9.38 108.41 33.87 -108.12 95.03 80.39 92.74 130.63 79.91 122.30 91.80 179.47 93.62 245.35 21.30 10.42 66.39 67.16 42.72 35.50 2013-IMF Beklentisi 18 Türkiye Makro Ekonomik Görünüm 2011 2012 En Son Yayımlanan 2013 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla, Milyon TL) 1 297 713 1 416 817 357 854 (2013, 1Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla, y-y%) 8.8 2.2 3.0 (2013, 1Ç) 3.7 Sanayi Üretim Endeksi (y-y. %) (takvim etk arnd) 9.7 2.5 1.0 (Mayıs 2013) -- Kapasite Kullanım Oranı (%) 75.4 74.2 75.5 (Temmuz 2013) -- İşsizlik Oranı (%) 9.8 9.2 9.3 (Nisan 2013) 9.5 Fiyat Gelişmeleri TÜFE (y-y. %) 10.45 6.16 8.88 (Temmuz 2013) 6.8 ÜFE (y-y. %) 13.33 2.45 6.61 (Temmuz 2013) -- Parasal Göstergeler (Milyon TL) M1 148,455 167,404 184,916 (26.07.2013) -- M2 665,642 731,770 808,019 (26.07.2013) -- M3 700,491 774,651 849,613 (26.07.2013) -- Emisyon 49,347 54,565 64,032 (26.07.2013) -- TCMB Brüt Döviz Rezervleri (Milyon $) 78,330 100,320 104,303 (26.07.2013) -- Faiz Oranları TCMB O/N (Borç Alma) TRLIBOR O/N 5.0 5.0 3.50 (02.08.2013) -- 10.89 5.78 7.30 (02.08.2013) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 75,092 47,476 7,524 (Mayıs 2013) 54,600 İthalat 240,842 236,545 21,008 (Haziran 2013) --- İhracat 134,907 152,537 12,438 (Haziran 2013) Dış Ticaret Açığı 105,935 84,008 8,570 (Haziran 2013) 91,000 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 368.8 386.5 395.8 (Haziran 2013) -- Merkezi Yön. Dış Borç Stoku 149.6 145.5 156.2 (Haziran 2013) -- Kamu Net Borç Stoku 290.1 240.6 227.7 (2013, 1Ç) -- Kamu Ekonomisi (Milyon TL) 2011 Haziran 2012 Haziran Bütçe Gelirleri 26,686 24,804 31,404 (Haziran 2013) -- Bütçe Giderleri 23,597 31,074 32,603 (Haziran 2013) -- Bütçe Dengesi 3,089 -6,270 -1,199 (Haziran 2013) -- Faiz Dışı Denge 4,650 -4,389 335 (Haziran 2013) -- 19 Vakıfbank Ek V konomik Araştırmalar ek konomik.arastirm malar@vakifbank k.com.tr Cem Eroğğlu Müdür cem.eroglu@va akifbank.com.tr Nazan Kılıç Müdür Yard dımcısı nazan.kilic@vakkifbank.com.tr Ümit Ünssal Müdür Yard dımcısı umit.unsal@vakkifbank.com.tr Fatma Özzlem Kanbur Uzman fatmaozlem.kan nbur@vakifbank.com.tr Sinem Ullusoy dımcısı Uzman Yard sinem.ulusoy@vakifbank.com.tr 0212‐398 18 98 0212‐398 19 02 0212‐398 18 99 0212‐398 18 91 0212‐398 18 92 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte ve bu rapor ve için ndeki bilgilerin Türkiye V kullanılm ması nedeniyle do oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b bu raporda yer alan bilgilerde daha önced den bilgilendirme e yapmaksızın kıs men veya tamam men değişiklik yap pma hakkına sahi ptir. Vakkıfbank Ekonom mik Araştırmalarr