haftalık bülten

18haftalık

Kasımbülten

2013

Ecicek

Geçen haftanın özeti

Eylül ayı cari işlemler açığı beklentilerin üzerinde gerçekleşti.

Eylül ayı cari işlemler açığı, 2.7 milyar dolarlık piyasa beklentisine

karşı, 3.3 milyar dolar oldu. Aylık cari açık böylelikle %24 oranında

genişledi. Eylül ayı ödemeler dengesi istatistiklerinde geçmişe

dönük ciddi revizyonlar olması dikkat çekti. Ağustos ayında

yayınlanan verilerde 56.7 milyar dolar olarak kaydedilen birikimli

açık, Eylül’de yukarı doğru 1.8 milyar dolar revize edildi. Bunu da

dikkate alınca,12 ay birikimli açık 58.5 milyar dolardan 59.1 milyar

dolara taşınmış oldu.

Finansman tarafında, sermaye ve finans hesapları 2.2 milyar

dolarlık döviz girişi kaydetti. Bu, bu hesaplarda Mayıs-Ağustos

arasında kaydedilen ortalama 2.1 milyar dolarlık değerle uyumlu bir

sonuç; ancak, yılın ilk dört aylık döneminde kaydedilen 10.8 milyar

dolarlık ortalama sermaye girişinin ise bir hayli uzağında.

Dolayısıyla Eylül ayı verileri, sermaye akımlarının ABD para

politikasına bağlı endişelerin arttığı son aylardaki zayıf seyrini

koruduğunu gösterdi. Finans hesabının detaylarına indiğimizde,

bono piyasasına 1.5 milyar dolar, hisse senedi piyasasına ise 0.7

milyar dolar sermaye girişi olduğunu görüyoruz. Bu, üç ay sonra

hisse senetleri kaleminde kaydedilen ilk pozitif değer. Ayrıca,

TCMB’nin resmi döviz rezervleri Eylül’de 0.6 milyar dolarlık hafif bir

artış gösterirken, net hata ve noksan kalemindeki döviz girişi ise

1.7 milyar dolar oldu.

Toparlamak gerekirse, beklentilerin üzerinde gelen aylık açık,

geriye doğru revizyonlarla birleşince, Eylül’de 12 ay birikimli açık

59 milyar dolara ulaştı. Son açıklanan göstergelerin ekonomik

aktivitedeki hızlanmanın sürdüğüne işaret etmesi sebebiyle,

önümüzdeki aylarda ithalat talebinin güçlü seyretmeye devam

edeceğini düşünüyoruz. Buna bağlı olarak genişlemeye devam

edecek olan birikimli cari açığın, yılsonunda GSYH’nin %7’sini

geçmesini bekliyoruz. Bu resme bakınca, kurdaki zayıflamaya ve

buna bağlı olarak enflasyondaki hızlanmaya sebep olan para

politikası duruşunun, dış açıkta arzu edilen dengelenmeyi de

sağlayamadığı görünüyor. Dolayısıyla, TCMB para politikası

duruşunu daha da sıkılaştırmaz ya da gelişmekte olan piyasalar

için daha olumlu küresel finansman koşulları oluşmazsa, TL

konusundaki görüşlerimiz olumsuz olmaya devam edecektir.

İnan Demir

+(90) 212 318 5087

inan.demir@finansbank.com.tr

Deniz Çiçek

+(90) 212 318 5086

deniz.cicek@finansbank.com.tr

Gökçe Çelik

+(90) 212 318 5096

gokce.celik@finansbank.com.tr

haftalık bülten

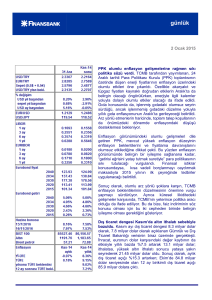

Önümüzdeki Haftaya Bakış

PPK kararları yarın saat 2’de yayımlanacak. Para Politikası Kurulu’nun

(PPK), piyasa beklentisi doğrultusunda tüm politika parametrelerini aynen

korumasını bekliyoruz. Şu anda, bir hafta vadeli repo faizi %4.50, gecelik

borçlanma ve borç verme faizleri ise sırasıyla %3.50 ve %7.75 seviyelerinde

bulunuyor. Piyasa yapıcısı bankalara tanınan borçlanma imkanı faiz oranı ise

%6.75 seviyesinde. TCMB’nin yönlendirmeleri doğrultusunda, faizlerde bu

toplantıda bir değişiklik beklemiyoruz. Ayrıca, rezerv opsiyon katsayıları (ROK)

ve zorunlu karşılık (ZK) oranlarının da aynı kalacağını tahmin ediyoruz.

TCMB son zamanlardaki duyurularında, orta vadeli enflasyon görünümü

hedeflerle uyumlu olana kadar para politikasındaki temkinli duruşun korunacağı

taahhüdünde bulunuyor. TCMB ayrıca, enflasyondaki artışa sebep olan küresel

piyasalardaki oynaklık Mayıs’ta başladığından beri, ciddi ölçüde sıkılaştırma

yapıldığı görüşünü de koruyor. Bu doğrultuda, parasal sıkılaştırma son aylarda,

parametreleri Ağustos’taki PPK toplantısından beri değiştirilmeyen koridor

dahilinde gerçekleştiriliyor. Biz bu toplantıda da Kurul’un bu politika duruşunu

sürdürmesini bekliyoruz.

Hatırlanacağı gibi, TCMB Ekim’de enflasyon görünümünde yaşanan bozulmaya,

ek parasal sıkılaştırmaların sıklığını haftada birden ikiye çıkararak cevap

vermişti. Bu sıklık önümüzdeki dönemde daha da arttırılarak, gecelik faizlerin

koridorun tavanına daha da çok değmesi sağlanabilir. Ancak, küresel finansal

gelişmelerin gelişmekte olan piyasaların aleyhine dönmesi durumunda,

koridorun tavanı bile kurdaki zayıflamayı ve bunun sebep olacağı enflasyonist

baskıları karşılamakta yeterli olmayacaktır. Dahası, TCMB’nin kurlardaki

dalgalanmaları azaltmakta kullandığı döviz satış ihaleleri de, değer kaybı

baskılarını önlemede şimdiye kadar çok başarılı olamadı. Dolayısıyla, ABD para

politikasına dair belirsizlikler muhtemelen yakın zamanda ortadan

kalkmayacağından, PPK önümüzdeki toplantılarda, koridorun tavanını mevcut

seviyede tutma kararını yeniden gözden geçirmek durumunda kalabilir.

Bu haftanın veri gündeminde ayrıca, Çarşamba günü açıklanacak olan Ekim ayı

merkezi yönetim borç stoku ve Cuma günü yayımlanacak olan Ekim ayı yabancı

ziyaretçi sayısı verileri bulunuyor.

Hazine bu hafta beş ihale düzenleyecek. Hazine bugün düzenlenecek olan iki

ihalede, 14 Kasım 2018 vadeli sabit kuponlu tahvil ile 8 Kasım 2023 vadeli

TÜFE’ye endeksli tahvil ilk defa ihraç edilecek. Bunu yarın düzenlenecek üç

ihraç izleyecek. Hazine yarın, 2 yıllık gösterge tahvil olacak olan, 7 Ekim 2015

tarihli sabit kuponlu tahvil ile 27 Eylül 2023 vadeli sabit kuponlu tahvili yeniden

ihraç edecek. Bu tarihte ayrıca, 11 Kasım 2020 tarihli değişken faizli tahvil ilk

defa ihraç edilecek.

haftalık bülten

Bu rapor, Finansbank CEO Ofisi Araştırma Bölümü tarafından müşterilerini bilgilendirmek

amacıyla düzenlenmiştir. Raporun Finansbank ile ilişkili bir kuruluşun müşterisi tarafından

kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi olacaktır. Bu raporda

sunulan bilgi, yorum ve tavsiyeler raporu hazırlayan Finansbank CEO Ofisi’ne ait görüşleri

yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve

getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan görüşlere

dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar doğurmayabilir. Bu

rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam kaynaklardan

faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit edilmemiştir. Finansbank

bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve doğabilecek hatalarda

sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde önceden belirtilmeksizin

değişiklik yapma hakkı saklıdır. Finansbank ve ilişkili kuruluşlar ile bu kurumlarda çalışan

personel araştırma raporlarında sözü edilen menkul kıymetlere yatırım yapabilir ve zaman

içerisinde pozisyonlarını değiştirebilir. Bu raporda yer alan bilgilerin bir kısmı ya da tamamının

kopyası çıkarılamaz ya da dağıtılamaz.