28.04.2017

Tekfen Holding (EÜ)

1Ç17 Finansal Sonuçlar - Olumlu, "Tavsiyemizi Endeks Üstü" Getiri olarak değiştiriyoruz

Hem inşaat hem de tarım iş kolunda güçlü finansal sonuçlar

Tekfen Holding 1Ç17 sonuçlarında bizim ve piyasa beklentisi

olan 128mn TL net karın %26 üstünde 162mn TL kar açıkladı.

Şirketin taahhüt sektöründeki güçlü bekleyen iş yükü, gübre

segmentinin çeyreği beklentilerden iyi geçirmiş olması ve 35mn

TL'lik finansal gelir bu çeyrekteki karlılığın önemli sebepleri

arasında sayılabilir.

Bu dönemde FVAÖK 209mnTL olarak gerçekleşirken FVAÖK

marjı

da

%12.7

seviyesinde

beklentilerin

üstünde

gerçekleşmiştir.

Taahhüt Grubu iş yükü artmaya devam ediyor

Tekfen İnşaat’ın bekleyen iş yükü, 1Ç17 sonunda 3.808mlr

ABD$ seviyesinde gerçekleşmiştir (2016 sonu 3.6mlr ABD$).

Şirket Şubat ayında Katar'da 343mn ABD$ değerinde olan stat

yapım projesini kazanmıştır. Bu projede TKFEN'in payı %50'dir.

Bu çeyrekte taahhüt grubunun elde ettiği FVAÖK 64mn TL olup,

FVAÖK marjı %7 olarak gerçekleşmiştir. Şirket bu çeyrekte Al

Khor otoyol yapım projesinden 1.448mlr TL'yi avans ödemesi

olarak almıştır.

Tarımsal

Sanayi

sonuçları

sektörde

yaşanan

tüm

olumsuzluklara rağmen tatmin edicidir.

Toros Tarım'ın 1Ç17'de satış hacmi %25 düşmüştür. Nitratlı

gübre satışları yerini AS ve ÜRE satışlarına bırakmıştır. Bu

dönemde 51,000 ton'luk ihracat satışı gerçekleşmiştir. FVAÖK

marjı ise çok güçlü gelmiş %24 olarak gerçekleşmiştir.

2017 öngörüleri korundu

Tekfen, 2017 yılı hedeflerini 7.5mlr net satış geliri, 656mn TL

FVAÖK (%8.7 FVAÖK marjı) ve 454mn TL net kar öngörülerini

1Ç17 sonunda bu korumuştur.

Tavsiyemizi EÜ olarak değiştiriyoruz

Sonuçların hisse etkisinin olumlu olmasını bekliyoruz.

Tekfen için 2017 beklentilerimizi ve değerlememizi gözden

geçirdik. 12 Aylık yeni hedef fiyatımız 10.45TL olurken

tavsiyemizi Endeks Üstü Getiri (EÜ) olarak değiştiriyoruz

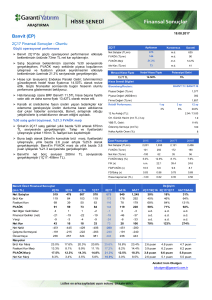

1Ç17

Açıklanan

Konsensus

Garanti

1,637

1,748

1,903

209

168

180

12.7%

9.6%

9.5%

162

128

128

Net Satışlar (TLmn)

FVAÖK (TLmn)

FVAÖK Marjı

Net Kar (TLmn)

Mevcut Hisse Fiyatı

Hedef Hisse Fiyatı

Potansiyel Getiri

9.37 TL

10.45TL

12%

Hisse Senedi Bilgileri

Bloomberg/Reuters:

TKFEN.TI / TKFEN.IS

Piyasa Değeri (TLmn)

3,467

Piyasa Değeri (ABD$mn)

967

Firma Değeri (TLmn)

3,002

Relatif Performans:

17%

12 ay

48%

5.3 / 9.37

Ort. Günlük Hacim (mn TL) 3 ay:

13.2

YBB TL Getiri:

50%

Ödenmiş Sermaye (mnTL):

370

Halka Açıklık Oranı (%):

48

Özet Finansallar

2015

2016

2017T

2018T

Net Satışlar (TLmn)

3,888

4,737

7,452

7,584

FVAÖK (TLmn)

242

471

618

651

Net Kar (TLmn)

185

324

443

460

FVAÖK Marjı (%)

6.2%

9.9%

8.3%

8.6%

F/K (x)

18.7

10.7

7.8

7.5

FD/FVAÖK (x)

12.4

6.4

4.9

4.6

FD/Satış (x)

0.77

0.63

0.40

0.40

Hisse başına kar (TL)

0.50

0.88

1.20

1.24

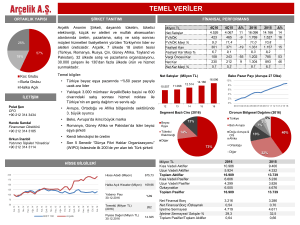

Değişim

(mn TL)

1Ç16

2Ç16

3Ç16

4Ç16

1Ç17

1Ç17/1Ç16

Net Satışlar

1,373

1,065

976

1,324

1,637

19%

24%

Brüt Kar

223

150

72

208

266

19%

28%

Faaliyet Karı

144

70

12

131

174

21%

33%

FVAÖK

176

94

41

161

209

18%

30%

Net Diğer Gelir/Gider

11

-4

-18

-90

-24

a.d.

a.d.

İştiraklerden gelen Kar/Zarar

11

18

8

19

14

27%

-28%

1Ç17/4Ç16

-59%

-7

18

16

85

35

a.d.

Vergi

-18

-31

-28

-32

-46

a.d.

a.d.

Net Kar

149

73

-12

114

162

9%

41%

1,913

0.5 puan

Net Nakit

3 ay

6%

12 Ay Aralığı (TL):

Tekfen Holding Özet Finansal Sonuçlar

Finansal Gelirler (net)

1 ay

79

157

114

331

Çalışma Sermayesi

-442

-364

-432

-515

-518

Özsermaye

2,167

2,228

2,218

2,379

2,417

Brüt Kar Marjı

16.3%

14.1%

7.4%

15.7%

16.2%

0 puan

Faaliyet Kar Marjı

10.5%

6.6%

1.2%

9.9%

10.6%

0.1 puan

0.7 puan

FVAÖK Marjı

12.8%

8.8%

4.2%

12.1%

12.7%

-0.1 puan

0.6 puan

Net Kar Marjı

10.8%

6.8%

a.d.

8.6%

9.9%

-1 puan

1.2 puan

Rasyolar

Analist: Onur Marşan

omarsan@garanti.com.tr

1Q17 Çeyreksel Görünüm

Değişim

Tekfen Holding Segmental Breakdown

(TLmn)

1Ç16

2Ç16

3Ç16

4Ç16

1Ç16

1Ç17/1Ç16

1Ç17/4Ç16

Net Satışlar

1,373

1,064

976

1,325

1,637

19%

24%

Taahhüt

628

690

657

849

911

45%

7%

Tarım End

731

360

302

458

676

-8%

48%

Gayrimenkul

7

7

10

9

42

514%

368%

Diğer

7

7

8

8

8

12%

2%

FVAÖK

187

113

49

179

223

19%

24%

Taahhüt

71

61

7

122

64

-9%

-47%

Tarım End

121

59

45

65

161

33%

147%

Gayrimenkul

-2

-4

-2

-3

1

a.d.

a.d.

Diğer

-2

-4

-1

-5

-3

a.d.

a.d.

FVAÖK Marjı

14%

11%

5%

14%

14%

0 pp

0.1 pp

Taahhüt

11%

9%

1%

14%

7%

-4.2 pp

-7.3 pp

Tarım End

17%

16%

15%

14%

24%

7.2 pp

9.6 pp

Gayrimenkul

a.d.

a.d.

a.d.

a.d.

a.d.

a.d.

a.d.

Diğer

a.d.

a.d.

a.d.

a.d.

a.d.

a.d.

a.d.

Net Kar

150

74

-11

118

161

7%

a.d.

Taahhüt

34

15

-37

68

29

-15%

a.d.

Tarım End

112

53

9

-33

115

a.d.

a.d.

Gayrimenkul

-2

-4

-2

19

1

a.d.

a.d.

Diğer

6

10

19

64

16

a.d.

-75%

FVAÖK iştiraklerden gelen karı içermektedir.

Tahminlerde Değişiklik

ESKİ

TKFEN

YENİ

% Değişim

(mnTL)

2015

2016

2015

2016

2015

2016

Satışlar

5,853

6,752

7,452

7,584

27%

12%

FVAÖK

503

558

618

651

23%

17%

Net Kar

367

343

443

460

21%

34%

FVAÖK Marjı

8.6%

8.3%

8.3%

8.6%

-0.3 pp

0.3 pp

Net Kar Marjı

6.3%

5.1%

5.9%

6.1%

-0.3 pp

12 Aylık Hedef Fiyat

7.73

10.45

1 pp

35%

UYARI NOTU

Model Portföy hisseleri, Araştırma Bölümü’nün Endeks Üzeri (EÜ) ve Endekse Paralel (EP) tavsiyesi verdiği hisseler arasından;

şirketlerin uzun dönemli mali verilerine dayalı olarak yapılan temel analiz ve kısa vadeli beklentiler bir arada değerlendirilerek

oluşturulmuştur. Tercih etmediğimiz hisseler ise benzer analizler ile, Araştırma Bölümü’nün Endekse Paralel (EP) ve Endeks Altı (EA)

tavsiyesi verdiği hisseler arasından seçilir. Model Portföy değişiklik raporunda, hissenin portföye giriş ya da çıkış gerekçesi belirtilir. Bir

hissenin Model Portföy’e girmesi ya da çıkması uzun vadeli temel tavsiyesinin değiştiği anlamına gelmemektedir. Model Portföy, sanal

bir portföy olup; piyasa beklentimiz ve de içerisinde yer alan hisselerin beklentileri doğrultusunda ağırlıklandırılarak kümülatif

performansı ile değerlendirilmektedir. Dolayısıyla Model Portföy ve Model Portföy kapsamında yapılan değişimler, yatırımcının risk ve

getiri tercihleri ile birebir örtüşmeyebilir.

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise

genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM

MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların

sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça

içeriği kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı yapılamaz, kullanılamaz.

İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda

kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır.

Garanti Yatırım

Etiler Mahallesi Tepecik Yolu Demirkent Sokak

No.1 34337 Beşiktaş, İstanbul

Telefon: 212 384 11 21

Faks: 212 352 42 40

E-mail: arastirma@garanti.com.tr

Hisse Senedi Tavsiye Tanımları

EÜ

Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin üzerinde olması beklenmektedir.

EP

Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisine yakın olması beklenmektedir.

EA

Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin altında olması beklenmektedir.