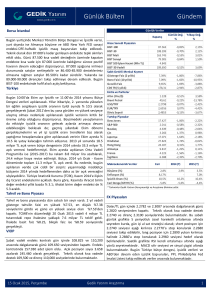

Günlük Bülten Gündem - Paramineyapayim.com

advertisement

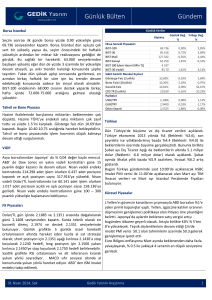

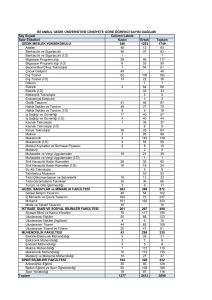

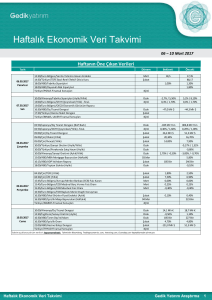

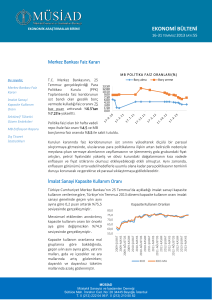

Günlük Bülten Borsa İstanbul Gündem Günlük Veriler Piyasalar büyüme verisi öncesinde genel olumlu havasını devam ettirebilir. Yüzde 4.5 veya üzerinde bir rakamın borsa üzerinde olumlu etki yaratacağını söyleyebiliriz. Dış konjonktüre baktığımızda AMB kararlarıyla uluslararası alanda risk algısı yeniden çok pozitife döndü. Dolayısıyla yatırımcılar pozisyonlarını korumaya devam edebilirler. BIST-100 endeksi geçen haftayı 80.397 seviyesinden kapattı. Bu hafta en güçlü destek 79 binde bulunuyor ve borsa bu hafta 80.600'ü yukarı geçmeye çalışabilir. Teknik olarak bu seviyenin kırılması durumunda hedef 81.500-82.000 civarı olacaktır. Şu an için düşüş olasılığı zayıf görünüyor. Tahvil ve Bono Piyasası Tahvil ve Bono piyasasında Cuma günü alıcılı seyir devam etti. Gösterge faiz en yüksek %8.32, en düşük %8.05 seviyesini gördü ve günü %8.15 noktasından kapattı. Geçen hafta AMB’nın açıklamalarıyla beraber tahvil piyasasında alım iştahı arttı. Bu hafta yurtiçinde Salı günü Büyüme verisi ve bugün Sanayi üretim rakamları öne çıkacak. Gösterge faizde %8 seviyesinin altında alımlar hızlanabilir, yukarıda ise %8.60 önemli direnç seviyesidir. VIOP Kapanış Hisse Senedi Piyasaları BIST-100 BIST-30 BIST Mali BIST Sanayi BIST 100 İşlem Hacmi (Mln TL) BIST-30 Vadeli Sabit Getirili Menkul Kıymet Gösterge Faiz (2 yıllık) Bono Faizi (10 yıllık) Gecelik Faiz CDS TR (5 yıllık) Pariteler USD/TRY EUR/TRY Döviz Sepeti Günlük Değ. % Yılbaşı Değ. % 80.398 99.266 153.908 71.676 3.233 99,73 0,75% 0,86% 0,93% 0,20% 18,58% 20,40% 26,23% -5,84% 0,30% 21,17% 8,15% 8,81% 9,35% 165,74 -1,57% -1,78% -1,06% 0,15% -19,31% -14,96% 35,51% -32,27% 2,0780 2,8338 2,4575 -1,22% -1,06% -1,03% -1,83% -5,03% -3,80% Türkiye Asya borsalarından Japonya’ da % 0,37 değer artışı mevcut. ABD' de Dow Jones en yakın vadeli kontratları güne 5 puanlık değer kaybı ile devam ediyor. Haziran vadeli endeks kontratında 126.552 adet işlem oldu, 11.548 adet pozisyon kapandı ve açık pozisyon sayısı 244.251’e geriledi. Haziran vadeli Dolar/TL kontratlarında ise 45.415 adet işlem olurken 5.223 adet pozisyon açıldı ve açık pozisyon sayısı 144.425’e yükseldi. Haziran vade endeks kontratlarının güne önceki kapanışına yakın bir seviyeden başlamasını bekliyoruz. Geçtiğimiz hafta gündemde TCMB Başkanı Erdem Başçı’nın Bakanlar Kurulu’nda yaptığı sunum ve enflasyon verisi takip edildi. Erdem Başçı Bakanları Kurulu’nda yaptığı sunumda iyimser mesejlar verirken, parasal sıkılaştırma politikasının başarılı olduğuna dikkat çekti. Mayıs ayında zirve yapması beklenen enflasyon ise yıllık bazda beklentilerin altında bir artışla %9,66 oldu. Bu hafta yurtiçi gündem yoğun. Bugün saat 10:00’da Nisan ayı sanayi üretimi açıklanacak. (Beklenti: %4,2) Yarın 1. Çeyrek büyümesi var. Büyüme yıllık bazda %4,5 bekleniyor. Perşembe günü ise Nisan ayı Cari İşlemler Dengesi açıklanacak (Beklenti: -3,6 mlr $) FX Piyasaları Küresel Piyasalar Dolar/TL hafta içinde 2.0753 ve 2.1277 arasında dalgalanarak haftayı 2.0784 seviyesinden kapattı. Kurda teknik olarak kısa vadeli direnç 2.0963 ve destek 2.0753 seviyelerinde bulunmaktadır. Günlük grafikte 21 günlük üssel hareketli ortalaması altında seyreden kurda al sat stratejisi olarak; short pozisyon için 2.0753 aşağı kırılınca 2.0790’a stop koyularak 2.0670 hedefi, long pozisyon için 2.0850 yukarı kırılınca 2.0810’a stop koyularak 2.0960 hedefi belirlenebilir. Saatlik grafikte RSI ortalaması üstünde yukarı yönlü hareket etmektedir. MACD sıfır seviyesi altında triggerini yukarı kırarak al konumunda bulunmaktadır. 3,8% beklenti ile (önceki 4,2%) Türkiye sanayi üretimi, ABD’den FOMC üyesi Bullard konuşması, bono ihaleleri, FOMC üyesi Rosengen konuşması takip edilecek veriler arasında bulunmaktadır. Avrupa piyasalarının büyük çoğunluğu, AMB’nin Perşembe günkü toplantısında, deflasyon tehlikesiyle yüz yüze olan bölge ekonomisini canlandırmak için aldığı genişleyici önlemleri duyurması sonrasında haftayı yükselişle tamamladı. AMB faizleri düşürürken, yeni bir LTRO programı açıkladı. ABD’de ise işsizlik oranı beklentinin bir puan altında %6.3 olarak açıklanırken, tarım dışı istihdam raporu da yine 217 bin olarak açıklandı. Japonya ekonomisinin yılın ilk çeyreğindeki yıllık büyüme oranı yukarı yönlü revize edildi. Daha önce %5.9 olarak açıklanan büyüme oranı %6.7 olarak düzeltildi. Asya’da bu sabah olumlu bir hava hakim. 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 1 Günlük Bülten Borsa İstanbul Piyasalarda geçen hafta çok olumlu bir hava vardı. Bu olumlu hava devam eder mi? sorusu bu haftaya başlarken en çok sorulan soru. Geçen hafta MB Başkanı Erdem Başçı büyümenin olumlu devam ettiğini ve yüzde 4 üzerinde bir trendin devam edebileceğini söyledi. Biz de yaptığımız hesaplamalarda, eğer 2006'dan bu yana süren Sanayi üretimi-Büyüme ilişkisi devam ederse yüzde 4.74 büyüme olabileceğini öngörüyoruz. Hatta daha yüksek bile olabilir. Fakat önemle vurgulayalım ki, büyüme tahminini yaparken özellikle tarım sektöründeki büyüme rakamı bu tahminlerimizi aşağı yönde değiştirebilir. Büyümeye ilişkin yaptığımız ayrıntılı analizi burayı tıklayarak okuyabilirsiniz. B r a tan Piyasalar büyüme verisi öncesinde genel olumlu havasını devam ettirebilir. Yüzde 4.5 veya üzerinde bir rakamın borsa üzerinde olumlu etki yaratacağını söyleyebiliriz. Dış konjonktüre baktığımızda AMB kararlarıyla uluslararası alanda risk algısı yeniden çok pozitife döndü. Dolayısıyla yatırımcılar pozisyonlarını korumaya devam edebilirler. BIST-100 endeksi geçen haftayı 80.397 seviyesinden kapattı. Bu hafta en güçlü destek 79 binde bulunuyor ve borsa bu hafta 80.600'ü yukarı geçmeye çalışabilir. Teknik olarak bu seviyenin kırılması durumunda hedef 81.500-82.000 civarı olacaktır. Şu an için düşüş olasılığı zayıf görünüyor. Piyasalar büyüme verisi öncesinde genel olumlu havasını devam ettirebilir. Yüzde 4.5 veya üzerinde bir rakamın borsa üzerinde olumlu etki yaratacağını söyleyebiliriz. Aslında bir olumlu bir olumsuz iki tür etki söz konusu olabilir. Olumlu etki şu şekilde kendini gösterebilir. Büyümenin beklentilerden yüksek gelmesi nedeniyle, firmaların ciro ve kar beklentileri yükselir. Bu da hisseler üzerinde olumlu etki yapar. Yabancılar her ne kadar Cumhurbaşkanlığı seçimi sürecinde politik riski almak istemeseler de Temmuz başına kadar çok ciddi olumsuz bir etki görmeyiz. Böyle bir durumda, borsadaki artış devam ederken, Türkiye'ye ayırdıkları fonlar için performans yönünden geride kalmak istemeyecek yabancılardan ekstra alım gelebilir. Büyüme'nin beklentilerden yüksek gelmesi durumunda olumsuz etki kanalı ise, şu şekilde çalışabilir; MB'nın bu ay yapacağı toplantıda en az 100 baz puan daha faiz indirimini piyasalar satın alıyor ama yüksek büyüme rakamı faizde düşüş beklentilerini sınırlayabilir. Fakat bu etkinin cılız kalacağını söyleyebiliriz. Çünkü piyasalar pozisyonda ve olumlu etkinin olumsuz etkiden daha güçlü olmasının söz konusu olmasını bekliyorum. Dış konjonktüre baktığımızda Avrupa Merkez Bankası (AMB) kararlarıyla uluslararası alanda risk algısı yeniden çok pozitife döndü. Çin'de ilk çeyrekte yüzde 7.5 büyüme ile Asya cephesi olumlu. Ayrıca Japonya tarafı da olumlu gelişmeleri satın alıyor. Bu sabah Asya cephesinde olumlu hava var ve hatta ılımlı bir ralliden bahsedebiliriz. Bu hafta ABD'de perakende satışlar verisi önemli olacak. ABD'de enflasyonun artışı hızında ivmelenme var. Geçen hafta cuma günü tarım dışı istihdam verisi beklentilerden hafif yüksek gelmesine rağmen 10 yıllık faizler yerinde saydı. ABD borsa endeksleri haftayı yine rekorla kapattılar. ABD vadeli endeksleri ise cuma günkü kapanış seviyelerine yakın bulunuyorlar. Dış politikaya bakıldığında ise Ukrayna konusunda adımlar var. Yeni Ukrayna Başbakanı ile Putin görüşmesi ve Putin'in Obama ile kısa görüşmesi dış politik riski de azalttı. Dolayısıyla yatırımcılar pozisyonlarını korumaya devam edebilirler. l e a il Son Değer Günlük % Değ. Aylık % Değ. 80.398 0,75% 6,4% 3.233 1.030 0,18% 2,05% - 99.266 0,86% 7,1% 2.778 BANKA END 153.908 0,93% 8,5% 1.699 SANAYİ END 71.676 0,20% 5,9% - -1,57% -11,8% BIST100 MSCI GOP BIST30 Göst. Faiz 8,15% İşlem Hacmi (Mln TL) - BIST-100 endeksi geçen haftayı 80.397 seviyesinden kapattı. Bu hafta en güçlü destek 79 binde bulunuyor ve borsa bu hafta 80.600'ü yukarı geçmeye çalışabilir. Teknik olarak bu seviyenin kırılması durumunda hedef 81.50082.000 civarı olacaktır. Şu an için düşüş olasılığı zayıf görünüyor. Yine de ani bir haber veya beklenmedik bir gelişme piyasalarda ters hareket yaratabileceği için yatırımcılar pozisyon alırken, B planı ve stop-loss seviyelerini belirlemeliler. Dolar/TL kuru bu sabah 2.0819 seviyesinde bulunuyor. Kurda 2.06 civarına doğru gevşeme söz konusu olabilir. Tahvil ve Bono Piyasası Tahvil ve Bono piyasasında Cuma günü alıcılı seyir devam etti. Gösterge faiz en yüksek %8.32, en düşük %8.05 seviyesini gördü ve günü %8.15 noktasından kapattı. Geçen hafta AMB’nın açıklamalarıyla beraber tahvil piyasasında alım iştahı arttı. Bu hafta yurtiçinde Salı günü Büyüme verisi ve bugün Sanayi üretim rakamları öne çıkacak. Gösterge faizde %8 seviyesinin altında alımlar hızlanabilir, yukarıda ise %8.60 önemli direnç seviyesidir. Yaşar Erdinç-Hakan Çal 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 2 Günlük Bülten Borsalarda Dün Asya borsalarından Japonya’ da % 0,37 değer artışı mevcut. ABD' de Dow Jones en yakın vadeli kontratları ABD hisse senetleri piyasalarından Nasdaq % 0,59, S&P500 % 0,38 güne 5 puanlık değer kaybı ile devam ediyor. Haziran değer kazandı. Dow Jones ise günü % 0,44 değer artışı ile 16.922 vadeli endeks kontratında 126.552 adet işlem oldu, puandan tamamladı. Avrupa borsalarından Almanya % 0,40, 11.548 adet pozisyon kapandı ve açık pozisyon sayısı İngiltere % 0,66 değer kazandı. BIST 100 Endeksi önceki seansta 244.251’e geriledi. Haziran vadeli Dolar/TL kontratlarında 79.970 – 80.637 puan aralığında hareket etti ve günü % 0,75 değer ise 45.415 adet işlem olurken 5.223 adet pozisyon açıldı artışı ile 80.397 puandan tamamladı. ve açık pozisyon sayısı 144.425’e yükseldi. Haziran vade Haziran vadeli endeks kontratında 126.552 adet işlem oldu, 11.548 endeks kontratlarının güne önceki kapanışına yakın bir seviyeden başlamasını bekliyoruz. adet pozisyon kapandı ve açık pozisyon sayısı 244.251’e geriledi. Döviz Piyasasında Dün Haziran vadeli Dolar/TL kontratlarında 45.415 adet işlem olurken 5.223 adet pozisyon açıldı ve açık pozisyon sayısı 144.425’e yükseldi. Piyasalarda Bugün En yakın vadeli NYMEX kontratında petrol fiyatı 102,90 USD, Altın’ın onsu 1.252 USD, Dolar kuru 2,0816 ve Euro/USD paritesi ise 1,3644 seviyesinde. Spot piyasa Dolar/TL kurunda satışların gelmesi durumunda destek olarak 2,0770, 2,0670, 2,0580 seviyeleri mevcut. Alımlarda ise 2,0960, 2,1030, 2,1140 seviyeleri direnç olacaktır. Haziran vadeli dolar kontratı 2,0900 - 2,1000 bandında işlem görebilir. Asya borsalarından Japonya’ da % 0,37 değer artışı mevcut. ABD' de Dow Jones en yakın vadeli kontratları güne 5 puanlık değer kaybı ile devam ediyor. Haziran vadeli endeks kontratında yukarı yönlü hareketlerde 100,450, 101,450, 103,000 direnç, aşağı yönlü hareketlerde ise 99,350, 98,500, 97,200 destek konumundadır. Haziran vade endeks kontratlarının güne önceki kapanışına yakın bir seviyeden başlamasını bekliyoruz. Tolga Er 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 3 Günlük Bülten FX iya aları Dolar /TL Dolar/TL hafta içinde 2.0753 ve 2.1277 arasında dalgalanarak haftayı 2.0784 seviyesinden kapattı. Kurda teknik olarak kısa vadeli direnç 2.0963 ve destek 2.0753 seviyelerinde bulunmaktadır. Günlük grafikte 21 günlük üssel hareketli ortalaması altında seyreden kurda al sat stratejisi olarak; short pozisyon için 2.0753 aşağı kırılınca 2.0790’a stop koyularak 2.0670 hedefi, long pozisyon için 2.0850 yukarı kırılınca 2.0810’a stop koyularak 2.0960 hedefi belirlenebilir. Saatlik grafikte RSI ortalaması üstünde yukarı yönlü hareket etmektedir. MACD sıfır seviyesi altında triggerini yukarı kırarak al konumunda bulunmaktadır. 3,8% beklenti ile (önceki 4,2%) Türkiye sanayi üretimi, ABD’den FOMC üyesi Bullard konuşması, bono ihaleleri, FOMC üyesi Rosengen konuşması takip edilecek veriler arasında bulunmaktadır. Euro/Dolar Haftayı 1.3643 seviyesinden kapatan parite hafta içinde en düşük 1.3503 seviyesini görürken, en yüksek 1.3677 seviyesini test etti. Günlük grafikte 21 günlük üssel hareketli ortalaması altında hareket eden paritede, ECB toplantısı sonrasında açıklanan faiz indirimi ile beraber paritede volatil hareketler görüldü. Teknik olarak kısa vadede direnç 1.3678 destek 1.3588 olarak görünmektedir. Gün içinde al sat stratejisi olarak 1.3640 aşağı kırılınca 1.3660’a stop koyarak 1.3588 ve devamında 1.3530 desteği takip edilebilir. 1.3678 yukarı kırılınca 1.3650’ye stop koyularak 1.3735 hedefi için long pozisyon açılabilir. Saatlik grafikte RSI ortalaması etrafında dalgalanmaktadır. CCI üst referansına yakın ve ortalamasını aşağı kırarak sat sinyali üretmektedir. Euro bölgesinde 13.2 beklenti ile (önceki 12.8) sentix yatırımcı güveni takip edilmelidir. USD/JPY Hafta içinde 101.75 ve 102.80 arasında dalgalanan parite haftayı 102.49 seviyesinden kapattı. Son 3 haftadır yukarı yönlü hareketler gördüğümüz paritede teknik olarak kısa vadede en güçlü destek 101.90 en güçlü direnç ise 102.80 seviyesinde bulunuyor. Haftanın ilk gününde olumlu gelen Çin ticaret dengesi ile Asya tarafının olumlu olduğunu görmekteyiz. Günlük grafikte 21 günlük üssel hareketli ortalamasının üstünde seyreden paritede gün içi al sat stratejisi olarak 102.45 aşağı kırılınca 102.65’e stop koyularak 101.90 hedefi için short ve 102.80 yukarı kırılması halinde 102.50’ye stop koyarak 103.40 hedefi için long pozisyon açılabilir. Saatlik grafikte MACD sıfır seviyesi üzerinde triggerini aşağı kırarak sat sinyali üretmektedir. RSI ortalaması altında sat konumunda aşağı yönlü hareket etmektedir. Altın (onz) Geçtiğimiz hafta 1253.16 seviyesinden kapanan Onz Altın hafta içinde 1241.00 ve 1257.80 arasında dalgalandı. ECB’nin faiz indirimi açıklamasından sonra altın fiyatlarında yukarı yönlü bir hareketlenme olduğunu gördük. Günlük grafikte 21 günlük üssel hareketli ortalaması altında hareket eden altın için kısa vadede en kuvvetli direnç 1257.80 ve en kuvvetli destek 1241.12 olarak görülmektedir. Gün içi al sat stratejisi olarak short pozisyon için 1251.20 seviyesi aşağı kırılınca 1253.50 stop olmak üzere 1247.50 hedefi seçilebilir. Long pozisyon için 1254.70 yukarı kırılınca 1253.50 stop olmak üzere 1257.80 hedef olarak belirlenebilir. Saatlik grafikte MACD triggeri altında sat konumunda bulunmaktadır. RSI ortalaması etrafında yatay hareket etmektedir. A. Erkan Tanacıoğlu 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 4 Günlük Bülten ürkiye Bu hafta büyüme, sanayi üretimi ve cari işlemler dengesi açıklanacak. Geçtiğimiz hafta gündemde TCMB Başkanı Erdem Başçı’nın Bakanlar Kurulu’nda yaptığı sunum ve enflasyon Yarın (10 Haziran) GSYH büyüme verimiz açıklanacak. Yapmış verisi takip edildi. Erdem Başçı Bakanları Kurulu’nda olduğumuz analizlere göre, 2014 1. Çeyrek büyümesi en az yüzde yaptığı sunumda iyimser mesejlar verirken, parasal 4.50 olacak. Hatta yüzde 5’in üzerinde çıkarsa şaşırmamak gerekir. sıkılaştırma politikasının başarılı olduğuna dikkat çekti. Sağdaki ilk grafik sanayi üretimindeki büyüme ile GSYH büyümesi Mayıs ayında zirve yapması beklenen enflasyon ise yıllık arasındaki ilişkiyi gösteriyor. 2006-2013 yılları arasındaki çeyrek bazda beklentilerin altında bir artışla %9,66 oldu. dönemlik verileri baz alarak yaptığımız analizde, çok sıkı bir ilişki Bu hafta yurtiçi gündem yoğun. Bugün saat 10:00’da olduğu görülüyor. İlişkinin derecesini ölçen R2, 0 ile 1 arasında bir Nisan ayı sanayi üretimi açıklanacak. (Beklenti: %4,2) değer alır. Bu değer 1’e ne kadar yakınsa ilişki o derece güçlüdür. Grafikte dikey eksende GSYH büyümesi, yatay eksende San. Ürt. Yarın 1. Çeyrek büyümesi var. Büyüme yıllık bazda %4,5 Büyümesi yer alıyor. 2014 1. Çeyrekte sanayi üretimi yüzde 5.3 arttı. bekleniyor. Perşembe günü ise Nisan ayı Cari İşlemler Grafik üzerindeki denkleme bu üretim rakamını yazıp hesaplama Dengesi açıklanacak (Beklenti: -3,6 mlr $) yaptığımızda GSYH büyüme verisinin yüzde 4.74 olacağını öngörebiliriz. Aslında son 5 çeyrek dönemde GSYH büyümesi, sanayi üretiminden daha yüksek olmuş. Eğer bu çeyrekte de aynısı olursa, büyüme yüzde 5’in üzerine bile çıkabilir. Büyüme rakamının yüzde 4.5 üzerinde olması ya da, yüzde 5’i geçmesi durumunda borsayı olumlu etkileyeceğini düşünüyoruz. Fakat yüksek bir büyüme rakamı, “Merkez Bankası’nın faiz indirim iştahını aşağı çekebilir” beklentisini de yaratabilir. Fakat piyasa pozisyonda olduğu için olumlu etkinin daha güçlü olacağını söyleyebiliriz. Mart ayında yıllık bazda ise %4,16 büyüyen sanayi üretiminde, Nisan ayında beklenti %4,2 büyüme olacağı yönünde. Cari İşlemler Dengesi’nin ise Nisan ayında -3,6 milyar dolar açık vermesi bekleniyor. Geçtiğimiz hafta enflasyon, beklentilerin altında açıklandı. TÜİK, Mayıs ayı enflasyon verilerini açıkladı. Bu verilere göre Mayıs ayında enflasyon aylık bazda %0.40 seviyesinde gerçekleşirken, yıllık bazda %9.66 seviyesine ulaştı. Piyasa beklentisi, aylık enflasyonun %0.7, yıllık enflasyonun %9.93 olması yönündeydi. Bu veriler ile beraber yıllık enflasyon son 24 ayın en yüksek seviyesine ulaştı. TCMB’nin yayınladığı “Aylık Fiyat Gelişmeleri Raporu”nda ise yıllık enflasyonda, gıda ve temel mal fiyatlarının seyrinin belirleyici olduğu ifade edilirken, Mayıs ayında TL’deki değer kaybının birikimli etkilerinin zayıfladığı ve çekirdek göstergelerde yıllık enflasyonun nispeten yatay bir seyir izlediği belirtildi. Diğer Başlıklar; Hazine Müsteşarlığı geçtiğimiz hafta gerçekleştirdiği 5 adet ihale ile toplam 11,1 milyar TL borçlandı. ODD verilerine göre otomobil pazarı Ocak-Mayıs döneminde yıllık bazda %26,31 daraldı. TCMB geçtiğimiz hafta 100 milyon dolarlık döviz satım ihalesi gerçekleştirdi. İhaleye toplam talep 134 milyon dolar oldu. Kemal Ozan Sayın 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 5 Günlük Bülten Amerika Haziran ayının ilk haftasında her ne kadar Avrupa Merkez Bankası (AMB) toplantısı diğer tüm gelişmelerden rol çalmış olsa da, Cuma açıklanan ABD istihdam raporu tahvil alım programının kalanı ve ileride arttrılması beklenen ABD faizleri için önemliydi. Rapora göre işsizlik oranı beklentinin 1 puan altında %6.3 olarak açıklanırken, tarım dışı istihdam raporu da yine ekonominin iyiye gidişini işaret ederek 217 bin olarak açıklandı. Bu hafta açıklanacak önemli veriler şu şekilde sıralanabilir: Çarşamba ABD ticaret dengesi, Perşembe işsizlik maaşı başvuruları ve perakende satışları. Bu veriler içerisinde ABD ekonomisinin yaklaşık olarak %60'ını ilgilendiren perakende satışlarının daha fazla önemseneceğini düşünüyoruz. Otomotiv sektörü hariç tutulduğunda perakende satışlarının %0.4 artması bekleniyor. Bugün ayrıca bazı FED üyelerinin konuşması bekleniyor. Asya Çin ticaret dengesi verileri açıklandı. Buna göre yıllık ihracatta %6.6 olan beklentilerin üzerinde %7.0 artış olurken, ithalatta ise %6.1'lik artış tahminlerine karşın %1.6 daralma yaşandı. Asıl sürpriz ise bu sabah Japonya tarafında geldi. Japonya ekonomisinin yılın ilk çeyreğindeki yıllık büyüme oranı yukarı yönlü revize edildi. Daha önce %5.9 olarak açıklanan büyüme oranı %6.7 olarak düzeltildi. Geçtiğimiz çeyrekteki büyüme ise %1.6 oldu (beklenti:%1.4). Nisan ayında Japonya'nın ticaret dengesi, artan yakıt ve elektronik parça ithalatının etkisi ile 780.4 milyar yen açık verdi. Ticaret açığı bir önceki aya göre %10.2 arttı. Bu hafta açıklanacak önemli veriler şu şekilde sıralanabilir; Salı Çin TÜFE verisi (aylık/yıllık beklenti: -0.1% / 2.4%), Cuma ise Japonya tarafında faiz oranı kararı (beklenti:%0.10) ve endüstriyel üretim (aylk beklenti: -2.5%), Çin tarafında endüstriyel üretim (yıllık beklenti: %8.8) ve perakende satışları (yıllık beklenti: %12.1) olarak sıralanabilir. Avrupa üre el iya alar Avrupa piyasalarının büyük çoğunluğu, AMB’nin Perşembe günkü toplantısında, deflasyon tehlikesiyle yüz yüze olan bölge ekonomisini canlandırmak için aldığı genişleyici önlemleri duyurması sonrasında haftayı yükselişle tamamladı. AMB faizleri düşürürken, yeni bir LTRO programı açıkladı. ABD’de ise işsizlik oranı beklentinin bir puan altında %6.3 olarak açıklanırken, tarım dışı istihdam raporu da yine 217 bin olarak açıklandı. Japonya ekonomisinin yılın ilk çeyreğindeki yıllık büyüme oranı yukarı yönlü revize edildi. Daha önce %5.9 olarak açıklanan büyüme oranı %6.7 olarak düzeltildi. Asya’da bu sabah olumlu bir hava hakim. 16,924 Haftalık % Değ. 1.08% Aylık % Değ. 2.06% SP500 1,949 1.34% 3.79% NASDAQ 4,321 1.99% 6.13% ALMANYA 9,987 0.44% 4.89% FRANSA 4,581 1.44% 2.32% İNGİLTERE 6,858 -0.09% 0.64% ÇİN 2,036 -0.15% 1.30% 15,141 1.37% 6.63% G. KORE 2,009 0.68% 3.54% HONG KONG 1,083 1.20% 7.95% Son Değer DOW JONES JAPONYA Avrupa piyasalarının büyük çoğunluğu, AMB’nin Perşembe günkü toplantısında, deflasyon tehlikesiyle yüz yüze olan bölge ekonomisini canlandırmak için aldığı genişleyici önlemleri duyurması sonrasında haftayı yükselişle tamamladı. AMB, geçen hafta gerçekleştirdiği toplantıda, gecelik borç verme faiz oranlarını % 0.25'ten % 0.15'e; bankaların merkez bankasında tuttukları mevduat için ödenen faiz oranını gösteren mevduat oranını % 0.0'dan - % 0.10'a; marjinal faiz oranını da % 0.75'ten % 0.40'a çekti. AMB Başkanı Draghi, piyasalara likidite vermek için Eylül ayından itibaren 2018 yılı sonu vadeli 400 milyar euroluk LTRO ihalelerine başlayacaklarını açıkladı. LTRO'lardan yararlanacak bankalar euro bölgesine verdikleri krediler % 7'si kadar fon alabilecekler ve ihalelerden aldıkları fonları ihale tarihinden 24 ay sonra geri ödemeye başlayabilecekler. Draghi ayrıca, AMB'nin işinin alınan kararlar ile bitmediğini; alınan kararların varlık destekli menkul kıymet alımı için bir hazırlık olduğunu da ifade etti. Bugün önemli bir veri akışının olmadığı bölgede, hafta boyunca açıklanacak olan sanayi üretimi verileri gündemi oluşturacak. Salı günü Fransa, İngiltere ve İtalya Nisan ayı Sanayi Üretimi, İtalya 2014 yılı 1. Çeyrek GSYH; Çarşamba günü İngiltere Mayıs ayı İşgücü Piyasası Raporu; Perşembe günü Euro Bölgesi Nisan ayı Sanayi Üretimi; Cuma günü Euro Bölgesi Dış Ticaret Dengesi hafta boyunca takip edilmesi gereken veriler olarak sıralanabilir. Emin Tay – Erol Gürcan – Pamir Eryolalan 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 6 Günlük Bülten Asya Katılım Bankası (ASYAB): Banka iştirak ve bağlı ortaklıkları ile ilgili potansiyel satış fırsatlarının belirlenmesi, alıcı gruplarla görüşmelerin yapılması, bu görüşmelere bağlı işlemlerin gerçekleştirilmesi, söz konusu işlemler için danışman firmalardan görüş ve destek almak dahil olmak üzere çalışmaların gerçekleştirilmesi hususunda Genel Müdürlüğe yetki verilmesine karar vermiştir. Akbank (AKBNK): Hisse payları ile ilgili olarak Şevket Sabancı, 7.97-8.05 TL fiyat aralığından 5.200.000 adet satış işlemi gerçekleştirmiş, sermayesindeki payları oranı %5 sınırının altına düşmüştür. Sabancı Holding (SAHOL): Şirket toplamı 500,000,000 TL tutarı aşmayacak şekilde 3 ay ila 1 yıla kadar vadeli, TL cinsinden, yurt içinde, bir veya birden çok seferde, halka arz edilmeksizin tahsisli ve/veya nitelikli yatırımcılara satış yoluyla borçlanma aracı ihraç edilmesine karar vermiştir. Petkim (PETKM): Bloomberg Ht haberine göre, Socar Turkey Enerji'nin iştiraki Star Rafineri projesi için 23 ihracat kredi kuruluşu, ticari banka ve kalkınma bankası ile 3.29 milyar dolarlık proje finansmanı kredisi imzaladı. Ak Enerji (AKENR): Şirket iştiraklerinden Egemer Elektrik Üretim A.Ş.'nin Hatay/Erzin’de kurduğu Erzin Doğalgaz Kombine Çevrim Santrali'nin Buhar Türbin ünitesinde, T.C. Enerji ve Tabii Kaynaklar Bakanlığı'nca görevlendirilen ve Şirket ile Müteahhit firma yetkililerinin katılımıyla da teşkil edilen heyetçe geçici kabul işlemleri yapılmış olup 320 MW gücündeki ünitede ticari üretime başlanmıştır. Böylece, 2011 Ekim ayında inşaatına başlanan "904 MW Egemer - Erzin Doğal Gaz Kombine Çevrim Santrali" T.C. Enerji ve Tabii Kaynaklar Bakanlığı tarafından geçici kabulü tüm ünitelerde tamamlanmış ve 5 Haziran 2014 tarihinden itibaren tesis tam kapasiteyle ticari operasyona geçmiştir. Akenerji Elektrik Üretim A.Ş. ve iştiraklerinin toplam kurulu gücü 1548,5 MW'a çıkmıştır. Ha eri A Gözde Girişim (GOZDE): Sabah Gazetesi İnternet sitesinde yayınlanan habere göre; medya, madencilik ve enerji piyasasında faaliyet gösteren Ciner Grubu, Eti Soda'nın %74'ünü elinde bulunduruyor. Geri kalan %26'lık hisse ise kamunun kontrolünde. Edinilen bilgiye göre Ülker Grubu'na ait Gözde Girişim, Ciner'in elindeki hisselerle ilgileniyor. Şekerbank (SKBNK): Şekerbank T.A.Ş.'nin %33,98 pay ile ana hissedarı olan Şekerbank T.A.Ş. Personeli Munzam Sosyal Güvenlik ve Yardımlaşma Sandığı Vakfı, basında çıkan haberlere konu olan hisse satışına ilişkin olarak bir görüşmede bulunmamıştır. Koza Altın (KOZAL): Ağrı’da Koza Altın İşletmeleri'nin altın gümüş madeni projesi ile ilgili olarak CED gerekli değildir kararı verildi. İş Gmyo (ISGYO): Milliyet Gazetesi’nde yayınlanan habere göre; İstanbul Tuzla’da Çınarlı Bahçe, İzmir’de Ege Perla projesini inşa eden İş Gyo, Kartal, Atasehir ve Topkapı Bölgesinde yeni proje hazırlığı yapıyor. Projelerin toplam degeri 1 milyar doları geçiyor. Deva Holding (DEVA): Şirketin, Tekirdağ, Çerkezköy Organize Sanayi Bölgesi'nde bulunan Çerkezköy I Üretim Tesislerine ilave olarak 1.700 m2 kapalı alana sahip, en son teknoloji ile tasarlanmış, astım ve koah hastalıklarının tedavisinde kullanılacak ürünlerin üretileceği "İnhaler Ürünler Üretim Tesisi"nin açılışı, 14 Haziran 2014 tarihinde yapılacaktır. Atlantis Yatırım Holding (ATSYH,KRSAN): Şirket payları ile ilgili olarak 4,75 TL fiyat aralığından 4.900 adet satış işlemi ortaklık tarafından gerçekleştirilmiştir. Bu işlemle birlikte şirket sermayesindeki payları/oy hakları 06.06.2014 tarihi itibariyle %0 sınırına düşmüştür. Bimeks (BMEKS): Jcr, Bimeks'in kredi notunu "Yüksek Düzeyde Yatırım Yapılabilir" kategorisine yükseltti. Park Elektrik (PRKME): Kurumsal yönetim derecelendirme faaliyetinde bulunan SAHA Kurumsal Yönetim ve Kredi Derecelendirme Hizmetleri A.Ş. tarafından Şirketin Kurumsal Yönetim Derecelendirme notu 8,95 olarak güncellenmiştir. Serve Kırtasiye (SERVE): Şirket kırtasiye sektöründeki faaliyetlerini sonlandırarak faaliyet konusu değişikliği yönünde aldığı karar doğrultusunda, bağlı ortaklığı SV Dış Ticaret Anonim’in bundan sonraki süreçte de Serbest Bölge'de alımsatım işlemi faaliyetine devam etmeyeceğini açıklamış olup şirketin tasfiyesi için gerekli çalışmalara başlanacağı bildirmiştir. Ceren Bakçay 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 7 Günlük Bülten 9 Haziran Pazartesi 02:50/Japonya/Cari İşlemler Dengesi/Nisan/(Bek: 322,5 mlr Yen Önc: 116 mlr Yen) 02:50/Japonya/Dış Ticaret Dengesi/Nisan/(Önc: -1,134 mlr Yen) 02:50/Japonya/GSYH (Çeyreksel)/1Ç14/(Bek: %1.4 Önc: %1.5) 02:50/Japonya/GSYH (Yıllıklandırılmış)/1Ç14/(Bek: %5.6 Önc: %5.9) 02:50/Japonya/Tüketici Güven Endeksi/Mayıs/(Bek: 37.7 Önc: 37.0) 11:30/Euro Bölgesi/Sentix Yatırımcı Güven Endeksi/Haziran/(Önc: 12.81) 16:10/ABD/St. Louis FED Başkanı James Bullard konuşacak. 20:30/ABD/Boston FED Başkanı Eric Rosengren konuşacak. 10 Haziran Salı 04:30/Çin/TÜFE (Aylık)/Mayıs/(Bek: -%0,10 Önc: %0,30) 04:30/Çin/TÜFE (Yıllık)/Mayıs/(Bek: %2,30 Önc: %1,80) 04:30/Çin/ÜFE (Yıllık)/Mayıs/(Bek: -%1,55 Önc: -%2,00) 11:30/İngiltere/Sanayi Üretimi (aylık)/Nisan/(Bek: -%0,30 Önc: -%0,10) 11:30/İngiltere/Sanayi Üretimi (yıllık)/Nisan/(Bek: %2,70 Önc: %2,30) 14:30/ABD/NFIB İş İyimserlik Endeksi/Mayıs/(Bek: 94,3 Önc: 95,2) 14:45/ABD/Zincir Mağaza Satışları (Haftalık)/4 Haziran/(Önc: %2,9) 14:45/ABD/Zincir Mağaza Satışları (Yıllık)/4 Haziran/(Önc:%3,1) 17:00/ABD/Toptan Eşya Stokları (aylık)/Nisan/(Bek: %0,5 Önc: %1,1) 11 Haziran Çarşamba 11:30/İngiltere/ILO İşsizlik Oranı/Nisan/(Bek: %6,70 Önc: %6,80) 14:00/ABD/MBA Mortgage Başvuruları (Haftalık)/6 Haziran/(Bek: %0,48 Önc: -%3,10) 21:00/ABD/Hazine Bütçe Dengesi/Mayıs/(Bek: -143 mlr $ Önc: 107 mlr $) 12 Haziran Perşembe 02:50/Japonya/Makine Siparişleri (aylık)/Nisan/(Önc: %19,1) 02:50/Japonya/Makine Siparişleri (yıllık)/Nisan/(Önc: %16,1) 12:00/Euro Bölgesi/Sanayi Üretimi (aylık)/Nisan/(Önc: -%0,30) 12:00/Euro Bölgesi/Sanayi Üretimi (yıllık)/Nisan/(Önc: -%0,10) 15:30/ABD/Perakende Satışlar (aylık)/Mayıs/(Bek: %0,40 Önc: %0,10) 15:30/ABD/Perakende Satışlar (yıllık)/Mayıs/(Bek: %4,61 Önc: %4,0) 15:30/ABD/Perakende Satışlar-Oto. Hariç (aylık)/Mayıs/(Bek: %0,40 Önc: %0,00) eri ak imi 15:30/ABD/İhracat Fiyatları Endeksi (aylık)/Mayıs/(Bek: %0,0 Önc: %1,0) 15:30/ABD/İthalat Fiyatları Endeksi (aylık)/Mayıs/(Bek: %0,2 Önc: %0,4) 15:30/ABD/Haftalık İşsizlik Başvuruları/6 Haziran/(Bek: 305,000 Önc: 312,000) 15:30/ABD/Devam Eden İşsizlik Başvuruları/30 Mayıs/(Bek: 2,616,000 Önc: 2,603,000) 17:00/ABD/İşletme Stokları/Nisan/(Bek: %0,4 Önc: %0,4) 13 Haziran Cuma 06:30/Japonya/BOJ Para Politikası Toplantısı – Faiz Kararı/Haziran/(Bek: %0,10 Önc: %0,10) 07:30/Japonya/Sanayi Üretimi (aylık)/Nisan/(Bek: -%2,5 Önc: %0,7) 07:30/Japonya/Sanayi Üretimi (yıllık)/Nisan/(Bek: %4,10 Önc: %7,4) 07:30/Japonya/Kapasite Kullanım Oranı (aylık artış)/Nisan/(Önc: %0,38) 08:30/Çin/Perakende Satışlar (yıllık)/Mayıs/(Bek: %12,1 Önc: %11,9) 08:30/Çin/Sanayi Üretimi (yıllık)/Mayıs/(Bek: %8,9 Önc: %8,7) 09:00/Almanya/TÜFE (aylık)/Mayıs/(Bek: %0,1 Önc: -%0,1) 09:00/Almanya/TÜFE (aylık)/Mayıs/(Bek: %1,1 Önc: %0,9) 12:00/Euro Bölgesi/Dış Ticaret Dengesi/Nisan/(Önc: 17 mlr €) 15:30/ABD/ÜFE (aylık)/Mayıs/(Bek: %0,1 Önc: %0,6) 15:30/ABD/ÜFE (yıllık)/Mayıs/(Önc: %2,1) 16:55/ABD/Michigan Üniversitesi Tüketici Güven EndeksiÖncü/Haziran/(Bek: 82,75 Önc: 81,9) Türkiye Gündemi 09.06.2014/10:00/Sanayi Üretimi (aylık)/Nisan/(Önc: -%0,41) 09.06.2014/10:00/Sanayi Üretimi (yıllık)/Nisan/(Bek: %4,2 Önc: %4,16) 09.06.2014/14:00/BDDK Bankacılık Sektörü Kâr-Zarar Durumu/Nisan/(Önc: -%13,9) 10.06.2014/10:00/GSYH (Çeyreksel)/1Ç14/(Önc: %0,51) 10.06.2014/10:00/GSYH (Yıllıklandırılmış)/1Ç14/(Bek: %4,5 Önc: %4,40) 10.06.2014/13:00/Hazine 2015 vadeli tahvil ihalesi düzenleyecek. 12.06.2014/10:00/Cari İşlemler Dengesi/Nisan/(Bek: -3,6 mlr $ Önc: 3,19 mlr $) 13.06.2014/10:00/Sanayi Ciro Endeksi (aylık)/Nisan/(Önc: -%2,70) 13.06.2014/10:00/Sanayi Ciro Endeksi (yıllık)/Nisan/(Önc: %18,20) Kemal Ozan Sayın 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 8 Günlük Bülten Araştırma Eki i Gedik Yatırım Menkul Değerler Murat Tanrıöver Genel Müdür Yardımcısı Nuri Sevgen Gökhan Mısırlıoğlu Hikmet Erdinç Yaşar Erdinç Genel Müdür Danışmanı Vadeli İşlemler Müdürü Müdür Müdür Yardımcısı nsevgen@gedik.com gmisirlioglu@gedik.com herdinc@gedik.com 0 216 453 00 00 0 212 356 16 74 0 212 356 16 72 Ozan Sayın Emin Tay Ceren Bakçay Ali Erkan Tanacıoğlu Erol Gürcan Pamir Eryolalan Hakan Çal Tolga Er GYO, Ulaştırma, Tekstil&Deri Gıda, Teknoloji Perakendeciliği, Otomotiv, Holdingler Gıda&İçecek, Kimyasallar, Cam, Holdingler FX Piyasaları, Lastik, Boya, Çimento Bankalar, Bilişim&Teknoloji, İletişim, Turizm, Ambalaj Enerji Metal Ana Sanayi VİOP Müşteri Temsilcisi osayin@gedik.com etay@gedik.com cbakcay@gedik.com atanacioglu@gedik.com egurcan@gedik.com peryolalan@gedik.com hcal@gedik.com tolgae@gedik.com 0 212 356 16 52 *118 0 212 356 16 52 *115 0 212 356 16 52 *116 0 212 356 16 52 *113 0 212 356 16 52 *117 0 212 356 16 52 *114 0 212 356 16 52 *119 0 216 453 00 00 Ekonomi ve Strateji İbrahim Aksoy Baş Ekonomist iaksoy@gedik.com 0 212 281 73 80 Araştırma YASAL UYARI Burada yer alan bilgiler Gedik Yatırım Menkul Değerler A.Ş. tarafından genel bilgilendirme amacı ile hazırlanmıştır. Yatırım Danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak Yatırım Danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Herhangi bir yatırım aracının alım-satım önerisi ya da getiri vaadi olarak yorumlanmamalıdır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Burada yer alan fiyatlar, veriler ve bilgilerin tam ve doğru olduğu garanti edilemez; içerik, haber verilmeksizin değiştirilebilir. Tüm veriler, Gedik Yatırım Menkul Değerler A.Ş. tarafından güvenilir olduğuna inanılan kaynaklardan alınmıştır. Bu kaynakların kullanılması nedeni ile ortaya çıkabilecek hatalardan Gedik Yatırım Menkul Değerler A.Ş. sorumlu değildir. 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 9 Günlük Bülten elerimiz Ankara Genel Müdürlük Cumhuriyet Mah.E-5 Yanyol No:29 Yakacık/Kartal/İSTANBUL Tel: (216) 453 00 00 E-Posta: bilgi@gedik.com 34876 İstanbul Altıyol Hacı Mehmet Sok. 24 E Dalyan Konut Sitesi D:6 34726 Fenerbahçe/Kadıköy Tel: (216) 360 59 60 E-Posta: altiyol@gedik.com Bakırköy Cevizlik Mah. Muhasebeci Sok. Neşe Han No:1 Kat:3 Bakırköy Tel: (212) 660 85 25 E-Posta: bakirkoy@gedik.com Caddebostan Bağdat Cad. Murat Apt. K: 2 Daire:10 Erenköy/Kadıköy Tel: (216) 411 62 53 E-Posta: ykadikoy@gedik.com Çankaya Simon Bolivar Cad. No: 8/6 Çankaya Tel: (312) 438 27 00 E-Posta: cankaya@gedik.com Kızılay Sümer Birinci Sok. No:13/3 Demirtepe Tel: (312) 232 09 49 E-Posta: ankara@gedik.com Ulus Ulus Şehir Çarşısı No: 170 Ulus Tel: (312) 311 49 59 E-Posta: ulus@gedik.com Antalya Tahıl Pazarı Mah.404 Sok.Hafız Ahmet Bedesteni No:5/29-30 Tel: (242) 248 35 20 E-Posta: antalya@gedik.com Bursa Şehreküstü Mah. Aytı Plaza İş Merkezi No: 17 Fomara Tel: (224) 220 51 50 E-Posta: bursa@gedik.com Etiler Aytar Cad. Metro İşhanı No: 10, D:7, K: 3 Levent / Beşiktaş Tel: (212) 270 41 00 E-Posta: etiler@gedik.com Denizli Saraylar Mah.İkinci Ticari Yol Sk.No: 56 Kat:4 Tel: (258) 263 80 15 E-Posta: denizli@gedik.com Gaziosmanpaşa Merkez Mah. Cami Karşısı No:88 Kat:3 Gaziosmanpaşa Tel: (212) 497 10 10 E-Posta: gop@gedik.com Düzce Şerefiye Mah. Cengiz Topel Sk. Taşhan Apt. No : 58-59 Tel: (380) 524 08 00 E-Posta: duzce@gedik.com Kapalıçarşı Kürkçüler Sk . No:25 Eminönü / Kapalıçarşı Tel: (212) 513 40 01 E-Posta: kcarsi@gedik.com Elazığ Yeni Mah. Gazi Cd. No : 28/3 Tel: (424) 233 28 01/237 09 98 E-Posta: elazig@gedik.com Maltepe Gedik İş Hanı Bağdat Cad. No: 162 K: 2 Maltepe Tel: (216) 399 00 42 E-Posta: maltepe@gedik.com Perpa Gülbahar Mah. Avni Dilligil Sk. Çelik İş Merkezi B Blok No 9/11 Mecidiyeköy Tel: (212) 356 16 52 E-Posta: perpa@gedik.com Şaşkınbakkal Bağdat Cd. No: 377/5 Esen Ap. Şaşkınbakkal Tel: (216) 411 13 67 E-Posta: sbakkal@gedik.com Tophane Necatibey Cad. Alipasa Degirmen Sok. No:24 Tophane/Karaköy Tel: (212) 251 60 06 E-Posta: tophane@gedik.com Ümraniye Atatürk Mah. Alemdağ Cad. No: 122/2 Ümraniye Tel: (216) 461 33 90 E-Posta: umraniye@gedik.com Ş Eskişehir Köprübaşı Şen Sok. Onur İşhanı No:1 Kat:4 Tel: (222) 230 09 08 E-Posta: eskisehir@gedik.com Kocaeli Hacı Halil Mah. Hükümet Cad. No: 95 Gebze Tel: (262) 642 34 00 E-Posta: gebze@gedik.com İzmir Cumhuriyet Bulvarı No:131 Cevher Apt. Kat:2 D:3/4 Alsancak Tel: (232) 465 10 20 E-Posta: izmir@gedik.com 80040 Konya Nalçacı Cad. Acentacılar Sitesi No:81 Selçuklu Tel: (332) 238 59 60 E-Posta: konya@gedik.com Manisa Anafartalar Mah. Mustafa Kemal Paşa Cad. Kamil Menteş Apt. No:34/1 Tel: (236) 239 42 98 E-Posta: manisa@gedik.com Uşak İsmetpaşa Cad. No: 63 K:2 Mavi Plaza Tel: (276) 227 27 44 E-Posta: usak@gedik.com 09 Haziran 2014, Pazartesi Gedik Yatırım Araştırma 10