haftalık rapor

advertisement

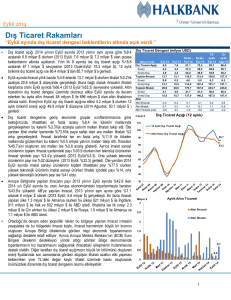

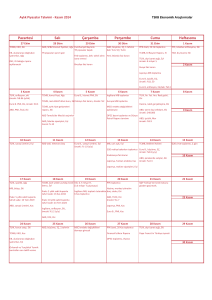

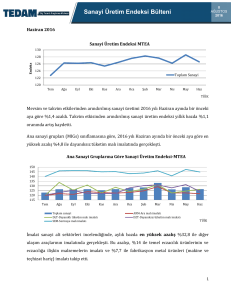

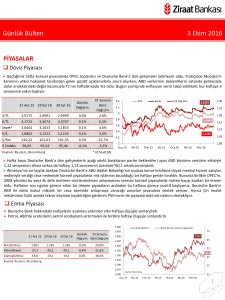

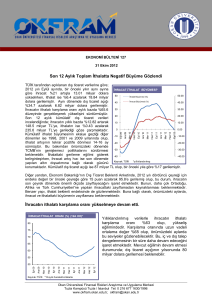

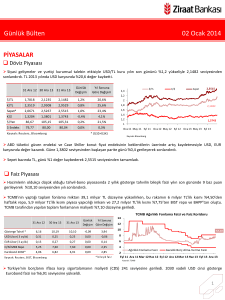

HAFTALIK RAPOR 03 Kasım 2014 Eylül ayında dış ticaret açığı 6.9 milyar dolar seviyesine geriledi. TÜİK tarafından açıklanan verilere göre, Eylül ayında dış ticaret açığı 6.9 milyar dolar ile piyasa beklentisinin altında açıklandı. İhracat Eylül ayında güçlü bir görünüm sergileyerek özellikle Irak’a yapılan ihracat konusundaki endişelerin hafiflemesine katkıda bulundu. İthalat tarafında ton bazında altın ithalatında belirgin bir artış yaşansa da altın ithalatının fiyat olarak beklentiler üzerindeki etkisi sınırlı kaldı. İhracatın yıllık bazdaki artışına karşılık ithalatın yavaşlaması sonucu dış ticaret açığının azaldığı görüldü. Bu haftaki raporumuzda dış ticaret gelişimine katkıda bulunan kalemleri yakından ele alacağız. Enerji ve Altın Hariç Dış Ticaret Açığı (yıllık, milyar $) Dış Ticaret Açığı (yıllık, milyar $) 120 100 80 60 40 20 Eyl.14 Mar.14 Eyl.13 Mar.13 Eyl.12 Mar.12 Eyl.11 Mar.11 Eyl.10 Mar.10 Eyl.09 Eyl.08 Mar.09 Kaynak: TÜİK Mar.08 Eyl.07 Mar.07 Eyl.06 00 Eylül ayında dış ticaret açığı geçtiğimiz yılın aynı dönemine göre %8.4 azalarak 6.9 milyar dolar ile 5.8 milyar dolar olan beklentimizin üzerinde gerçekleşti (piyasa beklentisi: 7.2 milyar dolar). Bu çerçevede, 12 aylık kümülatif dış ticaret açığı iyileşmesini Eylül ayında da sürdürerek 2013 yılındaki 95.3 milyar dolar seviyesinden 85.5 milyar dolar seviyesine geriledi. Eylül ayında geçen yılının aynı dönemine göre %4.6 artarak 13.7 milyar dolar seviyesinde gerçekleşen ihracat, 13.6 milyar dolar olan beklentimizin hafif üzerinde gerçekleşti. İthalat ise geçen yılın aynı ayına göre %0.2 azalarak 20.6 milyar dolar ile beklentimizin üzerinde gerçekleşti. Eylül ayında ihracatta bir önceki aya göre %19.7 artış yaşanmasına rağmen ithalat artışının %5.7 ile sınırlı kalması, ihracattaki artışın dış ticaret açığını azaltıcı rolünü Eylül ayında da sürdürdüğünü gösterdi. Yıllıklandırılmış dış ticaret açığı, 2013 yılı boyunca İhracat (y-y, %) İthalat (y-y, %) sürekli olarak artış kaydettikten sonra 2014 yılı Ocak 60 ayından itibaren gerilemeye başlamıştı. 2014 Eylül ayına gelindiğinde dış ticaret açığında yaşanan bu 40 toparlanmanın yavaş bir ivmeyle de olsa sürdüğü 20 izleniyor. Eylül ayında enerji ve altın ticareti hariç dış 0 ticaret dengesinin aylık bazda 1.1 milyar dolar seviyesinde açıklanarak uzun bir süreden sonra ilk -20 defa fazla verdiği görülüyor. 12 aylık kümülatif -40 verilerle enerji ve altın ticareti hariç dış ticaret açığında bu yılın başında başlayan toparlanmanın -60 Eylül ayında hızlandığı görülüyor. İhracat ve ithalat kalemlerindeki değişim hızına bakıldığında, ihracattaki toparlanmanın Ağustos ayına kadar devam ettikten Kaynak: TÜİK sonra Eylül ayında daha belirginleştiği; ithalatın ise Ocak ayından sonra ilk defa geçen ay gördüğü artışın ardından Eylül ayında yeniden azalışa geçtiği görülüyor. Eyl.14 Nis.14 Kas.13 Haz.13 Ağu.12 Mar.12 Eki.11 May.11 Ara.10 Tem.10 Oca.13 Altın ithalatı (milyar $) 2.8 2.4 2 1.6 1.2 0.8 0.4 0 Kaynak: TÜİK Dış ticaret dengesinin gelişiminde son yıllarda önemli rol sahibi olan altın ticareti verilerine baktığımızda Eylül ayında, altın ithalatının Mayıs ayından bu yana en yüksek artışı kaydettiği görülüyor. Eylül ayındaki beklentiler üzerinde birebir saptırıcı etki yaratmasa da, altın ithalatındaki artışın önümüzdeki aylarda da devam etmesi halinde, altın ticaretinin dış ticaret açığı üzerindeki baskısı tekrar hissedilebilir. Geniş ekonomik grupların sınıflandırmasına göre ithalat alt kalemlerinin yıllık değişim hızı, Şubat ayından beri gerilemeye devam ederken 40 geçtiğimiz ay ilk defa artış kaydetmişti. Eylül 20 ayında ara malı ithalatının artış oranı %2.0’ye gerilerken, sermaye malı ithalatında Ağustos’ta 0 yaşanan yıllık %5.3 oranındaki artışın ardından -20 Eylül’de %3.3 düşüş yaşandı. En belirgin azalış ise %8.4 oranı ile tüketim malları ithalatında -40 görüldü. İhracat rakamlarına baktığımızda ise tüketim malları ihracatının %11.9 oranı ile en yüksek artış yaşanan kalem olduğu görülüyor. Ara Malı Sermaye Malı İthalatı azalan sermaye mallarında %0.5 oranı Tüketim Malı ile sınırlı bir artış yaşanırken, ara malları ihracatı Kaynak: TÜİK ithalattaki artışa karşılık yıllık %0.8 geriledi. İhracat ve ithalat alt kalemleri genel olarak değerlendirildiğinde Eylül ayında TL’deki nispi değer kaybının ihracatı olumlu etkilediği görülüyor. Ancak ara malı ithalatındaki sınırlı artışa karşılık ihracatın gerilemesi ve sermaye malları dış ticaretinin de benzer sekilde zayıf görünüm arz etmesi iç talepte azalma yaşandığına işaret ediyor. Eyl.14 Tem.14 May.14 Mar.14 Oca.14 Kas.13 Eyl.13 Tem.13 May.13 Mar.13 Oca.13 Kas.12 Eyl.12 Tem.12 Ekonomik Sınıflandırmaya Göre İthalat Gelişimi (y-y, %) Mevsim ve Takvim Etkisinden Arındırılmış (Milyar dolar, 3 Aylık Har. Ort.) Arındırılmış Dış Ticaret Dengesi Arındırılmamış Dış Ticaret Dengesi Eyl.14 Haz.14 Mar.14 Ara.13 Eyl.13 Haz.13 Mar.13 Ara.12 Eyl.12 Haz.12 Mar.12 Ara.11 Eyl.11 Haz.11 0 -2 -4 -6 -8 -10 -12 Kaynak: TÜİK dış ticaret açığı ise 7.1 milyar dolar seviyesinde gerçekleşti. VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Mevsim ve takvim etkisinden arındırılmış verilerle ihracat Eylül ayında bir önceki aya göre %4.8 artışla 13.2 milyar dolar, ithalat ise %1 azalışla 19.5 milyar dolar seviyesinde gerçekleşti. Böylelikle Eylül ayında dış ticaret açığı arındırılmış verilerle 6.4 milyar dolar ile ham verinin 500 milyon dolar altında gerçekleşmiş oldu. Yandaki grafiğe baktığımızda ise, mevsimsellikten arındırılmış dış ticaret açığının Haziran ayından beri gerilemesine devam ettiğini arındırılmamış verilere göre daha net görüldüğünü söyleyebiliriz. 3 aylık hareketli ortalamalar itibarıyla arındırılmış dış ticaret açığı Eylül ayında 6.7 milyar dolar olurken, arındırılmamış 2 Eylül ayında ülkeler bazındaki ihracat gelişiminde Almanya’ya yapılan ihracatın Yıllıklandırılmış (milyar $) Yıllık değişim, % (sağ eksen) 14 80 geçen yılın aynı dönemine göre %11 artarak 1.3 milyar dolar seviyesinde gerçekleşerek 12 60 yine ilk sırada yer aldığı dikkat çekiyor. Bu 10 40 sıralamada 921 milyon dolar ile İngiltere’ye 8 20 yapılan ihracat Almanya’dan sonra ülke 6 0 sıralamasında ikinci yeri aldı. İngiltere’yi ise 4 -20 Irak’a yapılan ihracat takip etti. Jeopolitik 2 -40 riskler sebebiyle Temmuz ayında Irak’a 0 -60 yapılan ihracatımızda %46’lık yıllık bazda sert bir gerileme yaşanmasının ardından takip eden Ağustos ayında bu gerileme Kaynak: TÜİK %26’ya, Eylül ayında ise %10 seviyelerine gerileyerek bölgeye dair ihracat performansımızın olumsuz etkilendiği endişelerini ortadan kaldıracak bir tablo çizdi. Ocak-Eylül ihracat toplamı dikkate alındığında Irak’ın en çok ihracat yapılan ikinci ülke konumunu yeniden kazandığı görülüyor. Eyl.14 May.14 Oca.14 Eyl.13 May.13 Oca.13 Eyl.12 May.12 Oca.12 Eyl.11 May.11 Oca.11 Irak'a Yapılan İhracat Sonuç olarak, Eylül ayında dış ticaret açığı 6.9 milyar dolar ile 5.8 milyar dolar olan beklentimizin üzerinde ve 7.2 milyar dolar olan piyasa beklentisinin altında gerçekleşti. İhracatın Temmuz ve Ağustos aylarına kıyasla yıllık artışının artması, buna karşılık ithalatın yavaşlaması sonucu dış ticaret açığının azaldığını görüyoruz. Irak’a yapılan ihracatımızdaki düşüşün kalıcı olmaması Eylül ayında dış ticaret açığının azalmasında önemli rol oynadı. Öte yandan, altın ithalatının Mayıs ayından bu yana en yüksek artışını keydetmesi söz konusu kalemin dış ticaret açığının azalmasındaki rolünün yılın geri kalanında da artma ihtimalini gündeme getiriyor. Kurdaki yükselişin ihracatı artırıcı rolünü gözlemlediğimiz Eylül ayında, petrol fiyatlarında yaşanan düşüşün devam etmesi yılın geri kalanında petrol ithalat faturasının azalması halinde 2014 yılı dış ticaret açığının yıl sonu beklentimizin altında gerçekleşmesine yol açabilir. Diğer yandan, TL’nin Euro karşısında değer kaybının dolara göre daha az olması kur etkisinin ihracatımıza olumlu katkısını sınırlandırabilecekken, petrol fiyatlarındaki düşüşün yılın tamamını etkileyecek boyutta olması ise ithalat kanalı ile dış ticaret açığı üzerinde olumlu etki yaratabilecektir. Halihazırda 85.5 milyar dolar seviyesinde olan yıllık dış ticaret açığının, önümüzdeki aylarda bir miktar daha gerileyerek 2014 yılsonunu 83 milyar dolar seviyesinde tamamlamasını bekliyoruz. Beklentimiz üzerindeki en büyük risklerden biri, Euro Bölgesi ekonomisinde yılın ilk aylarına kıyasla yaşanan ivme kaybı dolayısıyla dış talepte yılın geri kalanında daralma yaşanması ihtimalidir. Euro’nun uluslararası piyasalarda son aylarda değer kaybetmesi Türkiye’nin en büyük ihracat pazarı olan Avrupa ülkeleri karşısında rekabet gücünün azalmasına neden olmaktadır. Bu durum iç talepte gözlenen yavaşlama eğiliminin de etkisiyle ithalat ve ihracatın yılın son çeyreğinde geçen yıla göre azalmasına neden olabilir. 3 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Haftalık Veri Takvimi (03 – 07 Kasım 2014) Tarih 03.11.2014 Ülke Türkiye ÜFE (Eylül, a-a) %0.85 -- PMI İmalat Endeksi (Ekim) 50.4 51.5(açıklandı) PMI İmalat Endeksi (Ekim) 56.2 56.2 ISM İmalat Endeksi (Ekim) 56.6 56.4 Euro Bölgesi PMI İmalat Endeksi (Ekim) 50.7 50.7 Almanya PMI İmalat Endeksi (Ekim) 51.8 51.8 İtalya Bütçe Dengesi (Ekim) -18.1 Milyar Euro -- İngiltere PMI İmalat Endeksi (Ekim) 51.6 51.4 Türkiye Reel Efektif Döviz Kuru (Ekim) Dış Ticaret Dengesi (Eylül) ISM New York Endeksi (Ekim) Fabrika Siparişleri (Eylül) 06.11.2014 109.41 -- -40.1 Milyar Dolar -40.0 Milyar Dolar 63.7 -- -%10.1 -%0.5 -%1.4 -%1.5 Euro Bölgesi ÜFE (Eylül, y-y) Japonya PMI İmalat Endeksi (Ekim) 52.8 -- ABD PMI Hizmet Endeksi (Ekim) 57.3 -- Euro Bölgesi Perakende Satışlar (Eylül) %1.2 -%0.8 PMI Hizmet Endeksi (Ekim) 52.4 52.4 Almanya PMI Hizmet Endeksi (Ekim) 54.8 54.8 Fransa PMI Hizmet Endeksi (Ekim) 48.1 48.1 İtalya PMI Hizmet Endeksi (Ekim) 48.8 49.4 İngiltere PMI Hizmet Endeksi (Ekim) 58.7 58.5 ABD Haftalık İşsizlik Maaşı Başvuruları 287 Bin Kişi 283 Bin Kişi Euro Bölgesi ECB Faiz Toplantısı (Kasım) -- -- Almanya Fabrika Siparişleri (Eylül, a-a) -%5.7 %2.0 İngiltere Sanayi Üretimi (Eylül, a-a) %0.0 %0.4 BOE Faiz Toplantısı (Kasım) -- -- PMI Hizmet Endeksi (Ekim) 52.5 -- 104.4 105.5 248 Bin Kişi 228 Bin Kişi İşsizlik Oranı (Ekim) %5.9 %5.9 Sanayi Üretimi (Eylül, a-a) -%4.0 %2.0 Japonya Öncü Göstergeler Endeksi (Eylül, öncül) 07.11.2014 Beklenti %1.43 ABD 05.11.2014 Önceki %0.14 ABD 04.11.2014 Açıklanacak Veri TÜFE (Ekim, a-a) ABD Almanya Fransa Tarımdışı İstihdam (Ekim) Dış Ticaret Dengesi (Eylül) 14.0 Milyar Dolar 19.0 Milyar Dolar Cari İşlemler Dengesi (Eylül) 10.3 Milyar Dolar 18.0 Milyar Dolar Sanayi Üretimi (Eylül, a-a) %0.0 -%0.2 -94.1 Milyar Dolar -- Dış Ticaret Dengesi (Eylül) -5.8 Milyar Dolar -5.2 Milyar Dolar Dış Ticaret Dengesi (Eylül) -1,917 £ -2,300 £ Bütçe Dengesi (Eylül) İngiltere 4 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 20 15 10 15 2.1 5 10 0 -5 5 -10 0 -15 Sanayi İnşaat Ticaret 2014-I 2014-II 2013-III 2013-IV 2013-I 2013-II 2012-IV 2012-II 2012-III 2012-I 2011-IV 2011-II 2011-I 1999Ç4 2000Ç2 2000Ç4 2001Ç2 2001Ç4 2002Ç2 2002Ç4 2003Ç2 2003Ç4 2004Ç2 2004Ç4 2005Ç2 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 2014Ç2 Tarım Kaynak:TÜİK Kaynak:TÜİK 2011-III -5 -20 Ulaştırma Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) 40 20 Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (yy, %) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 7 30 15 5 20 10 10 5 0 0 -3 -10 -5 -5 Harcama Bileşenleri Büyüme Hızları (%) 50 3 Tüketim Devlet Yatırım İhracat İthalat Ağu.14 Nis.14 Ara.13 Ağu.13 Nis.13 Ara.12 Ağu.12 Nis.12 Ara.11 -1 Ağu.11 2014-I 2014-II 2013-IV 2013-II 2013-III 2013-I 2012-IV 2012-II 2012-III 2012-I 2011-III 2011-IV 2011-I 2011-II 1 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) Aylık Sanayi Ciro Endeksi (2010=100) 100000 190 80000 170 60000 150 166.5 130 40000 110 20000 90 Kaynak: OSD, VakıfBank 70 May.09 Ağu.09 Kas.09 Şub.10 May.10 Ağu.10 Kas.10 Şub.11 May.11 Ağu.11 Kas.11 Şub.12 May.12 Ağu.12 Kas.12 Şub.13 May.13 Ağu.13 Kas.13 Şub.14 May.14 Ağu.14 Eyl.01 Mar.02 Eyl.02 Mar.03 Eyl.03 Mar.04 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 0 Kaynak:TÜİK 5 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 2500000 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 85 80 75 70 65 60 55 Kaynak:Hazine Müsteşarlığı Kaynak: TCMB PMI Endeksi PMI Imalat Endeksi 60 55 50 45 40 35 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 30 Kaynak:Reuters 6 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25 14 12 10 8 6 4 2 0 20 8.96 15 10.10 10 05 9.04 00 Kaynak: TCMB Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 -05 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) UBS Emtia Fiyat Endeksi (sağ eksen) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 Kaynak: Bloomberg Enerji TÜFE Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 Eki.13 Oca.14 Nis.14 Tem.14 Eki.14 28.09.2007 29.02.2008 31.07.2008 31.12.2008 29.05.2009 30.10.2009 31.03.2010 31.08.2010 31.01.2011 30.06.2011 30.11.2011 30.04.2012 30.09.2012 28.02.2013 31.07.2013 31.12.2013 31.05.2014 01.09.2014 260 240 220 200 180 160 140 120 100 Gıda 20 18 16 14 12 10 8 6 4 2 0 Kaynak: TCMB Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) 135 8 7.54 125 7 120 115 109.41 110 105 Kaynak: TCMB Eyl.14 Mar.14 Eyl.13 Mar.13 Eyl.12 Mar.12 Eyl.11 Mar.11 Eyl.10 Mar.10 100 Eyl.08 5.5 6.79 Eyl.09 6.5 6 130 Mar.09 7.5 Kaynak: TCMB 7 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 17 16 15 14 13 12 11 10 09 08 07 İstihdam Oranı (%) Kaynak: TÜİK Tem.14 Oca.14 Tem.13 Oca.13 Tem.12 Oca.12 Tem.11 Oca.11 Tem.10 Oca.10 Tem.09 Oca.09 Tem.08 53 51 49 47 45 43 41 39 37 35 Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Kaynak: TOBB 8 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 Kaynak: TCMB -12000 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 0 Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105 95 85 75 65 55 Kaynak: TCMB Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 9 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Bütçe Dengesi (12 aylık toplam-milyar TL) Faiz Dışı Denge (12 aylık-milyar TL) 10000 Eyl.14 Eyl.13 -3 Mar.14 -60000 Eyl.12 7 Mar.13 -50000 Eyl.11 17 Mar.12 -40000 Eyl.10 27 Mar.11 -30000 Mar.10 37 Eyl.09 -20000 Eyl.08 47 Mar.09 -10000 Kaynak: TCMB Kaynak:TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı 10 2013 2012 2011 2010 2009 2008 2001 200 2007 250 28.1 2006 300 45 40 35 30 25 20 15 10 5 0 2005 350 220 200 180 160 140 120 100 80 60 2004 400 Türkiye'nin Net Dış Borç Stoku/GSYH (%) 2003 450 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2002 Mar.08 57 Eyl.07 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nominal Faiz 25 25 20 20 15 15 10 10 5 5 0 0 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Eki.14 Eki.13 Nis.14 Eki.12 Nis.13 Eki.11 Nis.12 Nis.11 Eki.10 Eki.09 Nis.10 Eki.08 Nis.09 Eki.07 Nis.08 Nis.07 Eki.06 -5 Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH* (%) Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 2.3 1.7 -2.26 0.25 94.48 Euro Bölgesi 0.7 0.4 2.88 0.05 -11.10 Almanya 1.2 0.70 7.52 0.05 99 Fransa 0.10 0.40 -1.61 0.05 -23.80 İtalya -0.60 0.20 -1.99 0.05 101.40 Macaristan 3.90 -0.50 1.05** 2.10 -17.60 Portekiz 0.90 0.00 -2.02** 0.05 -22.20 İspanya 1.60 -0.10 0.70 0.05 -10.00 Yunanistan -5.50 -1.10 0.68 0.05 -50.90 İngiltere 3.00 1.20 -3.34 0.50 -2.00 Japonya -0.10 3.20 0.70 0.10 39.90 Çin 7.30 1.60 2.35** 6.00 105.40 Rusya 0.80 8.00 1.56 8.25 -- Hindistan 5.70 6.30 -1.99 8.00 -- Brezilya -0.87 6.75 -3.63 11.25 112.00 G.Afrika 1.00 5.90 -5.24** 5.75 -1.00 2.10 8.96 8.25 70.30 -7.9 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir. **: 2012 verisi. Türkiye 11 Türkiye Makro Ekonomik Görünüm 2012 2013 En Son Yayımlanan 2014 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla. Milyon TL) 1 415 786 1 561 510 423 920 (2014 2Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%) 2.2 4.0 2.1 (2014 2Ç) 3.2 Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd) 2.5 3.4 5.2 (Ağustos 2014) -- Kapasite Kullanım Oranı (%) 74.2 74.6 74.9 (Ekim 2014) -- İşsizlik Oranı (%) 9.2 10.0 9.8 (Temmuz 2014) 9.6 Fiyat Gelişmeleri TÜFE (y-y. %) 6.16 7.40 8.96 (Ekim 2014) 9.3 ÜFE (y-y. %) 2.45 6.97 9.04 (Ekim 2014) -- Parasal Göstergeler (Milyon TL) M1 167,404 225,331 248,586 (24.10.2014) -- M2 731,770 910,052 991,695 (24.10.2014) -- M3 774,651 950,979 1,039,179 (24.10.2014) -- Emisyon 54,565 67,756 79,477 (24.10.2014) -- TCMB Brüt Döviz Rezervleri (Milyon $) 100,320 112,002 112,362 (24.10.2014) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 3.50 7.50 (31.10.2014) -- TRLIBOR O/N 5.78 8.05 10.50 (31.10.2014) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 48,497 65,004 2,768 (Ağustos 2014) 47,000 İthalat 236,545 252,140 20,584 (Eylül 2014) İhracat 152,462 152,803 13,660 (Eylül 2014) --- Dış Ticaret Açığı 84,083 99,337 6,924 (Eylül 2014) 83,000 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 386.5 403.0 408.2 (Eylül 2014) -- Merkezi Yön. Dış Borç Stoku 145.7 182.8 194.9 (Eylül 2014) -- Kamu Net Borç Stoku 240.6 197.6 186.5 (2014 2Ç) -- Kamu Ekonomisi (Milyon TL) 2012 Eylül 2013 Eylül Bütçe Gelirleri 23,207 30,122 30,339 (Eylül 2014) -- Bütçe Giderleri 29,037 34,847 39,550 (Eylül 2014) -- Bütçe Dengesi 5,830 -4,725 -9,211 (Eylül 2014) -- Faiz Dışı Denge -2,561 1,375 -4,578 (Eylül 2014) -- 12 Vakıfbank Ek V konomik Araştırmalar ek konomik.arastirm malar@vakifbank k.com.tr Cem Eroğğlu Müdür cem.eroglu@va akifbank.com.tr Nazan Kılıç Müdür Yard dımcısı nazan.kilic@vakkifbank.com.tr Buket Alkkan Uzman buket.alkan@va akifbank.com.tr 0212‐398 19 03 Fatma Özzlem Kanbur Uzman fatmaozlem.kan nbur@vakifbank.com.tr 0212‐398 18 91 Sinem Ullusoy Uzman Yard dımcısı sinem.ulusoy@vakifbank.com.tr 0212‐398 19 05 Elif Engin n Uzman Yard dımcısı elif.engin@vakifbank.com.tr 0212‐398 18 92 0212‐398 18 98 0212‐398 19 02 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte vee bu rapor ve için ndeki bilgilerin Türkiye V kullanılm ması nedeniyle do oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b bu raporda yer alan bilgilerde daha önced den bilgilendirme e yapmaksızın kıs men veya tamam men değişiklik yap pma hakkına sahi ptir. Vakkıfbank Ekonom mik Araştırmalarr