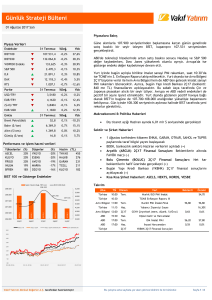

Haftalık Strateji Bülteni

advertisement