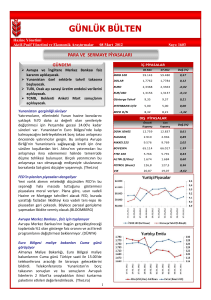

Aylık Rapor

advertisement