Ekonomik Durum

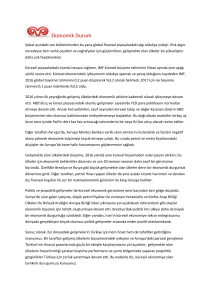

2013 yılında dünya ekonomisi açısından belki de en önemli gelişme, FED’in 2013 yılının son

çeyreğinde tahvil alımlarını 10 milyar dolar azaltması oldu. FED’in bu hareketine ilk tepki

genel anlamda nötr oldu. Ancak Ocak ayında, dış fonlama ihtiyacı olan ve yapısal anlamda

daha güçsüz gelişmekte olan ülkelere yönelik risk iştahında gerileme gözlendi. Bu arada FED

Ocak ayında tahvil alımlarını 10 milyar dolar daha azaltarak artık gelişmekte olan piyasalar

için bol ve ucuz global likiditenin döneminin sonuna yaklaşıldığına işaret etti.

Bunun sonucunda Türkiye, Hindistan, Güney Afrika, Brezilya ve Endonezya gibi yüklü

miktarda dış borçlanma ihtiyacı olan ülkeler kendilerini zor durumda buldular. Bu ülkeler

zayıflayan para birimleri nedeniyle daha yüksek faiz ve sıkı bir para politikası uygularken,

büyümelerindeki yavaşlama daha düşük faiz ve genişlemeci para politikasına ihtiyaç doğurdu.

Sonuçta gelişmekte olan ülkelerin çoğunluğu faiz oranlarını artırarak para birimlerindeki

değer kaybının önüne geçme ve böylece hem enflasyondaki olası bir artışı önleme hem de

dış borç ödemelerinin maliyetinin yükselmesini engelleme yolunu seçtiler. Bunun neticesinde

doğal olarak yüksek faiz oranları ekonomik büyümeyi daha da yavaşlattı.

Bu sırada gelişmiş ülkeler 2013 yılının sonuna doğru, beklentilerden çok daha iyi performans

gösterdiler ve böylece hem ABD hem de Avrupa için 2014 büyüme beklentisi yukarı yönlü

revize edildi. Her ne kadar Avrupa’nın büyük bir kısmı için büyüme rakamları halen mütevazı

olsa da, bu Türkiye’nin Avrupa’daki büyümeye fazlasıyla duyarlı ihracatı için olumlu bir

gelişme oldu.

Genel olarak biz, ABD para politikasındaki normalleşme ve gelişmiş ülkelerin büyüme

görünümlerindeki iyileşme sonucunda gelişmekte olan ülkelere yönelik yabancı para

akımının azalacağını ve maliyetinin de artacağını düşünüyoruz. Küresel piyasaların likidite

koşullarındaki bu değişimle, ekonomileri güçsüz temellere dayanan gelişmekte olan ülkelerin

bu baskıyı üzerlerinde çok daha fazla hissedeceğine inanıyoruz. Kırılgan bir ülke olarak

algılanan Türkiye’nin bu değişimden önemli ölçüde etkilenmemesi için ancak gelişmekte olan

ülkelere olan risk iştahını arttıracak küresel likidite koşullarında büyük bir değişiklik olması

veya Türkiye’nin bu likidite düşüşünden etkilenmeyecek bir şekilde ekonomik dengelerini

güçlendirmesi gerektiğine inanıyoruz.

Aralık ortasında başlayan ve 2014’te de devam eden politik gerginlik Türkiye’nin küresel

likidite koşullarındaki kötüleşmeye olan kırılganlığını arttırdı. Bunun sonucunda finansal

piyasalar çok kuvvetli tepki verdi: 21 Şubat itibari ile Türk Lirası yolsuzluk soruşturmalarının

başladığı 17 Aralık’tan beri %7,7 değer kaybetti; gösterge tahvil faizleri 200 baz artarak 10.9%

seviyesine ulaştı ve Borsa İstanbul hisse senedi piyasası %14.6 düştü. Merkez Bankası’nın ilk

müdahaleleri finansal piyasaları yatıştırmaya yetmedi. Ancak Ocak ayında yapılan olağanüstü

Para Politikası Toplantısı’nda Merkez Bankası’nın faizleri arttırması piyasaları kısmen

yatıştırdı fakat bu hamle ekonominin geri kalanı için maliyetli oldu.

2013 son çeyreğinde ekonomik aktivite beklenenden daha dirençli olduğunu kanıtladı.

Üçüncü çeyrekte %4,4 seviyesinde GSYH büyümesi gösteren Türkiye’nin, 2013 yılının son

çeyreğinde daha yavaş ama makul bir seviyede büyüyeceğini bekliyoruz ve sene sonu

büyüme rakamını %3,5-4 olarak tahmin ediyoruz. Ancak son iki aydaki ekonomik veriler bizi

biraz hayal kırıklığına uğrattı. Kapasite kullanım oranlarındaki artış durdu; perakende satış

büyümesi durgunlaştı; tüketici ve reel sektör güveni geriledi. Bu nedenle 2014’ün ekonomik

açından zorlu bir yıl olmasını ve büyümenin bizim %4’lük tahminimizden daha düşük

gerçekleşmesini beklemek makul olur.

2013 yılının ikinci çeyreğinde Avrupa’ya olan ihracatımızdaki iyileşmeye rağmen, altın

ihracatımızdaki düşük performans ile tüm yıl ihracatı %0,4 düşerek hayal kırıklığı yarattı.

Diğer taraftan ithalat 2013 yılında %6,4 seviyesinde büyüyerek dış ticaret açığını arttırdı.

İthalattaki artışın ana sebebi altın ithalatında görülen artış oldu. Enerji talebindeki zayıflık ve

düşen global enerji fiyatları ile enerji ithalat maliyetimiz azalarak dış ticaret açığındaki

kötüleşmeyi bir nebze sınırlandırdı.

Artan dış ticaret açığı sebebiyle, cari işlemler açığı 2013 yılında 65 milyar dolara çıktı ve cari

işlemler açığı/GSYH oranı 2012’deki %6,1 seviyesinden %7,9 seviyesine yükseldi. Ancak 2013

yılındaki altın ticaretinin cari işlemler açığı/GSYH oranını %2,1 yukarı çektiği düşünülürse,

altın ticareti hariç cari hesaplarında çok belirgin bir kötüleşme olmadığını görüyoruz. Bu

arada turizm gelirlerindeki %11 seviyesinde artış ödemeler dengesini yıl boyu destekledi.

2014 yılında durgun bir iç talep ve altın ticaretinde normalleşme beklentimizi göz önüne

alarak cari işlemler açığının önemli ölçüde azalacağını tahmin ediyoruz.

Enflasyon yine resmi hedef olan %5 seviyesinin üstünde kaldı ve 2013 senesini %7,4 ile

kapattı. Daha da önemlisi; Türk Lirası’ndaki değer kaybı, Ocak ayındaki sürpriz vergi zamları

ve gıda fiyatlarını yükselten kurak kış koşulları sebebiyle enflasyon beklentileri daha da

kötüleşti. Üretim sektöründe maliyet baskıları birikti ve Ocak ayı itibari le senelik üretici fiyat

endeksi (ÜFE) %10,7 seviyesine ulaştı. Bu nedenle önümüzdeki dönem iç talebi durgun

beklesek de, enflasyonun yüksek seviyelerde kalacağını düşünüyoruz.

Sonuç olarak, 2014 yılının hem yurt içi hem de küresel faktörlerden ötürü beklentilerimizden

zorlu geçeceğini düşünüyoruz. Bu şartlar altında makroekonomik risklere karşı tedbirli bir

duruş sergilemenin hayati olduğuna inanıyoruz.