Düşük faizli finansman olanağı verimliliği ikinci plana itti

advertisement

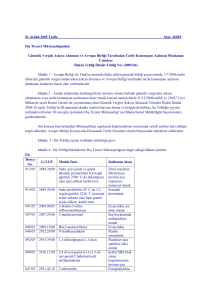

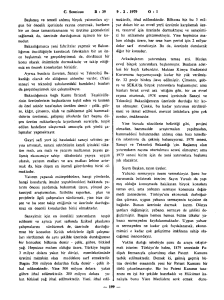

Düşük faizli finansman olanağı verimliliği ikinci plana itti 12.01.2009 | Hasan Ersel | Yorum Finansman maliyetlerindeki düşmenin kârlılığa etkisinin daha yüksek olduğu geçen dönemde, verimlilik artırıcı önlemler önceliğini yitirdi. Ancak bu durum sermayenin verimliliğinin daha düşük olduğu yatırımlara yönelmeyi de özendirdi. Sağlıklı bir gelişme için verimlilik artışının öneminden sıkça söz edilir. Faizlerin yüksek olmamasından da. Ama bu ikisi arasında bazen olumlu bazen de olumsuz sonuç veren bir ilişki olduğunu da gözden uzak tutmamak gerek. Şekil-1'de Türkiye imalat sanayiinde çalışılan saat başına verimlilikteki değişme veriliyor. Verimlilik artış hızında zaman içinde önemli oynamalar olmuş. 1991 yılının üçüncü çeyreğinde verimlilik artışı yüzde 23,1'e çıkmış. 1992'nin ilk çeyreğinde de böyle istisnai bir artış daha var (yüzde 22,8). Haziran 1994'te yüzde 11,1 gibi yüksek oranda bir verimlilik düşüşü var. Daha sonraki dönemde bu kadar büyük verimlilik dalgalanmaları yok ama eldeki zaman serisi yine de epeyce oynak. Bu nedenle serideki eğilime bakmak daha anlamlı olacak. Şekildeki koyu renkli eğri, bu verilerdeki eğilimi gösteriyor. Görüldüğü üzere bu, doğrusal bir eğilim denklemi değil. Zaman içinde iki tepe noktası oluşturmuş. Birisi 1991'de ötekisi ise 2005'te. Biraz daha somutlaştırayım: 2001 krizi sonrasında, Türkiye'de imalat sanayiinde ciddi bir verimlilik artışı gözlendi. TÜİK verilerine göre 2002 yılı mart ayı ile 2004 yılı haziran ayı arasında geçen dönemde saat başına işgücü verimliliği ortalama yüzde 8,5 arttı. Bu, nereden bakarsanız yüksek bir verimlilik artışı. Ancak verimlilik artışındaki bu yüksek tempoyu daha sonra göremiyoruz. 2004 ve 2008 yılı eylül ayları arasında imalat sanayiinde ortalama saat başına verimlilik artışı yüzde 4,5. Neredeyse önceki dönemin yarısı! Şu anda bizim için ilginç olan imalat sanayiinde verimlilik artışının 2005 sonrasında hızlı bir azalma eğilimi göstermesi. 2005 sonrasında gözlenen büyümede ivme kaybının önemli bir nedeni bu olsa gerek. Peki neden bu dönemde verimlilik artışları düşmüş? Acaba 2001 sonrasında sanayimizde bir defalık bir gayretle hızlı verimlilik artışı sağlandı, sonra bu sürdürülemedi mi? Öyle ise neden? Akla gelebilecek bir neden, bu gayretin sürdürülmesine gerek duyulmaması olabilir. Verimlilik artışı, şirketin mali tablolarını olumlu yönde etkilemesi beklenen bir şok olarak düşünülebilir. Zaten bir şirketin verimlilik artışına yol açacak önlemleri yürürlüğe koymasının temel nedeni kârlılığı ile ilgili kaygılarıdır. Şirketler, ya daha kârlı çalışabilmek ya da kâr oranındaki düşmeyi engelleyebilmek için bu yönde önlemler alırlar. Ancak kârlılığı artırmanın tek yolu verimlilik artışı değildir. Maliyeti düşürebilecek gelişmeler de bu yönde katkı sağlar. Bunlardan önemli bir kalem de finansman maliyetleridir. Verimlilik artışı ve kredi maliyetleri Verimlilik artışının şirketin kârlılığını artırmasına yol açması durumunda, şirketin mali durumu düzelecek, özkaynakları yükselecek, bugünkü ve gelecekteki nakit akımları artacaktır. Bu gelişmeler şirket için bir başka olumlu gelişmeye yol açacaktır. O da şirketin kredi itibarının yükselmesi, bu yolla temin edeceği kaynakların maliyetlerinin düşmesidir. Bu da şirkete, büyümesini hızlandırması ve yeni yatırımlara girişebilmesi yolunu açacaktır. Bu yolda başarılı olan şirket ise borçlanma maliyetlerini görece düşürerek (borçlanmanın maliyeti ile iç kaynak kullanımı maliyeti arasındaki primi azaltarak) yoluna devam etme olanağı sağlayacaktır. Bunun sonucunda da verimlilik artışı doğrudan etkisinin üstünde ve daha uzun süre kalıcı olacak biçimde şirketin büyümesine katkı yapmış olacaktır. Buna iktisat yazınında mali hızlandıran (financial accelerator) adı verilir. Bu kuram Ben S. Bernanke ve Mark Gertler tarafından 1980'lerin sonunda geliştirilmiştir. Bu açıklama biçimi, Türkiye'nin 2001 sonrası gelişmelerine kabaca uyuyor. Dönemin başında güçlü bir verimlilik artışı var. Şekil-2'den de görüleceği üzere bu, yerli mevduat bankalarının özel mali olmayan şirketlere kredi açmalarını özendiriyor. (Elimde özel imalat sanayiine açılan krediler verisi olmadığı için, daha genel olan bir göstergeyi, bir miktar yanıltıcı olabileceğini de kabul ederek, kullanıyorum.) Eğilim denklemi, 2003 yılının ikinci çeyreğinden itibaren kredi artış hızının yükseldiğini gösteriyor. Bu artma eğilimi 2007'ye kadar da devam ediyor. Başka bir değişle, verimlilik artışındaki ivme kaybının görülmeye başlandığı dönemde bile, uzunca bir süre, banka kredilerindeki canlılık artışı sürüyor. Ancak 2007 sonrasında banka kredilerindeki canlanma da azalıyor. Bu tablo, yukarıda verilen açıklamayı doğruluyor. 2001 sonrası dönemde Türkiye'de bankacılık kesiminin davranışının, verimlilik artışından kaynaklanan (olumlu) şokun etki gücünü artırmış ve etki süresini uzatmış olabileceği düşünülebilir. Bu anlamda, bankacılık kesiminin, önemli bir olumlu katkısı olduğu söylenebilir. Düşük finansman maliyetinin rehaveti Dönemin bir başka özelliği ise Türkiye'deki şirketlerin uluslararası finansman olanaklarına eskiye oranla çok daha rahat ulaşabilmeleri, yani yurtdışından sağladıkları finansmanı hızla artırabilmeleri. Bunun finansman maliyetlerini düşürme yönünde de önemli bir katkısı olduğu anlaşılıyor. İşte bu noktada bir başka sorun ortaya çıkmış gibi görünüyor. Şirketin kârlılığını etkileyen iki etmen var. Bunlardan ilki verimlilik artışı. Ama bunu sağlamak için zahmet etmek gerekiyor, ayrıca çalışanların hoşuna gitmeyecek kararlar almak, insan ilişkilerinde, hiç olmazsa, soğukluk yaratacak uygulamalara girişmek gerekiyor. Ötekisi ise finansman maliyetlerini düşürmek. Bu ise 2002-2007 döneminin dünya konjonktüründeki gelişmeler nedeniyle hazır koparılmayı bekleyen bir meyve gibi, biraz ötede duruyor. Siz olsanız hangisini seçerdiniz? Öyle görülüyor ki, finansman maliyetlerindeki düşmenin kârlılığa etkisinin daha yüksek olabildiği geçen dönemde, verimlilik artırıcı önlemler, en azından, önceliğini yitirdi. Kabaca, dünyadaki bu likidite bolluğundan yararlanma yolu seçildi. Ne var ki düşük faiz ile borçlanabilmenin tek sonucu finansman giderlerini düşürmek değil. Aynı zamanda sermayenin verimliliğinin daha düşük olduğu yatırımlara yönelmeyi de özendiriyor. Dolayısıyla ileriye yönelik projelerde de daha düşük verimlilik artışına hoşgörüyle bakılabiliyor. Özetle iyi bir şey olarak düşündüğümüz düşük faiz, bazı koşullarda verimlilik artışını özendirmeyen hatta engelleyen bir üretim ve yatırım stratejisine yol açabiliyor. Bütün bunları anlatmamın nedeni yakın dönem iktisadi gelişmelerini bir kez daha, başka bir gözle anlatmaktan ibaret değil. Bu dönemin sona erdiğine de dikkati çekmek istiyorum. Ucuz finansman temin edilebildiği dönem bitti. Şirketlerin, ciddi ve sürdürülebilir verimlilik artışı sağlayacak yeniden yapılanma projelerine yönelmeleri, iktisat politikalarının da buna destek verecek biçimde gözden geçirilmesi gerekiyor. Daha doğrusu gerekiyordu!