2008 Küresel Finansal Krizinin ABD, Avrupa Birliği ve Türkiye

advertisement

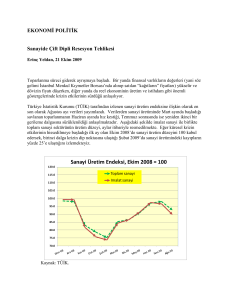

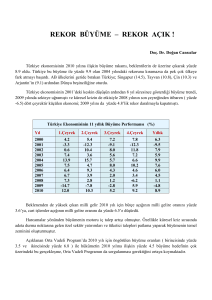

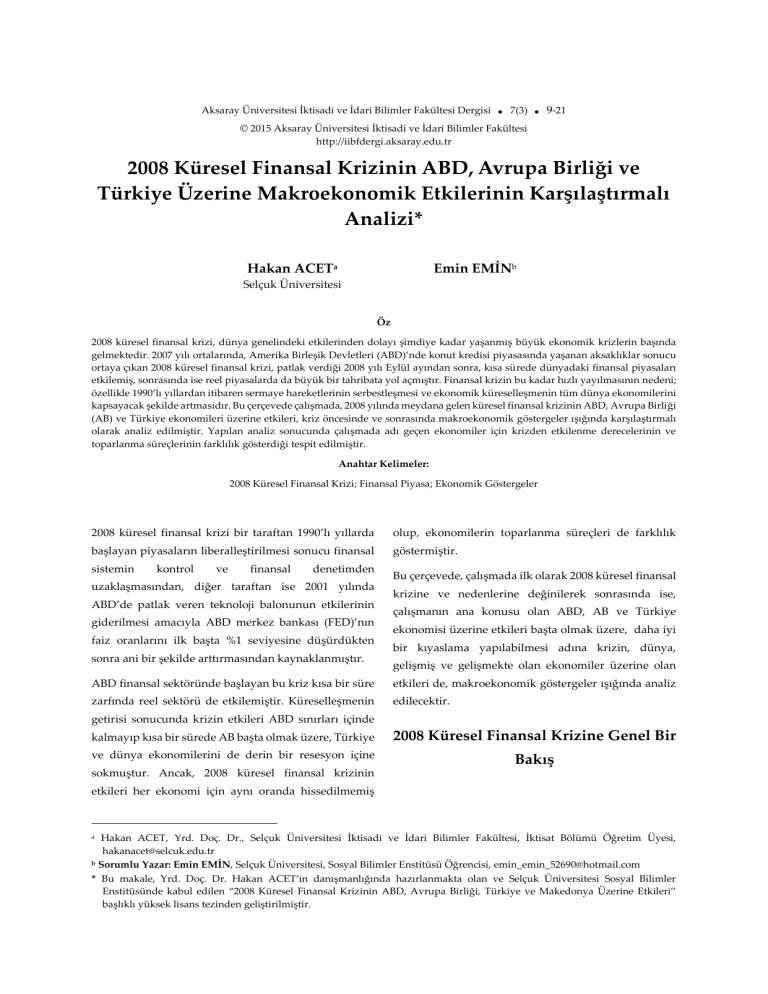

Aksaray Üniversitesi İktisadi ve İdari Bilimler Fakültesi Dergisi . . 7(3) 9-21 © 2015 Aksaray Üniversitesi İktisadi ve İdari Bilimler Fakültesi http://iibfdergi.aksaray.edu.tr 2008 Küresel Finansal Krizinin ABD, Avrupa Birliği ve Türkiye Üzerine Makroekonomik Etkilerinin Karşılaştırmalı Analizi* Hakan ACETa Emin EMİNb Selçuk Üniversitesi Öz 2008 küresel finansal krizi, dünya genelindeki etkilerinden dolayı şimdiye kadar yaşanmış büyük ekonomik krizlerin başında gelmektedir. 2007 yılı ortalarında, Amerika Birleşik Devletleri (ABD)’nde konut kredisi piyasasında yaşanan aksaklıklar sonucu ortaya çıkan 2008 küresel finansal krizi, patlak verdiği 2008 yılı Eylül ayından sonra, kısa sürede dünyadaki finansal piyasaları etkilemiş, sonrasında ise reel piyasalarda da büyük bir tahribata yol açmıştır. Finansal krizin bu kadar hızlı yayılmasının nedeni; özellikle 1990’lı yıllardan itibaren sermaye hareketlerinin serbestleşmesi ve ekonomik küreselleşmenin tüm dünya ekonomilerini kapsayacak şekilde artmasıdır. Bu çerçevede çalışmada, 2008 yılında meydana gelen küresel finansal krizinin ABD, Avrupa Birliği (AB) ve Türkiye ekonomileri üzerine etkileri, kriz öncesinde ve sonrasında makroekonomik göstergeler ışığında karşılaştırmalı olarak analiz edilmiştir. Yapılan analiz sonucunda çalışmada adı geçen ekonomiler için krizden etkilenme derecelerinin ve toparlanma süreçlerinin farklılık gösterdiği tespit edilmiştir. Anahtar Kelimeler: 2008 Küresel Finansal Krizi; Finansal Piyasa; Ekonomik Göstergeler 2008 küresel finansal krizi bir taraftan 1990’lı yıllarda olup, ekonomilerin toparlanma süreçleri de farklılık başlayan piyasaların liberalleştirilmesi sonucu finansal göstermiştir. sistemin kontrol ve finansal denetimden uzaklaşmasından, diğer taraftan ise 2001 yılında ABD’de patlak veren teknoloji balonunun etkilerinin giderilmesi amacıyla ABD merkez bankası (FED)’nın faiz oranlarını ilk başta %1 seviyesine düşürdükten sonra ani bir şekilde arttırmasından kaynaklanmıştır. Bu çerçevede, çalışmada ilk olarak 2008 küresel finansal krizine ve nedenlerine değinilerek sonrasında ise, çalışmanın ana konusu olan ABD, AB ve Türkiye ekonomisi üzerine etkileri başta olmak üzere, daha iyi bir kıyaslama yapılabilmesi adına krizin, dünya, gelişmiş ve gelişmekte olan ekonomiler üzerine olan ABD finansal sektöründe başlayan bu kriz kısa bir süre etkileri de, makroekonomik göstergeler ışığında analiz zarfında reel sektörü de etkilemiştir. Küreselleşmenin edilecektir. getirisi sonucunda krizin etkileri ABD sınırları içinde kalmayıp kısa bir sürede AB başta olmak üzere, Türkiye 2008 Küresel Finansal Krizine Genel Bir ve dünya ekonomilerini de derin bir resesyon içine Bakış sokmuştur. Ancak, 2008 küresel finansal krizinin etkileri her ekonomi için aynı oranda hissedilmemiş Hakan ACET, Yrd. Doç. Dr., Selçuk Üniversitesi İktisadi ve İdari Bilimler Fakültesi, İktisat Bölümü Öğretim Üyesi, hakanacet@selcuk.edu.tr b Sorumlu Yazar: Emin EMİN, Selçuk Üniversitesi, Sosyal Bilimler Enstitüsü Öğrencisi, emin_emin_52690@hotmail.com * Bu makale, Yrd. Doç. Dr. Hakan ACET’in danışmanlığında hazırlanmakta olan ve Selçuk Üniversitesi Sosyal Bilimler Enstitüsünde kabul edilen “2008 Küresel Finansal Krizinin ABD, Avrupa Birliği, Türkiye ve Makedonya Üzerine Etkileri” başlıklı yüksek lisans tezinden geliştirilmiştir. a A KSA RA Y Ü N İV E RS İ T ES İ İİ B F D E R G İS İ , Ekim 2015, Cilt 7, Sayı 3 2007 yılında ABD konut piyasasında başlayan, önce ödemeleri mümkün olmayan insanlara çok daha düşük tüm ABD finansal sistemini başta olmak üzere kısa faizli konut kredileri vermeye başlamıştır. Geri sürede diğer ülke ekonomilerini de olumsuz etkileyen ödemeleri mümkün olmayan ve riski yüksek olan ve dünya finans tarihinin en büyük krizlerinden biri kişilere olarak kabul edilen 2008 küresel finansal krizi, 21. göstererek emlak tahvilleri çıkaran bankalar, daha yüzyılın ilk küresel finansal krizi olarak kabul yüksek faizli hedge fonlara satmışlardır. Faizlerin edilmektedir. düşük Dünyanın en büyük ekonomisi vermiş seviyede oldukları bu olmasından hızlı yükseliş kredileri teminat kaynaklanan ile yeni konut konumundaki ABD’de 2007 yılında eşik-altı (sub- fiyatlarındaki ipotekler prime) kredi krizi olarak başlayan küresel finansal yapılmıştır. Yeni kredi alımları ile birlikte reel karşılığı krizinin kökeni 2000’li yıllara dayanmaktadır (Kutlu ve olmayan kredi oranlarında artış meydana gelmiştir. Demirci, 2011, s. 122). Böylece ABD konut sektöründe konut fiyatları rekor rakamlara ulaşmıştır (Şahin, 2012, s. 3). Grafik 1.FED Fon Oranları (2001-2015) 7,00 6,00 5,00 4,00 3,00 2,00 1,00 Ocak 15 Ocak 14 Temmuz 14 Temmuz 13 Ocak 13 Temmuz 12 Ocak 12 Temmuz 11 Ocak 11 Ocak 10 Temmuz 10 Ocak 09 Temmuz 09 Temmuz 08 Ocak 08 Temmuz 07 Ocak 07 Temmuz 06 Ocak 06 Ocak 05 Temmuz 05 Ocak 04 Temmuz 04 Ocak 03 Temmuz 03 Temmuz 02 Ocak 02 Temmuz 01 Ocak 01 0,00 Kaynak: FED, http://www.federalreserve.gov/monetarypolicy/ verilerinden yararlanılarak hazırlanmıştır. 2000’li yıllarda oldukça yüksek seviyelere ulaşan ve 2004 yılında FED’in, hane halkı gelirlerinin satın 2001 süreç alamayacağı şekilde artan konut fiyatlarının, şişirdiği içerisindeki ilk adım olarak görülebilir. Şöyle ki, ekonomiyi rahatlatmak ve artmakta olan enflasyon teknoloji balonunun patlamasının ardından çok sayıda oranını düşürmek amacıyla faiz oranlarını yükseltmesi teknoloji şirketi iflas etmiş ve ekonomi resesyon içine krize giden yolun başlangıç noktası olmuştur. FED 2004 girmiştir (Tokucu, 2010, s. 33). Daha sonra 2001 yılının yılında %1 olan faiz oranlarını 2006 yılında %5.25’e Eylül ayında ABD’nde gerçeklesen terör saldırıları ve arttırmıştır. FED’in bu müdahalesi sonucunda konut sonrasında yaşanan gelişmeler, resesyonun etkilerinin balonu patlamış ve 2006 yılında zirve yapan konut daha şiddetli bir şekilde ABD’nde hissedilmesine yol fiyatları düşmeye başlamıştır. Bu gelişmeler ışığında açmıştır (Bicerano, 2010, s. 105). birçok sub-prime kredi borçlusu kredi geri ödemelerini FED, yılında teknoloji patlayan teknoloji balonunun balonu, patlamasından sonra yaşanan resesyondan çıkmak amacıyla Grafik 1’de görüldüğü üzere, Ocak 2001 ve Temmuz 2003 arasında faiz oranını %6.5’tan %1’e hızlıca düşürmüştür. 2003 Temmuz ayında %1 seviyesine düşen faiz oranı 2004 Haziran’a kadar bu seviyede kalmıştır (Kansu, 2011, s. 129). FED tarafından yapılan indirimleri sonucunda konut söz konusu kredilerinde faiz artış başlamıştır. ABD finans sektörü düşük gelirli, kredileri S a y f a | 10 yapamamaya başlamıştır. Faiz oranlarının yükselmesi ve konut fiyatlarının düşmesi, birçok hane halkının borcunun konut değerini aşmasına sebep olmuş ve 2007’nin başlarından itibaren geri ödenmeyen kredi sayısında artış gözlemlenmiştir. 2007 yılının Ekim ayı itibariyle geri ödenmeyen sub-prime kredi sayısının, toplam sub-prime kredi sayısına oranı %16 olmuştur. Diğer taraftan sub-prime kredileri dışındaki ipotekli krediler için aynı oran %3.7’ye ve tüm ipotekli krediler ACET, EMİN / 2008 Küresel Finansal Krizinin ABD, Avrupa Birliği ve Türkiye:… içinde %7.3’e yükselmiştir. 2007 yılında haciz edilen (Afşar, 2011, s. 145). Bu çerçevede, krizin nedenleri konut sayısı ise, 2006’ya göre %79 artarak 1.3 milyon $’a aşağıda alt başlıklar halinde ayrıntılı bir şekilde ele ulaşmıştır (Kutlu ve Demirci, 2011, s. 124). alınacaktır. 2007 yılında başlayan sub-prime kredi krizi hızlı bir Likidite Bolluğu ve Özensiz Krediler: ABD’de 2000 şekilde tüm ABD finansal sistemini etkisi altına yılından almıştır. Mart 2007’de ABD’nin en büyük mortgage piyasalarda likidite sürekli yükselmiştir. Küresel kuruluşu New Century Financial Corporation iflas finansal kriz öncesinde bollaşan bu likiditenin karlı isteminde operasyonlara bulunması krizin üzerindeki perdeyi 2006 yılının sonlarına dönüştürülmesi kadar banka finansal sisteminin kaldırmıştır. Eylül 2008, ABD finans kurumları için karşılaştığı en önemli sorunlardan birisi olmuştur. Bu yıkıcı olmuştur, önce Freddie Mac ve FannieMae’nin operasyonların başında konut kredileri gelmektedir. hisseleri %70 civarında değer kaybetmiş ve hükümet Bankalar herhangi bir işi, geliri veya varlığı olmayan tarafından bu kuruluşlara el konulmuştur (Vural, kişilere 2013,s. 4). Daha sonra, ABD’nin en büyük beşinci Kamuoyunda NINJA (noincome, nojob, noasset) yatırım bankası 158 yıllık LehmanBrothers’ın iflasını kredileri olarak bilinen bu uygulamalar başta varlık istemesiyle kriz patlamıştır. LehmanBrothers’ın iflasını fiyatları olmak üzere, özellikle konut fiyatlarının çok Merrill Lynch ve American International Group (AIG) hızlı bir şekilde artmasına yol açmıştır. Bir kısım konut gibi ABD’nin en büyük finans kurumlarının iflası takip kredisinde başlayan geri ödeme sorunları sonucunda etmiştir. Çok kısa bir süre içerisinde pek çok banka iflas banka portföylerindeki hacizli konut sayısı artmaya ederek başka bankalara satılmış ya da hükümet başlamıştır. Sonrasında bankaların haciz ettikleri bu tarafından desteklenmek durumunda kalmışlardır. konutları piyasaya arz etmesi konut fiyatlarında düşüşe 2008 yılında ABD’nde batan banka sayısı 25 iken kamu yol açmıştır. Bu durumda halen kredisini ödemekte desteği almak zorunda kalan banka sayısı 5, 2009 olan bazı konut kredisi kullanıcılarının ellerindeki yılında ise batan banka sayısı 140 iken kamu desteği evlerin değeri kalan kredi ödemelerinin net bugünkü alan banka sayısı ise 8 olarak gerçekleşmiştir. 2007 değerinin altında kalmıştır. Dolayısıyla, bu kredi yılında ABD’de batan banka sayısının 3 olduğunu kullanıcıları da evlerinin anahtarlarını zarflara koyup düşündüğümüzde krizle birlikte nasıl bir yıkım bankalara yaşandığını daha iyi anlayabiliriz (Bukan, 2013, s. 58- vazgeçmişlerdir. Burada dramatik olan şey ise kredi 59). geri ödemelerinin bankalar tarafından diğer finansal Küreselleşmiş finansal piyasalar arasındaki sıkı bağlantılar nedeni ile ABD gayrimenkul piyasalarında başlayan ve daha sonra likidite krizine dönüşen bu sorun ABD bankalarının borç verme riskini yabancı yatırımcılara aktarması sonucu başta Avrupa olmak dahi kredi göndererek vermeye kredi geri başlamışlardır. ödemelerinden kuruluşlara satılması ve bu evleri teminat olarak alan finansal ürünlerin yaygınlığıdır. Bu nedenle zararlar bir finansal kuruluştan diğerine sirayet ederek büyümüş ve finansal sistemin temel taşları niteliğindeki kuruluşların iflasına yol açmıştır (Alantar, 2008, s. 2). üzere tüm dünyaya yayılmıştır (Susam ve Bakkal, 2008, Menkul Kıymetleştirme: Menkul kıymetleştirme likit s. 75). olmayan aktiflerin ihraç edilebilecek ve sermaye piyasalarında alım satımı yapılabilecek menkul 2008 Küresel Finansal Krizinin Temel Nedenleri kıymete dönüştürülmesidir. Bu kapsamdaki aktifler 2008 küresel finansal krizi başlangıçta bir mortgage arasında krizi olarak ortaya çıkmasına rağmen, takip eden kredileri, kredi kartı alacakları ve kira ödemeleri yer süreçte bir likidite krizine dönüşmüştür. Krizin almaktadır (Erdönmez, 2006, s. 75). nedenleri olarak; likidite bolluğu ve bunun sonucunda ABD’de likiditenin bol olduğu dönemde bu uygulama verilen özensiz krediler, aşırı menkul kıymetleştirme, sayesinde saydamlık eksikliği, derecelendirme kuruluşlarının kullanmışlardır. Risk paylaşımı, getiri iştahı, bankaların etkinliğindeki yetersizlik ve düzenleyici ve denetleyici yasal sermaye yükümlülüklerini yerine getirmelerinde kuruluşların müdahalede gecikmesini sıralayabiliriz kolaylık sağlaması, risk taşımadan ya da daha fazla ikametgah bireyler amaçlı ipotekler, normalden fazla otomobil kredi S a y f a | 11 A KSA RA Y Ü N İV E RS İ T ES İ İİ B F D E R G İS İ , Ekim 2015, Cilt 7, Sayı 3 mevduata ihtiyaç duymadan bankaların yeni krediler adlandırılabilecek verebilmelerinin sağlanması menkul kıymetleştirmeyi barındıran LehmanBrothers gibi finansal kuruluşların özendiren hususlardır. Menkul kıymetleştirme, riskin iflasları sonucu ortaya çıkan riskin hesaplanması ve bir analiz edilmesini zorlaştırmıştır (Alantar, 2008, s. 3). kurumdan diğerine aktarılmasını kolaylaştırmasından dolayı küresel finansal krizin ana sebeplerinden birisi olarak değerlendirilmektedir. Örneğin mortgage kredisi veren bir banka kredilerin geri ödemelerini menkul kıymetleştirerek kısmen ya da tamamen bir mortgage kuruluşuna veya yatırım bankasına satmaktadır. Şöyle ki, banka tarafından yapılan menkul kıymetleştirme sayesinde kredi ödemelerindeki aksama hem krediyi veren banka hem de menkul kıymeti satın alan diğer finansal kuruluşlar için zarar anlamına gelmektedir. FED eski başkanı Greenspan krizin sadece geri ödenmeyen krizlerden kaynaklanmadığını asıl nedenin bu kredilerin menkul kıymetleştirme yoluyla paketlenerek tekrardan satışı olduğunu ifade etmiştir (Alantar, 2008, s. 3). kompleks ticari sözleşmeler Derecelendirme Kuruşları ve Denetleyici Kuruluşlar: Derecelendirme kuruluşları, finansal piyasaların etkin, istikrarlı ve güvenilir biçimde çalışmasını sağlayan, özellikle piyasaya sunulan bilgileri zamanında ve doğru biçimde analiz etme konusunda yetersizlikleri bulunan küçük tasarruf sahiplerini koruyan ve kamuyu aydınlatma fonksiyonunun işlerliğini kolaylaştıran finansal piyasanın yardımcı kuruluşlarından birisidir (Eren, 2010, s. 113). Bu kuruluşlarının en önemli problemi çıkar çatışmasıdır. Bankalarla ve diğer finansal kuruluşlarla ilgili notlar veren derecelendirme kuruluşları bu firmalar tarafından finanse edilmektedir. Böylece, derecelendirme kuruluşlarının objektif değerlendirme yapma kabiliyetleri azalmaktadır. Diğer Saydamlık Eksikliği: Saydamlık eksikliği ekonomik yandan, derecelendirme kuruluşları firmaların finansal bir ilişkide taraflardan birinin diğerinin hakkında sorunlarını her zaman tespit edememektedirler. Bazen yeterli ve şeffaf bilgiye sahip olamamaları durumudur. de Böyle bir durum aktivitelerin daha etkin yürütülmesini görebilirler. etkileyebilir (Sertdemir, 2012, s. 18). araçları oluşturan bankalar ve araçların alıcıları kadar Gelişmiş ülkelerde ve özellikle ABD’de neredeyse birbirinden ayrı her işlem için ayrı bir finansal kurum sorunu kısmen veya çok Derecelendirme gecikmeli kuruluşları olarak finansal dayanak varlık hakkında bilgiye sahip olmayabilirler (Alantar, 2008, s. 4). ve finansal araç oluşturulmuştur. Söz konusu kurum ve Bununla birlikte, kriz gerçeği kabullenildikten sonra araçlar birbiri ile irtibatlı ve girift ilişkilere sahiptir. kredi Sıradan yatırımcıların her gün değişen, yenileşen ve olmadığı anlaşılmış ve karmaşık finansal araçlar farklılaşan finansal araçları takip etmeleri mümkün satılamaz değildir. Bu durum finansal piyasaların saydamlığını kuruluşlarının eleştiri aldığı noktalardan birisi de not etkilemektedir ve ciddi sorunlar ortaya çıkmaktadır. indirimlerini kriz gerçekleştikten sonra yapmalarıdır. Finansal araçların karmaşıklığı dışında saydamlığı Diğer bir nokta ise, krizde ekonomisi oldukça bozulmuş etkileyen bir diğer olgu ise “asimetrik bilgi” olgusudur. gelişmiş ülkeler için fazla iyimser, çabuk toparlanmış ve Asimetrik iktisadi görece daha az etkilenmiş gelişmekte olan ülkeler için aktörlerin eksik ve farklı bilgiye sahip olmalarından fazla kötümser not vermeleridir (Topaloğlu, 2013, s. 64). bilgi, finansal piyasalardaki kaynaklanır. Yapılan araştırmalara göre saydamlık arttıkça kriz olma olasılığı azalmaktadır. Ayrıca bu tür araştırmalarda gelişmekte olan ülkelerin genellikle daha az şeffaf olduğu tanımlanmıştır. Ancak, küresel finansal krizi şeffaflığın en fazla olduğu düşünülen “gelişmiş dünya” da başlamıştır. Söz konusu krizde finansal kuruluşların ne çeşit varlıklara sahip oldukları bu varlıkların değerinin ne olduğu hatta bunların muhatabının kimler olduğu yeterince şeffaf olarak belirlenmemiştir. Bu sorunlar, bünyesinde türev diye S a y f a | 12 Son derecelendirme hale olarak, kuruluşlarının gelmiştir. düzenleyici Kredi güvenilir derecelendirme denetleyici kuruluşların özellikle de FED’in değişen risk ortamına karşı önlem almakta geciktiği söylenebilir. FED başkanı Mayıs 2007’de yaptığı bir açıklamada konut piyasasındaki sıkıntıların ekonominin geri kalanına ve finansal sisteme yayılacağını beklemediklerini dile getirmiştir. Pratikte ise tam tersi olmuş, konut piyasasında başlayan sorunlar tüm ekonomiyi etkisi altına almış ve diğer ülkelere yayılarak küresel bir boyut kazanmıştır (Alantar, 2008, s. 4-5). ACET, EMİN / 2008 Küresel Finansal Krizinin ABD, Avrupa Birliği ve Türkiye:… 2008 Küresel Finansal Krizinin Ülke Ekonomileri Üzerine Etkileri 2008 küresel finansal krizini son yirmi yılda yaşanan diğer krizlerden ayıran en temel özelliklerden biri, gelişmiş ülkelerde ortaya çıkmış olmasıdır. Gelişmiş ülkelerde başlamasına rağmen gelişmekte olan ülkelere yayılarak tüm dünyayı etkisi altına almış olmakla beraber, ülkeler üzerindeki etkisi farklı boyutlarda olmuştur. Bu farklılık, ülkelerin kendi ekonomilerinde ve uluslararası ekonomik ilişkilerinde makroekonomik ve kurumsal olarak sahip oldukları farklılıklardan kaynaklanmıştır (Bayır, 2012, s. 83) Tablo1.Faaliyet Gösteren Banka Sayısı Yıllar 2005 2006 2007 2008 2009 2010 2011 2012 2013 ABD 7510 7384 7267 7072 6825 6518 6280 6086 5866 Euro Alanı (EA)* Avrupa Birliği (AB)* Türkiye 6248 6130 6127 6570 6458 6334 6210 6019 5846 8616 8441 8350 8525 8361 8209 8061 7862 7727 51 50 50 49 49 49 48 49 49 * Banka sayısı verileri ayrı olarak sağlanmadığından dolayı faaliyet gösteren kredi kuruluşlarına ait veriler kullanılmıştır. Kaynak: FDIC, Türkiye Bankalar Birliği (TBB), Türkiye Katılım Bankaları Birliği (TKBB) ve Avrupa Merkez Bankası (AMB) verilerinden yararlanılarak hazırlanmıştır. Tablo 1’de görüldüğü üzere, ABD’de faaliyet gösteren Çalışmanın bu kısmında, ülke ve birliklerin ekonomik banka sayısı tüm dönemler itibariyle azalmıştır. Ancak göstergeleri ışığında finansal krizden nasıl ve ne kadar kriz döneminde banka sayılarındaki azalma kriz öncesi etkilendikleri analiz edilecektir. Bu bağlamda, daha iyi döneme göre daha yüksek seviyelerde gerçekleşmiştir. bir kıyaslanmanın yapılabilmesi için çalışmanın ana 2008 yılı öncesinde yılda yaklaşık olarak banka sayısı konusu olan ekonomilerin yanında, gelişmiş ve 120 civarında azalmakta iken, 2008 yılında bu sayı 195, gelişmekte olan ülkeler ile dünya geneli içinhesaplanan 2009 yılında 247 ve 2010 yılında 307 olmak üzere makroekonomik göstergeler deanalize dahil edilecektir. gözlemlenen süre zarfında en yüksek seviyede gerçekleşmiştir. 2010 yılı sonrasında ABD’nde faaliyet Finansal Piyasalar Üzerine Etkileri gösteren bankalar yılda yaklaşık olarak 200 civarında Krizin ilk ve en büyük olan etkileri bankalar üzerinde azalmıştır. Bu azalmanın daha yüksek seviyede gerçekleşmiştir. ABD Federal Mevduat Sigorta Kurumu gerçekleşmesinin ana sebebi kriz sonrası dönemde kriz (FDIC)’nun yayınladığı istatistiki verilere göre; 2008 öncesi döneme göre ABD’de iflas eden ve birleşen yılında ABD’de batan banka sayısı 25, kamu desteği banka sayılarının aynı seviyede kalmalarına rağmen, almak zorunda kalan banka sayısı 5, 2009 yılında batan sektöre yeni giren banka sayısının neredeyse sıfıra banka sayısı 140, kamu desteği alan banka sayısı ise 8 gerilemesidir (McCord vd., 2015, s. 2). olarak gerçekleşmiştir. 2010 yılında batan banka sayısı Bununla birlikte, AB ve EA’nda da 2008 yılı hariç tüm rekor seviyeye ulaşarak 157 olmuş, kamu desteği alan dönemler itibariyle faaliyet gösteren banka sayısında banka ise bu ve sonraki yıllarda olmamıştır. 2011 bir azalma gözlemlenmiştir. 2008 yılındaki artışın ana yılında batan banka sayısı 92, 2012 yılında 51 ve 2013 nedenlerinden birisinin aynı yıl AB ve EA’na Kıbrıs ve yılında 24 olarak gerçekleşmiştir. Malta’nın üye olmaları olduğunu söyleyebiliriz. AB ve Batan ve kamu desteği alan bankaların yanı sıra, bazı EA’da faaliyet gösteren banka sayıları, ABD’de en çok bankaların da diğer bankalar ile birleşme yoluna azalma yaşanan 2009 ve 2010 yıllarında daha düşük gitmelerinden azalmalarına rağmen, 2012 ve sonraki yıllarda azalışlar azalmalar dolayı batan toplam banka banka sayısının sayısındaki üzerinde daha yüksek seviyelerde gerçekleşmiştir. gerçekleşmiştir. Tablo 1’de 2005 ve 2013 yılları arasında Kriz öncesi ve sonrası dönemlerde Türkiye’de faaliyet ülkelerde faaliyet gösteren banka sayıları gösterilmiştir. gösteren rağmen, bankalarda ABD’de azalmalar krizin gözlemlenmesine etkilerinin daha yoğun hissedildiği dönem olarak varsayabileceğimiz 2008 ve 2010 yıllarında banka gözlemlenmemiştir. sayılarında Ülkeler bir arasında değişim kıyaslanma yapıldığında ABD bankacılık sektörünün küresel S a y f a | 13 A KSA RA Y Ü N İV E RS İ T ES İ İİ B F D E R G İS İ , Ekim 2015, Cilt 7, Sayı 3 finansal krizden EA, AB ve Türk bankacılık sektörlerine piyasalarının büyüme oranlarından daha yüksek kıyasla daha çok etkilendiği görülmektedir. seviyede gerçekleşmiştir. 2011 yılında ise dünya geneli Küresel finansal krizden bankalardan sonra en çok etkilenen ikinci finansal yapının borsalar olduğunu söyleyebiliriz. Tablo 2’de 2007 ile 2011 yılları arasında Dünya, Avrupa ve Yükselen Piyasalar için MSCI Barra ve gelişmiş ülke piyasaları büyürken, yükselen piyasa ve BİST 100 borsa endeksleri küçülmüştür. Büyüme Oranları Üzerine Etkileri şirketi tarafından hesaplanan Morgan StanleyCapital Finansal krizin reel ekonomiye yansıması nedeniyle Index (MSCI) endeksleri, BIST 100 , Dow Jones ve DAX ABD ve AB gibi gelişmiş ülkelerin yanısıra Türkiye gibi endekslerinin bir önceki yıla göre değişim oranları gelişmekte olan ülkelerde de büyüme oranlarında verilmiştir. azalışlar görülmüştür. Grafik 2’de kriz öncesi döneme Bu oranlar endekslerin ulusal para cinsinden ve aralarında kıyaslama yapılabilmesi adına bakıldığında gelişmekte olan ülkelerin gelişmiş ABD doları cinsinden hesaplanmıştır. ülkelere kıyasla daha yüksek oranlarda büyüdüğü Tablo 2.Seçilmiş Ülke Ekonomilerine Ait Borsa Endeksleri (% Değişim) Ulusal Para Birimi Cinsinden Endeks ABD Doları Cinsinden 2007 2008 2009 2010 2011 2007 2008 2009 2010 MSCI Dünya 7.5 -44 31.2 9.2 6 7.5 -44 31.2 9.2 2011 6 MSCI Avrupa 0 -47.2 30.3 8.9 4.3 0 -47.2 30.3 8.9 4.3 MSCI Yükselen Piyasalar 36.6 -55.8 76.7 18.3 -2.7 36.6 -55.8 76.7 18.3 -2.7 BIST 100 (IMKB 100) 42.4 -52.5 95.1 27.7 -2.6 72.2 -63.1 93.5 26 -6 Dow Jones 7.2 -36.3 21.4 12.1 7 7.2 -36.3 21.4 12.1 7 DAX 22.3 -42.6 28.6 16.1 5.3 36.4 -45.5 32.2 7.3 7.8 Kaynak: BDDK, 2011: 7. görülmektedir. 2008 yılında tüm ülkelerin büyüme Tablo 2’de görüldüğü üzere 2008 küresel finansal krizi oranlarında azalış görülmesine rağmen ABD dışında tüm dünya borsalarında düşüşlere neden olmuştur. diğer ülkeler küçülmemiştir. 2009 yılında ise Dünya Dünya çapında bakıldığında 2008 yılında bir önceki yıla GSYİH’sının %0.009 oranında, gelişmiş ülkelerin göre %44, Avrupa’da %47.2 ve yükselen piyasalarda GSYİH’sı%3.4 oranında küçülmüş, gelişmekte olan %55.8 geldiği ülkelerin ise kriz öncesinde %7-8’lerde seyreden gözlemlenmektedir. Ülkeler bazında ele alındığında büyüme oranlarının çok altında %3 seviyesinde ABD borsa endekslerinden Dow Jones endeksinde gerçekleşmiştir. Aynı dönemde, ABD %2.8, AB %4.5, %36.3, Almanya borsa endeksi DAX’taulusal para Euro Alanı (EA) %4.4, Türkiye ise %4.8 oranında cinsinden %42.6, ABD doları cinsinden %45.5 ve son küçülmüştür. Bu verilerden yola çıkarak Türkiye’nin olarak Türkiye borsa endeksi BIST 100’de ulusal para 2008 küresel finansal krizinde, ait olduğu gelişmekte cinsinden %52.5, ABD doları cinsinden %63.1 oranında olan ülkeler grubuna kıyasla daha fazla küçüldüğü bir düşüş olduğu görülmektedir. görülmektedir. oranında düşüş meydana Tablo 2’de yer alan verilere dayanarak kıyaslama yapıldığı takdirde, gelişmiş ülke piyasalarının küresel finansal krizden yükselen piyasalara kıyasla daha az etkilendiği görülmektedir. DAX ve BIST 100 endekslerinin ABD doları cinsinden daha yüksek oranda küçülmelerinin ana nedenlerinden bir tanesinin, 2008 yılında Euro ve Türk Lirası’nın ABD doları karşısında değer kaybetmeleri olduğunu söylemek mümkündür. Borsalar 2008 yılındaki büyük kayıplardan sonra 2009 ve 2010 yıllarında yüksek büyüme oranları yakalamışlardır. Bu yıllar içerisinde yükselen piyasaların büyüme oranları gelişmiş ülke S a y f a | 14 ACET, EMİN / 2008 Küresel Finansal Krizinin ABD, Avrupa Birliği ve Türkiye:… Grafik 2. GSYİH Büyüme Oranları 10 8 6 4 2 0 -2 2005 2006 2007 2008 2009 2010 2011 2012 2013 -4 -6 Dünya GÜ GOÜ ABD Euro Alanı AB Türkiye Kaynak: Türkiye İstatistik Kurumu (TUİK), Uluslararası Para Fonu (IMF), Dünya Bankası ve Eurostat verilerinden yararlanılarak hazırlanmıştır. Kriz sonrası dönem ele alındığında ise Türkiye’nin 2008 yıllarında meydana gelen enflasyondaki artış tüm gelişmekte olan ülkelerden daha hızlı büyüdüğü, 2010 ülke ve 2011 yıllarında sırasıyla %9.2 ve %8.8 oranında Enflasyondameydana gelen bu artışlar sadece finansal büyüyerek kriz öncesi performansını yakaladığı ancak krizden 2012 yılı ve takip eden yıllarda büyüme oranlarının fiyatlarındaki yükselmelerden de önemli miktarda tekrardan gelişmekte olan ülkelerin büyüme oranları etkilenmiştir (Alantar, 2008, s. 7). altında seyrettiği görülmektedir. Aynı dönemde ABD, AB ve EA ekonomileri %2-3 oranlarında büyüme gösterirken, 2012 yılına gelindiğinde ise ABD ekonomisi büyümeye devam ederken, AB ekonomisi küçülmüştür. 2013 yıllında ise EA dışında tüm ekonomilerin büyüme oranları pozitif olmuştur. ve ülke gruplarında kaynaklanmamış olup, gözlenmektedir. petrol ve gıda 2009 yılında itibaren ise yaşanan resesyona bağlı olarak enflasyon oranları düşüşe geçmiştir. 2009 yılında ABD’de %0.3 oranında deflasyon meydana gelmiştir.Gelişmiş ülkeler (GÜ), AB ve EA’da ise %0.1– 1 arasında enflasyon meydana gelirken bu oran dünya genelinde %2.8, gelişmekte olan ülkeler (GOÜ)’de %5.3, Türkiye’de ise %6.5 oranında gerçekleşmiştir. 2010 Enflasyon Oranları Üzerine Etkisi yılında Türkiye’nin enflasyon oranları hariç diğer ülke Krizin bir diğer etkisi de enflasyon oranları üzerinde enflasyon oranlarında yükselme olduğu, 2011 yılında görülmüştür. Grafik 3’e bakıldığında dünyada 2007 ve tüm dünya genelinde enflasyon oranlarının yükseldiği, Grafik 3.Enflasyon Oranları 12 10 8 6 4 2 0 2005 -2 Dünya 2006 2007 GÜ 2008 GOÜ 2009 ABD 2010 Euro Alanı 2011 2012 AB 2013 Türkiye Kaynak: Türkiye İstatistik Kurumu (TUİK), Uluslararası Para Fonu (IMF), Dünya Bankası ve Eurostat verilerinden yararlanılarak hazırlanmıştır. S a y f a | 15 A KSA RA Y Ü N İV E RS İ T ES İ İİ B F D E R G İS İ , Ekim 2015, Cilt 7, Sayı 3 2012 yılından itibaren ise genel anlamda enflasyon yüksek seviyelerde kalmış olup 2013 yılı itibari ile oranlarında bir düşüş olduğu görülmektedir. Tüm işsizlik oranları sırasıyla %10.9 ve %12 seviyesinde dönem itibari ile kıyaslama yapıldığında, gelişmekte gerçekleşmiştir. Sonuç olarak, küresel finansal krizi olan ülkelerde gelişmiş ülkelere nazaran daha yüksek ABD’nde başlamasına rağmen, kriz sonrası dönemde enflasyon işsizlik açısından en çok etkilenen ekonomiler AB ve EA oranlarına meydana gelmiştir. Ayrıca, Türkiye’nin gelişmekte olan ülkelerden daha yüksek olmuştur. seviyelerde enflasyon oranlarına sahip olduğu da Dış Ticaret Hacmi Üzerine Etkileri gözlemlenmektedir. Küresel finansal krizin bir diğer etkisi de dünya dış İşsizlik Oranları Üzerine Etkisi ticaret hacmi üzerinde olmuştur. Tablo 3’te kriz öncesi Ekonomik krizler sonucu, ekonomide ortaya çıkan ve sonrası dönemlerde dış ticaret hacmindeki daralma nedeniyle olumsuz etkilenen alanlardan biri gelişmeler gösterilmiştir. Küresel finansal kriz öncesi de şüphesiz istihdamdır. Çok yönlü etkileri olan işsizlik dünya genelinde dış ticaret hacimlerinde artış olduğu sorunu, yaşanan krizlerin etkisini iyice arttırdığından gözlemlenmektedir. 2008 yılında 32 trilyon dolar dolayı, kriz sonrası normal duruma dönüşü de seviyesine ulaşan dünya dış ticaret hacmi 2009 yılında geciktirmektedir (Yaprak, 2009, s. 41). % 22.7 oranında düşerek 25 trilyon dolar seviyesine Grafik 4.İşsizlik Oranları 14,0 12,0 10,0 8,0 6,0 4,0 2005 Dünya 2006 2007 2008 GÜ 2009 ABD 2010 2011 Euro Alanı 2012 2013 AB Türkiye Kaynak: TUİK, IMF, Eurostat ve Dünya Bankası verilerinden yararlanılarak hazırlanmıştır. Grafik 4’te görüldüğü üzere kriz öncesi dönemde gerilemiştir. Aynı yıl gelişmiş ülkelerin dış ticaret hacmi gelişmiş ülkelerde ve dünyada işsizlik oranları %6, %23, gelişmekte olan ülkelerin %22, ABD’nin %25.3, ABD’de %5, Türkiye’de %10, EA ve AB’nde %7-8 AB’nin arasındadır. Küresel finansal kriz sonucunda dünya %27.2oranında azalmıştır. genelinde işsizlik oranlarında artış olduğu gözlemlenmektedir. Gelişmiş ülkelerde %8 oranına çıkan işsizlik oranları ABD’de %9, EA’nda %12, AB’nde %11 ve Türkiye’de %14 seviyesine ulaşmıştır. 2009 yılında Türkiye’de tavan yapan işsizlik oranları 2012 yılında %9.2’ye düşmesine rağmen 2013 yılında %9.7 seviyesine yükselmiştir. ABD’nde ise 2010 yılında %9.6 oranı ile tavan yapan işsizlik oranları 2013 yılına dek sürekli düşüş gösterip aynı yıl %7.4 seviyesine gerilemiş olup krizden önceki seviyesine yaklaşmıştır. AB ve EA’nda ise işsizlik oranları kriz sonrasında da S a y f a | 16 Kriz %23.3, sonrası EA’nın toparlanma %24.1 ve sürecine Türkiye’nin giren dünya ekonomisi 2012 yılında dış ticaret hacminde yaşanan %0.6 bir düşüş olmasına rağmen 2013 yılı itibariyle tüm zamanların en yüksek seviyesi olan 37 trilyon dolara yükselmiştir. Kriz öncesi ve kriz sonrası dönem dış ticaret hacimleri açısından kıyaslandığında, gelişmekte olan ülkelerin dış ticaret hacimlerinin gelişmiş ülkelere nazaran daha yüksek oranda büyümesinden dolayı, gelişmiş ülkeler ile aralarındaki farkı azalttıklarını diğer bir ifadeyle dış ticarette daha fazla pay almaya ACET, EMİN / 2008 Küresel Finansal Krizinin ABD, Avrupa Birliği ve Türkiye:… başladıklarını söyleyebiliriz. Bir diğer nokta ise, 2011 yılı itibari ile tüm ekonomilerin dış ticaret hacimleri kriz Tablo4. Dış Ticaret Göstergeleri Yıllar öncesindeki seviyelerine ulaşmışlardır. Yıllar 2005 2006 2007 2008 2009 2010 2011 2012 2013 Dünya 21116 24349 28043 32472 25105 30470 36707 36472 37137 GÜ 14733 16661 18791 20940 16128 19062 22197 21773 21913 GOÜ 6832 7688 9252 11533 8977 11408 14510 14698 15224 ABD 1841 2041 2162 2356 1759 2182 2538 2593 2582 Mal İhracatı (Milyar $) Tablo 3. Dış Ticaret Hacmi (Milyar $) Euro Alanı (EA) Avrupa Birliği (AB) 190 225 Kaynak: KB, hazırlanmıştır. 277 2015: 334 39, 243 299 376 verilerinden 389 403 yararlanılarak üzerine etkisinin daha iyi anlaşılabilmesi adına ekonomilere ait ithalat ve ihracat miktarları ile ihracatın ithalatı karşılama oranlarına yer verilmiştir. Tablo 4’ten de izlenebileceği gibi ihracat ve ithalat miktarları 2008 yılı öncesinde tüm ülke ve birliklerde artış göstermiştir. Küresel krizin dış ticaret üzerindeki etkilerinin ilk hissedildiği yıl olan 2009 yılında dünya ihracatı %22.3 oranında azalarak 12.5 trilyon dolara gerilemiş iken, dünya ithalatı %23.1 oranında azalarak 12.6 trilyon dolara gerilemiştir. Aynı yıl, gelişmiş ülkelerin ihracatı %21.7, gelişmekte olan ülkelerin ise %23.3, ABD’nin %18, EA’nın %22.3, AB’nin %22.5 ve Türkiye’nin %22.6 azalmıştır. İthalat miktarları ise gelişmiş ülkelerde %24.2, gelişmekte olan ülkelerde %20.9, ABD’nde %26, EA’nda %25.8, AB’nde %24.1 ve Türkiye’de %30.2 oranında azalmıştır. İhracatın İthalatı Karşılama Oranı (%) hadleri ABD 901 1026 1148 1287 1056 1278 1480 1546 1579 Euro 1536 1737 2064 2306 1791 2041 2423 2408 2514 Alanı AB 4082 4606 5367 5955 4614 5183 6093 5813 6076 85.5 107.3 132.0 102.1 113.9 134.9 152.5 151.8 Düny 10718 12321 14177 16387 12601 15302 18265 18317 18597 a Tablo 4’te ise küresel finansal krizin ülkelerin dış ticaretler 7026 7926 9006 9998 7833 9250 10722 10503 10647 GOÜ 3371 4102 4860 6087 4671 5918 7721 7652 7893 Mal İthalatı (Milyar $) 8307 9477 11022 12290 9423 10605 12427 11775 12081 GÜ Türki 73.5 ye 3065 3501 4119 4692 3561 4099 4872 4710 4819 Türkiye 2005 2006 2007 2008 2009 2010 2011 2012 2013 Düny 10398 12028 13866 16085 12505 15168 18443 18155 18540 a GÜ 7707 8375 9785 10941 8295 9812 11475 11270 11267 GOÜ 3011 3586 4392 5446 4306 5490 6790 7047 7330 ABD 1735 1918 2020 2169 1605 1969 2266 2337 2329 Euro 1530 1765 2054 2386 1770 2058 2449 2302 2305 Alanı AB 4225 4871 5656 6336 4809 5421 6334 5962 6005 Türki 116.8 139.6 170.1 202.0 140.9 185.5 240.8 236.6 251.7 ye Düny 97.0 97.6 97.8 98.2 99.2 99.1 101.0 99.1 99.7 a GÜ 91.2 94.6 92.0 91.4 94.4 94.3 93.4 93.2 94.5 GOÜ 112.0 114.4 110.7 111.8 108.5 107.8 113.7 108.6 107.7 ABD 51.9 53.5 56.8 59.3 65.8 64.9 Euro 100.4 98.4 100.5 96.7 101.2 99.2 Alanı AB 65.3 66.2 67.8 98.9 104.6 109.1 96.6 94.6 94.9 94.0 95.9 95.6 96.2 97.5 101.2 Türki 62.9 ye 61.3 63.1 65.4 72.5 61.4 56.0 64.5 60.3 Kaynak: Kalkınma Bakanlığı (KB), 2015: 43-48, verilerinden yararlanılarak hazırlanmıştır. Kriz sonrası dönemde ülke ve birliklerin çoğunun ihracat ve ithalat miktarlarında 2012 yılında yaşanmış olan düşüş haricinde kriz öncesinde olduğu gibi sürekli artış gözlemlenmiş olup, ithalat ve ihracat miktarlarının kriz öncesi dönemin üstünde gerçekleştiği görülmektedir. İhracatın ithalatı karşılama oranı da krizden etkilenen bir diğer dış ticaret göstergesidir. Kriz öncesi dönemde bu oran dünyada, gelişmiş ülkelerde, EA’nda ve AB’nde %90-110 arasında iken, ABD’nde ve Türkiye’de %50-65 arasında seyretmiştir. 2009 yılında krizin etkisiyle ihracatın ithalatı karşılama oranlarının, gelişmekte olan ülkeler hariç diğer ülkelerde 2008 yılına göre daha yüksek seviyelerde gerçekleştiği görülmektedir. İhracatın ithalatı karşılama oranları düşük seviyelerde seyrettiği ülkeler olan ABD ve S a y f a | 17 A KSA RA Y Ü N İV E RS İ T ES İ İİ B F D E R G İS İ , Ekim 2015, Cilt 7, Sayı 3 Türkiye’de bu oranın krizden daha çok etkilemiş doğrudan yabancı sermaye girişleri 2007 yılında 1.3 olduğu görülmektedir. Bu verilere göre, ithalatın trilyon dolar ile rekor seviyeye ulaştıktan sonra, 2008 ihracattan daha hızlı oranda geriliyor olması, ihracatın yılında %22 ve 2009 yılında %40 oranında düşerek 619 ithalatı karşılama oranının yükselmesine neden olduğu milyar dolar düzeyine gerilemiştir. Kriz sonrasındaki görülmektedir. oran, dönemde gelişmiş ülkelerin doğrudan yabancı sermaye Türkiye’de kriz öncesi seviyesine gerilemiş bulunmakta girişlerinde bazı yıllarda artışlar gözlemlenmesine iken, gelişmekte olan ülkelerde kriz öncesi seviyesinin rağmen 2013 yılında 566 milyar dolar seviyesinde altında, diğer ülke ve birliklerde ise kriz öncesi gerçekleşmiş olup 2007 yılındaki rekor seviyesinin çok seviyesinin üstünde gerçekleşmiştir. uzağında kalmıştır. Gelişmiş ülkelerden doğrudan Kriz sonrası dönemde bu yabancı sermaye çıkışları da 2007 yılında yaklaşık Doğrudan Yabancı Sermaye Yatırımları Üzerine olarak 1.9 trilyon dolar ile rekor seviyeye ulaştıktan Etkileri sonra 2008 yılında %15.4 ve 2009 yılında %47.1 2008 küresel finansal krizi doğrudan yabancı sermaye oranında yatırımlarını da etkilemiştir. Kriz yaygınlaştıkça ve gerçekleşmiştir. yatırımlar olumsuz etkilenmeye başlamış, çoğu beklenen satın almalar beklemeye alınmış, yeni veya genişletme yatırımları iptal edilmiş veya ertelenmiştir (Karabıyık ve Anbar, 2010, s. 50). Tablo 5’te görüldüğü üzere, dünyada gerçekleşen doğrudan yabancı sermaye giriş ve çıkışları 2008 yılı öncesinde artmıştır. 2007 yılında, 2 trilyon dolar ile gözlemlenen dönemler içinde en yüksek seviyeye Yıllar 2009 yılında da söz konusu düşüş %32.82 oranında gerçekleşmiş olup yatırımları doğrudan 1.22 trilyon yabancı dolar sermaye seviyesinde gerçekleşmiştir. Benzer şekilde, doğrudan yabancı sermaye çıkışları da 2007 yılında 2.27 trilyon dolar seviyesinde gerçekleştikten sonra, 2008 yılında %11.8 ve 2009 yılında %41.4 oranında azalmıştır. Küresel ekonomik krizin doğrudan yabancı sermaye giriş ve çıkışları üzerindeki etkisi, daha önceki Doğrudan Yabancı Sermaye Yatırımı Çıkışlar** ulaşan doğrudan yabancı sermaye girişleri, 2008 yılında, %9.15 düşerek 1.82 trilyon dolara gerilemiştir. 846 milyar dolar düzeyinde Tablo 5. Doğrudan Yabancı Sermaye Giriş ve Çıkışları (Milyar $) Doğrudan Yabancı Sermaye Yatırımı Girişler* finansman olanakları zorlaştıkça doğrudan yabancı düşerek Dünya 2005 2006 2007 2008 2009 2010 2011 2012 2013 997 1482 2002 1819 1222 1422 1700 1330 1452 GÜ 623 988 1323 1032 619 704 880 517 566 GOÜ 341 433 591 669 533 648 725 729 778 ABD 138 294 340 333 154 259 257 218 295 Euro Alanı 439 431 638 435 337 499 414 173 249 AB 769 740 1071 867 380 559 506 278 296 Türkiy 10.03 20.19 22.05 19.85 8.59 9.11 16.15 13.29 12.82 e Dünya GÜ 904 1425 2267 1999 1171 1468 1712 1347 1411 744 1151 1889 1599 846 989 1216 853 858 GOÜ 141 243 327 338 277 421 423 440 454 ABD 15 224 394 308 288 278 387 367 338 Euro Alanı 473 555 861 743 303 414 423 152 188 AB 604 688 1258 984 384 483 585 238 251 Türkiy e 1.1 0.9 1.6 1.5 2.3 4.1 3.1 2.1 2.5 *Girişler yabancıların adı geçen ülke içinde yatırım yapmasıdır. **Çıkışlar yerlilerin adı geçen ülke dışında yatırım yapmasıdır Kaynak: KB, 2015: 58-59 ve Dünya Bankası verilerinden yararlanılarak hesaplanmıştır. arasında Bununla birlikte, gelişmekte olan ülkelerin doğrudan değişmektedir. Diğer bir ifadeyle, gelişmiş ülkeler, yabancı sermaye giriş ve çıkışlarında ise 2009 yılı hariç finansal krizden doğrudan etkilenirken, gelişmekte tüm dönemleritibariyle artmıştır. Girişler 2009 yılında olan olarak %25.5 oranında azalmalarına rağmen 2013 yılında 778 yabancı milyar dolara ulaşmış, çıkışlar ise 2009 yılında %18 sermaye giriş ve çıkışları açısından gelişmiş ülkeler, oranında azalmalarına rağmen 2013 yılında 454 milyar gelişmekte dolar seviyesinde gerçekleşmişlerdir. Gelişmiş ve göstergelerde olduğu ülkeler, çoğu etkilenmişlerdir. olan gibi ekonomiler durumda Dolayısıyla, ülkelere dolaylı doğrudan göre daha fazla etkilenmişlerdir (Karabıyık ve Anbar, 2010, s. 52). Doğrudan yabancı sermaye giriş ve çıkışlarının verildiği Tablo 5’te görüldüğü üzere gelişmiş ülkelere S a y f a | 18 gelişmekte olan ülkeler tüm dönemler itibariyle kıyaslandığında, kriz öncesi dönemde gelişmiş ülkelere daha fazla doğrudan yabancı sermaye yatırımı giriş yapmışken, kriz sonrası dönemde gelişmekte olan ACET, EMİN / 2008 Küresel Finansal Krizinin ABD, Avrupa Birliği ve Türkiye:… ülkelere daha fazla doğrudan yabancı sermaye yatırımı olan ülke ekonomilerini nasıl etkilediğiilgili ülkelerin giriş yapmıştır. makroekonomik göstergeleri ışığında analiz edilmiştir. Küresel finansal krizi öncesi dönemde ülke ve birliklere giriş yapmış doğrudan yabancı sermaye yatırımlarında artış ve azalışlar meydana gelmiştir. Küresel krizin doğrudan yabancı sermaye yatırımları açısından ilk Makroekonomik göstergeler olarak: faaliyet gösteren banka sayıları, borsa endeksleri, büyüme oranları, enflasyon 2008 ve giren doğrudan yabancı işsizlik oranları, dış ticaret göstergeleri ve sermaye akımları kullanılmıştır. hissedilmeye başlandığı yıl olan 2008 yılında ülkelere birliklere oranları, küresel finansal krizinin makroekonomik sermaye göstergeler üzerindeki etkileri ilk olarak 2008 yılında yatırımlarında %2.2 ile %31.8 oranında düşüşler hissedilmeye başlanmış olmakla beraber, en yoğun yaşanmıştır. 2009 yılında giriş yapan doğrudan yabancı şekilde 2009 yılında hissedilmiştir. Kriz sonucu, ilgili sermaye yatırımları, ABD’nde %53.8 oranında azalarak ekonomilerde faaliyet gösteren banka sayılarında 154 milyar dolara, EA’nda %22.6 oranında azalarak 337 azalma, milyar dolara, AB’nde %56.1 oranında azalarak 380 oranlarında düşüşler, işsizlik oranlarında artışlar, milyar dolara ve Türkiye’de %56.8 oranında azalarak enflasyon oranlarında azalmalar meydana gelmiştir. 8.6 milyar dolar seviyesine gerilemiştir. Söz konusu Ayrıca 2008 küresel finansal krizi, dünya ticaret ekonomilerde kriz sonrası dönemde, giriş yapan hacminin ve doğrudan yabancı sermaye akımlarının da doğrudan yabancı sermaye yatırımları 2007 yılındaki azalmasına neden olmuştur. Ancak, çalışmada adı seviyelerine bir daha ulaşamamışlardır. geçen ekonomiler için krizden etkilenme dereceleri Çıkış yapan doğrudan yabancı sermaye yatırımları değerlendirildiğinde, kriz öncesi dönemde girişlerde olduğu gibi artış ve azalışların meydana geldiği görülmektedir. 2008 yılında ABD’nden, EA’ndan ve AB’nden çıkış yapan doğrudan yabancı sermaye yatırımlarında düşüşler gözlemlenmekte iken, Türkiye’den çıkış yapan doğrudan yabancı sermaye yatırımlarında artış gözlemlenmektedir. 2009 yılında ise tüm ülke ve birliklerden çıkış yapan doğrudan yabancı sermaye yatırımlarında düşüş yaşanmıştır. Kriz sonrası dönemde, tüm ekonomilerden çıkış yapan doğrudan yabancı sermaye yatırımlarında artışlar gözlemlenmesine ekonomiler rağmen, 2007 Türkiye yılında ki hariç borsa endekslerinde düşüşler, büyüme farklılık göstermiştir. Şöyle ki, ABD başta olmak üzere AB ve EA’nda faaliyet gösteren banka sayılarında azalmalar meydana gelirken, Türkiye’de faaliyet gösteren banka sayılarında -2001 krizi sonucunda bankacılık sektöründe yapılan yapısal reformlar sayesinde- azalma meydana gelmemiştir. Krizin yoğun şekilde hissedildiği bir diğer finansal sektör olan borsalarda ise, gelişmekte olan ülkelere kıyasla gelişmiş ülkeler daha az etkilenmiştir. Ancak, Türkiye ve Almanya borsaları küresel finansal krizden, para birimlerindeki değer kayıplarına da bağlı olarak ABD borsasına kıyasla daha fazla etkilenmişlerdir. diğer 2008 küresel finansal krizi reel sektöre etkisi açısından seviyelerine değerlendirildiğinde ise, krizin en yoğun hissedildiği ulaşamamışlardır. yılı olan 2009’da AB, EA ve Türkiye ekonomileri ABD’ne kıyasla daha fazla küçülmüşlerdir. Kriz sonucu Tartışma tüm gelişmekte olan ülkeler ve ABD’ne ait enflasyon 2008 küresel finansal krizi, 2007 yılında dünyanın en büyük ekonomisi olan ABD’nin gayrimenkul sektöründe başlamış olup, kısa bir sürede başta AB olmak üzere, Türkiye gibi gelişmekte olan ekonomileri de etkisi altına almıştır. Kriz finansal sektörde başlamış olmasına rağmen, etkileri sadece bu sektörde kalmayıp kısa sürede reel sektörü de olumsuz etkilemiştir. oranları başta olmak üzere tüm ekonomilerin resesyon sürecine girmesinden dolayı enflasyon oranlarında düşüş yaşanmıştır. Bununla birlikte gelişmekte olan ülkelerin başlıca sorunlarından biri olan işsizlik oranları ise, ABD ve Türkiye’de daha fazla yükselmekle beraber, tüm ekonomiler için işsizlik oranları yükselmiştir. Ayrıca küresel finansal kriz, ithalat miktarlarınıihracat miktarlarına kıyasla daha fazla Bu çalışmada, 2008 küresel finansal krizinin ABD, AB etkilemiş olup, tüm ekonomilerin dış ticaret hadlerinin ve Türkiye başta olmak üzere gelişmiş ve gelişmekte yakın oranlarda azalmasına neden olmuştur. Son olarak S a y f a | 19 A KSA RA Y Ü N İV E RS İ T ES İ İİ B F D E R G İS İ , Ekim 2015, Cilt 7, Sayı 3 da EA ve gelişmekte olan ülkelerin doğrudan yabancı sermaye girişleri küresel finansal krizden diğer ekonomilere kıyasla daha az etkilenirken, ABD, gelişmekte olan ülkeler ve Türkiye’nin doğrudan yabancı sermaye çıkışları diğer ekonomilere kıyasla daha az etkilenmiştir. 2010 yılı itibari ile tüm ekonomiler toparlanma sürecine girmiş bulunmaktadırlar. Ancak, ekonomilerin küresel finansal krizden etkilenme dereceleri farklı olduğu gibi toparlanma süreçleri de farklılık göstermiştir. Şöyle ki, kriz sonucu daha çok kayıplar veren Türkiye ve Almanya borsaları toparlanma sürecine girilmesi ile birlikte kayıplarını daha hızlı telafi etmişlerdir. Ayrıca 2010 yılı için, tüm ekonomilerin büyüme oranları tekrardan kriz öncesi seviyelerine dönmüştür. Ancak, 2012 ve 2013 yıllarında EA ve AB’ne ait büyüme oranları, 2008 küresel finansal krizinin tetiklediği Avrupa borç krizine bağlı olarak daha düşük seviyelerde gerçekleşmiştir. 2008 küresel finansal krizinden işsizlik oranları açısından en çok etkilenen ülkelerden Türkiye ve ABD kriz sonrası dönemde işsizlik oranları ekonomik seyirlerine bağlı olarak azalırken, AB ve EA ekonomilerine ait işsizlik oranları ise sürekli artış göstermiştir. Son olarak, doğrudan yabancı sermaye yatırımları girişleri sadece gelişmekte olan ülkelerde kriz öncesi seviyesine ulaşırken, doğrudan yabancı sermaye çıkışları gelişmekte olan ülkeler yanı sıra Türkiye’de de kriz öncesi seviyesine ulaşmıştır. Küresel finansal krizi sonucunda doğrudan yabancı sermaye akımlarının yapısı da değişmiştir. Kriz öncesi dönemde doğrudan yabancı sermaye akımlarının büyük bir kısmı gelişmiş ülkelere giderken, krizin etkilerini azaltmak amacıyla gelişmiş ülkelerin uyguladıkları sıfır faiz oranı ve niceliksel genişleme gibi politikaların etkisi ile de, sermaye daha karlı olan gelişmekte olan ülkelere kaymıştır. Kaynakça Afşar, Muharrem (2011). Küresel Kriz ve Türk Bankacılık Sektörüne Yansımaları. Eskişehir Osmangazi Üniversitesi İİBF Dergisi, 6 (2), 143-171. S a y f a | 20 Alantar, Doğan (2008). Küresel Finansal Kriz: Nedenleri ve Sonuçları Üzerine Bir Değerlendirme. Maliye Finans Yazılar, (81). http://www.finanskulup.org.tr/assets/maliyefinans/81/Dogan _Alantar_Kuresel _Finansal_Kriz_Nedenleri_Sonuclari_MFY81.pdf (Erişim Tarihi: 10.05.2015). AMB (Avrupa Merkez Bankası) https://www.ecb.europa.eu/home/html/index.en.html (Erişim Tarihi: 20.04.2015). Bayır, Musa (2012). 2008 Finansal Krizinde Para Politikası Uygulamaları: Türkiye Örneği (Yüksek Lisans Tezi, Balıkesir Üniversitesi Sosyal Bilimler Enstitüsü, Balıkesir). http://tez2.yok.gov.tr/ adresinden edinilmiştir. BDDK (Bankacılık Düzenleme ve Denetleme Kurumu). (2011). Finansal Piyasalar Raporu Aralık 2010 (Rapor No: 20). Bicerano, Vedat (2010). Finansal Krizler: 1990-2009 Döneminde Seçilmiş Güney Amerika Ülkeleri ile Türkiye’nin Karşılaştırmalı Analizi (Yüksek Lisans Tezi, Marmara Üniversitesi Bankacılık ve Sigortacılık Enstitüsü, İstanbul). http://tez2.yok.gov.tr/ adresinden edinilmiştir. Bukan, Yılmaz (2013). Ekonomik Kriz Dönemlerinde Sendikalar: 2008 Küresel Krizi Sürecinde Türkiye Örneği (Yüksek Lisans Tezi, Cumhuriyet Üniversitesi Sosyal Bilimler Enstitüsü, Sivas). http://tez2.yok.gov.tr/ adresinden edinilmiştir. Erdönmez, Pelin A. (2006). Aktif Menkul Kıymetleştirmesi. Bankacılar Dergisi, (57), 75-84. Eren, Erkan (2010). Derecelendirme Kuruluşları Tarafından Verilen Notlar Sebebiyle Üçüncü Kişilerin Uğrayabileceği Zararlardan Kaynaklanan Sorumluluğun Hukuki Niteliği. BDDK Bankacılık ve Finansal Piyasalar, 4 (2), 111-144. Eurostat. http://ec.europa.eu/eurostat 10.05.2015). (Erişim Tarihi: FDIC (Federal DepositInsurance Corporation). https://www.fdic.gov/ (Erişim Tarihi: 24.04.2015). FED (Federal Reserve). (ErişimTarihi: 28.04.2015). http://www.federalreserve.gov IMF (Uluslararası Para http://www.imf.org/external/index.htm (Erişim 10.05.2015). Fonu). Tarihi: Kansu, Aydan (2011). Konut Balonundan Finansal Krize ABD Mortgage Krizi. İstanbul: Scala Yayıncılık. Karabıyık, Lale ve Anbar, Adem (2010). Küresel Ekonomik Krizin Doğrudan Yabancı Sermaye Yatırımlar Üzerinde Etkisi. Muhasebe ve Finansman Dergisi, (46), 44-57. KB (Kalkınma Bakanlığı). (2015). Uluslararası Ekonomik Göstergeler. Kutlu, Hüseyin A. ve Demirci, Savaş N. (2011). Küresel Finansal Krizi (2007-?) Ortaya Çıkaran Nedenler, Krizin Etkileri, Krizden Kısmi Çıkış ve Mevcut Durum. Muhasebe ve Finansman Dergisi, (52), 121-136. McCord, Roisin, Prescott, Edward S. andSablik, Tim (2015). ExplainingtheDecline in theNumber of Banks since the Great Recession. Federal Reserve Bank of RichmnondEconomicBrief. No. EB15-03. ACET, EMİN / 2008 Küresel Finansal Krizinin ABD, Avrupa Birliği ve Türkiye:… Sertdemir, Sude (2012). 2008 Finansal Krizinin Avrupa Birliği ve Türkiye Üzerine Etkileri (Yüksek Lisans Tezi, Afyon Kocatepe Üniversitesi Sosyal Bilimler Enstitüsü, Afyonkarahisar). http://tez2.yok.gov.tr/ adresinden edinilmiştir. Susam, Nazan ve Bakkal, Ufuk (2008). Kriz Süreci Makro Değişkenleri ve 2009 Bütçe Büyüklüklerini Nasıl Etkileyecek?.Maliye Dergisi, (155), 72-88. Şahin, Irmak Ö. (2012). Küresel Finansal Kriz ve Sermaye Hareketleri Analizi: Türkiye Örneği (Yüksek Lisans Tezi, Pamukkale Üniversitesi Sosyal Bilimler Enstitüsü, Denizli). http://tez2.yok.gov.tr/ adresinden edinilmiştir. TBB (Türkiye Bankalar Birliği). https://www.tbb.org.tr/tr (Erişim Tarihi: 20.04.2015) TKBB (Türkiye Katılım Bankaları http://www.tkbb.org.tr/ (Erişim Tarihi: 20.04.2015). Birliği). Tokucu, Erkan (2010). Kriz ve Para Politikaları: Para Politikalarının Başarısızlığı Üzerine. Ekonomik Yaklaşım, 21 (76), 31-54. Topaloğlu, Selman (2013). Küresel Finansal Kriz Ortamında Türkiye Cumhuriyet Merkez Bankası Para Politikası (Yüksek Lisans Tezi, İstanbul Üniversitesi Sosyal Bilimler Enstitüsü, İstanbul). http://tez2.yok.gov.tr/ adresinden edinilmiştir. TUİK (Türkiye İstatistik Kurumu). http://www.tuik.gov.tr/Start.do (Erişim Tarihi: 10.05.2015). Vural, Umut (2013). Geleneksel Olmayan Para Politikalarının Yükselişi (Uzmanlık Yeterlilik Tezi, Türkiye Cumhuriyet Merkez Bankası, Ankara). http://tcmb.gov.tr/ adresinden edinilmiştir. Yaprak, Şenol (2009). Ekonomik Krizlerin Yansıması. Ekonomi Bilimler Dergisi, 1 (2), 41-54. İstihdama WB (Dünya Bankası). http://www.worldbank.org/ (Erişim Tarihi: 10.05.2015). S a y f a | 21 A KSA RA Y Ü N İV E RS İ T ES İ İİ B F D E R G İS İ , Ekim 2015, Cilt 7, Sayı 3 S a y f a | 22