HAFTALIK RAPOR

07 Temmuz 2014

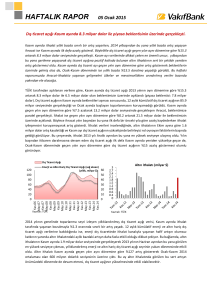

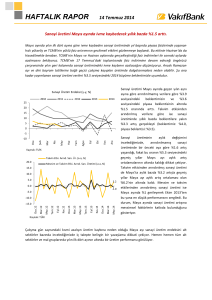

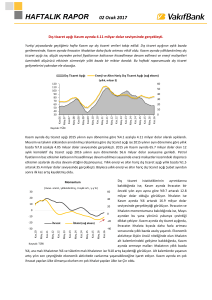

Dış ticaret açığı Mayıs ayında 7.1 milyar dolar seviyesinde gerçekleşti.

Mayıs ayında dış ticaret açığı 7.1 milyar dolar ile beklentilerin altında gerçekleşti. Politika yapıcılar tarafından

alınan kararların yanı sıra, kur ve faizdeki artışın ithalat üzerindeki daraltıcı etkisi Mayıs ayında da devam etti.

İhracat artışında ivme kaybı görülse de 2014’ün ilk çeyreğinde dünya ihracatındaki yukarı yönlü eğilim

Türkiye’nin dünya ihracatındaki payının artmaya devam etmesini sağladı. Bu haftaki raporumuzda Mayıs ayı dış

ticaret gelişmelerini yakından inceleyeceğiz.

Dış Ticaret Açığı (yıllık, milyar $)

200

Enerji ve Altın Hariç Dış Ticaret Açığı (yıllık, milyar $)

150

100

50

0

Kaynak: TÜİK

TÜİK tarafından açıklanan verilere göre, dış ticaret açığı Mayıs ayında bir önceki yılın aynı ayına göre %28.7

azalarak 7.1 milyar dolar seviyesinde açıklanarak 7.7 milyar dolar olan beklentimizin altında gerçekleşti. (Piyasa

beklentisi: 7.3 milyar dolar). Dış ticaret verilerine baktığımızda ihracatın Mayıs ayında geçen yılın aynı ayına

göre %3.6 artışla 13.8 milyar dolar seviyesiyle beklentimize paralel geldiği görülüyor. İthalat ise 20.9 milyar

dolar seviyesinde gerçekleşerek geçen yılın aynı dönemine göre %10.3 seviyesinde düşüşle beklentimizin

altında kaldı. 12 aylık kümülatif verilerle 92.2 milyar dolar olan Nisan ayı dış ticaret açığı ise Mayıs ayında 89.3

milyar dolar seviyesine geriledi. Bu verilerden hareketle yıllıklandırılmış verilerle enerji ve altın ticaretini hariç

tutarak dış ticaret açığını incelediğimizde yılın başından bu yana 4 milyar dolarlık iyileşme gerçekleştirdiğini ve

istikrarlı olarak düşüş kaydettiğini görüyoruz.

2014 yılının ilk 5 ayında ihracatın yıllık

değişiminin aldığı pozitif değerlere bakıldığında,

40

60

2013 yılındaki seyrinin aksine dış ticaret açığına

50

daraltıcı yönde katkı yaptığı görülüyor. İhracatta

30

40 yıllık bazda Mart ayında görülen sert artışın

20

30 ardından Mayıs ayında %3.6’lık artış yaşansa da

10

20 son iki aydır ivme kaybının olduğu görülüyor.

Bununla birlikte, kurdaki reel değerlenmenin

10

00

ihracatın performansını düşürücü yönde etki

00 ettiğini

düşünüyoruz.

İthalat

tarafı

-10

-10 incelendiğinde ise ihracattaki gelişimin aksine

-20

-20 Şubat ayında başlayan düşüş ivmesinde görülen

artış dikkat çekiyor. İthalatın yıllık bazdaki

toparlanmasının özellikle ara malı ithalatındaki

gerileme kaynaklı olduğunu söyleyebiliriz. Mayıs

Kaynak: TÜİK

ayında yıllık bazda ara malı ithalatındaki ve öncü

gösterge olan PMI imalat endeksindeki gerilemenin önümüzdeki dönemde de devam etmesi 1.çeyrekte

beklentilerden olumlu bir performans gösteren ekonomik aktivitenin 2.çeyrekte yavaşlayacağına işaret olabilir.

İhracat (y-y, %)

İthalat (y-y, %)

Dış ticaretteki gelişemelere mevsimsellikten

arınırılmış veriler bazında bakmanın, kısa

dönemli ve trend barındırmayan oluşumların

-4

etkisini dışlayabilmek adına önemli olduğunu

-5

söyleyebiliriz. Bu doğrultuda, Mayıs ayında 3

-6

aylık hareketli ortalamalar itibarıyla dış ticaret

-7

açığı 6.5 milyar dolar iken, arındırılmış veriler ile

-8

söz konusu rakam 6.9 milyar dolara yükseliyor.

-9

Yandaki iki seriden hareketle Mayıs ayında

-10

arındırılmış dış ticaret açığında bir önceki aya

-11

Arındırılmış

Arındırılmamış

göre ivme kaybı görülürken, dış ticaret açığının

-12

arındırılmamış

verilerinde

bu

etkiyi

May.11 Kas.11 May.12 Kas.12 May.13 Kas.13 May.14

göremiyoruz. Mevsim ve takvim etkisinden

arındırılmış dış ticaret açığında görülen bu ivme

Kaynak: TÜİK

kaybının önümüzdeki dönemlerde de devam

edip etmeyeceği ekonomik aktivite açısından önemli sinyaller barındırabilir.

Mevsimsellikten Arındırılmış Dış Ticaret Dengesi

(3 Aylık Har. Ort., milyar dolar)

En Çok İthalat Yapılan İlk 6 Fasıl Gelişimi

(milyar dolar)

Plastik ve Mamulleri

May.14

May.13

Motorlu Kara Taşıtları

Elektirikli Makine ve

Cihazlar

Demir ve Çelik

Kazanlar,Makinalar ve

Aksam Parçaları

Mineral Yakıtlar ve Yağlar

0

Kaynak: TÜİK

1

2

3

4

5

6

Ekonomik Sınıflandırmaya Göre İthalat (y-y,

%)

30

20

10

0

-10

-20

-30

Ara Malı

Sermaye Malı

May.14

Mar.14

Oca.14

Kas.13

Eyl.13

Tem.13

May.13

Mar.13

Oca.13

Kas.12

Eyl.12

Tem.12

May.12

Mar.12

-40

Tüketim Malı

Kaynak: TÜİK

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

Dış ticaret dengesinin ithalat tarafına alt

kalemler itibarıyla baktığımızda, Mayıs ayında

en çok ithalat yapılan fasıl olan mineral yağlar

ve yakıtların geçen yılın aynı dönemine göre

%11.2 oranında gerilediği ve 4.4 milyar dolar

seviyesinde gerçekleştiği görülüyor. İkinci en çok

ithalat kalemi olan kazanlar, makinalar ve aksam

parçaları ise %14.2 düşüşle 2.4 milyar dolar

gerçekleşti. Geçtiğimiz yıl listenin 3. sırasında

bulunan kıymetli ve yarı kıymetli taşlar faslının

ise yerini demir çelik ithalatına bıraktığı dikkat

çekiyor. Demir çelik ithalatı Mayıs ayında 2013

yılının aynı dönemine göre %10.11 seviyesinde

artarak 1.6 milyar dolar olarak açıklandı. En çok

ithalat yapılan kalemlerde geçen yılın aynı

dönemine göre azalış yaşanması, ithalatta

devam eden daralmanın dış ticaret açığı

üzerindeki olumlu etkisine katkıda bulunuyor.

Geniş ekonomik sınıflandırmaya göre ithalat

gelişimine baktığımızda, yıllık bazda Şubat ayı

itibarıyla gerilemeye devam eden ara malı

ithalatının Nisan ayında yaşadığı sert

gerilemeden sonra Mayıs ayında %11.4’lük

gerileme yaşadığı görülüyor. Nisan ayına göre

gerilemesinde ivme kaybı yaşansa da ara malı

ithalatında yıllık bazdaki bu gerileme yurtiçi

ekonomik aktivitenin yavaşladığına işaret

ediyor. Önceki iki ayda sermaye malı ithalatı

yıllık bazda artış gösterirken, Mayıs ayında ise

%5.5’lik düşüş kaydetti. Son olarak tüketim malı

ithalatının yıllık bazdaki değişiminin arttığı

görülüyor. Nisan ayında yıllık bazda %4.3

2

gerileme yaşayan tüketim malı ithalatı Mayıs ayında %7.5 gerileme yaşadı.

Sonuç olarak, Mayıs ayında ihracatın dış ticaret açığına olumlu katkıda bulunan yıllık artış hızındaki seyir devam

ederken, ithalatta görülen yıllık gerileme dış ticaret açığına olumlu yansıdı. Önümüzdeki dönemde, dış ticaret

üzerindeki yansımasını gecikmeli olarak gördüğümüz kur ve faizdeki gelişmelerin seyri önemli olacaktır.

TCMB’nin son PPK toplantısında aldığı faiz indirim kararının ölçülü bir şekilde devam edebilecek olması ise

yurtiçi tasarrufları arttırmaya yönelik önlemlerin etkisini sınırlandırabilecektir. Diğer yandan Haziran ayının

başında Irak kaynaklı jeopolitik riskin ortaya çıkması ve Irak’ın Almanya’dan sonra ihracat yaptığımız ikinci

önemli ülke olması, bu ülkedeki gelişmelerin seyrini Türkiye için oldukça önemli kılıyor. Bu doğrultuda,

jeopolitik riskle birlikte Haziran ayında artan petrol fiyatları ise ithalat kanalı ile önümüzdeki dönemde dış

ticaret açığı üzerinde baskı yaratabilecektir. Tüm bu gelişmeler çerçevesinde dış ticaret açığının 2014 yılını 86

milyar dolar seviyesinde tamamlamasını bekliyoruz.

3

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

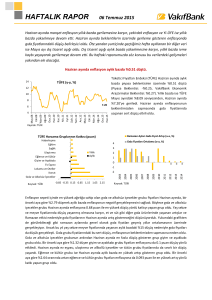

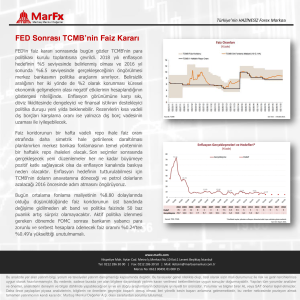

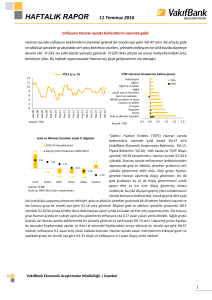

Haziran ayında enflasyon yıllık bazda %9.16’ya geriledi.

Haziran ayında bir önceki aya göre %0.31 oranında artan enflasyon yıllık bazda ise gerilemeye

başladı. Ayrıca Haziran ayında çekirdek enflasyon ve üretici fiyatlarında da yıllık bazda düşüş yaşandı.

Bu haftaki raporumuzda Haziran ayı fiyat gelişmelerini ayrıntılı olarak inceleyeceğiz.

14

TÜFE (y-y, %)

12

10

9.16

8

4

Haz.08

Eyl.08

Ara.08

Mar.09

Haz.09

Eyl.09

Ara.09

Mar.10

Haz.10

Eyl.10

Ara.10

Mar.11

Haz.11

Eyl.11

Ara.11

Mar.12

Haz.12

Eyl.12

Ara.12

Mar.13

Haz.13

Eyl.13

Ara.13

Mar.14

Haz.14

6

Tüketici Fiyatları Endeksi (TÜFE) Haziran ayında

aylık

bazda

%0.31

oranında

artarak

beklentilerimize yakın gerçekleşti (Piyasa

Beklentisi:

%0.00,

VakıfBank

Ekonomik

Araştırmalar Beklentisi: %0.38). Yıllık bazda TÜFE

ise Mayıs ayındaki %9.66 seviyesinden Haziran

ayında %9.16 seviyesine geriledi.

Kaynak: TÜİK

TÜFE Harcama Gruplarının Katkısı (puan)

Haziran ayında aylık bazda en yüksek artışı

gösteren grup, eğitim grubu oldu. Özel okul

Yıllık

Aylık

Alkollü İçecekler ve Tütün

kayıt dönemi olmasının etkisiyle eğitim grubu

Eğitim

fiyatlarında bir önceki aya göre %1.72 oranında

Giyim ve Ayakkabı

bir

artış

yaşandı.

Eğitim

grubunun

Ev Eşyası

enflasyondaki

ağırlığının

düşük

olması

Konut

nedeniyle, aylık enflasyona katkısı ise 0.04

Lokanta ve Oteller

puanla sınırlı oldu. Haziran ayında enflasyona

Ulaştırma

en yüksek artış yönlü katkı yapan grup ise gıda

Gıda ve Alkolsüz İçecekler

ve alkolsüz içecekler grubu oldu. Enflasyon

içinde en yüksek ağırlığa sahip gıda ve alkolsüz

-0.5

0.5

1.5

2.5

3.5

Kaynak: TÜİK

içecekler grubu bir önceki aya göre %0.36 artış

gösterdi ve enflasyonu 0.09 puan yukarı yönlü etkiledi. Gıda ve alkolsüz içecekler grubu fiyatlarının Haziran

aylarında genelde negatif gerçekleşmesine karşın, bu yıl artış görülmesinde son dönemdeki olumsuz hava

koşullarıyla birlikte Ramazan ayının başlamış olmasının etkili olduğunu düşünüyoruz. Akaryakıt fiyatlarındaki

zamlar ve İstanbul ile Ankara’da toplu taşıma ücretlerine yapılan zamlar sonucu, ulaştırma grubu fiyatları bir

önceki aya göre %0.50 oranında artarak enflasyona 0.08 puan ile gıda ve alkolsüz içecekler grubundan sonra en

yüksek artış yönlü katkıda bulunan grup oldu. Haziran ayında sağlık grubunda ise geçmiş yıllar ortalamasının

oldukça üzerinde bir artış yaşandı. Geçmiş yıllar Haziran aylarında aylık bazda ortalama %0.15 oranında artan

sağlık grubu fiyatlarında, bu yıl %0.98 oranında bir artış gerçekleşti. Sezon indirimlerinin başlamasının etkisiyle,

giyim ve ayakkabı grubu fiyatları ise bir önceki aya göre %1.25 düştü. Böylece Haziran ayında alkollü içecekler ve

tütün grubu ile giyim ve ayakkabı grubunun enflasyona katkısı düşüş yönlü oldu.

Haberleşme

4

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

Çekirdek Enflasyon ve TÜFE (y-y, %)

14

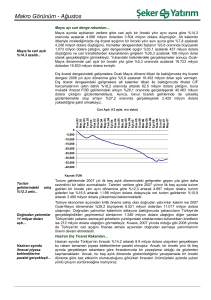

Mayıs ayında aylık bazda %1.40 oranında artış

gösteren, enerji ve gıda gibi kontrol edilemeyen

9.65

10

kalemleri içermeyen, çekirdek enflasyon Haziran

ayında %0.31 oranında arttı. Yıllık bazda ise

8

çekirdek enflasyondaki artış, Mayıs ayındaki

6

%9.77 seviyesinden, Haziran ayında %9.65

4

I Endeksi

seviyesine geriledi. Bir önceki yılın aynı ayına göre

2

TÜFE

Haziran ayında %9.16 seviyesinde gerçekleşen

0

manşet enflasyonun üzerinde %9.65 gelen

çekirdek enflasyonun bu ayki yükselişinde

ulaştırma grubu fiyat artışları etkili oldu. Çekirdek

Kaynak: TÜİK

enflasyon içerisinde yer alan ana gruplar arasında

aylık bazda en yüksek artış eğitim grubunda gerçekleşti, ancak eğitim grubunun enflasyon içerisindeki ağırlığının

az olması nedeniyle, söz konusu artışın katkısı da sınırlı kaldı.

Haz.14

Oca.14

Ağu.13

Eki.12

Mar.13

Ara.11

May.12

Tem.11

Eyl.10

Şub.11

Nis.10

Kas.09

Haz.09

Oca.09

Ağu.08

Eki.07

Mar.08

May.07

12

Yurt İçi Üretici Fiyatları Endeksi (Yİ-ÜFE), Haziran

ayında bir önceki aya göre %0.06 oranında sınırlı

20

bir artış gösterdi. Yıllık bazda ise Yİ-ÜFE, Mayıs

15

ayındaki %11.28 seviyesinden ciddi bir düşle

Haziran ayında %9.75 seviyesine geriledi. Böylece

10

9.75 Yİ-ÜFE yıllık bazdaki düşüşünü bu ay da sürdürdü.

5

Endekse ana sanayi grupları bazında bakıldığında,

dayanıksız tüketim malları ve enerji gurubunda bir

0

önceki aya göre düşüş yaşandığı görülüyor.

-5

Haziran ayında sermaye malları gurubundaki

%0.40 oranındaki artışın Yİ-ÜFE’deki aylık bazdaki

yükselişe katkı yaptığı görülüyor. Ara mal ve

Kaynak: TÜİK

dayanıklı tüketim malları grubu da Yİ-ÜFE’nin aylık

bazdaki sınırlı artışına katkı yaptı. Yıllık bazda Yİ-ÜFE’de azalış yaşanmış olması önümüzdeki dönemde TÜFE’nin

hareketi açısından olumlu görünüyor. Kurdaki hareketlerin yansımasının ilk olarak görüldüğü Yİ-ÜFE, bu ayki

sınırlı artışı ile kurun etkilerinin azalmaya başlamış olduğunu da gösteriyor.

Haz.14

Eki.13

Şub.13

Haz.12

Eki.11

Şub.11

Haz.10

Eki.09

Şub.09

Haz.08

Eki.07

Şub.07

Haz.06

Eki.05

Şub.05

Haz.04

Yİ-ÜFE (y-y, %)

Haz.14

Oca.14

Ağu.13

Eki.12

Mar.13

May.12

Ara.11

Tem.11

Şub.11

Eyl.10

Nis.10

Kas.09

Haz.09

Oca.09

Ağu.08

Mar.08

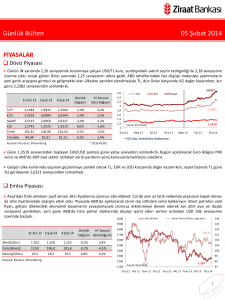

Halihazırdaki %9.16’lık enflasyon seviyesi göz

Reel Faiz (%)

önüne alındığında TCMB’nin son toplantısında faiz

10

oranını %8.75’e çekmesi ile reel faiz negatif

8

gerçekleşmiş gibi görünse de, reel faiz

6

4

hesaplamasında 12 ay sonrası enflasyon

2

beklentisinin kullanılmasının daha sağlıklı olduğu

0

-2

düşüncesindeyiz. 12 ay sonrasının enflasyon

-4

beklentisinin %7.19 olduğu dikkate alındığında,

-6

reel faizlerin hala pozitif olduğu görülüyor.

Önümüzdeki dönemde yurtdışında olumsuz bir

gelişme olmadıkça ve kurlar üzerinde sert yukarı

Enflasyon Oranı ile Hesaplanan

yönlü bir hareket yaşanmadıkça, enflasyondaki

12 Ay Sonrası Enflasyon Beklentisi ile Hesaplanan

aşağı yönlü seyrin de katkısıyla TCMB’nin faiz

Kaynak: TCMB, VakıfBank

indirimlerine devam edeceğini düşünüyoruz. Faiz

indirimlerinin ne kadar olabileceği konusunda ise TCMB’nin son günlerdeki söylemlerinde enflasyonun olması

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

5

gerekenden 300 baz puan daha yukarıda seyrettiğini belirtmesi, TCMB’nin faizlerde son iki ayda yaptığı toplam

125 baz puanlık indirimin üzerine 175 baz puan daha indirim yapabilme ihtimaline işaret ediyor. Bununla

birlikte, enflasyonun yıllık bazda düşmeye başlamasına karşın, piyasa beklentilerinin üzerinde gerçekleşmesi,

piyasada TCMB’nin faiz indirimlerine devam etmeyeceği algısına yol açtı. Buna rağmen, biz yine de TCMB’nin

faiz indirimlerine devam edeceğini ve koşullar uygun olursa ilk faiz indiriminin 75 baz puana kadar olabileceğini

düşünüyoruz. Ancak geçtiğimiz hafta ABD’den gelen olumlu veriler sonucu ABD’de faiz artırım sürecinin

yaklaştığı algısının oluşması ve 10 yıllık ABD tahvil getirilerinin yükselmesinin yanı sıra olası jeopolitik riskler göz

önüne alındığında kurlarda aşırı bir hareket yaşanması ihtimalinin, TCMB’nin faiz indirimlerinde gidebileceği

seviyeyi daraltabileceğini düşünüyoruz.

Sonuç olarak, Haziran ayında enflasyon piyasa beklentilerinin üzerinde aylık bazda %0.31 oranında arttı. Yıllık

bazda ise %9.66’dan %9.16’ya geriledi. Piyasa beklentilerinin enflasyonun altında kalmasında, TCMB’nin son

Para Politikası Kurulu toplantısında enflasyonun Haziran ayında “kayda değer” bir düşüş göstereceğini söylemiş

olmasının etkili olmuş olabileceğini düşünüyoruz. TCMB’nin açıklamalarının ardından piyasada oluşan negatif

enflasyon beklentileri nedeniyle, bugün açıklanan enflasyon rakamı ilk etapta olumsuz bir algı yaratmış gibi

görünse de enflasyonun daha önce belirtildiği şekilde, Mayıs ayında tepe noktasına ulaştıktan sonra Haziran

ayında yıllık bazda düşmeye başladığı görülüyor. Ayrıca çekirdek enflasyon ve Yİ-ÜFE’de de yıllık bazda sert

düşüş yaşanması, geçtiğimiz aylarda kur etkisiyle oluşan maliyet enflasyonunun sonuna gelinmiş olabileceğini

gösteriyor. Söz konusu durum, TÜFE’nin tepe noktasından aşağı döndüğünü teyit ederken, enflasyonun

önümüzdeki dönem seyri açısından da olumlu görünüyor. Önümüzdeki dönemde kur ve petrolde aşırı

hareketler görmediğimiz sürece enflasyonda aşağı yönlü hareketin devam etmesini ve yılsonunda enflasyonun

%7.9 seviyesinde gerçekleşmesini bekliyoruz.

6

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

Haftalık Veri Takvimi (07-11 Temmuz 2014)

Tarih

07.07.2017

08.07.2014

Ülke

Açıklanacak Veri

Önceki

Beklenti

Almanya

Sanayi Üretimi (Mayıs, a-a)

%0.2

%0.0

Japonya

Öncü Göstergeler Endeksi (Mayıs, öncül, a-a)

106.5

105.9

Türkiye

Sanayi Üretim Endeksi (Mayıs, y-y)

%4.58

%3.90

Almanya

Dış Ticaret Dengesi (Mayıs)

17.4 Milyar £

16.2 Milyar £

Cari İşlemler Dengesi (Mayıs)

18.4 Milyar £

14.5 Milyar £

Fransa

Dış Ticaret Dengesi (Mayıs)

-3,933 Milyon £

-4,500 Milyon £

İngiltere

Sanayi Üretimi (Mayıs, a-a)

%0.4

%0.3

Japonya

Cari İşlemler Dengesi (Mayıs)

187.4 Milyar ¥

429.9 Milyar ¥

Dış Ticaret Dengesi (Mayıs)

-780.4 Milyar ¥

-822.5 Milyar ¥

--

--

315 Bin

315 Bin

09.07.2014

ABD

FED Toplantı Tutanakları (Haziran)

10.07.2014

ABD

Haftalık İşsizlik Maaşı Başvuruları

İtalya

Sanayi Üretimi (Mayıs, a-a)

%0.7

%0.1

Fransa

Sanayi Üretimi (Mayıs, a-a)

%0.3

%0.2

TÜFE (Haziran, a-a)

%0.0

%0.2

-2,543 £

-1,600 £

--

--

ÜFE (Haziran, a-a)

%0.3

%0.1

Makine Siparişleri (Mayıs, a-a)

-%9.1

%0.7

39.3

40.3

-4.8 milyar dolar

-4.6 milyar dolar

--

--

%0.4

%0.4

-1.6 Milyar £

--

İngiltere

Dış Ticaret Dengesi (Mayıs)

BOE Toplantısı (Temmuz)

Japonya

Tüketici Güven Endeksi (Haziran)

11.07.2014

Türkiye

Cari İşlemler Dengesi (Mayıs)

TCMB Beklenti Anketi (Temmuz)

Almanya

TÜFE (Haziran, a-a)

Fransa

Cari İşlemler Dengesi (Mayıs)

7

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

TÜRKİYE

Türkiye Büyüme Oranı

Sektörel Büyüme Hızları (y-y, %)

Reel GSYH (y-y, %)

Sektörel Büyüme Hızları (y-y, %)

20

15

10

15

4.3

5

10

0

-5

5

-10

0

-15

-5

1999Ç3

2000Ç1

2000Ç3

2001Ç1

2001Ç3

2002Ç1

2002Ç3

2003Ç1

2003Ç3

2004Ç1

2004Ç3

2005Ç1

2005Ç3

2006Ç1

2006Ç3

2007Ç1

2007Ç3

2008Ç1

2008Ç3

2009Ç1

2009Ç3

2010Ç1

2010Ç3

2011Ç1

2011Ç3

2012Ç1

2012Ç3

2013Ç1

2013Ç3

2014Ç1

-20

Tarım

Kaynak:TÜİK

Kaynak:TÜİK

Sanayi

İnşaat

Ticaret

Ulaştırma

Sanayi Üretim Endeksi

Harcama Bileşenlerinin Büyüme Hızları (y-y, %)

Takvim Etkisinden Arındırılmış Sanayi Üretim

Endeksi (y-y, %)

Mevsim ve Takvim Etkisinden Arındırılmış Sanayi

Üretim Endeksi (a-a, %) (Sağ Eksen)

Harcama Bileşenleri Büyüme Hızları (%)

50

40

20

7

30

15

5

20

10

10

5

0

0

-3

-10

-5

-5

3

1

İhracat

İthalat

Nis.14

Oca.14

Eki.13

Nis.13

Oca.13

Eki.12

Nis.12

Eki.11

Oca.12

Nis.11

Tem.13

Yatırım

Tem.12

Devlet

Tem.11

Tüketim

Oca.11

Eki.10

-1

Kaynak: TÜİK

Kaynak: TÜİK

Sanayi Ciro Endeksi

Toplam Otomobil Üretimi

Toplam Otomobil Üretimi (Adet)

(12 aylık Har. Ort.)

80000

70000

60000

50000

40000

30000

20000

10000

0

Aylık Sanayi Ciro Endeksi (2010=100)

190

170

150

172.7

130

110

Kaynak: OSD, VakıfBank

70

Oca.09

Nis.09

Tem.09

Eki.09

Oca.10

Nis.10

Tem.10

Eki.10

Oca.11

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

Eki.12

Oca.13

Nis.13

Tem.13

Eki.13

Oca.14

Nis.14

May.01

Kas.01

May.02

Kas.02

May.03

Kas.03

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

90

Kaynak:TÜİK

8

Beyaz Eşya Üretimi

Kapasite Kullanım Oranı

Kapasite Kullanım Oranı (%)

Beyaz Eşya Üretimi (Adet)

2300000

2100000

1900000

1700000

1500000

1300000

1100000

900000

700000

85

80

75

70

65

60

55

Kaynak:Hazine Müsteşarlığı

Kaynak: TCMB

PMI Endeksi

60

PMI Imalat Endeksi

55

50

45

48.8

40

35

30

Kaynak:Reuters

9

ENFLASYON GÖSTERGELERİ

TÜFE ve Çekirdek Enflasyon

ÜFE

TÜFE (y-y, %)

ÜFE (y-y, %)

Çekirdek-I Endeksi (y-y, %)

25

14

12

10

8

6

4

2

0

20

9.16

15

9.75

10

05

9.65

00

Kaynak: TCMB

Haz.04

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Haz.04

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

-05

Kaynak: TCMB

Dünya Gıda ve Emtia Fiyat Endeksi

Gıda ve Enerji Enflasyonu (y-y, %)

UBS Emtia Fiyat Endeksi (sağ eksen)

BM Dünya Gıda Fiyat Endeksi

Kaynak: Bloomberg

Enerji

Tüfe

Mar.09

Haz.09

Eyl.09

Ara.09

Mar.10

Haz.10

Eyl.10

Ara.10

Mar.11

Haz.11

Eyl.11

Ara.11

Mar.12

Haz.12

Eyl.12

Ara.12

Mar.13

Haz.13

Eyl.13

Ara.13

Mar.14

Haz.14

06.2014

12.2013

06.2013

12.2012

06.2012

12.2011

06.2011

12.2010

06.2010

12.2009

06.2009

12.2008

06.2008

12.2007

2300

2100

1900

1700

1500

1300

1100

900

700

500

06.2007

260

240

220

200

180

160

140

120

100

Gıda

20

18

16

14

12

10

8

6

4

2

0

Kaynak: TCMB

Enflasyon Beklentileri

Reel Efektif Döviz Kuru

12 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

TÜFE Bazlı (2003=100)

24 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

135

8

7.19

125

7

120

115

109.56

110

105

Kaynak: TCMB

Kaynak: TCMB

10

Haz.14

Ara.13

Haz.13

Ara.12

Haz.12

Ara.11

Haz.11

Ara.10

Haz.10

Ara.09

100

Haz.08

5.5

6.62

Haz.09

6.5

6

130

Ara.08

7.5

İŞGÜCÜ GÖSTERGELERİ

İşsizlik Oranı

İşgücüne Katılım Oranı

Mevsimsellikten Arındırılmış İşsizlik Oranı (%)

İşgücüne Katılma Oranı (%)

İşsizlik Oranı (%)

17

16

15

14

13

12

11

10

09

08

07

İstihdam Oranı (%)

Kaynak: TÜİK

Kaynak: TÜİK

Kurulan-Kapanan Şirket Sayısı

Kurulan-Kapanan Şirket Sayısı (Adet)

4,700

4,200

3,700

3,200

2,700

2,200

1,700

1,200

700

Kaynak: TOBB

11

Mar.14

Eyl.13

Mar.13

Eyl.12

Mar.12

Eyl.11

Mar.11

Eyl.10

Mar.10

Eyl.09

Mar.09

Eyl.08

Mar.08

53

51

49

47

45

43

41

39

37

35

DIŞ TİCARET GÖSTERGELERİ

İthalat-İhracat

Dış Ticaret Dengesi

İhracat (milyon dolar)

Dış Ticaret Dengesi (milyon dolar)

İthalat (milyon dolar)

25000

0

20000

-2000

15000

-4000

-6000

10000

-8000

5000

-10000

0

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

-12000

Kaynak: TCMB

Kaynak: TCMB

Cari İşlemler Dengesi

Sermaye ve Finans Hesabı

6000

-4000

-14000

-24000

-34000

-44000

-54000

-64000

-74000

-84000

3000

1000

-1000

-3000

-5000

-7000

-9000

-11000

60000

50000

40000

30000

20000

10000

0

-10000

-20000

Doğrudan Yatırımlar (12 aylık-milyon dolar)

Portföy Yatırımları (12 aylık-milyon dolar)

Diğer Yatırımlar(12 aylık-milyon dolar)

Cari İşlemler Dengesi (12 Aylık-milyon dolar)

Cari İşlemler Dengesi (milyon dolar-sağ eksen)

Kaynak: TCMB

Kaynak: TCMB

TÜKETİM GÖSTERGELERİ

Tüketici Güveni ve Reel Kesim Güveni

Tüketici Güven Endeksi

105

95

85

75

65

55

Kaynak: TCMB

Reel Kesim Güven Endeksi (sağ eksen)

130

120

110

100

90

80

70

60

50

40

12

KAMU MALİYESİ GÖSTERGELERİ

Bütçe Dengesi

Faiz Dışı Denge

Bütçe Dengesi (12 aylık toplam-milyar TL)

Faiz Dışı Denge (12 aylık-milyar TL)

10000

Kas.13

May.14

-3

May.13

-60000

Kas.12

7

Kas.11

-50000

May.12

17

May.11

-40000

Kas.10

27

Kas.09

-30000

May.10

37

Kas.08

-20000

May.09

47

Kaynak: TCMB

Kaynak:TCMB

Türkiye’nin Net Dış Borç Stoku

İç ve Dış Borç Stoku

Kaynak: Hazine Müsteşarlığı

Kaynak: Hazine Müsteşarlığı

13

2013

2012

2011

2010

2009

2008

2001

200

2007

250

28.1

2006

300

45

40

35

30

25

20

15

10

5

0

2005

350

220

200

180

160

140

120

100

80

60

2004

400

Türkiye'nin Net Dış Borç Stoku/GSYH (%)

2003

450

İç Borç Stoku (milyar TL)

Dış Borç Stoku (milyar TL-sağ eksen)

2002

Kas.07

-10000

May.08

57

May.07

0

LİKİDİTE GÖSTERGELERİ

TCMB Faiz Oranı

Reel ve Nominal Faiz

Borç Alma Faiz Oranı (%)

Reel Faiz

Borç Verme Faiz Oranı (%)

Nominal Faiz

25

25

20

20

15

15

10

10

5

5

0

0

Haz.04

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.13

Haz.14

Ara.12

Haz.13

Ara.11

Haz.12

Ara.10

Haz.11

Ara.09

Haz.10

Ara.08

Haz.09

Ara.07

Haz.08

Ara.06

Haz.07

Haz.06

-5

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler

Reel Büyüme

(y-y,%)

Enflasyon (y-y,%)

Cari Denge/GSYH*

(%)

Merkez

Bankası Faiz

Oranı (%)

Tüketici

Güven

Endeksi

ABD

1.5

2.1

-2.26

0.25

85.18

Euro Bölgesi

0.9

0.5

2.88

0.15

-7.50

Almanya

2.3

1.00

7.52

0.15

104

Fransa

0.70

0.80

-1.61

0.15

-21.70

İtalya

-0.80

0.20

-1.99

0.15

107.00

Macaristan

3.50

-0.10

1.05**

2.30

-19.30

Portekiz

1.30

-0.30

-2.02**

0.15

-25.90

İspanya

0.50

0.10

0.70

0.15

-3.90

Yunanistan

-5.50

-2.10

0.68

0.15

-49.80

İngiltere

2.90

1.50

-3.34

0.50

1.00

Japonya

3.00

3.70

0.70

0.10

39.30

Çin

7.40

2.50

2.35**

6.00

102.30

Rusya

0.90

7.80

1.56

8.25

--

Hindistan

4.60

7.02

-1.99

8.00

--

Brezilya

1.91

6.37

-3.63

11.00

106.30

G.Afrika

1.60

6.60

-5.24**

5.50

4.00

4.30

9.16

8.75

73.70

-7.9

Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir.

**: 2012 verisi.

Türkiye

14

Türkiye Makro Ekonomik Görünüm

2012

2013

En Son Yayımlanan

2014

Yılsonu

Beklentimiz

Reel Ekonomi

GSYH (Cari Fiyatlarla. Milyon TL)

1 415 786

1 561 510

407 309

(2014 1Ç)

--

GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%)

2.2

4.0

4.3

(2014 1Ç)

3.5

Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd)

2.5

3.4

4.6

(Nisan 2014)

--

Kapasite Kullanım Oranı (%)

74.2

74.6

75.3

(Haziran 2014)

--

İşsizlik Oranı (%)

9.2

10.0

9.7

(Mart 2014)

9.3

Fiyat Gelişmeleri

TÜFE (y-y. %)

6.16

7.40

9.16

(Haziran 2014)

7.9

ÜFE (y-y. %)

2.45

6.97

9.75

(Haziran 2014)

--

Parasal Göstergeler (Milyon TL)

M1

167,404

225,331

238,119

(27.06.2014)

--

M2

731,770

910,052

953,019

(27.06.2014)

--

M3

774,651

950,979

995,409

(27.06.2014)

--

Emisyon

54,565

67,756

73,041

(27.06.2014)

--

TCMB Brüt Döviz Rezervleri (Milyon $)

100,320

112,002

111,901

(27.06.2014)

--

Faiz Oranları

TCMB O/N (Borç Alma)

3.50

3.50

8.00

(04.07.2014)

--

TRLIBOR O/N

5.78

8.05

9.18

(04.07.2014)

--

Ödemeler Dengesi (Milyon $)

Cari İşlemler Açığı

48,497

65,004

4,788

(Nisan 2014)

51,000

İthalat

236,545

252,140

20,859

(Mayıs 2014)

İhracat

152,462

152,803

13,750

(Mayıs 2014)

---

Dış Ticaret Açığı

84,083

99,337

7,108

(Mayıs 2014)

86,000

Borç Stoku Göstergeleri (Milyar TL)

Merkezi Yön. İç Borç Stoku

386.5

403.0

412.4

(Mayıs 2014)

--

Merkezi Yön. Dış Borç Stoku

145.7

182.8

182.3

(Mayıs 2014)

--

Kamu Net Borç Stoku

240.6

197.6

191.8

(2014. 1Ç)

--

Kamu Ekonomisi (Milyon TL)

2012 Mayıs

2013 Mayıs

Bütçe Gelirleri

30,826

34,901

37,555

(Mayıs 2014)

--

Bütçe Giderleri

26,239

30,337

36,080

(Mayıs 2014)

--

Bütçe Dengesi

4,587

4,564

1,475

(Mayıs 2014)

--

Faiz Dışı Denge

6,996

8,107

8,556

(Mayıs 2014)

--

15

Vakıfbank Ek

V

konomik Araştırmalar ek

konomik.arastirm

malar@vakifbank

k.com.tr

Cem Eroğğlu Müdür cem.eroglu@va

akifbank.com.tr

Nazan Kılıç Müdür Yard

dımcısı nazan.kilic@vakkifbank.com.tr

Buket Alkkan Uzman buket.alkan@va

akifbank.com.tr

0212‐398 19 03 Fatma Özzlem Kanbur Uzman fatmaozlem.kan

nbur@vakifbank.com.tr 0212‐398 18 91 Sinem Ullusoy Uzman Yard

dımcısı sinem.ulusoy@vakifbank.com.tr 0212‐398 19 05 Elif Engin

n Uzman Yard

dımcısı elif.engin@vakifbank.com.tr 0212‐398 18 92 0212‐398 18 98 0212‐398 19 02 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h

hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte vee bu rapor ve için

ndeki bilgilerin Türkiye V

kullanılm

ması nedeniyle do

oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo

or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru

umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b

bu raporda yer alan bilgilerde daha önced

den bilgilendirme

e yapmaksızın kıs men veya tamam

men değişiklik yap

pma hakkına sahi ptir. Vakkıfbank Ekonom

mik Araştırmalarr