haftalık rapor

advertisement

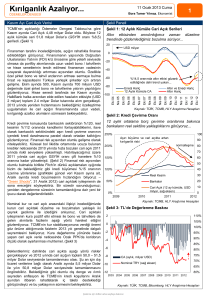

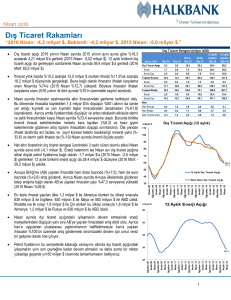

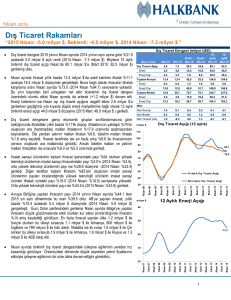

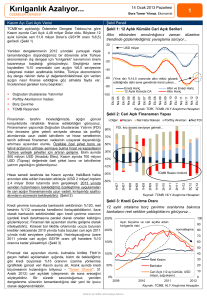

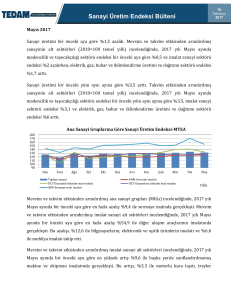

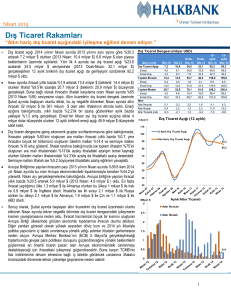

HAFTALIK RAPOR 24 Kasım 2014 TCMB, faiz oranlarını sabit bıraktı. Türkiye Cumhuriyet Merkez Bankası (TCMB) Kasım ayı toplantısında da beklentiler doğrultusunda faiz oranlarında herhangi bir değişikliğe gitmedi. Ancak, TCMB’nin toplantının ardından yayımladığı nottaki söylemlerinde bir önceki toplantı notlarından bir miktar ayrıştığını görmekteyiz. Bu haftaki raporumuzda TCMB’nin son kararlarını ayrıntılı olarak inceleyeceğiz. Türkiye Cumhuriyet Merkez Bankası (TCMB) Kasım ayı Para Politikası Kurulu (PPK) toplantısında, piyasa 13 beklentilerine paralel olarak faiz oranlarında 11 herhangi bir değişikliğe gitmedi. Politika faiz oranı 9 olarak anılan bir hafta vadeli repo ihale faiz oranını 7 %8.25’de, marjinal fonlama oranını %11.25’de, açık piyasa işlemleri çerçevesinde piyasa yapıcı 5 bankalara repo işlemleri yoluyla tanınan borçlanma 3 imkanı faiz oranını %10.75’de ve merkez bankası borçlanma faiz oranını ise %7.5 seviyesinde olmak Ağırlıklı Ortalama Fonlama Maliyeti üzere sabit bıraktı. Geç likidite penceresi faiz Borç Verme Borç Alma oranlarına baktığımızda ise, TCMB’nin Bankalararası Kaynak: TCMB 1 Hafta Vadeli Repo İhale Para Piyasası’nda saat 16:00-17:00 arası gecelik vadede uygulanan Merkez Bankası borçlanma faiz oranını %0 ve borç verme faiz oranını da %12.75 seviyesinde sabit bıraktığını görüyoruz. TCMB, bu toplantıda zorunlu karşılık oranları ve rezerv opsiyon katsayılarında da herhangi bir değişikliğe gitmedi. Piyasadaki genel beklenti de faiz oranlarının sabit bırakılması yönündeydi. Ancak son günlerde tahvil ve bono piyasasındaki aşağı yönlü hareketler, piyasanın politika faiz oranında olmasa bile bizim de beklediğimiz gibi TCMB’nin alt ve üst bantlarda indirim yapmasına dair beklentileri fiyatladığına işaret ediyordu. Enflasyon beklentilerindeki yükseliş ve Türkiye ile birlikte takip edilen Rusya, Endonezya ve Brezilya gibi diğer gelişmekte olan ülke merkez bankalarının son dönemde faiz artırımlarına gitmiş olması nedeniyle, TCMB’nin böyle bir ortamda faiz indirimi algısı yaratmamak için bantları da sabit bıraktığını düşünüyoruz. 11.2014 09.2014 07.2014 05.2014 03.2014 01.2014 11.2013 09.2013 07.2013 05.2013 03.2013 01.2013 11.2012 09.2012 07.2012 05.2012 03.2012 01.2012 11.2011 TCMB Faiz Oranları (%) TCMB’nin toplantının ardından yayımlandığı notta, bir önceki toplantıya göre bazı noktalarda belirgin değişikliklere gittiği görülüyor. Geçen ayki notta zayıflayan küresel talebe rağmen ihracatın dengeli büyümeyi desteklemeye devam ettiği belirtilirken, bu ayki notta iç talebin büyümeye daha fazla katkı vermeye başladığı ifadesi kullanıldı. Bununla birlikte TCMB, tüketici kredilerinin ılımlı seyri ve dış ticaret hadlerindeki olumlu gelişmelerin cari dengedeki iyileşmeyi destekleyebileceğini de ekledi. İç talebin büyümeye katkısının artmaya başladığının belirtilmesi, önümüzdeki dönemde ithalatın yeniden artmaya başlayacağını düşündürse de TCMB’nin bu cümlenin ardından kullandığı ifade başta petrol olmak üzere emtia fiyatlarındaki düşüşün katkısıyla dış ticaretteki dengenin bozulmasını beklemediğini bir başka ifade ile emtia fiyatlarındaki düşüşün, iç talepteki yükselişin cari denge üzerinde oluşturabileceği olumsuz etkileri kompanse edebileceğini düşündüğünü gösteriyor. TCMB bu ayki notta da emtia fiyatlarındaki düşüşün 2015 yılında enflasyonu aşağı yönlü destekleyeceğinin değerlendirildiğini tekrarladı. Geçen ayki nottan farklı olarak ise TCMB, 2015 yılında enflasyonun son Enflasyon Raporunda belirtilen görünümle uyumlu bir düşüş sergilemesinin beklendiğini belirtti. TCMB’nin 2015 yılı için enflasyon beklentisi orta noktası %6.1 olmak üzere %4.6-%7.6 aralığında bulunuyor. TCMB, para politikasında önemli bir rol oynayan enflasyonun yakından takip edilmesi gerektiğini ifade 8.8 ediyor. Bu bağlamda da enflasyonun görünümünde 24 Ekim 2014 belirgin bir iyileşme olana kadar getiri eğrisini yataya F 8.6 yakın tutmak suretiyle para politikasındaki sıkı A 8.4 duruşunu sürdürme çabasında. Dikleşmiş olan getiri İ 20 Kasım 2014 Z eğrisinin toplantının ardından tekrar yataya 8.2 döndüğünü görüyoruz. Azalan bir eğime sahip olan 8 24 Ekim tarihli getiri eğrisi, vade uzadıkça düşen faiz oranları ile yatırımcıların uzun vadede azalacak bir 7.8 enflasyon beklentilerinin olduğunu gösterirken, uzun 1Y 2Y 3Y 5Y 10Y VADE vadeye göre daha sert bir düşüş kaydeden kısa vadeli faiz oranları ise, TCMB’nin faiz indiriminin fiyatlanmaya başlandığını gösteriyor. 9 Getiri Eğrisi Reel Faiz (%) Politika Faiz Oranı (%) İsrail Tayland Kore Polonya Macaristan Romonya Meksika Şili Malezya Kolombiya Güney… Hindistan Endonezya Türkiye Rusya Brezilya İsrail -1.33 Macaristan -0.78 Malezya -0.77 Tayland -0.68 Kore -0.29 Romonya -0.24 Meksika -0.24 Şili Güney Afrika Polonya Hindistan Türkiye Kolombiya Endonezya Rusya Brezilya 0.25 Kaynak: Bloomberg 2 2 2 2.1 2.75 3 3 3.25 4.5 5.75 7 7.75 8.25 9.5 11.25 0.00 0.14 0.39 0.56 1.36 1.46 2.52 2.72 4.46 Kaynak: Bloomberg, VakıfBank Not: Reelleştirme yapılırken ülkelerin 2015 yılsonu enflasyon beklentileri kullanılmıştır. Türkiye gibi gelişmekte olan diğer ülkelerin faiz oranlarına baktığımızda, Türkiye’nin en yüksek politika faiz oranına sahip 3. ülke olduğunu görüyoruz. Söz konusu ülkelerin politika faizlerini, 2015 yılsonu enflasyon beklentileri ile reelleştirdiğimizde ise Türkiye’nin politika faiz oranındaki sıralaması ile aynı sırada olmadığını, yüksek seyreden enflasyon beklentilerinin etkisi ile reel faizde en yüksek 5. ülke olduğunu görüyoruz. Sonuç olarak TCMB, bu ayki toplantısında da piyasadaki genel beklentiye paralel olarak faiz oranlarında herhangi bir değişikliğe gitmedi. TCMB’nin yayımladığı notta Ekim ayından farklı olarak bu ay iç talebin büyümeye katkısından ve cari açıktan söz ettiğini görüyoruz. Ayrıca, enflasyona ilişkin söylemlerine ek yapan TCMB’nin, 2015 yılında enflasyondaki seyrin son yayımlanan enflasyon raporundaki ile uyumlu olacağını ifade ettiği görülüyor. Yıllık enflasyondaki yükseliş devam ederken, Kasım ayı beklenti anketine göre 12 ay sonrası enflasyon beklentilerinin de arttığını görüyoruz. Enflasyon beklentilerinde bir düzelme yaşanması halinde yıllık enflasyonun da Ocak ayından itibaren baz etkisi ile düşmeye başlayacağı düşünüldüğünde, TCMB Şubat ayı itibarıyla politika faizinde indirime başlayabilir. Öte yandan küresel likidite koşullarının olumlu seyrinin devamı halinde TCMB’nin politika faizinde değil ama alt ve üst bantlarda faiz indirimine daha erken bir tarihte gitmesi söz konusu olabilir. TCMB Başkanı Erdem Başçı reel faizin Türkiye için %1.5 - %2 seviyelerinde bulunmasının yeterli olacağını belirtmişti. 2015 yıl sonu enflasyon beklentisinin %6.1 seviyesinde olduğu göz önünde bulundurulduğunda, küresel likidite koşullarında da herhangi bir değişiklik olmaması durumunda hali hazırda %8.25 seviyesindeki politika faiz oranının 2015 yılında %7.50-%7.25 seviyelerine kadar çekilmesi olası görünüyor. VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 2 Haftalık Veri Takvimi (24-28 Kasım 2014) Tarih 24.11.2014 Ülke Türkiye ABD Açıklanacak Veri Kapasite Kullanım Oranı (Kasım) Reel Kesim Güven Endeksi (Kasım) Chicago Fed Aktivite Endeksi (Ekim) PMI Hizmet Endeksi (Kasım) 25.11.2014 74.5 (Açıklandı) 102.7 (Açıklandı) -- 57.1 57.3 103.2 103.0 ABD GSYH (yıllıklandırılmış, 3. çeyrek, ç-ç, %) %3.5 %3.3 %1.8 %1.9 Tüketici Güven Endeksi (Kasım) Richmond FED İmalat Endeksi (Kasım) Almanya GSYH (3. çeyrek, y-y, %) Fransa İş Dünyası Görünüm Endeksi (Kasım) İtalya Perakende Satışlar (Eylül, a-a) ABD Dayanıklı Mal Siparişleri (Ekim) Haftalık İşsizlik Başvuruları Kişisel Tüketim Harcamaları Endeksi (Ekim, y-y, %) 173.66 -- 94.5 95.8 20 16 %1.2 %1.2 91 92 -%0.1 -- -%1.1 -%0.6 291 bin kişi -- %1.5 %1.5 Michigan Üniversitesi Tüketici Güven Endeksi (Kasım) 89.4 90.0 Yeni Konut Satışları (Ekim, a-a) %0.2 %0.6 Bekleyen Konut Satışları (Ekim, a-a) %0.3 %0.8 Fransa Tüketici Güven Endeksi (Kasım) 86 85 İtalya Tüketici Güven Endeksi (Kasım) 101.5 101.4 İngiltere GSYH (3. çeyrek, ç-ç, %) %0.7 %0.7 Türkiye Tüketici Güven Endeksi (Kasım) 70.3 -- Euro Bölgesi M3 Para Arzı (Ekim, y-y) %2.6 %2.5 Tüketici Güven Endeksi (Kasım) -11.6 -11.6 İşsizlik Oranı (Kasım) %6.7 %6.7 TÜFE (Kasım, a-a, öncül) %0.6 %0.8 Almanya 28.11.2014 74.9 106.9 0.47 IFO İş Dünyası Güven Endeksi (Kasım) Case Shiller Konut Fiyat Endeksi (Eylül, a-a) 27.11.2014 Beklenti Almanya Çekirdek Kişisel Tüketim Harcamaları Endeksi (3. çeyrek, ç-ç, %) 26.11.2014 Önceki İtalya İş Dünyası Güven Endeksi (Kasım) Türkiye Dış Ticaret Dengesi (Ekim) 95.6 96.6 -6.9 Milyar Dolar -6.4 Milyar Dolar Euro Bölgesi İşsizlik Oranı (Ekim) %11.5 %11.5 Almanya Fransa Perakende Satışlar (Ekim, a-a) %1.5 -%2.8 ÜFE (Ekim, y-y) -%1.4 İtalya -%1.4 İşsizlik Oranı (Ekim, öncül) %12.6 %12.6 %0.1 %0.2 TÜFE (Kasım, y-y, öncül) ÜFE (Ekim, y-y) Japonya -- -%2.0 İşsizlik Oranı (Ekim) %3.6 %3.6 TÜFE (Ekim, y-y) %3.0 %3.2 Perakende Satışlar (Ekim, a-a) -%1.1 %2.8 Sanayi Üretimi (Ekim, a-a, öncül) -%0.5 %2.9 3 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 20 15 10 15 2.1 5 10 0 -5 5 -10 0 -15 Sanayi İnşaat Ticaret 2014-I 2014-II 2013-III 2013-IV 2013-I 2013-II 2012-IV 2012-II 2012-III 2012-I 2011-IV 2011-II 2011-I 1999Ç4 2000Ç2 2000Ç4 2001Ç2 2001Ç4 2002Ç2 2002Ç4 2003Ç2 2003Ç4 2004Ç2 2004Ç4 2005Ç2 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 2014Ç2 Tarım Kaynak:TÜİK Kaynak:TÜİK 2011-III -5 -20 Ulaştırma Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) 40 20 Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (yy, %) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 7 30 15 5 20 10 10 5 0 0 -3 -10 -5 -5 Harcama Bileşenleri Büyüme Hızları (%) 50 3 Eyl.14 Oca.14 Eyl.13 Oca.13 Eyl.12 Oca.12 May.14 İthalat Eyl.11 2014-I 2014-II 2013-IV 2013-II 2013-III İhracat May.13 Yatırım 2013-I 2012-IV 2012-II 2012-III 2012-I 2011-III Devlet -1 May.12 Tüketim 2011-IV 2011-I 2011-II 1 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) 80000 60000 40000 20000 Eki.01 Nis.02 Eki.02 Nis.03 Eki.03 Nis.04 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 0 Kaynak: OSD, VakıfBank 210 190 170 150 130 110 90 70 188.8 Haz.09 Eyl.09 Ara.09 Mar.10 Haz.10 Eyl.10 Ara.10 Mar.11 Haz.11 Eyl.11 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 Eyl.13 Ara.13 Mar.14 Haz.14 Eyl.14 100000 Aylık Sanayi Ciro Endeksi (2010=100) Kaynak:TÜİK 4 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 2500000 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 85 80 75 70 65 60 55 Kaynak:Hazine Müsteşarlığı Kaynak: TCMB PMI Endeksi PMI Imalat Endeksi 60 55 50 45 40 35 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 30 Kaynak:Reuters 5 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25 14 12 10 8 6 4 2 0 20 8.96 15 10.10 10 05 9.04 00 Kaynak: TCMB Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 -05 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) UBS Emtia Fiyat Endeksi (sağ eksen) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 Kaynak: Bloomberg Enerji TÜFE Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 Eki.13 Oca.14 Nis.14 Tem.14 Eki.14 28.09.2007 29.02.2008 31.07.2008 31.12.2008 29.05.2009 30.10.2009 31.03.2010 31.08.2010 31.01.2011 30.06.2011 30.11.2011 30.04.2012 30.09.2012 28.02.2013 31.07.2013 31.12.2013 31.05.2014 31.10.2014 260 240 220 200 180 160 140 120 100 Gıda 20 18 16 14 12 10 8 6 4 2 0 Kaynak: TCMB Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) 135 8 7.50 125 7 120 115 110.43 110 105 Kaynak: TCMB Eki.14 Nis.14 Eki.13 Nis.13 Eki.12 Nis.12 Eki.11 Nis.11 Eki.10 Nis.10 100 Eki.08 5,5 6.87 Eki.09 6,5 6 130 Nis.09 7,5 Kaynak: TCMB 6 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 17 16 15 14 13 12 11 10 09 08 07 İstihdam Oranı (%) Kaynak: TÜİK Ağu.14 Şub.14 Ağu.13 Şub.13 Ağu.12 Şub.12 Ağu.11 Şub.11 Ağu.10 Şub.10 Ağu.09 Şub.09 Ağu.08 53 51 49 47 45 43 41 39 37 35 Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 4.700 4.200 3.700 3.200 2.700 2.200 1.700 1.200 700 Kaynak: TOBB 7 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 Kaynak: TCMB -12000 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 0 Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105 95 85 75 65 55 Kaynak: TCMB Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 8 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Bütçe Dengesi (12 aylık toplam-milyar TL) Faiz Dışı Denge (12 aylık-milyar TL) 10000 Eki.14 Eki.13 -3 Nis.14 -60000 Eki.12 7 Nis.13 -50000 Eki.11 17 Nis.12 -40000 Nis.11 27 Eki.10 -30000 Eki.09 37 Nis.10 -20000 Nis.09 47 Eki.08 -10000 Kaynak: TCMB Kaynak:TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı 9 2013 2012 2011 2010 2009 2008 2001 200 2007 250 28,1 2006 300 45 40 35 30 25 20 15 10 5 0 2005 350 220 200 180 160 140 120 100 80 60 2004 400 Türkiye'nin Net Dış Borç Stoku/GSYH (%) 2003 450 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2002 Eki.07 57 Nis.08 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nominal Faiz 25 25 20 20 15 15 10 10 5 5 0 0 Kas.04 May.05 Kas.05 May.06 Kas.06 May.07 Kas.07 May.08 Kas.08 May.09 Kas.09 May.10 Kas.10 May.11 Kas.11 May.12 Kas.12 May.13 Kas.13 May.14 Kas.14 Kas.14 Kas.13 May.14 Kas.12 May.13 Kas.11 May.12 May.11 Kas.10 Kas.09 May.10 Kas.08 May.09 Kas.07 May.08 May.07 Kas.06 -5 Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH* (%) Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 2.3 1.7 -2.26 0.25 94.48 Euro Bölgesi 0.8 0.4 2.88 0.05 -11.60 Almanya 1.2 0.70 7.52 0.05 99 Fransa 0.40 0.50 -1.61 0.05 -23.80 İtalya -0.60 0.20 -1.99 0.05 101.40 Macaristan 3.20 -0.40 1.05** 2.10 -19.40 Portekiz 1.00 0.10 -2.02** 0.05 -22.20 İspanya 1.60 -0.10 0.70 0.05 -10.00 Yunanistan 1.40 -1.80 0.68 0.05 -50.90 İngiltere 3.00 1.30 -3.34 0.50 -2.00 Japonya -1.20 3.20 0.70 0.10 38.90 Çin 7.30 1.60 2.35** 6.00 105.40 Rusya 0.70 8.30 1.56 8.25 -- Hindistan 5.70 6.30 -1.99 8.00 -- Brezilya -0.87 6.59 -3.63 11.25 112.00 G.Afrika 1.00 5.90 -5.24** 5.75 -1.00 2.10 8.96 8.25 70.30 -7.9 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir. **: 2012 verisi. Türkiye 10 Türkiye Makro Ekonomik Görünüm 2012 2013 En Son Yayımlanan 2014 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla. Milyon TL) 1 415 786 1 561 510 423 920 (2014 2Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%) 2.2 4.0 2.1 (2014 2Ç) 3.3 Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd) 2.5 3.4 2.2 (Eylül 2014) -- Kapasite Kullanım Oranı (%) 74.2 74.6 74.5 (Kasım 2014) -- İşsizlik Oranı (%) 9.2 10.0 10.1 (Ağustos 2014) 9.6 Fiyat Gelişmeleri TÜFE (y-y. %) 6.16 7.40 8.96 (Ekim 2014) 9.3 ÜFE (y-y. %) 2.45 6.97 9.04 (Ekim 2014) -- Parasal Göstergeler (Milyon TL) M1 167,404 225,331 244,816 (14.11.2014) -- M2 731,770 910,052 992,786 (14.11.2014) -- M3 774,651 950,979 1,037,056 (14.11.2014) -- Emisyon 54,565 67,756 75,978 (14.11.2014) -- TCMB Brüt Döviz Rezervleri (Milyon $) 100,320 112,002 113,108 (14.11.2014) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 3.50 7.50 (21.11.2014) -- TRLIBOR O/N 5.78 8.05 9.69 (21.11.2014) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 48,497 65,004 2,224 (Eylül 2014) 44,000 İthalat 236,545 252,140 20,584 (Eylül 2014) İhracat 152,462 152,803 13,660 (Eylül 2014) --- Dış Ticaret Açığı 84,083 99,337 6,924 (Eylül 2014) 82,600 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 386.5 403.0 411.1 (Ekim 2014) -- Merkezi Yön. Dış Borç Stoku 145.7 182.8 188.6 (Ekim 2014) -- Kamu Net Borç Stoku 240.6 197.6 186.5 (2014 2Ç) -- Kamu Ekonomisi (Milyon TL) 2012 Ekim 2013 Ekim Bütçe Gelirleri 27,345 30,018 34,175 (Ekim 2014) -- Bütçe Giderleri 31,749 33,188 37,185 (Ekim 2014) -- Bütçe Dengesi 4,404 -3,170 -3,010 (Ekim 2014) -- Faiz Dışı Denge -681 -761 3,994 (Ekim 2014) -- 11 Vakıfbank Ek V konomik Araştırmalar ek konomik.arastirm malar@vakifbank k.com.tr Cem Eroğğlu Müdür cem.eroglu@va akifbank.com.tr Nazan Kılıç Müdür Yard dımcısı nazan.kilic@vakkifbank.com.tr Buket Alkkan Uzman buket.alkan@va akifbank.com.tr 0212‐398 19 03 Fatma Özzlem Kanbur Uzman fatmaozlem.kan nbur@vakifbank.com.tr 0212‐398 18 91 Sinem Ullusoy Uzman Yard dımcısı sinem.ulusoy@vakifbank.com.tr 0212‐398 19 05 Elif Engin n Uzman Yard dımcısı elif.engin@vakifbank.com.tr 0212‐398 18 92 0212‐398 18 98 0212‐398 19 02 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte vee bu rapor ve için ndeki bilgilerin Türkiye V kullanılm ması nedeniyle do oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b bu raporda yer alan bilgilerde daha önced den bilgilendirme e yapmaksızın kıs men veya tamam men değişiklik yap pma hakkına sahi ptir. Vakkıfbank Ekonom mik Araştırmalarr