economıc agenda

advertisement

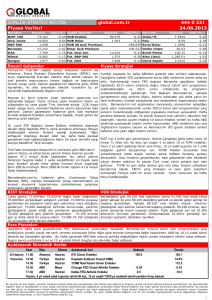

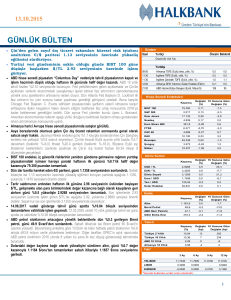

24 Mayıs 2013 TÜRKİYE’DE BU HAFTA Son ekonomik gelişmeler... Hazine Müsteşarlığı merkezi yönetim brüt borç stokunun Nisan sonu itibariyle 540.4 milyar lira olduğunu açıkladı. Hazine açıklamasına göre, borç stokunun 393.6 milyar TL tutarındaki kısmı Türk Lirası cinsi, 146.8 milyar TL tutarındaki kısmı döviz cinsi borçlardan oluştu. JCR, Türkiye'nin Japon kredi derecelendirme kuruluşu JCR, Türkiye'nin kredi notunu iki kademe artırarak, kredi notunu iki BB'den yatırım yapılabilir seviye olan BBB-'ye yükseltti, görünüm durağan olarak kademe artırdı... belirlendi. Böylece Fitch ve Moody's ile birlikte Türkiye'nin kredi notu üç kuruluş tarafından yatırım yapılabilir seviyeye yükseltilmiş oldu. JCR tarafından yapılan açıklamada, Türkiye'nin olumsuz uluslararası ekonomik ortamın zorlukları ile başarılı bir şekilde başa çıktığı belirtildi. Açıklamada finansal sistemde önemli bir kırılganlık olmadığı belirtildi. Başbakan Yardımcısı Ali Babacan, not artışı sonrası yaptığı açıklamada, "Bugün yapılan not artışı, ülkemizin başta Japonya olmak üzere pek çok piyasaya erişimini kolaylaştıracak ve ülkemize olan yatırımcı ilgisini artıracaktır" dedi. Kanadalı rating kuruluşu DBRS Türkiye'nin kredi notunu yatırım yapılabilir seviye olarak belirledi... Başbakan Yardımcısı Ali Babacan Kanadalı uluslararası kredi derecelendirme kuruluşu Dominion Bond Rating Services'in (DBRS) Türkiye'nin uzun vadeli yabancı para birimi cinsinden kredi notunu yatırım yapılabilir seviye olan "BBB-" olarak belirlediğini açıkladı. Babacan'ın makamından yapılan yazılı açıklamada "Bu, piyasalar tarafından yakından takip edilen DBRS'in ülkemize verdiği ilk kredi notudur. Kuruluş aldığı kararda, ülkemizin güçlü ekonomisi, olumlu büyüme beklentileri, istikrarlı kamu maliyesi, olumlu borç göstergeleri, güçlü ve derinleşen finansal sisteminin etkili olduğunu vurgulamıştır" denildi. Geçen hafta Moody's, bu hafta JCR tarafından Türkiye'ye yatırım yapılabilir kredi notu verildiğini hatırlatan Babacan, "Ülkemizin kredi notunun DBRS tarafından da yatırım derecesi olarak belirlenmesi, uyguladığımız ekonomi politikalarının başarısının teyididir" dedi. İhracatçıların Başbakan Yardımcısı Ali Babacan, ihracatçıların Eximbank'tan sağlayacakları Eximbank'tan finansman kredilerinde maliyetleri düşürdüklerini belirterek, TL cinsi ihracat nakit sağlayacağı kredilerinde, vadelerine bağlı olarak, faizlerin 0.75-2.25 puan arasında indirimle yüzde finansman 4.0-5.5 arasında olacağını söyledi. Ekonomi Bakanı Zafer Çağlayan ile birlikte kredilerinde Eximbank'ın uygulamaları ve alınan yeni kararlarla ilgili açıklamalarda bulunan maliyetler Babacan'ın verdiği bilgiye göre, söz konusu kredilerde 120 gün vadede faiz oranı yüzde düşürüldü... 4, 540 günde ise yüzde 5.5 olacak. Bir yılı geri ödemesiz beş yıl vadeli ihracata yönelik TL olarak kullanılan işletme sermayesi ve yatırım kredisinde ise faiz yüzde 6.25 olacak. Döviz reeskont kredileri 120 gün için Libor+yüzde 0.75, 540 gün için Libor+yüzde 2.50, beş yıl vadeli bir yılı geri ödemesiz ihracata yönelik işletme sermayesi ve yatırım kredisinde ise faiz Libor+yüzde 3 olacak. Babacan, iki yılı geri ödemesiz yedi yıl vadeli marka kredisinde faiz oranının Libor+yüzde 2.75 olacağını bildirdi. Bankacılık Bankacılık sektörü kredileri 10 Mayıs itibarıyla 867.2 milyar lira ile yıllık bazda yüzde 20, sektöründe krediler haftalık bazda yüzde 0.74 arttı. Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) 867.2 milyar TL verilerine göre, kredilerde geçen yıl sonuna göre artış ise yüzde 7.63 oldu. Bankacılık oldu... sektöründe kredi toplamı, bir önceki hafta 860.8 milyar lira, geçen yıl sonunda da 805.7 milyar lira seviyesindeydi. 1 Alkollü içki satışına yasak ve kısıtlamalar getirildi... Alkollü içkilerin satışı, reklamı, tanıtımı ve pazarlamasına çeşitli yasak ve sınırlamalar getiren kanun teklifi TBMM Genel Kurulu'nda kabul edilirken, alkollü içkilerin saat 22.0006.00 arasında perakende satışı yasaklandı. Alkollü içkilerin satışı, reklamı, tanıtımı ve pazarlamasına çeşitli yasak-sınırlamalar getiren düzenleme nedeniyle, bu yıl bütçede 6 milyar lira ÖTV tahsilatı beklenen alkollü içkiler kaleminden tüketime bağlı olarak daha düşük gelir elde edilebilir. Ekonomi yetkilileri, bu yıl Ocak-Nisan döneminde alkollü içkilerden elde edilen Özel Tüketim Vergisi (ÖTV) tahsilatı 1.6 milyar lira olurken, yılın tamamında 6 milyar liralık tahsilat öngörüldüğünü bildirdi. Bu yıl bütçede toplam 318 milyar liralık vergi geliri ve bu kaleminde içinde yer alacak şekilde 83.2 milyar liralık ÖTV tahsilatı öngörülüyor. Maliye Bakanı Mehmet Şimşek, alkollü içeceklerden alınan verginin 2012'de 4.6 milyar lira olduğunu, buna diğer vergiler eklendiğinde yaklaşık 8 milyar liraya ulaşıldığını belirterek, son yapılan düzenleme eğer alkol tüketimini olumsuz yönde etkilerse, vergilerde erozyon söz konusu olabilir dedi. Hükümet geçen yıl Eylül ayında otomotiv, akaryakıt ve alkollü içeceklerdeki özel tüketim vergisi (ÖTV) ile tapu harçlarını artırmış, ekonomi yönetimi buradan gelecek kaynağı 8.5-9 milyar lira olarak hesaplamıştı. İstanbul'a 3. Cengiz-Kolin-Limak-Mapa-Kalyon Ortak Girişim Grubu'nun (OGG) 25 yıllığına 22.152 havalimanının ön milyar euro kira teklifiyle kazandığı İstanbul Yeni Havalimanı projesinin uygulama imzaları atıldı... sözleşmesi ön imzaları atıldı; Ulaştırma Bakanı Binali Yıldırım'ın onayının ardından OGG'nin kuracağı yeni şirket ile uygulama sözleşmesi imzalanacak. Uygulama sözleşmesinin imzalanmasının ardından şirket bir ay içinde yer teslimi isteyecek; yer tesliminin yapılmasıyla 42 aylık ilk etap yatırım süresi; birinci etabın işletmeye alınmasıyla da 25 yıllık işletme süresi başlayacak. DÜNYA’DA BU HAFTA ABD ekonomisinde gelişmeler... ABD Başkanı Barack Obama, 1 Mart'ta devreye giren otomatik harcama kesintilerinin sonucunda ekonomi ve istihdam piyasasının düşüş kaydedebileceğini belirtti. Zorunlu harcama kesintileri gibi Washington'daki bazı politikalardan ötürü büyümenin yavaşlayabileceğini söyleyen Obama, "İstihdam piyasasında yeniden duraklama yaşayabiliriz" dedi. ABD Merkez Bankası (Fed) Başkanı Ben Bernanke, parasal gevşemenin ülke ekonomisinin toparlanmasına yardımcı olduğunu ve varlık alımlarını azaltmadan önce ekonominin iyileştiğine dair daha güçlü belirtiler görülmesi gerektiğini söyledi. ABD Kongresi'nin ekonomi komitesine yaptığı açıklamada tahvil alımlarını azaltmaya hazır olduğuna dair herhangi bir atıfta bulunmayan Bernanke, işsizliğin getirdiği yüksek maliyet ve Fed'in hedeflerinin altında kalan enflasyona dikkat çekti. Bernanke, komiteye yapacağı konuşma için hazırlanan açıklama metninde tüketicilerin otomotiv ve konut harcamalarının güçlü olduğuna dikkat çekerek "Para politikası belirgin faydalar sağlıyor" dedi. "Para politikası deflasyon baskısını telafi ettiği gibi, enflasyonun (Fed'in) yüzde 2 olan uzun vadeli hedefinin daha da altına inmesini engelledi" diyen Bernanke, düşük enflasyonun başlıca sebeplerinden birinin düşen enerji fiyatları olduğuna da dikkat çekti. Bernanke, buna karşılık "Diğer tüketici ürün ve hizmetlerinde fiyat enflasyonu zayıf" diyerek geniş tabanlı dezenflasyon olduğuna dair belirtiler olduğunu da belirtti. Bernanke, 1 Mayıs'taki son para politikası kurulunda da ifade edildiği gibi ekonominin içinde bulunduğu koşullara göre Fed'in tahvil alım miktarının artırılabileceğini ya da azaltılabileceğini ifade etti. Fed Başkanı Ben 2 Bernanke, konuşmanın ardından soru cevap bölümünde "İşgücü piyasasında iyileşmenin sürmesi ve iyileşmenin devam edeceğine inanmamız halinde gelecek birkaç toplantıda tahvil alım hızını azaltmak yönünde adım atabiliriz" dedi. Fed’in bu hafta açıklanan tutanakları, bankanın pek çok yetkilisinin tahvil alımlarının azaltılabilmesi için ekonominin toparlandığı yönünde daha fazla işaret görmek istediklerini gösterdi. Fed'in 30 Nisan-1 Mayıs tarihli toplantısının tutanaklarında, "Bankanın çok sayıda yetkilisi tahvil alımlarının hızının düşürülmesinden önce ilerlemenin devam etmesi, görünüme daha fazla güven duyulması ve aşağı yönlü risklerin azalması gerektiği görüşünde olduklarını belirttiler" denildi. Para politikası kurulu içindeki görüş ayrılıklarına bağlı olarak alımlarının ne zaman azaltılacağı konusunda yoğun tartışma yaşandığı belirtilen tutanaklarda ayrıca, "Bazı üyeler alımların hızındaki ayarlamanın, o dönemdeki verilerin güçlü ve sürdürülebilir büyümeye işaret etmesi halinde Haziran toplantısı kadar yakın bir zamanda yapılabileceğini söylediler" şeklinde bir ifade de yer aldı. Tutanaklarda ABD'de son dönemde açıklanan ekonomik verilerden karmaşık işaretler geldiği, Fed'in izlediği enflasyon göstergesinin bankanın yüzde 2 olan hedefinin altında yer aldığı da belirtildi. Fed yetkililerinden Richard Fisher, uygulanmakta olan genişlemeci para politikalarının borsayı yükseltip zenginlere destek olduğunu, ancak ABD ekonomisinin geneli için yeterli katkıyı sağlayıp sağlamadığının belirsiz olduğunu söyledi. Fed'in tahvil alım programına uzun süredir muhalefet eden ve alımların azaltılmasını isteyen Fisher, yıl sonu itibarıyla reel GSYH'de artışın yüzde 2.5'in üzerinde olmasını beklediğini de belirtti. Fed yetkililerinden Charles Evans bankanın tahvil alımlarını yaz ayları boyunca bütün hızıyla devam ettirip, istihdam görünümündeki iyileşmeye güven duyması halinde sonbaharda aniden sonlandırabileceğini söyledi. Fed’in iki yetkilisinin yaptıkları açıklamalar, bankanın gelecek ay tahvil alımlarının azaltılmasına hazır olduğu işaretini verebileceği söylentisini zayıflattı. Fed'in para politikası kararları üzerinde 18-19 Haziran'da yapılacak toplantıda oy hakkı bulunan New York Fed Başkanı William Dudley ve St. Louis Fed Başkanı James Bullard, tahvil alımlarının azaltılmasını destekleyebilmeleri için ekonomide yeni ilerlemeler gerektiğini belirttiler. James Bullard, ekonominin iyileşme kaydettiğini, fakat buna rağmen Fed'in tahvil alımlarını azaltmadan önce enflasyonun hedef seviyeye doğru yükseleceğinden emin olmak istediğini söyledi. Merkez bankasının Açık Piyasa Komitesi'nde oy hakkı bulunan ve aynı zamanda St Louis Fed'in başında olan Bullard, "Fed başkanı verilere bağlı olduğunu ifade ederek her zamanki gibi doğru olanı söyledi" dedi. Bullard, Fed'in ekonomiye sağladığı desteği geri çekme sürecine çok da yakın olduğunu düşünmediğini söyledi. ABD’nin bütçe açığını azaltma hamlelerini sert ifadelerle eleştiren Uluslararası Para Fonu (IMF), ABD'nin kemer sıkma hamlelerinin baş döndürdüğünü söyledi. IMF'nin mali işler birimi müdürü Carlo Cottarelli, bunun çok fazla bulduklarını söyledi. Avrupa'daki borç krizinin benzeri bir senaryonun yakın zamanda ABD için geçerli olmadığını savunan Cottarelli, enflasyon hesaba katıldığında dahi ABD'de faizlerin düşük seyrederek, kreditörlerin Amerikan hükümetinin borçlarını ödeme yeteneğine güvendiklerini gösterdiğine dikkat çekti. Cottarelli, ABD'nin mali sıkılaştırılmasına, borçların uzun vadede sürdürülebilir seviyeye çekilmesi planının eşlik etmesinin gerektiğini söyledi. Cotarelli, zorunlu kesintilerin büyümeyi gereksiz yere yavaşlattığını savunuyor. ABD'de ikinci el konut satışları Nisan'da yıllık bazda 4.97 milyon adete yükselerek neredeyse 3.5 yılın zirvesini gördü. İkinci el konut satışlarının 4.99 3 milyon adet olması bekleniyordu. Daha önce 4.92 milyon adet olduğu açıklanan Mart ayı satışları 4.94 milyona revize edildi. ABD'de işsizlik maaşı başvuruları 18 Mayıs'ta sona eren haftada 340,000'e gerileyerek beklentilerin altında açıklandı. İşsizlik maaşı başvurularının 345,000 olması bekleniyordu. Önceki hafta için 360,000 olarak açıklanan işsizlik maaş başvuruları 363,000'e revize edildi. ABD'de yeni konut satışları Nisan ayında yıllık bazda 454,000 adete yükselerek beklentilerin üzerinde açıklandı. Yeni konut satışlarının 425,000 olması bekleniyordu. Daha önce 417,000 olduğu açıklanan Mart ayı yeni konut satışları ise 444,000'e revize edildi. ABD'de dayanıklı mal siparişleri Nisan'da yüzde 3.3 ile beklentilerin üzerinde artış kaydetti. Dayanıklı mal siparişlerinin Nisan'da yüzde 1.5 artması bekleniyordu. Daha önce yüzde 6.9 olarak açıklanan Mart ayı dayanıklı mal siparişlerindeki düşüş ise yüzde 5.9'a revize edildi. AB ekonomilerinde AB: Euro bölgesinde açıklanan Mayıs ayı imalat ve hizmetler PMI öncü verileri beklentilerin gelişmeler... üzerinde yer aldı, ancak veriler ekonominin ikinci çeyrekte de daralacağına işaret etti. Markit'in hazırladığı euro bölgesi imalat sanayi satın alma yöneticisi endeksi (PMI) Mayıs'ta 47.8 seviyesinde açıklandı. Endeks Nisan'da nihai 46.7 değerini almıştı. Euro bölgesi imalat PMI endeksinin Mayıs'ta 47 seviyesinde açıklanması bekleniyordu. Euro bölgesi hizmetler PMI ise, Mayıs'ta beklentilerin üzerinde 47.5 değerini aldı. Nisan'da 47 seviyesinde açıklanan hizmetler PMI'ın Mayıs'ta 47.2 seviyesinde geleceği tahmin ediliyordu. Almanya: Almanya Merkez Bankası (Bundesbank), Almanya'nın dış talepte artışa bağlı olarak güçlü toparlanma yolunda olduğunu açıkladı. Bundesbank'ın hazırladığı aylık raporda, yılın ikinci çeyreğinde ekonominin daha da güç kazanmasının beklendiği belirtildi. Bundesbank euro bölgesinin büyük bölümündeki zayıf ekonomik durum ve borç krizinden kaynaklanan sorunlar nedeniyle ekonomiye ilişkin risklerin yüksek olmaya devam ettiğine de dikkat çekti. Almanya'da Mayıs'ta imalat PMI beklentilerin üzerinde bir değer alırken, öncü veriler hizmetler PMI'ın beklentilerin altında kaldığını gösterdi. Markit'in hazırladığı Almanya imalat sanayi satın alma yöneticileri (PMI) öncü endeksi Mayıs'ta beklentilerin üzerinde 49 olarak açıklandı. Nisan'da 48.1 nihai değerini alan imalat sanayi PMI endeksinin Mayıs'ta 48.5 olarak açıklanmasını bekleniyordu. Almanya hizmetler PMI öncü endeksi Mayıs'ta beklentilerin altında 49.8 olarak açıklandı. Nisan'da nihai 49.6 seviyesinde açıklanan endeksin Mayıs'ta 50 değerini alacağı tahmin ediliyordu. Almanya'da gayrı safi yurtiçi hasılanın yılın birinci çeyreğinde bir önceki çeyreğe göre yüzde 0.1 büyüdüğü teyit edildi. GSYH'nin birinci çeyrekte geçen yılın aynı dönemine göre yüzde 1.4 azaldığı da teyit edildi. Almanya ekonomisinin 2012'de yüzde 0.7'lik büyüme kaydettiği açıklanmıştı. Ekonomik araştırma kuruluşu Ifo'nun verilerine göre, Alman iş dünyası eğilim endeksi Mayıs'ta 105.7'ye yükselerek beklentilerin üzerinde bir değer aldı. İş dünyası eğilim endeksinin Mayıs'ta 104.5 değerini alması bekleniyordu. İngiltere: İngiltere Merkez Bankası (BOE) Başkanı Mervyn King, parasal genişlemeyi artırma çabalarında üst üste dördüncü ayda da politika yapıcılar tarafından 4 reddedilirken, bunun nedeni olarak enflasyon beklentilerinin yükselmesi gösterildi. İngiltere merkez bankasından bu hafta açıklanan 8-9 Mayıs toplantı tutanaklarında, 6 Para Politikası Komitesi üyesinin parasal genişlemeyi bu ay 375 milyar poundda (568 milyar dolar) tutmayı kararlaştırdığı belirtildi. King, David Miles ve Paul Fisher ise genişlemeyi 25 milyar pound daha artırmak konusundaki girişimlerinden sonuç alamadılar. Tutanaklara göre politika yapıcıların çoğunluğu "Orta vadeli enflasyon beklentilerinin kısa dönemde açıklanan enflasyon haberlerine daha hassas geldiğine dair elle tutulur göstergeler var" dedi. BOE üyeleri, "Finansal piyasalar şu noktada herhangi bir varlık alımı artışı beklemiyorlar ve daha fazla parasal teşvik enjekte edilmesi durumunda komitenin yükselen enflasyona tolerasyonu konusunu yeniden gözden geçirebilirler" dedi. Merkez bankasının çeyrek dönemlik Enflasyon Raporu geçtiğimiz hafta yayınlanırken, yetkililer ilk çeyrekte yüzde 0.3 büyüyen ekonominin bu çeyrekte yüzde 0.5 büyüyebileceğini belirttiler. İngiltere ekonomisi için toparlanmanın ufukta göründüğünü belirten King, yine de işgücü piyasasının toparlanmasını hızlandırmak için teşvik artışına ihtiyaç olduğunu savunmuştu. İngiltere'de tüketici fiyatlarındaki artış Nisan'da yıllık bazda yüzde 2.4 ile beklentilerin altında açıklandı. Tüketici fiyatlarında aylık bazda ise, yüzde 0.2 ile yine beklentilerin altında artış gerçekleşti. Enflasyonun Nisan'da yıllık bazda yüzde 2.6, aylık bazda da yüzde 0.4 artması bekleniyordu. İngiltere'de tüketici fiyatları Mart'ta da yıllık bazda yüzde 2.8 artmıştı. İngiltere'de perakende satışlar Nisan'da yüzde 1.3 düşüş kaydetti. Perakende satışların Nisan'da değişim kaydetmemesi bekleniyordu. Mart'ta yüzde 0.7 olarak açıklanan perakende satışlardaki düşüş ise yüzde 0.6'ya revize edildi. İngiltere'de gayri safi yurtiçi hasıladaki (GSYH) artış bu yılın birinci çeyreğinde yüzde 0.3 olarak teyit edildi. İngiltere'de GSYH geçen yılın son çeyreğinde yüzde 0.3'lük daralma kaydetmişti. İspanya: İspanya üç ve dokuz ay vadeli bono ihaleleriyle 3.5 milyar euro borçlanırken borçlanma maliyeti hafif yükseldi. İspanya'nın 892 milyon euro borçlandığı üç ay vadeli bono ihalesinde ortalama getiri yüzde 0.120'den yüzde 0.331'e yükseldi. İspanya'nın 2.6 milyar euro borçlandığı dokuz ay vadeli bono ihalesinde ise ortalama getiri Nisan'daki ihalede oluşan yüzde 0.787'ye yakın seviyede yer alarak yüzde 0.789 oldu. İspanya düzenlediği üç tahvil ihracıyla 4 milyar euro borçlanırken, orta vadede getiriler Şubat başından bu yana ilk defa yükseldi. İspanya'nın 1.6 milyar euro borçlandığı 2016 vadeli tahvil ihalesinde ortalama getiri, bir önceki ihaledeki yüzde 2.247 seviyesinden yüzde 2.442'ye yükseldi. İspanya'nın 1.3 milyar euro borçlandığı 2018 vadeli tahvil ihalesinde ortalama getiri yüzde 2.789'dan yüzde 3.001'e yükseldi. İspanya'nın 1.2 milyar euro borçlandığı 2026 vadeli tahvil ihalesinde oluşan getiri ise yüzde 4.336'dan yüzde 4.540'a yükseldi. Diğer ekonomilerde Japonya: gelişmeler... Japonya Merkez Bankası (BOJ), son dönemde tahvil piyasasında görülen volatilitenin yarattığı kaygıya rağmen para politikasında değişiklik yapmadı. Ekonominin görünümüne ilişkin değerlendirmesini yükselten banka, küresel görünümdeki belirsizlikten kaynaklanan risklere rağmen "büyümenin hız kazanmaya başladığını" açıkladı. Para politikası kurulu toplantısının ardından bir açıklama yapan BOJ, yüzde 2'lik enflasyon hedefinin iki yıl içinde tutturulabilmesi amacıyla Nisan'da yeni ve kapsamlı destek önlemleri açıklamıştı. 5 Yendeki aşırı değer kaybının hanehalkına zarar verebileceğini söyleyerek yenin güçlenmesine neden olan Japonya Ekonomi Bakanı Akira Amari, kura ilişkin yorum yapmadığını, kurun piyasa tarafından belirlendiğini söylediğini savundu. Daha önceden aşırı güçlü yenin düzeltme aşamasında olduğunu söylediğini aktaran Amari, "Düzeltildiğini ya da nerede sonlanacağını söyleyemeyeceğim. Sadece bir noktada kurun Japonya'nın ekonomik temellerine uygun seviyelerde dengelenmesini ve piyasanın ithalat ve ihracatın dengelendiği bir noktayı bulabileceğini umuyorum" dedi. Amari ayrıca Japonya'nın mali durumundan ötürü kurumsal vergileri aşağı çekmenin zor olabileceğini söyledi. Japonya'nın ihracatı Nisan'da beklentinin altında kalırken, dış ticaret açığı da genişleyerek küresel ekonomideki zayıflığın ülkenin yeniden canlandırma çabaları üzerindeki baskıya işaret etti. Maliye Bakanlığı ihracatın yıllık bazda yüzde 3.8 artış kaydettiğini açıkladı. Ülke 879.9 milyar yen (8.6 milyar dolar) ile 1979'dan bu yana en yüksek dış ticaret açığını verdi. Japonya'nın Nikkei endeksi, Perşembe günü Çin imalat sanayinin yedi aydır ilk defa daraldığına işaret eden imalat PMI verisinin ardından yüzde 7.3 ile iki yılın en sert düşüşünü kaydetti. Japonya Merkez Bankası'nın (BOJ) parasal gevşeme politikasının etkisiyle birkaç haftadır sert yükselişler kaydeden endekste seans başlangıcında 5.5 yılın en yüksek seviyesini görmüştü. Çin: Çin'de imalat sektörü Mayıs ayında yeni siparişlerdeki düşüşün etkisiyle yedi aydır ilk defa daralma kaydederek, ekonomik toparlanmanın durduğuna dair kaygıları güçlendirdi. Markit tarafından HSBC için hazırlanan imalat sanayi satın alma yöneticisi endeksi (PMI) Mayıs ayında 49.6 öncü değerini alarak sektörün daraldığını gösterdi. Endeks geçen ay 50.4 değerini almıştı. Avustralya: Para birimindeki güçlenmenin zayıflattığı iş ortamını desteklemek için harekete geçen Avustralya Merkez Bankası bu ay politika faizini rekor düşüğe indirdi. 7 Mayıs'taki toplantının tutanaklarında "anketlerin iş dünyasındaki şartların, büyük ihtimalle para birimindeki yüksekliğe bağlı olarak ortalamanın altında kaldığına işaret ettiğini" söyleyen RBA, genel olarak hanehalkı sektörünün düşük faizlere daha fazla yanıt verdiğini belirtti. RBA Başkanı Glenn Stevens ve ekibi 19 ay içinde politika faizinde yüzde 2'lik indirim yaparak yüzde 2.75'e çekti. Avustralya dolarının, birçok para birimi karşısında zayıflamasına rağmen tarihi standartların üzerinde seyretmeyi sürdürdüğünün belirtildiği tutanaklarda, şirketlerin işe alımlar konusunda ihtiyatlı davranmayı sürdürdüğü belirtildi. BU HAFTA PİYASALAR TCMB’nin faiz indirimi ve Fed’den gelen açıklamalarla kur ve faiz yükselişte.. Hafta başında Pazartesi günü sepet bazında TL, gelişmekte olan piyasalardan çıkış, Moody's'in geçen haftaki not artırım kararı ardından başlayan kâr realizasyonlarının sürmesi ve TCMB'nin faiz indirimlerinin devam edeceği beklentisiyle Mart 2012'den bu yana en yüksek olan 2.11 seviyesini aştı. Sepet bazında TL 2.1127'ye, dolar/TL ise 1.8485'e kadar yükseldi. 13 Mayıs 2015 itfalı gösterge tahvilin bileşik faizi ise hafta başında %4.90’ın üzerine çıktı. Dolar/TL, Salı günü Haziran 2012'den bu yana en yüksek olan 1.8520'ye kadar yükseldi. Sepet bazında TL ise en son Mart 2012'de 6 gördüğü 2.1170 seviyesine kadar yükseldi. Hafta içinde doların küresel olarak değer kazancı, TCMB'nin faiz indirimleri sonrası TL'nin cazibesinin azalması, not artış beklentisinin realize olması ardından gelen kâr satışları ve opsiyon seviyelerinin tetiklenmesiyle kur yükselirken, kurdaki değer kaybına paralel faiz de yönünü yukarı çevirdi. Gösterge tahvilin bileşik faizi %5 düzeyini aştı. Fed yetkililerinden gelen ve bankanın tahvil alım programını sürdüreceği yönünde ipucu veren açıklamaların ardından euro/dolar paritesindeki yükselişe paralel kur hafif geriledi. Ancak Fed'in tahvil alım hızının azaltılabileceği yönünde yaptığı açıklamalarının gelişmekte olan piyasalardan çıkışları tetiklemesiyle dolar/TL Perşembe günü tekrar 1.85'in üzerine çıktı. Gelişmekte olan piyasalardan çıkışlar ve ABD tahvil faizlerindeki yükselişle gösterge faiz de yönünü yukarı çevirdi. Gösterge tahvilin bileşik faizi %5.28'e kadar yükseldi. Fed tarafından gelen açıklamalar, ABD tahvil faizlerindeki yükseliş ve Çin'den gelen verilerin piyasalara olumsuz yansımasıyla Perşembe günü sert yükselen kur ve faizde haftanın son gününde ise yatay bir seyir izlendi. Öte yandan, Hazine bu hafta düzenlediği ihale ile Mayıs ayı borçlanma programını tamamlarken, 6 % 25 Ağustos 2014 itfalı kuponsuz tahvilin ilk 22 ihracında rekabetçi olmayan teklifler 19 (ROT) dahil piyasadan beklentilerin 16 altında 705.2 milyon TL borçlandı, 13 ortalama bileşik faiz beklentilerin 10 üzerinde oluştu. Kuponsuz tahvilde 7 ROT'ta 243.3 milyon TL, ihalede 461.9 4 milyon TL olmak üzere piyasaya net satış 705.2 milyon TL oldu. İhalede bileşik faiz %4.98 olan beklentilerin üzerinde %5.07 seviyesinde oluştu. Hazine geçen hafta düzenlediği beş ihale ve kullanılan opsiyonlar ile 12.2 milyar TL'si piyasadan toplam 14.1 milyar TL borçlanma gerçekleştirmişti. Hazine, bu ihale ile Mayıs ayı borçlanma programını öngörüsünün üzerinde tamamlamış oldu. Hazine'nin, programı öngörüsü çerçevesinde tamamlaması için bu ihale ve opsiyonlar dahil piyasadan 420.1 milyon TL borçlanması gerekiyordu. Hazine Mayıs ayında toplam 16.7 milyar TL'lik iç borç servisine karşılık 12.6 milyar TL'si piyasadan toplam 14.5 milyar TL'lik iç borçlanma programlamıştı. 15.04.2013 18.02.2013 21.12.2012 23.10.2012 27.08.2012 28.06.2012 15.11.2011 03.05.2012 06.03.2012 15.09.2011 10.01.2012 18.07.2011 23.05.2011 28.03.2011 01.02.2011 11.06.2010 07.12.2010 05.10.2010 05.08.2010 14.04.2010 19.02.2010 25.12.2009 27.10.2009 28.08.2009 03.07.2009 11.11.2008 07.05.2009 10.03.2009 13.01.2009 10.09.2008 16.07.2008 21.05.2008 28.11.2007 24.03.2008 28.01.2008 11.04.2007 01.10.2007 03.08.2007 08.06.2007 14.02.2007 15.12.2006 17.10.2006 21.08.2006 26.06.2006 28.04.2006 03.03.2006 02.01.2006 Tahvil/bono piyasası gösterge faiz oranları (13.05.15 tahvili, % bileşik) Sonuçta 17 Mayıs’ta Merkez Bankası kurlarıyla 1.8376 olan dolar/TL paritesi, Cuma günü itibariyle 1.8466 TL’ye çıktı; 2.3639 TL düzeyinde olan euro/TL paritesi 2.3934 TL’ye yükseldi. 17 Mayıs’ta %4.67 olan gösterge tahvilin ortalama bileşik faizi ise bu haftanın son günü %5.27’ye yükseldi. Döviz, petrol altın fiyatları... ve Döviz: Japon yeni, Japonya Ekonomi Bakanı Akira Amari'nin hükümetin, son altı aydır düşüş yaşayan para birimindeki mevcut seviyeden memnun olabileceğini belirtmesinin ardından hafta başında dolar karşısında bulunduğu 4.5 yılın en düşük seviyesinden yükseldi ve dolar 103 yenin altına geldi. Euro/dolar paritesi ise hafta başında 1.28’in üzerindeydi. Salı günü ise dolar, Amari'nin yen konusundaki açıklamalarını netleştirerek döviz piyasasının dengesini bulmasını umduğunu belirtmesinin ardından yen karşısında yükseldi. Hafta içinde ise euro dolar karşısında hafif yükseldi ve euro/dolar paritesi 1.29’u geçti. Bu arada Fed Başkanı Bernanke yaptığı açıklamalarda, bankanın tahvil alımlarını gelecek aylarda azaltma yoluna gidebileceğini belirterek, faiz oranlarının uzun 7 süre çok düşük tutulmasının da riskleri olduğu uyarısında bulundu. Bu da doların değerini güçlendirdi. Dolar, Hazine tahvillerinin getirisinin Fed'in uygulamakta olduğu destek programını bu yıl küçültmeye başlayabileceği beklentisiyle yükselmesinin ardından Asya'da para birimleri sepeti karşısında son üç yılın en yüksek seviyesine ulaştı. Euro ise dolar karşısında düşüşle 1.2844 seviyesinde işlem gördü. Haftanın son gününde ise Japon yeni dolar karşısında hafif yükseldi ve dolar/yen paritesi 101’e doğru geriledi. Euro ise olumlu gelen Alman verileri sonrası dolar karşısında yükseldi ve 1.2950’yi aştı, ancak daha sonra tekrar geriledi. Cuma günü itibariyle Euro/dolar paritesi 1.2930; Dolar/yen paritesi 101.30 düzeyindedir. Petrol: Hafta başında Brent ham petrolünün varil fiyatı güçlü ekonomik veriler ve borsalardaki yükselişin sağladığı destekle 105 dolar seviyesinde işlem gördü. .Petrol talebine ilişkin ılımlı görünüm ve arzın bol miktarda olması ise fiyatlar üzerinde baskı oluşturdu. ABD hafif petrolü ise 96 dolar civarındaydı. Ortadoğu'da artan gerginliğin taleple ilgili endişeleri bastırmasıyla fiyatlar dar bir aralıkta işlem gördü. Lübnanlı Hizbullah gerillalarının Suriye'deki çatışmalarda yer aldıkları yönündeki haberler petrol fiyatlarına destek sağladı. Hafta içinde ise Brent ham petrolünün varil fiyatı, ABD'de açıklanan verinin petrol stoklarında beklenenin üzerinde artış olduğunu göstermesinin ardından yaz aylarında talebin azalabileceğine ilişkin endişelerle 104 doların altına geriledi. Ayrıca, Çin'de açıklanan zayıf PMI verisinin ardından ülkedeki toparlanmaya ilişkin endişeler petrol fiyatlarını olumsuz etkiledi. Brent petrolü 102 doların altına düşerken, ABD petrolü de 94 doların altına indi. Haftanın son gününde ise fiyatlar çok değişmedi. Cuma günü itibariyle Brent ham petrolünün varili 102.10 dolar düzeyinde; ABD hafif ham petrolünün varili 93.60 dolar civarında seyretmektedir. Altın: Altın hafta başında bazı Fed yetkililerinin sağlanan desteklerin sonlandırılması konusundaki açıklamalarının ardından doların yükselmesi sonrası geriledi. ABD'deki güçlü tüketici güveni verisi ve borsalardaki yükseliş de altın üzerinde baskı oluşturdu. Altının ons fiyatı 1345 dolara düştü. Hafta içinde ise altın Çin'deki güçlü talebin etkisi ve Fed yetkililerinden gelen açıklamaların, tahvil alımlarından çıkış konusundaki yatırımcı endişelerini gidermesiyle yükseldi ve 1390 dolara çıktı. Buna karşılık, Fed Başkanı Ben Bernanke'nin aylık 85 milyar dolar olarak yürütülen tahvil alım programının hızının azaltılabileceğinin işaretini vermesinin ardından altın fiyatları tekrar düşüşe geçti ve 1374 dolara geriledi. Çin'de açıklanan veri ise dünyanın ikinci büyük altın tüketicisindeki toparlanmaya dair endişeye neden oldu. Daha sonra ise altın fiyatları tekrar yükselerek 1393 dolara ulaştı. Fed yetkililerinden St. Louis Fed'in Başkanı James Bullard'ın parasal gevşemeden çıkışta acele edilmeyeceği yönündeki açıklaması fiyatları olumlu etkiledi. Haftanın son gününde ise fiyatlar yatay seyretti. Cuma günü itibariyle altının spot fiyatı ons başına 1390 dolar civarındadır. DÖVİZ KURLARINDAKİ GELİŞMELER (1) 31.12.12 ABD doları/TL* Euro/TL* Döviz Sepeti ** Euro-dolar paritesi (2) 30.04.13 (3) 24.05.13 1,8466 2,3934 2,1200 (2)/(1) % değişim 0,7 -0,2 0,2 (2)/(1) reel % değişim -2,2 -3,1 -2,7 (3)/(2) % değişim 2,6 1,7 2,1 1,7862 2,3565 2,0714 1,7995 2,3528 2,0762 1,3193 1,3075 1,2961 -0,9 - -0,9 * TCMB döviz satış kuru. ** 0,5 dolar + 0.5 euro. *** Reel % değişim için tüketici fiyat endeksi kullanılmıştır. 8 PARA PİYASALARINDA GELECEK HAFTA Küresel piyasalar izlenmeye devam edilecek; Merkez Bankası’nın tepkisi merak konusu... Bu hafta olumlu ABD verileri ve Fed Başkanı Bernanke’nin açıklamaları ABD dolarının diğer para birimleri karşısında değer kazanmasına yol açtı. Özellikle Bernanke’nin Fed’in varlık alım programının hızını yakın vadede azaltabileceğini açıklaması, doların güçlenmesine ve ABD’de faizlerin yükselmesine yol açtı. Bu açıklamalardan sonra gelişmekte olan ülkelere yönelik risk iştahı da azaldı. Dünya borsalar olumsuz etkilendi. Bu da aralarında Türkiye gibi ülkelerin para birimlerinin değer kaybetmesine ve bu ülkelerde de ikinci el faizlerin yükselmesine neden oldu. Ancak bugün itibariyle dolardaki çıkış biraz durulmuş gözükmekte. Euro ve Japon yeni bir miktar değer kazanmış durumda. Diğer taraftan, Euro Bölgesinin durumunda fazla değişiklik yok. Ancak son açıklanan Alman verileri beklentilerden daha iyi ve yılın ikinci yarısında Almanya’da toparlanmanın güçlenebileceğini göstermekte. İspanya ve İtalya’daki ihale faiz oranlarında ise bu hafta bir miktar yükselme kaydedildi. Öte yandan, bu hafta Japon Merkez Bankası para politikasında değişikliğe gitmezken, Japon borsaları ABD’deki açıklamalardan, Çin ekonomisindeki olumsuz verilerden ve ülke ekonomisindeki belirsiz ortamdan kötü etkilendi. Çin imalat sanayiinde ise yedi aydır ilk defa daralma görüldü ve bu da Asya piyasalarını olumsuz etkiledi. Sonuçta bu hafta petrol fiyatları bir miktar gerilerken, altın fiyatlarında fazla değişme olmadı. Euro/dolar paritesi 1.2930 civarında seyrederken; dolar/yen paritesi 101.30 dolaylarında. Altının onsu 1390 dolar düzeyinde. Brent ham petrolünün varili 102.1, ABD hafif ham petrolünün varili ise 93.60 dolar civarında. Türkiye’de de piyasalar bu gelişmelerden etkilendi. Önemli ekonomik verilerin açıklanmadığı bu hafta, Japon ve Kanada derecelendirme kuruluşlarından gelen yeni not artırımlarına rağmen; küresel gelişmeler, TCMB’nin yüklü faiz indirimleri ve kar realizasyonları nedeniyle kurlar önemli oranda artış gösterdi. Faizler de rekor düşük seviyelerden tekrar %5’in üzerine çıktı. Borsa haftanın ilk günlerinde sert düşüş gösterdi Bugün itibariyle piyasalar biraz daha sakin. Döviz kurlarındaki ve sepet bazında TL’nin düzeyi şu an için Merkez Bankası’nı rahatsız etmemekte. Ancak daha fazla değer kaybı halinde bankanın müdahale etmesi mümkün olabilir. Küresel piyasalarda biraz rahatlama olması halinde, yakın zamanda 3 kuruluştan “yatırım yapılabilir ülke” konumu alan Türkiye ekonomisinde kurlarda biraz geriye dönüş yaşanması beklenebilir. Özellikle yaz aylarında artabilecek döviz girişlerinin de buna destek olacağını tahmin etmekteyiz. Diğer taraftan, faizlerde bir normalizasyon süreci yaşamaktayız ve faiz düzeyi küresel piyasalardaki olumsuz ortam ve Türkiye’den hızlı fon çıkışı nedeniyle hızlı yükseldi. Bu da bizce Merkez Bankası’nın faiz indirimlerinde daha temkinli olması gereğinin bir sinyali olarak algılanmalı. Merkez Bankası’nın, Fed’in parasal genişlemeden çıkış sinyalleri verdiği bir ortamda kur ve faizlerdeki yükselmeye karşı çok daha dikkatli adım atmasının gereğine inanmaktayız. Küresel piyasalarda tedirginliğin artması, parasal genişleme politikalarında tersine dönüş ve bununla beraber faizlerde yükselme eğiliminin hızlanması; yavaş büyüme sürecini devam ettiren Türkiye ekonomisi ve piyasalarındaki mevcut durumun kısa zamanda negatif olarak değişmesine yol açabilir. Ayrıca Suriye, Irak ve Ortadoğu’daki gelişmeler, barış sürecindeki kritik aşamalar ve seçim ile anayasa referandumu süreçlerinin yaklaşması, orta ve uzun vadede ekonominin olumsuz etkilenmesine neden olabilir. Bu arada haftaya Mayıs ayına ilişkin imalat sanayii kapasite kullanım oranları ve Nisan ayı dış ticaret verileri açıklanacak. 9 Önümüzdeki hafta para piyasalarının özellikle küresel piyasalardaki gelişmelere bağlı olarak hareket edebileceğini öngörmekteyiz. Küresel piyasalarda oluşabilecek bir rahatlama kur ve faizlerin bir miktar gerilemesine yol açabilir. Mevcut durumun sürmesi ve Fed’in parasal genişlemeden çıkış uygulamasına dönük her veri ve açıklama ise küresel piyasalarda dalgalanmaya neden olabilecektir. Bu da gelişmekte olan ülkelere ve Türkiye’ye dönük risk iştahındaki azalmanın devam etmesine ve kur ve faizlerde yukarı yönlü harekete yol açabilecektir. Türkiye’nin yatırım yapılabilir ülke konumunun güçlenmesi ise orta vadede TL’deki değer kaybını sınırlayabilir ve faizlerdeki hareketlerin daha sınırlı kalmasını temin edebilir. Daha fazla bilgi için: Dr. M.Veyis Fertekligil, Baş Ekonomist e-posta: veyis.fertekligil@tbank.com.tr Tel: 0212 – 368 35 20 UYARI NOTU: Bu rapor Turkland Bank A.Ş. (T-Bank) tarafından güvenilir olduğuna inanılan kamuya açık kaynaklardan elde edilen bilgiler kullanılmak suretiyle, sadece bilgilendirme amacıyla hazırlanmış olup, hiçbir şekilde finansal enstrümanların alım veya satımı konusunda tavsiye veya finansal danışmanlık hizmeti sağlanması olarak yorumlanmamalıdır. T-Bank bu raporda yer alan bilgilerin doğru ve tam olması konusunda herhangi bir şekilde garanti vermemektedir. T-Bank bu raporda yer alan bilgilerde herhangi bir bildirimde bulunmaksızın değişiklik yapma hakkına sahiptir. Bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan T-Bank hiçbir şekilde sorumluluk kabul etmemektedir. 10