haftalık rapor

advertisement

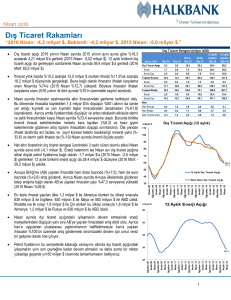

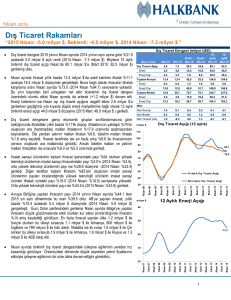

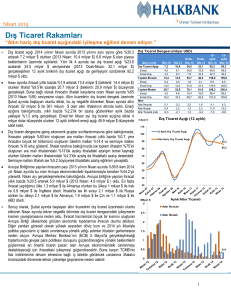

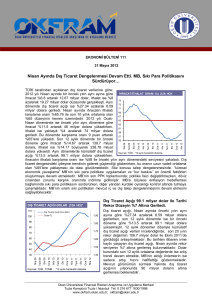

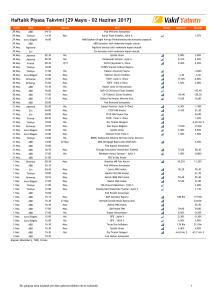

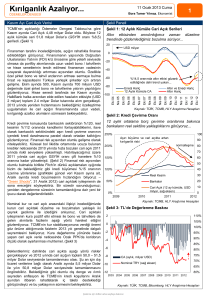

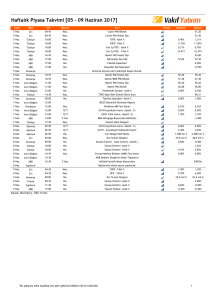

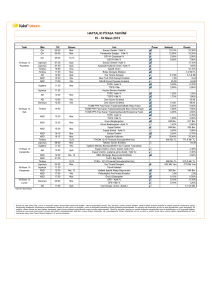

HAFTALIK RAPOR 01 Aralık 2014 Ekim ayında dış ticaret açığı 6.3 milyar dolar seviyesine geriledi. TÜİK tarafından açıklanan verilere göre, Ekim ayında dış ticaret açığı 6.3 milyar dolar ile piyasa beklentisinin altında açıklandı. Euro Bölgesi ekonomisine ilişkin endişelerin devam etmesine karşın ihracattaki olumlu seyrin korunması ve ithalatta yıllık bazda sınırlı da olsa görülen gerilemenin desteğiyle dış ticaret açığı Ekim ayında da toparlanmaya devam etti. Son dönemde petrol fiyatlarındaki düşüşün enerji maliyeti yüksek olan gelişmekte olan ülkelere olası olumlu etkilerinin konuşulmaya başlanılması Türkiye’ye ilişkin algıları da etkiliyor. Bununla birlikte dış ticaret açığında devam eden daralma cari açığın öncülü olması bakımından olumlu işaretler barındırıyor. Bu haftaki raporumuzda Ekim ayı dış ticaret dengesi gelişimini yakından ele alacağız. Enerji ve Altın Hariç Dış Ticaret Açığı (yıllık, milyar $) Dış Ticaret Açığı (yıllık, milyar $) Kaynak: TÜİK İthalat (y-y, %) Eki.14 Nis.14 Eki.13 Nis.13 Eki.12 Nis.12 Eki.11 Nis.11 Eki.10 Nis.10 60 40 20 0 -20 -40 -60 Eki.09 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 120 100 80 60 40 20 00 İhracat (y-y, %) Kaynak: TÜİK TÜİK tarafından açıklanan verilere göre, Ekim ayında dış ticaret açığı geçtiğimiz yılın aynı dönemine göre %15.8 azalarak 6.3 milyar dolar ile 6.4 milyar dolar olan beklentimizin hafif altında gerçekleşti (piyasa beklentisi: 6.7 milyar dolar). Böylece, Ocak ayı itibarıyla düşmeye başlayan 12 aylık kümülatif dış ticaret açığı, söz konusu düşüşünü Ekim ayında da sürdürerek 2013 yılındaki 97.1 milyar dolar seviyesinden 84.7 milyar dolar seviyesine geriledi. Ekim ayında geçen yılın aynı dönemine göre %7.3 artış kaydederek 12.9 milyar dolar seviyesinde gerçekleşen ihracat, beklentimize paralel gerçekleşti. İthalat ise geçen yılın aynı ayına göre %1.5 azalarak 19.2 milyar dolar ile 19.3 milyar dolar olan beklentimizin bir miktar altında gerçekleşti. Dış ticaret açığının pozitif gelişimini Ekim ayında da sürdürmesinde, ihracattaki artış belirleyici rol oynarken ithalatın gerileme hızındaki artış dış ticaret açığına olumlu bir gelişme olarak yansıdı. Söz konusu veriler ışığında, Ekim ayında son yedi ayın en düşük seviyesine gerileyerek pozitif bir görünüm sergileyen dış ticaret açığı, yılın ilk 10 aylık döneminde, geçen yılın aynı dönemine göre %18.2 düşüş yaşayarak 67.6 milyar dolar olarak gerçekleşmiş oldu. Bu yılın başından bu yana olumlu bir performans sergileyen yıllıklandırılmış dış ticaret açığı verilerine bakıldığında, söz konusu toparlanmanın ihracattaki artışın ve ithalattaki gerilemenin desteğiyle Ekim ayında da sürdürüldüğü görülüyor. Ekim ayında enerji ihracatında yaşanan %3.1 oranındaki artış ile enerji ithalatında görülen %8.9’luk gerilemenin yanı sıra altın ithalatındaki %42.5’lik azalış yıllıklandırılmış enerji ve altın ticareti hariç dış ticaret açığında Ocak ayında başlayan iyileşmenin Ekim ayında da devam ettirilmesinde belirleyici oldu. İhracat verilerinin Ekim ayındaki yıllık yüzde değişimi incelendiğinde, Ağustos ayından bu yana ihracat artışının ivme kazandığının görülmesi, ihracatın dış ticaret açığındaki toparlanmaya daha fazla katkıda bulunduğuna işaret ediyor. Eylül ayında bir önceki yılın aynı dönemine göre %0.1 düşüşle sınırlı bir iyileşme sergileyen ithalat ise, Ekim ayında %1.5 oranında gerileyerek dış ticaret açığına yaptığı pozitif katkıyı arttırdı. 2014 yılı dış ticaret dengesinin iyileşmesinde önemli rol oynayan altın ticareti verilerine 2.8 baktığımızda, Ekim ayında altın ihracatında hafif 2.4 bir gelişme olduğu görülüyor. Altın ithalatının ise 2 Eylül ayına göre %42.5 oranında azalış 1.6 kaydetmesiyle altın ticaretinin Ekim ayında dış 1.2 ticaret açığının toparlanmasına destek verdiği 0.8 görülüyor. Altın ithalatında yılın başından bu yana 0.4 zaman zaman artışlar yaşanmasına rağmen ilk 10 0 aylık dönemde geçtiğimiz yılın aynı dönemine göre belirgin bir düşüşün yaşanması altın Kaynak: TÜİK ticaretinin dış ticaret açığı üzerindeki negatif etkisinin hafiflediğini gösteriyor. Ancak, kuyumculuk sektörüne getirilen taksitlendirme imkanı ve gelecek yıl görülmesi beklenilen baz etkisi sebebiyle altın ithalatında yeniden bir artış yaşanabilir. Altın ithalatı (milyar $) Ekonomik Sınıflandırmaya Göre İthalat Gelişimi (y-y, %) 30 20 10 0 -10 -20 -30 Ara Malı Sermaye Malı Eyl.14 Tem.14 May.14 Mar.14 Oca.14 Kas.13 Eyl.13 Tem.13 May.13 Mar.13 Oca.13 Kas.12 Eyl.12 Tem.12 -40 Tüketim Malı Kaynak: TÜİK Enerji İthalatı (milyar dolar) Brent Petrol (dolar/varil, sağ eksen) 6 150 5 130 4 110 90 2 70 1 50 0 30 02.2009 06.2009 10.2009 02.2010 06.2010 10.2010 02.2011 06.2011 10.2011 02.2012 06.2012 10.2012 02.2013 06.2013 10.2013 02.2014 06.2014 10.2014 3 Kaynak: Bloomberg Geniş ekonomik grupların sınıflandırmasına göre ithalat alt kalemlerinin yıllık değişim hızı genel olarak gerileme yaşarken, Ağustos ayında baz etkisiyle bir artış yaşadıktan sonra Eylül ayının ardından Ekim ayında yeniden gerileme gösterdi. Toplam ithalatın %73’ünü oluşturan ara malı ithalatı geçen yılın aynı dönemine göre %0.5’lik; sermaye malı ithalatı %1.4’lük sınırlı bir azalış gösterirken, tüketim malı ithalatındaki yıllık gerileme %6.9 ile diğer kalemlere göre daha belirgin oldu. Ara malı ve sermaye malı ithalatlarında görülen gerilemeyle birlikte, ihracatlarında da sınırlı bir artış yaşanması yurt içi talepte azalış yaşanmaya devam ettiğine işaret ediyor. Son dönemde petrol fiyatlarında görülen gerileme ekonomisi emtiaya bağlı olan Rusya gibi ekonomileri olumsuz etkilerken, Türkiye gibi enerji maliyeti yüksek olan gelişmekte olan ülke ekonomileri için olumlu bir tablo çiziyor. Ekim ayı itibarıyla 55.6 milyar dolar olan 12 aylık enerji ithalatı geçen yıl ortalamasına (57.4 milyar dolar) göre gerilemiş görünse de dış ticaret dengesi üzerinde baskı yaratan unsurların başında gelmeye devam ediyor. Halihazırda son 5 yılın en düşüğüne gerileyen petrol fiyatlarında görülen bu gerilemenin önümüzdeki dönemlerde de devam etmesi, miktar bazında enerji ithalatımızda bir değişiklik olmasa da maliyet bakımından dış ticaret açığını düşürücü yönde katkıda bulunacaktır. 2 İhracattaki düzelmenin ithalata oranla daha fazla oluşu dış ticaret açığında yılbaşından bu yana Yıllıklandırılmış, milyar dolar görülen toparlanmanın devam etmesini sağlıyor. 13 80 Yıllık Değişim (%, sağ eksen) Ticaret yaptığımız önemli ülkelerden biri olan 12 60 Irak’a yapılan ihracatımızda ise Temmuz ayında 11 40 gördüğümüz sert gerilemenin ardından, söz 10 20 9 konusu gerilemede ivme kaybı yaşamaya 8 0 başlamıştık. Ekim ayı itibarıyla Irak’a yapılan 7 -20 ihracat yıllık bazda 11.3 milyar dolar iken, geçen 6 -40 yılın aynı dönemine göre yaşanan gerileme Eylül 5 4 -60 ayına göre sınırlı bir artış gösterse de TemmuzEki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Ağustos dönemindeki kadar sert olmaması Kaynak: TÜİK bölgeye dair ihracat performansımızın olumsuz etkilendiği endişelerin azaldığına işaret ediyor. Bununla birlikte, Ekim ayında en fazla ihracat yaptığımız ülke olan Almanya’ya yapılan ihracat 1.3 milyar dolar olurken, bu ülkeyi 860 milyon dolarlık ihracat ile İngiltere ve 857 milyon dolar ile Irak takip etti. Irak'a Yapılan İhracat Mevsim ve Takvim Etkisinden Arındırılmış (Milyar dolar, 3 Aylık Har. Ort.) Arındırılmış Dış Ticaret Dengesi Arındırılmamış Dış Ticaret Dengesi 11 10 9 8 7 6 5 Kaynak: TÜİK Eki.14 Tem.14 Nis.14 Oca.14 Eki.13 Nis.13 Tem.13 Oca.13 Eki.12 Tem.12 Nis.12 Oca.12 Eki.11 Tem.11 4 Mevsim ve takvim etkisinden arındırılmış verilerle ihracat Ekim ayında bir önceki aya göre %0.9 azalarak 12.9 milyar dolar, ithalat ise %0.8 artışla 19.7 milyar dolar seviyesinde gerçekleşti. Böylelikle Ekim ayında dış ticaret açığı arındırılmış verilerle 6.8 milyar dolar ile arındırılmamış dış ticaretin 500 milyon dolar üzerinde gerçekleşmiş oldu. Yandaki grafiğe baktığımızda ise, mevsimsellikten arındırılmış dış ticaret açığının Haziran ayından beri devam eden gerileyişi Ekim ayında değişiklik göstermediğini görüyoruz. Ekim ayında arındırılmış veriler ile arındırılmamış veriler arasındaki fark 0.4 puandan 0.3 puana sınırlı bir gerileme gösterdi. Mevsim ve takvim etkisinden arındırılmış verilerin dış ticarette işaret ettiği iyileşmeyi petrol fiyatlarında görülen gerilemenin de destekleyeceğini düşünüyoruz. 3 Sonuç olarak, Ekim ayında dış ticaret açığı 6.3 milyar dolar ile 6.4 milyar dolar olan beklentimizin hafif altında gerçekleşti (piyasa beklentisi : 6.7 milyar dolar). Ekim ayında ihracat beklentilerimize paralel gelirken ithalat ise beklentimizin 100 milyon dolar altında açıklandı. Ekim ayında dış ticaret açığının toparlanmasını devam ettirmesinde ihracatın artan olumlu katkısı önemli rol oynarken ithalatta yaşanan gerileme de dış ticaret açığına pozitif etki yaptı. Petrol fiyatlarında Haziran ayından bu yana görülen %30’luk bir gerilemenin enerji maliyetini düşürücü yönde etki yapacak olması önümüzdeki dönem dış ticaret ve cari işlemler açığına olumlu yönde katkı yapacaktır. OPEC’in (Petrol İhraç Eden Ülkeler) dün gerçekleştirmiş olduğu toplantıda petrol üretiminde değişikliğe gidilmeme kararının alınmış olması petrol fiyatlarındaki aşağı yönlü hareketi hızlandırdı. Ancak, önümüzdeki dönemlerde altın ithalatının baz etkisiyle yeniden artış gösterme ihtimali ve iç talepte beklenilen olumlu artışın ithalat üzerinde yapacağı baskı, petrol fiyatlarındaki düşüşün dış ticaret açığına yapacağı olumlu katkıyı sınırlandırabilecektir. Petrol fiyatlarındaki düşüşle birlikte dolar ve euro karşısında değer kaybeden TL ihracatımızı destekleyecekken, petrol fiyatlarındaki düşüş trendinin daha uzun dönemli olması küresel ekonomilere dair oluşabilecek büyüme endişeleri ise ihracattaki bu olumlu seyri sınırlandırabilir. Bununla birlikte, özellikle ekonomisi petrole dayalı ve aynı zamanda tiraret ortaklarımızdan biri olan Rusya ekonomisinin son dönemde petrol fiyatlarındaki düşüşten olumsuz etkilenebilecek olmasının yanısıra diğer önemli ticaret ortağımız olan Euro Bölgesi ekonomisine ilişkin durgunluk endişeleri ihracatımız üzerinde baskı yaratabilir. Bu olumsuz gelişmelere karşın, yabancı analistlerin de vurguladığı gibi Irak kaynaklı ihracatımızdaki yavaşlamanın normale dönmeye başlaması ihracat performasnsımızı etkileyen olumlu gelişmelerin başında geliyor. Halihazırda 84.7 milyar dolar seviyesinde olan yıllık dış ticaret açığındaki toparlanmanın devam ederek yılsonunu 82.6 milyar dolar seviysinden tamamlamasını bekliyoruz. Önümüzdeki yıl, özellikle petrol fiyatlarının dış ticaret açığına yapacağı olumlu katkıyı, artan iç talep sebebiyle petrol hariç ithalatta görebileceğimiz yükseliş sınırlandırabilecektir. Son açıklanan ve hem piyasa beklentisinin hem de bir önceki ayın üzerinde artış gösteren Kasım ayı PMI imalat endeksinin alt kalemlerine bakıldığında yeni siparişlerde görülen artış iç ve dış talebin canlanacağına işaret ediyor. TCMB’nin de belirttiği gibi önümüzdeki dönemlerde iç tüketimin büyümeye katkısının daha fazla olması durumu, petrol fiyatlarının ve ihracattaki olumlu seyrin dış ticaret açığı üzerindeki pozitif etkisini sınırlandırabilecektir. Tüm bu gelişmeler ışığında yıllık dış ticaret açığının 2015 yılsonunu 85.4 milyar dolar seviyesinde tamamlamasını bekliyoruz. 4 Haftalık Veri Takvimi (01 – 05 Aralık 2014) Tarih 01.12.2014 Ülke 03.12.2014 PMI İmalat Endeksi (Kasım) 51.5 52.2 (açıklandı) PMI İmalat Endeksi (Kasım) 54.7 55.0 ISM İmalat Endeksi (Kasım) 59.0 58.0 Euro Bölgesi PMI İmalat Endeksi (Kasım) 50.4 50.4 Almanya PMI İmalat Endeksi (Kasım) 50.0 50.0 Fransa PMI İmalat Endeksi (Kasım) 47.6 47.6 İtalya PMI İmalat Endeksi (Kasım) 49.0 49.4 GSYH (3. çeyrek, ç-ç) -%0.1 -%0.1 M4 Para Arzı (Ekim, a-a) -%0.7 -- PMI İmalat Endeksi (Kasım) 53.2 53.0 Japonya PMI İmalat Endeksi (Kasım) 52.1 -- ABD ISM New York Endeksi (Kasım) 54.8 55.0 Euro Bölgesi ÜFE (Ekim, a-a) %0.2 -%0.3 Türkiye TÜFE (Kasım, a-a) %1.9 %0.12 ÜFE (Kasım, a-a) ADP Özel İstihdam (Kasım) PMI Hizmet Endeksi (Kasım) Fed Bej Kitap Euro Bölgesi PMI Hizmet Endeksi (Kasım) Perakende Satışlar (Ekim, a-a) 05.12.2014 Beklenti ABD ABD 04.12.2014 Önceki Türkiye İngiltere 02.12.2014 Açıklanacak Veri %0.92 -- 230 Bin Kişi 224 Bin Kişi 56.3 56.5 -- -- 51.3 51.3 -%1.3 %0.5 Almanya PMI Hizmet Endeksi (Kasım) 52.1 52.1 Fransa PMI Hizmet Endeksi (Kasım) 48.8 48.8 İtalya PMI Hizmet Endeksi (Kasım) 50.8 50.2 İngiltere PMI Hizmet Endeksi (Kasım) 56.2 56.5 Japonya PMI Hizmet Endeksi (Kasım) 48.7 -- ABD Haftalık İşsizlik Maaşı Başvuruları 313 Bin Kişi 295 Bin Kişi Fransa İşsizlik Oranı (3 . Çeyrek) %10.2 %10.3 İngiltere BOE Faiz Toplantısı (Aralık) -- -- ABD Tarımdışı İstihdam (Kasım) 214 Bin Kişi 225 Bin Kişi İşsizlik Oranı (Kasım) %5.8 %5.8 -43.0 Milyar $ -41.2 Milyar $ Fabrika Siparişleri (Ekim, a-a) -%0.6 %0.0 Euro Bölgesi GSYH (3. çeyrek, ç-ç, öncül) %0.2 %0.2 Almanya Fabrika Siparişleri (Ekim, a-a) %0.8 %0.5 Japonya Öncü Göstergeler Endeksi (Kasım, öncül) 105.6 104.1 Dış Ticaret Dengesi (Ekim) 5 TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 20 15 10 15 2.1 5 10 0 -5 5 -10 0 -15 Sanayi İnşaat Ticaret 2014-I 2014-II 2013-III 2013-IV 2013-I 2013-II 2012-IV 2012-II 2012-III 2012-I 2011-IV 2011-II 2011-I 1999Ç4 2000Ç2 2000Ç4 2001Ç2 2001Ç4 2002Ç2 2002Ç4 2003Ç2 2003Ç4 2004Ç2 2004Ç4 2005Ç2 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 2014Ç2 Tarım Kaynak:TÜİK Kaynak:TÜİK 2011-III -5 -20 Ulaştırma Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) 40 20 Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (yy, %) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 7 30 15 5 20 10 10 5 0 0 -3 -10 -5 -5 Harcama Bileşenleri Büyüme Hızları (%) 50 3 Eyl.14 Oca.14 Eyl.13 Oca.13 Eyl.12 Oca.12 May.14 İthalat Eyl.11 2014-I 2014-II 2013-IV 2013-II 2013-III İhracat May.13 Yatırım 2013-I 2012-IV 2012-II 2012-III 2012-I 2011-III Devlet -1 May.12 Tüketim 2011-IV 2011-I 2011-II 1 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) 80000 60000 40000 20000 Eki.01 Nis.02 Eki.02 Nis.03 Eki.03 Nis.04 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 0 Kaynak: OSD, VakıfBank 210 190 170 150 130 110 90 70 188.8 Haz.09 Eyl.09 Ara.09 Mar.10 Haz.10 Eyl.10 Ara.10 Mar.11 Haz.11 Eyl.11 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 Eyl.13 Ara.13 Mar.14 Haz.14 Eyl.14 100000 Aylık Sanayi Ciro Endeksi (2010=100) Kaynak:TÜİK 6 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 2500000 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 85 80 75 70 65 60 55 Kaynak:Hazine Müsteşarlığı Kaynak: TCMB PMI Endeksi PMI Imalat Endeksi 60 55 50 45 40 35 Kas.05 May.06 Kas.06 May.07 Kas.07 May.08 Kas.08 May.09 Kas.09 May.10 Kas.10 May.11 Kas.11 May.12 Kas.12 May.13 Kas.13 May.14 Kas.14 30 Kaynak:Reuters 7 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25 14 12 10 8 6 4 2 0 20 8.96 15 10.10 10 05 9.04 00 Kaynak: TCMB Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 -05 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) UBS Emtia Fiyat Endeksi (sağ eksen) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 Kaynak: Bloomberg Enerji TÜFE Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 Eki.13 Oca.14 Nis.14 Tem.14 Eki.14 31.10.2007 31.03.2008 29.08.2008 30.01.2009 30.06.2009 30.11.2009 30.04.2010 30.09.2010 28.02.2011 31.07.2011 31.12.2011 31.05.2012 31.10.2012 31.03.2013 30.08.2013 31.01.2014 30.06.2014 31.11.2014 260 240 220 200 180 160 140 120 100 Gıda 20 18 16 14 12 10 8 6 4 2 0 Kaynak: TCMB Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) 135 8 7.50 125 7 120 115 110.43 110 105 Kaynak: TCMB Eki.14 Nis.14 Eki.13 Nis.13 Eki.12 Nis.12 Eki.11 Nis.11 Eki.10 Nis.10 100 Eki.08 5.5 6.87 Eki.09 6.5 6 130 Nis.09 7.5 Kaynak: TCMB 8 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 17 16 15 14 13 12 11 10 09 08 07 İstihdam Oranı (%) Kaynak: TÜİK Ağu.14 Şub.14 Ağu.13 Şub.13 Ağu.12 Şub.12 Ağu.11 Şub.11 Ağu.10 Şub.10 Ağu.09 Şub.09 Ağu.08 53 51 49 47 45 43 41 39 37 35 Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Kaynak: TOBB 9 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 Kaynak: TCMB -12000 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 0 Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105 95 85 75 65 55 Kaynak: TCMB Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 10 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Bütçe Dengesi (12 aylık toplam-milyar TL) Faiz Dışı Denge (12 aylık-milyar TL) 10000 Eki.14 Eki.13 -3 Nis.14 -60000 Eki.12 7 Nis.13 -50000 Eki.11 17 Nis.12 -40000 Nis.11 27 Eki.10 -30000 Eki.09 37 Nis.10 -20000 Nis.09 47 Eki.08 -10000 Kaynak: TCMB Kaynak:TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı 11 2013 2012 2011 2010 2009 2008 2001 200 2007 250 28.1 2006 300 45 40 35 30 25 20 15 10 5 0 2005 350 220 200 180 160 140 120 100 80 60 2004 400 Türkiye'nin Net Dış Borç Stoku/GSYH (%) 2003 450 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2002 Eki.07 57 Nis.08 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nominal Faiz 25 25 20 20 15 15 10 10 5 5 0 0 Kas.04 May.05 Kas.05 May.06 Kas.06 May.07 Kas.07 May.08 Kas.08 May.09 Kas.09 May.10 Kas.10 May.11 Kas.11 May.12 Kas.12 May.13 Kas.13 May.14 Kas.14 Kas.14 Kas.13 May.14 Kas.12 May.13 Kas.11 May.12 May.11 Kas.10 Kas.09 May.10 Kas.08 May.09 Kas.07 May.08 May.07 Kas.06 -5 Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH* (%) Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 2.4 1.7 -2.26 0.25 88.7 Euro Bölgesi 0.8 0.3 2.88 0.05 -11.60 Almanya 1.2 0.50 7.52 0.05 99 Fransa 0.40 0.50 -1.61 0.05 -22.60 İtalya -0.30 0.20 -1.99 0.05 100.20 Macaristan 3.20 -0.40 1.05** 2.10 -19.40 Portekiz 1.10 0.10 -2.02** 0.05 -21.40 İspanya 1.60 -0.40 0.70 0.05 -11.80 Yunanistan 1.60 -1.80 0.68 0.05 -49.90 İngiltere 3.00 1.30 -3.34 0.50 -2.00 Japonya -1.20 2.90 0.70 0.10 38.90 Çin 7.30 1.60 2.35** 5.60 103.40 Rusya 0.70 8.30 1.56 8.25 -- Hindistan 5.30 4.98 -1.99 8.00 -- Brezilya -0.24 6.59 -3.63 11.25 109.70 G.Afrika 1.40 5.90 -5.24** 5.75 -1.00 2.10 8.96 8.25 68.70 -7.9 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir. **: 2012 verisi. Türkiye 12 Türkiye Makro Ekonomik Görünüm 2012 2013 En Son Yayımlanan 2014 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla. Milyon TL) 1 415 786 1 561 510 423 920 (2014 2Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%) 2.2 4.0 2.1 (2014 2Ç) 3.3 Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd) 2.5 3.4 2.2 (Eylül 2014) -- Kapasite Kullanım Oranı (%) 74.2 74.6 74.5 (Kasım 2014) -- İşsizlik Oranı (%) 9.2 10.0 10.1 (Ağustos 2014) 9.6 Fiyat Gelişmeleri TÜFE (y-y. %) 6.16 7.40 8.96 (Ekim 2014) 9.3 ÜFE (y-y. %) 2.45 6.97 9.04 (Ekim 2014) -- Parasal Göstergeler (Milyon TL) M1 167,404 225,331 243,870 (21.11.2014) -- M2 731,770 910,052 985,123 (21.11.2014) -- M3 774,651 950,979 1,032,361 (21.11.2014) -- Emisyon 54,565 67,756 76,126 (21.11.2014) -- TCMB Brüt Döviz Rezervleri (Milyon $) 100,320 112,002 112,567 (21.11.2014) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 3.50 7.50 (28.11.2014) -- TRLIBOR O/N 5.78 8.05 9.43 (28.11.2014) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 48,497 65,004 2,224 (Eylül 2014) 44,000 İthalat 236,545 252,140 19,184 (Ekim 2014) İhracat 152,462 152,803 12,933 (Ekim 2014) --- Dış Ticaret Açığı 84,083 99,337 6,251 (Ekim 2014) 82,600 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 386.5 403.0 411.1 (Ekim 2014) -- Merkezi Yön. Dış Borç Stoku 145.7 182.8 188.6 (Ekim 2014) -- Kamu Net Borç Stoku 240.6 197.6 186.5 (2014 2Ç) -- Kamu Ekonomisi (Milyon TL) 2012 Ekim 2013 Ekim Bütçe Gelirleri 27,345 30,018 34,175 (Ekim 2014) -- Bütçe Giderleri 31,749 33,188 37,185 (Ekim 2014) -- Bütçe Dengesi 4,404 -3,170 -3,010 (Ekim 2014) -- Faiz Dışı Denge -681 -761 3,994 (Ekim 2014) -- 13 Vakıfbank Ek V konomik Araştırmalar ek konomik.arastirm malar@vakifbank k.com.tr Cem Eroğğlu Müdür cem.eroglu@va akifbank.com.tr Nazan Kılıç Müdür Yard dımcısı nazan.kilic@vakkifbank.com.tr Buket Alkkan Uzman buket.alkan@va akifbank.com.tr 0212‐398 19 03 Fatma Özzlem Kanbur Uzman fatmaozlem.kan nbur@vakifbank.com.tr 0212‐398 18 91 Sinem Ullusoy Uzman Yard dımcısı sinem.ulusoy@vakifbank.com.tr 0212‐398 19 05 Elif Engin n Uzman Yard dımcısı elif.engin@vakifbank.com.tr 0212‐398 18 92 0212‐398 18 98 0212‐398 19 02 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte vee bu rapor ve için ndeki bilgilerin Türkiye V kullanılm ması nedeniyle do oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b bu raporda yer alan bilgilerde daha önced den bilgilendirme e yapmaksızın kıs men veya tamam men değişiklik yap pma hakkına sahi ptir. Vakkıfbank Ekonom mik Araştırmalarr