genel-publıc genel-publıc

advertisement

GENEL-PUBLIC

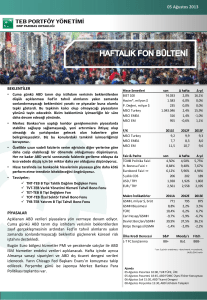

Makro Ekonomik Gündem ve Beklentiler

03.10.2016

Küresel Piyasalar

Avrupa bankacılık sistemi sorgulanıyor

Geçtiğimiz hafta küresel piyasalar Deutsche Bank öncülüğünde

Avrupa

bankacılık

sistemine

yönelik

artan

endişelerle

dalgalanmalara sahne oldu. 2005-2007 döneminde kullandırdığı

konut kredileri ile bu kredilere dayalı türev ürünlerde usulsüzlük

yaptığı gerekçesiyle ABD Adalet Bakanlığı tarafından Almanya’nın

en büyük bankası Deutsche Bank’a 14 milyar dolar seviyesinde

kesilen cezanın ardından, Deutsche Bank’ın önemli büyüklükteki

bu cezayı karşılamakta güçlük çekeceği, bu konuda hükümetin

herhangi bir desteğinin olup olmayacağı gibi soru işaretleriyle

birlikte endişeler daha da artarak küresel risk algılamasını olumsuz

yönde etkiledi. Cuma günü ise söz konusu cezanın 5,4 milyar

dolara indirilebileceği yönünde basında haberler yer aldığını ve risk

algılamasında toparlanmayı beraberinde getirdiğini gördük.

8%

ABD GSYH (Yıllıklandırılmış çeyreksel değ.)

6%

4%

2%

-1%

-3%

-5%

-7%

06.16

06.15

06.14

06.13

06.12

06.11

06.10

06.09

06.08

06.07

06.06

06.05

06.04

06.03

06.02

-9%

06.01

Hundreds

Söz konusu cezanın, artan endişelerle yaşanan değer kaybıyla

birlikte 18,1 milyar dolara gerileyen Deutsche Bank’ın mevcut

piyasa değerinin bir miktar altındaki 14 milyar dolardan 5,4 milyar

dolara indirileceği yönündeki haberlerin kesinlik kazanması, söz

konusu endişelerin azalmasına yardımcı olarak küresel risk

algılamasında toparlanmanın devamına yardımcı olabilir. Ancak

konunun sadece ABD Adalet Bakanlığı tarafından kesilen cezayla

sınırlı olmayışı ve Deutsche Bank dahil Avrupa bankacılık

sistemindeki sorunların devam etmesi, bankacılık sistemine

yönelik yapısal tedbirler alınmadığı müddetçe risklerin ön planda

kalmaya devam etmesine ve küresel risk algılaması üzerinde baskı

unsuru olarak belirmesine neden olabilr.

FED Faiz Projeksiyonu

62

Çin PMI verisi iç talepte iyileşmeye işaret etti

Çin’de haftasonu açıklanan Eylül ayı resmi imalat sektörü PMI

endeksi 50,4 ile önceki aya göre değişim göstermezken; hizmet

sektörü PMI endeksi 53,5’ten 53,7’ye yükseldi. İmalat sektörü

aktivitesi bir önceki aya göre değişim göstermese de genişleme

bölgesinde yer almaya devam ederken, hizmet sektörü

aktivitesindeki iyileşmeyi hükümetin ‘iç talep kaynaklı büyüme’

modeliyle uyumlu ve olumlu bir gelişme olarak değerlendiriyoruz.

Çin İmalat PMI

60

Çin Hizmet PMI

58

56

54

52

50

GENEL-PUBLIC

09.16

05.16

01.16

09.15

05.15

01.15

09.14

05.14

01.14

09.13

05.13

11%

350

10%

150

9%

-50

8%

-250

7%

-450

6%

ABD Tarımdışı İstihdam (Aylık değ.)

-650

5%

ABD İşsizlik Oranı (Sağ eks.)

08.16

02.16

08.15

02.15

08.14

02.14

08.13

02.13

08.12

02.12

08.11

02.11

4%

08.10

-850

02.10

ABD ekonomisinin güçlü yanı olarak öne çıkan işgücü

piyasasındaki iyileşmenin devam edip etmeyeceği önemli olmakla

birlikte, söz konusu iyileşmenin ücret artışlarıyla teyit edilememesi

soru işaretlerini de beraberinde getiriyor. Bu nedenle Eylül ayında

ücret artışlarıyla birlikte iyileşen istihdam piyasası verilerinin

açıklanması, FED’in faiz artırımı için Aralık ayında aksiyon alacağı

yönündeki beklentileri artırabilir (Bloomberg tahminlerine göre

Aralık ayında faiz artımına verilen olasılık %59,3 seviyesinde

bulunuyor).

550

08.09

ABD’de istihdam verileri takip edilecek

Deutsche Bank öncülüğünde sorgulanan Avrupa bankacılık

sisteminin yanı sıra bu hafta küresel risk algılamasının

yönlendiricilerinden biri ABD’de açıklanacak ekonomik veriler olup,

Cuma günü açıklanacak Eylül ayı istihdam verieri FED beklentileri

ve özellikle de gelişen ülke varlıkları açısından önemli olacak.

01.13

09.12

48

GENEL-PUBLIC

Makro Ekonomik Gündem ve Beklentiler

İç Piyasalar

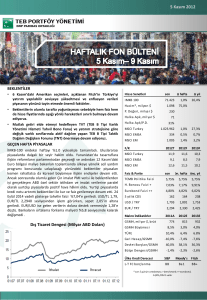

Hazine ihalelerinde sıkıntı yaşanmadı

160

Geçtiğimiz hafta, Moody’s kararı sonrası daha önemli hale gelen

Hazine Müştesarlığı tarafından gerçekleştirilen tahvil ihaleleri takip

edildi. Moody’s not indirimi kararının tahvil piyasasında etkisinin

sınırlı olduğunu, gerek faiz oranları gerekse de talep tarafındaki

tatmin edici seviyeler nedeniyle olumlu bir tablo çizdi. Böylece,

Hazine Müşteşarlığı Eylül ayı borçlanma programını başarıyla

tamamlamış oldu.

150

140

130

120

110

12 aylık ihracat (Milyar $)

100

12 Aylık İhracat (Altın hariç, milyar $)

TÜİK ve Ticaret Bakanlığı işbirliğiyle oluşturulan dış ticaret

verilerine göre, aylık dış ticaret açığı Ağustos ayında 4,7 milyar

dolar ile, bir önceki yılın aynı döneminde kaydedilen 4,9 milyar

dolara göre bir miktar ılımlı seviyede gerçekleştiğini görüyoruz. Dış

ticaret verisinin detaylarına baktığımızda, ihracatta özellikle altın

ihracatının katkısına bağlı olarak yükselişin yaşandığını, ithalattaki

yükselişin

ise

ağırlıklı

olarak

hammade

ithalatından

kaynaklandığını görüyoruz. Böylece, 12 aylık dış ticaret açığı 55,5

milyar dolar seviyesine indi (Temmuz sonunda 55,8 milyar dolar;

2015 sonunda 63,4 milyar dolar idi). 2016 sonu dış ticaret

tahminimiz ise 57 milyar dolar.

08.16

04.16

12.15

08.15

04.15

12.14

08.14

04.14

12.13

08.13

04.13

12.12

08.12

04.12

12.11

08.11

04.11

12.10

Dış dengedeki iyileşme ivme kaybediyor

08.10

04.10

90

110

100

90

80

70

60

50

40

Dış Ticaret Açığı (Milyar $, 12 aylık)

30

Altın Hariç

20

Altın ve Enerji Hariç

GENEL-PUBLIC

08.16

02.16

02.15

08.14

02.14

08.13

02.13

08.12

02.12

08.11

02.11

08.15

11.0%

TÜFE (Aylık değ.)

TÜFE (Yıllık değ., sağ eks.)

10.0%

2.5%

9.0%

1.5%

8.0%

7.0%

0.5%

6.0%

5.0%

-0.5%

4.0%

12.16

06.16

12.15

06.15

12.14

06.14

12.13

06.13

12.12

06.12

06.11

12.11

3.0%

12.10

-1.5%

Yıllık değ.

11%

Çekirdek Enf. ('I')

TÜFE

10%

9%

8%

7%

6%

08.16

05.16

02.16

11.15

08.15

05.15

02.15

11.14

08.14

05.14

02.14

11.13

08.13

05.13

02.13

5%

11.12

Bu hafta yurt içi gündemde, bugün Eylül ayı TÜFE ve ÜFE

enflasyonunun yanı sıra imalat PMI verileri takip edilecek. Bugün

açıklanacak TÜFE enflasyon verisinin ortalama piyasa

beklentilerinin altında bir artış yaşamasını bekliyoruz. Gıda

fiyatlarındaki ılımlı seyrin devam edeceği beklentimizin yanı sıra,

Eylül aylarında görülen sektörel bazdaki fiyat ayarlamalarının zayıf

iç talep koşulları nedeniyle bu ay görece sınırlı kalmış olabileceğini

düşünüyoruz. Bu görüşlerimiz doğrultusunda, TÜFE enflasyonunun

%0,64 seviyesindeki piyasa beklentisinin altında aylık %0,37’lik

artış göstermesini tahmin ediyoruz.

3.5%

08.12

Dış ticaret verilerinin detaylarını incelediğimizde, altın ticareti

ihracatı desteklemeye devam ederken, Temmuz ayında kaydedilen

727 milyon doların ardından, Ağustos ayında da 506 milyon

dolarlık katkının sağlandığını görüyoruz. Ocak - Ağustos

döneminde elde edilen 6,2 milyar dolarlık giriş de, geçtiğimiz yılın

aynı döneminde kaydedilen 5,9 milyar dolara göre daha güçlü bir

görünüme işaret ediyor. Euro bölgesine gerçekleştirilen ihracatın

Ağustos ayı itibariyle yıllık bazda %11,0’e hafif bir yavaşlama

kaydettiğini görüyoruz (Temmuz sonunda %11,1 idi). 8 aylık

dönemde düşen enerji maliyetinin ithalatı sınırlamada etkili

olmasına karşın, Temmuz ayında kaydedilen 2 milyar dolar

seviyesinden 2,4 milyar dolara yükselmesi, artan petrol fiyatlarına

bağlı olarak bu yükseliş trendinin yılın geri kalanında da devam

edebileceğine işaret etmesi risk oluşturuyor. Bu görüşlerimiz

doğrultusunda, enerji maliyetinin 2016’da 27 milyar dolara

gerilemesini sürdürmesini bekliyoruz (ortalama petrol fiyat

tahminimiz 43,5 milyar dolar/varil).

08.10

10

GENEL-PUBLIC

Tahvil-Bono Piyasaları (DİBS-Özel Sektör)

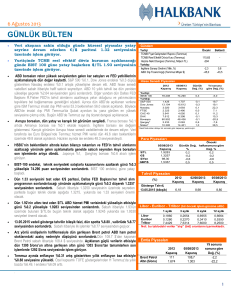

Kredi derecelendirme kuruluşu Moodys’in Türkiye’nin kredi notunu

yatırım yapılabilir seviyenin altına düşürmesinin ardından Pazartesi

günü TL cinsi varlıklarda sert değer kayıpları izlense de, özellikle

tahvil piyasasında yüklü ihale programına rağmen kayıplar büyük

ölçüde geri alındı. Ancak haftanın son iki işlem gününde Deutsche

Bank’ın bazı müşterilerinin bankada tuttukları pozisyonları

kapattıkları ve nakit paralarını çektiklerine dair haber akışı global

piyasalarda baskı yaratırken, tahvil piyasasında da satışlar ön

plana çıktı. Böylece 2 yıl vadeli gösterge tahvil haftalık bazda 3 baz

puan yükselişle %8,71, 10 yıl vadeli gösterge tahvil ise haftalık

bazda 21 baz puan yükselişle %9,72 bileşik seviyesinden

tamamladı. Hazine Müsteşarlığı ise haftanın ilk iki günü

gerçekleştirilen ihaleler ve kira sertifikası ihraçlarını başarı ile

gerçekleştiriken, iç borç çevirme oranı %107 seviyesinde oluştu.

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

30.09.2016

20.03.2014 (Yerel Seçim Öncesi)

12,0%

DIBS Verim Eğrisi

11,0%

10,0%

9,0%

8,0%

7,0%

6,0%

5,0%

4,0%

3M

6M

1Y

2Y

3Y

4Y

5Y

23.09.2016

9,8%

Hazine Müsteşarlığı'nın Cuma günü açıklamış olduğu iç borçlanma

stratejisine göre, Ekim ayında toplam 2,1 milyar TL'lik iç borç

servisine karşılık, toplam 1,9 milyar TL'lik iç borçlanma yapılması

programlanmaktadır. 2016 yılının en düşük itfası olacak ayda

beklenen iç borç çevirme oranı ise %90,5 seviyesindedir.

6Y

7Y

8Y

9Y

10Y

30.09.2016

DIBS Verim Eğrisi

9,5%

9,2%

8,9%

8,6%

8,3%

TL likiditede tarafında TCMB haftalık repo ihaleleri ile piyasayı 65

milyar TL fonlarken, ortalama fonlama maliyeti %7,77-7,79

aralığında gerçekleşti. Piyasa nakit akışında İller Bankası

ödemeleri kaynaklı 5 milyar TL giriş olurken, 12 milyar TL civarında

vergi çıkışı izlendi. TCMB’nin bankaları günlük bazda fonladığı

rakam ise önceki haftaya göre yükselerek ortalamada tekrar 104

milyar TL’nin üzerine çıktı.

8,0%

7,7%

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

9Y

10Y

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

30.09.2016

20.03.2014 (Yerel Seçim Öncesi)

8,0%

Bu hafta yurt içi piyasalarda enflasyon; ABD’de ise ISM imalat

endeksi, fabrika siparişleri, dayanıklı mal siparişleri, ADP özel

sektör istihdam raporu ve tarım dışı istihdam verisi takip edilecek.

Pazartesi günü açıklanacak enflasyon verisinin öngörüler

çerçevesinde yıllık bazda gerilemesi durumunda tahvil piyasasında

alıcılı seyir izlenmesi beklenebilir.

Euro Tahvil Verim Eğrisi

7,0%

6,0%

5,0%

4,0%

3,0%

2,0%

1,0%

0,0%

-1,0%

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

2016 Yılı ÖST İhraçları Ek Getiri Tablosu

35,000

600

31,814

525

525

525

30,000

500

450

25,000

400

339

20,000

370

325

15,000

300

250

240

14,079

230

225

200

200

10,000

200

200

140

100

1,768

5,000

60

100

50

30

66

40

Banka Bonosu

Değişken Kuponlu

İskontolu Tahvil

Bankacılık

Bankacılık

Bankacılık

1,969

1,111

809

1,432

342

182

Kira Sertifikası

Sabit Kuponlu

Değişken Kuponlu

Sabit Kuponlu

Finansman Bonosu

Bankacılık

DışıFinans

Bankacılık

DışıFinans

Diğer Sektör

Diğer Sektör

Diğer Sektör

0

0

Değişken Kuponlu Finansman Bonosu

Bankacılık

DışıFinans

Bankacılık

DışıFinans

Toplam İhraç Tutarı

GENEL-PUBLIC

Min Ek Getiri

Max Ek Getiri

9Y

10Y

15Y

20Y

25Y

30Y

GENEL-PUBLIC

Para Piyasaları (TL ve Yabancı Para Faiz Oranları)

Geçen hafta TL libor faizlerine ilişkin verim eğrisinde bir ay

öncesine göre bir miktar azalışın devam ettiğini, bir hafta

öncesine göre de yatay seyrin sürdüğünü görüyoruz.

TL Lib.

TL Libor Faizleri Verim Eğrisi

9,8%

9,6%

9,4%

Tahvil faizlerinde ise 2Y vadeli gösterge tahvil faizi haftayı %--seviyesinde tamamlarken (önceki hafta kapanış %8,68), 10Y

vadeli tahvil faizi %--den tamamladı (önceki hafta kapanış

%9,51).

9,2%

8,4%

Güncel

Haftaya, Moody’s’in olumsuz etkisiyle başlansa da, ilk tepkinin

tahvil piyasasında sınırlı kaldığını ve küresel piyasaların da

desteğiyle, yurt içi faizler üzerindeki yukarı yönlü baskının ılımlı

bir

düzeyde

gerçekleştiğini,

Hazine

Müsteşarlığı’nın

gerçekleştirmiş olduğu tahvil ihalelerinin de başarıyla

tamamlanmasının bu baskının sınırlı kalmasında etkili olduğunu

görüyoruz. Bugün açıklanacak Eylül ayına ait TÜFE enflasyon

verisi yakından takip edilecek olup, tahvil faizleri üzerinde

belirleyici

olacağını

düşünüyoruz.

Eylül

enflasyonunun

beklentimiz doğrultusunda ılımlı gerçekleşmesi durumunda,

küresel risk algılamasındaki dalgalanmanın yurt içi tahvil faizleri

üzerindeki baskısının sınırlı kalabileceğini düşünüyoruz.

8,2%

1 Hafta Önce

Geçtiğimiz hafta $ Libor faizleri verim eğrisinin bir ay öncesine

göre yatay seyrin, üç ay öncesine göre ise yukarı yönlü seyrin

devam ettiğini görüyoruz.

9,0%

8,8%

8,6%

9M

6M

3M

2M

1M

1W

O/N

1Y

1 Ay Önce

8,0%

$ Libor Faizleri Verim Eğrisi

$ Lib.

1,6%

1,4%

1,2%

Geçtiğimiz hafta euro libor faizlerinde bir ay ve üç ay öncesine

göre yatay seyir gösterdiğini görüyoruz.

1,0%

0,8%

Güncel

0,6%

1 Ay Önce

0,4%

3 Ay Önce

€ Lib.

0,10%

1Y

6M

3M

2M

1W

1M

0,2%

O/N

Avrupa bankacılık sistemi ve özellikle Almanya’nın en büyük

bankası Deustsche Bank kaynaklı endişelerin küresel risk

algılmasını olumsuz etkilemesi, ABD tahvillerinin güvenilir liman

olma özelliği öne çıkarırken, tahvil faizlerinde düşüşlerin

yaşanmasına neden oldu. Haftanın son günü ABD ile Deutsche

Bank’ın anlaşma sağlayabileceği haberlerinin de etkisiyle haftayı

bir miktar toparlanma göstererek %1,59’lu seviyelerden

tamamladı (önceki hafta kapanış %1,69). Önümüzdeki dönemde

küresel risk algılamasına bağlı olarak, ABD 10Y tahvil faizinin

%1,56-1,62 aralığında bir seyir izleyebileceğini öngörüyoruz.

€ Libor Faizleri Verim Eğrisi

0,00%

-0,10%

-0,20%

Güncel

-0,30%

1 Ay Önce

3 Ay Önce

GENEL-PUBLIC

6M

3M

2M

1M

1W

O/N

-0,40%

1Y

Bir önceki haftayı %-0,08’’li seviyelerden tamamlayan

Almanya’nın 10 yıllık tahvil faizi haftayı düşüş göstererek %0,12’li seviyelerden tamamladı. Negatif bölgede seyrini

derinleştiren Almanya 10 yıllık tahvil faizinin önümüzdeki

dönemde küresel risk algılamasına bağlı olarak %-0,05-0,15

aralığında bir seyir izleyebileceğini öngörüyoruz.

GENEL-PUBLIC

Hisse Senedi Piyasaları

BIST100 geçen haftaya Türkiye’nin Moody’s tarafından gelen not indirimi açıklamasının etkisiyle başlayarak hafta

içerisinde 76.150 ve 77.850 puan seviyeleri aralığında hareket etti. BIST100 endeksi açıklama sonrası ilk şoku iyi

atlatmasına karşın, hafta içerisinde Deutsche Bank kaynaklı artan endişelerin öncülüğünde küresel risk algılamasının

bozulmasının da etkisiyle, 200 günlük hareketli ortalaması olan 77.000 puan seviyesinin üzerinde tutunamayarak,

Cuma günü 76.488 puan seviyesinden bir kapanış gerçekleştirdi ve %0,76 değer kaybetti. Bu hafta BIST100

endeksinde, yılbaşından bu yana MSCI GOÜ endeksine göre %7,12 oranında negatif ayrışmış olmasını da göz

önünde bulundurarak, geçen hafta üzerinde tutunmayı başardığı 76.000 destek noktasının tekrar denenebileceğini,

aşağı yönlü kırılması halinde 74.750 destek noktasına doğru hareketlerin hızlanabileceğini düşünüyoruz. 77.000 puan

seviyesinin yukarı yönlü kırılması halinde ise, 100 günlük hareketli ortalaması olan 77.350 ve 77.850 puan seviyelerini

direnç noktaları olarak takip ediyor olacağız.

Üzerinde tutunmayı başardığı 76.000

puan seviyesi ve 74.750 puan kritik

destek seviyeleri

GENEL-PUBLIC

GENEL-PUBLIC

Döviz ve Türev Piyasaları

USDTRY - günlük

2.99 altında kapanışlar görülmediği sürece haftalık olarak

3,0250 seviyesine kadar yükselişler görülebilir.

Dolar/TL Türkiye’nin Moody’s tarafından gelen not indirimi açıklamasının etkisiyle hafta içerisinde 2,99 direnç

seviyesini geçerek 3,0114 seviyesine kadar yükselse de, Cuma günü 3,00’dan kapanış gerçekleştirdi. Geçen hafta

gördüğü en yüksek seviye olan 3,0114’ün yukarı yönlü kırılması halinde 3,0250 seviyesinin direnç noktası olarak

çalışabileceğini düşünüyoruz. Aşağı yönlü hareketlerde ise, geçen hafta yukarı yönlü kırdığı 2,99 direnç seviyesi bu

hafta ilk destek noktası olarak göze çarpmaktadır.

Geçtiğimiz hafta Deutsche Bank (yıl başı itib.%-49)

öncülüğünde Avrupa bankacılık sistemine yönelik haber akışı

küresel piyasalarda varlık satışlarına neden oldu. MSCI Dünya

endeksi %-0,50, MSCI GOÜ endeksi %-1,05 (Yılbaşı itibariyle:

VIX %-27, JPM GOU volatilite endeksi %-8, MSCI GOÜ %14,

MSCI Türkiye %7, Dolar End.:%-3). Haftalık bazda; 1M ATM

USD/TRY volatilitesi %7 geriledi (1 Aylık volatilite yılbaşı

itibariyle: %-23).

24%

22%

1W

2W

20%

6M

1Y

1M

USD/TRY

Volatility Smile

18%

16%

14%

12%

10%

8%

1W

1M

3M

6M

1Y

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

10Δ Put

25Δ Put

35Δ Put

50Δ (ATM)

2.9566

4.67%

91

2.9227

6.65%

273

2.8783

8.20%

588

2.8514

8.94%

916

2.8395

9.92%

1,459

2.9636

6.38%

394

2.9504

7.83%

1,016

2.9403

9.33%

2,121

2.9503

9.95%

3,241

2.9922

10.79%

5,069

2.9704

6.86%

669

2.9683

8.29%

1,701

2.9777

9.84%

3,546

3.0075

10.48%

5,418

3.0826

11.34%

8,491

2.9813

7.39%

1,207

2.9814

8.91%

1,455

2.9815

10.56%

1,721

2.9815

11.24%

1,832

2.9816

12.14%

1,976

35Δ Call

2.9941

7.97%

769

3.0288

9.77%

1,948

3.1049

11.66%

3,963

3.2048

12.53%

5,927

3.4010

13.67%

8,923

Tablo USD/TRY için olup, primler 100.000$ üzerinden hesaplanmıştır.

GENEL-PUBLIC

25Δ Call

10Δ Call

3.0050

8.43%

515

3.0583

10.52%

1,329

3.1692

12.65%

2,724

3.3104

13.78%

4,127

3.5839

15.23%

6,289

3.0252

8.22%

160

3.1276

11.57%

464

3.3309

14.34%

981

3.5885

15.97%

1,521

4.1140

18.16%

2,381

6%

10P

15P

25P

35P

ATM

35C

25C

15C

10C

Haftalık bazda USD/TRY volatilitesinde yaşanan

yükseliş, artan opsiyon primlerine de yansıdı. Bu

hafta içeride enflasyon ve imalat PMI verileri öne

çıkarken; dışarıda ise ABD’de istihdam verileri öne

çıkıyor. Döviz teminatlı opsiyonlarda, alım opsiyonu

satışını riskli bulmaya devam ediyoruz.

GENEL-PUBLIC

Döviz ve Türev Piyasaları

EURUSD - günlük

1,1275 seviyesi yükseliş

hareketlerinde 1,1280 öncesinde ilk

direnç

100 günlük ortalama olan

1,1185 seviyesi parite için kısa

vadeli önemli bir destek

Euro/dolar geçtiğimiz hafta 1,1280 direnç noktasına kadar yükselse de, hafta içerisinde FED yetkililerinin faiz artırımını

masada tutuyor olduklarına dair demeçleri ve Deutsche Bank kaynaklı artan endişelerin öncülüğünde küresel risk algılamasının

bozulmasının etkisiyle 1,1153 seviyesine kadar gerilerken, Cuma günü ABD Adalet Bakanlığı’nın Deutsche Bank’tan daha

önce talep ettiği 14 milyar dolarlık uzlaşma bedelinin 5 milyar dolara kadar indireleceği yönündeki haberlerin etkisiyle

yükselerek, 1,1242 seviyesinden bir kapanış gerçekleştirdi. Deutsche Bank’ın temel sorunlarının devam ediyor olması

sebebiyle bu haberin pariteye etkisinin geçici olduğunu düşünüyor ve bu hafta düşüş trendinin direnç noktası olan 1,1275

seviyesinin paritenin tepe noktası olabileceğini düşünüyoruz. Aşağı yönlü hareketlerde ise paritenin 100 günlük ortalaması olan

1,1185’in haftalık dip seviyesi olabileceğini düşünüyoruz. Açıklanacak verilerle 1,1275’in üzerine çıkıldığı durumda ise, sırasıyla

1,1280 ve 1,1300 direnç seviyelerini takip ediyor olacağız.

USD/ZAR 1 Aylık Zımni Volatilite

USD/BRL 1 Aylık Zımni Volatilite

USD/INR 1 Aylık Zımni Volatilite

USD/TRY 1 Aylık Zımni Volatilite

28

Haftalık bazda MSCI Gelişmekte Olan Ülkeler Döviz Endeksi

yatay kalırken; Meksika Peso’su %2’lik yükselişle en çok

değer kazanan, Filipin Pezo’su ise %1’lik düşüşle en çok

değer kaybeden GOÜ kurlarından biri oldu. USD/TRY

forward eğrisinde tüm vadelerde yukarı hareket yaşandı.

Döviz kur riskini forward işlemlerle yöneten yatırımcılar ucuz

kalmış yakın vadeleri tercih edebilir.

USD/TRY Volatilite

Gerçekleşen volatilite ile zımni volatilite arasındaki fark,

haftalık bazda tarihsel volatilitede yaşanan yükselişin

etkisiyle

bir

miktar

kapandı.

Opsiyon

piyasasını

incelediğimizde; açık pozisyonların 31.10 vadeli 3,10 alım ve

2,95 satım opsiyonlarında yoğunlaştığını izliyoruz.

24

20

16

12

8

4

01.14

02.14

03.14

04.14

05.14

06.14

07.14

08.14

09.14

10.14

11.14

12.14

01.15

02.15

03.15

04.15

05.15

06.15

07.15

08.15

09.15

10.15

11.15

12.15

01.16

02.16

03.16

04.16

05.16

06.16

07.16

08.16

09.16

10.16

USD/TRY Forward

27%

1 Aylık T.V. - 1 Aylık Z.V

22%

1 Aylık Tarihsel Volatilite

1 Aylık Zımni Volatilite(aylık a.o.)

17%

12%

7%

+2 stdv

2%

-3%

-2 stdv

GENEL-PUBLIC

10.16

09.16

08.16

07.16

06.16

05.16

04.16

02.16

03.16

01.16

12.15

11.15

10.15

09.15

08.15

07.15

06.15

05.15

04.15

02.15

03.15

01.15

-8%

GENEL-PUBLIC

Emtia Piyasaları

ONS ALTIN - günlük

Ons altının 100 günlük hareketli ortalaması

olan 1.310 dolar seviyesi ilk destek noktası

iken, yukarı hareketlerinde sırasıyla 1.333 ve

1.345 dolar direnç seviyeleri

Gram altın geçtiğimiz hafta, Dolar/TL’deki yukarı yönlü

harekete bağlı olarak 128,90TL/gr seviyesinden

haftaya başlamasına karşın, ons altındaki düşüş ile

127TL/gr seviyesinden kapanış gerçekleştirdi. Bu hafta

hem ons altın hem de Dolar/TL’de yukarı yönlü

hareketlere bağlı olarak 130 TL/gr seviyesine kadar

yukarı yönlü potansiyel oluşabilir.

TL/Gr

135

Dolar/Ons

1400

1350

125

1300

115

1250

105

1200

1150

95

1100

85

1050

KIYMETLİ

METAL

10.16

09.16

08.16

1000

07.16

06.16

05.16

04.16

02.16

03.16

01.16

12.15

11.15

10.15

08.15

07.15

06.15

05.15

04.15

Altın Ons (Sağ eks.)

Haf.Değ (%)

Yılbaşı itibariyle

değ. (%)

0,82%

0,00%

4,45%

2,36%

10,72%

-0,86%

2,98%

6,26%

45,93%

37,10%

18,65%

21,56%

Altın ($/ons)

Altın (₺/gram)

Altın (₺/gram, Ağustos vadeli)

Gümüş ($/ons)

Platin ($/ons)

Paladyum ($/ons)

-1,81%

0,42%

0,28%

-2,63%

-2,69%

2,14%

23,92%

30,36%

27,84%

38,81%

18,08%

31,43%

Brent ($/varil)

WTI ($/varil)

6,91%

8,45%

34,56%

31,80%

Şeker ($/bu.)

Buğday ($/bu.)

Mısır ($/bu.)

0,84%

-0,68%

0,07%

42,53%

-14,42%

-6,20%

Bakır ($/lb.)

Alüminyum ($/ton)

Çinko ($/ton)

ENDÜSTRİYEL

Kalay ($/ton)

METAL

Kurşun ($/ton)

Nikel ($/ton)

TARIMSAL

EMTİA

GENEL-PUBLIC

09.15

Altın Gr.

75

02.15

03.15

Ons altın geçtiğimiz hafta 1.342 dolar seviyesini test

etse de, Deutsche Bank kaynaklı küresel risk

algılamasının bozulması ile 1.333 dolar seviyesindeki

destek noktasını aşağı yönlü kırarak 1.316 dolar

seviyesinden haftalık kapanış gerçekleştirdi. Ons

altının bu hafta 100 günlük hareketli ortalaması olan

1.310 dolar seviyesinin haftalık dip noktası

olabileceğini, 50 günlük ortalaması olan 1.333 dolar

seviyesindeki direnç noktasının geçilmesi halinde ise

1.342 dolar seviyesinin haftalık tepe noktası

olabileceğini düşünüyoruz.

GENEL-PUBLIC

Makro Veri Gündemi / HLY Makro Tahminler

Haftalık Yurt Dışı Veri Gündemi

03.Eki

03.Eki

03.Eki

03.Eki

03.Eki

03.Eki

03.Eki

04.Eki

04.Eki

05.Eki

05.Eki

05.Eki

05.Eki

05.Eki

05.Eki

05.Eki

05.Eki

05.Eki

05.Eki

06.Eki

06.Eki

07.Eki

07.Eki

07.Eki

07.Eki

07.Eki

07.Eki

07.Eki

07.Eki

Almanya

Euro

İngiltere

ABD

ABD

ABD

ABD

ABD

ABD

ABD

ABD

İngiltere

ABD

ABD

ABD

ABD

ABD

ABD

ABD

Euro

Euro

İngiltere

İngiltere

ABD

ABD

ABD

ABD

ABD

ABD

Dönemi

Eylül

Eylül

Eylül

Eylül

Ağustos

Eylül

Eylül

Eylül

Eylül

Eylül

Eylül

Eylül

Ağustos

Eylül

Eylül

Eylül

Ağustos

Eylül

Ekim

Ağustos

Eylül

Ağustos

Ağustos

Eylül

Eylül

Eylül

Eylül

Eylül

Eylül

İmalat PMI

İmalat PMI

İmalat PMI

Üretim PMI

İnşaat Harcamaları(Aylık)

ISM İmalat İstihdamı

ISM İmalat PMI

ÜFE(Aylık)

ÜFE(Yıllık)

Bileşik PMI

Hizmet PMI

Hizmet PMI

Perakende Satışlar(Aylık)

ADP Tarım Dışı İstihdam(Bin kişi)

Bileşik PMI

Hizmet PMI

Fabrika Siparişleri(Aylık)

ISM Hizmet PMI

Ham Petrol Stokları(Milyon varil)

Fabrika Siparişleri(Aylık)

ECB PPK Tutankları

Sanayi Üretimi(Aylık)

İmalat Üretimi(Aylık)

Ortalama Saatlik Kazançlar(Aylık)

Tarım Dışı İstihdam(Bin kişi)

Katılım Oranı

Özel Tarım Dışı Bordrolar(Bin kişi)

İşsizlik Oranı

U6 İşsizlik Oranı

Beklenti

54,3

52,6

52,1

0.2%

49,0

50,3

-0,1%

-2,1%

52,6

52,1

52,0

-0,4%

170

-0,2%

53,0

0.2%

0,2%

0,5%

0,3%

170

169

4.9%

-

Önceki

54,3

52,6

53,3

51,4

0.0%

48,3

49,4

0,1%

-2,8%

52,6

52,1

52,9

1,1%

177

52,0

51,9

1.9%

51,4

-1,882

0.2%

0,1%

-0,9%

0,1%

151

62.8%

126

4.9%

9.7%

Haftalık Yurt İçi Veri Gündemi

03.Eki

03.Eki

03.Eki

TÜFE(Aylık)

TÜFE(Yıllık)

İmalat PMI

Dönemi

Eylül

Eylül

Eylül

Beklenti

0,37%*

7,5%*

-

Önceki

-0,3%

8.1%

47,0

*HLY Tahmin

Makro Ekonomik Göstergelere İlişkin Tahminler

2014

TÜFE Enflasyon (dönem sonu)

8.2%

Çekirdek Enflasyon (dönem sonu)

8.7%

GSYH (Milyar TL)

1,748

GSYH (Milyar $)

802

GSYH Büyüme

3.0%

GSYH Deflatör

8.3%

Cari Açık (Milyar $)

43.6

İhracat (Milyar $)

157.6

İthalat (Milyar $)

242.2

Cari Açık / GSYH

5.4%

Politika Faizi (dönem sonu)

8.25%

Gösterge 2Y Tahvil Faizi (dönem sonu) 8.0%

Gösterge 2Y Tahvil Faizi (ort)

9.3%

USD/TRY (dönem sonu)

2.33

USD/TRY (ortalama)

2.18

Bütçe açığı / GSYH

1.3%

Faiz dışı fazla / GSYH

1.5%

GENEL-PUBLIC

Orta Vadeli Program

2015T 2016P 2017P

8.8% 7.5% 6.0%

1,964

722

4.0%

8.0%

31.7

143.9

207.1

4.4%

2,208

736

4.5%

7.6%

28.6

155.5

210.7

3.9%

2,490

796

5.0%

7.4%

29.3

175.8

243.1

3.7%

2.72

1.2%

1.5%

3.00 3.13

1.3% 1.0%

1.2% 1.4%

HLY Araştırma

2015 2016T 2017T

8.8% 8.2% 8.0%

9.5% 8.7% 8.5%

1,954 2,163 2,411

717 728

754

4.0% 3.3% 3.4%

7.5% 7.2% 7.8%

32.2 32.6

33.5

143.8 143.5 150.0

207.2 200.5 212.0

4.5% 4.5% 4.4%

7.5% 7.5% 7.5%

10.9% 9.5% 9.0%

9.7% 9.7% 9.3%

2.92 3.13

3.28

2.72 2.97

3.20

1.2% 1.1% 1.1%

1.5% 1.3% 1.0%

GENEL-PUBLIC

EK - Piyasa Terminolojisi

Alım Opsiyonu (“Call Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan alma hakkı veren opsiyonlardır.

Alivre Sözleşmesi (”Forward”): Alivre anlaşmaları, belirli bir dayanak varlığı, önceden belirlenmiş bir fiyat ve vadede alma ya da satma yükümlülüğü

veren anlaşmalardır. Vade geldiğinde taraflardan alıcı olan taraf (‘uzun’ pozisyon sahibi) kontratta belirtilen fiyattan dayanak varlığı almak zorundadır.

Başabaş Opsiyon (”At the Money”): Alım ve Satım opsiyonları için spot piyasa değeri kullanım fiyatına eşit olması durumudur.

Risk Reversal: Aynı deltaya sahip Call opsiyon volatilitesi ile Put opsiyon volatilitesi arasındaki farktır.

Çapraz Kur Swapı (”Cross Currency Swap’’): Döviz swapının faiz swapı ile birlikte kullanımı sonucu ortaya çıkan swaptır.

Delta: Dayanak varlık fiyatındaki değişimlerin opsiyon primi (opsiyonun fiyatı) üzerine etkisini ölçen göstergedir.

Devlet Tahvili (”Government Bond”) : Devlet tahvili devletin 1 yıldan uzun vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı

tarafından çıkarılan borçlanma senetleridir.

Döviz Swapı (”Currency Swap”): Sözleşmeyi yapan tarafların farklı para cinsinden faiz ödemesi yaptığı vade tarihinde belirlenen kur oranı

doğrultusunda anapara miktarı üzerinden de değişim yapılan işlemlere denir.

Faiz Swapı (”Interest Rate Swap”): Sözleşmeyi yapan tarafların, belirli bir ana para üzerinden yapılan sabit bir faiz ödeme planı ile değişken bir faiz

ödemesinin el değiştirilmesi ile gerçekleşir.

Hareketli Ortalama (”Moving Average”): Hareketli ortalama, bir yatırım aracının, belirli bir zaman dilimi için, kapanış fiyatlarının toplanıp, bu zaman

dilimindeki periyot sayısına bölünmesiyle hesaplanır.

Hazine Bonosu (”Treasury Bill”): Devletin 1 yıldan kısa vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı tarafından çıkarılan

borçlanma senetleridir.

Kârda Opsiyon (“In the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha düşük, satım opsiyonunda kullanım fiyatının

spot piyasa fiyatından daha yüksek olması durumudur.

Kullanım Fiyatı (“Strike Price”): Sözleşmede belirlenen dayanak varlığın, vadesinde geldiğinde kaçtan alınabileceği gösteren fiyata egzersiz fiyatı ya

da kullanım fiyatı (‘exercise price,’ ‘strike price’) adı verilir.

LIBOR (“London Interbank Offered Rate“): Londra bankalararası para piyasasında, likiditesi yüksek bankaların birbirlerine farklı döviz cinsleri

üzerinden borç verme işlemlerinde uyguladıkları faiz oranıdır.

MSCI Endeksi: Morgan Stanley Capital International’ın, küresel çapta toplamda 75’i bulan gelişmiş, gelişmekte olan ve sınır ülke piyasalarında işlem

gören hisse senetlerini içeren, farklı büyüklük ve ağırlıktaki endekslerinin tamamını ifade eder. En bilinenleri, gelişmiş ülke piyasalarını kapsayan MSCI

‘Dünya’ ve gelişmekte olan ülke piyasalarını kapsayan MSCI ‘Gelişmekte Olan Ülkeler’ endeksleridir.

Negatif/Pozitif Ayrışma (“Under/Out Performance“): İki veya daha fazla enstrümanın incelenen dönemler arasında birbirlerine relatif

performanslarını ifade eder. Pozitif ayrışma, görece güçlü; negatif ayrışma ise görece zayıf bir performans anlamındadır.

Opsiyon (“Option“): Opsiyon sözleşmeleri, herhangi bir varlığı belirli bir vadede veya vade öncesinde, belirli bir miktarda, belirli bir fiyattan alma ya

da satma hakkı veren sözleşmelerdir.

Put Opsiyon (“Put Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan satma hakkı veren opsiyonlardır.

Swap: İki şirketin ileride alacağı nakit akışlarının el değiştirilmesi biçiminde oluşturulan kontratlardır.

Tarihsel Volatilite (“Historical Volatility”): Belirli bir geçmiş zaman aralığındaki bir menkul kıymetin fiyatındaki değişimdir.

Vadeli İşlem Sözleşmesi (”Future”): Vadeli işlem sözleşmeleri, belirtilen miktar ve kalitede bir varlığı önceden belirlenmiş bir fiyattan, geleceğe dair

belirli bir tarihte teslim etme ya da teslim almaya dair olarak düzenlenen yasal sözleşmelerdir.

Verim Eğrisi (”Yield Curve”): Bir yatırım aracının çeşitli vadeleri ile bu vadelerdeki getirileri arasındaki ilişkinin grafiksel ifadesidir.

Volatilite (”Volatility”): Bir finansal varlığın belirli bir zaman aralığında gözlenen değer değişiminin standart sapması anlamındadır.

WTI: WTI, ABD’de Oklahoma’dan çıkan, Brent’ten daha kaliteli ve yumuşak olan bir petrol türüdür.

Zımni Volatilite (“Implied Volatility”): Bir menkul kıymetin gelecek volatilitesine ilişkin piyasa beklentilerinin bir ölçüsüdür. Opsiyon fiyatlarındaki

yansıma olarak, piyasanın yönüne dair beklenti sunan bir volatilitedir.

Zararda Opsiyon (“Out of the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha yüksek olduğu; satım opsiyonunda

kullanım fiyatının spot piyasa fiyatından daha düşük olmasıdır.

Döviz Teminatlı Opsiyon (“DCD“): Müşterinin vadeli mevduatını teminat olarak göstererek banka ile yaptığı bir opsiyon işlemidir. Müşteri vadeli

mevduatını opsiyon anlaşmasında belirlenen vade ve fiyattan başka bir döviz cinsine çevirme hakkını bankaya vermektedir. Bu hak karşılığında banka

müşteriye prim ödemektedir.

Volatility Smile: Vadesi aynı fakat kullanım fiyatı farklı olan opsiyonların, zımni volatilitelerini gösteren grafiktir.

GENEL-PUBLIC

GENEL-PUBLIC

KÜNYE

Araştırma

Banu KIVCI TOKALI

Araştırma Direktörü

BTokali@halkyatirim.com.tr

+90 212 314 81 88

İlknur HAYIR TURHAN

Yönetmen

ITurhan@halkyatirim.com.tr

+90 212 314 81 85

Mehtap İLBİ

Uzman

MIlbi@halkyatirim.com.tr

+90 212 314 87 30

Furkan OKUMUŞ

Uzman

FOkumus@halkyatirim.com.tr

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman

CMehmetoglu@halkyatirim.com.tr

+90 212 314 87 31

Abdullah Demirer

Uzman

ADemirer@halkyatirim.com.tr

+90 212 314 87 24

Cemil Can SÜRÜCÜ

Uzman Yardımcısı

Cemil.surucu@halkyatirim.com.tr

+90 212 314 87 26

ÇEKİNCE

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler

ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer

alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu ileti 05 Kasım 2014 tarih ve 29166 sayılı Resmi Gazetede yayınlanan ve 01 Mayıs 2015 tarihinde yürürlüğü giren “Elektronik

Ticaretin Düzenlenmesi Hakkında” çıkan kanunun 2.Maddesi c bendinde belirtilen Ticari Elektronik ileti kapsamında değildir.

GENEL-PUBLIC