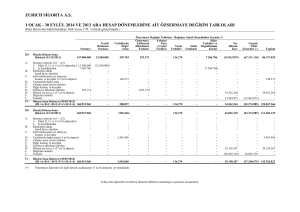

3o HAZİRAN 2015 ARA HESAP DÖNEMİNE AİT

advertisement