Ceyhun Atuf Kansu Cd. Gökkuşağı Mh. 1202. Sk. Köşem Apartmanı

advertisement

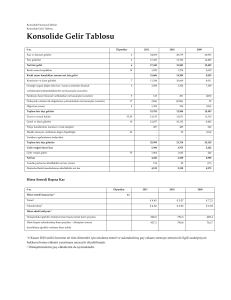

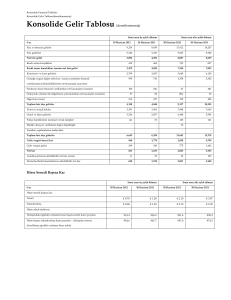

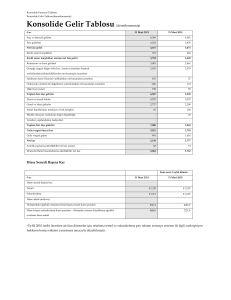

GENEL OLARAK Serbest Bölgelere ilişkin düzenlemeler 3218 sayılı Serbest Bölgeler Kanunu ile yapılmış olup; Serbest Bölgelerin tanımı Kanunun Muafiyet ve Teşvikler başlıklı 6. Maddesinde yer almaktadır. Madde 6- Serbest bölgeler, Türkiye Gümrük Bölgesinin parçaları olmakla beraber; serbest dolaşımda olmayan eşyanın herhangi bir gümrük rejimine tabi tutulmaksızın ve serbest dolaşıma sokulmaksızın, gümrük mevzuatında öngörülen haller dışında kullanılmamak ya da tüketilmemek kaydıyla konulduğu, ithalat vergileri ile ticaret politikası önlemlerinin ve kambiyo mevzuatının uygulanması bakımından Türkiye Gümrük Bölgesi dışında olduğu kabul edilen ve serbest dolaşımdaki eşyanın bir serbest bölgeye konulması nedeniyle normal olarak eşyanın ihracına bağlı olanaklardan yararlandığı yerlerdir. Madde hükmünden anlaşılacağı üzere Serbest Bölgeler, bir ülkenin siyasi sınırları içinde yer aldığı halde 1 ithalat ve ihracat uygulamaları açısından Gümrük Bölgesi dışında kabul edilmektedir . Yukarıdaki ifadelerden Serbest bölgeler ile diğer ülke ve diğer serbest bölgeler arasında yapılan işlemlerin dış ticaret rejimine tabi olmayacağı, Serbest Bölge ile Türkiye arasında yapılan gerçekleşen mal transferlerinin ise dış ticaret rejimine tabi olacağı sonucuna varmak yanlış olmayacaktır. Diğer taraftan yasada serbest bölgelerin kuruluş amaçları; İhracata yönelik yatırım ve üretimi teşvik etmek, Doğrudan yabancı yatırımları ve teknoloji girişini hızlandırmak, İşletmeleri ihracata yönlendirmek, Uluslararası ticareti geliştirmek, olarak sayılmıştır. Bu amaçlarla Serbest Bölgeler, siyasi sınırları içerisinde yer aldığı ülkenin ticari, mali ve iktisadi alanlarında yapılmış olan hukuki ve idari düzenlemelerinin bir kısmının uygulandığı, farklı uygulandığı veya hiç uygulanmadığı ekonomik olarak teşvik edilen bölgeler olarak karşılık bulmaktadır. Yukarıdaki genel değerlendirmelerin ardından yazımızın asıl konusu olan Serbest Bölgelerdeki vergi ve sosyal güvenlik uygulamalarına ana başlıklar halinde değinmek faydalı olacaktır. KURUMLAR VERGİSİ İSTİSNASI Serbest Bölgelerde uygulanan Kurumlar Vergisi istisnası faaliyet ruhsatının alındığı tarih ile faaliyet konusuna bağlı olarak değişiklik arz etmektedir. 6.2.2004 tarihinde resmi gazetede yayımlanan 5084 sayılı yasa ile bu tarihten sonra faaliyet ruhsatı alan mükellefler için Kurumlar Vergisi İstisnası imalat faaliyetiyle sınırlandırılmış olup; diğer faaliyetlerden elde ettikleri kazançlar kapsam dışında tutulacaktır. Kurumlar vergisi istisnası imalat faaliyetine ilişkin ruhsatının alındığı tarihten Avrupa Birliğine tam üyeliğin gerçekleştiği hesap döneminin sonuna kadar uygulanabilecektir. Bu kapsamda şirket faaliyetlerinin tamamını kavramasa bile istisna ve istisna olmayan kazançlar aşağıdaki tabloda özetlenmiştir. 1 3218 Sayılı Serbest Bölgeler Kanunu’nun Geçici 6. Maddesi gereği Avrupa Birliği’ne tam üyeliğin gerçekleşeceği tarihe kadar gümrük rejimleri açısından Türkiye Gümrük Bölgesi dışı, kaynak hükümlerin uygulanması açısından ise Türkiye Gümrük Bölgesi sayılmaktadır. Ceyhun Atuf Kansu Cd. Gökkuşağı Mh. 1202. Sk. Köşem Apartmanı 2/A Balgat-Çankaya-Ankara Tel : +90 312 441 97 60 ve 61 Faks : +90 312 441 96 76 İstisna Kazançlar İstisna Olmayan Kazançlar Faaliyet Ruhsatında yer alan imalat faaliyetleri sonucu ortaya çıkan ürünlerin satışından elde edilen kazançlar. İstisna kapsamındaki faaliyetler nedeniyle doğan alacaklara ilişkin kur farkı vade farkı gelirleri. İstisna kapsamındaki faaliyetler nedeniyle elde edilen hasılatın borçların ödenmesinde kullanılıncaya kadar serbest bölgelerdeki mevduat hesaplarında veya repo işlemlerinde değerlendirilmesi sonucu elde edilen gelirler. TÜBİTAK ve benzeri kurumlardan AR-GE projelerine ilişkin hibe şeklinde sağlanan destekler. Faaliyet Ruhsatında yer almayan alanlarda üretilen malların satışından elde edilen kazançlar. Üretim dışı faaliyetlerden ya da bölge dışında üretilen malların satışından elde edilen kazançlar. Bölge içinde veya bölge dışında fason olarak imal ettirilen malların satışından elde edilen kazançlar. Bu bölgede elde edilen hasılatların dışındaki varlıklar nedeniyle elde edilen faiz, repo ve benzeri gelirler. Yukarıdaki açıklamalara ek olarak özellik arz eden bazı hususlar aşağıda maddeler halinde sıralanmıştır. Bölgede yürütülen imalat faaliyeti sonucunda ortaya çıkan ürünlerin yurt içi veya yurt dışına satılmasının her hangi bir önemi bulunmamakla birlikte faaliyet ruhsatının başvuru aşamasında imalatın ihracata yönelik olması önem arz etmektedir. İstisna faaliyetler nedeniyle zarar edilmesi durumunda söz konusu zarar diğer kazançlardan indirilemeyecektir. Serbest bölgelerde elde edilen kazançların ortaklara dağıtılması durumunda hukuki niteliğine göre gelir vergisi ve kurumlar vergisinin amir hükümleri çerçevesinde vergi kesintisi yapılacaktır. ÜCRET GELİR VERGİSİ İSTİSNASI Ücretler üzerinden hesaplanan gelir vergisine ilişkin % 100 oranındaki istisna imalat faaliyeti ruhsatına sahip mükelleflerin bölgede ürettikleri ürünlerin FOB bedelinin en az %85’inin ihraç etmesi durumunda uygulanmaktadır. Uygulamaya ilişkin detaylara girilmeyecek olmakla birlikte önemli olabilecek bazı hususlar aşağıda maddeler halinde sayılmıştır. Oranın hesaplanmasında diğer serbest bölgelere ve Türkiye’ye yapılan satışlar ihracat olarak değerlendirilmeyecektir. Sadece imalat faaliyeti ruhsatına sahip mükellefler anılan faaliyetin gerçekleştirilmesi kapsamında yan hizmetlerde (lojistik, pazarlama, muhasebe vs.) çalıştırmak üzere istihdam ettikleri personellere ödedikleri ücretler için de istisnadan faydalanabileceklerdir. Birden fazla faaliyet konusunda ruhsat almış mükellefler ise sadece imalat faaliyeti ruhsatı kapsamında istihdam ettikleri personellere ödedikleri ücretler için istisnadan faydalanabileceklerdir. KDV İSTİSNASI Serbest Bölgede faaliyet gösteren ruhsat sahibi mükelleflerin Katma Değer Vergisi Kanunu açısından değerlendirilmesi aşağıda sunulmuştur. Türkiye’den Serbest Bölgeye satılan mallar ile verilen fason hizmetler, Türkiye’de yerleşik firmalar açısından ihracat hükümlerine tabi olup KDV’den istisnadır. Sadece serbest bölgede faaliyet gösteren mükelleflerin KDV mükellefiyeti tesis ettirmesine gerek bulunmamaktadır. Serbest Bölgelerde verilen hizmetler KDV’den istisnadır. (17/4-ı) Bu istisnanın uygulanabilmesi için hizmetin, serbest bölgede ve fiilen serbest bölgedeki şirkete verilmesi ile hizmetten serbest bölgede faydalanılması gerekmektedir. Ceyhun Atuf Kansu Cd. Gökkuşağı Mh. 1202. Sk. Köşem Apartmanı 2/A Balgat-Çankaya-Ankara Tel : +90 312 441 97 60 ve 61 Faks : +90 312 441 96 76 Serbest Bölgeler arasında verilen hizmetler de KDV’den istisnadır. Hizmeti veren firmaların faaliyet ruhsatına sahip olup olmaması önem arz etmemektedir. DAMGA VERGİSİ VE HARÇ İSTİSNASI Serbest Bölgede Faaliyet gösteren firmaların bölgede gerçekleştirdikleri faaliyetle ilgili olmak kaydıyla yaptıkları işlemler harçtan ve bu işlemlerle ilgili olarak düzenlenen kâğıtlar ise damga vergisinden istisna edilmiştir. Damga vergisi istisnası serbest bölgedeki faaliyetlerle ilgili olarak istihdam edilen personel ücretlerine de uygulanacaktır. Bu istisna faaliyet ruhsatının türü ile ruhsatın alındığı tarihe bakılmaksızın Avrupa Birliğine tam üyeliğin gerçekleştiği yılın sonuna kadar uygulanacaktır. SGK VE İŞ HUKUKU Serbest Bölgelerde faaliyet gösteren yatırımcılar, bunların yanlarında iş akdine göre çalışan işçiler (yabancı uyruklular dâhil) hakkında Türkiye Cumhuriyeti Çalışma Mevzuatı ile Türkiye Cumhuriyeti Sosyal Güvenlik Mevzuatı hükümleri uygulanacaktır. Bu yönüyle Serbest Bölge şirketlerinin Türkiye’de faaliyette bulunan kişi ve kurumlardan farkı bulunmamaktadır. ÖZEL HESAP ÜCRETİ Serbest bölgelerde gerçekleştirilen mal hareketleri “Özel Hesap Ücretine tabi olup; 6.2.2004 tarihinden sonra imalat ruhsatı alan kullanıcılar; Yurtdışından Serbest Bölgeye getirdikleri mallar için CİF değerinin %0,01’i, Serbest Bölgeden Türkiye’ye gönderdikleri mallar için FOB değerinin %0,09’u, Tutarında özel hesap ücreti ödeyeceklerdir. Özcan AYDINOĞLU, SMMM Bağımsız Denetçi (KGMDSK & SPK) Kurumsal Yönetim Derecelendirme Uzmanı (SPK) CVA SMMM; 17/12/2013; Ankara Ceyhun Atuf Kansu Cd. Gökkuşağı Mh. 1202. Sk. Köşem Apartmanı 2/A Balgat-Çankaya-Ankara Tel : +90 312 441 97 60 ve 61 Faks : +90 312 441 96 76