VakıfBank Haftalık Uluslararası Ekonomi Raporu 10‐17 Ocak 2011

11 İkinci Parasal Genişleme Programına Rağmen ABD 10 Yıllık Hazine Tahvil Getirileri Neden Yükseliyor? Amerikan Merkez Bankası Fed’in faiz oranlarını düşük seviyelerde tutarak ekonomiyi canlandırmak adına Kasım ayının başlarında açıkladığı ikinci parasal genişleme kapsamında (QE2) 600 milyar dolarlık tahvil alım programının faiz oranları üzerinde istenilen etkiyi yaratmadığı dikkati çekerken, QE1’in yarattığı etkinin aksine ABD tahvil faiz oranlarının ilk anda hafif aşağı yönlü hareket ettiği ancak sonrasında gelen satışlarla yönünü hemen yukarı çevirdiği görülmüştür. Bu nedenle raporda QE2’nin faiz oranları üzerinde başarıya ulaşamamasının altında yatan faktörler detaylı bir şekilde incelenmiştir. Vakıfbank Ekonomik Araştırmalar Uluslararası Ekonomide Geçtiğimiz Haftanın Önemli Gelişmeleri ABD

Aralık ayında özel sektörde istihdam 297 bin artarken, hizmet sektöründe istihdam 270 bin artışla rekor kırdı. Tarımdışı istihdam Aralık ayında beklentilerin altında 103 bin kişi arttı. İşsizlik oranı ise %9.4’e inerek Mayıs 2009'dan beri en düşük seviyesine geriledi. Haftalık işsizlik başvuruları 18 bin artışla 409 bine yükseldi. Başvuruların dört haftalık ortalaması 3500 azalarak 410.800 oldu ve Temmuz 2008'den bu yana kaydedilen en düşük seviyeye geldi. Aralık ayında ISM imalat endeksi beklentilere paralel 57.0 seviyesine yükseldi, ISM hizmetler endeksi ise beklentilerin üzerinde gelerek 57.1’e yükseldi. Fabrika siparişleri Kasım ayında düşüş beklentilerinin tersine %0.7 arttı. Daha önce %1.3 olarak açıklanan Kasım ayı dayanıklı mal siparişlerindeki düşüş ise %0.3'e revize edildi. ABD’de 2011 yılının ilk haftasında 2 bankaya el konuldu. AVRUPA

Euro Bölgesi 2010 III. çeyrek büyüme oranı %0.3'e revize edildi. Euro Bölgesi’nin III.çeyrek yıllık büyüme oranı ise %1.9 olarak teyit edildi. Euro Bölgesi’nde Aralık ayında imalat sektörü PMI beklentilerin üzerinde 57.1, hizmet sektörü PMI ise 54.2 oldu. Euro Bölgesi Kasım ayı işsizlik oranı değişmeyerek %10.1 oldu. Euro Bölgesi'nde Kasım ayında üretici fiyatları aylık %0.3, yıllık %4.5 yükseldi. Euro Bölgesi’nde Kasım ayında yeni sanayi siparişleri beklentilerin altında %1.4 artış gösterdi. Euro Bölgesi’nde perakende satışlar Kasım ayında aylık bazda artış beklentisine karşılık %0.8 azaldı, yıllık bazdaki artış ise %0.1 ile beklentilerin çok altında kaldı. Almanya’da işsizlik oranı 2010 yılının son ayında beklenmedik bir şekilde artarak %7.2 olarak açıklandı. Almanya’da Aralık ayında imalat sektörü PMI beklentilere yakın 60.7, hizmet sektörü PMI ise beklentilerin üzerinde 59.2 oldu. Portekiz, 2011 yılı için yatırımcı talebine yönelik ilk testi hafta içinde yaptığı 6 ay vadeli hazine bonosu ihalesi ile gerçekleştirirken, Portekiz yapılan ihaleyle 500 milyon Euro borçlandı. Ortalama getiri %2.045'ten %3.686'ya yükselirken, talebin satışa oranı 2.6 oldu. İrlanda’da bütçe açığının 2010 yılında 18.7 milyar euro düzeyine indiğini bildirdi. Aralık 2009 itibarıyla ise açık 24.6 milyar euro seviyesinde gerçekleşmişti. Hükümeti 2015 yılına kadar açığın GSYH’ye oranını %3’ün altına çekmeyi hedefliyor. Avrupa Birliği'ne 2004 yılında katılan Estonya, 1 Ocak 2011 itibarıyla tek para birimi euro’yu kullanan ülkeler arasına katıldı. DİĞER ÜLKELER

ekonomik.arastirmalar@vakifbank.com.tr Ankara, TÜRKİYE IMF verilerine göre global döviz rezervleri 3. çeyrek sonunda %6.7 artışla 8 trilyon 986 milyar Dolar'a ulaştı. Brezilya merkez bankası bankaların dövizdeki kısa pozisyonları için zorunlu karşılık oranlarını artırdı. Düzenleme, kısa pozisyonları azaltmayı hedefliyor. Çin Ulusal İstatistik Bürosu, Çin iş dünyası güven endeksinin 2010 4. çeyrekte 137 puana yükseldiğini bildirdi. Çin’in ticaret fazlası Aralık ayında 13.08 milyar dolar seviyesine geriledi. Çin'de hükümetin enflasyonu kontrol etmek için parasal politikayı sıkılaştırmasının ve verimlilik hedeflerini tutturmak için fabrikaları kapatmasının ardından üretim, Aralık ayında son üç ayın en zayıf büyümesini kaydederek 53.9'a geriledi ve beş ay içinde ilk düşüşünü kaydetti. Şili Merkez Bankası, yerel döviz piyasasına müdahale etme kararı aldı. Banka yaptığı açıklamada, 2011 yılında yapacağı müdahaleler ile döviz rezervlerini 12 milyar Dolar artıracağını vurguladı. Şili Pesosu, ABD Doları karşısında 2010 yılında %7.8 değer kazanarak 32 yılın en yüksek seviyesine çıkmıştı. Peru Merkez Bankası(BCRP), faiz oranlarını 25 baz puan artırdı. BCRP’den yapılan açıklamaya göre, faiz oranları %3.25 olarak belirlendi. İkinci P

Parasal Genişleme Progrramına Rağm

men ABD 10 Yıllık Hazine

e Tahvil Getirrileri Neden Yükseliyor?? Amerikan

n Merkez Ban

nkası Fed’in faiz f

oranların

nı düşük seviyyelerde tutara

ak ekonomiyi canlandırma

ak adına Kasım ayının ba

aşlarında açıkladığı ikinci parasal p

genişleeme kapsamında (QE2) 60

00 milyar dola

arlık tahvil alıım programın

nın faiz oran

nları üzerinde istenilen etkiiyi yaratmadığı dikkati çekkerken, QE1’in

n yarattığı ettkinin aksine ABD A

tahvil fa

aiz oranların

nın ilk anda ha

afif aşağı yönllü hareket etttiği ancak sonrasında gelen

n satışlarla yönünü hemen yukarı çevirdiiği görülmüşştür. Bu nedeenle raporda QE2’nin Q

faiz oranları o

üzeriinde başarıya

a ulaşamamassının altında yatan y

faktörller detaylı biir şekilde incellenmiştir. ABD 10

0 Yıllık Hazine Tahvil Get.(%)

ABD 2 Yıllık Hazine Tah

hvil Get.(%)

6

QE2

QE1

5

4

3

2

1

12.2010

09.2010

06.2010

03.2010

12.2009

09.2009

06.2009

03.2009

12.2008

09.2008

06 2008

06.2008

03.2008

12.2007

10.2007

07.2007

04.2007

01.2007

0

Kaynak: Blo

oomberg

ABD

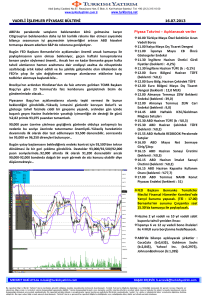

D’de Hazine tahvilleri Feed’in açıkladıığı 600 milyar dolarlık tahvil alım a

program

mının ardındaan beklenilenin akssine çeşitli needenlerle satış ağırlıklı bir seyir izlerken, 201

10 yılının Ekim

m ayında %2.4

40 seviyelerine

e dek gerileyeen ABD

D 10 yıllık Haazine tahvil geetirileri açıklanan programın ard

dından 100 baaz puanlık birr artışla %3.4

40 seviyelerinin üze

erine yükselm

miştir. Bu yükkselişin aslınd

da 2008 yılının son

nlarında uyggulamaya ko

onulan QE1

1 programının ard

dından da yaşşandığı dikkate alındığında çok da büyü

ük bir sürpriz yaraatmadığı görü

ülmektedir. Her H iki parassal nişleme kararının ardındaan yaşanan bu yükselişşin gen

altında yatan nedenleri d

dört temel başlık altınd

da toplamakk mümkün görrünmektedir: 1‐ ABD’de ekono

A

omik büyüme

e beklentilerin

nin iyileşmesii ve buna bağlı olarak enflaasyon endişelerinin artmassı: ABD’de A

son dö

önemde açıkllanan gerek imalat sanayin

ne illişkin veriler gerekse dee tüketici gü

üvenine ilişkkin 16

10

14

8

verilerin v

olum

mlu bir büyüme perform

mansına işaret 12

6

etmesi e

ABD’d

de büyüme beklentilerinin iyileşmesin

ne 10

4

8

neden n

olurken, yüksek seeviyelerde se

eyreden işsizllik 2

6

oranı o

ekon

nominin hala kırılgan olduğun

nu 4

0

göstermekted

g

dığı önlemlerrin ir. Buna karşşın Fed’in ald

2

‐2

0

liikidite artışın

nı destekled

diği görülürken, ekonom

mik ‐4

‐2

iy

yileşme bekle

entileriyle birl

likte destekle

enen bir likidi

te ‐4

‐6

artışının a

enflaasyon endişeelerini de artırdığı dikkaati çekmektedir. ç

Bu birlikte gelişmelerr Kaynak: Bloomberg

iğinde, ABD H

değerlendirild

d

Hazine tahvillerindeki satışşa bağlı olarrak getirilerdeeki yükselişi aççıklamak zor o

olmamaktadır. Ancak henüzz şu aşamada herhangi bir e

endişeye mah

hal vermeyen

n enflasyon rakamlarının r

ö

önümüzdeki d

dönemde çeşşitli nedenlerle yükselme o

olasılığı gidere

ek artmaktadır. Hem likid

dite artışına bağlı b

olarak hem h

de gerekk likidite artışşına gerekse de ekonomikk toparlanmaya bağlı olaraak yükselmeesi beklenen emtia fiyatlaarındaki artışıın 2011 yılınd

da enflasyondaki yükselişi desteklemesi beklenirkeen, yüksek enflasyon ve yüksek y

işsizlikk oranı birliktte değerlendiirildiğinde AB

BD ekonomisin

nin 1970’li yılların başındaan y

kadar devam eden

n stagflasyon süreci gibi bir sürece girme g

olasılığğını da göz ardı etmemeek 1980’li yıllara gerekmekktedir. Böyle bir durum ise ülkeyi çok ç

daha zorr bir durumaa itmekte vee politika çıkkmazına sebeep olabilmekktedir. Çünkü enflasyon ve işsizlik oranı ile mücadele etmekte uygu

ulamaya konu

ulacak politikaalar birbirleriyyle çelişmekttedir. Birine iyyi gelen politiika diğer prob

blemin daha d

da kötüleşmeesine yol açab

bilecektir. Bu o

olasılık ise AB

BD ekonomissinin aslında hala çok kırılgan olduğun

nu ve ekonom

miye dair beelirsizliklerin vve endişelerin

n bulunduğun

nu yansıtmaktadır. 08.2010

06.2007

04.2004

03.2001

01.1998

11.1994

09.1991

08.1988

06.1985

Bü

üyüme (y‐y, %, saağ eks.)

04.1982

02.1979

12.1975

11.1972

09.1969

07.1966

05.1963

03.1960

Enflasyon (y‐‐y, %)

2 2‐ Büyümenin işaret ettiği olumlu performansla güvenli liman alımlarının azalması: ABD ekonomisinde yaşanan olumlu gelişmeler ve likidite artışı ABD Hazine tahvillerine gelen güvenli liman 4.5

1600

S&P 500 (Sağ eks.)

alımlarını azaltarak, yatırımcıları hisse senedi piyasalarına 4

1400

yöneltmiştir. Bu durum da ABD hazine tahvillerine gelen 3.5

1200

satışlarla getiri oranlarındaki ve hisse senedi 3

1000

piyasalarındaki yükselişleri açıklamaktadır. 10 Yıllık ABD 2.5

800

Hazine tahvil getirilerinin 2010 yılında dibi gördüğü Ekim ayının ilk haftası baz alınarak piyasaların 2010 yıl sonunu 2

600

nasıl sonlandırdıkları incelendiğinde, ABD Hazine tahvil getirilerinin gelen satışlarla yaklaşık %40 yükseldiği söz konusu bu dönemde, hisse senedi piyasalarından S&P 500 Kaynak: Bloomberg

Endeksi’nin yaklaşık %8, altın fiyatlarının %5 ve petrol fiyatlarının ise %10 yükseliş yaşadığı dikkati çekmektedir. Hisse senedi piyasalarındaki yükselişi risk algılamasının azalmasına bağlamak mümkün görünürken, altın fiyatlarındaki artış hem ABD dolarının değer kaybetmesine hem de artan enflasyon endişelerine bağlanabilir. Petrol fiyatlarındaki yükselişi ise global ekonomik toparlanmaya ilişkin olumlu beklentilerle açıklamak mümkün görünmektedir. 12.2010

09.2010

06.2010

03.2010

12.2009

09.2009

06.2009

03.2009

12.2008

09.2008

06.2008

03.2008

12.2007

ABD 10 Yıllık Tahvil Getirisi (%)

3‐ Vergi indirimleri gibi alınan çeşitli tedbirler nedeniyle mali dengelerin daha da bozulacağına ve bütçe açığının artacağına ilişkin endişeler: ABD’de Cumhuriyetçi liderler ile Bush döneminde uygulanmaya başlanan ve 31 Aralık’ta süresi dolan vergi indirimlerinin 2 yıl daha uzatılmasını öngören tasarının yasalaşmasıyla birlikte önümüzdeki dönemde ABD bütçe açığının daha da artacağı beklentisi ABD’de tahvil getirilerinin yukarı yönlü hareket etmesine neden olan bir diğer önemli etken olarak karşımıza çıkmaktadır. Ayrıca vergi indirimlerinin toplumun tüm kesimleri için uzatılması yönünde varılan anlaşmanın ülkenin çıkarı açısından en iyi olduğunun belirtilmesi ile bazı yatırımcıların risk primlerini artırarak başka varlıklara yönelmesi de ABD’de tahvil getirilerinin sert bir biçimde yükselmesinde vergi indirimleri yönünde alınan kararın başka bir yansıması olmuştur. ABD’de bütçe harcamaları artarken düşük büyüme performansı ve yüksek işsizlik oranı ekonominin hala kırılgan olduğunu göstermekle birlikte; ekonomiyi desteklemek için gündeme getirilen vergi indirimleri sonucunda önümüzdeki dönemde bütçe gelirlerinin azalması da söz konusu olabilecektir. Böyle bir durumda ise bütçe gelirleri azalırken, bütçe giderlerinin artması kamunun borçlanma ihtiyacını artırırken, artan kamu borçlanma gereği ABD tahvil getirileri üzerinde yukarı yönlü baskı oluşturabilecektir. Ayrıca kamunun borçlanma gereğinin artmasının dışlama etkisi yoluyla (crowding out) reel GSYİH’yı olumsuz etkilemesi de söz konusu olabilecekken, ABD Kongre Bütçe Ofisi de (CBO) ABD’de yüksek borç stokunun ekonomiye yapacağı dışlama etkisinin GSYİH’yı 2020 yılına kadar giderek artan bir şekilde olumsuz etkileyeceğini belirtmiştir. Vergi Gelirleri/GSYİH

Bütçe Giderleri/GSYİH (sağ eksen)

Kasım 10

Ocak 08

Haziran 09

Temmuz 06

Şubat 05

Eylül 03

17

Nisan 02

6

Kasım 00

19

Haziran 99

7

Ocak 98

21

Ağustos 96

8

Mart 95

23

Ekim 93

9

Aralık 90

25

Mayıs 92

10

Bütçe giderleri/GSYİH oranının yaşanan krizin etkisiyle 2007 yılından itibaren, hükümetin daralan ekonomiye destek olmak amacıyla harcamalarını artırması sonucu sert bir biçimde yükseldiği görülürken, Bush döneminde getirilen vergi teşvikleri uygulamasının ardından vergi gelirlerinin sert bir biçimde azaldığı ve buna bağlı olarak da vergi gelirleri/GSYİH oranının %6.4 ile tarihi düşük seviyelere gerilediği görülmektedir. Krizin ardından bütçe giderleri ile vergi gelirleri arsındaki farkın gittikçe arttığı da dikkat çekmektedir. Karşılaşılan bu tablo mali dengelerdeki bozulmaya ilişkin endişelerin artmasına neden olmaktadır. Kaynak: Bloomberg

3 Diğer yandan, kredi derecelendirme kuruluşları da ABD’nin kamu maliyesi göstergelerinin hiç parlak olmadığını her fırsatta dile getirmektedir. Grafikten de görüldüğü gibi ABD’de 2009 ‐2

‐1.3

‐1.5

‐2.5

yılında sert bir biçimde %10.3’e yükselen bütçe açığı/GSYİH ‐4

oranının 2010 ve 2011 yılında sırasıyla %8.9 ve %8.15 ‐6

‐4.8

‐8

seviyelerinde gerçekleşmesi beklenirken, bu seviyelerin hala ‐8.15

‐10

kriz öncesi seviyelerin üzerinde olduğu dikkat çekmektedir. Bu ‐8.9

‐10.3

‐12

durumda ABD’de hükümetin vergi indirimlerinin ekonomik 2005 2006 2007 2008 2009 2010* 2011*

büyümeyi destekleyeceği beklentilerinin aksine; vergi paketinin Kaynak: Bloomberg

kamu maliyesine getirdiği yükün, vergi indirimleriyle *: Tahmin

sağlanması muhtemel ekonomik büyümeden daha ağır olabileceği ihtimali de olasılıklar dahilinde bulunurken, ABD’nin 2011 yılında bütçe açığı hedefini tutturma konusunda sıkıntıya düşmesi de söz konusu olabilecektir. Bütçe Dengesi/GSYİH (%)

0

4‐ Fed’in toplam 2 trilyon $ civarında bir tahvil alımı yapacağı beklentilerine karşın açıklanan rakamın 600 milyar dolar olması ve programın 600 milyar dolarla sınırlı kalacağı beklentisi: 2010 yılında ABD verilerinin karışık bir görünüm çizmesine ek olarak konut sektörünün ve istihdam piyasasının zayıf seyri piyasalarda Fed’in toplamda 2 trilyon dolar civarında bir tahvil alımı yapacağı beklentilerini artırırken, bu beklenti Ekim ayında tahvil getiri oranlarının da 2010 yılının dibini görmesinde etkili olmuştur. Ancak sonraki aylarda açıklanan verilerin toparlanma yönünde işaretler vermeye başlaması sonucu piyasalarda Fed’in alım yapacağı tutara ilişkin beklentiler düşmeye başlamıştır. Nitekim Fed de Kasım ayının başlarında tahvil alımı yapacağı miktarı 600 milyar dolar olarak açıklarken, programın 600 milyar dolarla sınırlı kalacağı beklentisi tahvil piyasalarına gelen satışların da bir diğer önemli nedeni olmuştur. Sonuç: Sonuç olarak ABD’nin ikinci tahvil alımı programının uygulamaya koyulmasının ardından amaçlananın aksine faizlerde yukarı yönlü bir hareket görülmüştür. Bu hareketin önümüzdeki dönemde de devam edip etmeyeceği pek çok açıdan önemli görünmektedir. Piyasa beklentilerine bakıldığında, genel kanı ekonomik toparlanmanın başladığı yönündedir. ABD açısından, işsizlik oranının hala yüksek seviyelerde seyredeceği ancak kişisel gelir, tüketim ve ücretlerde yavaş da olsa bir artış olacağı beklenmektedir. Ayrıca vergi indirimlerinin ekonominin canlanmasına katkı sağlayacağı, bunun sonucunda ekonomik büyümenin 2011 yılında artış göstereceği düşünülmektedir. ABD’deki toparlanma beklentilerinin yanı sıra Çin’de de sanayi üretiminin yeniden artmaya başlaması bu ülkeye dair zaten olumlu olan beklentileri arttırmıştır. Euro Bölgesi borç krizine dair endişeler ve 2011’de başka Euro Bölgesi ülkelerinin de yardım paketlerine ihtiyaçları olacağına dair beklentiler devam etse de, Almanya güçlü konumunu sürdürmekte ve Euro Bölgesi’ne dair endişeleri bir miktar da olsa hafifletmektedir. Ayrıca gelişmekte olan ülkelere dair yükselen beklentiler 2011 yılında da devam edecektir. Bu beklentiler ışığında yatırımcıların güvenli liman olarak görülen yatırım araçlarından çıkarak riskli varlıklara yönelmesi ile FED’in planladığının aksine ABD uzun vadeli tahvillerine gelen satışların devam etmesi ve getirilerdeki artışın sürmesi beklenmektedir. Ancak piyasadaki genel kanı, tahvil getirilerinin 2011’in ilk yarısında bir miktar gevşeyeceği ve ardından 2011’in ortalarından itibaren yeniden %3.50 seviyelerine kadar yükseleceği yönündedir. FED’in tahvil alım programını 2011 yılının ilk yarısında sonlandırmasıyla beraber piyasaya toplamda 600 milyar dolarlık bir para enjekte edilmiş olacaktır. Bu paranın ABD’de hem enflasyon beklentilerini arttırmasıyla hem de global ekonomik toparlanmanın devam edeceği beklentisiyle faizlerdeki yukarı yönlü hareketin devam etmesi beklenmektedir. Ancak faizlerdeki yukarı yönlü hareketlerin hem hanehalkının hem de şirketler kesiminin borçlanma maliyetlerini artırarak tahvil alım programının ekonomiye yapması beklenen olumlu etkiyi sınırlaması da söz konusu olabilecektir. Böyle bir durumda ise ABD tahvil faizlerinin yönünü yeniden aşağı çevirmesi ihtimaller dahilinde bulunmaktadır. 4 Açıklanacak Veriler (10‐17 Ocak 2011) 10.01.2011 12.01.2011 Ekonomi Gündemi Fransa Sanayi Üretimi (Kasım, a/a) Japonya Tatil ABD Haftalık Mortgage Verileri Önceki Beklenti

‐%0.8 %1

‐‐ ‐‐

472.1 ‐‐

150 mlyr ‐85 mlyr

%6.9 %6.0

‐%5.0 %3.6

‐2.5 mlyr ‐‐

%2.9 %3.5

‐1.4 ‐‐

Cari Denge (Kasım) 1436.2 mlyr 962.6 mlyr

Dış Ticaret Dengesi (Kasım) ‐38.71 mlyr ‐40.5 mlyr

Haftalık İşsizlik Başvuruları 409 bin 402 bin

Bütçe Dengesi (Aralık) Euro Bölgesi Sanayi Üretimi (Kasım, y/y) Almanya Büyüme Oranı (2010) Fransa Cari Denge (Kasım) İtalya Sanayi Üretimi (Kasım, y/y) Japonya Öncül Göstergeler Endeksi (Kasım) 13.01.2011 ABD Euro Bölgesi ECB Toplantısı ve Faiz Kararı (Ocak) %1.0 %1.0

Almanya ÜFE (Aralık, y/y) %7.8 %8.4

Fransa TÜFE (Aralık, y/y) %1.8 %1.9

İngiltere Sanayi Üretimi (Kasım, y/y) %3.3 %3.4

BoE Toplantısı ve Faiz Kararı (Ocak) %0.5 %0.5

Japonya Makine Siparişleri (Kasım, y/y) %7.0 %17.4

ABD TÜFE (Aralık, a/a) %0.1 %0.4

Perakende Satışlar (Aralık, a/a) %0.8 %0.8

Sanayi Üretimi (Aralık, a/a) %0.4 %0.5

%75.2 %75.6

5.2 mlyr 2.8 mlyr

TÜFE (Aralık, a/a) %0.1 %0.6

%0.1 %1.2

‐2.008 mlyr ‐‐

14.01.2011 Euro Bölgesi Kapasite Kullanım Oranı (Aralık) Dış Ticaret Dengesi (Kasım) Almanya TÜFE (Aralık, a/a) İtalya Dış Ticaret Dengesi (Kasım) 5 ABD EKONOMİK GÖSTERGELERİ EKONOMİK AKTİVİTE GÖSTERGELERİ ABD Büyüme ABD Büyüme Beklentisi

10

3,5

8

3

6

2,5

4

2

2

0

1,5

‐2

1

‐4

06.2010

06.2009

06.2008

06.2007

06.2006

06.2005

06.2004

06.2003

06.2002

06.2001

06.2000

06.1999

06.1998

06.1997

06.1996

06.1995

06.1994

06.1993

06.1992

0

06.1991

0,5

‐8

06.1990

‐6

2010‐4Ç

2011‐1Ç

2011‐2Ç

2011‐3Ç

2011‐4Ç

ABD Büyüme Beklentisi (%, ç/ç)

ISM İmalat ve Büyüme

ISM Hizmetler ve Büyüme

65

8

60

6

4

55

6

4

2

50

0

45

8

60

55

2

50

65

0

‐2

45

‐4

40

35

‐6

35

‐6

30

‐8

30

‐8

ISM İmalat Endeksi

‐2

GSYİH (%, ç/ç, Sağ Eksen)

ISM Hizmetler Endeksi

10.2010

12.2009

02.2009

04.2008

06.2007

08.2006

10.2005

12.2004

02.2004

04.2003

‐4

06.2002

12.2010

06.2010

12.2009

06.2009

12.2008

06.2008

12.2007

06.2007

12.2006

06.2006

12.2005

06.2005

12.2004

06.2004

12.2003

06.2003

12.2002

06.2002

40

GSYİH (%, ç/ç, sağ eksen)

Öncül Göstergeler Endeksi

‐30

‐40

Philly FED İmalat Endeksi

09.2010

04.2010

11.2009

06.2009

01.2009

08.2008

03.2008

10.2007

05.2007

07.2006

02.2006

09.2005

04.2005

12.2006

Empire State İmalat Endeksi

04.2006

‐50

Öncül Göstergeler Endeksi (6 aylık % Değ.)

12.2010

‐20

05.2010

10.2009

0

‐10

03.2009

10

08.2008

20

01.2008

6

5

4

3

2

1

0

‐1

‐2

‐3

‐4

30

06.2007

40

11.2006

Bölgesel Aktivite Endeksleri

ENFLASYON GÖSTERGELERİ ÜFE %)

ÜFE (yıllık ‐

TÜFE ve Çekirdek Enflasyon

3,5

3

2,5

6

5

5

4,5

4

4

3

3,5

2

2

3

1,5

1

2,5

2

0

1

1,5

‐1

Çekirdek Enflasyon (Gıda ve Enerji Dışı) (%, y/y)

4,5

160

7

4

140

6

3,5

120

5

20

‐1

0

‐2

11.2006

09.2010

02.2010

0

07.2010

12.2010

0

0,5

05.2010

40

10.2009

1

1

07.2009

12.2009

2

03.2009

60

1,5

3

08.2008

80

2

4

01.2008

100

2,5

06.2007

3

12.2008

05.2009

Gıda Enflasyonu

Petrol ve Petrol Ürünleri Enflasyonu

05.2008

10.2008

ÜFE (yıllık ‐ %)

TÜFE (%, y/y)

10.2007

03.2008

08.2007

01.2007

11.2005

06.2006

0

07.2010

12.2009

05.2009

10.2008

03.2008

08.2007

0,5

01.2007

1

‐3

06.2006

‐2

0

11.2005

0,5

Gıda Fiyatları (%, y/y)

Benzin Fiyatları (Dolar)

Ham Petrol Fiyatları (Dolar, Sağ Eksen)

Michigan Enflasyon Beklentisi

Piyasa Enflasyon Beklentisi

2

3,1

1,5

2,8

1

0

2,7

0

2,6

‐0,5

Michigan 5 yıllık Enf. Endeksi (Sağ Eksen)

11.2010

04.2010

09.2009

02.2009

07.2008

12.2007

05.2007

10.2006

2,5

Michigan 1 yıllık Enf. Endeksi

1

0,5

‐1

5 Yıllık Başabaş (Breakeven) Enflasyon Beklentisi

11.2010

2,9

2

04.2010

3

09.2009

3

3,2

02.2009

4

07.2008

3,3

12.2007

5

3

2,5

05.2007

3,4

10.2006

3,5

6

DIŞ TİCARET GÖSTERGELERİ ABD Menkul Kıymetlerine Net Yabancı Yatırımı

ABD Dış Ticaret Dengesi

200

0

‐10

150

‐20

100

‐30

‐40

50

‐50

‐60

0

‐70

‐50

‐80

‐90

Dış Ticaret Dengesi

Dış Ticaret Dengesi (Petrol Hariç)

10.2010

05.2010

12.2009

07.2009

02.2009

09.2008

04.2008

11.2007

06.2007

01.2007

08.2006

11.2010

04.2010

09.2009

02.2009

07.2008

12.2007

05.2007

10.2006

‐100

ABD Net Menkul Kıymet Yatırımı (Milyar $)

TÜKETİM GÖSTERGELERİ Perakende Satışlar

Haftalık Perakende Satış Verileri

10

6

5

5

4

3

0

2

‐5

1

‐10

‐1

0

‐2

11.2010

08.2010

05.2010

02.2010

11.2009

08.2009

05.2009

11.2008

02.2009

‐3

12.2010

05.2010

10.2009

03.2009

08.2008

01.2008

06.2007

11.2006

‐15

Perakende Satışlar (%, y/y)

ICSC Mağaza Zinciri Satışları (%, y/y)

Perakende Satışlar (Oto Hariç, %, y/y)

Perakende Satışlar (Gaz Hariç, %, y/y)

Michigan Tüketici Güven Endeksi

Tüketim Harcamaları

5

100

95

90

85

80

75

70

65

60

55

50

4

3

2

1

0

‐1

‐2

Michigan Ünv. Tüketici Güven Endeksi

Reel Tüketim Harcamaları (%, y/y)

04.2010

06.2009

08.2008

10.2007

12.2006

02.2006

04.2005

06.2004

08.2003

10.2002

12.2001

12.2010

07.2010

02.2010

09.2009

04.2009

11.2008

06.2008

01.2008

08.2007

03.2007

10.2006

‐3

KONUT PİYASASI GÖSTERGELERİ Yeni Konut Arzı

Yeni Konut Arzı (mlyn adet)

Konut Satışları

115

7

13

110

6,5

12

105

6

11

100

5,5

10

5

9

90

4,5

8

85

4

80

3,5

75

3

70

2,5

7

6

5

4

Bekleyen Konut Satışları Endeksi

12.2010

07.2010

02.2010

09.2009

04.2009

11.2008

06.2008

01.2008

08.2007

03.2007

3

10.2006

08.2010

02.2010

08.2009

02.2009

08.2008

02.2008

08.2007

02.2007

08.2006

95

Yeni Konut Arzı (mlyn adet)

İkinci El Konut Satışları (Milyon, Sağ Eksen)

İpotekli Konut Kredisi Faizleri

Konut Fiyatları

Case Shiller Konut Fiyat Endeksi

20

7

15

7,5

6,5

10

7

6

5

0

6,5

5,5

‐5

6

5

‐10

‐15

5,5

4,5

‐20

10.2010

04.2010

10.2009

04.2009

10.2008

04.2008

10.2007

10.2006

12.2009

05.2009

10.2008

03.2008

08.2007

01.2007

06.2006

11.2005

07.2010

Mortgage Faiz (Sabit Faizli)

Case Shiller Konut Fiyat Endeksi

5

04.2007

4

‐25

Mortgage Faiz (Değişken Faizli, Sağ Eksen)

İŞGÜCÜ PİYASASI GÖSTERGELERİ Tarim Disi Istihdam

Issizlik Basvurulari

700

500

650

300

600

100

550

500

‐100

450

‐300

400

‐500

350

300

‐700

250

‐900

03.2008 08.2008 01.2009 06.2009 11.2009 04.2010 09.2010

08.2006 03.2007 10.2007 05.2008 12.2008 07.2009 02.2010 09.2010

Haftalik Issizlik Basvurulari (Bin)

Tarim Disi Istihdam Aylik Degisim (Bin Kisi)

Haftalik Issizlik Basvurulari (4 Haf. H.O.)

Ortalama Saatlik Ücret

Issizlik Orani

4,5

11

10

4

9

8

3,5

7

3

6

5

2,5

4

2

3

08.2006

04.2007

12.2007

08.2008

04.2009

12.2009

10.2006 05.2007 12.2007 07.2008 02.2009 09.2009 04.2010 11.2010

08.2010

Ortalama Saatlik Ücret (%, y/y)

Issizlik Orani (%)

EURO BÖLGESİ AKTİVİTE GÖSTERGELERİ Büyüme (Çeyreklik)

Büyüme Tahminleri

%

3

4

2

3,5

3

1

2,5

0

2

‐1

1,5

‐2

1

‐3

0,5

0

12.10

09.10

06.10

03.10

12.09

09.09

06.09

03.09

12.08

09.08

06.08

03.08

12.07

09.07

06.07

03.07

12.06

09.06

‐4

2010‐4Ç

2011‐1Ç

Euro Bölgesi

Euro Bölgesi(ç/ç)

Almanya(ç/ç)

2011‐2Ç

Almanya

2011‐3Ç

İngiltere

Fransa(ç/ç)

Sanayi Üretimi ve Güven Endeksi

Hizmetler PMI

10

10

65

5

60

0

55

5

0

‐5

‐10

‐5

‐15

50

‐20

‐10

‐25

‐30

45

‐15

40

‐35

‐20

‐40

35

2001 2002 2003 2004 2005 2006 2007 2008 2009 2010

2003

Euro Bölgesi Sanayi Güveni (2 ay ileri)

Sanayi Üretim Endeksi (% ‐ 3ay Ort/3 ay Ort, sağ eksen)

İmalat Sanayi PMI

65

60

55

50

45

40

35

30

2003

2004

2005

2006

2007

2008

2009

Euro Bölgesi

İngiltere

Almanya

Fransa

2010

2004

2005

2006

2007

2008

2009

Euro Bölgesi İngiltere Fransa

Almanya 2010

DIŞ TİCARET GÖSTERGELERİ Dış Ticaret Dengesi

İthalat‐İhracat

20

2

1

30

15

0

20

10

‐1

10

‐2

5

‐3

0

‐4

‐10

0

‐5

‐5

‐6

‐20

‐7

‐30

‐10

2002

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2003

2004

2005

2006

2007

2008

2009

2010

Fransa Dış Ticaret Dengesi (milyar euro,sol eksen)

Euro Bölgesi İthalat (%‐y/y)

Euro Bölgesi Dış Ticaret Dengesi (milyar euro)

Euro Bölgesi İhracat (%‐y/y,Sağ Eksen)

Almanya Dış Ticaret Dengesi (milyar euro)

ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyonu

4,5

3

ÜFE ve Çekirdek Enflasyonu

10

3,5

2,5

3

8

2,5

6

2,5

2

4

1,5

2

2

1,5

0

0,5

1

‐0,5

‐1,5

1,5

‐2

1

‐4

‐6

0,5

0,5

‐8

‐10

0

Euro Bölgesi TÜFE (% ‐ y/y)

Çekirdek Enflasyon (% ‐ y/y, sağ eksen)

Euro Bölgesi ÜFE (y/y)

Çekirdek Enflasyon (y/y, Sağ Eksen)

Ülkeler Bazında TÜFE

6

5

4

3

2

1

0

‐1

İspanya TÜFE(y/y)

İtalya TÜFE(y/y)

Almanya TÜFE(y/y)

Fransa TÜFE(y/y)

01.01.2011

01.08.2010

01.03.2010

01.10.2009

01.05.2009

01.12.2008

01.07.2008

01.02.2008

01.09.2007

01.04.2007

01.11.2006

01.06.2006

01.01.2006

01.08.2005

01.03.2005

01.10.2004

01.05.2004

01.12.2003

01.07.2003

‐2

İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı

İstihdam ve PMI

65

2,5

10,5

2

10

60

1,5

9,5

1

9

0,5

8,5

‐0,5

8

‐1

45

‐1,5

40

55

50

0

7,5

‐2

7

‐2,5

35

2006

2008

2009

2010

Bileşik PMI (sol eksen)

Euro Bölgesi İstihdam (% ‐ y/y)

İşsizlik Oranı (%)

TÜKETİM GÖSTERGELERİ Özel Tüketim

2

1,5

1

0,5

0

Krediler

12

20

10

15

8

10

6

5

4

‐0,5

‐1

‐1,5

‐2

2

0

2010Ç2

2010Ç1

2009Ç4

2009Ç3

2009Ç2

2009Ç1

2008Ç4

2008Ç3

2008Ç2

2008Ç1

2007Ç4

2007Ç3

2007Ç2

2007Ç1

2006Ç4

2006Ç3

2006Ç2

‐2,5

Euro Bölgesi Özel Tüketim Almanya Özel Tüketim

Fransa Özel Tüketim

0

‐5

‐2

2002

2003

2004

2005

2006

2007

2008

2009

2010

Reel Sektör Kredileri (% ‐ y/y)

Hanehalkı Kredileri (% ‐ y/y, Sağ Eksen)

Perakende Satışlar ve Özel Tüketim

Tüketici Kredileri

2

10

1,5

8

1

0,5

6

0

‐0,5

4

‐1

2

‐1,5

‐2

05Ç1

05Ç2

05Ç3

05Ç4

06Ç1

06Ç2

06Ç3

06Ç4

07Ç1

07Ç2

07Ç3

07Ç4

08Ç1

08Ç2

08Ç3

08Ç4

09Ç1

09Ç2

09Ç3

09Ç4

10Ç1

10Ç2

10Ç3

0

‐2

2002

2003

2004

2005

2006

2007

2008

Tüketici Kredileri ( % ‐ y/y)

2009

2010

Euro Bölgesi Perakende Satışlar (% ‐ ç/ç)

Özel Tüketim (% ‐ ç/ç)

Perakende Satışlar

Tüketici Güven Endeksi ve Özel Tüketim

5

2,5

0

2

‐5

1,5

4

3

2

1

0

Tüketici Güveni

Özel Tüketim (% ‐ y/y, Sağ Eksen) Euro Bölgesi Perakende Satışları (%, ç/ç)

Almanya Perakende Satışları (%, ç/ç)

Fransa Perakende Satışları (%, ç/ç)

2010Ç2

2010

2010Ç1

2008

2009Ç4

2006

2009Ç3

2004

2009Ç2

2002

2009Ç1

2000

2008Ç4

1998

2008Ç3

1996

2008Ç2

‐1,5

1994

2008Ç1

‐40

2007Ç4

‐4

2007Ç3

‐35

2007Ç2

‐3

‐1

2007Ç1

‐30

2006Ç4

‐2

‐0,5

2006Ç3

0

‐25

2006Ç2

‐1

2006Ç1

0,5

‐20

2005Ç4

‐15

2005Ç3

1

2005Ç2

‐10

LİKİDİTE GÖSTERGELERİ ABD Kısa Vadeli Faiz Oranları

LIBOR ve OIS Spreadleri

400

bps

7

350

%

6

300

5

250

4

200

150

3

100

2

50

1

0

USD Spread

GBP Spread

FED Faiz Oranı

3 ay USD Libor

Euro Spread

AUD Spread

3 ay Haz. Bon. Getirisi

3 ay ABCP Getirisi

27.12.2010

27.08.2010

27.04.2010

27.12.2009

27.08.2009

27.04.2009

27.12.2008

27.08.2008

27.04.2008

27.12.2007

27.08.2007

27.12.2010

27.08.2010

27.04.2010

27.12.2009

27.08.2009

27.04.2009

27.12.2008

27.08.2008

27.04.2008

27.12.2007

27.08.2007

27.04.2007

27.04.2007

0

‐50

3 ay USD OIS

İngiltere Kısa Vadeli Faiz Oranları

Euro Bölgesi Kısa Vadeli Faiz Oranları

6

%

%

8

7

5

6

4

5

4

3

3

2

2

1

1

3 ay Euro Libor

3 ay Göst. Haz. Bon. Getirisi

3 ay Euro OIS

BoE Faiz Oranı

3 ay Göst. Haz. Bon. Getirisi

3 ay GBP Libor

3 ay GBP OIS

08.10.2010

08.06.2010

08.02.2010

08.10.2009

08.06.2009

08.02.2009

08.10.2008

08.06.2008

08.02.2008

08.10.2007

04.01.2011

04.09.2010

04.05.2010

04.01.2010

04.09.2009

04.05.2009

04.01.2009

04.09.2008

04.05.2008

04.01.2008

04.09.2007

04.05.2007

ECB Faiz Oranı

08.06.2007

0

0

Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr

0312‐455 70 87 Serkan Özcan Baş Ekonomist serkan.ozcan@vakifbank.com.tr Cem Eroğlu Kıdemli Ekonomist cem.eroglu@vakifbank.com.tr

Nazan Kılıç Ekonomist nazan.kilic@vakifbank.com.tr

Bilge Özalp Türkarslan Ekonomist bilge.ozalpturkarslan@vakifbank.com.tr

0312‐455 84 88 Zeynep Burcu Çevik Ekonomist zeynepburcu.cevik@vakifbank.com.tr

0312‐455 84 93 Seda Meyveci Ekonomist seda.meyveci@vakifbank.com.tr

Emine Özgü Özen Araştırmacı emineozgu.ozen@vakifbank.com.tr 0312‐455 84 87 Selin Düz Araştırmacı selin.duz@vakifbank.com.tr 0312‐455 84 93 Naime Doğan Araştırmacı naime.dogan@vakifbank.com.tr 0312‐455 84 86 Fatma Özlem Kanbur Araştırmacı fatmaozlem.kanbur@vakifbank.com.tr

Elif Artman Araştırmacı elif.artman@vakifbank.com.tr 0312‐455 84 90 Senem Güder Araştırmacı senem.guder@vakifbank.com.tr

0312‐455 84 76 Halide Pelin Kaptan Araştırmacı halidepelin.kaptan@vakifbank.com.tr

0312‐455 84 80 0312‐455 84 89 0312‐455 84 85 0312‐455 84 82 0312‐455 84 83 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir. Vakıfbank Ekonomik Araştırmalar