TÜRKİYE KALKINMA BANKASI A.Ş.

EKONOMİK GELİŞMELER

ÖZET DEĞERLENDİRME RAPORU

Mayıs 2011/II

HAZIRLAYANLAR

Mustafa ŞİMŞEK

Fulya BAYRAKTAR

Faruk SEKMEN

EKONOMİK VE SOSYAL ARAŞTIRMALAR MÜDÜRLÜĞÜ

Mayıs 2011

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

2011 yılı Mayıs ayının üçüncü ve dördüncü haftalarında ekonomide yaşanan

gelişmeler ve bunların piyasalara yansımaları, açıklanan son veriler doğrultusunda

aşağıda özetlenmiştir.*

Yurtiçi Piyasaları Etkileyen Gelişmeler

TCMB Para Politikası Kurulu, 25 Mayıs 2011 tarihli toplantısında; politika faizi

olan bir hafta vadeli repo ihale faiz oranı ile Banka bünyesindeki Bankalararası

Para Piyasası ve İstanbul Menkul Kıymetler Borsası Repo-Ters Repo Pazarı’nda

uygulanmakta olan faiz oranlarının sabit tutulmasına karar vermiştir.

•

Kurul tarafından yapılan açıklamaya göre; özel tüketim ve yatırım talebi 2010

yılındaki güçlü artıştan sonra daha ılımlı bir seyir izlemekte, dış talep ise zayıf

görünümünü korumaktadır. İstihdam koşullarındaki iyileşme devam ederken

işsizlik oranları kriz öncesi seviyelerine yaklaşmaktadır. İmalat sanayinde

kapasite kullanım oranlarının düşük düzeylerini koruması toplam talebin henüz

enflasyon üzerinde baskı oluşturacak seviyeye gelmediğine işaret etmektedir.

Bununla birlikte, ithalat fiyatlarındaki birikimli artışların gecikmeli etkilerine bağlı

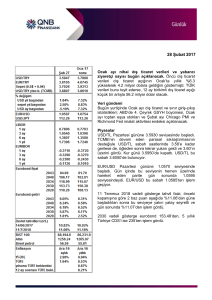

olarak kısa vadede temel enflasyon göstergelerindeki sınırlı yükselişin süreceği

tahmin edilmektedir. Ayrıca Kurul enflasyonun Mayıs ayında yıl sonu hedefi olan

%5.5’in üzerine çıkabileceğini ve Enflasyon Raporu’nda öngörülen seviyelerde

dalgalı bir seyir izleyeceğini not etmiştir. Alınan sıkılaştırıcı tedbirlerin krediler ve

iç talep üzerindeki etkileri yılın ikinci çeyreğinden itibaren görülmeye başlamıştır.

Ancak, gerek enerji ve diğer emtia fiyatlarının bulunduğu yüksek seviyeler

gerekse dış talebi zayıflatan gelişmeler, cari dengedeki iyileşmeyi yılın son

çeyreğine ertelemiştir.

Hazine Müsteşarlığı’ndan yapılan basın duyurusuna göre; “Ülkemizde büyümeyi

desteklemeye, istihdamı artırmaya ve kamu mali yönetimini etkinleştirmeye

yönelik olarak gerçekleştirilen reformlar kapsamında Dünya Bankası ile

yürütülmekte olan Adil Büyümenin ve İstihdamın Tesisi Kalkınma Politikası

Kredisi (Restoring Equitable Growth and Employment Programmatic

Development Policy Loan – REGE DPL) serisinin ilk kredisi (REGE DPL I) 24

Mart 2010 tarihinde sağlanmıştır. Serinin ikinci kredisi (REGE DPL II) ise 5 Mayıs

2011 tarihinde Dünya Bankası İcra Direktörleri Kurulu’nda görüşülerek

onaylanmış olup, Kredi Anlaşması 27 Mayıs 2011 tarihinde imzalanmıştır. 506.1

milyon EUR tutarındaki kredi, 9 yılı geri ödemesiz dönem olmak üzere toplam

26.5 yıl vadelidir.”

•

•

*

Nomura, hazırladığı bir raporda, Türk ekonomisinin aşırı ısındığı

değerlendirmesinde bulundu. Kuruluş raporda, “İncelediğimiz veriler, ekonominin

yavaşladığına dair bir şey sunmuyor. Verilere bakarak söyleyebileceğimiz tek

şey, ekonominin aşırı ısındığıdır. TCMB´nin bir yol ayrımına geldiğini

düşünüyoruz. Enflasyon raporunda yer alan risk senaryosu gerçeğe dönüşüyor.

Veriler, oldukça canlı bir ekonomiye işaret ederken, TCMB´nin politika

opsiyonlarını değerlendireceğini ve Mayıs´ta 25 baz puanlık bir faiz artırımına

Rapor, 16 – 27 Mayıs 2011 dönemindeki gelişmeleri içermektedir.

1

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

gidilebileceğini düşünüyoruz (ancak ilk artırımın Haziran´da gelmesi riski de söz

konusu).” yorumunda bulundu.

•

Morgan Stanley ise, raporunda Türk ekonomisinin aşırı ısınma işaretleri

göstermekten uzak olduğunu kaydetti. Raporda, “Türkiye’de ekonominin aşırı

ısındığını düşünmüyoruz. Açıklanan son veriler Türkiye’de büyüme

momentumunun açık bir şekilde güç kaybettiğini gösteriyor. Kapasite kullanımı

hala kriz öncesi seviyelerin oldukça altında, işsizlik oranı yüksek kalmaya devam

ediyor ve fiyat baskılarına dair ciddi bir emare yok. TCMB’nin mevcut politika

stratejisine bağlı kalacağını ve politika faizini 2011’in 4. çeyreğine kadar

değiştirmeyeceğini, sonrasında ise 75 baz puanlık artırıma gitmesini bekliyoruz.”

ifadeleri yer aldı.

•

Barclays Capital, hazırladığı raporda, Türkiye´de cari işlemler açığının daha da

genişleyebileceği uyarısında bulundu. Türkiye´nin gelişmiş ekonomilerde

olmayan güçlü büyüme, sağlam kamu borç dinamikleri, sağlıklı bankalar ve sınırlı

hanehalkı kaldıraç seviyesine sahip olduğunu belirten Barclays Capital, bu

durumun Türkiye´ye büyük sermaye girişleri olmasına katkıda bulunduğunu

kaydetti. Olumlu enflasyon verilerinin yatırımcı güveninin çıpalanmasına yardım

etmesine karşın, enflasyonun baz etkisine bağlı olarak önümüzdeki aylarda

artmaya devam edeceğini ve alınan tedbirlere rağmen kredilerin sadece kademeli

şekilde yavaşlayacağını öngören Barclays, cari işlemler açığının daha da

genişleyeceğini kaydetti. Bu ortamda TCMB´nin gelişmelere gerek TL gerekse

döviz cinsinden yükümlülükler için zorunlu karşılık oranlarında ek artırımlarla

cevap vereceğini ifade eden Barclays, TCMB´nin faizleri 4. çeyreğe kadar

artırmayacağını tahmin etti.

•

Citi, raporunda, TCMB´nin Mayıs ayı faiz toplantısından çıkan kararları

değerlendirdi. Raporda, “Beklentilerle aynı doğrultuda olmak üzere TCMB,

politika faizini %6.25 seviyesinde sabit bıraktı. Aynı şekilde Banka, önceki

kararlarının gecikmeli etkilerini değerlendirmek üzere zorunlu rezerv karşılıklarda

da bir değişikliğe gitmeme kararı aldı. Banka, kapasite kullanımı oranı

sonuçlarına atıfta bulunarak iç talebin halen enflasyona yönelik büyük bir tehdit

oluşturmadığını düşünmeye devam ediyor ki bu konuda biz TCMB ile aynı fikri

paylaşmıyoruz. TCMB’nin alışılmışın dışındaki stratejisine karşı kanıtların giderek

arttığını düşünüyoruz. Sonuç itibariyle, TCMB’nin mevcut stratejisi, dışarıdan

kaynaklanabilecek güven değişimleri ve ani duraklamalara karşı ekonomiyi

savunmasız bırakıyor.” ifadeleri yer aldı.

•

EFG İstanbul, raporunda, TCMB´nin Mayıs ayı faiz toplantısından çıkan kararları

değerlendirdi. Raporda, “TCMB, beklediğimiz gibi rezerv karşılık oranlarında ve

politika faizinde bir değişikliğe gitmedi. Banka, son enflasyon raporundaki

beklentilerini sürdürüyor. Bu nedenle, Haziran toplantısında da TL ya da döviz

yükümlülüklerinde bir artırıma gidilmesini beklemiyoruz. Bununla birlikte, TCMB,

2011’in ikinci yarısında sınırlı bir ek sıkılaştırma planlıyor gibi. Bu, önce rezerv

karşılıklar ve sonrasında politika faizinde kademeli bir artışa gidilmesi şeklinde

olabilir. 2011’in 4. çeyreğinde politika faizinde 100 baz puanlık artırım yapılması

yönündeki beklentimizi koruyoruz.” ifadelerine yer verildi.

2

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

Uluslararası Piyasalardaki Gelişmeler

•

Chicago FED Başkanı Charles Evans, FED´in yılsonundan önce kısa vadeli

federal fon faizlerini artıracağını düşünmediğini belirtti. Evans, yaptığı

açıklamada, Nisan ayında ortaya çıkan %9´luk işsizlik oranının bir faiz artırımına

gitmek için çok yüksek, cari enflasyonun ise bir faiz artırımı gerektirmek için çok

düşük olduğunu vurguladı. Evans, "Ben hala gevşek bir politika uygulanması

gerektiğini düşünüyorum" diye konuştu.

•

New York FED Başkanı William Dudley, insanların FED´in oluşturduğu devasa

miktardaki banka rezervlerinin enflasyonda bir artışa neden olmasının yakın

olduğu endişesi içinde olmamaları gerektiğini söyledi. "İnsanların şu anda FED´in

bilançosunda park etmiş olan rezervlerden endişe duymaları gerektiğini

düşünmüyorum" diye konuşan Dudley, "Bu rezervlerin fiyat artışı kaynağı

olmamasını, vaktinde bir çıkış politikası uygulanmasını sağlayacağız" dedi.

Dudley ayrıca, enflasyon seviyelerinin herkes üzerinde bir yük olduğunun

farkında olduğunu, bununla birlikte FED´in muhtemelen geçici olan fiyat

artışlarına aşırı reaksiyon vermemek konusunda dikkatli olması gerektiğini

vurguladı.

•

ABD Beyaz Saray sözcüsü John Boehner, ABD´nin borç limitini artırması

gerektiğinin açık olduğunu söyledi. Ulus´a Sesleniş konuşmasında Boehner, "Bir

noktada borç limitini artırmak zorunda olduğumuz açık. Bunu, ABD´nin uzun

vadeli mali güçlüklerini göz önüne alarak yapacağız." dedi. ABD başkanı Barack

Obama da borç limitinin artırılmamasının küresel finansal sistemi

etkileyebileceğini ve ülkeyi başka bir resesyona sürükleyebileceğini söyledi.

Obama, "Yatırımcılar, ABD´ye olan güvenin boşa çıktığını görürlerse tüm finansal

sistem çözülebilir." diye konuştu.

•

ABD Hazine Bakanlığı, 14,294 trilyon USD olan yasal borçlanma sınırına

ulaşıldığı bilgisini verdiler. ABD Hazinesi, federal emeklilik fonları alımlarını

durdurarak Ağustos ayına dek temerrütten kaçınılabileceğini kaydetti.

•

ABD Hazine Bakanlığı tarafından açıklanan verilere göre, Şubat´ta 27.2 milyar

USD düzeyinde açıklanan uzun vadeli ABD hisse senedi ve tahvili alımı, Mart´ta

24 milyar USD seviyesine geriledi. ABD Hazine Bakanlığı´nın açıkladığı verilere

göre, en çok ABD hazine tahviline sahip Çin´in Mart´ta elinde bulundurduğu

toplam hazine tahvilleri 9.2 milyar USD düşerek 1,145 trilyon USD’ye indi. En çok

ABD hazine tahvili tutan ikinci ülke Japonya´da ise bu rakam Şubat´taki 890.3

milyar USD seviyesinden Mart´ta 907.9 milyar USD seviyesine yükseldi.

•

ABD´de Michigan Üniversitesi tüketici güven endeksinin Mayıs´ta 74.3 olduğu

bildirildi. Beklenti, endeksin 69.8 seviyesinden Mayıs´ta 72.5 seviyesinde

gerçekleşmesi yönündeydi.

•

ABD´de bekleyen ev satışlarının Nisan´da aylık bazda %11.6 azaldığı bildirildi.

Yıllık bazda ise düşüş %26.5 olarak açıklandı. Bekleyen ev satışları endeksi

Nisan´da 81.9 oldu. Endeks, Mart´ta 94.1 idi

•

ABD´de ev üreticilerinin güvenini ölçen endeks, Mayıs ayında değişim

göstermedi. Ulusal Ev Üreticileri Birliği (NAHB) konut piyasası endeksi Mayıs

ayında 16 seviyesinde kaldı. Ekonomistler, endeksin Nisan ayındaki 16

seviyesinden Mayıs´ta 17 seviyesine yükselmesini bekliyorlardı.

3

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

•

ABD´de Nisan ayında konut başlangıçları %10.6 düşüşle 523 bine geriledi. Aynı

dönemde inşaat izinleri de %4 düştü. Mart ayı konut başlangıçları 549 binden

585 bine, inşaat izinleri 575 bine revize edildi. Nisan´da konut başlangıçlarının

575 bin olması bekleniyordu

•

ABD´de Nisan´da sanayi üretimi yatay seyretti, beklenti %0.3 artış yaşanmasıydı.

Aynı dönemde kapasite kullanımı %77´den %76.9´a indi.

•

ABD´de ikinci el konut satışlarının Nisan ayında %0.8 gerileyerek 5.05 milyona

indiği bildirildi. Beklenti, verinin 5.2 milyon düzeyinde olması yönündeydi. FED

Philadelphia imalat endesi Mayıs´ta 3.9 seviyesine indi. Beklenti, endeksin Nisan

ayındaki 18.5 seviyesinden Mayıs´ta 23 seviyesine çıkması yönündeydi.

•

ABD´de yeni ev satışları Nisan´da %7.3 artış gösterdi. Mevsimsel ayarlanmış

olarak yıllık bazda yeni ev satışları Nisan ayında 323 bin seviyesinde gerçekleşti.

Beklenti, satışların Nisan´da 300 bin seviyesinde gerçekleşmesi yönündeydi.

•

ABD´de dayanıklı mal siparişleri Nisan´da %3.6 düşüş kaydetti. Beklenti,

dayanıklı mal siparişlerinin Nisan´da %2.5 düşmesi yönündeydi.

•

ABD ekonomisinin ilk çeyrekte %1.8 büyüdüğü bildirildi. Beklenti, ekonominin ilk

çeyrekte %2.2 büyümesi yönündeydi. ABD ekonomisi, geçen yılın son

çeyreğinde % 3.1 büyüme kaydetmişti.

•

ABD´de kişisel gelirler ve tüketim harcamalarının Nisan´da aylık %0.4 arttığı

bildirildi. Ülkede çekirdek enflasyonun ise Nisan´da beklenti paralelinde aylık

%0.2 arttığı bildirildi.

•

Avrupa Merkez Bankası Başkanı Jean-Claude Trichet, euronun istikrarlı ve

güvenilir bir para birimi haline geldiğini belirterek, "Euroda bir kriz yok" dedi.

"Birçok Euro Bölgesi üyesi, geçmişte yaptıkları hataların ardından şimdi

ekonomik ve mali politikalarını dikkatli bir şekilde ayarlıyorlar. Tüm üye ülkeler

ihtiyatlı mali politikaların prensiplerine saygı göstermeli. Ortak kuralların

iyileştirilmesi ve tüm üyelerin bunlara uymalarını sağlamak için önemli reformlar

gerekli" diye konuşan Trichet, "Bu dönem hala çok kolay değil. Vatandaşlar

ECB´nin önümüzdeki yıllarda, son 12 yıldır yaptıkları gibi fiyat istikrarını

sağlayacağına güvenebilirler. Biz vatandaşların tarafındayız. Enflasyonun, en çok

toplumun zayıf kesimlerini vurduğunun bilincindeyiz" dedi.

•

Avrupa Merkez Bankası (ECB) Başkanı Jean Claude Trichet, Euro Bölgesi

ekonomisinin giderek güç kazandığını ifade etti, ancak yeni bir faiz artırımının

çok acil görünmediğini söyledi. Trichet, enflasyona yönelik yukarı yönlü riskleri

yakından takip ettiklerini ve gereken neyse o şekilde hareket edeceklerini

kaydetti.

•

Belarus Merkez Bankası, Belarus Rublesi´nin değerini %36 oranında devalüe

etti. Belarus Merkez Bankası´nın internet sitesinde yer alan yeni kurlara göre,

3.155 Belarus Rublesi olan ABD Doları, bu sabah 4.930 Ruble seviyesine çıktı.

Belarus Merkez Bankası, ayrıca, rublenin kur sepeti karşısında hareket bandını

ortalama kurun %12 altı ve üstü olarak belirledi.

•

İsrail Merkez Bankası, faiz oranlarını 25 baz puan artırdı. Bankadan yapılan

açıklamaya göre, faiz oranları %3.25 olarak uygulanacak.

•

Avrupa´da, kötüleşen borç krizi ve artan emtia fiyatlarının büyüme görünümünü

olumsuz etkilemesi üzerine, bölgede tüketici güven endeksi Mayıs´ta 105.5

4

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

düzeyine indi. Nisan´da 106.1 seviyesinde açıklanan endeksin Mayıs´ta 105.7

olması bekleniyordu.

•

Euro bölgesinde özel sektör büyümesi beklentilerin üzerinde düşerek, Mayıs´ta

yedi ayın en yavaş büyümesini kaydetti. Euro Bölgesi bileşik çıktı endeksi,

Nisan´daki 57.8´den Mayıs´ta 55.4´e geriledi. Beklenti, endeksin Mayıs´ta 57.4

seviyesine gerilemesi yönündeydi. İmalat sanayi satın alma yöneticileri

endeksinin Nisan´daki 58 seviyesinden Mayıs´ta 54.8´e gerilediği bildirilirken

Euro Bölgesi hizmet sektörü endeksi 55.4 oldu. Ekonomistler, imalat gösterge

endeksinin 57.5, hizmet endeksinin ise 56.7 olmasını bekliyorlardı.

•

İngiltere´de Nisan ayında enflasyon beklentinin üzerinde yükselerek, yıllık %4.5

oldu. Beklenti %4.2 idi.

•

Almanya´da Zew ekonomik algı endeksi Mayıs ayında 7.6´dan 3.1´e geriledi.

Zew mevcut koşullar endeksi 87.1´den 91.5´e yükseldi.

•

Almanya´da iş dünyasının ekonomiye olan güvenini ölçen IFO endeksi Mayıs

ayında değişim göstermedi. IFO endeksi, Mayıs´ta 114.2 seviyesinde kaldı.

Beklenti, endeksin Nisan ayındaki 114.2 seviyesinden Mayıs´ta 113.7 seviyesine

inmesi yönündeydi.

•

Japonya´da gıda hariç tüketici fiyatları, Nisan´da, bir önceki yılın aynı dönemine

göre %0.6 artış kaydetti. Japonya Ekonomi Bakanı Kaoru Yosano, verinin,

ülkede enflasyonda devamlı artışa işaret etmediğini ifade etti.

•

Japonya´da fabrika siparişleri Mart ayında önceki aya göre %2.9 arttı. Şubat ayı

verisi %1.9 düşüşe revize edildi. Siparişlerin %10 düşmesi bekleniyordu.

•

Çin´de Nisan ayında yabancı yatırımları %15 arttı. Yatırımlar 8.5 milyar USD’ye

yükseldi. Mart ayında da %33 artış olmuştu. Yılın ilk dört ayında yabancı

yatırımları %26 artarak 38.8 milyar USD oldu.

•

Çinli kredi derecelendirme kuruluşu Dagong Global Credit Rating, İngiltere´nin

yerel ve yabancı para cinsinden kredi notlarını AA-´den A+´ya indirdi, görünümü

ise ´negatif´ olarak belirledi. Dagong, yaptığı açıklamada, "Kredi notunun

düşürülmesi İngiltere´nin borç geri ödeme kapasitesindeki kötüleşmenin gerçek

durumunu ve kredi notu seviyesini gelecekte iyileştirmesindeki zorluğu

yansıtıyor" ifadelerine yer verdi.

•

Venezuela ekonomisi, bu yılın ilk çeyreğinde geçen yılın aynı dönemine göre

%4.5 büyüdü. Ülkede kamu sektörünün yılın ilk çeyreğinde %3.3, özel sektörün

ise %4.6 büyüdüğü ifade edildi. İmalat sanayi, ilk çeyrekte %7.6, perakende

sektörü %10.4, komünikasyon sektörü %8, ulaştırma sektörü ise %7.8 büyüdü.

•

Meksika ekonomisi bu yıl ilk çeyrekte %4.6 büyüdü. Geçen yılın son çeyreğinde

Meksika %4.4 büyümüştü. Açıklamada, yılın ilk çeyreğinde sanayi üretiminin

%5.2 ve hizmetler sektörünün de %4.4 büyüdüğü kaydedildi. Meksika ekonomisi

2009 yılında %6.1 daralmıştı.

•

Tayland ekonomisi, bu yılın ilk çeyreğinde yıllık bazda %3 büyüme kaydetti.

Geçen yıl son çeyrekte Tayland ekonomisi %3.8 büyümüştü.

•

Ekonomik İşbirliği ve Kalkınma Örgütü (OECD), küresel toparlanmanın

sürdüğünü ancak, ülke ve bölgelere göre farklı hızlarda ilerlediğini bildirdi.

OECD´nin Ekonomik Görünüm Raporunda, yüksek işsizliğin küresel ekonomik

krizin mirası olduğuna işaret edilerek, ülkelerin istihdam piyasalarını iyileştirmeleri

5

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

gerektiği vurgulandı. OECD bölgesinde işsizlik oranının 2011´de %7.7´ye ve

2012 sonunda %7.1´e gerileyeceği, ancak kriz öncesi seviyelerin üstünde

kalmaya devam edeceği vurgulanan raporda, küresel büyümenin geçen yılın

ortalarından bu yana toparlanmakta olduğu ve ekonomik aktivitenin giderek artan

şekilde, güçlenen özel sektör talebiyle yönlendirildiği ifade edildi. Bununla birlikte

yaşanan toparlanmanın ekonomiler arasında farklı hızlarda ilerlemeye devam

ettiği vurgulanan raporda, yüksek petrol ve emtia fiyatları ile Japonya

depreminden kaynaklanan sorunların kısa vadede ekonomik aktiviteyi biraz

azalttığı ve enflasyonu yukarı yönlü ittiği belirtildi. Raporda, yılın ikinci yarısında

bu etkilerin ortadan kalkmasının beklendiği ifade edildi.

•

Kredi derecelendirme kuruluşu Standard and Poor’s (S&P), İtalya’nın ‘A’ olan

uzun vadeli kredi notu ile ‘A-1’ olan kısa vadeli notlarını teyit ederken, ülkenin

kredi not görünümünü “durağan”dan “negatif”e çevirdi. Kuruluştan yapılan

açıklamada, kararda, hükümetin zayıf ekonomik büyüme hedefinin ve Euro

Bölgesi’ne üye Yunanistan ve Portekiz’de yaşanan ülke borcu krizinin bölgenin

üçüncü büyük ekonomisi İtalya’ya da sıçrama endişelerinin etkili olduğu

vurgulanarak, ülkenin uzun vadeli kredi notunun düşürülme riskinin arttığına

dikkat çekildi.

•

Fitch Ratings, Belçika´nın kredi görünümünü ´durağan´dan ´negatif´e revize etti

ve AA+ olan yerel ve yabancı para cinsinden uzun vadeli kredi notunu yineledi.

Fitch ayrıca, Belçika´nın kısa vadeli kredi notunu F1+ ve Ülke Tavanı notunu da

AAA olarak teyit etti. Kredi derecelendirme kuruluşu Fitch, Yunanistan´ın "BB+"

olan uzun vadeli döviz ve yerel para cinsinden kredi notlarını da "B+"ya

düşürdüğünü bildirdi. Fitch, ülkenin görünümünü "negatif" olarak belirledi.

•

Uluslararası kredi derecelendirme kuruluşu Fitch, Japonya´nın “AA” olan uzun

vadeli kredi notunu teyit etti ancak not görünümünü “durağan”dan “negatif”e

çekti. Kuruluştan yapılan açıklamada, 11 Mart´ta meydana gelen deprem,

tsunami ve nükleer felaketin Japonya´nın kamu finansmanının üzerindeki olası

etkisine dikkat çekilerek, ülkenin kamu borcunun artmasının beklendiği ifade

edildi. Fitch, Japonya´nın ülke kredibilitesinin, artan kamu borçlarının yarattığı

negatif baskı altında olduğunun altını çizerek, istikrarlı bir görünüme ulaşabilmesi

için Japonya´nın daha güvenilir ve daha güçlü bir mali konsolidasyon planına

ihtiyacı olduğunu vurguladı.

6

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

Son Açıklanan Veriler

•

T.C. Merkez Bankası tarafından yapılan açıklamaya göre; 2010 yılı Mayıs

ayında %73.3 olan İmalat Sanayi Kapasite Kullanım Oranı (KKO) (NACE Rev.

2), 2011 yılı Mayıs ayında,

geçen yılın aynı ayına göre 1.9

puan, bir önceki aya göre de

0.3 puan artış göstererek

%75.2

seviyesinde

gerçekleşmiştir.

İmalat

sanayi

genelinde

mevsimsel

etkilerden

arındırılmış kapasite kullanım

oranı ise; geçen yılın aynı

ayına göre 1.9 puan artış, bir

önceki aya göre ise 1.0 puan azalış göstererek %74.8 seviyesinde

gerçekleşmiştir. Mal gruplarına göre kapasite kullanım oranlarında geçen yılın

aynı ayına göre yatırım mallarında, ara mallarında ve dayanıksız tüketim

mallarında artış gözlenirken, tüketim mallarında, gıda ve içeceklerde ve dayanıklı

tüketim mallarında düşüş gözlenmiştir.

•

TÜİK tarafından açıklanan, Hanehalkı İşgücü Araştırması 2011 Şubat Dönemi

(Ocak, Şubat, Mart 2011) Sonuçları’na göre; 2011 yılı Şubat döneminde,

kurumsal olmayan çalışma

çağındaki nüfus geçen yılın

aynı dönemine göre 929 bin

kişi artarak 53 milyon 152 bin

kişiye ulaşmıştır. Bu dönemde

istihdam edilenlerin sayısı,

geçen yılın aynı dönemine

göre 1 milyon 535 bin kişi

artarak 22 milyon 802 bin

kişiye yükselirken, işgücüne

katılma oranı geçen yılın aynı

dönemine göre 1 puanlık

artışla

%48.5

olarak

gerçekleşmiştir.

Türkiye genelinde işsiz sayısı, geçen yılın aynı dönemine göre 600 bin kişi

azalarak 2 milyon 964 bin kişiye düşerken, işsizlik oranı 2.9 puanlık azalış ile

%11.5 seviyesinde, tarım dışı işsizlik oranı da %14.2 seviyesinde gerçekleşmiştir.

Bu dönemde, istihdam edilenlerin %24.4’ü tarım, %20.4’ü sanayi, %5.9'u inşaat,

%49.3’ü de hizmetler sektöründedir. Önceki yılın aynı dönemi ile

karşılaştırıldığında, tarım sektörünün istihdam edilenler içindeki payının 0.7 puan,

sanayi sektörünün payının 0.1 puan, inşaat sektörünün payının ise 0.6 puan

arttığı, buna karşılık hizmetler sektörünün payının 1.4 puan azaldığı

görülmektedir.

•

Hazine Müsteşarlığı’ndan yapılan açıklamaya göre; 2011 yılı Nisan ayı sonu

itibarıyla, Merkezi Yönetim Brüt Borç Stoku, 487.5 milyar TL olarak

gerçekleşmiştir. 2011 yılı Nisan sonu itibariyle merkezi yönetim brüt borç

7

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

stokunun 356.6 milyar TL (%73.1) tutarındaki kısmı Türk Lirası cinsinden, 130.9

milyar TL tutarındaki (%26.9) kısmı döviz cinsi borçlardan oluşmaktadır.

İç borç stokunun alacaklılara göre dağılımına baktığımızda; 2010 yılının Ocak

ayında %81.7 olan iç borç stokunun piyasa payının, yıl ortasına kadar sürekli

arttığı, Temmuz ve Ağustos aylarında bir miktar gerilemesine rağmen izleyen

aylarda artışına devam ederek Aralık ayında %85.4 olarak gerçekleştiğini

görmekteyiz. 2011 yılının Ocak ayında %85.3 olan bu oran Şubat ve Mart

aylarında %85.1, Nisan ayında ise %84.9 seviyesinde gerçekleşmiştir. 2010

yılının Ocak ayında 25.4 ay olan iç borç stokunun ortalama vadeye kalan gün

sayısı ise; yıl boyunca sürekli artış göstererek, Ekim ayında bir miktar

gerilemesine rağmen, Aralık ayında 31 ay olarak gerçekleşmiştir. 2011 yılının

Ocak ayında 34.1 ay olan iç borç stokunun ortalama vadeye kalan gün sayısı,

Şubat ayında 35.2 ay, Mart ayında 34.2 ay ve Nisan ayında 34.1 ay düzeyinde

gerçekleşmiştir.

•

•

•

Türkiye İstatistik Kurumu ve T.C. Merkez Bankası işbirliği ile yürütülen Aylık

Tüketici Eğilim Anketi’ne göre, 2010 yılının Nisan ayında 85.80, 2011 yılının

Mart ayında 93.43 olan Tüketici Güven Endeksi, 2011 yılının Nisan ayında bir

önceki aya göre %0.03 oranında artarak 93.46 olarak gerçekleşmiştir. Ankete

göre, güven endeksindeki artış, tüketicilerin mevcut dönem satın alma gücü ve

gelecek dönem genel ekonomik durumlarına ilişkin değerlendirmelerinin

iyileşmesinden kaynaklanmaktadır.

T.C. Merkez Bankası tarafından yapılan açıklamaya göre; Reel Kesim Güven

Endeksi, 2011 yılı Mayıs ayında bir önceki aya göre 0.5 puan artarak 117.2

puan düzeyinde gerçekleşmiştir. 2011 yılının Nisan ayında sırasıyla; son üç

aydaki toplam sipariş miktarı, mevcut mamul mal stok miktarı ve mevcut toplam

sipariş miktarına ilişkin değerlendirmeler endeksi artış yönünde etkilerken, sabit

sermaye yatırım harcaması, gelecek üç aydaki toplam istihdam, gelecek üç

aydaki üretim hacmi, gelecek üç aydaki ihracat sipariş miktarı ve genel gidişata

ilişkin değerlendirmeler endeksi azalış yönünde etkilemiştir.

Türkiye İstatistik Kurumu tarafından açıklanan, Mayıs Ayı Sektörel Güven

Endeksleri sonuçlarına göre; 2011 yılı Mayıs ayında Hizmet Sektörü Güven

Endeksi, bir önceki aya göre %3,08, Perakende Ticaret Sektörü Güven Endeksi

%0,33 oranında artarken, İnşaat Sektörü Güven Endeksi %0,97 oranında azaldı.

Nisan ayında 115.75 olan Hizmet Sektörü Güven Endeksi 119.31, 115.44 olan

Perakende Ticaret Sektörü Güven Endeksi 115.82 değerine yükseldi, İnşaat

Sektörü Güven Endeksi de 100.51 değerinden 99.54’e geriledi.

Hizmet Sektörü Güven Endeksindeki artış, son üç ayda iş durumu ve son üç

ayda hizmetlere olan talep; Perakende Ticaret Sektörü Güven Endeksindeki

artış da, son üç ayda iş hacmi; değerlendirmelerinin iyileşmesinden

kaynaklanmaktadır. İnşaat Sektörü Güven Endeksindeki düşüş ise alınan

kayıtlı siparişlerin mevcut düzeyine ilişkin değerlendirmelerin kötüleşmesinden

kaynaklanmaktadır.

Açıklamaya göre; Sektörel Güven Endeksleri 0-200 aralığında değer alabilmekte,

endeksin 100’den büyük olması sektörün mevcut ve gelecek döneme ilişkin

iyimserliğini, 100’den küçük olması ise kötümserliğini göstermektedir.

•

T.C. Merkez Bankası’nın mali ve reel sektörden katılımcılarla gerçekleştirdiği

2011 Yılı Mayıs Ayı II. Dönem Beklenti Anketi sonuçlarına göre; Türkiye

8

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

ekonomisinin 2011 yılında %5.2 oranında büyüyeceği, tüketici fiyatlarının %6.99

oranında artacağı, cari işlemler açığının 61,010 milyon USD ve dolar kurunun

1.58 TL civarında gerçekleşeceği tahmin edilmektedir. Önümüzdeki 12 ve 24 ay

sonrasının yıllık TÜFE beklentileri ise sırasıyla %6.88 ve %6.29 düzeyindedir. 12

ay sonrası için, 6 ay vadeli hazine bonosunun yıllık bileşik getirisi %8.71, 5 yıl

vadeli, 6 ayda bir ödemeli devlet tahvillerinin yıllık bileşik getirisi de %9.65 olarak

beklenmektedir. 2011 yılı Mayıs Ayı II. Dönem Beklenti Anketi’nde, bir önceki

dönem Beklenti Anketi’ne göre; sadece 24 ay sonrasının TÜFE beklenti değeri

düşmüş, yılsonu büyüme beklentisi aynı kalmış, diğer tüm ekonomik

göstergelerin beklenti değerleri yükselmiştir.

•

Merkez Bankası Analitik Bilânçosu Ana Kalemlerindeki Gelişmeler

6 Mayıs – 20 Mayıs 2011 döneminde Merkez Bankası Analitik Bilânçosu aktif

büyüklüğü uzun süredir devam eden artış trendini sürdürerek yaklaşık %1 artışla

140,610 milyon TL’den 141,962 milyon TL seviyesine yükselmiştir. Aktif büyüklük

geçen yılın aynı dönemine göre karşılaştırıldığında ise yaklaşık %23.6 oranında

artış kaydetmiştir.

Bu dönemde Dış Varlıklar kalemi yaklaşık %2 artarak 149,059 milyon TL’den

151,956 milyon TL seviyesine yükselirken, İç Varlıklar kalemi ise önceki

dönemde kaydettiği %30 düşüşün ardından bu dönem de yaklaşık %18 oranında

düşerek -8,449 milyon TL’den -9,994 milyon TL seviyesine gerilemiştir.

Bilânçonun pasif kalemleri incelendiğinde Merkez Bankası Toplam Döviz

Yükümlülüklerinin bu dönem yaklaşık %1.5 artarak 64,274 milyon TL’den 65,249

milyon TL düzeyine çıktığı görülmektedir. Toplam Döviz Yükümlülükleri kaleminin

alt ayrımına bakıldığında, Dış Yükümlülükler kalemi %2 oranında gerileyerek

21,912 milyon TL düzeyinde bulunurken; İç Yükümlülükler kaleminin ise yaklaşık

%3.4’lük bir artışla 43,336 milyon TL’ye çıktığı görülmektedir.

Merkez Bankası Analitik Bilânçosu Ana Kalemleri (Milyon TL.)

AKTİFLER

1.DIŞ VARLIKLAR

2.İÇ VARLIKLAR

PASİFLER

1.TOPLAM DÖVİZ YÜKÜMLÜKLERİ

1.1. DIŞ YÜKÜMLÜKLER

1.2. İÇ YÜKÜMLÜKLER

1.2.1. Döv. Ol. Takip Ol. Mevduat

1.2.2. Bankaların Döviz Mevduatı

2.MERKEZ BANKASI PARASI

2.1. REZERV PARA

2.1.1. Dolaşıma Çıkan Banknot

2.1.2. Bankalar Mevduatı

2.1.3. Diğer Kalemler

2.2. DİĞER MB PARASI

2.2.1. APİ’den Doğan Borçlar

2.2.2. Kamu Mevduatı

TCMB Brüt Döviz Rezervleri (Milyon $)

14.05.10 06.05.11

20.05.11

114,876

118,264

-3,388

114,876

57,901

20,362

37,540

16,456

21,084

56,975

64,785

41,995

22,700

89

-7,810

-8,278

468

72,343

141,962

151,956

-9,994

141,962

65,249

21,912

43,336

9,382

33,955

76,713

116,947

54,110

62,653

184

-40,233

-48,017

7,783

89,454

Kaynak: TCMB

9

140,610

149,059

-8,449

140,610

64,274

22,374

41,900

10,147

31,753

76,336

116,085

52,832

63,131

121

-39,749

-48,042

8,293

89,931

Değişim

Son Yıl Dönem

27,086

1,352

33,692

2,897

-6,606

-1,545

27,086

1,352

7,348

975

1,550

-462

5,796

1,436

-7,074

-766

12,871

2,202

19,738

377

52,162

862

12,115

1,278

39,953

-479

95

62

-32,423

-485

-39,739

25

7,315

-510

17,111

-477

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

Bu dönem itibariyle Emisyon Hacmi %2.4 oranında artış kaydetmiş ve 52,832

milyon TL’den 54,110 milyon TL’ye yükselmiştir. Bankalar Mevduatı kaleminin ise

bu dönem %0.76 oranında düşüş kaydederek 62,653 milyon TL düzeyinde

bulunduğu görülmektedir. Dolayısıyla da büyük oranda bu iki kalemin

birleşmesinden oluşan Rezerv Para da %0.74 oranında artış kaydederek

116,085 milyon TL’den 116,947 milyon TL seviyesine yükselmiştir.

Merkez Bankası’nın temel politika araçlarından biri olan Açık Piyasa

İşlemlerinden Doğan Borçlar kalemi bu dönem önemli bir değişiklik

kaydetmeyerek -48 milyar TL seviyesinde bulunmaktadır. Diğer yandan Merkez

Bankası’nın bir diğer politika aracı olan Kamu Mevduatı kaleminin ise bu

dönemde yaklaşık %6 azalarak 8,293 milyon TL’den 7,783 milyon TL’ye

gerilediği dikkati çekmiştir.

TC Merkez Bankası brüt döviz rezervleri ise uzun süredir devam edegelen

artışını durdurarak bu dönem itibariyle %0.5 gibi düşük bir oranında gerileyerek

89,454 milyon USD seviyesindeki yerini korumuştur.

•

Tahvil-Bono Piyasası

Küresel risk iştahındaki azalma ve Yunanistan’ın borç sorunlarının tüm Euro

Bölgesini etkilemesi ve cari açık için önlem alma beklentilerinin yoğunlaşması

sonucu 20.02.2013 itfa tarihli

gösterge tahvilin bileşik faizi

Mayıs ayının üçüncü haftasını

önceki haftaya göre 24 baz

puan artışla %8.90 düzeyinden

kapattı.

Euro bölgesi borç sorununun

büyümesi ile sorunlu ülkelerde

yapılandırma

ihtimalinin

güçlenmesi, ABD İmalat sanayi

ve diğer verilerin beklenenin

altında kalmasının küresel toparlanmaya dair endişelere sebep olmasıyla ve

küresel risk iştahının azalması faizlerin de yukarı yönlü hareketine sebep oldu ve

20.02.2013 itfa tarihli gösterge tahvilin yıllık bileşik faizi %9 seviyesine kadar

yükseldi. Merkez Bankası beklenti anketinde 2 yıllık enflasyon beklentisinin

piyasa ile paralel olması, Para Politikası Kurulu toplantısında faiz oranlarının ve

zorunlu karşılıkların değiştirilmemesi kararı piyasada olumlu karşılanması ve

Çin’in Euro bölgesi tahvillerini alacağı haberleri ile düşüşe geçen gösterge

tahvilin bileşik faizi JP Morgan’ın yayınladığı bir raporda Türk hisse senetlerinin

portföydeki yerinin azaltılmasını tavsiye etmesiyle gelen satışlar sonucu haftayı 7

baz puan artışla %8.97 seviyesinden kapattı.

•

Döviz Piyasası

Mayıs ayının üçüncü haftasında IMF Başkanı Dominique Strauss Kahn’nın

gözaltına alınması ve küresel risk iştahında meydana gelen düşüş sonucu

EUR/USD paritesi 1.41 düzeyine kadar geriledi. Euro bölgesi ekonomi ve maliye

bakanları toplantısından Yunanistan’a dair yapılan açıklamalar ve FED’in faizleri

düşük seviyelerde tutacağını belirtmesi ile toparlanan parite haftayı 1.4282

düzeyinden kapattı. EUR/USD paritesindeki düşüş ve küresel risk iştahındaki

azalma sonucu USD/TL kuru, yüksek seviyesini devam ettirerek 1.5946 düzeyine

10

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

kadar çıktıktan sonra paritenin tekrar artması ve FED açıklaması ile haftayı

1.5812 seviyesinden kapattı.

Euro Bölgesi borç krizinin

büyümesi

ve

borçların

yapılandırmaya

gideceği

bekletişinin güçlenmesi ile

küresel risk iştahının azalması

USD’nin tüm para birimleri

karşısında değer kazanmasına

neden oldu. Bunun yanında

S&P’nin İtalya’nın kredi notunu

durağandan negatife almasıyla

da EUR/USD paritesi 1.40 düzeyine geriledi. Daha sonra Çin’in Portekiz ve

Avrupa Finansal İstakrar Fonu’nun çıkaracağı tahvillerden alacağı haberi ile

tekrar yükselen parite haftayı 1.4239 seviyesinden kapattı. Küresel risk

iştahındaki azalma ve EUR/USD paritesindeki düşüş TL’nin USD karşısında

değer kaybetmesiyle sonuçlandı. Hafta boyunca 1.60 düzeyindeki yüksek yerini

koruyan USD/TL kuru Mayıs ayının son haftasını 1.6080 seviyesinden kapattı.

•

İstanbul Menkul Kıymetler Borsası (İMKB)

Önceki hafta gerek küresel dalgalanmalar gerekse yurt içinde yüksek oranda

gelen cari açık nedeniyle kayda değer düşüşler yaşayan İstanbul Menkul

Kıymetler

Borsası

(İMKB)

Bileşik Endeksi Mayıs ayının

üçüncü haftasına düzeltme

hareketleriyle artış kaydederek

başladı. Ancak Euro Bölgesi

borç sorunu nedeniyle hem

Avrupa borsalarında hem de

ABD’de kayıpların yaşanması

ile yurtiçinde cari açık ve

banka

kredilerinin

sürekli

büyümesini engellemek üzere

çeşitli önlemler alınabileceği

endişesinin oluşturduğu baskı nedeniyle tekrar değer kaybı yaşayarak haftayı

63,299 puandan kapatmıştır.

İstanbul Menkul Kıymetler Borsası (İMKB) Bileşik Endeksi Mayıs ayının son

haftasına önceki hafta gelen satışlara tepki olarak teknik alımlarla başlayarak %2

artış kaydetti ve 64,561 puana yükseldi. Ancak hafta içinde Euro bölgesi borç

sorununun büyümesi ile sorunlu ülkelerde yapılandırma ihtimalinin güçlenmesi,

ABD İmalat sanayi ve diğer verilerin beklenenin altında kalmasının küresel

toparlanmaya dair endişelere sebep olmasıyla küresel risk iştahının azalması

hem gelişmiş hem de gelişmekte olan piyasalarda satışlara neden oldu. Merkez

Bankası Para Politikası Kurulu toplantısında faiz oranlarının ve zorunlu

karşılıkların değiştirilmemesi kararı piyasada olumlu karşılanmasına rağmen JP

Morgan’ın yayınladığı bir raporda Türk hisse senetlerinin portföydeki yerinin

azaltılmasını tavsiye etmesiyle gelen satışlar sonucu İMKB Bileşik Endeksi sert

düşüş yaşadı ve haftayı 62,407 puandan kapattı. İstanbul Menkul Kıymetler

11

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

Borsasındaki yabancı yatırımların oranı ise son günlerdeki yabancı çıkışı sonucu

27 Mayıs itibariyle %62.44 olarak gerçekleşmiştir.

•

Türk Bankacılık Sektörü Gelişmeleri

13 Mayıs – 24 Mayıs 2011 döneminde bankacılık sektörü toplam mevduat hacmi

uzun süredir devam eden büyüme trendine son vererek %0.44 gibi küçük bir

oranda da olsa düşüş kaydederek 671,473 milyon TL’den 668,545 milyon TL

seviyesine gerilemiştir. 2010 yılsonuna göre karşılaştırıldığında ise yaklaşık %3.7

oranında artış kaydeden Bankacılık sektörü toplam mevduat hacminin alt

ayrımına bakıldığında ise vadeli mevduatlar bu dönem itibariyle %0.48 oranında

düşüş göstererek 568,565 milyon TL’den 565,833 milyon TL’ye gerilerken,

vadesiz mevduatların ise önemli bir değişiklik göstermediği görülmektedir.

Bankacılık Sektörü ile İlgili Seçilmiş Göstergeler (Milyon TL.)

Değişim (%)

31.12.10 13.05.11 24.05.11 Yıl Sonuna

Göre

MEVDUAT VE FONLAR

TOPLAM MEVDUAT VE FONLAR

Vadeli

Vadesiz

KREDİLER

TOPLAM KREDİLER

TL

YP

YP Krediler/Toplam Krediler (%)

Krediler /Mevduat (%)

Takipteki Alacaklar (Brüt)

Takipteki Alacaklar / Krediler (%)

Menkul Değerler Portföyü

MDP/ Mevduat (%)

Dönem

644,591

542,103

102,489

671,473

568,565

102,908

668,545

565,833

102,712

3.72

4.88

0.22

-0.44

-0.48

-0.19

532,315

386,342

145,972

27.42

82.58

19,783

3.72

287,883

44.66

591,501

423,940

167,561

28.33

88.09

18,844

3.19

278,877

41.53

594,128

424,681

169,447

28.52

88.87

18,786

3.16

279,377

41.79

11.61

9.92

16.08

0.44

0.17

1.13

-5.04

-0.31

-2.95

0.18

Kaynak: BDDK

Bankacılık sektörü toplam kredi hacmi Bankacılık Denetleme ve Düzenleme

Kurumu’nun ikazları ve Merkez Bankası’nın önlemlerine rağmen uzun süredir

olduğu gibi yine artış kaydetmeye devam etmiştir. Krediler 2010 yılsonuna göre

%11.6, bir önceki döneme göre ise %0.44 oranında artış kaydederek 591,501

milyon TL’den 594,128 milyon TL’ye yükselmiştir. Toplam kredilerin alt ayrımına

bakıldığında ise TL kredilerin çok küçük oranda artarak 424,681 milyon TL’ye

çıktığı; yabancı para cinsinden kredilerin ise %1.13 oranında artış kaydederek

167,561 milyon TL’den 169,447 milyon TL’ye çıktığı görülmektedir. Bankacılık

sektörü takipteki alacaklar hacmi ise uzun süredir olduğu gibi önceki döneme göre

düşüş kaydederek 18,786 milyon TL seviyesine inmiştir. Böylece uzun süredir

süregeldiği gibi takipteki alacakların kredilere oranı önceki döneme göre bu

dönem de gerileyerek %3.19’dan %3.16 düzeyine inmiştir. 13 Mayıs – 24 Mayıs

2011 döneminde bankacılık sektörü menkul değerler portföyü hacmi %0.18

oranında artış kaydederek 279,377 milyon TL düzeyine yükselmiştir.

12

Ekonomik Gelişmeler Özet Değerlendirme Raporu (EG ÖDR)

Mayıs 2011/II

MAKROEKONOMİK GÖSTERGELER

2009

2010

2010

Haz

Tem

Ağu

Eyl

Eki

Kas

Ara

Oca

Mar

Şub

Nis

May

-

- 196,856

*

-

- 204,766

*

-

-

-

-

-

Büyüme Oranı (1998 fiyatlarıyla)

-4.8

8.9

10.3*

-

-

5.2

*

-

-

9.2

*

-

-

-

-

-

İmalat Sanayi KKO (%) NACE Rev.2

65.2

72.6

73.3

74.4

73.0

73.5

75.3

75.9

75.6

74.6

73.0

73.2

74.9

75.2

İşsizlik Oranı (%)

14.0

11.9

10.5

10.6

11.4

11.3

11.2

11.0

11.4

11.9

11.5

-

-

-

Enflasyon (ÜFE) (%) (yıllık)

5.93

8.87

7.64

8.24

9.03

8.91

9.92

8.17

8.87

10.80

10.87

10.08

8.21

-

Enflasyon (TÜFE) (%) (yıllık)

6.53

6.40

8.37

7.58

8.33

9.24

8.62

7.29

6.40

4.90

4.16

3.99

4.26

-

GSYİH (Milyon $)

616,703 735,828

TÜFE Bazlı Reel Kur Endeksi

174,074

*

2011

116.6

126.0

127.5

125.7

127.1

128.7

131.4

131.4

126.0

121.7

118.1

116.5

119.1

-

-13,991

-48,557

-3,463

-3,584

-3,060

-3,883

-3,426

-6,044

-7,594

-6,061

-6,291

-9,766

-

-

Dış Ticaret Dengesi (Milyon $)

-38,785

-71,598

-5,688

-6,502

-6,909

-6,730

-6,328

-7,743

-8,697

-7,346

-7,439

-9,811

-

-

- İhracat-FOB (Milyon $)

102,143 113,899

9,542

9,577

8,525

8,912

10,968

9,392

11,860

9,555

10,077

11,836

-

-

- İthalat-CIF (Milyon $)

Karşılama Oranı (%) X/M

140,928 185,497

72.5

61.4

15,230

62.7

16,078

59.6

15,434

55.2

15,642

57.0

17,296

63.4

17,135

54.8

20,557

57.7

16,901

56.6

17,515

57.5

21,647

54.7

-

-

-

-

Bütçe Gelirleri (Milyon TL)

215,060 254,028

18,448

21,729

26,252

18,493

19,368

25,375

21,747

23,499

24,556

20,674

23,523

-

- Vergi Gelirleri (Milyon TL)

172,417 210,532

15,839

16,959

23,208

15,000

16,622

22,163

17,958

19,765

21,093

16,593

19,287

-

- Diğer Gelirler (Milyon TL)

Bütçe Harcamaları (Milyon TL)

42,644 43,496

267,275 293,628

2,609

23,894

4,769

23,775

3,044

23,163

3,493

25,395

2,746

21,203

3,212

25,740

3,789

37,858

3,734

22,494

3,463

23,568

4,081

26,792

4,237

22,467

-

Cari İşlemler Dengesi (Milyon $)

- Faiz Harcamaları (Milyon TL)

53,201

- Faiz Hariç Harcamalar (Milyon TL)

Bütçe Dengesi (Milyon TL)

48,296

3,343

4,624

3,103

3,997

2,186

4,989

1,838

3,803

6,171

3,994

2,841

-

214,074 245,332

-52,215 -39,600

20,552

-5,446

19,150

-2,046

20,060

3,089

21,398

-6,903

19,017

-1,835

20,751

-365

36,020

-16,110

18,691

1,005

17,397

988

22,798

-6,118

19,626

1,056

-

-2,103

2,578

6,192

-2,906

351

4,624

-14,273

4,809

7,159

-2,123

3,897

-

217,909

229,417

229,211

239,636

243,215

236,033

228,228

223,132

224,742 232,448 237,908

-

73,529

75,229

76,507

77,906

78,324

77,232

78,085

78,929

- Faiz Dışı Denge (Milyon TL)

986

8,697

Merkezi Yönetim Toplam

219,170 228,228

İç Borç Stoku (Milyon $)

Merkezi Yönetim Toplam

74,054 78,085

Dış Borç Stoku (Milyon $)

*: Çeyrek dönemler itibariyledir.

Kaynak: TÜİK, TCMB, Hazine Müsteşarlığı, Maliye Bakanlığı

İletişim Bilgileri

Oktay Küçükkiremitçi

Mustafa Şimşek

Fulya Bayraktar

Faruk SEKMEN

Müdür

Müdür Yardımcısı

Kıdemli Uzman

Uzman Yardımcısı

0312 4179200/2340

0312 4179200/2340

0312 4179200/2356

0312 4179200/2343

oktay.kucukkiremitci@kalkinma.com.tr

mustafa.simsek@kalkinma.com.tr

fulya.bayraktar@kalkinma.com.tr

faruk.sekmen@kalkinma.com.tr

13

78,928

81,445

82,536

-