01/01/2010 – 31/03/2010 DÖNEMİNE İLİŞKİN

GARANTİ EMEKLİLİK VE HAYAT A.Ş.

ESNEK EMEKLİLİK YATIRIM FONU

3 AYLIK RAPORU

BU RAPOR EMEKLİLİK YATIRIM FONLARININ KAMUYU AYDINLATMA

AMACIYLA DÜZENLENEN YÜKÜMLÜLÜKLERİ KAPSAMINDA DÜZENLENEN

BİR BELGE OLUP, EMEKLİLİK ŞİRKETİNİN MERKEZİ, BÖLGE

MÜDÜRLÜKLERİ, ŞUBELERİ, TEMSİLCİLİKLERİ VE İNTERNET SİTESİNDE

GÜNCELLENMİŞ OLARAK KATILIMCILARIN İNCELEMESİNE SUNULMAK

VE KATILIMCININ TALEP ETMESİ HALİNDE ÜCRETSİZ OLARAK

KENDİLERİNE

VERİLMEK

ÜZERE

YETERLİ

SAYIDA

HAZIR

BULUNDURULUR.

1

GARANTİ EMEKLİLİK VE HAYAT A.Ş. ESNEK

EMEKLİLİK YATIRIM FONU

2010 YILI 3 AYLIK RAPORU

Bu rapor Garanti Emeklilik ve Hayat A.Ş. Esnek Emeklilik Yatırım Fonu’nun

01/01/2010-31/03/2010 dönemine ilişkin gelişmelerin, Fon Kurulu tarafından

hazırlanan faaliyet raporunun, fonun bir önceki dönemle karşılaştırmalı olarak

hazırlanmış bağımsız denetimden geçmiş üç aylık fon bilanço ve gelir tablolarının,

bağımsız denetim raporunun, bilanço tarihi itibariyle fon portföy değeri ve net

varlık değeri tablolarının katılımcılara sunulması amacıyla düzenlenmiştir.

BÖLÜM A: 01.01.2010-31.03.2010 DÖNEMİNİN DEĞERLENDİRİLMESİ

2008 yılında dünya ekonomilerini sarsan finansal krizin etkileri ülkeler açısından

farklı süreçler izleyerek devam etmektedir. ABD’de türev piyasalarla başlayan kriz,

2009’da

FED’in verdiği kararlar ve etkin piyasa yönetimi mekanizmalarının

çalıştırılması ile ABD piyasalarında derinleşmeden kontrol altına alınmıştır. 2009 yılı

son çeyreğinde ise krizin merkezi ABD’den Avrupa’ya taşındı.

27 üyeli AB

ekonomisi 2009 dördüncü çeyrekte çeyreklik bazda %0,1 büyürken, yıllık bazda

%2,3

oranında

küçüldü.

Özellikle

Avrupa’da

Yunanistan’la

başlayan

krizin

Avrupa’nın diğer ülkelerine sıçrayacağı korkusu, tüm dünyayı ürkütmeye devam

ediyor.

Yunanistan krizinin Avrupa’nın diğer ülkelerine sıçrama ihtimali tüm dünyayı

tedirgin ederken, uluslararası kredi derecelendirme kuruluşlarından Moody’s,

Yunanistan’daki borç krizinin etkisinin, Portekiz, İtalya, İrlanda ve İngiltere gibi

ülkelerdeki bankalara yayılabileceği uyarısında bulundu. Bu ülkelerin borçlarını

ödeyememe yani temerrüde düşme riski ise piyasaları vuran ana neden. Portekiz,

İrlanda, İtalya, Yunanistan ve İspanya’nın 2010 ve 2011’de ödemeleri gereken

borç tutarı 778 milyar 260 milyon euro seviyesinde. Bu büyüklük dünya finansal

piyasalarında olumsuzluk yaratmaya ve tüm piyasaları tedirgin etmeye devam

ediyor.

Türkiye ise global piyasalardaki dalgalanmaya rağmen güçlü finansal yapısını

korumaya 2010 ilk üç ayında da devam etti. Bunun en önemli göstergelerinden

birincisi, 26 Ocak 2010 tarihinde Türkiye Hazine’sinin gerçekleştirmiş olduğu 10 yıl

vadeli tahvil ihalesidir. Bu 10 yıllık TL ihalesinin önemi ilk defa Türkiye Hazinesi

tarafından 10 yıllık bir referans faizin olmasının sağlanmış olmasıdır. Diğer önemli

gösterge ise; 30 yıllık euro tahvil ihracında gerçekleştirilen 2 Milyar dolarlık yüklü

satıştır. 5 Ocak’ta gerçekleştirilen bu işlem gelişmekte olan ülkeler tarafından bu

2

vade de yapılan en yüksek tutarlı işlemdir. Ayrıca 2005 Ocak Ayı’ndan itibaren T.C.

Hazinesi tarafında yapılan en yüksek eurobond ihracı olmuştur. 2010 yılının ilk

aylarında yaşanan bir diğer önemli gelişme ise Fitch’in ardından Moody’s ve

Standard & Poor's’un arka arkaya Türkiye’nin kredi notunu arttırması olmuştur.

Tüm bu gelişmeler, Türkiye’nin pozitfif olarak dünya piyasalarındaki krizden

ayrıştığına dair yorumların daha belirgin şekilde telafuz edilmesini sağladı.

Türkiye ekonomisine detayda baktığımızda ise büyüme rakamlarını ilk olarak

değerlendiriyoruz: 2009

yılı son

çeyrekte,

%6,0

ile beklentilerin

üzerinde

büyürken, 2009 genelinde de önceki çeyreklere ilişkin revizelerle %4,7 ile

beklentilerin altında daraldı... 2009 yılı dördüncü çeyrek büyüme ve Şubat ayı

sanayi üretimi verileri, ekonomide stokların hızla toparlandığını ve özel tüketimin

istihdam piyasasındaki sorunlara rağmen hızlı arttığını göstermektedir. İlk çeyrekte

stokların büyümeye %8 civarında katkı yapacağı hesaplanmaktadır. Tüketimdeki

gibi bir toparlanma olmamakla birlikte yatırım harcamaları da, dış talebe ilişkin

belirsizliklere rağmen, baz etkisiyle artmaktadır. Bu durum 2010’un ilk çeyreğinde

çift haneli bir büyüme olabileceğinin sinyallerini veriyor. Ancak hem Türkiye hem

de

dünya ekonomisine ilişkin belirsizliklerin sürmesi büyüme üzerinde özellikle

yılın ikinci yarısında risk oluşturduğuda dikkat çekiyor.

IMF, son gelişmeler

ışığında, 2010 yılı büyüme tahminini dünya ekonomisi için %3,9’dan %4,2’ye,

Türkiye ekonomisi için de %3,7’den %5,2’ye yükseltmiştir.

Dünya ekonomisine ilişkin beklentilerin iyileştirilmesine paralel olarak, özel tüketim

ve stoklardaki toparlanma, 2010’un ilk yarısında %10’a yakın bir büyüme

olabileceğini gösteriyor; fakat baz etkisinin azalması ve kriz döneminde alınan

genişlemeci politikaların etkisinin azalması ile dünya ekonomisinde ve buna bağlı

olarak

Türkiye

ekonomisinde

ikinci

yarıyılda

yavaşlama

görülebileceği

tüm

ekonomist raporlarında beklenti olarak dikkat çekiyor (hatta dördüncü çeyrekte,

2009’un son çeyreğindeki %6’lık büyüme nedeniyle, eksi büyüme bile olabileceği

belirtiliyor). İlk ve ikinci yarıyıldaki bu farklı büyüme hızlarına rağmen, Türkiye’de

2010 yıllık büyümesinin %5’ler civarında olması da tahminler arasında yer alıyor.

Mart ayı itibariyle TÜFE yıllık olarak %10.13’ten %9.56’ya düştü, böylece tekrar

tek haneli rakamlara inilmiş oldu. ÜFE’de ise Mart ayında üretici enflasyonu (ÜFE)

%0.7'lik beklentilerin üzerinde %1.94 arttı. Böylece yıllık ÜFE Şubat'taki %6.8'den

Mart'ta

%8.6'ya

beklentilerindeki

yükseldi.

Enflasyon

artışların

genel

raporunda

fiyat

Merkez

hareketlerinde

Bankası,

bozulmaya

enflasyon

yol

açıp

açmamasının önemli olacağını vurguladı. Mart ayından sonra, Nisan ayında da bu

3

baskının

devam

etmesi,

beklentilerdeki

bozulmanın,

fiyat

hareketlerine

yansımasını göstereceği için kritik öneme sahip olacak.

2010 ilk çeyrekte dikkati çeken finansal gelişmeleri yukarıdaki gibi özetleyebiliriz,

Türkiye’nin finansal gücüne rağmen Avrupa’da derinleşmeyle başlayan krizden

bağımsız olarak hareket etmesi mümkün olmayacaktır. 2010 yılında uero/dolar

paritesi başta olmak üzere, tüm para ve sermaye piyasalarında gelen haberler, her

gün yeniden piyasalarda fiyatlamanın önemini tekrar tekrar vurgulayacaktır.

BÖLÜM B: FON KURULU FAALİYET RAPORU İLE İLGİLİ BİLGİLER

İlgili dönemde, fonun faaliyet gösterdiği piyasanın ve ekonominin genel durumuna

ilişkin bilgileri, fonun performans bilgilerini ve varsa dönem içinde yatırım

politikalarında, izahname, fon içtüzüğü gibi kamuyu aydınlatma belgelerinde,

katılımcıların

karar

vermesini

etkileyecek

diğer

konularda

meydana

gelen

degişiklikleri içeren “fon kurulu faaliyet raporu” raporun ekidir.

BÖLÜM C: BAĞIMSIZ DENETİMDEN GEÇMİŞ MALİ TABLOLAR

Bağımsız denetim sonuçlarına göre Garanti Emeklilik ve Hayat A.Ş. Esnek Emeklilik

Yatırım

Fonunun

01/01/2010-31/03/2010

döneminde

varlıkları

Kanun

ve

Yönetmelik hükümleri çerçevesinde saklanmaktadır.

Fon portföyünün değerlenmesi, fonun net varlık değerinin ve birim pay değerinin

hesaplanması işlemleri, 28/02/2002 tarihli ve 24681 sayılı Resmi Gazete'de

yayımlanan Emeklilik Yatırım Fonlarının Kuruluş ve Faaliyetlerine İlişkin Esaslar

Hakkında Yönetmelik hükümleri ve Garanti Emeklilik ve Hayat A.Ş. Esnek Emeklilik

Yatırım Fonunun içtüzük hükümlerine uygunluk arzetmekte; sözkonusu mali

tablolar, fonun 31/03/2010 tarihindeki gerçek mali durumunu ve bu tarihte sona

eren hesap dönemine ait gerçek faaliyet sonucunu, mevzuata ve bir önceki hesap

dönemi ile tutarlı bir şekilde uygulanan genel kabul görmüş muhasebe ilkelerine

uygun olarak doğru bir biçimde yansıtmaktadır.

Garanti Emeklilik ve Hayat A.Ş. Esnek Emeklilik Yatırım Fonunun iç kontrol sistemi,

Yönetmeliğin 14 üncü maddesinde belirtilen asgari esas ve usulleri içermektedir.

31/03/2010 tarihli Bilanço (TL)

Varlıklar (+)

Borçlar (-)

210.655.653,87

589.629,71

Fon Toplam Değeri 210.066.024,16

4

31/03/2010 tarihli Gelir Tablosu (TL)

Gelirler Toplamı

Giderler Toplamı

20.459.177,00

16.521.551,00

Gelir Gider Farkı

3.937.626,00

31/03/2010 dönemine ait bağımsız denetimden geçmiş bilanço ve gelir tablosu

ekte bulunmaktadır.

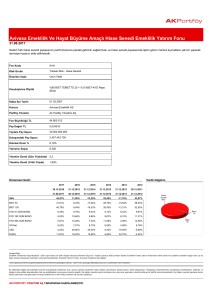

BÖLÜM D: FON PORTFÖY DEĞERİ-NET VARLIK DEĞERİ TABLOLARI

FON PORTFÖY

31/03/2010

DEĞER TABLOSU

KIYMET TÜRÜ

Devlet Tahvili

Nominal Değer

Vade Tanımı

Rayiç Değer (TL)

50.000

TRT230610T13

49.226,25

15.200.000

TRT031110T10

14.570.684,06

12.300.000

TRT020211T11

11.568.001,73

10.000.000

TRT110511T17

9.191.014,22

16.000.000

TRT030811T14

14.370.835,57

1.000

TRT260912T15

1.105,27

10.000.000

TRT090113T13

10.395.515,43

Hisse Senetleri

18.484.483,22

79.804.525,61

Ters-repo

10.083.515

TRB280710T17

4.235.670

TRT090113T13

4.000.712,33

10.251.725

TRT140410T16

10.001.780,82

464.360

TRT180810T18

TOPLAM

9.501.691,78

466.077,88

163.921.170,99

NET VARLIK DEĞERİ

31/03/2010

TABLOSU

TUTARI (TL)

1.Fon Portföy Değeri

163.921.170,99

Hazır Değerler (+)

7.027.474,61

Alacaklar (+)

- T1

39.707.008,27

541.920,06

- T2

38.859.735,56

- Diğer Alacaklar

305.352,65

Borçlar (-)

589.629,71

- T2

194.000,00

- Yönetim Ücreti

339.486,97

- Diğer Borçlar*

56.142,74

2.Net Varlık Değeri

210.066.024,16

Dolaşımdaki Pay Sayısı

6.683.564.968,666

5

3.Birim Pay Değeri

0,031430

Diğer Borçlar *:Tahvil borsa payı + bağımsız denetim ücreti karşılığından

oluşmaktadır.

BÖLÜM E: FON PERFORMANSINA İLİŞKİN BİLGİLER

Büyük buhranla karşılaştırılan kriz sonrası yılda toparlanan hisse senedi piyasaları

yılın ilk çeyreğinde de başarılı performanslarını sürdürmeye devam ettiler. Dünya

genelinde uygulanan negatif faiz politikalarının ekonomileri toparlanma sürecine

sokacağı beklentisi yatırımcıları faiz getirili yatırım araçları yerine daha riskli

yatırım araçlarına yatırım yapma konusunda teşvik ediyor. Faiz hadlerinin

düşüklüğü ve uygulanan destekleyici politikalar bir taraftan da düşük maliyetli , bol

fonlama

kaynaklarının

oluşmasına

neden

oluyor.

Likiditenin

yeniden

zirve

yapmasıyla birlikte emtialar ve hisse senetleri yatırımcılar için en gözde yatırım

araçları oldular. Piyasalar açısından toparlanma sinyalleri alınırken bu dönem

içerisinde risklerin bir miktar da olsa transforme olduğu ve yer değiştirdiği görüldü.

Açıklanan ve sağlanan olağanüstü destek paketleri ve önlemleri bankacılık sektörü

ve şirketlerin kendi ayakları üzerinde tutunmasına yardımcı olsa da artan kamu

açıkları yatırımcıların buralarda oluşabilecek risklere dikkat etmesine neden

olacaktır. Yunanistan, Portekiz ve İspanya’ya ilişkin kaygıların yılın ilk çeyreğinde

piyasaları olumsuz yönde etkileyen en önemli gelişme olduğunu söyleyebiliriz.

Artan kamu borçlarına ilişkin kaygıların yakın bir zaman içerisinde ortadan

kalkamayacağı, risk algısını bozabilecek en önemli gelişmelerden bir tanesi

olabileceği ve faizlerde yukarı yönlü baskıların oluşmasına neden olabileceği

öngörülebilir. Varolan bu risklere karşın geride bıraktığımız yılın ilk çeyreği yatırım

iklimi açısından olumlu bir seyir izledi. Bu dönem karşılaştırma ölçütü üzerinde

pozisyon taşıyarak hisse senedi getirimizi artırmayı hedefledik. Diğer tarafta bono

poziyonumuzun vadesini uzun tutarak düşen faiz ortamında getiriyi arttırmayı

hedefledik.

31.12.2009-31.03.2010

tarihleri

arasında

fon

getirisi

%0,88

olarak

gerçekleşmiştir.

Fon’un, Fon Portföy yapısı/ yönetim stratejisi karşılaştırma ölçütü kullanmaya

elverişli olmaması nedeniyle karşılaştırma ölçütü belirlenmemiştir.

6

BÖLÜM F: FON HARCAMALARI İLE İLGİLİ BİLGİLER

i.

Hisse Senetleri

: 0,001

ii.

Borçlanma Senetleri

: 0,00002

iii.

Ters Repo İşlemleri:

iv.

O/N

: 0,00001

Vadeli

: 0,00001*repo süresi

Yabancı Menkul Kıymetler:

Fon Malvarlığından Yapılabilecek Harcamaların Senelik Olarak Fon

Net Varlık Değerine Oranı

Aşağıda fondan yapılan harcamaların 3 aylık tutarlarının ortalama fon

toplam değerine oranı yer almaktadır.

Gider Türü

Ortalama Fon Net Varlık Değerine Oranı

Fon İşletim Ücreti

0,0049

Aracılık Komisyonları

0,0022

Diğer Fon Giderleri

0,0002

Toplam Harcamalar

0,0074

Söz konusu oranlar gerçekleşenler üzerinden hesaplanmıştır.

Fonun 2010 3 aylık döneminde; içtüzük ve izahname değişikliği nedeniyle yapılan

noter ve tescil masrafları fon mal varlığından karşılanmıştır.

Uzun Dönemde Giderlerin Etkilerini Açıklayıcı Örnek

Bu

örnek

Fon’a

yapılan

yatırımın

maliyetinin

diğer

fonlarla

karşılaştırılabilmesi amacıyla hazırlanmıştır.

Bu örnekte aşağıda belirtilen süreler boyunca Fon’a 1 milyar TL yatırıldığı

ve belirtilen süre sonunda fondan çıkıldığı varsayılmaktadır. Ayrıca örnekte Fon’un

yukarıda yer alan gider oranlarının değişmediği ve Fon’un senelik getiri oranının

%10 olduğu varsayılarak tahmini maliyetler aşağıdaki gibi hesaplanmıştır. Gerçek

maliyetler aşağıdaki tahmini tutarlardan daha az ya da fazla olabilecektir.

1 Sene

2 Sene

5 Sene

10 Sene

30,01 TL

65,12 TL

208,03 TL

626,80 TL

7

EKLER:

1. Fon kurulu faaliyet raporu

2. Bağımsız denetimden geçmiş fon bilanço ve gelir tabloları

3. Bağımsız denetim raporu

4. Bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tabloları

8