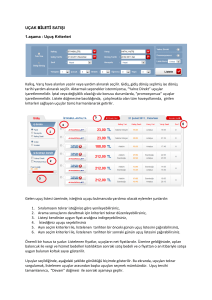

2009 Yıllık Rapor - Türk Hava Yolları

advertisement