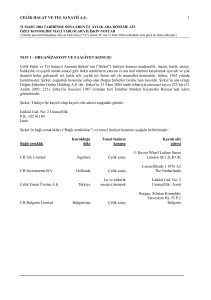

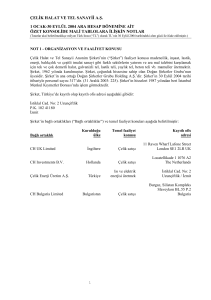

COMPONENTA DÖKÜMCÜLÜK TİCARET VE SANAYİ A.Ş. 31

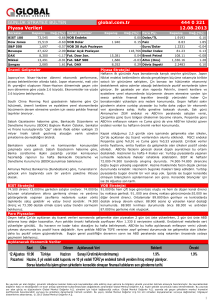

advertisement