"SABAH STRATEJİSİ"

29 Eylül 2017

Dış denge sabahına AB idealizminin "real-politik" sınavıyla uyanıyoruz. S&P500, vadeli işlemlerde %0,03

oranında değer kaybediyor, Dolar / TL kotasyonları ise 3,5662 seviyesinden geçiyorlar. TÜİK, TSİ

10:00'da Ağustos ayı dış ticaret verilerini resmileştirecek. Ay başında, Gümrük ve Ticaret Bakanlığı

tarafından açıklanan geçici verilere göre Türkiye 5,9 milyar ABD Doları tutarında dış ticaret açığı kaydetti.

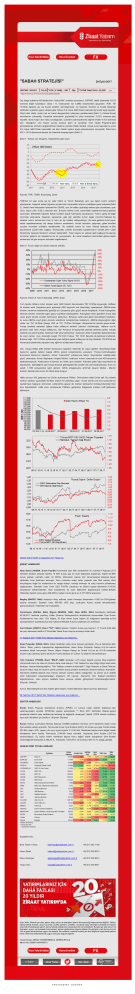

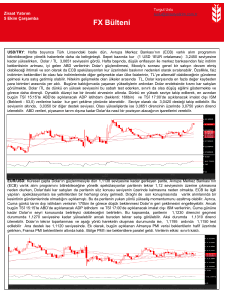

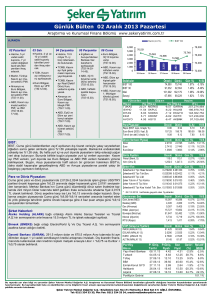

Güçlü altın talebi, temel mal ve ticaret dengesindeki iyileşmeyi perdelemekte (Şekil 1). Küresel ticaret

hacimlerinin yükseldiği, Avrupa'da ekonominin güçlendiği bir yılda ihracatımız %12,9 oranında artış

kaydetti. Buna karşın altın hariç tutulduğunda, yükselen petrol fiyatlarına rağmen ithalat %10,6 oranında

arttı. Geçtiğimiz yılın Kasım ayında devreye giren ve açıklanan Orta Vadeli Program'a göre

güncellenecek otomotiv vergilendirmesi tüketime yönelik ithalatı frenledi. Ancak sene başından bu yana

5,9 milyar ABD Doları tutarındaki net altın ithalatı toplam açığın yükselmesiyle sonuçlandı. Daha önce

2013 - 2014 döneminde benzer bir dinamikle karşılaşmıştık (Şekil 1).

Şekil 1: Türkiye cari dengenin, bileşenlerine göre seyri.

Kaynak: TÜİK, TCMB, Bloomberg, Ziraat

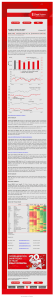

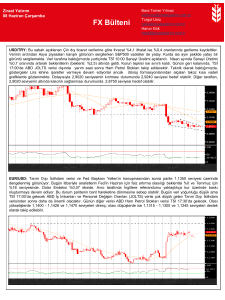

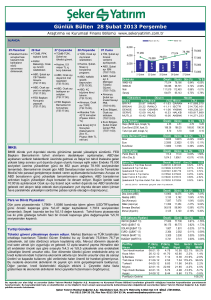

TÜİK'den bir saat sonra ise bu sefer Kültür ve Turizm Bakanlığı, aynı aya ilişkin turizm verilerini

açıklayacak. Havacılık verileri Ağustos ayında turist sayısındaki artışının sürdüğüne işaret ediyorlar (Şekil

2). Devlet Hava Meydanları İşletmesi'nin (DHMİ), ayın ilk haftası açıkladığı verilere göre uluslararası uçan

yolcu sayısı yıllık %28,3 oranında arttı. Bununla birlikte turist sayısındaki toparlanma henüz gelirlere

yansımadı. Sektördeki kapasite fazlası fiyatların düşük kalmasıyla sonuçlanıyor. Turizm, geniş bir değer

zincirinde çalışmakta. Havacılık, perakende, gıda gibi sektörler turizm değer zincirinin halkaları. Bu

nedenle turizm ekonominin hem iç hem de dış talebini etkileyebiliyor. Bu sene gelirlerin turist sayısı

kadar toparlanamaması dış denge katkısını sınırlandırdı. Ancak tesislerin çalışması, gelen turistlere

sunulan hizmetler istihdamı desteklediler. Bu nedenle turizm bu sene iktisadi faaliyete ve ülke

büyümesine pozitif katkı sağladı. Önümüzdeki yıllarda turizmdeki toparlanmanın sürerek 2019 - 2020

döneminde kapasite fazlasının erimesi beklenebilir. Turist başına en yüksek geliri sağlayan Kruvaziyer

turizminin gelişimi de toparlanma da rol oynayacaktır. Bu sene kruvaziyer turizmindeki görece düşük

performans da gelir artışının önündeki engellerdendi.

Şekil 2: Turizm değer zincirinde havacılık sektörü.

Kaynak: Kültür ve Turizm Bakanlığı, DHMİ, Ziraat

Yurt dışında haftanın ikinci küresel verisi ABD tüketim harcamalarını TSİ 15:30'da izleyeceğiz. Haftanın

ilk küresel verisi Çarşamba günü açıklanan ABD dayanıklı mal (demirbaş) siparişleriydi. ABD'de artan

tüketim yatırımları beraberinde getirdiği için Çarşamba günü güçlü veriyle karşılaştık. Ancak kasırgaların

etkisiyle tüketim verisinde bugün geçici zayıflıkla karşılaşabiliriz. Kasırgaların etkisi geçtikten sonra altta

yatan güçlü trendin yeniden belirmesini bekliyoruz. Bilhassa selde zarar gören otomobillerin telafisinin,

bu sene ABD'de zayıf giden otomotiv sektörünü canlandırması bekleniyor. ABD'de izleyeceğimiz diğer

veriler ise TSİ 16:45'de Şikago PMI ve TSİ 17:00'de Michigan Üniversitesi'nin tüketici güven anketi.

Avrupa tarafında sabahtan öğleye kadar enflasyon verilerini izlemeyi sürdüreceğiz. Haftanın son iki

gününün odak verisi Avrupa enflasyonu. Dün Almanya ve İspanya'da çekirdek verilerde zayıflık, manşet

verilerde ise petrol fiyatları nedeniyle hafif artış bekliyorduk. Açıklanan veriler manşetteki beklentimizden

de zayıf çıktılar. Aynı dinamiğin bugün TSİ 9:45 Fransa, TSİ 12:00 İtalya'da da belirmesi muhtemel.

Bunlara bağlı, TSİ 12:00'de açıklanacak para birliğinin genel enflasyonu da zayıf kalabilir. TSİ 9:00'da ise

Almanya'da perakende satışların artış eğilimini sürdürmesini bekleriz.

Dün, Avrupa Birliği (AB) liderleri Estonya'nın başkenti Tallinn'de bir araya geldiler. Bloomberg Haber

Ajansı'nın geçtiği haberin başlığı AB'nin güncel konjonktürünü yansıtıyor: Fransa Cumhurbaşkanı

Emmanuel Macron'un idealizmi, Alman "real-politik" yaklaşımına takıldı. Seçimlerden istediği kadar

güçlü çıkamayan Alman Başbakanı Angela Merkel, koalisyon kurma sürecinde bir süre AB konularına

odaklanamayacak. Koalisyonun kurulması ise Aralık ayını bulabilir. Ardından gelen İtalya seçimlerini de

düşünürsek, beklediğimiz gibi Avrupa finansal göstergelerinde yeniden risk primi fiyatlanmakta. Euro, bu

sabah 1,1780 seviyesinden işlem görüyor. AB'de entegrasyonu arttırmak isteyen Merkel - Macron

ikilisinin hareket planı kısmi bir rötarla karşı karşıya.

Hafta sonunun kilit gelişmesi ise Çin'de açıklanacak PMI'lar. Önümüzdeki hafta Çin'de tatil. Bu nedenle

merkez bankası piyasadaki likiditeyi arttıran bir politikaya geçti. Ancak Çin'de yılın ikinci yarısında hız

kaybetmeye başlayan ekonomiyi canlandırma gayesi de merkez bankasının motivasyonlarından birisi

diye düşünülebilir. Hafta sonu açıklanacak PMI'ların genişleme bölgesinde kalırken hafif gerilemesi

bekleniyor.

Günlük Şirket Getiri ve Çarpanları için Tıklayınız.

ŞİRKET HABERLERİ

Aksa Enerji (AKSEN, Sınırlı Pozitif): Kurulmakta olan Mali santralininin ilk motorları 4 Ağustos 2017

tarihinde devreye alınarak Santral 10 MW kurulu güç ile ticari faaliyetine başlamıştı. Toplam 40 MW

kurulu güçteki santralin kalan 30 MW'lık bölümünün kabulü dün tamamlanarak Bakanlık Heyeti

tarafından ticari işletmeye alınmıştır. Euro cinsinden enerji satışı yapacak olan Mali santral, döviz

borçluluğunu doğal bir mekanizma ile hedge etmeyi, karlılığı artırmayı ve satış hacmini yükseltmeyi

sağlayacaktır. Santralin yılda 10mn USD FAVÖK yaratması ve ülkenin toplam tüketiminin %13'ünü

karşılaması beklenmektedir. Mali santralininin de ticari faaliyetine başlamasıyla birlikte Şirketin

Afrika'daki toplam kurulu gücü 386 MW'a, toplam kurulu gücü ise 2.377 MW'a ulaşmıştır.

Bagfaş (BAGFS, Nötr): Avrupa'ya ihraç edilmek üzere Ameropa firmasından 4.000 ton CAN gübresi

siparişi alınmıştır. Siparişin tutarı 690.000 USD olup, sevkiyatın Kasım ayında tamamlanması

planlanmaktadır. Ödemeler mal mukabilidir.

Carrefoursa (CRFSA, Nötr), Migros (MGROS, Nötr), Kipa (KIPA, Nötr): Carrefoursa tarafından

02.08.2017 tarihinde yapılmış, Elden Çıkarma Sözleşmesi'nin akdedilmesi konusundaki Özel Durum

Açıklaması'na konu olan; 12'si Migros, 8'i Kipa olmak üzere toplam 20 mağazanın demirbaş ve kira

sözleşmelerinin Carrefoursa'ya devri işlemine Rekabet Kurumu tarafından izin verilmiştir.

Ford Otosan (FROTO, Öneri "TUT", Nötr): Şirketin Yönetim Kurulu pay başına 1,11 TL brüt (0,94 Net)

kar payı ödenmesi teklifini 27 Ekim'deki Genel Kurul onayına sunmaya karar verdi.

11 Ağustos 2017 Tarihli Ford Otosan raporumuz için tıklayınız..

Sasa Polyester (SASA, Nötr): Şirket tarafından daha önce kamuya açıklanan, Poy ve Tekstürize İplik

Üretim Tesisi yatırımı kapsamında değerlendirilmek üzere Sasa Polyester Sanayi A.Ş.'nin mevcut

arsalarına bitişik konumdaki Temsa Ulaşım Araçları Sanayi ve Ticaret A.Ş.'ye ait 42.140 metrekare

arsanın satın alınması işlemi 28.09.2017 tarihi itibarıyla ve 13,8mn TL bedel ile tamamlanmıştır.

Türk Telekom (TTKOM, Öneri "EKLE", Nötr): Bankalar, 4,75 milyar dolarlık sorunlu Otaş kredisinin

çözümünde kamu ile olası bir çözüme daha sıcak bakıyor. Türk Telekom'un ana ortağı Otaş'a kredi veren

bankalar, Hazine Müsteşarlığı'nın, Türk Telekom yönetim kurulundaki 7 Oger Telecom ve Saudi Telecom

üyesinin hepsi veya bir kısmının yerine yenilerini atayıp yönetim kontrolünü almasını bekliyor. Kaynaklar,

hükümetin 2026'da dolacak olan imtiyaz süresini uzatma yetkisi olduğundan, bu adımın uzun vadede

kredi ödemelerini kolaylaştıracağını öngörüyor. Bir kaynak, Hazine'nin Türk Telekom yönetimini

değiştirmesinin, olası üçüncü taraflarla hisse satışına yönelik görüşmeleri hızlandıracağını belirtti.

(Kaynak: Hürriyet)

Ayrıca, Bloomberg'de yer alan habere göre Otaş'ın 2 kredi ödemesini daha kaçırması bekleniyor.

28 Temmuz 2017 Tarihli Türk Telekom raporumuz için tıklayınız…

SEKTÖR HABERLERİ

Enerji: Enerji Piyasası Düzenleme Kurumu (EPDK) yıl sonuna kadar elektrik fiyatlarına zam

yapılmayacağını açıkladı. EPDK'dan yapılan açıklamada, "1 Ekim 2017 tarihinden itibaren geçerli

perakende elektrik satış tarifelerinde herhangi bir değişiklik olmamıştır" denildi. EPDK elektrik fiyatlarını

üçer aylık dönemler için belirliyor. (Kaynak: Reuters)

Konut: Türkiye Cumhuriyet Merkez Bankası (TCMB) tarafından Temmuz 2017 dönemine ilişkin konut

fiyat endeksi verileri açıklandı. Temmuzda Konut Fiyat Endeksi (KFE), bir önceki aya göre %0,66 artarak

242,64'e ulaştı. KFE, geçen yılın aynı ayına kıyasla %11,60 arttı. Metrekare başına konut değeri olarak

hesaplanan birim fiyatlar Temmuzda 2.040,68 liraya yükseldi. Haziranda birim fiyatlar 2.027 lira

seviyesindeydi. Üç büyük kentin metrekare başına konut değeri olarak hesaplanan birim fiyatları

incelendiğinde İstanbul'da 3.765,20 TL, Ankara'da 1.657,09 TL ve İzmir'de 2.487,72 TL olduğu görüldü.

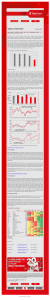

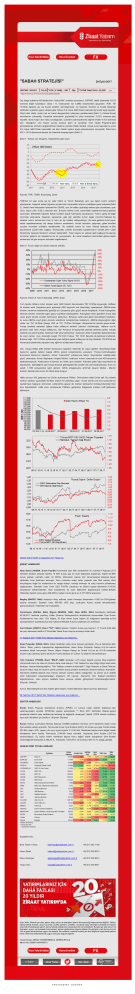

GÜNLÜK ÖZET PİYASA VERİLERİ

Saygılarımızla...

Bora Tamer Yılmaz

btyilmaz@ziraatbank.com.tr

+90 212 363 1136

Harun Dereli

hdereli@ziraatyatirim.com.tr

+90 212 339 8073

Gaye Aksongur

gaksongur@ziraatyatirim.com.tr

+90 212 339 8014

Turgut Uslu

tuslu@ziraatyatirim.com.tr

+90 212 339 8071

Uyarı Notu: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri

arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve

tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile

risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım

kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Ticaret Ünvanı: ZİRAAT YATIRIM MENKUL DEĞERLER A.Ş.

Mersis No: 0998010459400010