güne başlarken - Garanti Yatırım

advertisement

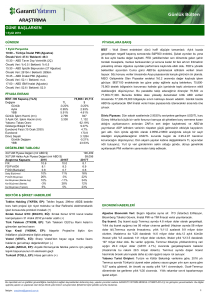

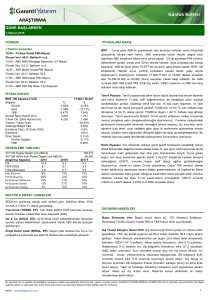

GÜNE BAŞLARKEN 29 Temmuz 2016 GÜNDEM PİYASALARA BAKIŞ 29 Temmuz Cuma 10:00 – Türkiye Ticari Denge (Haziran) Önceki Veri: -5.05mlr $ / Beklenti: -6.40mlr$ 12:00 – AB Öncü GSYH (mevs. arınd.) (Yıllık) (2Ç) Önceki Veri: %1.7 / Beklenti: %1.5 15:30 – ABD Öncü GSYH (Çeyreksel) (Yıllıklandırımış) (2Ç) Önceki Veri: %1.1 / Beklenti: %2.5 15:30 – ABD Öncü Kişisel Tüketim (2Ç) Önceki Veri: %1.5 / Beklenti: %4.4 15:30 – ABD Öncü Çekirdek PCE (Çeyreksel) (2Ç) Önceki Veri: %2.0 / Beklenti: %1.7 17:00 – ABD Michigan Duyarlılık Endeksi (Temmuz) Önceki Veri: 89.5 / Beklenti: 90.2 BİST : ABD hisse piyasaları dünü sınırlı değişimlerle tamamlarken, S&P500 PİYASA EKRANI sürecinin gündemde kalması beklenebilir. Günün ajandasında ABD büyüme verileri, BİST-100 Kapanış (TL/$) Değişim Günlük Aylık YBB Günlük İşlem Hacmi (mn) 3 Aylık Ort. İşlem Hacmi (mn) Yabancı Takas Oranı Gösterge Bileşik Faiz Eurobond Faizi (15 Ocak 2030) Eurobond Döviz Sepeti Günlük Değişim YBB endeksi %0.1 oranında değer kazandı. Türkiye ETF’i BİST kapanışı sonrasında %0.3 oranında yükseldi. Yeni günde Japonya Merkez Bankası (BoJ) kararları öne çıkıyor. Buna göre BoJ para tabanı hedefini değiştirmezken, ETF alımlarını 3.3 trilyon Yen’den 6 trilyon Yen’e yükseltildiğini açıkladı. Açıklamaların beklentilerin bir miktar kalması Japon Yeni’nde yükseliş, Asya piyasalarında ise aşamada önemli bir değişim yok, günlük bazda kayıp %0.07. Haftanın son işlem gününe başlanırken BİST100 endeksinde hafif alıcılı eğilim öngörüyoruz. Günlük bazda öngördüğümüz destek seviyeler 75,000-74,800, direnç seviyeler ise 76,00076,500’tür. Öngördüğümüz destek bölgesinin korunması halinde tepki yükselişi 75,244 / 24,943 $ 0.92% -6.42% 1.47% 1,052 1,234 62.96% 9.28% 4.8% 169.7 3.1781 -0.22% 25.50% TL 0.22% -2.41% 4.90% 3,172 3,617 altında dalgalanmaya neden oldu. MSCI Gelişmekte Olan Piyasalar endeksinde ise bu DEĞERLEME TABLOSU ECB stres testi sonuçları ve 2.çeyrek şirket bilançosu açıklamaları ön planda. Yapı Kredi Bankası ve Arçelik bugün 2.çeyrek finansallarını açıklaması beklenen şirketler. Döviz Piyasası: USD/TL kuru Çarşamba akşamı sonuçlanan FOMC toplantısının ardından test ettiği 3.01 seviyesinden destek bulmaya devam ediyor. Japonya’da bu sabah açıklanan ve hayal kırıklığı yarattığı söylenebilecek olan BoJ kararının TL açısından negatif olacağını düşünmüyoruz. Bu sabah yurt içinde yayımlanacak Haziran ayı dış ticaret dengesi verisinin TL üzerindeki etkisinin de sınırlı olacağı ve TL’nin gelişmekte olan ülke para birimlerine bağlı olarak yön bulmaya devam edeceği beklentisindeyiz. USD/TL kurunun bugün yeniden 3.00 seviyesinin test edebileceğini ve kurdaki gerileme eğiliminin (tek yönlü, sürekli bir düşüş hareketi şeklinde olmasa da) önümüzdeki günlerde korunabileceğini düşünüyoruz. USD/TL XUTUM Piyasa Değeri (mlr ABD $) XUTUM Halka Açık Piyasa Değeri (mlr ABD $) Araştırma Kapsamı 2015 2016T F/K 10.5 9.3 FD/FVAÖK 8.0 7.5 F/DD (Bankalar) 0.8 0.7 Satış Büyümesi 10% 13% FVAÖK Büyümesi 26% 6% Kar Büyümesi (Banka dışı) 10% 5% Kar Büyümesi (Banka) -3% 25% Kar Büyümesi (Toplam) 5% 13% 185,481 57,255 2017T 8.2 6.6 0.6 15% 15% 14% 12% 13% kurunda 3.01 ve 2.98 destek, 3.04 ve 3.06 ise direnç seviyeleri. Japonya’da Başbakan Abe’nin hafta ortasında, önümüzdeki yıllarda uygulanacak mali genişleme programının genel çerçevesini duyurmasının ardından gözler BoJ’a çevrilmişti. BOJ’un bu sabah piyasadaki beklentileri karşılamaktan uzak bir karar verdiğini söylemek mümkün. Banka ETF (Borsa Yatırım Fonu) alımlarını neredeyse iki katına çıkarma kararı alırken, para politikasının ana unsurları olan politika faiz oranını ve parasal taban hedefini sabit bıraktı. Bu kararın özeti, BoJ’un en azından şimdilik, kamu harcamalarındaki artışı örtülü şekilde de olsa finanse etmeye yanaşmamış olması. BoJ’un hiçbir politika değişikliğine gitmemek haricinde atabileceği en muhafazakar adımı atmasının ardından JPY’nin değer kazandığı SEKTÖR & ŞİRKET HABERLERİ gözlendi. Garanti Bankası (GARAN, Not Yok): Garanti Bankası 2Ç16’da piyasa beklentisinin %19 üzerinde 1,540mn TL net kar açıkladı. Tofaş Otomobil Fab. (TOASO, EP): Tofaş 2Ç16 finansal sonuçlarında 239mn TL net kar açıklamıştır (nötr) Emlak Konut GYO (EKGYO, EÜ): Emlak Konut GYO Ağustos ayı boyunca geçerli olacak kampanya detaylarını açıkladı. (+) EKONOMİ HABERLERİ Dış Ticaret Dengesi Beklentisi, Haziran 2016: Haziran ayı dış ticaret verisi TAV bugün günü saat 10’da açıklanacak. Haziran dış ticaret açığı piyasa beklentisi 6.4 Gübre Fabrikaları (GUBRF, EÜ): GUBRF bugün hisse başına brüt yaklaşık 58 milyar dolar olacak (Mayıs -58 milyar dolar). Bu durumda, Haziran Tav Havalimanları (TAVHL, EP): Akfen Holding, Havalimanları’nda bir hisse satış planı olmadığını duyurdu. 0.10TL (net: 0.085TL) nakit temettü dağıtacak. Referans fiyat TL5.39. Anadolu Sigorta (ANSGR, EP): Anadolu Sigorta 2Ç16’da 44mn TL milyar dolar ve bu beklentinin gerçekleşmesi durumunda, 12 aylık dış ticaret açığı itibariyle yıllıklandırılmış cari açığın 28 milyar dolar (GSYH 3.9%) civarında gerçekleşmesini bekleriz (Mayıs ayında bu rakam 27.2 milyar dolardı). net kar açıkladı. (kısmi olumlu) TSKB (TSKB, EP): TSKB’nin 2Ç16 net karı 117mn TL oldu. Açıklanan net kar rakamı bizim beklentimiz olan 113mn TL ve konsensüs beklentisi olan 117mn TL ile uyumludur Bu rapordaki veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.‘nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. İletişim : arastirma@garanti.com.tr 1 GÜNE BAŞLARKEN 29 Temmuz 2016 PİYASALARA BAKIŞ BİST : ABD hisse piyasaları dünü sınırlı değişimlerle tamamlarken, S&P500 endeksi %0.1 oranında değer kazandı. Türkiye ETF’i BİST kapanışı sonrasında %0.3 oranında yükseldi. Yeni günde Japonya Merkez Bankası (BoJ) kararları öne çıkıyor. Buna göre BoJ para tabanı hedefini değiştirmezken, ETF alımlarını 3.3 trilyon Yen’den 6 trilyon Yen’e yükseltildiğini açıkladı. Açıklamaların beklentilerin bir miktar altında kalması Japon Yeni’nde yükseliş, Asya piyasalarında ise dalgalanmaya neden oldu. MSCI Gelişmekte Olan Piyasalar endeksinde ise bu aşamada önemli bir değişim yok, günlük bazda kayıp %0.07. Haftanın son işlem gününe başlanırken BİST100 endeksinde hafif alıcılı eğilim öngörüyoruz. Günlük bazda öngördüğümüz destek seviyeler 75,000-74,800, direnç seviyeler ise 76,000-76,500’tür. Öngördüğümüz destek bölgesinin korunması halinde tepki yükselişi sürecinin gündemde kalması beklenebilir. Günün ajandasında ABD büyüme verileri, ECB stres testi sonuçları ve 2.çeyrek şirket bilançosu açıklamaları ön planda. Yapı Kredi Bankası ve Arçelik bugün 2.çeyrek finansallarını açıklaması beklenen şirketler. Tahvil Piyasası: Dün TL’de görülen değer kazancı ile faizlerde 15 baz puan civarında daha düşüş gerçekleşti. Böylece geçen haftaki satışlar sonrası faizlerde toplam düşüş gösterge tahvil faizinde 30, 10 yıllık tahvil faizinde 60 baz puan civarında oldu. Dün gösterge tahvil bileşik faizi ortalama %9.28 (-12bps); 10 yıllık tahvil bileşik faizi ise ortalama %9.79 seviyesinde (-17bps) işlem gördü. Ertesi gün valörlü işlemlerde gösterge tahvilde işlem gerçekleşmezken, 10 yıllık tahvilde ortalama faiz %9.73 seviyesine geriledi. TCMB piyasayı dün 98.1 milyar TL fonlarken, ortalama fonlama maliyeti %8.01 idi. TCMB’nin bugün 11 milyar TL repo dönüşü bulunuyor. Küresel piyasalarda getiri arayışı ile Türk tahvillerinin destek bulacağını düşünmeye devam ediyoruz. Gösterge tahvil faizi ile ortalama fonlama maliyeti arasındaki fark 127 baz puan. TCMB ortalama fonlama maliyetinde gevşemenin devam edeceği görüşündeyiz. Bugün piyasada alımların devamını bekliyoruz. Gösterge tahvil bileşik faizinin bugün %9.15-%9.35 aralığında işlem görmesini bekliyoruz. Eurobond Piyasası: Türkiye’nin 5 yıllık CDS primi 272 baz puanda. 2030 vadeli USD cinsi Eurobond bu sabah 170.2$ fiyatla işlem görüyor. Dün FED faiz kararı sonrası faiz artırım beklentilerinin zayıf kalmaya devam etmesi ile ABD 10 yıllık tahvil faizi yeniden %1.56 seviyesine geriledi; Almanya 10 yıllık tahvil faizi de -%0.09 seviyesinde. Tarih düşük ve eksi faiz seviyelerinin devam ettiği küresel ortamda, CDS’teki düşüş eğilimi devam ettiği takdirde, Eurobond fiyatlarında toparlanma eğiliminin de devam edeceği görüşündeyiz. Döviz Piyasası: USD/TL kuru Çarşamba akşamı sonuçlanan FOMC toplantısının ardından test ettiği 3.01 seviyesinden destek bulmaya devam ediyor. Japonya’da bu sabah açıklanan ve hayal kırıklığı yarattığı söylenebilecek olan BoJ kararının TL açısından negatif olacağını düşünmüyoruz. Bu sabah yurt içinde yayımlanacak Haziran ayı dış ticaret dengesi verisinin TL üzerindeki etkisinin de sınırlı olacağı ve TL’nin gelişmekte olan ülke para birimlerine bağlı olarak yön bulmaya devam edeceği beklentisindeyiz. USD/TL kurunun bugün yeniden 3.00 seviyesinin test edebileceğini ve kurdaki gerileme eğiliminin (tek yönlü, sürekli bir düşüş hareketi şeklinde olmasa da) önümüzdeki günlerde korunabileceğini düşünüyoruz. USD/TL kurunda 3.01 ve 2.98 destek, 3.04 ve 3.06 ise direnç seviyeleri. Japonya’da Başbakan Abe’nin hafta ortasında, önümüzdeki yıllarda uygulanacak mali genişleme programının genel çerçevesini duyurmasının ardından gözler BoJ’a çevrilmişti. BOJ’un bu sabah piyasadaki beklentileri karşılamaktan uzak bir karar verdiğini söylemek mümkün. Banka ETF (Borsa Yatırım Fonu) alımlarını neredeyse iki katına çıkarma kararı alırken, para politikasının ana unsurları olan politika faiz oranını ve parasal taban hedefini sabit bıraktı. Bu kararın özeti, BoJ’un en azından şimdilik, kamu harcamalarındaki artışı örtülü şekilde de olsa finanse etmeye yanaşmamış olması. BoJ’un hiçbir politika değişikliğine gitmemek haricinde atabileceği en muhafazakar adımı atmasının ardından JPY’nin değer kazandığı gözlendi. Kararın ardından 104.5’li seviyelerden 103’e kadar gerileyen USD/JPY paritesinde ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 2 GÜNE BAŞLARKEN 29 Temmuz 2016 bunun ardından sınırlı toparlanma eğilimi gözleniyor. Paritenin gün içinde yeniden 104 seviyesinin üzerine yükselebileceği beklentisindeyiz. Dün 1.11’in üzerine yükselen EUR/USD paritesi, bu seviyenin üzerinde tutunamadı. Bugün ABD’de yayımlanacak 2. çeyrek büyüme verisinin takip edileceği EUR/USD paritesinin nispeten dar bir bantta hareket etmeye devam edeceği beklentisini koruyoruz. Emtia: FOMC toplantısından çıkan kararın Eylül ayında faiz artırımına gidilmeyeceği görüşünü teyit etmesinin ardından dün US$ 1,345/ons seviyesinin üzerine kadar yükselen altın fiyatı kazanımlarını koruyamadı. Bu sabah US$ 1,335 seviyesinde bulunan altının ons fiyatının bugün US$ 1,340 seviyesini aşamayacağı beklentisindeyiz. Altında mevcut seviyelerden yeni pozisyon alınmasını önermiyoruz. ABD’de Çarşamba akşamı yayımlanan verilerin ham petrol stoklarının sürpriz şekilde arttığını göstermesinin etkisiyle petrol fiyatlarında gözlenen gerileme eğilimi henüz sonlanmış değil. Brent petrol fiyatı bu sabah US$ 42.56 seviyesine kadar gerilerken, mevcut seviyelerden petrolde bir tepki hareketi oluşmaya başlayabileceğini düşünüyoruz. TEKNİK ANALİZ Tepki alımları sürüyor, 76,500 direnç bölgesi ön plana çıkabilir… Düne alıcılı eğilimle başlamasına karşın 76,000 bölgesini aşamayan BİST100 endeksinde gün içerisinde kar satışları görüldü. BİST100 endeksi dünü %0.2’lik yükselişle 75,244 seviyesinden tamamladı. İşlem hacmi önceki güne göre %1 artarak 3.172 milyon TL olarak gerçekleşti. BİST100 endeksine dahil 52 hisse değer kazanırken, 38 hisse değer kaybetti. BIST100 endeksinin güne hafif alıcılı eğilimle başlamasını bekliyoruz. Dün belirttiğimiz direnç bölgelerde bu aşamada değişiklik yok. Haftanın son işlem gününde seans içerisinde 75,700-76,000 birincil, 76,500 ise ikincil direnç bölge olmaya devam ediyor. Gün içi vade açısından destek bölge olarak ise74,800-75,000 bölgesi öne çıkmakta. Öngördüğümüz destek bölgenin kırılması halinde tepki yükselişi süreci içerisinde satış baskısının artması beklenebilir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 3 GÜNE BAŞLARKEN 29 Temmuz 2016 VİOP TEKNİK ANALİZ VİOP Endeks30 Ağustos Kontratı Güne alımlarla başlayan kontrat gün içinde 94 seviyesini aşamadı ve günü bir önceki kapanış seviyesi olan 92.900 seviyesinden kapattı. Kısa vadeli yükselen kanal içinde hareketine devam eden kontratta 92.700-93.000 destek bölgesi üzerinde kar satışları karşılandı. Kısa vadeli long pozisyonlar için 92.700 bu açıdan önemini koruyor, altında kalınması halinde görünüm bozulabilir. 93.300-93.700 direnç seviyeleri iken mevcut durumda yeni pozisyon önermiyoruz. Kontratın güne pozitif seyirle başlamasını bekliyoruz, 93.300 direnci bu aşamada gün içi görünüm açısından pivot görevi görecektir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 4 GÜNE BAŞLARKEN 29 Temmuz 2016 EKONOMİ HABERLERİ Dış Ticaret Dengesi Beklentisi, Haziran 2016: Haziran ayı dış ticaret verisi bugün günü saat 10’da açıklanacak. Haziran dış ticaret açığı piyasa beklentisi 6.4 milyar dolar ve bu beklentinin gerçekleşmesi durumunda, 12 aylık dış ticaret açığı yaklaşık 58 milyar dolar olacak (Mayıs -58 milyar dolar). Bu durumda, Haziran itibariyle yıllıklandırılmış cari açığın 28 milyar dolar (GSYH 3.9%) civarında gerçekleşmesini bekleriz (Mayıs ayında bu rakam 27.2 milyar dolardı). ŞİRKET VE SEKTÖR HABERLERİ Garanti Bankası (GARAN, Not Yok, Fiyat:7.72TL, Piyasa Değeri TL32,279mn): Garanti Bankası 2Ç16’da piyasa beklentisinin %19 üzerinde 1,540mn TL net kar açıkladı. Garanti Bankası’nın net karı çeyreksel bazda %48, yıllık bazda ise %43 arttı. Özkaynak karlılığı 1Y16’da %15.7. (2015: %12.1) 2Ç'de öne çıkan noktalar; i) kredi mevduat makasındaki olumlu seyir nedeniyle net faiz marjında güçlü performans, ii) ücret ve komisyon gelirlerinin beklentileri aşması, iii) sermaye yeterlilik oranında artış ve iv) varlık kalitesinin korunmasıdır. Raporun Linki: http://www.garantiyatirim.com.tr/arastirma/GARAN2C16.pdf Tofaş Otomobil Fab. (TOASO, EP, Fiyat:23.88TL, Piyasa Değeri TL11,940mn): Tofaş 2Ç16’da 239mn TL net kar açıklamıştır. Bu rakam beklentimiz olan 253mn TL'nin ve piyasa beklentisi olan 278mn TL’nin altındadır. Beklentilerle gerçekleşme arasındaki fark beklentilerin üzerinde gelen 44mn TL'lik finansal giderden kaynaklanmaktadır. Şirket bu dönemde 56mn TL'lik ertelenmiş vergi geliri kaydetmiştir. Şirketin operasyonel sonuçları ise bizim beklentilerimizle uyumludur. Tofaş, 2Ç16'da 357mn TL olan piyasa beklentisinin altında 338mn TL FVAÖK kaydetmiştir. Her ne kadar operasyonel sonuçlar beklentilerin altında kalmış olsa da bu fark %10'un altındadır. Şirket bugün saat 16:30’da telekonferans düzenleyecektir. Raporun Linki: http://www.garantiyatirim.com.tr/arastirma/TOASO2C16.pdf Emlak Konut GYO (EKGYO, EÜ, Fiyat:2.68TL, Piyasa Değeri TL10,184mn): Emlak Konut GYO satışları arttırmak için ve yüklenicilerinin nakit akımlarına pozitif katkı yapabilmek için Ağustos ayı boyunca geçerli olacak kampanya detaylarını açıkladı. Şirket gelir paylaşımı projelerinde geçerli olmak üzere i) %20 peşinat 120 aya kadar vade ve vadeye tüfe artışı uygulaması, ii) %20 peşinat 120 aya kadar vade aylık % 0.70 vade farkı uygulaması ile satış yapacak. Bu kampanya kapsamında yapılacak satışlarda peşinat ve ilk 12 aylık taksit tutarından Emlak Konut kendi payını almayarak tahsilatın tamamını yüklenicinin proje hesabına aktaracak. 13. aydan sonraki tüm vadeli alacaklar ise Emlak Konut'a kalacak ve bu vadeli alacaklar yüklenicilerin Emlak Konut'a olan taahhüdünden düşülecektir. Emlak Konut GYO’nun Anahtar Teslimi usulüne göre ürettiği veya paylaşım sonrası satışı doğrudan Emlak Konut tarafından gerçekleştirilen projelerde, taksit ödemeleri devam eden alıcıların borç tutarlarını kapatmaları durumunda, güncel borç bakiyeleri üzerinden %20 indirim uygulanacaktır. %20 indirim kampanyasında satışı yükleniciler tarafından halihazırda devam eden Arsa Satışı Karşılığı Gelir paylaşımı işine göre üretilen projeler kapsamda değildir. Emlak Konut GYO’nun yaptığı kampanya ile diğer konut projelerine göre ciddi talep artışı yakalayacağını düşünüyoruz. Her ne kadar Şirket yüklenicilerini korumak adına nakit akımlarını öteleyecek olsa da veya nakit ödemelerde yapılacak iskonto ile alacakları azalacak olsa da satış hızı artışı ve öne çekilecek nakit akımları ile bunun dengeleneceğini düşünüyoruz. Gübre Fabrikaları (GUBRF, EÜ, Fiyat:5.49TL, Piyasa Değeri TL1,834mn): Gübre Fabrikaları bugün hisse başına brüt 0.10TL (net: 0.085TL) nakit temettü dağıtacak. Referans fiyat TL5.39. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 5 GÜNE BAŞLARKEN 29 Temmuz 2016 ŞİRKET VE SEKTÖR HABERLERİ Anadolu Sigorta (ANSGR, EP, Fiyat: 1.72TL, Piyasa Değeri TL860mn): Anadolu Sigorta 2Ç16’da 44mn TL net kar açıkladı. Açıklanan net kar bizim beklentimiz olan 40mn TL ile uyumlu olurken, piyasa beklentisi olan 37mn TL’nin hafif üzerinde gerçekleşti. 1Ç16’ya göre net karın güçlü gelmesinin temel sebepleri ise Hazine’nin karşılıklarda iskonto uygulamasına izin veren yeni uygulaması sonucunda serbest kalan karşılıklar, brüt yazılan prim hacmindeki artış ve beklentilerin üzerindeki yatırım gelirleridir. Düşük karşılık giderleri ve zorunlu trafik segmentindeki yüksek primler sonucunda, Şirket’in hasar prim oranı çeyreksel bazda 7.7 puan iyileşti. Böylece kombine oranı 5.4 puan iyileşerek %102 oldu. Şirket serbest kalan karşılıkların bir kısmını var olan IBNR yükümlülüklerini azaltmak için kullandı. Şirket’in IBNR yükümlülüğü 259mn TL’den, 120mn TL’ye geriledi. Brüt yazılan prim hacmi 2Ç16’da %39 artarken, sektördeki %37 büyüme ile paralel bir performans gerçekleştirdi. Beklentilerin hafif üzerindeki net kar, gerileyen IBNR yükümlülükleri ve karlılıktaki iyileşme nedeniyle, finansalların etkisinin kısmi olumlu olmasını bekliyoruz. TSKB (TSKB, EP, Fiyat:1.31TL, Piyasa Değeri TL2,682mn): TSKB’nin 2Ç16 net karı 117mn TL oldu. Açıklanan net kar rakamı bizim beklentimiz olan 113mn TL ve piyasa beklentisi olan 117mn TL ile uyumludur. TSKB’nin net karı çeyreksel bazda %12 gerilerken, yıllık bazda ise yatay kaldı. 1Y16 itibariyle özkaynak karlılığı ise %18.9 oldu. (2015: %17) Gelir ve gider kalemleri genel hatlarıyla beklentilerimizle uyumludur. TSKB’nin ticari işlemler zararı beklentilerimizi aşarken, düşük karşılık giderleri net karı dengeledi. Sonuçların beklentilerle uyumlu olması nedeniyle, finansalların hisse etkisinin nötr olmasını bekliyoruz. TSKB için 2016 ve 2017 tahminlerimizde değişiklik yapmıyoruz. Hisseler için “Endekse Paralel Getiri” tavsiyemizi koruyoruz. Kredi büyümesindeki zayıflık nedeniyle hisselerin performansı üzerindeki baskının devam etmesini bekliyoruz. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 6 GÜNE BAŞLARKEN 29 Temmuz 2016 KURUMSAL İŞLEMLER Serm aye Artırım ı 29.07.2016 1 2 3 4 5 6 7 8 9 10 11 12 13 14 Şirket Gubre Fabrikalari Isbir Holding Aselsan Cemtas San-El Elektrik Bim Birlesik Magazalar Alarko Carrier Hektas Aselsan Ulusoy Elektrik Bastas Baskent Cimento Garanti Y.O. Aksu Enerji Avod Gida BIST Kodu GUBRF ISBIR ASELS CEMTS SANEL BIMAS ALCAR HEKTS ASELS ULUSE BASCM GRNYO AKSUE AVOD Tarih 29.07.2016 01.09.2016 26.09.2016 30.09.2016 30.09.2016 07.11.2016 30.11.2016 30.11.2016 01.12.2016 15.12.2016 Hisse Başına Brüt (TL) 0.10 1.00 0.03 0.04 0.05 0.50 4.12 0.27 0.02 0.17 0.18 0.01 Brüt Tem ettü Brüt Tem ettü Verim i Dağıtım ı (TL) 2% 1% 0% 2% 2% 1% 11% 7% 0% 2% 7% 1% Bedelli (%) 55 Bedelsiz Mevcut Serm aye (m n Kapanış (%) TL) (TL) 334.0 5.49 0.6 116.90 1000.0 9.48 101.0 2.06 13.2 1.82 303.6 55.85 10.8 38.54 75.9 3.68 1000.0 9.48 40.0 6.97 131.6 2.45 32.0 0.59 100 8.4 9.56 45.0 1.12 Referans Fiyat (TL) 5.39 AÇIKLANAN KARLAR ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 7 GÜNE BAŞLARKEN 29 Temmuz 2016 TAVSİYE LİSTESİ 28.07.2016 Hisse Temel Kapanış Tavsiye (TL) EÜ EP EÜ EÜ EP EP 7.60 7.29 7.81 4.57 4.31 3.40 1.27 EÜ EP EÜ EP 5.09 18.75 1.99 1.71 Özkaynak Get. Artış Piyasa Değeri Potansiyeli (mn ABD$) Ort. Hacim** 2016T 9.80 9.90 5.30 5.50 4.50 1.47 29% 27% 16% 28% 32% 16% 10,077 10,150 3,236 6,817 3,572 4,899 863 70.7 293.0 103.4 65.5 46.9 33.5 3.5 5.6 7.0 3.5 5.8 4.9 6.0 5.9 5.0 6.3 3.2 5.2 4.3 5.2 5.1 0.66 1.00 0.45 0.59 0.57 0.58 0.91 0.59 0.88 0.40 0.54 0.51 0.53 0.78 12.6% 15.0% 13.4% 10.6% 12.4% 10.0% 16.4% 6.20 22.00 2.40 2.00 22% 17% 21% 17% 726 733 202 283 0.2 0.3 0.1 0.1 14.6 20.1 8.5 11.1 11.8 14.1 6.3 8.9 2.88 5.17 1.45 0.67 2.57 4.45 1.30 0.62 20.8% 23.0% 27.4% 29.7% 19.0% 22.0% 6.0% 7.0% Hedef Fiyat* F/K F/DD 2017T 2016T 2017T 2016T 2017T FİNANSAL Bankalar Akbank Garanti Bankası Halk Bankası İş Bankası Vakıfbank YKB TSKB Sigorta ve Emeklilik Anadolu Hayat Avivasa Aksigorta Anadolu Sigorta Banks AKBNK GARAN HALKB ISCTR VAKBN YKBNK TSKB Banks ANHYT AVISA AKGRT ANSGR Hisse Holdingler Koç Holding Sabancı Holding Şişe Cam KCHOL SAHOL SISE Hisse GYO Emlak GYO Halk GYO İş GYO Özak GYO Sinpaş GYO Torunlar GYO EKGYO HLGYO ISGYO OZKGY SNGYO TRGYO Hisse SANAYİ Adana Çimento Anadolu Efes Akçansa Ak Enerji Aksa Enerji Anadolu Cam Arçelik Aselsan Aygaz Bagfaş Banvit BİM Bizim Toptan Brisa Bolu Çimento Coca-Cola İçecek Çelebi Çimsa Datagate Bilgisayar Doğuş Otomotiv DO&CO Eczacıbaşı İlaç Enka İnşaat Ereğli Demir Çelik Ford Otosan Gübretaş Indeks Kardemir (D) Kordsa Global Logo Lokman Hekim Mardin Çimento Migros Otokar Petkim Pegasus Soda Sanayii Tat Konserve TAV Havalimanları Tekfen Holding Turkcell Türk Hava Yolları Tümosan Tofaş Trakya Cam Türk Telekom Türk Traktör Tüpraş Ülker Ünye Çimento Vestel Elektronik Yatas Zorlu Enerji ADANA AEFES AKCNS AKENR AKSEN ANACM ARCLK ASELS AYGAZ BAGFS BANVT BIMAS BIZIM BRISA BOLUC CCOLA CLEBI CIMSA DGATE DOAS DOCO ECILC ENKAI EREGL FROTO GUBRF INDES KRDMD KORDS LOGO LKMNH MRDIN MGROS OTKAR PETKM PGSUS SODA TATGD TAVHL TKFEN TCELL THYAO TMSN TOASO TRKCM TTKOM TTRAK TUPRS ULKER UNYEC VESTL YATAS ZOREN BİST-100 XU100 Temel Kapanış Artış Piyasa Değeri Ort. Hedef Fiyat* Hacim** Tavsiye (TL) Potansiyeli (mn ABD$) EP EÜ EP 12.56 8.87 3.31 14.81 12.05 3.57 18% 36% 8% 10,558 5,999 2,249 20.3 22.6 5.8 Temel Kapanış Artış Piyasa Değeri Ort. Hedef Fiyat* Hacim** Tavsiye (TL) Potansiyeli (mn ABD$) EÜ EÜ EÜ EÜ EP EÜ 2.68 0.85 1.61 2.46 0.61 4.66 3.50 1.31 2.00 3.50 0.70 5.88 31% 54% 24% 42% 15% 26% 3,376 223 454 204 121 772 34.5 0.8 1.2 0.4 0.5 1.0 Ort. Temel Kapanış Artış Piyasa Değeri Hedef Fiyat* Hacim** Tavsiye (TL) Potansiyeli (mn ABD$) EP EP EÜ EA EP EP EP EP EÜ EÜ EP EP EP EP EÜ EÜ EÜ EÜ EÜ EP EP EÜ EP EP EP EÜ EÜ EP EP EÜ EÜ EP EÜ EP EÜ EP EÜ EÜ EP EP EP EP EA EP EÜ EP EÜ EÜ EÜ EP EÜ EÜ EP F/K 2016T 2017T 9.1 6.2 10.5 7.9 5.3 9.0 Düz. NAD (mnTL) Düz. NAD prim / iskonto 35,390 30,829 7,135 -10% -41% -5% F/K FD/FVAÖK 2016T 2017T 2016T 2017T 6.0 11.2 2.7 5.3 3.6 5.6 13.2 2.0 6.5 1.7 2.2 6.5 9.2 13.9 12.9 55.4 6.6 F/DD Trailing 6.0 10.0 10.7 18.3 3.7 3.9 FD/FVAÖK F/K 2016T 12.7% 15.0% 13.2% 10.9% 12.5% 11.0% 16.5% 1.1 0.8 0.6 0.6 0.3 0.5 FD/Satış 2017T 2016T 2017T 2016T 2017T 6.10 21.00 13.27 0.91 2.23 2.06 20.08 9.48 11.26 11.42 2.23 55.85 14.06 7.25 5.55 36.66 22.30 15.15 16.24 10.50 241.50 3.30 4.44 4.67 32.22 5.49 8.14 1.31 6.52 48.60 3.27 4.01 16.00 102.60 4.15 11.46 4.02 5.13 11.00 7.16 10.43 5.15 7.16 23.88 2.41 6.16 83.80 64.15 19.75 3.53 6.17 3.42 1.60 6.80 22.31 16.75 1.00 2.70 2.30 20.90 10.70 13.50 15.90 2.80 60.25 17.60 8.78 6.95 45.89 34.20 19.00 26.40 13.34 315.00 4.20 5.31 5.14 38.60 7.30 10.40 1.51 6.84 61.70 5.03 4.75 20.60 115.25 4.54 16.00 4.83 6.45 14.50 8.57 12.90 7.25 6.60 26.60 2.74 6.65 100.00 77.50 24.00 4.20 7.80 4.04 1.90 11% 6% 26% 10% 21% 12% 4% 13% 20% 39% 26% 8% 25% 21% 25% 25% 53% 25% 63% 27% 30% 27% 20% 10% 20% 33% 28% 15% 5% 27% 54% 19% 29% 12% 9% 40% 20% 26% 32% 20% 24% 41% -8% 11% 14% 8% 19% 21% 22% 19% 26% 18% 19% 178 4,122 842 220 453 303 4,498 3,143 1,120 170 74 5,621 186 733 264 3,091 180 678 54 766 780 600 6,182 5,418 3,748 608 151 339 420 403 26 146 944 816 2,064 389 999 231 1,325 878 7,606 2,356 273 3,958 743 7,147 1,483 5,325 2,239 145 686 49 398 0.3 1.8 0.5 2.5 2.1 1.6 11.9 4.1 1.6 3.0 0.7 17.9 1.6 0.9 0.5 6.3 1.0 0.7 0.4 5.6 0.8 3.4 7.4 23.6 6.2 12.7 0.5 20.3 4.3 1.0 0.6 0.3 2.9 4.2 18.0 7.8 7.3 1.8 12.5 11.4 15.4 165.1 11.4 9.1 4.3 8.2 1.7 42.8 6.5 0.1 17.5 0.5 10.4 12.2 7.6 37.6 9.1 44.5 2.1 16.8 14.8 5.7 8.9 31.9 24.6 28.1 10.3 7.2 30.4 8.9 8.7 6.5 8.3 24.0 9.0 14.4 13.3 13.1 8.5 9.2 18.6 8.5 23.5 9.8 10.5 32.7 24.2 15.0 17.5 6.8 10.0 8.5 6.4 10.0 10.4 17.0 13.7 5.1 12.8 13.8 7.6 28.4 8.3 28.7 13.9 - 10.6 7.5 29.0 8.5 8.3 11.3 14.6 13.2 8.0 6.6 18.6 19.8 19.4 8.7 6.6 24.7 7.7 7.0 5.3 7.8 20.6 13.7 14.3 13.1 12.9 7.8 2.5 14.8 9.9 18.2 8.7 8.0 20.8 24.0 16.0 9.0 6.3 8.8 5.0 5.5 8.9 5.4 12.5 11.5 7.6 10.3 12.1 7.3 24.8 7.6 28.7 8.3 - 75,244 90,952 21% 158,796 1,372 9.3 8.2 7.5 7.3 8.8 6.4 12.9 7.9 5.4 9.7 14.5 10.5 7.3 4.8 15.9 6.3 8.7 6.0 9.8 5.1 7.1 11.3 10.4 7.6 13.8 5.8 6.9 8.5 3.9 5.6 7.8 6.3 16.7 4.2 9.3 7.6 16.1 9.4 10.5 5.2 8.7 4.7 4.7 5.8 7.0 10.9 10.7 7.4 5.1 9.6 7.2 16.0 5.3 5.1 5.3 13.3 6.6 6.9 8.4 6.2 11.3 5.8 4.9 8.7 11.9 10.2 6.1 3.9 12.9 5.3 7.7 5.4 8.4 4.6 5.1 9.1 10.3 6.3 11.5 5.8 6.5 7.6 3.6 5.0 6.7 5.7 13.4 3.6 7.3 6.4 15.1 9.6 6.5 4.7 7.6 3.8 4.7 5.2 5.8 9.3 8.1 6.1 4.8 8.5 6.1 13.7 5.0 4.8 4.3 10.5 1.0 2.2 1.5 1.7 2.1 1.1 0.9 1.0 2.8 0.5 1.0 0.3 0.8 0.2 1.7 1.9 1.5 1.0 2.0 0.3 0.5 0.7 1.0 0.8 1.3 0.7 0.6 0.1 1.2 0.9 7.1 0.6 2.7 0.4 2.0 1.4 0.5 1.3 0.7 1.9 0.5 1.9 0.8 1.5 1.0 1.2 1.8 1.4 0.6 2.1 1.6 0.4 0.6 5.6 0.9 2.1 1.3 1.6 2.0 0.8 0.9 0.9 2.5 0.5 0.9 0.3 0.7 0.2 1.5 1.8 1.3 0.9 1.7 0.2 0.4 0.6 0.9 0.8 1.2 0.6 0.5 0.1 1.1 0.8 5.9 0.6 2.2 0.4 1.9 1.3 0.4 1.2 0.6 1.7 0.5 1.7 0.8 1.3 0.8 1.0 1.7 1.2 0.5 1.9 1.5 0.4 0.5 4.5 *: 12 Aylık, **: 6 aylık, (mn ABD$), GG: Gözden Geçiriliyor ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 8 GÜNE BAŞLARKEN 29 Temmuz 2016 VERİ AKIŞI 29 Temmuz Cuma BoJ Para Politikası Kararı YKBNK 2Ç16 Kar Açıklaması – GY Tahmini: 824mn TL; Konsensus: 825mn TL ARCLK 2Ç16 Kar Açıklaması – GY Tahmini: 588mn TL; Konsensus: 581mn TL 08:30 – Fransa Öncü GSYH (Yıllık) (2Ç) – Önceki Veri: %1.3 / Beklenti: %1.6 10:00 – Türkiye Ticari Denge (Haziran) – Önceki Veri: -5.05mlr $ / Beklenti: -6.40mlr$ 12:00 – AB TÜFE Beklentisi (Yıllık) (Temmuz) – Önceki Veri: m.d. / Beklenti: %0.1 12:00 – AB Öncü Çekirdek TÜFE (Yıllık) (Temmuz) – Önceki Veri: %0.9 / Beklenti: %0.8 12:00 – AB Öncü GSYH (mevs. arınd.) (Yıllık) (2Ç) – Önceki Veri: %1.7 / Beklenti: %1.5 15:30 – ABD İstihdam Maliyet Endeksi (2Ç) – Önceki Veri: %0.6 / Beklenti: %0.6 15:30 – ABD Öncü GSYH (Çeyreksel) (Yıllıklandırımış) (2Ç) – Önceki Veri: %1.1 / Beklenti: %2.5 15:30 – ABD Öncü Kişisel Tüketim (2Ç) – Önceki Veri: %1.5 / Beklenti: %4.4 15:30 – ABD Öncü Çekirdek PCE (Çeyreksel) (2Ç) – Önceki Veri: %2.0 / Beklenti: %1.7 17:00 – ABD Michigan Duyarlılık Endeksi (Temmuz) – Önceki Veri: 89.5 / Beklenti: 90.2 20:00 – ABD Baker Hughes Petrol Kuyu Sayısı – Önceki Veri: m.d. / Beklenti: m.d. 1 Ağustos – 5 Ağustos ISCTR 2Ç16 Kar Açıklaması – GY Tahmini: 1,238mn TL; Konsensus: 1,229mn TL BRISA 2Ç16 Kar Açıklaması – GY Tahmini: 29mn TL; Konsensus: 30mn TL TATGD 2Ç16 Kar Açıklaması – GY Tahmini: 16mn TL; Konsensus: 18mn TL TKNSA 2Ç16 Kar Açıklaması – GY Tahmini: m.d.; Konsensus: -17mn TL VESTL 2Ç16 Kar Açıklaması – GY Tahmini: 67mn TL; Konsensus: m.d. 1 Ağustos Pazartesi HALKB 2Ç16 Kar Açıklaması – GY Tahmini: 824mn TL; Konsensus: 816mn TL ADANA 2Ç16 Kar Açıklaması – GY Tahmini: 33mn TL; Konsensus: 33mn TL BOLUC 2Ç16 Kar Açıklaması – GY Tahmini: 28mn TL; Konsensus: 32mn TL MRDIN 2Ç16 Kar Açıklaması – GY Tahmini: 6mn TL; Konsensus: m.d. UNYEC 2Ç16 Kar Açıklaması – GY Tahmini: 16mn TL; Konsensus: m.d. 04:00 – Çin İmalat PMI (Temmuz) – Önceki Veri: 50.0 / Beklenti: m.d. 04:00 – Çin İmalat-dışı PMI (Temmuz) – Önceki Veri: 53.7 / Beklenti: m.d. 04:45 – Çin Caixin İmalat PMI (Temmuz) – Önceki Veri: 48.6 / Beklenti: m.d. 05:00 – Japonya İmalat PMI (Temmuz) – Önceki Veri: m.d. / Beklenti: m.d. 10:00 – Türkiye İmalat PMI (Temmuz) – Önceki Veri: 47.3 / Beklenti: m.d. 10:50 – Fransa İmalat PMI (Temmuz) – Önceki Veri: m.d. / Beklenti: m.d. 10:55 – Almanya İmalat PMI (Temmuz) – Önceki Veri: m.d. / Beklenti: m.d. 11:30 – İngiltere İmalat PMI (Temmuz) – Önceki Veri: 52.1 / Beklenti: m.d. 16:45 – ABD İmalat PMI (Temmuz) – Önceki Veri: m.d. / Beklenti: m.d. 17:00 – ABD ISM İmalat (Temmuz) – Önceki Veri: 53.2 / Beklenti: m.d. 17.00 – ABD ISM Yeni Siparişler (Temmuz) – Önceki Veri: m.d. / Beklenti: m.d. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 9 GÜNE BAŞLARKEN 29 Temmuz 2016 UYARI NOTU Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır. Garanti Yatırım Etiler Mahallesi Tepecik Yolu Demirkent Sokak No.1 34337 Beşiktaş, İstanbul Telefon: 212 384 11 21 Faks: 212 352 42 40 E-mail: arastirma@garanti.com.tr Tavsiye Tanımları EÜ Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin üzerinde olması beklenmektedir. EP Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisine yakın olması beklenmektedir. EA Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin altında olması beklenmektedir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 10