ZITLIK ve MOMENTUM STRATEJĐLERĐ

Teori ve Uygulama

Çatı Kitapları / Zıtlık ve Momentum Stratejileri -Teori ve

UygulamaDr. Selçuk Balı

© Çatı Kitapları / Selçuk Balı

Đstanbul

5876 sayılı Fikir ve Sanat Eserleri Kanunu gereğince, yazılı

izin alınmaksızın tamamının veya bir kısmının basılması,

yayımlanması, fotokopi edilmesi veya herhangi bir yöntemle

çoğaltılması, başka bir dile çevrilmesi, dağıtılması,

kullanılması yasaktır.

Kaynak gösterilerek alıntı yapılabilir.

Birinci Basım: Kasım 2010 (Titiz Yayıncılık)

Đkinci Basım : Haziran 2011

TC Kültür Bakanlığı Sertifika No: 11803

Dizgi - Đç Düzen: Efendi Ajans

Baskı - Cilt: Barış Matbaası

Davutpaşa Cd. Güven San. Sit.

C Blok No: 291 Topkapı - Đstanbul

Tel: 0212 674 85 28

ISBN: 978-605-4337-49-1

ÇATI KĐTAPLARI

Klodfarer Cd. Dostluk Yurdu Sk. 4/1

Cağaloğlu / Đstanbul

Telefon : 0212 518 79 87

Faks

: 0212 518 79 86

E-Posta : info@catiyayincilik.com.tr

ZITLIK ve MOMENTUM

STRATEJĐLERĐ

Teori ve Uygulama

Dr. Selçuk BALI

2011

Bu kitabın satışından elde edilen tüm gelir Altı Nokta Körler

Derneği’ne bağışlanacaktır.

KÜTÜPHANE BĐLGĐ KARTI

Balı, Selçuk

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama2. Baskı, xxii + 138 s., 16x24 cm.

Kaynakça Var, Dizin Var

1. Zıtlık Stratejisi, 2. Momentum Stratejisi, 3. Fama-French 3

Faktör Modeli, 4. ĐMKB

Bu kitap, Atatürk Üniversitesi Sosyal Bilimler Enstitüsü’nde

30.10.2009 tarihinde, Prof. Dr. Turan ÖNDEŞ, Prof. Dr. Reşat

KARCIOĞLU, Prof. Dr. M. Suphi ORHAN, Prof. Dr. Hüseyin DAĞLI

ve Doç. Dr. Hüseyin Özer’den oluşan jüri tarafından, Đşletme Ana Bilim

Dalı Muhasebe ve Finansman Bilim Dalı’nda “DOKTORA TEZĐ”

olarak kabul edilmiş olan Zıtlık ve Momentum Stratejileri -ĐMKB

Örneği- isimli çalışmanın bazı bilgileri güncellenerek ve gözden

geçirilerek basılmış halidir.

ĐKĐNCĐ BASKIYA ÖN SÖZ

Bir önceki baskıya göre bu baskıda bazı farklılıklar bulunmakta. Đlk olarak,

ilk baskıda ĐMKB’de Zıtlık ve Momentum Stratejileri adını taşıyan çalışmanın

adı Zıtlık ve Momentum Stratejileri -Teori ve Uygulama- olarak değiştirildi. Bu

ad değişikliğinin çalışmanın içeriğine daha uygun olacağı konusunda görüş

bildiren başta sayın hocalarım olmak üzere herkese teşekkür ederim. Đkinci

olarak, kaynakça bölümünün ardından menkul kıymet borsalarında alım satım

yapmayı düşünenlerin veya yapanların okuması gerekliliğine inanılan kitapların

kısa bir listesi sunuldu. Üçüncü olarak ise çalışmanın sonuna kısa bir dizin

bölümü eklendi.

Bu çalışmanın hem akademik alanda konu ile ilgilenen ve çalışanlara hem

de alım-satım stratejileri hakkında bilgi edinmek isteyenlere ufak da olsa bir

katkısı olması dileğiyle ...

Yrd. Doç. Dr. Selçuk BALI

Mayıs, 2011 Ordu

ÖNSÖZ

Đnsanoğlu, tarih sahnesine çıkmasıyla beraber ürettiği, elde ettiği ve/veya

kazandığı mal ve hizmetleri elinde olmayan; fakat diğer insanların elinde olan

mal ve hizmetlerle takas etmeye başlamıştır. Bugünkü anlamıyla bilinen paranın

icadına kadar geçen süreçte bu işleyiş devam etmiştir. Bu işlem, ilk olarak

insanların bir araya geldiği küçük pazar yerlerinde başlamış, daha sonraki

süreçte şehirlere ve ülke geneline yayılmıştır. Paranın icadıyla takas yerini para

ile ticarete bırakmış, her mal ve hizmetin bedeli olan bir fiyat belirlenmeye

başlamıştır.

Yüzyılların geçmesiyle beraber mal ve hizmet üreten bireysel yapılanmalar

kurumsal yapılanmalara evrilmeye başlamıştır. Sanayi devriminin

gerçekleşmesine kadar ki süreçte yapısal değişim yavaş bir şekilde olmuş, sanayi

devriminin akabinde ise hızlı bir kurumsallaşma sürecine girilmiştir. Đşte, bu

süreçte işletmeler daha hızlı büyümek, rakipleriyle daha kolay bir şekilde

rekabet edebilmek için yeni ürünler üretebilmek ve pazarlara açılmak amacıyla

finansmana ihtiyaç duymuşlar ve kaynak sağlama yollarından biri olarak halka

açılmışlardır. Bu halka açılma esnasında çeşitli menkul kıymetler

kullanmışlardır, bu süreçte kullanılan temel finansal ürün hisse senetleri

olmuştur. Bu noktada hisse senetlerinin ilk halka arz edildiklerindeki fiyatı, daha

sonrasında ise ikincil piyasalardaki alım satım fiyatlarının belirlenmesi çok

önemli bir hale gelmiştir. Hisse senetleri için fiyat, piyasada alım satım

yapanların, ulaşılabilir tüm bilgilere dayalı olarak alım satımı yapılan ürünün

değeriyle ilgili olarak vardıkları görüş birliğini ifade etmektedir.

Hisse senedi fiyatlarının değişimi konusunda etkin piyasalar hipotezinin

ortaya konulmasına kadar geçen süreçte finans literatürü çok fazla bilgiye sahip

değildi. Fiyat oluşumu ile piyasadaki bilgi arasındaki ilişki, hipotez ortaya

atılıncaya kadar geçen süreçte hiçbir ekonomik açıklama veya temele

dayanmayan istatiksel bir ilişki olarak ele alınmaktaydı. Bu hipotez ortaya

atılmasını takip eden 20 yılı aşkın süre boyunca gücünü korumuş, daha sonra

gücünü ve etkinliğini kaybetmeye başlamıştır. 90’larda yapılan çalışmalar ve

bunlardan elde edilen sonuçlar, fiyatların oluşumu ve piyasaların hareketleriyle

ilgili olarak alternatif bir açıklayıcı olan davranışsal finansın ortaya çıkmasına

yol açmıştır. Davranışsal finans, piyasalar ile ilgili olarak hem anormal görülen

kanıtları açıklamakta hem de veri içinde onaylanan yeni tahminleri üretmektedir.

Davranışsal finans, piyasada ortaya çıkan farklı durumları açıklamak için

anomali kavramını kullanmaktadır. Anomali, etkin piyasalar hipotezi (EPH) ile

uyuşmayan bir gözlem ya da realite olarak ifade edilmektedir. Anomaliler, temel

olarak takvimsel anomaliler ve fiyat anomalileri ya da piyasa etkinliğinden

sapma durumları olarak karşımıza çıkmaktadır.

x

v

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

Piyasa etkinliğinden sapma olarak da ifade edebileceğimiz fiyat

anomalilerinin belirgin ve tipik iki örneği aşırı tepki ve düşük tepkidir. Halka

arzların ve hisse senetlerine yapılan yatırımların günden güne artmasıyla

birlikte, hisse senedi alım satımlarına ilişkin çeşitli stratejiler geliştirilmeye

başlanmıştır. Geliştirilen stratejilerden bazıları aşırı ve düşük tepkiyi baz alan

alım satım stratejileri olarak karşımıza çıkmaktadır. Bu stratejiler sırasıyla zıtlık

ve momentum stratejileri olarak ifade edilmektedir. Zıtlık stratejisi aşırı tepki ile,

momentum stratejisi ise düşük tepki ile ilintilidir. Bu stratejilerin gelişmiş ve

gelişmekte olan piyasalardaki getiri düzeyleri ve piyasayı ifade edebilme

yetenekleri araştırılmış, bu araştırmalar neticesinde önemli bulgu ve sonuçlara

ulaşılmıştır.

Önceki çalışmalar göz önünde bulundurularak söz konusu bu iki stratejinin

Türkiye hisse senedi piyasasındaki durumunu irdeleme, tek başlarına ve hibrid

bir şekilde kullanımlarının getiri üretme potansiyellerinin ortaya konulması

amacıyla bu çalışma yapılmıştır. Ayrıca, çalışmada momentum stratejisi

özelinde işlem hacminin, farklı strateji uygulamalarının, kurumsal yatırımcıların

hisse senedi elde tutma oranlarının ve buna bağlı olarak ifade edilen hareket

stratejilerinin getiri üretme potansiyellerinin de ortaya konulması hedeflenmiştir.

Bu aşamada, ileride yapılacak olan çalışmalar için bazı öneriler olarak

şunlar sayılabilir: Đşlem hacmi yüksek, fakat piyasa değeri düşük şirketler için de

ayrı bir seri ile endeks hesaplanarak bir çalışma yapılması yararlı olabilir, bunun

sebebi, Đstanbul Menkul Kıymetler Borsası (ĐMKB) endekslerinin piyasa değeri

ağırlıklı olarak hesaplanması nedeniyle piyasa değeri yüksek olan şirketlerin

endeks üzerindeki ağırlıklarının fazla olmasıdır. Ayrıca, ĐMKB bünyesinde

bulunan diğer endeksler kullanılarak aşırı ve düşük tepki ayrı bir çalışmada

kapsamlı bir şekilde araştırılabilir. Ek olarak; daha önce belirtilen diğer anomali

olan takvimsel anomalileri kapsayan, özelliklerini ve hesaplamalara yöntemlerini

irdeleyen, söz konusu anomalileri ĐMKB bağlamında değerlendiren güncel bir

çalışmanın literatür açısından önemli bir katkı olacağı düşünülmektedir.

Bu çalışma ortaya konulurken elbette birçok kişinin bu sürece doğrudan

veya dolaylı olarak katkısı olmuştur. Bu noktada katkı sağlayanları anmak

anlamlı olacaktır.

Çalışma alanının ve konusunun belirlenmesi ile başlayan süreçten

sonlandırılmasına kadar geçen her aşamada değerli katkılarını esirgemeyen

değerli hocam Prof. Dr. Turan ÖNDEŞ’e teşekkür ederim.

Çalışmanın çeşitli aşamalarında değerli katkıları yadsınamaz olan Prof. Dr.

Reşat KARCIOĞLU, Prof. Dr. M. Suphi ORHAN, Prof. Dr. Hüseyin DAĞLI ve

Doç. Dr. Hüseyin ÖZER’e;

Çalışma sırasındaki desteklerini esirgemeyen Prof Dr. Hasan ÖZYURT ve

Prof Dr. Turan KARADENĐZ’e;

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

xi

Çalışmanın verilerinin elde edilmesi ve analizlerinin yapılmasındaki

desteklerinden ötürü Hakan BALKAN, Kadir KAYA ve Ahmet GENÇTÜRK’e;

Eğitim hayatımın her aşamasında maddi ve manevi desteklerini hiçbir

zaman esirgemeyen aileme;

Çalışma sırasında hep destek olan, anlayış gösteren ve gerekli çalışma

ortamını hazırlayan eşim Filiz’e;

Kitabın hazırlanması sırasında verdiği katkılardan dolayı Yrd. Doç. Dr. M.

Kemal SEVGĐSUNAR’a, yayınlanması sırasındaki katkılarından dolayı Yrd.

Doç. Dr. Abdullah EREN, Öğr. Gör. Özer ŞENYURT ve Öğr. Gör. M. Selim

ÇAKIROĞLU’na;

Bütün bu katkılarından dolayı yukarıda isimlerini andığım, anamadığım,

unuttuğum, ancak çalışmaya bir biçimde katkısı olan herkese teşekkürü bir borç

bilirim.

Dr. Selçuk BALI

ĐÇĐNDEKĐLER

ĐKĐNCĐ BASKIYA ÖN SÖZ ................................................................... vii

ÖN SÖZ ...................................................................................................... ix

ĐÇĐNDEKĐLER ........................................................................................ xiii

KISALTMALAR ...................................................................................... xv

ÇĐZELGELER LĐSTESĐ ....................................................................... xvii

ŞEKĐLLER LĐSTESĐ .............................................................................. xix

GĐRĐŞ.................................................................................................................... 1

BĐRĐNCĐ BÖLÜM................................................................................................ 5

1. ETKĐN PĐYASALAR HĐPOTEZĐ ……………………………………..…. 5

1.1. Etkin Piyasalar Hipotezi’nin Teorik ve Pratik Bulguları ……………... 6

1.2. Sermaye Piyasalarında Etkinlik Türleri ve Formları ……………….… 8

1.2.1. Sermaye Piyasalarında Etkinlik Türleri …………………………. 8

1.2.2. Sermaye Piyasalarında Etkinlik Formları ……………………….. 8

1.2.3. ĐMKB’nin Etkinliği Üzerine Yapılan Çeşitli Çalışmalar ………. 9

1.3. Rassal Yürüyüş Teorisi ……………………………………………… 11

1.3.1. Hisse Senedi Fiyatlarında Rassal Bir Yürüyüş ............................12

1.3.2. Wall Street’te Rassal Olmayan Bir Yürüyüş ...............................14

1.4. Etkin Piyasalar Hipotezi’ne Karşı Teorik ve Pratik Đddialar ………... 14

1.5. Davranışsal Finans Yaklaşımı ………………………………………. 18

1.6. Problemin Tanımı ………………………………………………….... 22

1.7. Terimlerin Tanımı …………………………………………………... 24

1.8. Çalışma Hakkında …………………………………………………... 26

1.8.1. Çalışmanın Önemi ……………………………………………... 26

1.8.2. Çalışmanın Amacı ......................................................................27

1.8.3. Çalışmanın Kapsamı...................................................................28

1.8.4. Çalışmanın Mantığı ....................................................................29

1.8.5. ĐMKB’ye Kısa Bir Bakış ............................................................29

ĐKĐNCĐ BÖLÜM ................................................................................................ 33

2. LĐTERATÜRÜN GÖZDEN GEÇĐRĐMĐ........................................................33

2.1. SVFM ve AFM …………………………………………………….... 34

2.1.1. Sermaye Varlıkları Fiyatlama Modeli .........................................34

2.1.2. Arbitraj Fiyatlandırma Modeli ....................................................38

2.2. Piyasanın Aşırı Tepkisi ve Düşük Tepkisi ………………………….. 38

xiv

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama2.3. Zıtlık ve Momentum Ѕtratejileri …………………………………….. 43

2.3.1. Zıtlık Stratejisi ...........................................................................45

2.3.2. Momentum Stratejisi ..................................................................45

2.3.3. Alım Satım Stratejisi ..................................................................46

2.3.4. Uluslararası Piyasalarda Zıtlık ve Momentum Stratejileri............52

2.3.5. Zıtlık Stratejisinin Karlılığı.........................................................54

2.3.5.1. Zıtlık Karları ve Şirket Özellikleri........................................56

2.3.5.2. Zıtlık Karları ve Şirket Bazlı Olmayan Özellikler .................58

2.3.6. Momentum Göstergelerini Kullanarak Değer Arttırma................59

2.3.7. Momentum ve Đşlem Hacmi........................................................60

2.4. Kurumsal Yatırımcılar ...................................................................... 65

2.5. ĐMKB Üzerine Yapılan Bazı Araştırmalar......................................... 68

ÜÇÜNCÜ BÖLÜM............................................................................................. 71

3. METODOLOJĐ ...............................................................................................71

3.1. Veri Tabanı ve Verinin Toplanışı ...................................................... 71

3.2. Çalışmanın Sınırlamaları................................................................... 72

3.3. Yöntem ve Momentum Stratejisi....................................................... 72

3.4. Fama-French 3 Faktör Modeli........................................................... 74

3.5. Hipotezler ......................................................................................... 76

3.5.1. Hipotez 1....................................................................................76

3.5.2. Hipotez 2....................................................................................77

3.5.3. Hipotez 3....................................................................................78

3.5.4. Hipotez 4....................................................................................79

3.5.5. Hipotez 5....................................................................................79

3.5.6. Hipotez 6....................................................................................79

3.5.7. Hipotez 7....................................................................................80

3.5.8. Hipotez 8....................................................................................80

3.5.9. Hipotez 9....................................................................................81

3.5.10. Hipotez 10................................................................................82

3.5.11. Hipotez 11................................................................................82

3.5.12. Hipotez 12................................................................................83

3.5.13. Hipotez 13................................................................................83

3.5.14. Hipotez 14................................................................................83

3.5.15. Hipotez 15................................................................................84

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

xv

3.6. Veri Analizi ...................................................................................... 85

DÖRDÜNCÜ BÖLÜM....................................................................................... 87

4. ANALĐZ ve TARTIŞMA.................................................................................87

4.1. Momentum Stratejisinin Getiri Tahmin Edilebilirliği......................... 87

4.2. Hibrid Alım Satım Stratejileri ........................................................... 90

4.3. Đşlem Hacmi ..................................................................................... 91

4.4. Momentum Hayat Döngüsü .............................................................. 96

4.5. Kurumsal Yatırımcılar .................................................................... 103

4.6. Hareket Stratejileri.......................................................................... 108

4.7. ĐMKB’de Fama-French 3 Faktör Modeli ......................................... 112

4.8. Araştırma Soruları ve Hipotez Sonuçları ......................................... 115

4.8.1. Araştırma Sorusu 1 ve Hipotez 1 ..............................................115

4.8.2. Araştırma Sorusu 2 ve Hipotez 2 ..............................................116

4.8.3. Araştırma Sorusu 3 ve Hipotez 3 - 8 .........................................117

4.8.3.1. Araştırma Sorusu 3 ve Hipotez 3 - 4...................................118

4.8.3.2. Araştırma Sorusu 3 ve Hipotez 5 - 8...................................118

4.8.4. Araştırma Sorusu 4 ve Hipotez 9 - 14 .......................................119

4.8.4.1. Araştırma Sorusu 4 ve Hipotez 9 - 10.................................119

4.8.4.2. Araştırma Sorusu 4 ve Hipotez 11 - 14...............................120

4.8.5. Araştırma Sorusu 5 ve Hipotez 15 ............................................120

SONUÇ ..............................................................................................................121

KAYNAKÇA .....................................................................................................125

OKUMA ÖNERĐLERĐ ……………………………………………………... .....135

KISALTMALAR

$

: Amerika Birleşik Devletleri Doları

ABD

: Amerika Birleşik Devletleri

AFM

: Arbitraj Fiyatlandırma Modeli

AMEX

: American Stock Exchange

B

: Big (Büyük)

DD/PD

: Defter Değeri / Piyasa Değeri

EFMA

: European Financial Management Association

EM

: Early Momentum (Erken Momentum)

EPH

: Etkin Piyasalar Hipotezi

H

: High (Yüksek)

HML

: High Minus Low (Yüksek Eksi Düşük)

HS

: Hibrid Strateji

HSI

: Hang Seng Index

I

: Kurumsal Yatırımcıların Hisse Senedi Elde Tutma Oranı

IMF

: International Monetary Fund (Uluslararası Para Fonu)

ĐMKB

: Đstanbul Menkul Kıymetler Borsası

J

: Sıralama Periyodu

K

: Elde Tutma Periyodu

K/F

: Kazanç / Fiyat

KLSE

: Kuala Lumpur Stock Exchange

L

: Low (Düşük)

Lo

: Losers (Kaybedenler)

LM

: Late Momentum (Geç Momentum)

LoMW

: Losers Minus Winners (Kaybedenler Eksi Kazananlar)

MPT

: Modern Portföy Teorisi

MsExcel

: Microsoft Excel

NASDAQ

: National Association of Securities Dealers Automated

Quotations

NBER

: The National Bureau of Economic Research

NY

: New York

NYSE

: New York Stock Exchange

S

: Small (Küçük)

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

xvi

S&P 500

: Standard and Poor`s 500 Index

SMB

: Small Minus Big (Küçük Eksi Büyük)

SPK

: Sermaye Piyasası Kurulu

SPSS

: Statistical Package for the Social Sciences

SSRN

: The Social Science Research Network

SVFM

: Sermaye Varlıkları Fiyatlama Modeli

TAIEX

: Technical Assistance and Information Exchange

UK

: United Kingdom (Birleşik Krallık)

USA

: United States of America (Amerika Birleşik Devletleri)

vd.

: ve diğerleri

W

: Winners (Kazananlar)

WMLo

: Winners Minus Losers (Kazananlar Eksi Kaybedenler)

ÇĐZELGELER DĐZĐNĐ

Çizelge 1.1. Zıtlık ve Momentum Stratejisi Çalışmalarından Bazıları........ 22

Çizelge 3.1 Şirket Büyüklüğü ve DD/PD Oranı Portföyleri ....................... 75

Çizelge 3.2. Đşlem Hacmi ve Portföy Oluşumu.......................................... 78

Çizelge 3.3 Kurumsal Yatırımcı Elde Tutma Oranı ve Portföy Oluşumu ... 81

Çizelge 4.1 Farklı Sıralama (J) ve Elde Tutma (K) Periyotları Altında FamaFrench 3 Faktör Modeli’nde Alpha (α) ve t-testi Değerleri ............................. 114

ŞEKĐLLER DĐZĐNĐ

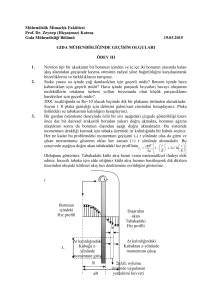

Şekil 1.1. Momentum Hayat Döngüsü ...................................................... 24

Şekil 2.1. Aşırı ve Düşük Tepki ................................................................ 38

Şekil 2.2 Aşırı (Erken) ve Düşük (Ertelenen) Tepki .................................. 39

Şekil 4.1. Farklı Sıralama ve Elde Tutma Periyotlarında WMLo

Portföylerinin Getirilerinin Tahmin Edilebilirliği ............................................. 89

Şekil 4.2 Farklı Sıralama ve Elde Tutma Periyotları Altında Hibrid Strateji Momentum Stratejisi Getirilerinin Tahmin Edilebilirliği .................................. 91

Şekil 4.3 Farklı Sıralama ve Elde Tutma Periyotları Altında Hibrid Strateji Zıtlık Stratejisi Getirilerinin Tahmin Edilebilirliği ........................................... 91

Şekil 4.4 Farklı Sıralama ve Elde Tutma Periyotları Altında Düşük Đşlem

Hacmini (V1) Baz Alan Momentum Etkisi ....................................................... 93

Şekil 4.5 Farklı Sıralama ve Elde Tutma Periyotları Altında Orta Đşlem

Hacmini (V2) Baz Alan Momentum Etkisi ....................................................... 93

Şekil 4.6 Farklı Sıralama ve Elde Tutma Periyotları Altında Yüksek Đşlem

Hacmini (V3) Baz Alan Momentum Etkisi ....................................................... 94

Şekil 4.7 Farklı Sıralama ve Elde Tutma Periyotları Altında Kazananlar

Portföyleri (R5) Đçin Đşlem Hacmi Etkisi .......................................................... 95

Şekil 4.8 Farklı Sıralama ve Elde Tutma Periyotları Altında Kaybedenler

Portföyleri (R1) Đçin Đşlem Hacmi Etkisi .......................................................... 96

Şekil 4.9 Farklı Sıralama ve Elde Tutma Periyotları Altında Momentum

Hayat Döngüsünün Erken Evresi ..................................................................... 98

Şekil 4.10 Farklı Sıralama ve Elde Tutma Periyotları Altında Momentum

Hayat Döngüsünün Geç Evresi ........................................................................ 98

Şekil 4.11 Farklı Sıralama ve Elde Tutma Periyotları Altında Momentum

Hayat Döngüsünün Erken Evresi Đle Tek Safhalı Momentum Stratejisi Farkı . 100

Şekil 4.12 Farklı Sıralama ve Elde Tutma Periyotları Altında Momentum

Hayat Döngüsünün Geç Evresi Đle Tek Safhalı Momentum Stratejisi Farkı .... 101

Şekil 4.13 Momentum Hayat Döngüsünün Trendi................................... 102

Şekil 4.14 Farklı Sıralama ve Elde Tutma Periyotları Altında Düşük Hisse

Senedi Elde Tutma Oranı (I1) Đçin Momentum Etkisi ..................................... 104

Şekil 4.15 Farklı Sıralama ve Elde Tutma Periyotları Altında Orta Hisse

Senedi Elde Tutma Oranı (I2) Đçin Momentum Etkisi ..................................... 104

Şekil 4.16 Farklı Sıralama ve Elde Tutma Periyotları Altında Yüksek Hisse

Senedi Elde Tutma Oranı (I3) Đçin Momentum Etkisi ..................................... 105

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

xix

Şekil 4.17 Farklı Sıralama ve Elde Tutma Periyotları Altında Kazananlar

Portföyü (R5) Đçin Hisse Senedi Elde Tutma Oraı Etkisi................................. 107

Şekil 4.18 Farklı Sıralama ve Elde Tutma Periyotları Altında Kaybedenler

Portföyü (R1) Đçin Hisse Senedi Elde Tutma Oranı Etkisi.............................. 107

Şekil 4.19 Farklı Sıralama ve Elde Tutma Periyotları Altında Erken Evre

Hareket Momentum Stratejisi ........................................................................ 109

Şekil 4.20 Farklı Sıralama ve Elde Tutma Periyotları Altında Geç Evre

Hareket Momentum Stratejisi ........................................................................ 110

Şekil 4.21 Farklı Sıralama ve Elde Tutma Periyotları Altında Erken Evre

Hareket Momentum Stratejisi Đle Tek Safhalı Momentum Stratejisi Farkı ...... 111

Şekil 4.22 Farklı Sıralama ve Elde Tutma Periyotları Altında Geç Evre

Hareket Momentum Stratejisi Đle Tek Safhalı Momentum Stratejisi Farkı ...... 112

Şekil 4.23 Farklı Sıralama ve Elde Tutma Periyotları Altında Fama-French 3

Faktör Modeli’nde Alpha (α) Değeri.............................................................. 115

GĐRĐŞ

Strateji, karar verme sürecindeki belirsizliği ve riski azaltma yolu olarak

işlev gösteren önceden tanımlanmış kurallar dizinini kapsamaktadır. Alım satım

stratejisi, basit bir ifade ile, hisse senedi alım ve satımlarına sistematik bir

yaklaşım olarak tanımlanabilir. Sistematik yaklaşım; genel olarak, veri bir

portföyün hedef ve amaçlarıyla, piyasanın davranışı ve bireysel yatırımların

kazanç ve fiyatlarını etkileyen şirkete özel değişkenlerle ilgili varsayımlara

dayanmaktadır. Fiyat, piyasada alım satım yapanların, ulaşılabilir tüm bilgilere

dayalı olarak alım satımı yapılan ürünün veya hizmetin değeriyle ilgili olarak

vardıkları görüş birliğini ifade etmektedir. Alım satım stratejileri, zamanlama ve

belirlenmiş kurallara göre alım satım konusunu etkilemektedirler. Alım satım

stratejilerini etkileyen çok sayıda değişken olmasına bağlı olarak, birçok strateji

tipi bulunmaktadır. Bununla birlikte; strateji tiplerinin geniş kategoriler altında

toplanması da mümkündür; böylece, her bir kategorinin etkinliği

karşılaştırılabilmekte ve değerlendirilebilmektedir.

Alım satım stratejilerinin tamamı piyasaların davranış biçimiyle ilgili olan

temel bir teorik varsayımla başlar. Alım satım stratejileriyle ilgili olan teorik

yaklaşım rasyonel piyasa teorisi temeline dayanmaktadır. Bu yaklaşım, ilk

olarak varsayımsal bir piyasa oluşturur; şöyle ki, bu piyasada birçok bireysel ve

kurumsal yatırımcı fiyatları belirlemek için bir araya gelirler ve finansal

enstrümanları tüm katılımcılar için önemli zorluklar veya kırılımlar olmayan bir

çerçevede transfer ederler. Teorik yaklaşım, yatırımcıların bilgiye ulaşımının

tamamen şeffaf olduğu alanlarda doğru seçimler yapan mantıklı (rasyonel)

aktörler olduklarını farz eder. Bilgiye ulaşımı sağlayan bu şeffaflık yatırımcıların

mantıklı davranmalarına izin vermektedir. Teoriye göre yatırımcılar devamlı

olarak yatırımın getirisini optimize etmeye çalışırlar ve bunu da bilgi asimetrisi*

olmadığında başarırlar. Portföy teorisi ve bu teoriyi destekleyen alım satım

stratejileri bu mantıklılığın farzedilebilirliği üzerine kurulmuştur. Mantıklılık

varsayımı hisse senedi piyasalarındaki kamusal düzenlemeleri desteklemektedir.

Kamusal düzenlemeler yatırımcıların mantıklı karar alımlarını kolaylaştırmak

amacıyla şirket bilgisinin piyasada en yükesek düzeyde bulunacağını kabul

ettirmeye çabalamaktadırlar (Lintner, 1965: 13-37.).

Rasyonel piyasa teorisi, bir varlığın fiyatının arz ve talep tarafından

belirleneceğini varsayar ve bunu varlık fiyatının belirlenmesinde görülen tüm

bireysel ve muhtemelen mantıksız kararları yutan piyasayla birlikte yapar

(Fromlet, 2001: 63-74). Bu teorinin temel varsayımı, bireysel olarak yatırımcılar

bazen mantıksız (irrasyonel) davranmalarına rağmen, bu mantıksız davranışlar

*

Bilgi Asimetrisi: Piyasalarda bazı ekonomik birimlerin diğerlerine göre daha fazla bilgiye sahip olmasıdır. Bu

durum, piyasanın yapısını ve dolayısıyla piyasada faaliyet gösteren yatırımcıların karar ve davranışlarını

etkileyerek, ekonomik anlamda dengenin etkin bir düzeyde oluşumunu engellemektedir.

2

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

bütününde birbirlerini dengelerler ve piyasa dengesi korunur şeklinde ifade

edilebilir. Teori; aynı zamanda, yatırımcı mantıksızlığıyla fiyatlar üzerindeki

sistematik etkiyi kaldıran mantıklı arbitrajcıların da olduklarını farzetmektedir

(Shleifer, 2003: 25-60). Pratikte, fiyat dalgalanmalarının genişlediği durumlarda

arbitrajcıların pozisyonlarını finanse edebilmeleri ve korumaları için görece

olarak sınırlı arbitraj fırsatları çıkmaktadır. Sonuç olarak, mantıklı arbitrajcılar

bireysel yatırımcıların mantıksız davranışlarını karşılayabilmektedirler (Fromlet,

2001: 63-74). Portföy geliştirme ve yönetimi için mantıklı bir taban oluşturma

kabiliyetini önemsemeyen rasyonel piyasa teorisi, Modern Portföy Teorisi

(MPT)’ni desteklemektedir.

MPT, bir portföydeki bireysel menkul kıymetlere bağlı risk ve ödül

değerlendirmelerini kapsamaktadır. Teori, iyi çeşitlendirme yapan bir

yatırımcının yaklaşık olarak piyasa portföyü kadar getiri elde edebileceğini

belirtmektedir. Pratikte bu süreç, bir yandan portföyün bir bütün olarak riskini

düşürmek bir yandan da portföyün tüm kazancını maksimize etmek için

portföydeki bireysel menkul kıymetlerin risk ve ödül profillerini eşleştirmeyi

içermektedir. Her portföy, risk toleransı ve ödül objeleri için oluşturulan

parametrelerle bağlantılı bir takım kurallara sahiptir. Bu kurallar zamanlama ve

ticaretin doğasını belirleyebilmek için çalışırlar. Bu modelde; portföy riski,

menkul kıymetlere ait birçok ölçü tarafından belirlenen sınıflandırma yoluyla

azaltılır. Riski ve risk değişkenlerini tahmin etme yolları portföyün korunumu ve

gelişimi için kuralların bir kısmını oluşturmaktadır. Rasyonel piyasa teorisi

temelinde bir alım satım, portföydeki risk ve ödül faktörlerini yeniden

dengeleme ihtiyacı oluştuğunda gerçekleşir. Diğer bir ifade ile; MPT,

yatırımcıların ve piyasaların gerçek davranışlarını yakından modellemeye çalışır.

Aslında; MPT, karar verme mekanizmasının bireysel davranış bileşimlerinin

çoğunu finansal piyasaların davranışları için psikolojik olarak bilgilendiren

tahminlerle birleştirir (Fromlet, 2001: 63-74). MPT’nin alım satım stratejisini

geliştiren bu yaklaşımın özellikle belirtilen varsayımı, bireysel yatırımcıların

bilgiyi topladığı ve işlediği yolların benzerliklerinin varlığıdır. Bu yaklaşıma

göre, tüm davranışlar üzerindeki etkiler finansal piyasaların yönünü de

etkilemektedir ve bütün bu davranışları anlayarak alım satım stratejisinin

arkasındaki model tahmin edilerek netleştirilebilir ve bunun sonucu olarak daha

doğru bir değerlendirme yapılabilir (Lo, MacKinlay, 1990: 175-205). Sonuç

olarak; söz konusu olan bu teori, iyi çeşitlendirme yapan bir yatırımcının

yaklaşık olarak piyasa portföyü kadar getiri elde edebileceğini belirtmektedir.

Alım satım için özel bir strateji portföy objelerine bağlıdır. Rasyonel piyasa

prensiplerini baz alan uygulayıcı portföy teorisinde, mantıksızlıktan dolayı

tahmin edilemeyecek şekilde piyasa değişimlerinin oluştuğu durumlar vardır

(Malkiel, 2003: 59-82). Mantıksız piyasa hareketlerine örnek olarak sırasıyla

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

3

şunlar sayılabilir: Đlk olarak, aşırı şişmeler (piyasa balonu), menkul veya menkul

olmayan kıymetler için olağandışı yüksek fiyatlar; ikinci olarak, aşırı

kötümserlikten kaynaklanan kur artışları veya durgunluklar gibi dışsal ekonomik

olaylarla da giderek derinleşen olağandışı düşük değerler. Bu durumlarda,

yatırımcılar grup olarak ulaşılabilir bilgilere mantıksız tepkiler verirler ve

arbitrajcılar bunu düzeltmek için yeterli etkiyi gösteremezler.

Dalgalı piyasalar tarafından sergilenen söz konusu mantıksızlık, rasyonel

piyasa teorisine ek olarak faaliyet gösteren ve ileride üzerinde durulacak olan

davranışsal teorinin gelişmesine yol açmıştır. Bu yaklaşım, rasyonel piyasa

teorisindeki yatırımcıların hareketleriyle ilgili varsayımlardan bazılarını

değiştirerek piyasa davranış perspektifini genişletmek için çaba sarfetmektedir.

Çalışmanın ilk bölümünde EPH, rassal yürüyüş ve davranışsal finans

yaklaşımı üzerinde durulmuş, sonraki bölümlerde kullanılacak olan genel

terimlerin tanımları yapılarak, Đstanbul Menkul Kıymetler Borsası (ĐMKB)

hakkında kısa bir bilgi verilmiştir. Đkinci bölüm, zıtlık ve momentum

stratejilerinin kapsamlı bir incelemesini içermektedir. Bu bölümde zıtlık ve

momentum stratejilerinin özellikleri vurgulanarak, söz konusu stratejilerinin

gelişimini konu edinen önceki çalışmalar ele alınmıştır. Üçüncü bölümde ise

çeşitli zaman periyotlarındaki kazançlar üzerine yapılan ampirik (görgül)

analizler belirtilerek çalışmada kullanılan metodoloji ve test edilecek hipotezler

sunulmuştur. Dördüncü bölümde, analizler sonucunda elde edilen bulgular

sunulmuş, devamında sonuç ve ilerideki araştırmalara yönelik bazı öneriler

ortaya konulmuştur.

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

5

BĐRĐNCĐ BÖLÜM

1. ETKĐN PĐYASALAR HĐPOTEZĐ

Hipotez geliştirilmeden önce, finans literatürü hisse senedi fiyatlarının nasıl

değiştiği konusunda çok fazla bilgiye sahip değildi. Literatürde fiyatlar ve

piyasadaki bilgi arasındaki ilişki, hiçbir ekonomik açıklama veya temele

dayanmayan, istatiksel bir ilişki olarak ele alınmaktaydı (Kondak, 1997: 34).

EPH, 35-40 yıldan bu yana finansal çalışmalar açısından önemli bir öneri

olmuştur. Hipotezin klasik cümlesinde; Fama (1970: 383-417), hisse senedi

fiyatlarının ulaşılabilir bilgileri devamlı bir şekilde tam olarak yansıttığı etkin bir

finansal piyasayı tanımlamaktadır. Nofsinger ve Sias (1999: 2263-2295)

çalışmalarında Amerika Birleşik Devletleri (ABD) bono ve hisse senedi piyasası

gibi gerçek dünyada yer alan finansal piyasaları örnek göstererek, bu piyasalar

tanımlamaya göre etkindir demektedirler.

Ortaya konulmasını takip eden 10 yıl içinde EPH büyük bir teorik ve pratik

başarıya ulaşmış, akademisyen ve araştırmacılar hipotezin neden tutulduğuna

dair güçlü teorik nedenler geliştirmişlerdir. Michael Jenѕen (1978: 95-101)

“Ekonomide EPH’den daha fazla kendini destekleyen sağlam ve pratik kanıtları

olan başka bir öneri bulunmamaktadır” açıklamasında bulunmuştur. Bu güçlü

ifade EPH ile ilgili olumsuz iddiaları yok etmiş ve takip eden 20 yılda EPH ile

ilgili olarak teorik bulgular ve destekleyici pratik kanıtlar gittikçe güçlenmiştir.

Takip eden süreçte EPH, MPT ve Sermaye Varlıkları Fiyatlama Modeli

(SVFM)’nin temellerini oluşturmuştur (Taner, Kayalıdere, 2002: 1-2.).

Bir piyasanın etkin olarak tanımlanabilmesi için temel olarak şu unsurları

içermesi gerektiği belirtilmektedir (Civelek, Durukan, 2003: 376-377):

1. Mantıklı, kar peşinde koşan, riskten kaçınan ve herhangi bir

sınırlandırma olmadan menkul kıymetlerin değerlemesinde birbirleriyle yarışan

çok sayıda yatırımcı,

2. Sektörler ile karlı yatırım fırsatlarını anomali*ler yoluyla arayan yeterli

sayıda araştırmacı ve bilgili analizciler,

3. Yatırımcıların beklentilerini etkileyebilecek bilgilerin hızlı ve tam

yayılımı,

4. Düşük işlem maliyetleri,

5. Devamlı ve geniş işlem hacmi.

Menkul kıymetlerin piyasa fiyatlarıyla gerçek değerleri arasında fark olması

etkin bir piyasada oldukça nadir ve kısa süreli görülen bir durumdur. Bunun

*

Anomali (Aykırılık): Ampirik (görgül) bir gözlem teorik anlamda ifade edilemiyorsa ya da ancak makul

olmayan varsayımlar yapılarak açıklanabiliyorsa bu bir anomalidir. Diğer bir ifade ile teori ile uyuşmayan bir

gözlem ya da realitedir. Burada teori EPH’yi ifade etmektedir.

6

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

sebebi, böyle bir fark gözlendiği anda bu farklılığın avantajlarından yararlanmak

isteyen yatırımcıların buna göre pozisyon alarak, piyasa fiyatıyla gerçek değer

arasındaki farkın kısa sürede ortadan kalkmasına yolaçmalarıdır. Kısacası,

piyasada gerçek değerinin altnda fiyatlanmış bir menkul kıymet fiyatının

yükseleceği beklentisiyle satın alınarak kar elde edilmeye çalışılır. Bu, talebin ve

dolayısıyla da fiyatın artmasına sebep olur. Böylece gerçek değer ile piyasa

fiyatı arasındaki fark yok olur. Piyasada gerçek değerinin üstünde bir fiyatlanma

durumunda da fiyatın düşeceği beklentisiyle eldeki menkul kıymetler satılmaya

çalışılır bu da fiyatı düşürerek aradaki farkı yok eder.

Sermaye piyasalarının etkin olması çeşitli sebeplerden dolayı önemlidir. Bu

sebepler kısaca şöyle özetlenebilir:

i. Sermaye piyasalarının etkin olması yatırımcıları hisse senedi alımına

teşvik etmektedir,

ii. Sermaye piyasalarının etkin olması sayesinde şirket yöneticilerine

önemli sinyaller verilmektedir,

iii. Hisse senedi fiyatları, yatırımcıların belli bir risk sınıfındaki hisse

senetlerinden talep ettikleri getiri oranına işaret eder. Piyasaların etkin olmaması

durumunda, risk ve getiri arasındaki ilişki de güvenilir olmaz,

iv. Sermaye piyasalarının etkin olması kıt kaynakların etkin dağıtımına

yardım etmektedir (Arnold, 1998: 599),

v. Sermaye piyasalarının etkin olması,

fiyatlanmasını sağlar (McLaney, 2003: 250).

hisse

senetlerinin

doğru

1.1. Etkin Piyasalar Hipotezi’nin Teorik ve Pratik Bulguları

EPH için temel teorik durum, zayıf varsayımlara güvenen üç argüman

üzerine kurulmuştur. Đlkin, yatırımcıların mantıklı oldukları ve bu yüzden hisse

senetlerini mantıklı değerledikleri varsayılır. Đkinci olarak, bazı yatırımcıların

mantıksız davranması halinde, bunların alım satımlarının rassal olacağı ve bu

yüzden birbirlerini fiyatlara etki etmeden bozacakları, üçüncü olarak ise

yatırımcıların benzer yollarla mantıksız davranmaları halinde bu yatırımcıların

fiyatlar üzerindeki etkilerini ortadan kaldıran mantıklı arbitrajcılar tarafından

karşılanacağı varsayılmaktadır.

Yatırımcılar mantıklı ise her hisse senedini gerçek değerinde değerlerler,

hisselerin gerçek değerleri hakkında birşeyler öğrendiklerinde, yeni bilgiye

hemen bir tepki göstererek, iyi haberlerde fiyatları yukarı çekerler, kötü

haberlerde ise aşağı çekerler. Sonuç olarak, hisse senedi fiyatları anlık olarak

ulaşılabilir bütün bilgilerle birlikte çalışırlar ve fiyatlar yeni değerlerine tekabül

eden yeni kademelere çekilirler.

Bazı yatırımcıların tam olarak mantıklı olmadıkları çeşitli durumlarda,

piyasaların etkin olduğu varsayılır. Yaygın olarak tartışılan durumda piyasadaki

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

7

mantıksız yatırımcılar rastgele alıp satarlar. Bu tip yatırımcıların sayısı çok

olduğunda ve alım satım stratejileri de birbirleriyle uyumsuz olduğunda, onların

alım satımları muhtemelen birbirlerininkini etkisiz hale getirir. Böyle bir

piyasada, mantıksız yatırımcılar hisse senetlerini alıp sattıkça, büyük işlem

hacimleri oluşacak; fakat fiyatlar gerçek değerlerine yakın olacaklardır.

Farzedelim ki bir yatırım aracı, örneğin hisse senedi, tecrübesiz ve/veya

mantıksız yatırımcılar tarafından yapılan alımların bir sonucu olarak gerçek

değerine göre aşırı fiyatlı olacak, fiyat gereği gibi risk düzeltilmiş nakit akımını

veya kar paylarının net rayiç bedelini geçince, bu yatırım aracı artık kötü alımı

temsil edecektir. Đkame yatırım araçları bulunursa ve arbitrajcılar bunları

satabilirlerse kar elde edebilirler; çünkü onlar pahalı hisse senetlerinde kısa ve

aynı ya da daha ucuz olan benzerlerinde uzun vadelidirler. Arbitrajcılar

tarafından yapılan bu satışın etkisi ile aşırı fiyatlı hisse senedinin fiyatı gerçek

değerine geriler. Gerçekte, arbitrajcı hızlı ve yeteri kadar etkili ise ikame yatırım

araçlarını hemen bulmakta ve de arbitrajcılar kar elde etmek için birbirleriyle

yarışmaktadırlar; böylece, bir hisse senedinin fiyatı hiçbir zaman gerçek

değerinden çok uzaklara gidemeyecektir ve bunun doğal sonucu olarak da

arbitrajcıların normalüstü (anormal) bir getiri elde etme imkanları ortadan

kalkacaktır. Arbitraj işlemi; yatırımcıların bazıları mantıklı ve bu yatırımcıların

talepleri birbirleri ile uyumlu olduğu sürece, ayrıca piyasadaki hisse senetlerinin

yakın ikameleri bulundukça hisse senedi fiyatlarını gerçek değerleriyle paralel

çizgiye getirir (Reinganum, 1983: 89-104).

Etkin piyasalar için teorik tartışmaların etkisi ve tam anlamıyla baskısı

altında kalmamak çok zordur. Bazı yatırımcılar mantıksız olduklarında, alım

satımlarının çoğunu veya tümünü birbirleriyle yaparlar ve böylece mantıklı

yatırımcıların karşılayıcı alım satımları gerçekleşmediği için bu alım satımların

fiyatlar üzerinde etkisi görülür. Ancak, karşılayıcı alım satımlar görüldüğünde

piyasalar gerçek değerlerine gelmeye çalışırlar. Daha yüksek getiriler için

arbitrajcılar arasında rekabet baş gösterir ve bunun sonucu olarak fiyatların

gerçek değerleri için düzeltmeler çok hızlı bir şekilde gerçekleşir. Son olarak,

mantıksız yatırımcılar gerçek değerlerinden farklı olan fiyatlar ile işlem

gerçekleştirdikleri sürece sadece kendilerine zarar verirler ve bu onların

sonlarına neden olur.

EPH’nin ortaya atılmasını takip eden yıllarda elde edilen pratik kanıtlar,

1970’lerde teorik açıdan gittikçe güçlenen hipotezin durumunu daha da

reddedilemez hale getirmiştir. Genel ifade ve başlıklar altında toplanacak olursa

EPH’nin pratik varsayımları iki geniş kategoriye ayrılabilir. Đlk olarak, hisse

senedinin değeriyle ilgili haberlerin piyasaya yansıdığı ilk zamanda, fiyatlar bu

haberlerle koordineli bir şekilde hızlı ve doğru hareket etmektedirler. “Hızlı”

kısmının anlamı şudur; örneğin, haberleri gazetelerde veya şirket raporlarında

8

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

okuyanlar haberleri geç alanlardır ve bu bilgiden kar edemezler. “Doğru”

kısmının anlamı ise, haberlere tepki olarak verilen fiyat düzeltmeleri ortalamada

doğru olmalı ve fiyatlar haber yayınlarına ne düşük ne de aşırı tepki

vermelidirler. Haberlerin ilk etkisinden sonra, ne bir fiyat devamlılığı ne de fiyat

dönüşleri olmalıdır. Đkinci olarak, bir hisse senedinin fiyatının hisse senedinin

değerine eşit olması gerektiği için, fiyatlar hisse senedinin değeriyle ilgili

herhangi bir haber gelmedikçe hareket etmemelidirler. Diğer bir ifade ile fiyatlar

kendi gerçek değerleriyle ilgili haberlerle desteklenmeyen, talepteki veya

arzdaki değişimlere tepki göstermemelidirler.

1.2. Sermaye Piyasalarında Etkinlik Türleri ve Formları

1.2.1. Sermaye Piyasalarında Etkinlik Türleri

Sermaye piyasalarında etkinlik

alınmaktadır. Bunlar sırasıyla şunlardır:

kavramı

3

farklı

boyutta

ele

i. Bilgisel Etkinlik: Sermaye piyasalarında bilgisel etkinlik mevcut ise,

menkul kıymetler ile ilgili tüm bilgiler, ortaya çıktıkları anda menkul

kıymetlerin fiyatlarına yansırlar. Bundan ötürü menkul kıymetlere ilişkin bilgiler

kullanılarak gelecekteki fiyatlar tahmin edilemez. Bu durumda, sadece meydana

gelecek öngörülemeyen olaylar ve bilgiler menkul kıymetin değerini

değiştirebilecektir (Başoğlu, Ceylan, Parasız, 2001: 50).

ii. Fonksiyonel Etkinlik: Sermaye piyasalarının ekonomik fonksiyonlarıyla

ilişkilidir. Bir piyasada eğer fonksiyonel etkinlik var ise bu durumda menkul

kıymet alım ve satım işlemleri mümkün olan en düşük maliyetle gerçekleşecektir

(Özçam, 1996: 115).

iii. Dağıtımsal Etkinlik: Ülkedeki kıt kaynakların sermaye piyasaları ve

piyasadaki menkul kıymetler aracılığıyla optimal dağıtılması olarak ifade

edilebilir.

Dağıtımsal etkinlik, bilgisel ve fonksiyonel etkinliğin her ikisine de

dayalıdır. Bunların herhangi birinin yokluğunda dağıtımsal etkinlikten söz

edilemez.

1.2.2. Sermaye Piyasalarında Etkinlik Formları

EPH’deki etkinlik kavramıyla ifade edilen etkinlik türü bilgisel

etkinliktir. Piyasalarda bilgisel etkinlik mevcut ise, herhangi bir yatırımcı

herhangi bir bilgiyi kullanarak normalüstü getiri elde edemez. Bunun sebebi

fiyatların zaten mevcut tüm bilgileri içeriyor olmasıdır (Karan, 2004: 272).

Finans literatüründe bilgisel etkinlik kendi içerisinde üç formda incelenmektedir.

Bu etkinlik formları; zayıf formda, yarı güçlü formda ve güçlü formda piyasa

etkinliğidir.

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

9

Zayıf etkin piyasa formu, önceki hisse senedi fiyatlarını baz alarak, fazla

miktarda karın elde edilemediği

piyasaları ihtiva etmektedir. Bu çeşit

piyasalarda hisse senetlerinin fiyatlarının hareketleri zaman içerisinde

birbirinden bağımsızdır (Dağlı, 2004: 310). Diğer bir ifade ile hisse senetlerinin

geçmiş değerleri hisse senetlerinin gelecekteki değerleri için bir öngörü

vermemektedir. Yarı güçlü form etkinliğinin söz konusu olduğu bir piyasada,

hisse senedi sahipleri kamuya açık bütün bilgilere sahiptirler ve hisse senedi

fiyatları bu şekilde oluşmuştur. Diğer bir ifadeyle, kamuya yansıyan bilgilerin

kullanılmış olması nedeniyle kar normalleşmesinin üzerini toplamak

imkansızdır. Bu durum, hisse senedi fiyatları tarafından da yansıtılmaktadır.

Güçlü form etkinliğinin söz konusu olduğu bir piyasada, önceki veya şu

anki periyotta, fiyatlar şirketlerdeki içerden bilgi aktarımını, içerdekilerin alım

satımını veya kamusal bilgilerin tamamını içermektedir.

EPH, neo-klasik iktisat okulunun rasyonel beklentiler hipotezinin finansal

piyasalara bir yansıması olarak değerlendirilebilir. Rasyonel beklentiler

hipotezine benzer şekilde, ekonomik birimler ulaşabildikleri tüm bilgileri analiz

ederler ve ekonomik bir unsur olarak bir ekonomi politikası uygularken, bilgiyi

kullanır ve sonuçlarını tahmin ederler. Bireyler, beklenmeyen politikalar

uygulanarak sadece çok kısa bir süre için yanlış yönlendirilebilirler ki uzun

vadede bu mümkün değildir. Bunun doğal sonucu olarak bu tip politikalar uzun

vadede etkili olamayacaklardır.

1.2.3. ĐMKB’nin Etkinliği Üzerine Yapılan Çeşitli Çalışmalar

Türkiye’deki menkul kıymet piyasasının zayıf formda etkin olduğu çeşitli

çalışmalar ile ortaya konulmuştur. Türkiye sermaye piyasasına ilişkin etkinlik

araştırması sonuçları, sermaye piyasasının tam olarak gelişmediğini, diğer

gelişmekte olan ülkelerdeki piyasalara benzer özellikler taşıdığını

göstermektedir. Türkiye’de hisse senedi fiyatlarının tesadüfi olarak

değişmediğini, hisse senedi fiyat değişmelerinin belli bir düzene göre oluştuğunu

ortaya koyan çalışmalar da mevcuttur (Ceylan, Korkmaz, 1998: 255). Türkiye

hisse senedi piyasasının etkinliği üzerine yapılan çalışmalardan bazıları şunlardır

(Canbaş, Doğukanlı, 2007: 584-586):

• Bekçioğlu ve Ada (1985)’ın çalışması, Türkiye sermaye piyasalarında

zayıf formda etkinliğe dair yapılan ilk çalışmadır. Bu çalışmada, Türkiye’de

hisse senedi fiyatlarındaki değişimin zamandan bağımsız olarak gerçekleşmediği

belirlenmiştir.

• Cankurtaran (1989), 1986-1988 yılları arasında ĐMKB’de işlem

görmekte olan hisse senetlerine ait verileri incelemiş ve bu çalışmada geçmiş

fiyat değişimlerinin gelecekteki fiyat değişimlerini açıklayamadığını tespit

etmiştir.

10

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

• Alparslan (1989), 1986–1988 yılları arasında ĐMKB’de işlem görmekte

olan hisse senetlerine ait verileri incelemiş ve bu çalışmada haftalık fiyat

serilerine, seri kolerasyon ve filtre testi uygulanarak zayıf formda piyasa

etkinliğini test etmiştir. Sonuçta, hissse senetlerinin 1 haftadan 24 haftaya kadar

gecikmeli fiyatları arasında korelasyon olmadığı belirlenmiştir.

• Başcı (1989), ĐMKB’de işlem görmekte olan hisse senetlerinin

getirilerinin dağıtımsal ve zaman serisi özelliklerinin gelişmiş piyasalardakine

oldukça benzer olduğunu belirlemiştir.

• Muradoğlu ve Önkal (1992), maliye ve para politikaları ile hisse senedi

getirileri arasında gecikmeli bir ilişki olduğunu belirlemişler; fakat Türkiye’deki

hisse senedi piyasasının genelde etkin olmadığını ve buna ek olarak özellikle

maliye ve para politikaları açısından da etkin olmadığını belirtmişlerdir.

• Muradoğlu ve Oktay (1993), gelişmiş piyasaların birçoğunda görülen

haftasonu ve yılbaşı etkisinin Türkiye sermaye piyasasında da görüldüğünü

belirtmişle; fakat bu anomalilerin yatırımcılar tarafından fark edilip

yatırımcıların bu anomalilere göre stratejiler oluşturabilecekleri ve bunun

sonucunda kısa zamanda normalüstü getiri elde etme imkanlarının ortadan

kalkacağı, bu yüzden de piyasanın zayıf formda etkin bir hal alacağını ifade

etmişlerdir.

• Balaban, Candemir ve Kunter (1995), ĐMKB’de yarı güçlü formda

piyasa etkinliğinin bankalararası para piyasası gecelik faiz oranları, serbest

piyasa döviz kurları ile parasal büyüklüklerden bankalar serbest imkanı,

emisyon, M1 ve para arzı tanımları, rezerv para, parasal taban ve Merkez

Bankası Parası açısından reddedildiğini belirtmişlerdir.

• Muradoğlu ve Metin (1995), hisse senedi getirileri ile makroekonomik

verilerden oluşan bir veri seti arasında ilişki kurmuşlar ve böylece parasal ve

mali politikalar açısından yarı güçlü formda etkinliği test etmişlerdir. Yapılan

testler sonucunda hisse senedi getirilerinin bütçe açıkları, faiz oranları ve para

arzı gibi makroekonomik değişkenler kullanılarak tahmin edilebileceğini

belirlemişlerdir.

• Kılıç (1997), ĐMKB’de işlem gören hisse senetlerine ilişkin tarihsel fiyat

serileri kullanılarak geleceğe ilişkin tahminlerde bulunmanın yanıltıcı

olabileceğini göstererek, Türkiye sermaye piyasasının zayıf formda etkin

olduğunu belirlemiştir.

• Özün (1999), ĐMKB-100 endeksinde çalışma yapmış ve piyasanın zayıf

formda etkin olduğu yönünde bulgular elde etmiştir.

• Çevik ve Yalçın (2003), ĐMKB-100 Endeksi’nde rassal yürüyüş hipotezini

test etmişler ve piyasanın zayıf formda etkin olmadığı sonucuna ulaşmışlardır.

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

11

• Zengin ve Kurt (2004), 1987-2002 arasında endeks ile çeşitli makro

ekonomik değişkenler arasındaki ilişkiyi test etmişler ve ĐMKB’nin zayıf

formda etkin olduğu; ancak yarı güçlü formda etkin olmadığı yönünde tespitte

bulunmuşlardır.

• Atan vd. (2006), tarihli çalışmalarında 2003-2005 arasındaki dakikalık

fiyat verilerini kullanmışlar ve ĐMKB’nin zayıf formda etkin olduğunu

belirtmişlerdir.

Yapılan çalışmalardan bir kısmı ĐMKB’nin zayıf formda etkin olduğunu

savunurken, diğer bir kısmı ise ĐMKB’nin zayıf formda etkin olmadığını

savunmaktadırlar.

Türkiye gibi gelişmekte olan hisse senedi piyasalarında zayıf formda piyasa

etkinliğinden bahsedilirken; ABD gibi gelişmiş hisse senedi piyasalarında ise

yarı güçlü formda piyasa etkinliğinin varlığından söz edilmektedir. Güçlü

formda piyasa etkinliği ise ulaşılması imkansız bir ideal olarak görülmektedir

(Dağlı, 2004:312).

1.3. Rassal Yürüyüş Teorisi

Maurice Kendall (1953: 11-25) tarafından ortaya atılan ve EPH’nin özel bir

hali olarak düşünülebilecek olan rassal yürüyüş teorisi Fama (1970: 383-417)

tarafından geliştirilmiştir. Aslında, fikir Kendall’ın ortaya attığı tarihte neredeyse

unutulmaya yüz tutmuş olan Louis Bachelier’in 1900 yılında savunduğu Théorie

de la Spéculation (21-86) adındaki doktora tezinde temel olarak ortaya

konulmuştur. Rassal yürüyüş teorisi, hisse senetlerinin piyasadaki fiyatlarını

kararsız, amaçsız veya tesadüfî bir yürüyüşe benzetir. Teori, etkin bir sermaye

piyasasında, fiyat ve kazançlardaki ardışık değişimlerin bağımsız olduklarını

kabul eder (Kanalıcı, 1997: 25). Eğer ardışık fiyatlar bağımsız ise; hisse

senedinin ortalama piyasa fiyatı, gerçek değerine eşit ya da yakın olmalıdır.

Farklı yatırımcıların aynı bilgileri değişik yorumlamaları sonucunda gerçek

değerden sapmalar oluşabilir. Yine de zaman içerisinde fiyatlar denge durumuna

gelmelidir. Buna ek olarak; hisse senedinin geçmişteki fiyat seviyelerinin

gelecekteki fiyat performansını etkilemeyeceğine de inanılır (Karaşin, 1987).

Teoriye göre; fiyatların hafızası yoktur, bu yüzden de önceki veya şu anki

fiyatlar gelecekte oluşacak fiyatları tahmin etmek için kullanılamaz. Fiyatlar

rassal hareket ederler ve ulaşılabilir oldukça yeni bilgiye göre düzeltilirler. Bu

yeni bilgiye göre düzeltme o kadar hızlıdır ki bundan kar elde etmek mümkün

değildir. Ek olarak, haberler ve olaylar da rassaldır ve bunları tahmin etmeye

çalışmak faydasız bir çabadan ibarettir.

Wall Street’te Rassal Bir Yürüyüş ismi ile 1973’de Burtоn Malkiel

tarafından yazılan eser finans literatüründe bir klasik olmuştur. Çalışmada,

teknik ve temel analiz birlikte test edilmiş ve iki analizinde aynı sonuca ulaştığı

12

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

ifade edilmiştir. Bu sonuç, piyasanın yarı güçlü formda etkin olmasının temel

sebebinin büyük oranda zaman kaybından başka bir şey olmadığı şeklinde

belirtilmiştir. Söz konusu çalışmada herhangi bir yatırımcının piyasada yüksek

etkinlik gösterebileceğini tutarlı olarak iddia edebilecek bir ispat olmadığını

göstermek için büyük yatırım aralıkları alınmış ve bireylerin piyasayı yenmek

için uğraşmamaları gerektiği savunularak teknik, temel veya herhangi bir başka

analizin de faydasız olduğu belirtilmiştir.

Kurumsal yatırımcıların piyasaya baskınlık kurdukları 35 yılı aşkın bir süre

önce ifade edilmiş ve rassal yürüyüş teorisi de bu şekilde finansal hayata

girmiştir. Kurumsal yatırımcılar bilgi kaynaklarına daha kolay ve etkili ulaşım

imkanlarına sahiptirler, bireyler ise kaliteli ve doğru araştırma sonuçları için

aracı kurumların ofislerinin insafına terk edilmişlerdir. Son 10 yılda ise

yatırımcılar kaynaklara kolay ve ucuz şekilde ulaşılabilmektedir, hatta

kaynakların bir kısmı ücretsizdir. Bireysel yatırımcılar, anlık verilere gerçek

zamanlı olarak ulaşabilmekte ve sistem üzerinde kurumsal yatırımcılar gibi alım

satım yapabilmektedirler. Günümüzde, gerçek zamanlı verilere ulaşılabilirliğinin

sağlanması ve anlık uygulamalar sayesinde, bireysel yatırımcılar hiç olmadığı

kadar kolay bir şekilde bilgilere ulaşabilmekte ve bunları kullanarak piyasada

oynayabilmektedirler. Ayrıca, internet ortamında yapılabilen alım satım

işlemlerinin sağladığı avantajla güç ve etki kurumsal yatırımcılardan bireysel

yatırımcılara doğru kaymaya başlamıştır. Yine, çok uzak değil bundan sadece 10

yıl öncesine kadar, komisyon masrafları çok yüksekti ve bu herhangi bir yatırım

veya alım satım stratejisinde dikkate alınan bir unsurdu. Günümüzdeyse internet

üzerinden yapılan alım satımların sağladığı avantajla, komisyon masrafları

minimum düzeye gelmiştir. Bu sayede işlem hacmi ve olası dalgalanma

dereceleri artmıştır. Bunun sonucunda da yüksek dalgalanma anormalliklerin

ortaya çıkma ihtimali artmıştır (Shleifer, 2003: 25-60). Daha iyi alım satım

kaynaklarının ve düşük komisyonların ortaya çıkması ile daha çok yatırımcı

potansiyel anormallikleri dikkate alarak işlem gerçekleştirebilmektedir. .

1.3.1. Hisse Senedi Fiyatlarında Rassal Bir Yürüyüş

Bir rassal yürüyüş modeli, verilen bilgi yapısına bağımlı getiri dağılımıyla

bağımsız getiri dağılımı arasında fark olmadığını iddia etmektedir. Diğer bir

ifade ile rassal yürüyüş teorisi, hisse senedi getirilerinin zamandan bağımsız ve

normal dağılımla karakterize olması gerektiğini ima etmektedir.

Hisse senedi fiyatları rassal yürüyüş gelişimini takip ediyorlarsa, sermaye

piyasası zayıf etkinlik formundadır demektir. Bu durumda, tarihi hisse senedi

fiyatlarının içerisinde olan tüm bilgiler tamamen şu anki hisse senedi fiyatlarına

yansımaktadır ve bunun sonucunda hisse senedi getirileri tahmin edilebilir

olmayacaktır. Gelecek getirilerin önceki getirilerle tahmin edilememesi

nedeniyle, önceki fiyatlar düzeyinin incelenmesini baz alan alım satım kuralları

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

13

anlamsız ve değersizdir. Bu yüzden, geçmiş bilgiler bugünün getirilerinin

beklenen getirilerden sapma büyüklüğü

hakkında hiçbir bilgiyi

içermemektedirler.

Birçok çalışma geçmişe bakarak hisse senedi getirilerinin tahmin edilebilir

olup olmadığını araştırmaktadır. Genişce test edilmiş hipotez şudur, hisse senedi

fiyatları rassal yürüyüşü takip ederler ki bu başarılı getirilerin bağımsız olduğunu

ima etmektedir. Rassal yürüyüşün derecesini araştırmak için, geleneksel testleri

veya günümüz testlerini kullanabiliriz. Zayıf form etkinliğinin geleneksel testi

otokorelasyon testidir ki bu fiyat değişimlerinin bağımsızlığının bir testidir. Lo

ve MacKinlay (1990: 175-205)’in çalışmasından bu yana, sapma oranı testi

rassal yürüyüş hipotezi için yaygın olarak kullanılan bir test olmuştur. Bunun

temel nedeni sapma oranı testinin geleneksel testlerden daha güçlü olmasıdır.

Çalışmalarında birçok frekans derecelerinde sapma oranı testini kullanmışlar ve

New York Stock Exchange (NYSE) ile American Stock Exchange

(AMEX)’deki hisse senetlerinin 1962-1985 zaman aralığını almışlardır. Rassal

yürüyüş hipotezinin, hisse senedi fiyatlarındaki haftalık getiriler bazında - hem

tüm örnek periyotları hem de tüm alt periyotlar için bütün getiri endeks çeşitleri

ve çeşitli büyüklükteki portföyler tarafından reddedildiğini ortaya koymuşlardır.

Aynı zamanda portföy getirilerinin pozitif ilk sıra otokorelasyonunun veya

ortalama sapmasının önemli olduğunu göstermişlerdir. Endeks getirileri için

ortalama sapma mevcudiyetinin; aslında, büyük hisse senetlerinden daha büyük

oranda ortalama sapma gösteren küçük hisse senetlerinin mevcudiyetinden

kaynaklandığını ortaya koymuşlardır. Fakat; aylık getiriler için, rassal yürüyüş

hipotezine karşı hiçbir kanıt bulamamışlardır (Seasholes, 2000).

Poterba ve Ѕummers (1988: 27-59), hisse senedi endeks getirilerinin eğer

endeksteki bazı hisse senetleri az sıklıkta alınıp satılıyorsa, pozitif otokorelasyon

gösterebileceğini ortaya koymuşlardır. Ayrıca, küçük hisse senetlerinin büyük

hisse senetlerine nazaran daha az alınıp satıldığını göstermişlerdir. Bu sebeble

yeni bilgiler ilk olarak büyük hisse senetlerinin fiyatlarına daha sonra da

gecikmeli olarak daha küçük hisse senetlerinin fiyatlarına dahil edilirler. Bu

gecikme pozitif bir seri korelasyona sebep olmaktadır. Sapma oranı testinin

aylık fiyatlarla beraber kullanıldığı çalışmada Latin Amerika ülkelerine ait

gelişmekte olan piyasaların hisse senedi getirilerinin normal bir dağılım

göstermediği iddia edilmektedir. Sonuçlar rassal yürüyüş teorisinin reddinin de,

otokorealasyon ve endeks getirilerindeki ortalama sapma desteğindeki

kanıtlardan kaynaklandığını göstermektedir. Latin Amerika piyasaları için elde

edilen sonuçlar, ABD hisse senetlerinin fiyatları için ortalama sapmayı bulan Lo

ve MacKinlay (1990: 175-205) tarafından yapılan ABD hisse senedi rassal

yürüyüş testleriyle tutarlıdır. Endeksler ve bireysel şirketler için haftalık hisse

senedi getirileri üzerindeki sapma oranı testini kullanarak Brezilya ve

14

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

Meksika’daki hisse senedi fiyatlarındaki rassal yürüyüşün mevcudiyeti

incelendiğinde Meksika’daki bireysel hisse senedi getirilerinin pozitif

korelasyon ve ortalama sapma davranışından daha fazla etkilendiği ortaya

çıkmıştır (Seasholes, 2000).

1.3.2. Wall Street’te Rassal Olmayan Bir Yürüyüş

Piyasaların etkinliliğinin tahmin edilebilirliği üzerine diğer bir düşünce

okulu daha vardır. Andrew Lo bu okulun savunucularının başındakilerden bir

tanesidir. Wall Street’te Rassal Olmayan Bir Yürüyüş adlı Lo ve MacKinlay

(1990: 175-205)’in kitabı, 1973’de basılan ve bir klasik olan Malkiel’in aynı

isimli kitabının ve onun çevresinde geliştirilerek ortaya atılan birçok teorinin

kirli çamaşırını ortaya çıkarmıştır. Araştırmaları şu şekilde sonuçlanmıştır:

Finansal piyasalar bir dereceye kadar tahmin edilebilirdir; fakat bu tahmin

edilebilirlik etkisizlik veya mantıksızlık sebebiyle olmaktan uzaktır, tahmin

edilebilirlik kapitalizmin dişlilerini yağlayan bir yağdır. Piyasaların etkin olması

tek başına inandırıcı değildir, buna ek olarak katılımcılar da etkin piyasalar da

kar elde edebileceklerdir. Fakat, çalışmada piyasaların daha yüksek performans

göstermesinin mümkün olduğu bunun için de araştırmalara devam edilmesi

gerektiği ve yeniliklere ihtiyaç duyulduğu iddia edilmektedir. Ne piyasayı

yenmek ne de mevcut durumu korumak kolay değildir ve ortalama üstü

getirilerin devam edebilmesi rekabetçi avantajını korumak için çabalayan bir

şirkete benzemektedir. Yeni bir ürünü tanıttıktan sonra, bir şirket yerine tekrar

geri dönemez ve para içinde yüzmek için de bekleyemez. Rekabetin üzerinde

kalabilmek için yönetim esnek olmalı, devamlı gelişmek ve yenilikler

oluşturmak için yollar aramalıdır, aksi halde rekabet onları alta alacaktır.

Piyasalardan daha yüksek perfomans göstermek için yollar bulan para

yöneticileri, alım satımcılar ve yatırımcılar esnek ve yenilikçi kalmalıdırlar.

Bugün için bir yöntemin işlemesi aynı yöntemin yarın da mutlaka işleyeceği

anlamına gelmez.

1.4. Etkin Piyasalar Hipotezi’ne Karşı Teorik ve Pratik

Đddialar

Bu aşamada uzun bir süre ekonomideki en iyi kurulu düzen olduğu ifade

edilen EPH’ye karşı Jensen (1978: 95-101)’in ortaya attığı iddia ve bu iddiadan

sonraki gelişmelere kısaca değinilecektir. Onun EPH ile ilgili beyanından kısa

bir süre sonra, EPH’ye teorik ve pratik olarak meydan okunmuştur. Đddianın

başlangıcı pratik olmakla beraber EPH ile ilgili bazı potansiyel zorluklar kontrol

edilirken ortaya çıkan teorik durumlarla başlamak daha basit olmuş ve bunlar

kanıta dönüşmüştür.

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

15

Đnsanların genelinin ve yatırımcıların bir kısmının tamamıyla mantıklı

oldukları bir durumu sürdürebilmek oldukça zordur. Basitçe ifade etmek

gerekirse çoğu yatırımcı ilişkisiz bilgiye tepkiyi hisse senedi için taleplerini

oluşturarak gösterirler, Black’in (1986: 529-543) ifade ettiği gibi, onlar bilgiden

ziyade kuru gürültüye ya da diğer bir ifade ile şamataya oynarlar. Yatırımcılar

finans liderlerinin tavsiyelerini takip ederler, portföylerini çeşitlendirmezler,

portföyleriyle adeta arkadaş olurlar, kazanan hisse senetlerini satarlar,

kaybedenleri ise tutarlar, pahalı yönetilen yatırım fonlarını alıp satarlar. Kısaca,

yatırımcılar EPH tarafından bilgilendirilmemiş piyasa paylaşımcılarının

beklentisi olan pasif stratejileri takip ederler. Yatırımcıların gerçekte ne

yaptıklarının kanıtı buzdağının sadece görünen kısmıdır.

Yatırımcıların ekonomik mantıklılığın kurallarından sapması, yaygın ve

sistematik olarak ortaya çıkar. Kahneman ve Riepe (1998: 52-65) tarafından

özetlendiği gibi, insanlar standart karar verme modelinden birçok temel alanda

sapma gösterirler. Bu alanlar bir dereceye kadar basitçe üç geniş kategoride

gruplandırılabilir: Riske meyilli tutumlar, Bayes kuralı* dışı beklenti formasyonu

ve karar vermenin problemlerin çerçevesine olan duyarlılığı.

Đlk olarak, bireyler Neumann-Morgenѕtern mantıklılığı*nın kurallarını takip

ederek, riskli kumarları doğru değerlendirmezler. Đnsanlar bu kumarları

değerlendirirken elde ettikleri zenginliğin en yüksek derecesine bakmazlar, bazı

referans noktalarıyla kıyaslanan kazanç ve kayıplarına bakarlar, ki bu referans

noktaları durumdan duruma değişir ve yatırımcının zarara karşı duyduğu nefreti

gösterir, bu durum kazanç fonksiyonundan daha dik olan bir kayıp

fonksiyonunun ortaya çıkmasına neden olur.

Đkinci olarak, bireyler sistematik olarak Bayes kuralını ve belirsiz çıkarım

varsayımlarındaki olasılık teorisinin diğer kurallarını ihlal ederler (Kahneman,

Tversky, 1979: 263-291). Örnek olarak; insanlar gelecekteki belirsiz olayları, sık

sık kısa bir veri dönemi alarak ve bu veri döneminin temsil ettiği geniş

fotoğrafın ne olduğunu anlamaya çalışarak tahmin ederler. Bu temsiliyet üzerine

odaklanma sebebiyle bireyler yakın tarihin kendilerinin kurduğu modelden

ziyade şans eseri olarak oluşmuş olma ihtimalinin daha yüksek olduğuna dikkat

etmezler. Bayesian mantıklılığından ziyade deneye dayalı olan inanışlar bazen

de “yatırımcı sezgisi” olarak adlandırılmaktadır. Bu bizi, arbitraj tabanlı etkin

piyasalar için son teorik tartışma noktasına getirmiştir. Sezgi doğal yatırımcılarla

ilişkilidir; arbitrajcılar doğal talebin diğer tarafını almalı ve fiyatları gerçek

değerlerine geri çevirmelidir. Sonuç olarak, etkin piyasalar için teorik durum bu

arbitrajın etkinliğine bağlıdır (Richards, 1997: 182).

*

Bayes Kuralı: Bir stokastik süreç sırasında ortaya çıkan bir rassal olay A ile bir diğer rassal olay B için

koşullu olasılıkları ve marjinal olasılıkları arasındaki ilişkidir.

*

Neumann-Morgenѕtern Mantıklılığı: Oyun teorisinin gelişim sürecindeki önemli noktalardan biridir.

16

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

Arbitraj etkisi, şamatacı tüccarlar tarafından potansiyel olarak etkilenen

fiyatlara sahip hisse senetlerinin yakın ikamelerinin bulunabilirliğini ifade etmek

için kullanılır. Riskleri savmak için, aşırı fiyatlı hisse senetlerini satan

arbitrajcılar düşük fiyatlı “aynı olan ya da büyük oranda benzer” hisse senetlerini

almak zorundadırlar. Bazı türev yatırım araçları için yakın ikameler bulunabilir;

ancak arbitraj bazen oldukça fazla işlem hacmine ihtiyaç duyabilir. Örneğin,

vadeli Ѕ&P 500 Endeksi, tipik olarak hisse senedi sepetinin değerine yakın bir

fiyattan satılır; çünkü vadeli sepetten farklı bir fiyata satılırsa, bir arbitrajcı her

zaman kendisine göre ucuz olanı alır ve pahalı olanı satar, bu sayede de güvenli

bir kara kilitlenir. Birçok örnekte, yatırım araçlarının açık ikameleri henüz

bulunmamaktadır. Bu sebeple arbitraj, hisse senetleri ve bonoların fiyat

seviyelerini bir bütün olarak belirleyemez (Figlewski, 1979: 75-88; Campbell,

Kyle, 1993: 1-34). Bu geniş yatırım aracı sınıfları ikame portföylere sahip

değildirler ve bazı nedenler yüzünden yanlış fiyatlandırılırlarsa, arbitrajcı için

risksiz bir tedbir yoktur. Hisse senetlerinin bir bütün olarak aşırı fiyatlandığını

düşünen bir arbitrajcı fiyatları düşen hisse senetlerini satamaz ve ikame bir

portföy oluşturamaz, ta ki böyle bir portföy buluncaya kadar. Arbitrajcı, yüksekpiyasa getirisi düşüncesiyle, hisse senetlerini kolaylıkla satar veya hisse

senetlerinin ortaya çıkışını azaltır; fakat özellikle de hisse senetlerinin beklenen

ortalama getirisi yüksek ve pozitifse bu arbitraj daha az riskli değildir (Siegel,

1998).

Kronolojik olarak, EPH’ye yapılan pratik meydan okumalar teorik

olanlardan önce gelmektedir. Erken ve tarihi açıdan önemli bir meydan okuma

olan Ѕhiller’in (1981: 421-436) çalışması, hisse senedi piyasasının oynaklığı

üzerinedir, bu çalışma hisse senedi piyasasındaki fiyatların, bu fiyatların vadeli

kar paylarının beklenen net rayiç bedellerine eşit olduğu basit bir modelle

düzeltilmiş fiyatlardan çok daha oynak olduğunu belirtir. Çalışmada net rayiç

bedel, sabit bir iskonto oranı ve kar payıyla alakalı bazı belirli varsayımlar

kullanılarak hesaplanmış ve bu çalışmada gerçek değerin yanlış belirlendiğine

dair itirazların odak noktası olmuştur.

De Bondt ve Thaler (1985: 793-808) çalışmalarında aşırı kaybedenler ve

kazananlar olarak iki şirket grubunun performanslarını karşılaştırmışlar ve

1933’den bu yana her yıl, önceki 3 yıl boyunca, en iyi ve en kötü performans

gösteren hisse senetlerinin portföylerini oluşturarak bu portföyler üzerindeki

getiriyi 5 yıllık sıralama periyodunu takiben hesaplamışlardır. Bu kaybeden ve

kazananların ortalama performanslarının sonuçları, aşırı kaybedenlerin

oluşturma sonrası yüksek getirileri ile aşırı kazananların nispeten kötü

getirilerine işaret etmektedir. Bu kanıtın alternatif açıklaması yine De Bondt ve

Thaler (1985: 793-808) tarafından geliştirilmiş ve bu açıklama hisse senedi

fiyatlarının aşırı tepki gösterdiği şeklinde olmuştur. Aşırı kaybedenler çok

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

17

ucuzladılar ve geriye sıçramaktadırlar, oysa önceki sıralama (oluşturma)

periyodu boyunca aşırı kazananlar çok pahalılaştılar ve sonraki zamanlarda daha

düşük getiriler elde edeceklerdir (Ritter, 1988: 701-717). Bu açıklama

davranışsal teoriye iyi uymaktadır. Aşırı kaybedenler birkaç yıl sıradan veya

kötü haberleri olan şirketlerdir, bu sebeple geleceğe verileri kullanarak ulaşan

yatırımcılar bu şirketlere az değer biçerler; aşırı kazananlar ise birkaç yıl iyi

haberleri gelen şirketlerdir ve aşırı değerlenmeye davet ederler. Söz konusu

bulgulardan sonra; araştırmacılar, yatırım araçlarının getirilerini başarılı olarak

tahmin edebilmek için özellikle hisse senetleriyle ilgili önceki getirileri baz

alarak daha başka yolları tanıtmışlardır. Bu bulgular arasında, belki de en

önemlisi momentumdur (Jegadeeѕh, Titman, 1993: 65-91), momentum bireysel

hisse senedi fiyatlarının 6 aydan 12 aya kadar ki periyotlar boyunca

hareketlerinin, aynı yöndeki gelecek hareketlerini tahmin etmeye meyilini

göstermektedir.

Fama (1991: 1575-1617), hisse senedi getirilerinin önceki getirilerinden

tahmin edilebileceğini kabul eder ve bu önceki çalışmalarda ulaşılan sonuçlardan

bir ayrılığı temsil eder. Daha yakın tarihlerde yapılan araştırmalar gelecek

getirileri tahmin eden diğer değişkenleri ortaya çıkarmıştır. Varsayalım ki, bir

yatırımcı portföyünü defter değeri/piyasa değeri (DD/PD) oranını kullanarak

seçecektir. DD/PD oranı bir hisse senedinin ucuzluğunun bir ölçümü olarak

düşünülebilir. En yüksek DD/PD oranına sahip şirketler nispeten en ucuz

şirketlerdir, halbuki en düşük DD/PD oranına sahip şirketler nispeten en pahalı

şirketlerdir. Bu sebeble, yüksek DD/PD oranına sahip şirketlere yatırım yapmak

bazen değer yatırımı olarak adlandırılır. De Bondt ve Thaler’in (1987: 557-581)

mantığını takiben, düşük DD/PD oranları, önceki iyi haberlere aşırı tepkiler

sonucunda şirketlerin gelecek karlılıklarıyla ilgili aşırı piyasa iyimserliğini

yansıtmaktadır. Aşırı tepkiyle tutarlı olarak, De Bondt ve Thaler (1987: 557581), Fama ve French (1992: 427-465) ve Lakoniѕhok (1994: 1541-1578),

tarihsel olarak yüksek DD/PD oranına sahip şirketlerin portföylerinin düşük

DD/PD oranına sahip şirketlerin getirilerine nazaran daha yüksek kazanç

sağladığı sonucuna varmışlardır.

Richard Roll (1984: 861-880) tarafından yapılan iki çarpıcı çalışmada şu

sonuçlara ulaşılmıştır: Đlk çalışmada, hava durumu hakkındaki haberlerin

portakal suyu fiyatının üzerindeki etkisini incelemiş ve “ABD’de portakal suyu

için üretilen portakalın coğrafi etkenlere oldukça bağımlı olması ve portakal

suyu damak tadının kişiden kişiye pek de değişken olmaması nedeniyle portakal

fiyatlarının geleceği ile ilgili olarak hava durumu hakkındaki haberlerin birçok

varyasyonu hesaba katılmalıdır” konusunu iddia ederek hava durumuyla ilgili

haberlerin gelecek fiyat hareketlerini belirlemede yardımcı olmasına rağmen,

bunların hareketlerin nispeten küçük bir kısmını açıklayabileceğini bulmuştur.

18

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

Roll (1988: 541-566), daha sonra bu fikri bireysel hisse senetlerine genişletmiş

ve yapmış olduğu hesaplamalarda; ortalama düzeltilmiş R2’leri aylık olarak 0.35,

günlük olarak ise 0.2 bulmuş ve bunlara dayanarak bireysel hisse senedi

fiyatlarındaki hareketlerin, kamu haberleri ya da potansiyel ikamelerin

hareketleri tarafından büyük oranda hesaplanamayacağını öne sürmüştür.

Çalışmalarının sonucunda haberlerden başka şokların da hisse senedi fiyatlarını

hareket ettirebileceğini ifade etmiştir ki bu EPH’ye ters düşmektedir.

Daha önceki çalışmalarda açıklanan sonuçların çoğu; verileri, alım satım

masraflarını, örnek seçilen önyargıları, en uygunsuz risk düzeltmelerini içeren

birçok alanda ses getirmiştir. Buna rağmen, elde edilen sonuçların

araştırmacıların 1970’lerde bulduklarından çok farklı olduğunu reddetmek

oldukça zordur ve bu durum da EPH için pek uygun değildir. Bir ilginç soru da

neden araştırmacılar, 1980’lere dek, piyasa etkinliğine meydan okuyan daha çok

kanıt raporlayamamışlardır? Akademik yayınlarda EPH’ye yapılan itirazları

içeren çalışmaların yayınlanmasının zor olmasının ötesinde, akla daha yatkın ve

bilimsel olan açıklama Summers (1986: 591-601) tarafından sağlanan aksi

kanıtlarda yer alan hatadır. Şu iddia edilmektedir: Piyasa etkinliğinin birçok

testi, verimsizlik formlarını ayırmada pek güçlü değildir. Bu gözlem hisse senedi

endeks değeri gibi bazı zaman serilerinin, tesadüfi hareket veya alternatif olarak

bir ortalamaya geri dönme teorisini takip edip etmediğini pratik olarak

açıklamanın zaman zaman zor olduğunu göstererek tasvir etmiştir.

Araştırmacılar ikna edici kanıtlar bulmadan önce, birçok veri tutmaktadırlar ve

bu verilere belki de daha iyi bir teorik fikir için de bakılabilir. Bunu

uygulamanın uzun sürmesinin sebebi ne olursa olsun, ortaya atılan teorinin ve

elde edilen kanıtların toplam etkisi EPH’nin hegemonyasını zayıflatmış ve yeni

bir araştırma alanı ortaya çıkmasına sebep olmuştur. Hisse senedi fiyatları ile

ilgili olarak yeni yapılan çeşitli çalışmalar, önceden bulunan ve EPH’yi gözde

yapan bazı kanıtları ortadan kaldırmışlardır. Yeni çalışma ve kanıtlar, yeni bir

çalışma bakışı kazandırmış ve davranışsal finans finansal piyasaların alternatif

bir açıklayıcısı olarak ortaya çıkmıştır. Davranışsal finans, etkin piyasalar

perspektifinden bakıldığında hem anormal görülen kanıtları açıklamakta hem de

veri içinde onaylanan yeni tahminleri üretmektedir.

1.5. Davranışsal Finans Yaklaşımı

Araştırmacılar 90’lı yılların başından itibaren fiyatları, kar payları ve

kazançlardaki ekonometrik zaman serileri araştırmalarını bırakıp yatırımcı

psikolojisi ve finansal piyasalar arasında bağlar kuran modeller geliştirmeye

başlamışlar (Shiller, 2003: 83-104) ve böylece davranışsal finans yaklaşımı

ortaya çıkmıştır. Söz konusu yaklaşım, psikolojik nedenlerle yatırımcıların her

zaman mantıklı olamayacaklarını bu sebeple de piyasalarda düşük ya da aşırı

tepkinin gözlemlenebileceğini savunmaktadır. Davranışsal finansa göre piyasalar

Zıtlık ve Momentum Stratejileri -Teori ve Uygulama-

19

etkin değildir ve bunun en büyük kanıtı düşük ve aşırı tepkidir. Davranışsal

finans yaklaşımı, ağırlıklı olarak bilişsel önyargı* konusunu ele almaktadır.

Finansal piyasalar çerçevesinde, bu konu insanların mevcut inanç ve

farkındalıkları ile şu anki görüşleriyle ters düşen bilgiler arasındaki tutarsızlığa

işaret etmektedir. Sonuç olarak, insanlar şu anki bilgi ve inanışlarını

onaylamayan bilginin geçerliliğini önemsemeyebilmektedirler. Yüksek derecede

bir bilişsel önyargı, insanların bir önceki yaptıklarının yanlış olduğunu

destekleyen bilgilerle yüzyüze geldiklerinde ortaya çıkar. Bu bireyler

yaptıklarının yanlış olduğunu gösteren bilgileri önemsemezler, bu tepkilerine de

seçici algılama denilmektedir. Bilişsel uyumsuzluk kayıptan kaçınmayla da

ilgilidir; ki bu durumda bireysel yatırımcılar, riske veya hisse senedi

hareketlerinden kaynaklanan sermaye kayıplarına karşı elde ettiklerinden ya da

hisse senedi hareketlerinden kaynaklanan sermaye kazançlarından daha fazla

duyarlıdırlar (Gilfoyle, 2000: 76-78).

Kayıptan kaçınma, yatırımcıların sanki ilk kararlarının doğruluğunu

ispatlarcasına bir tavır takınmaları durumunda seçici ve mantıksız karar

almalarını cesaretlendirmektedir. Örnekler değer yitiren bir varlığın ileride tekrar

değer kazanacağı düşüncesiyle yatırıma devam edilmesi durumunu içermektedir

(Miller, 2000: 26). Bu faktörler, mantıksız taşkınlık ve aşırı kötümserliği

destekleyerek finansal piyasaları etkilemektedir; bununla birlikte, hisse senedi

alım ya da satımı hakkında almış oldukları önceki kararları hakkında çeşitli

sorular oluşturmaktadır.

Mantıksız davranış, portföy yönetiminde zararları sınırlamak için kullanılan

mantık yönergelerinin varlığına rağmen sık sık oluşmaktadır. Bu yönergeler