MAKİNE

SEKTÖRÜNDE

REKABETÇİLİĞİN

GELİŞTİRİLMESİ

PROJESİ

04 Haziran 2014

Eskişehir İhtiyaç Analizi Raporu

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi, Türkiye Odalar ve

Borsalar Birliği’nin öncülüğünde yürütülmektedir. Proje, T.C. Ekonomi

Bakanlığı’nın Uluslararası Rekabetçiliğin Geliştirilmesi Tebliğ’i kapsamında

desteklenmektedir. Projenin Eskişehir’de gerçekleştirilen aşamasında, Eskişehir

Sanayi Odası, yararlanıcı kuruluş olarak projeye dâhil olmuştur. Bu rapor,

projenin danışmanı TEPAV tarafından hazırlanmıştır. Raporun yazımında Ozan

Acar, Şenay Akyıldız, İrem Kızılca ve Ali Sökmen çalışmışlardır.

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

İçindekiler

GİRİŞ ................................................................................................................................. 2

MAKİNE ÜRETİCİLERİNİN SINIFLANDIRILMASI .............................................. 3

DIŞ ÇEVRE ANALİZİ ..................................................................................................... 8

Eskişehir’in sosyoekonomik yapısının analizi ................................................................. 8

Eskişehir’de Sanayi ve Dış Ticaret ................................................................................. 15

Eskişehir ’deki Sanayi Yapısı .............................................................................. 15

Eskişehir ’in Dış Ticareti ...................................................................................... 20

Eskişehir Makine Sektörü ve Sektörün Dış Ticareti .................................... 21

SEKTÖR ANALİZİ ........................................................................................................ 25

FİRMA YAPISI VE PERFORMANS ANALİZİ.......................................................... 28

FİRMA DEĞER ZİNCİRİ ANALİZİ ........................................................................... 34

Ar-Ge ve ürün geliştirme aşamasındaki mevcut durum ................................................. 36

Tedarik aşamasındaki mevcut durum ............................................................................. 39

Üretim ............................................................................................................................. 41

Satış, Pazarlama ve Servis .............................................................................................. 45

UR-GE YOL HARİTASI ................................................................................................ 48

Eğitim ............................................................................................................................. 49

Danışmanlık .................................................................................................................... 50

Yurt dışına açılma ........................................................................................................... 51

SONUÇ............................................................................................................................. 55

EK-1: SEKTÖREL TİCARET ANALİZLERİ ............................................................ 56

EK-2: FİRMA GENEL BİLGİLERİ............................................................................. 82

1

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

GİRİŞ

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi, Türkiye Odalar ve Borsalar Birliği’nin

öncülüğünde yürütülmekte ve T.C. Ekonomi Bakanlığı’nın Uluslararası Rekabetçiliğin Geliştirilmesi

Tebliğ’i kapsamında desteklenmektedir. Projenin danışman kuruluşu TEPAV’dır. Projenin

gerçekleştirildiği illerdeki Sanayi veya Sanayi ve Ticaret Odaları, projede, yararlanıcı kuruluş olarak yer

almaktadırlar.

Projenin amacı, Türkiye’nin 2023 yılı hedeflerini yakalamasında kritik bir rolü bulunan makine

sektörünün yoğunlaştığı 7 ilde, her bir ilde faaliyet gösteren en az 10 makine üreticisinin rekabet

gücünün mevcut düzeyini analiz etmek ve bu firmaların rekabet güçlerinin geliştirilmesinin önündeki

engelleri tespit etmektir. Yapılan incelemeler neticesinde her bir il için, o ilden projeye dâhil olan

firmaların rekabet gücü ihtiyaç analizi hazırlanacaktır. İl raporları, T.C. Ekonomi Bakanlığı’nın, URGE

Tebliğ’i kapsamında, projede yer alan firmalara vereceği destekler konusunda, Bakanlığa yol gösterici

olacaktır.

Projenin Eskişehir’de yürütülen aşamasının sonuçlarını içeren bu raporda, Eskişehir’de faaliyet gösteren

12 makine üreticisi firmanın mevcut rekabet gücü düzeyi analiz edilmekte ve bu firmaların rekabet

güçlerini geliştirebilmeleri için ihtiyaç duydukları unsurlar tespit edilmektedir. Projede yer alan firmalar,

TEPAV proje ekibi tarafından gerçekleştirilen ihtiyaç analizi doğrultusunda, T.C. Ekonomi Bakanlığı’nın

URGE Tebliğ’i kapsamında destekleneceklerdir.

Bu raporda rekabet gücü ihtiyaç analizi yapılan firmalar Eskişehir Sanayi Odası (ESO) tarafından

seçilmiştir. Firma seçimindeki temel kriter, firmanın ihracat yapması ya da ihracatı olmasa da ihracat

yapma potansiyeli taşımasıdır. Buna ek olarak, söz konusu 12 firma, URGE Tebliğ’inin öngördüğü

doğrultuda, Turquality Programı’nda yer almayanlar içerisinden seçilmiştir. Projede yer alan firmalar,

Türkiye için öncelikli olan alt sektörlerde faaliyet gösterenler arasından seçilmiştir. Türkiye için

öncelikli olan alt sektörlerin tespitinde, TEPAV tarafından geliştirilen seçme yöntemi kullanılmıştır.

Firmaların rekabet güçlerini geliştirebilmeleri için nelere ihtiyaçları olduğunu belirlemek amacıyla

öncelikle firmaların nitel ve nicel verileri derlenmiştir. Firmaların yapısını anlamak ve 2010-2012

dönemindeki performanslarını ölçmek amacıyla firmalardan “İhtiyaç Analizi Bilgi Formu”nu

doldurmaları ve mali tablolarını TEPAV proje ekibiyle paylaşmaları istenmiştir. Daha sonra TEPAV

proje ekibi, firmaların tümünü ziyaret etmiştir. Ziyaret sırasında, firmaların performanslarının

belirleyicisi olan unsurlar üzerine bir mülakat gerçekleştirilmiştir. Firmalardan toplanan verilerin tümü

ihtiyaç analizlerinde kullanılmıştır.

Bu raporda, ihtiyaç analizi sonuçları yer almaktadır. Projeye dâhil olan firmalara ait verilerin gizli

kalması gerektiği göz önünde bulundurularak, raporda firma isimlerinden bahsedilmemektedir. İhtiyaç

analizi sonuçlarına geçmeden önce, birinci bölümde, firmaların faaliyetlerini sürdürdükleri ortamın

anlaşılması için Eskişehir’in ekonomik ve sosyal yapısı analiz edilmektedir. İkinci bölümde, firmaların

faaliyet gösterdikleri alt sektörle ilgili küresel eğilimler ve bu alt sektörlerde Türkiye’nin göreli rekabet

gücü düzeyi değerlendirilmektedir. Üçüncü bölümde firmaların yapılarına yönelik değerlendirme ve

2010-2012 dönemindeki performanslarının analizi yapılmaktadır. Dördüncü bölümde ihtiyaç analizi

sonuçları, beşinci bölümde ise URGE yol haritası verilmektedir.

2

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

MAKİNE ÜRETİCİLERİNİN SINIFLANDIRILMASI

Makine sektöründeki üretim küresel bir değer zinciri etrafında örgütlenmiştir. Sektörde kullanılan

hammadde ve girdilerin üretimi çok sayıda farklı ülkede gerçekleştirilebilmektedir ve ortaya çıkan nihai

ürün uzak pazarlara satılabilmektedir. Hammadde ve girdinin hangi ülkede üretileceğinin

belirlenmesinde ülkelerin teknolojik gelişmişlik düzeyi, lojistik konumu ve işgücü maliyetleri etkili

olmaktadır. İkinci el makine dış ticaretindeki kısıtlamaları dışarıda bırakacak olursak, küresel

ekonominin bir parçası olan ülkelerde makine ticaretinin büyük ölçüde liberal ekonominin kuralları

çerçevesinde gerçekleştiğini söylemek mümkündür. Tarım başta olmak üzere bazı diğer sektörlerde

olduğu gibi makine ürünleri dış ticaretinde ciddi engeller bulunmazken, farklı ülkelerin kendi

üreticilerini farklı ölçeklerde ve araçlarla destekledikleri görülmektedir. Bu durum desteklerin bol

olduğu ülkelerdeki üreticilerin göreli rekabet gücünü arttırmaktadır. Bu çerçevede, makine üretiminde

faaliyet gösteren işletmelerin, yurt içi ve yurt dışından yoğun bir rekabet baskısına maruz kaldığı

görülmektedir.

Dünyadaki makine üreticileri incelendiğinde, beş farklı kategorinin öne çıktığı görülmektedir. Söz

konusu kategorilerde yer alan firmaların temel özellikleri aşağıda ana hatlarıyla açıklanmaktadır.

Küresel liderler: Bu grupta yer alan işletmeler kendi alt sektörlerinde dünya liderleridir. Bu tip

işletmelerin, ürettikleri makinenin aynı zamanda mucidi ve sektörün en tanınan markası oldukları

görülmektedir. Kaliteli üretim konusunda öncü olan küresel liderlerin, fiyat rekabeti

yapamadıklarını söylemek mümkündür. Rekabet gücünün temelinde Ar-Ge ve ürün geliştirmenin

yer aldığı bu tip firmalar, ağırlıklı olarak başta Almanya, Japonya ve İsviçre gibi gelişmiş

ülkelerde yer almaktadırlar. Ar-Ge faaliyetlerinin makine verimliliğini arttırmaya yönelik enerji

tasarrufu ve ileri malzeme tekniklerinin kullanımının arttırılması doğrultusunda gerçekleştirildiği

görülmektedir. Bu tip firmalar müşterilerin ihtiyaçlarını gidermeye yönelik gerçekleştirilen ArGe faaliyetlerinin ötesine geçerek, iş yapma biçimini kökten değiştiren yenilikler

yapabilmektedirler. Küresel liderler, merkezi coğrafi konumları nedeniyle hammadde ve girdiye

ulaşma konusunda önemli avantaja sahiptirler. İleri teknolojili komponentleri çoğu zaman

kendileri üretebilen, üretemese de avantajlı coğrafi konumları nedeniyle ihtiyaç duydukları

teknolojik komponente kolaylıkla erişebilen küresel liderlerin kuvvetli bir tedarik ağları vardır.

Bu kategorideki firmaların satış yaptıkları ülkelerin önemli bölümünde kendi satış ofisleri ve

servis ağları bulunmaktadır. Yeterli büyüklüğe sahip olmayan pazarlarda ise yerel bayiler

aracılığıyla satış ve servis hizmeti vermektedirler. Küresel liderlerden makine satın alan

müşterilerin uygun koşullarda finansmana erişimleri bulunmaktadır. Gelişmiş ülkelerin

Eximbank’ları, makine üreticilerini desteklemek amacıyla, bu üreticilerin müşterilerine uzun

vadeli ve düşük faizli krediler verebilmektedirler. Gelişmiş ülkelerdeki lojistik altyapı

imkânlarının gelişmişlik düzeyi, bu ülkelerdeki küresel liderler kategorisindeki makine

üreticilerinin üretim tesislerinin içine kadar demiryolu ağının uzanmasını mümkün kılmaktadır

ve bu durum, bu tip şirketlerin bir diğer önemli avantajı olarak öne çıkmaktadır.

Hızlı yükselenler: Bu kategoride, iç ve dış pazarlarda küresel liderleri en fazla zorlayan

işletmeler bulunmaktadır. Çoğunlukla 30-40 yıllık firmalardan oluşan hızlı yükselenlerin, ürün

kalitesinde küresel liderlerle aralarındaki farkı hızlı bir biçimde kapatmakta oldukları

3

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

görülmektedir. Çoğunlukla Türkiye, Brezilya ve Meksika gibi yükselen piyasa ekonomilerinde

yer alan bu kategorideki işletmelerin, küresel liderler kadar olmasa da Ar-Ge ve ürün geliştirme

becerilerine sahip oldukları görülmektedir. Marka bilinirliği kendi ülkelerinde yüksek olan hızlı

yükselenlerin, küresel ölçekteki marka bilinirlikleri zayıftır ama zaman içinde yükselmektedir.

Hızlı yükselen kategorisindeki firmalar, makinelerinde kullandıkları yüksek teknolojili

komponentlerin ağırlıklı bölümünü, gelişmiş ülkelerden ithal etmektedirler. Bu kategorideki en

gelişmiş firmaların Ar-Ge faaliyetlerinin temel amacı, makine ürünlerinin katma değerinin

önemli bölümünü oluşturan, ileri teknoloji komponentleri kendi içlerinde üretmektir. Bu firmalar

Ar-Ge faaliyetlerini, müşterilerin ihtiyaçlarını giderecek ve teknoloji lideri şirketlerin yeni

ürünlerinin benzerlerini patent ihlali yapmadan üretmek amacıyla yapmaktadırlar. Hızlı yükselen

makine üreticilerinin satış ve pazarlama ağlarının küresel liderler kadar yaygın olmadığı

görülmektedir. Bu tip firmaların kendi ülkeleri dışında satış ve servis ofisleri bulunmamakta, yurt

dışındaki müşterilere satış ve servis hizmetini bayiler aracılığı ile verdikleri görülmektedir.

Çoğunlukla yükselen piyasa ekonomilerinde bulunan hızlı yükselen şirketlerin finansmana

erişim imkânları küresel liderler kadar bol değildir. Yükselen piyasa ekonomilerindeki

Eximbank’ların makine ihracatında ithalatçılara kullandırdıkları kredilerin koşulları, makine

sektöründe öncü olan gelişmiş ülkelerin Eximbank’larının sunduğu şartlar kadar avantajlı

değildir. Lojistik imkânlar açısından değerlendirildiğinde, yükselen piyasa ekonomilerindeki

ulaştırma altyapısının, gelişmiş ülkelerdeki kadar kuvvetli olmadığı bilinmektedir. Demiryolu ile

liman bağlantısının sağlayabilen şirketlerin lojistik bir avantaj elde ettikleri görülmektedir.

Ancak, bu kategorideki tüm işletmelerin bu imkâna sahip olmadıkları da bilinmektedir.

4

Fason üreticiler: Fason üreticiler grubunda, küresel liderlere üretim yapan işletmeler

bulunmaktadır. Küresel liderlerin makinelerinin montajını ya da bu makinelerin bir veya birden

fazla sayıda parçasını üreten firmalar, fason üreticiler kategorisinde yer almaktadırlar. Kendi

markalarıyla üretim yapmayan fason üreticilerin öncelikleri arasında markalaşmak

bulunmamaktadır. Fason üreticiler küresel bir değer zincirin parçası olarak faaliyetlerini

sürdürmektedirler. Gelişmiş ülkelerin makine markaları için başta Çin olmak üzere işgücünün

ucuz olduğu ülkelerde üretim yaparlar. Gelişmiş ülkelerdeki makine üreticilerinin hızla büyüyen

Asya pazarına girmelerini sağlayan fason üreticilerinin üretim teknikleri ve kalite kontrol

konularında kuvvetli oldukları bilinmektedir. Ar-Ge ve ürün geliştirme kapasiteleri düşük olan

fason üreticilerin satış, pazarlama ve servis ağı kurmalarına gerek bulunmamaktadır. Fason

üretim yapan makine üreticileri zaman zaman kendi markalarıyla da üretim yapmaktadırlar.

Kendi markasıyla üretim yapma kabiliyetine sahip olan makine üreticilerinin, fason üretim

aşamasında kazandıkları üretim ve kalite kontrol üstünlükleri sayesinde hızlı yükselenler

kategorisine geçebildikleri görülmektedir.

Yenilikçi KOBİ’ler: Yenilikçi KOBİ’ler isimden de anlaşılacağı üzere küresel liderler ve fason

üreticilerden ölçek olarak daha küçüktür. Bu grupta yer alan firmalar Almanya ve İtalya gibi

makine sektöründe öncü olan gelişmiş ülkelerde ve Türkiye ve Brezilya gibi yükselen piyasa

ekonomilerinde yer alırlar. Bu grubun gelişmiş ülkelerdeki temsilcileri küresel pazarlarda son

derece başarılı bir biçimde tutunabilmektedirler. Bulundukları endüstriyi dönüştüren yeniliklerin

zaman zaman gelişmiş ülkelerdeki yenilikçi KOBİ’lerden çıktığı görülmektedir. Ancak, bu

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

grubun gelişmekte olan ülkelerdeki temsilcilerinin göreli rekabet güçlerinde sorunlar

bulunmaktadır. KOBİ ölçeğinde olsalar da bünyelerinde Ar-Ge’ye önem verirler. Sayıları az da

olsa Ar-Ge yapabilen mühendis çalıştırırlar. İleri teknolojili komponentleri yurt dışından ithal

etmek zorunda olan yenilikçi KOBİ’lerin Ar-Ge faaliyetleri genellikle makine performansını

iyileştirmeye yöneliktir. Yapılan yenilikler, müşterilerin karşılaştıkları problemleri çözmeye

yöneliktir. Bulundukları pazarda tanınan bir marka olmakla birlikte yurt dışı pazarlarda bilinen

bir marka değildirler. Gelişmiş olanlarının yurt dışında bir bayi ağı oluşturduğunu daha az

gelişmiş olanların ise dış pazarlarda doğrudan müşteriye satış yapma yolunu tercih ettikleri

görülmektedir. Bu grupta yer alan ve bayi ağı bulunmayan firmaların ihracat performansları çoğu

zaman istikrarlı bir görünüme sahip değildir. Finansmana erişim gelişmiş ülkelerdeki yenilikçi

KOBİ’ler için önemli bir problemdir. İşletme sermayesi eksikliği nedeniyle Ar-Ge faaliyetleri

gerçekleştirilememekte, etkili bir satış ve pazarlama stratejisi uygulanamamaktadır. Lojistik bu

grupta yer alan firmalar için önemli bir problem değildir. Yüksek hacimli üretim yapmadıkları ve

ürünün nakliyesi çoğunlukla müşteri tarafından üstlenildiği için lojistik bir rekabet gücü

dezavantajı değildir. Yurt dışındaki müşterilere satış sonrası destek ve bakım hizmetleri yenilikçi

KOBİ’nin bulunduğu ülkeden yurt dışına eleman göndermek suretiyle gerçekleştirilmektedir.

Takipçi KOBİ’ler: Makine üreticileri arasında rekabet gücü en düşük olan grup takipçi

KOBİ’lerdir. Bu kategoride yer alan şirketlerin ağırlıklı olarak gelişmekte olan ülkelerde yer

aldıkları görülmektedir. Yenilikçi KOBİ ve/ya hızlı yükselen gruplarındaki firmaların geliştirdiği

yenilikçi ürünlerin benzerlerini üreterek ayakta kalmaya çalışırlar. Teknolojik komponentlerin

tamamını dışarıdan temin eden takipçi KOBİ’lerin üretim biçimleri şekil verdikleri demir ve

çelik ürünlerine elektronik komponentleri entegre etmek olarak özetlenebilir. İhracattan ziyade iç

pazar odaklı bir satış stratejisine sahip olan bu işletmelerin üretim ve ürün tasarlama anlamında

yeterli düzeyde kabiliyetleri bulunmaktadır. Ancak, Ar-Ge faaliyeti yok denecek kadar az, satış

ve pazarlama kabiliyetleri ise son derece sınırlıdır. Bulundukları bölgede yer alan sanayi

işletmelerinin kullandığı makinelerin üretimine odaklanan bu işletmeler, aracılar vasıtasıyla

zaman zaman ihracat da yapabilmektedir. Ancak, ihracatta süreklilik bu firmalarda çoğu zaman

gözlenmemektedir. Lojistik bu kategorideki firmalar için çoğu zaman bir engel değildir.

Finansmana erişimin ise ülkedeki şartlara da bağlı olarak ciddi bir engel teşkil etmesi söz konusu

olabilmektedir. Bu tip firmaların büyümelerinin önündeki temel engellerin başında finansmana

erişim, satış ve pazarlama kapasitesindeki eksiklik ve şirket içi iş süreçlerinin olması gerektiği

gibi tanımlı olmaması gelmektedir.

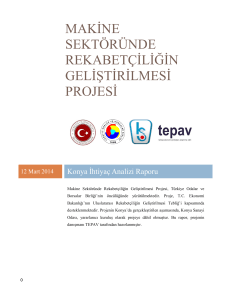

Makine üreticilerinin makine üretimi değer zincirinde güçlü ve zayıf oldukları halkalar,

üreticilerin dâhil oldukları, yukarıda ana hatlarıyla açıklanan, kategorilere bağlı olarak

değişmektedir. Makine üretimi değer zinciri Ar-Ge, ürün geliştirme, tedarik, üretim, satış ve pazarlama

ve servis halkalarından oluşmaktadır. Makine üreticisi kategorilerinin değer zincirinde güçlü ve zayıf

oldukları kategoriler Şekil 1’de gösterilmektedir. Küresel liderlerin değer zincirinin tüm halkalarında

kuvvetli oldukları, takipçi KOBİ’lerin ise tüm halkalarda ciddi zayıflıklarının bulunduğunu söylemek

mümkündür. Hızlı yükselenlerin makinelerde kullanılan teknolojik komponentleri üretememeleri

nedeniyle değer zincirinin tedarik ve kendilerine ait bir küresel satış ve pazarlama ağı kuramadıkları için

satış ve pazarlama aşamalarında zayıf oldukları görülmektedir. Yenilikçi KOBİ’lerin ise hızlı

yükselenler kadar olmasa da değer zinciri halkalarında gelişme gösterdikleri görülmektedir.

5

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Şekil 1: Makine üreticisi türleri ve üreticilerin değer zinciri halkalarındaki rekabet güçleri

İşletme türleri

Özellikleri

Güçlü

1

1

•

•

•

•

•

Teknolojiyi ilk önce geliştirenler

Kalitede öncü, fiyat rekabetinde zayıf

Ar-Ge kapasitesi en yüksek olanlar

Küresel bir değer zinciri yönetirler

Küresel bir satış ve servis ağları vardır

Hızlı yükselenler

•

•

•

•

•

Küresel liderlerin en önemli rakipleri

Yüksek kaliteli ve rekabetçi fiyatla üretim

Ar-Ge kapasiteleri hızla gelişmektedir

Değer zincirleri halen yereldir

Küresel bir bayi ağına sahiptir

Fason üreticiler

•

•

•

•

•

Küresel liderlere üretim yaparlar

Son kullanıcıya doğrudan satışları sınırlıdır

Üründen çok süreç iyileştirmeye odaklanırlar

Yerel bir değer zinciri içindedirler,

Satış örgütlenmeleri zayıftır

Yenilikçi KOBİ’ler

• Hızlı yükselen firmaların en önemli rakipleri

• Makul kalite düzeyinde, rekabetçi fiyata üretim

• Sınırlı da olsa Ar-Ge’ye önem verirler; trendleri

takip ederler

• Satış ve pazarlama ağları nispeten sınırlıdır,

sınırlı sayıda ülkede bayileri vardır

Küresel liderler

2

3

4

5

Takipçi KOBİ’ler

•

•

•

•

•

Düşük kaliteli, rekabetçi fiyatla üretim

Ar-Ge faaliyetleri sınırlıdır/yoktur

Endüstrideki mevcut eğilimleri geriden takip

Satış örgütlenmeleri zayıftır

İhracat çok sınırlıdır, varsa da istikrarsızdır

Orta

2

4

Zayıf

3 5

Ar-Ge

Ürün

geliştirme

Tedarik

Üretim

Satış ve

pazarlama

Servis

Makine üreticilerinin gelişimi takipçi KOBİ kategorisinden küresel liderlere doğru olmaktadır.

Gelişme sürecinde atlanabilecek tek aşama fason üreticiler kategorisidir. Büyüyen bir makine firmasının,

yenilikçi KOBİ statüsünden, fason üretici kategorisini atlayarak, doğrudan hızlı yükselenler kategorisine

geçişi mümkündür. Sanayileşerek kalkınan ve benzer gelir seviyesindeki diğer birçok ülkenin aksine

sanayinin ekonomi içindeki payının halen yüksek olduğu başta Almanya, Japonya ve İsviçre gibi

ülkelerdeki ekonomik istikrarın sağlanmasında küresel liderler kategorisindeki işletmeler önemli bir rol

oynamaktadır. Önümüzdeki dönemde ABD’nin de makine sektöründeki azalan ağırlığını arttıracağını

söylemek mümkündür. Kaya gazı devrimiyle birlikte azalan enerji maliyetleri ve yatırım ortamında

yapılan reformlar neticesinde Asya’da üretimlerine devam eden ABD’li makine üreticilerinin yeniden

ABD’ye döneceğine dair tahminler yapılmaktadır1. Türkiye’nin de kişi başı gelirde bu ülkeleri

yakalayabilmesi için küresel liderler kategorisinde şirketlerinin olması gerekmektedir.

Türkiye Cumhuriyeti Ekonomi Bakanlığı’nın destekleriyle gerçekleştirilen bu projeye

Eskişehir’den dâhil olan 12 işletmeye Uluslararası Rekabetçiliğin Geliştirilmesi Tebliğ’i

kapsamında verilecek desteklerin, firmaların makine üretim değer zincirindeki aksaklıklarını

gidermelerine ve bir üst kategoriye geçmelerine katkı sunması amaçlanmaktadır. Eskişehir’den

projeye dâhil olan işletmelerin birkaçı yenilikçi KOBİ, diğerleri ise takipçi KOBİ statüsünde yer

1

Daniel Yergin, “The Global Impact of US Shale”, Project Syndicate, http://goo.gl/d9j9w8 (15 Ocak 2014 tarihinde erişildi).

6

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

almaktadır. Çalışmanın bundan sonraki bölümünde Eskişehir’deki takipçi ve yenilikçi KOBİ’lerin

faaliyet gösterdikleri ortam analiz edilmektedir. Bu firmaların özellikleri, 2010-2012 dönemindeki

performansları ve değer zinciri analizleri ilerleyen bölümlerde yapılmaktadır.

7

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

DIŞ ÇEVRE ANALİZİ

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi’nin Eskişehir aşamasında yer alan firmaların

mevcut durumlarını ve bu firmaların daha rekabetçi olabilmeleri için geliştirmeleri gereken yönlerini

tespit etmeden önce nasıl bir ortamda faaliyet gösterdiklerinin incelenmesi gerekmektedir. Çalışmanın

bu bölümünde firmaların bulundukları ilin, yani Eskişehir’in genel yapısı incelenecektir. Eskişehir’deki

sosyoekonomik durum, Eskişehir, Bursa ve Bilecik’i içeren TR41 Bölgesi ve Türkiye geneli ile

karşılaştırmalı olarak incelenecektir. Buna ek olarak, Eskişehir’in sanayi ve dış ticaret yapısı analiz

edilecektir.

Eskişehir’in sosyoekonomik yapısının analizi

Kalkınma Bakanlığı’nın “İllerin Sosyoekonomik Gelişmişlik Sıralaması (SEGE)-2011”

çalışmasına göre Eskişehir, 81 il içinde 7. sırada yer almaktadır. SEGE-2011 çalışmasında,

demografi, eğitim, sağlık, istihdam, rekabetçi ve yenilikçi kapasite, mali kapasite, erişilebilirlik ve

yaşam kalitesi olmak üzere 8 alt kategoride, toplam 61 değişken kullanılarak illerin gelişmişlik düzeyi

ölçülmüştür. Bu ölçümler sonucunda il sıralamaları yapılarak, aynı özelliklere sahip il grupları

belirlenmiştir. Buna göre Türkiye, 1. grup en gelişmiş illeri gösterecek şekilde, 6 gruba ayrılmış ve

Eskişehir; İstanbul, Ankara, İzmir, Kocaeli, Antalya, Bursa ve Muğla’nın yer aldığı 1. kademe gelişmiş

iller arasında yer almıştır. Eskişehir, nüfus yoğunluğu yüksek olmayan illerimizdendir. Nüfus büyüklüğü

bakımından 81 il içerisinde 25. sırada olan il, nüfus yoğunluğu bakımından ise 44. sıradadır. TR41

Bölgesi’nin 3. ili olan Bilecik ise 81 il içinde 27. sırada olup, 3. kademe gelişmiş iller arasında yer

almaktadır.

Eskişehir, nüfus yoğunluğu yüksek olmayan illerimizdendir. TR41 Bölgesi’nin nüfusu 2012 Adrese

Dayalı Nüfus Kayıt Sistemi sonuçlarına göre 3.682.037 kişidir. Bunun yüzde 21’i Eskişehir’de

yaşamaktadır. Bölgenin, Türkiye’nin toplam nüfusu içindeki payı yüzde 4,87, Türkiye’nin

yüzölçümünden aldığı pay ise yüzde 3,71’dir. Bu durum, TR41 Bölgesi’nin nüfus yoğunluğunun

Türkiye ortalamasının oldukça ilerisinde olduğunu göstermektedir. Türkiye’nin nüfus yoğunluğu km2

başına 98 kişi iken, bölgenin nüfus yoğunluğu km2 başına 129 kişidir. Ancak bunun nedeni TR41

Bölgesi’nde yer alan Bursa ilinin nüfus yoğunluğunun çok yüksek olmasıdır (km2 başına 258). Çünkü

Eskişehir 789.750 kişilik nüfusu ile 81 il içerisinde 25. ve km2 başına 57 kişilik nüfus yoğunluğu ile 44.

sırada yer almaktadır.

Eskişehir’deki kentleşme oranı, Türkiye ortalamasının üzerindedir. Bölge, nüfusun il/ilçe merkezi

ve belde/köylerdeki yerleşimi bakımından incelendiğinde Türkiye ortalamasına kıyasla çok daha yüksek

bir kentleşme oranına sahip olduğu görülmektedir. Türkiye’de il/ilçe merkezindeki nüfusun toplam

nüfus içindeki payı yüzde 77,3 iken, bölgede bu oran yaklaşık yüzde 89’dur. Bu durum, Eskişehir ve

Bursa’nın yüzde 90 civarında kentleşme oranlarına sahip olmasından kaynaklanmaktadır. Ancak

bölgenin diğer ili olan Bilecik’te şehirleşme oranı Türkiye ortalamasının gerisinde olup, nüfusun

yaklaşık yüzde 76’sının il/ilçe merkezlerinde yaşadığı görülmektedir.

Eskişehir, çalışma çağındaki nüfus bakımından Türkiye ortalamasının üzerindedir. Türkiye

genelindeki dağılım ile karşılaştırıldığında TR41 Bölgesi’nin daha yaşlı bir nüfusa sahip olduğu

söylenebilir. Bölge nüfusunun yaklaşık beşte birini 0-15 yaş arası genç nüfus oluştururken, 60 yaş üstü

nüfusun payı yaklaşık yüzde 12’dir. Türkiye genelindeki oranlar ise sırasıyla dörtte bir ve yüzde 11’dir.

Bölge illerine ayrı ayrı bakıldığında da benzer bir dağılım görülmektedir. Bölgenin genelindeki genç

8

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

nüfusun, Türkiye’deki toplam genç nüfus içindeki payı yüzde 4,17 olup, bu pay bölgenin toplam nüfus

içindeki yüzde 4,87’lik payının altındadır. Eskişehir’deki genç nüfus ise Türkiye’deki toplam genç

nüfusun yüzde 1’ine denk gelmekte olup, bu oran ilin Türkiye’nin toplam nüfusu içindeki payının

altında kalmaktadır. Bir başka şekilde söylemek gerekirse, Türkiye’nin genelinde nüfusun yaklaşık

dörtte biri 0-15 yaş aralığında iken, Eskişehir’de nüfusun yaklaşık beşte biri bu yaş aralığındadır. Bursa

ve Bilecik’in genç nüfus oranları için de aynı durumun geçerli olup, Bursa’nın genç nüfusu yüzde 21,

Bilecik’in genç nüfusu ise yüzde 18 seviyesindedir. Bunun aksine bölgedeki 15 yaş üstü nüfusun, bu yaş

aralığındaki toplam nüfustan aldığı pay yüzde 5’in üzerindedir. Eskişehir’de çalışma çağındaki nüfus,

ilin toplam nüfusunun yaklaşık yüzde 78’ini oluşturmaktadır. Bölgenin diğer iki ilinde bu oran

Eskişehir’den biraz yüksek olsa da bölgede yer alan üç il de çalışma çağındaki nüfus bakımından

Türkiye ortalamasının üzerindedir.

Eskişehir, kayıtlı istihdam yaratma performansı bakımından Türkiye ortalamasının ilerisinde olsa

da, TR41 Bölgesi’nin bu göstergedeki yüksek performansı esas olarak Bursa’dan

kaynaklanmaktadır. Türkiye’nin toplam nüfusundaki payı yüzde 4,87 olan TR41 Bölgesi’nin,

Türkiye’deki kayıtlı istihdamın yüzde 6,72’sine sahip olması, bölgedeki kayıtlı istihdam yaratma

performansının Türkiye ortalamasına göre çok daha yüksek olduğu anlamına gelmektedir. Her ne kadar

Eskişehir ve Bilecik’teki kayıtlı istihdam rakamları Türkiye ortalamasından iyi olsa da, bölgenin başarısı

önemli ölçüde Bursa’dan kaynaklanmaktadır. Toplam nüfustaki payı 3,55 olan ilin, Türkiye’deki toplam

kayıtlı istihdamdan aldığı pay 4,22’dir. Eskişehir’in toplam nüfustaki payı yüzde 1 düzeyinde iken,

kayıtlı istihdamdan aldığı pay yaklaşık yüzde 1,2’dir. Bilecik’te ise bu oranlar sırasıyla, yüzde 0,27 ve

yüzde 0,34’tür. Bununla birlikte, illerin istihdam performansı ile ilgili daha ayrıntılı bir değerlendirme

yapmak, veri eksikliği nedeni ile mümkün değildir.

Eskişehir, hem Türkiye ortalamasına göre hem de TR41 Bölgesi’ne göre daha yüksek bir okuryazarlık oranına sahiptir. Nitelikli emek olarak özetlenebilecek beşeri sermayenin bölgedeki

durumunu ortaya koyabilmek için ele alınması gereken göstergelerden biri eğitim düzeyidir. Okuma

yazma durumuna göre nüfus verileri incelendiğinde, 2012 yılında Türkiye’de 6 yaşın üzerinde okuma

yazma bilmeyen nüfusun, 6 yaşın üstündeki nüfus içindeki payının yüzde 4,2 olduğu görülmektedir.

Aynı oran TR41 Bölgesi’nde 3,21, Eskişehir’de ise 2,53’tür. Bu oranlar Eskişehir’de okur-yazarlığın

Türkiye ortalamasının üzerinde olduğunu göstermektedir. Eskişehir’in yanı sıra Bursa ve Bilecik de

okur-yazarlık kriterine göre Türkiye ortalamasından daha iyi seviyededir. Bu illerde okur-yazar olmayan

nüfusun 6 yaş üstü nüfus içindeki payı sırasıyla, yüzde 3,44 ve yüzde 2,82’dir. Eskişehir’de okuryazarlığın cinsiyete göre nasıl değiştiğine bakıldığında ise Türkiye genelinden çok farklı olmayan bir

tablo ile karşılaşılmaktadır. İlde okuma-yazma bilmeyen kadın nüfusun oranı yüzde 4,3 seviyesinde

iken, aynı oran erkeklerde yüzde 0,75’tir. Her ne kadar ilde okuma-yazma bilmeyen kadın sayısı,

erkeklerden fazla olsa da, Eskişehir’de okuma-yazma bilmeyen kadınların oranının Türkiye genelinin

gerisinde olduğunu belirtmek gerekir. Benzer bir dağılım bölgenin diğer illeri için de geçerlidir.

Nitelikli işgücü bulma hususunun firmaların rekabet gücü açısından engel teşkil ettiği

Eskişehir’de, Anadolu Üniversitesi Açık Öğretim Fakültesi’nin etkisiyle, üniversiteleşme oranı

Türkiye ortalamasının çok ilerisindedir. Eğitime ilişkin bir diğer önemli gösterge de eğitim

kurumlarında öğrenim gören nüfustur. Hem bölge genelinde hem de Eskişehir’de okul öncesi eğitim

gören öğrencilerin sayısının Türkiye’deki toplam okul öncesi eğitim gören öğrenci sayısına oranı; bölge

ve ilin nüfusunun, ülke nüfusundaki paylarının gerisindedir. Okul öncesi eğitimdeki durumun benzeri ilk

ve ortaöğretimde öğrenim görenlerin oranı açısından da söz konusudur.2 Öte yandan Eskişehir’de

2

Eskişehir’in üniversiteleşme oranının yüksek olmasında, Anadolu Üniversitesi Açık Öğretim Fakültesi’nin etkisi olduğu, bu

nedenle Eskişehir’in istisna teşkil ettiği dikkate alınmalıdır.

9

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

üniversiteleşme oranı Türkiye ortalamasının çok ilerisindedir. Ancak Eskişehir’in üniversiteleşme

oranının yüksek olmasında, Anadolu Üniversitesi Açık Öğretim Fakültesi’nin etkisi olduğu, bu nedenle

Eskişehir’in istisna teşkil ettiği dikkate alınmalıdır. Eskişehir’de eğitime ilişkin diğer göstergelerin,

bölgenin genelinde ise eğitime ilişkin tüm göstergelerin Türkiye ortalamasının gerisinde olması, ilde ve

bölgede nitelikli işgücü bulmanın ne denli ciddi bir sorun olduğunu göz önüne sermektedir.

Eskişehir, sağlık göstergeleri bakımından Türkiye ortalamasından ilerisindedir. Beşeri sermayeye

ilişkin değerlendirme açısından önem taşıyan bir diğer unsur sağlık hizmetlerindeki durumdur. Bölgenin

sağlık göstergelerindeki performansının, genel olarak Türkiye ortalamasından daha iyi olduğunu

söylemek mümkündür. Bölge hastanelerindeki yatak sayısı ile sağlık personeli sayılarının, Türkiye

toplamlarından alınan pay sırasıyla yüzde 5,2 ve yüzde 5’tir. Bölge genelindeki performansın Türkiye

ortalamasına göre daha iyi olması önemli ölçüde Eskişehir’in bölge genelini olumlu etkilemesinden

kaynaklanmaktadır. Hastanelerde yüz bin kişi başına düşen yatak sayısı Türkiye genelinde 265 ve

bölgede 282 iken, Eskişehir’de bu sayı 442 düzeyindedir. İl, hastane sayısı bakımında da Türkiye

ortalamasının ilerisinde olup, eğitim göstergelerinde olduğu gibi sağlık göstergelerinde de hem bölge

hem de Türkiye ortalamasına kıyasla daha olumlu bir görünüm sergilemektedir. İldeki sağlık

personelinin yapısını incelemek gerekirse toplam personelin yaklaşık yüzde 23’ünün hekim olduğu ve

Türkiye’deki hekimlerin yaklaşık yüzde 1,2’sinin Eskişehir’de bulunduğu görülmektedir. Bu hekimlerin

yüzde 57’si ise uzman hekim statüsündedir.

Eskişehir, ihracat performansı bakımından 81 il içinde 18. sıradadır. Ancak ihracat düzeyi olarak

bakıldığında ildeki ihracatın Türkiye ortalamasının gerisinde kaldığı görülmektedir. Türkiye

ortalaması yaklaşık 2 milyon dolar iken, ilin 2013 yılı ihracatı 1 milyon doların altında kalmıştır.

Bölgenin dünya ile entegrasyon düzeyine ilişkin değerlendirme yapabilmek için bölgeyi dış ticaret

performansına göre incelemek yerinde olacaktır. Ancak çalışmanın ilerleyen bölümlerinde Eskişehir’in

dış ticaretine yönelik ayrıntılı bir değerlendirme yapılacağı için, bu bölümde bölgenin ve ilin dış ticaret

göstergeleri ile ilgili genel saptamalar yapılacaktır. Bölge, dış ticaretteki performansı açısından

Türkiye’nin oldukça ilerisindedir. Bölgenin Türkiye’nin toplam ihracatından aldığı pay yüzde 8,7 iken,

ithalattaki payı yüzde 4,6’dır. İhracattaki yüksek oran Bursa’nın ihracat performansından

kaynaklanmaktadır. Ülke ihracatının yaklaşık yüzde 8,1’i Bursa’da yapılmaktadır. Dış ticaret hacmi

bakımından da Bursa, 81 il içerisinde İstanbul ve Kocaeli’nin ardından gelerek 3. sırada yer almaktadır.

Ancak Eskişehir aynı kritere göre 18. sıradadır. Bölgenin diğer ili olan Bilecik ise hayli gerilerde olup

41. sıradadır. Bu göstergeler Eskişehir’in dünya ile entegre olmak hususunda yeterince başarılı bir

performans sergileyemediği anlamına gelmektedir.

Eskişehir, yenilikçilik performansı bakımından Türkiye ortalamasından daha iyi bir performansa

sahiptir. Patent sayıları incelendiğinde, TR41 Bölgesi’nin yenilikçilik performansının yüksek olduğu

görülmektedir. Bölgedeki patent başvuru sayısı, Türkiye’deki toplam başvuru sayısının yüzde 8,6’sıdır.

Ancak bölgenin patent başvuruları hususundaki yüksek performansı yine Bursa’dan kaynaklanmaktadır.

Türkiye’deki toplam patent başvurularının yaklaşık yüzde 7’si Bursa’da yapılmaktadır. Eskişehir ise 81

il içinde 11. sıradadır. İlde 2013 yılında 68 adet patent başvurusu gerçekleşmiştir. Buna karşın Bilecik,

bölgenin diğer iki iline kıyasla çok geride kalmış ve 2013 yılında ilde yalnızca 3 adet patent başvurusu

yapılmıştır.

10

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Tablo 1: TR41 Bölgesi ve illerinin sosyoekonomik durumu

Veriler

TR41

Bursa, TR411 TR412

TR413

Eskişehir, Bursa Eskişehir Bilecik

Bilecik

Yıl

Kaynak

Nüfus ve Demografi

Nüfus

İl/ilçe merkezinde yaşayan nüfusun toplam nüfusa oranı

Yüzölçümü (göller dahil)

0-15 yaş aralığındaki nüfus

15-60 yaş aralığındaki nüfus

60 yaş üstü nüfus

Okuma yazma bilen nüfus

4.87%

88.75%

3.71%

4.17%

5.05%

5.43%

5.00%

3.55%

89.35%

1.39%

3.19%

3.67%

3.72%

3.62%

1.04%

90.01%

1.77%

0.77%

1.10%

1.35%

1.10%

0.27%

75.91%

0.55%

0.21%

0.28%

0.35%

0.29%

2012

2012

2002

2012

2012

2012

2012

TÜİK

TÜİK

TÜİK

TÜİK

TÜİK

TÜİK

TÜİK

5.67%

3.65%

1.21%

0.34%

2011 (il

bazında

2001)

TÜİK

5.14%

5.72%

4.09%

4.22%

-

1.19%

-

0.31%

-

2012

Aralık 2013

2012

TÜİK

SGK

TÜİK

4.42%

4.09%

4.70%

4.29%

3.25%

3.13%

3.47%

3.23%

0.91%

0.76%

0.97%

0.83%

0.26%

0.21%

0.26%

0.23%

2012

2012

2012

2012

TÜİK

TÜİK

TÜİK

TÜİK

50.37%

1.08%

49.06%

0.23%

2012-2013

ÖSYM

3.53%

47.73%

3.45%

1.05%

1.08%

1.40%

2.33%

46.43%

1.93%

0.14%

0.22%

0.12%

2012-2013

2012-2013

2012-2013

ÖSYM

ÖSYM

ÖSYM

4.96%

4.38%

5.19%

3.32%

2.70%

3.30%

1.39%

1.28%

1.74%

0.26%

0.40%

0.15%

2012

2012

2012

TÜİK

TÜİK

TÜİK

4.60%

8.70%

4.24%

8.08%

0.28%

0.55%

0.07%

0.07%

2013

2013

TÜİK

TÜİK

3.12%

5.93%

5.11%

1.29%

0.17%

3.58%

1.23%

4.63%

1.23%

0.60%

1.14%

0.29%

2012

2012

2013

TÜİK

TÜİK

TÜİK

Milli Gelir

Gayri Safi Katma Değer/GSYH oranı*

İşgücü

İşgücü

Kayıtlı istihdam

İşsiz sayısı

Eğitim

Okul öncesi eğitim gören öğrenci sayısı

İlköğretimdeki öğrenci sayısı

Ortaöğretimdeki öğrenci sayısı

Toplam öğrenci sayısı (Okul öncesi,ilk ve ortaöğretim)

Üniversitelerde öğrenim gören öğrenci sayısı (önlisans ve

lisans)

Üniversitelerde öğrenim gören öğrenci sayısı (lisansüstü)

Üniversitelerde öğrenim gören öğrenci sayısı (Toplam)

Üniversitelerde görevli akademik eleman sayısı

Sağlık

Sağlık personeli sayısı

Hastane sayısı

Hastanelerdeki yatak sayısı

Dış Ticaret

İthalat

İhracat

Ulaştırma

Karayolları uzunluğu (Devlet,il,köy yolu)

Demiryolu uzunluğu

Motorlu taşıt sayısı

*İllerin milli gelir içindeki paylarının toplamının bölgenin Türkiye'nin milli geliri içindeki payına eşit olmamasının nedeni,

il verileri ile bölge verilerinin aynı yıla ait olmamasıdır.

11

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Veriler

TR41

Bursa, TR411 TR412 TR413

Eskişehir, Bursa Eskişehir Bilecik

Bilecik

Yıl

Kaynak

TÜİK

TÜİK

TÜİK

TÜİK

Türk Patent

Enstitüsü

Diğer Göstergeler

Elektrik tüketimi

İş kayıtlarına göre girişim sayıları

Toplam turist konaklama sayısı

Tarımsal üretim değeri (Bitkisel,hayvansal)

6.49%

4.84%

2.03%

3.19%

4.69%

3.68%

1.65%

2.02%

1.18%

0.93%

0.36%

0.80%

0.61%

0.23%

0.02%

0.36%

2012

2012

2013

2012

Patent başvuru sayısı

8.55%

6.98%

1.50%

0.07%

2013

TR41 Bölgesi’nde üretilen katma değerin artış hızı, Türkiye genelinin ilerisindedir. Bölgenin

Türkiye’nin toplam katma değeri içindeki payı 2004 yılından bu yana dalgalı bir seyir izlemiş olsa da

2004 yılından 2011 yılına kadar yüzde 6,3 olan payını yüzde 6,4’e çıkarabilmiş ve böylelikle İstanbul,

Ankara ve İzmir’den sonra Türkiye’nin katma değerine en fazla katkı sağlayan 4. bölge olmuştur.

Bölgesel katma değerin sektörel dağılımına bakıldığında, hizmetler sektörünün yüzde 53,4 olan payının,

yüzde 64 olan Türkiye ortalamasının gerisinde olduğu görülmektedir. Benzer şekilde bölge, tarım

sektöründe de Türkiye ortalamasının gerisinde kalmaktadır. Türkiye genelinde yüzde 9 olan tarım

sektörü payı, bölgede yüzde 5,6 düzeyindedir.

Bölge, sanayi sektörünün gayrisafi katma değerdeki payı bakımından ilk sıradadır. Bölgedeki

ekonomik faaliyetlerin yaklaşık yarısı hizmetler sektöründe gerçekleştiriliyor olsa da, sanayi sektörünün

bölge ekonomisine olan katkısı çok önemli bir seviyededir. Sektörün gayrisafi katma değerdeki payı

Türkiye genelinde yüzde 27 seviyesinde iken bölgede bu oran yüzde 41 civarında olup, ortalamanın çok

üzerindedir. Ancak sanayi sektörü 2004 yılından bu yana yaklaşık 1 yüzde puanlık değer kaybı

yaşamıştır. Hizmetler sektörünün payı ise 3,5 yüzde puan artarak bölge ekonomisinde biraz daha belirgin

hale gelebilmiştir. Bunun aksine tarım sektöründe 2004 yılında sonra 2,3 yüzde puanlık bir azalma söz

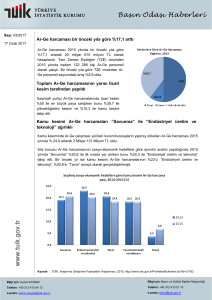

konusu olmuştur (Şekil 2: TR41 Bölgesi’nin brüt katma değer üretimi değerlendirmesi).

TR41 Bölgesi’nin çalışan başı katma değer seviyesi, bölgenin Türkiye’nin en zengin bölgesi olan

İstanbul’a yakınsama performansı bakımından diğer bölgelere göre daha ileride olduğunu

göstermektedir. 26 Düzey-2 bölgesini yakınsama performansına göre sıraladığımızda, TR41

Bölgesi’nin, Tekirdağ, Kırklareli ve Edirne’nin yer aldığı TR21 Bölgesi’nin ardından geldiği ve 8. sırada

olduğu görülmektedir (Şekil 2: TR41 Bölgesi’nin brüt katma değer üretimi değerlendirmesi).

Çalışan başına katma değerdeki gelişmenin aksine, bölgenin kişi başı katma değer seviyesinde

İstanbul’a yakınsama performansı diğer bölgelerin gerisindedir. Bölge, İstanbul’a yakınsama

kriterine göre 20. sırada olup, Ankara’nın ardından gelmektedir. Ancak bunun nedeni, bölgenin zaten

İstanbul’a yakın bir performans sergilemesidir. 2004 yılından bu yana dalgalı bir seyir izlemiş olmakla

birlikte, bölgenin 2011 yılındaki kişi başı katma değer seviyesi, İstanbul’un kişi başı katma değer

seviyesinin yaklaşık yüzde 88’ine denk gelmektedir. Bunun yanı sıra bölgenin Türkiye’nin ortalama

gayrisafi katma değerinden çok daha fazla katma değer ürettiğinin de vurgulanması gerekmektedir.

12

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Bölgede yaratılan katma değerin, Türkiye ortalamasına oranının yüzde 100’ün üzerinde olması, ülke

ekonomisine bölgeden yapılan katkının önemli boyutlarda olduğunu kanıtlar niteliktedir. Sanayi

sektöründeki ekonomik faaliyetlerin büyük ölçüde bu bölgede, özellikle de Bursa’da gerçekleşiyor

olmasının etkisiyle bu sonucun ortaya çıktığı söylenebilir.

Şekil 2: TR41 Bölgesi’nin brüt katma değer üretimi değerlendirmesi

Kaynak: TÜİK Bölgesel İstatistikler

TR41 Bölgesi, kişi başı reel katma değeri 2007-2011 döneminde azalan tek bölge olmuştur.

Bölgenin kişi başı reel katma değeri 2007 yılında 10.437 TL iken, 2011 yılında 10.196 TL’ye

gerilemiştir. Bu durum bölgenin Türkiye’nin en yüksek kişi başı reel katma değerine sahip olan

İstanbul’dan ıraksaması sonucunu beraberinde getirmiştir. Bölgelerin kişi başı reel katma değerleri,

İstanbul’un yüzdesi olarak hesaplandığında, TR41 Bölgesi’nin 2007 yılında yüzde 90,4 ile ilk sırada

olduğu, ancak 2011 yılında 2,2 yüzde puan kaybederek 3. sıraya gerilediği görülmektedir (Şekil 3: Kişi

başı katma değer karşılaştırması (2007-2011).

13

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Şekil 3: Kişi başı katma değer karşılaştırması (2007-2011)

Kişi başı reel katma değer (bin TL, 2011)

11.566

10.994

10.240

10.196

10.017

9.657

8.529

7.576

7.277

7.274

7.079

6.080

5.994

5.985

5.743

5.650

5.629

5.588

4.985

4.980

4.865

4.139

3.896

3.568

3.348

2.956

Kişi başı reel katma değerin değişimi

(İstanbul’un %’si olarak, 2007-2011)

İstanbul

Kocaeli, Sakarya, Düzce, Bolu, Yalova

Ankara

Bursa, Eskişehir, Bilecik

Tekirdağ, Edirne, Kırklareli

İzmir

Antalya, Isparta, Burdur

Balıkesir, Çanakkale

Aydın, Denizli, Muğla

Zonguldak, Karabük, Bartın

Manisa, Afyon, Kütahya, Uşak

Adana, Mersin

Kırıkkale, Aksaray, Niğde, Nevşehir, Kırşehir

Konya, Karaman

Samsun, Tokat, Çorum, Amasya

Kayseri, Sivas, Yozgat

Trabzon, Ordu, Giresun, Rize, Artvin, Gümüşhane

Kastamonu, Çankırı,Sinop

Hatay, Kahramanmaraş, Osmaniye

Erzurum, Erzincan, Bayburt

Malatya, Elazığ, Bingöl, Tunceli

Gaziantep, Adıyaman, Kilis

Mardin, Batman, Şırnak, Siirt

Şanlıurfa, Diyarbakır

Ağrı, Kars, Iğdır, Ardahan

Van, Muş, Bitlis, Hakkari

0,0

6,1

2,7

-2,2

5,1

4,0

0,8

8,0

0,5

0,0

6,8

1,6

5,7

3,3

4,6

2,3

1,6

2,0

4,6

6,1

4,5

3,8

7,3

4,6

4,2

2,8

Kaynak: TÜİK Bölgesel İstatistikler, TEPAV analizleri

Kişi başı katma değer, bölgedeki refah seviyesi hakkında bir fikir verse de, verimlilik düzeyiyle

ilgili bilgi vermemektedir. Verimlilik karşılaştırması yapabilmek için çalışan başına katma değer

düzeyleri incelenmelidir. Buna göre TR41 Bölgesi, kişi başı reel katma değerdekinin aksine çalışan başı

katma değer performansı diğer bölgelere kıyasla daha iyi bir konumda olup, 26 bölge içinde 8. sıradadır

(Şekil 4: Çalışan başı katma değer karşılaştırması (2004-2011). Pek çok bölge 2004-2011 döneminde

verimlilik kaybı yaşarken, TR41 Bölgesi’nin verimliliğinde yaklaşık 20 yüzde puanlık artış gözlenmiştir.

Bölgenin çalışan başı katma değeri 2004 yılında 24.904 TL iken, 2011 yılında 29.979 TL’ye

yükselmiştir. Aynı dönemde Türkiye genelindeki çalışan başı katma değer ise yaklaşık yüzde 11

düzeyinde büyümüştür. Bölgedeki çalışan başı katma değerin, verimliliğin en yüksek olduğu

İstanbul’daki çalışan başı katma değere oranının 2004-2011 döneminde 4,1 yüzde puan artarak, 2011’de

yüzde 80,1’e çıktığı görülmektedir.

14

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Şekil 4: Çalışan başı katma değer karşılaştırması (2004-2011)

Çalışan başı katma değer (bin TL, 2011)

37.421

32.438

30.099

29.979

27.157

24.873

22.357

21.958

21.619

19.542

19.293

18.914

18.592

18.503

18.330

17.857

17.740

17.612

16.901

16.438

15.669

15.565

13.641

12.762

12.192

11.268

Çalışan başı katma değerin değişimi

(İstanbul’un %’si olarak, 2004-2011)

İstanbul

Ankara

Kocaeli, Sakarya, Düzce, Bolu, Yalova

Bursa, Eskişehir, Bilecik

İzmir

Tekirdağ, Edirne, Kırklareli

Antalya, Isparta, Burdur

Mardin, Batman, Şırnak, Siirt

Balıkesir, Çanakkale

Manisa, Afyon, Kütahya, Uşak

Şanlıurfa, Diyarbakır

Kırıkkale, Aksaray, Niğde, Nevşehir, Kırşehir

Aydın, Denizli, Muğla

Adana, Mersin

Konya, Karaman

Kayseri, Sivas, Yozgat

Zonguldak, Karabük, Bartın

Gaziantep, Adıyaman, Kilis

Hatay, Kahramanmaraş, Osmaniye

Erzurum, Erzincan, Bayburt

Samsun, Tokat, Çorum, Amasya

Malatya, Elazığ, Bingöl, Tunceli

Trabzon, Ordu, Giresun, Rize, Artvin, Gümüşhane

Kastamonu, Çankırı, Sinop

Van, Muş, Bitlis, Hakkari

Ağrı, Kars, Iğdır, Ardahan

0,0

-5,9

-20,5

4,1

-9,5

4,5

-2,5

21,5

9,7

8,4

2,1

1,8

-1,7

-9,1

-3,6

-8,5

-15,0

3,5

-7,7

13,1

7,6

-6,0

7,4

-25,9

-3,9

1,1

Kaynak: TÜİK Bölgesel İstatistikler, TEPAV analizleri

Eskişehir’de Sanayi ve Dış Ticaret

Sanayi sektörünün bölge ekonomisine olan katkısı çok önemli seviyededir. Özel sektör aktivitesi

yoğun sayılabilecek bir il olan Eskişehir’de, faaliyet gösteren işletmelerin ağırlıklı olarak yer aldığı

sektörler inşaat, perakende ticaret ve imalat sanayidir. Eskişehir’de 2 adet Organize Sanayi Bölgesi

(OSB) bulunmaktadır. Bu OSB’lerde faaliyet gösteren firma sayısı, sanayi işletmelerinin yaklaşık yüzde

1,8’i düzeyindedir. Mevcut verilere göre OSB’lerdeki firmalar ağırlıklı olarak makine imalat ve elektrikli

cihazlar sanayi ile orman ürünleri, kâğıt ve mobilya sanayi alanlarında faaliyet göstermektedir.

Eskişehir, dış ticaret hacmi verilerine göre Türkiye’de 18. sırada yer almaktadır. İlin hem ihracatında

hem de ithalatında diğer ulaşım araçları sektörünün öne çıktığı görülmektedir. Makine sektörünün,

Eskişehir’in toplam ihracatındaki payı yaklaşık yüzde 46, toplam ithalatındaki payı ise yaklaşık yüzde

27’dir.

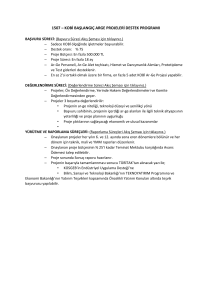

Eskişehir ’deki Sanayi Yapısı

Eskişehir’in makine üreticileri için elverişlilik düzeyini anlamak için ildeki sanayi altyapısı

hakkında bir değerlendirme yapmak faydalı olacaktır. Genel itibariyle değerlendirildiğinde,

Eskişehir’in özel sektör aktivitesi yoğun bir il olduğunu söylemek gerekir. Eskişehir’de toplam 22.909

kayıtlı özel sektör işletmesi bulunmaktadır. Tüm bu işletmelerde sigortalı olarak çalışanların sayısı ise

15

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

3

yaklaşık 285 bindir . Buna göre Eskişehir, özel sektör işletmeleri bakımından Türkiye’de 20. ve sigortalı

çalışanlar bakımından ise 17. sıradadır. Kayıtlı işletmelerin sektörel dağılımı incelendiğinde, 4.969 firma

ile ilk sırada inşaat sektörünün yer aldığı görülmektedir. Perakende ticaret ve imalat sanayi sektörleri de

inşaat sektörünün ardından gelmektedir. Çalışanların sektörel dağılımında da aynı sektörler ilk üçte yer

almaktadır. Ancak bu kez ilk sırayı yaklaşık 81 bin çalışanla imalat sanayi alırken, inşaat ve perakende

ticaret sektörleri de imalat sanayinin ardından gelmektedir (Şekil 5: .

Eskişehir’deki firmaların Türkiye’deki konumları hakkında fikir sahibi olabilmek için ISO ilk

500 ve ikinci 500 listelerine bakmak yerinde olacaktır. İstanbul Sanayi Odası’nın 45 yıldır

sürdürdüğü “Türkiye’nin 500 Büyük Sanayi Kuruluşu” çalışmasının 2012 yılı raporuna göre,

Eskişehir’de tekstil, gıda, cam ve makine sanayi gibi sektörlerde faaliyet gösteren 11 firma (ilk 500’de 7,

ikinci 500’de 4 firma), Türkiye’nin en büyük sanayi kuruluşları arasında yer almıştır. Ancak 2002 yılına

kıyasla ilk 1000’deki firma sayısının 2 eksilerek, yüzde 15 oranında azaldığı belirtilmelidir. İSO

1000’deki firma sayılarına göre iller arasında bir karşılaştırma yapıldığında ise Eskişehir’in 18. sırada

olduğu, bununla birlikte TR41 Bölgesi’nin diğer illerinden biri olan Bursa’nın ilk üçte yer aldığı

görülmektedir. Bilecik ise 2 firma ile 40. sıradadır.

Eskişehir’de, iki adet Organize Sanayi Bölgesi (OSB) bulunmaktadır. Bunlardan biri Eskişehir

Sanayi Odası Organize Sanayi Bölgesi (EOSB)’dir. EOSB, 1969 yılında Eskişehir Sanayi Odası’nın

öncülüğünde kurulmuştur. 2012 yılı itibariyle 413 kuruluşun üretim yaptığı bölgede, ağırlıklı olarak

makine imalat ve elektrikli cihazlar sanayi ile orman ürünleri, kâğıt ve mobilya sanayi sektörlerinde

faaliyet gösteren firmalar yer almaktadır (Şekil 5: Eskişehir’deki özel sektör aktivitesinin sektörel yapısı.

Bursa’da yer alan diğer bir OSB de Sivrihisar Organize Sanayi Bölgesi’dir. Sivrihisar OSB 1998 yılında

kurulmuş olup, OSB’nin yer seçim çalışmaları devam etmektedir.

3

Sosyal Güvenlik Kurumu, Kayıtlı istihdam istatistikleri

16

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Şekil 5: Eskişehir’deki özel sektör aktivitesinin sektörel yapısı

Kaynak: TOBB Sanayi Veritabanı, OSBÜK, ESO

Eskişehir, Karayolları 4. Bölge Müdürlüğü içerisinde yer almakta olup, bu bölgenin tamamında

1.915 km devlet yolu, 1.610 km il yolu ve 315 km de otoyol olmak üzere, toplam 3.878 km asfalt yol

17

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

4

bulunmaktadır. Eskişehir’de ise Mayıs 2014 itibariyle 384 km devlet yolu ve 465 km il yolu olmak

üzere toplam 849 km asfalt yol bulunmaktadır. 2002 sonu itibariyle Eskişehir’de 90 km bölünmüş yol

bulunmakta iken, 2003-2013 yılları arasında 214 km uzunluğunda ilave bölünmüş yol yapılmıştır. Aynı

dönemde 30 km yolda da iyileştirme çalışmaları yapılmıştır. 2014 yılında 85 km yolda asfalt çalışması

yapılması hedeflenmektedir.

OSB’ler bir ilin sanayisinin gelişmesinde çok önemli yer tutsalar da Eskişehir’deki sanayi

işletmelerinin yaklaşık yüzde 1,8’i OSB bünyesinde faaliyet göstermektedir. Oysa OSB’ler sanayi

arsalarını bir araya getirerek yatırımcıların enerji, iletişim gibi altyapı hizmetlerine erişim maliyetlerini

düşürmekte ve böylelikle bulundukları ilin sanayisinin gelişmesinde çok önemli yer tutmaktadırlar.

Maliyetlerin düşmesinin yanı sıra, OSB’de bulunmanın bir diğer avantajı da çeşitli izinlerin aynı

merkezden alınmasını kolaylaştırıp, bölgede faaliyet gösteren firmaların zamandan tasarruf etmelerini

sağlamasıdır. OSB’lerde altyapı hizmetlerini bağlatmak, OSB dışı bölgelere göre iki kat daha hızlı

gerçekleşmekte olup, izin ve ruhsat süreçleri daha az bürokrasi içermektedir.5

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi’nin Eskişehir’deki yararlanıcı kuruluşu

Eskişehir Sanayi Odası, bölgede sanayinin gelişimi için kritik bir işleve sahiptir. Eskişehir Sanayi Odası

bünyesinde gerçekleştirilen faaliyetler Kutu 1’de anlatılmaktadır.

4

5

Karayolları Genel Müdürlüğü

10. Kalkınma Planı (2014-2018), İmalat Sanayinde Dönüşüm Özel İhtisas Komisyon Raporu

18

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Kutu 1: Eskişehir Sanayi Odası

Eskişehir Sanayi Odası (ESO) 1 Kasım 1968 tarihinde, o zamana kadar aynı çatı altında oldukları Eskişehir

Ticaret ve Sanayi Odasından ayrılarak, ilde sanayileşmeye hız kazandırmak ve sanayicilerin sorunlarıyla

daha yakından ilgilenmek üzere, bağımsız bir Oda olarak faaliyetlerine başlamıştır. Kurulduğu ilk yıllarda 85

olan üye sayısı, şu anda çeşitli sektörlerde faaliyet gösteren 607 firmaya ulaşmıştır. Halen Oda üyesi olan

607 firma, 21 meslek komitesi içinde çalışmalarını sürdürmektedir. Oda yönetimi söz konusu bu grupların

kendi içlerinde belirledikleri 2 üye ile Oda meclisini oluşturmakta, bu meclis de kendi içinden yönetim

kurulunu belirlemektedir.

Avrupa Birliği’nin Aralık 1999 tarihinde gerçekleştirdiği Helsinki Zirvesinde ülkemizin tam üyeliğe adaylığının

kabul edilmesiyle birlikte Türkiye – Avrupa Birliği ilişkileri yeni bir sürece girmiştir. Bu süreçte Türkiye ile

Avrupa Birliği arasındaki mali işbirliği mekanizmasının da diğer aday ülkelerde olduğu gibi yeniden

yapılandırılması gerekmiştir. Yaşanan gelişmelerden sonra, Türkiye’de bulunan kamu, özel ve sivil toplum

kuruluşlarının AB standart ve mevzuatlarına uyumlu hale getirilmesi amacıyla birçok katılım öncesi mali

yardım programı hayata geçirilmiştir. ESO bu süreci yakalamakta geç kalmamış ve açılan ilk mali destek

programlarıyla birlikte projelere katılmaya başlamıştır.

Bursa, Eskişehir, Bilecik Kalkınma Ajansı’nın kurulmasıyla birlikte ESO, Eskişehir sanayinin kapasitesini,

kabiliyetlerini ve rekabet edebilirliğini artırma amacını güden özel projeler de üretmeye başlamıştır. ESO’nun

son yıllarda ulusal ve uluslararası fonlar aracılığıyla hayata geçirmiş olduğu bazı projeler şunlardır:

1. Eurochambres CASE-KOBİ’lerin AB Müktesebatına Uyumunun Araştırılması Projesi, (2008): Toplam

süresi 18 ay olan proje ile Türkiye, Romanya, Bulgaristan ve Hırvatistan’da faaliyet gösteren

KOBİ’lerin AB’ye ekonomik entegrasyonunun hangi düzeyde olduğunun tespit edilmesi amaçlanmıştır.

2. CNC Eğitim Merkezi Projesi, (2009): Proje, sanayinin ihtiyaç duyduğu ara eleman sıkıntısına kısa

vadede çözümler üretmek için tasarlanmıştır. AB fonlarından sağlanan mali kaynakla “ESO CNC

Operatörü Yetiştirme Eğitim Merkezinin” kuruluşu Mayıs 2009 tarihinde tamamlanmıştır. Tam

donanımlı bu eğitim merkeziyle, Eskişehir’in sanayi sektöründe her geçen gün daha fazla ihtiyaç

duyulan CNC Operatörleri yetiştirilmeye başlanmıştır.

3. Eskişehir Sanayi Stratejik Gelecek Tasarımı Projesi, (2011): Projenin amacı, Eskişehir sanayinin

gelecekte nerede olması gerektiğinin belirlenmesi ve bunun nasıl başarılacağına dair bir yol haritası

ile stratejik raporun hazırlanmasıdır. Proje kapsamında gerçekleştirilen anket, araştırma, çalıştay,

analiz ve raporlama faaliyetleri neticesinde Eskişehir Sanayi Stratejik Gelecek Tasarımı raporu

hazırlanmıştır.

4. Daha Güvenli Gıda için Daha İyi Eğitim Projesi, (2011): Avrupa Birliği tarafından finanse edilen Tarım

ve Balıkçılık Hibe Programı kapsamında yürütülen projenin uygulama çalışmaları devam etmektedir.

Eskişehir’de gıda ve gıda makineleri alanında faaliyet gösteren firmaların gıda güvenliği ve ilgili AB

müktesebatı konularındaki kapasitelerinin artırılmasını amaçlayan proje, 12 ay boyunca

uygulanacaktır. Koordinatörlüğünü Eskişehir Sanayi Odası’nın yürüttüğü proje dâhilinde; gıda

güvenliği ISO 9001 ve ISO 22000 standartları ile AB’nin gıda güvenliği alanındaki uygulamaları

konularında kapsamlı durum tespit anketleri, eğitimler, etüt çalışmaları ve çalışma ziyaretlerini içeren

bir dizi faaliyet gerçekleştirilmektedir. Proje ile, sektör dâhilinde faaliyet gösteren üretici firmaların

rekabet edebilirlikleri ve özellikle AB’nin ilgili müktesebatı konusundaki farkındalıkları artırılacaktır.

Projeye ayrıca Uludağ Üniversitesi, Eskişehir Ticaret Borsası, Fransa ve İspanya’dan önemli gıda

enstitüleri de ortak olarak katılmaktadır.

Eskişehir’deki sanayi kuruluşlarının rekabet güçlerinin geliştirilmesi için çalışmalar yürüten ESO, son olarak

TOBB tarafından yürütülmekte olan ve danışmanlığını TEPAV’ın gerçekleştirdiği Makine Sektörü’nde

Rekabetçiliğin Geliştirilmesi Projesi’nin Eskişehir aşamasında yararlanıcı kuruluş olmuştur. İhtiyaç analizi

yapılan firmalar için çıkarılan URGE yol haritasının koordinasyon görevini yine ESO yürütecektir.

19

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Eskişehir ’in Dış Ticareti

Eskişehir, Türkiye’nin dış ticaretindeki önemini giderek artırmaktadır. 2004-2013 dönemi ihracat

verilerine göre, Bursa 2004 yılında 0,2 milyar dolar olan ihracatını, 2013 yılında 0,8 milyar dolara

yükseltmiştir. Bunun yanı sıra Türkiye’nin toplam ihracatı içindeki payı 2004 yılına kıyasla yaklaşık 0,2

yüzde puan artmış ve böylelikle 2013 yılında yüzde 0,55 seviyesine yükselmiştir. İlin ihracat yaptığı

ülkeler arasında en üst sırada ABD bulunmaktadır. ABD’ye yapılan ihracatın, Eskişehir’in toplam

ihracatından aldığı pay yüzde 28,9’dur. ABD’yi yüzde 11,1 ile Almanya ve yaklaşık yüzde 8’lik pay ile

Fransa takip etmektedir. Avusturya, Romanya ve Rusya da ilin ihracat yaptığı diğer önemli ülkeler

arasında yer almaktadır. Aynı dönemdeki ithalat6, ihracata göre biraz daha az büyümüş olsa da, ilin 2013

yılındaki ithalat seviyesi, 2004 yılına kıyasla yüzde 100’ün üzerinde bir artış göstermiştir. 2004 yılında

0,3 milyar dolar olan ithalat, 2013 yılında 0,7 düzeyinde gerçekleşmiştir. Ancak Eskişehir’in,

Türkiye’deki toplam ithalat içindeki payı 2004 yılına kıyasla değişmemiş ve yüzde 0,28 olan oran, 2013

yılında da aynı seviyede kalmıştır. İthalat yapılan ülkeler arasında ilk sırada yine ABD bulunmaktadır.

ABD’nin ilin toplam ithalatındaki payı yüzde 29,2’dir. İlin diğer önemli ithalat partnerleri ise sırasıyla,

Almanya (yüzde 10), İtalya (yüzde 8,3), Avusturya (yüzde 6,8) ve Çin’dir (yüzde 5,6).

Eskişehir’in dış ticaret hacmi dalgalı bir seyir izlemektedir. İlin dış ticaret hacmi 2009 yılına kadar

artış gösterirken, 2009 yılında küresel krizin etkisiyle bir önceki yıla kıyasla yaklaşık yüzde 14’lük bir

değer kaybı yaşamıştır. 2010 yılında bir önceki yılda yaşanan daralma, dış ticaret hacminin yüzde 29

civarında artması ile telafi edilebilmişse de, ilin dış ticaret hacmi 2013 yılında yaklaşık yüzde 3 oranında

azalmıştır.

Uluslararası Standart Sanayi Sınıflaması tek haneli sektör verileri, Eskişehir’in dış ticaretinin

neredeyse tamamının imalat sanayinden oluştuğunu göstermektedir. İmalat sanayinin ilin dış

ticaretindeki payı yüzde 92 seviyesindedir. İmalat sanayinin ardından gelen ikinci sektör ise madencilik

ve taşocakçılığıdır ve bu sektörün payı ise yüzde 5 civarındadır. İki haneli alt-sektörlere bakıldığında ise

ilin ihracatının yaklaşık yüzde 30’unun diğer ulaşım araçları sektöründe faaliyet gösteren firmalar

tarafından gerçekleştirildiği görülmektedir. Bunun yanı sıra başka yerde sınıflandırılmamış makine ve

teçhizat (yüzde 18,3) ile taşocakçılığı ve madencilik (yüzde 9,7) sektörleri de ilin ihracatındaki diğer

önemli sektörler arasında yer almaktadır. İlin ithalat verileri incelendiğinde ise yine benzer bir durumla

karşılaşıldığı görülmektedir. İhracatta olduğu gibi ithalatta da diğer ulaşım araçları sektörü yaklaşık

yüzde 18’lik pay ile ilk sırada yer almaktadır.7 Metal eşya sanayi, başka yerde sınıflandırılmamış makine

ve teçhizat ile ana metal sanayi ilin ithalatında öne çıkan diğer alt sektörlerdendir (Şekil 6: Eskişehir’in

dış ticaretindeki temel büyüklükler.

6

TÜİK’in açıkladığı il bazında dış ticaret verileri, ilde üretilip yurt dışına satılan ürünlerin ve ildeki üreticilerin

gerçekleştirdikleri ithalatı tam olarak doğru yansıtmayabilir. Bunun nedeni TÜİK’in dış ticaret verilerini gümrüklerden

toplamasıdır. Eskişehir’deki bir üretici ihracatını Eskişehir dışındaki bir gümrük üzerinden gerçekleştirdiğinde, söz konusu

ihracat ilgili gümrüğün bulunduğu ilin hesabına kaydedilmektedir. Benzer şekilde Eskişehir’deki bir üretici Eskişehir

dışındaki bir gümrük üzerinden ithalat yaptığında, söz konusu ithalat ilgili gümrüğün bulunduğu ilin hesabına

kaydedilmektedir. Bu raporda Eskişehir’in dış ticareti olarak verilen büyüklükler ildeki üreticilerin bir bölümünün dış

ticaretini içermeyebileceği gibi Eskişehir gümrüğünü kullanan diğer illerdeki birey ya da kurumların dış ticaretlerini

içerebilir.

7

Dış ticaret verileri gümrük kapılarından toplanmakta ve TÜİK tarafından yayınlanmaktadır.

20

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Şekil 6: Eskişehir’in dış ticaretindeki temel büyüklükler

Kaynak: TÜİK, TEPAV Hesaplamaları

Eskişehir Makine Sektörü ve Sektörün Dış Ticareti

Türkiye Odalar ve Borsalar Birliği’nin, Türkiye’deki sanayi ve sanayi ve ticaret odaları

tarafından firmaların talebi üzerine düzenlenen kapasite raporlarındaki bilgilerden oluşturulan

Sanayi Veritabanı’na göre, Türkiye’de en çok sayıda makine üreticisinin olduğu il yaklaşık 8 bin

firma ile İstanbul’dur. İstanbul’un ardından Ankara ve İzmir gelmektedir. Çalışan sayısı itibariyle

incelendiğinde ise makine sektöründe çalışan sayısının en yüksek olduğu ilk üç il sırasıyla, İstanbul,

Bursa ve İzmir’dir. SGK kayıtlarına göre Eskişehir’de kayıtlı 146 makine firması ve bu firmalarda da

2.578 sigortalı çalışan bulunmaktadır. SGK tarafından tutulan bu kayıtlar, firmaların ilk faaliyet

alanlarına göre toplanmakta ve sadece sigortalı çalışanları kapsamaktadır. Eskişehir’de bulunan ve SGK

21

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

kayıtlarına göre belirlenmiş 146 makine üreticisi firmanın 38 tanesi montaj işleri 8 alanında faaliyet

göstermektedir. İlde öne çıkan diğer makine alt sektörleri, tornacılık ve tesviyecilik, tarım ve ormancılık

makinelerinin imalatı9 alanlarıdır (Şekil 7: İller itibariyle makine üreticisi sayıları ve Eskişehir’deki

makine alt sektörleri.

Şekil 7: İller itibariyle makine üreticisi sayıları ve Eskişehir’deki makine alt sektörleri

Kaynak: Sosyal Güvenlik Kurumu- Kayıtlı istihdam istatistikleri, TOBB Sanayi Veritabanı

8

9

NACE kodu 28.26

NACE kodları sırasıyla; 28.27, 28.30

22

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Makine sektörü Eskişehir’in ihracatında önemli bir yere sahiptir. 2005-2013 döneminde

Eskişehir’deki makine sektörünün10 ihracatı, ilin genel ihracat yapısına benzer bir seyir izlemiştir. 2009

yılına kadar makine sektöründeki ihracat miktarı artarken, 2009 yılında küresel krizin de etkisiyle

yaklaşık 11 yüzde puan azalmıştır. Ancak izleyen yıllarda gerçekleşen artış ile 2013 sonunda kriz öncesi

seviyenin üzerine çıkabilmiş, böylelikle 2005-2013 döneminde Türkiye’nin makine sektöründeki

ihracatından aldığı payı ılımlı bir oranda (0,6 yüzde puan civarında) artırabilmiştir. Sektörün,

Eskişehir’in toplam ihracatı içindeki payı dikkat çekicidir. 2005 yılında makine sektöründeki ihracat, ilin

toplam ihracatının yüzde 44,6’sını oluştururken, 2013 yılında 2 yüzde puan artarak yüzde 46,4

seviyesine ulaşmıştır. Bu veriler ışığında makine sektörünün Eskişehir ekonomisi için giderek daha çok

önem kazandığını söylemek mümkündür.

Eskişehir’de makine sektöründe gerçekleştirilen ithalatın, ilin toplam ithalatı içindeki payı 20052013 döneminde 7 yüzde puan artmıştır. İlin 2005-2013 döneminde makine sektöründeki ithalat

yapısı dalgalı bir seyir izlemiştir. 2009 yılına kadar artan makine sektörü ithalatı, 2009 yılında yaklaşık

yüzde 6 oranında azalmış, ancak 2010 yılında çok ciddi bir sıçrama kaydederek kriz öncesi seviyenin iki

katına ulaşılmıştır. 2010 yılından sonra ise makine sektörü ithalatında yüzde 43 oranında bir düşüş

görülmüştür. İzleyen yıllarda bir miktar toparlanma söz konusu olsa da henüz 2010 seviyesine

ulaşılamamıştır. Bununla birlikte aynı dönemde, Eskişehir’deki makine sektörü ithalatının, Türkiye’nin

makine sektörü ithalatındaki ve Eskişehir’in toplam ithalatı içindeki payı sırasıyla 0,2 ve 7 yüzde puan

artmıştır.

10

Makine sektörüne ilişkin dış ticaret hesaplamalarında “84” ve “85” kodlu HS2 (Fasıl) verilerinin toplamı alınmıştır.

23

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Şekil 8: Eskişehir’in makine sektörü ihracatı ve ithalatı

Kaynak: TÜİK, TEPAV Hesaplamaları

24

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

SEKTÖR ANALİZİ

Eskişehir’deki seçilmiş 7 odak makine sektörü 2012 yılı itibari ile toplam 1,1 milyar dolarlık

ihracat hacmine sahiptir. Bu oran Türkiye’de proje kapsamındaki 39 odak alt sektör toplam makine

ihracatının yaklaşık yüzde 10’unu oluşturmaktadır. Seçilmiş sektörlerin 2000 yılında 175 milyar dolar

olan dünya toplam ihracatı yıllık ortalama yüzde 0,5 büyüyerek 2012 yılında 185,6 milyar dolara

ulaşmıştır. Sektörler toplu olarak değerlendirildiğinde ise dünyada Almanya, Çin, ABD, İtalya ve

Japonya’nın tüm sektörler genelinde ihracattaki öncü ülkeler olduğu görülmektedir.

Proje kapsamında görüştüğümüz firmaların faaliyet alanları aşağıdaki gibidir.11

Kaldırma, istifleme, yükleme, boşaltma makine ve cihazları

Metal işlemeye mahsus işleme merkezleri, istasyonlu tezgâhlar

Metallerin işlenmesine mahsus torna tezgâhları

Toprak, taş, metal cevheri vb. ayıklama, eleme vb. için makineler

Kauçuk, plastik eşya imal ve işleme makine ve cihazları

Kendine özgü fonksiyonlu makine ve cihazlar

Metal dökümü için kasalar, plakalar, kalıp modelleri

Kaldırma, istifleme, yükleme, boşaltma makine ve cihazları alt sektörü dünya ticaretinde 24

milyar dolarlık bir ihracat hacmine sahiptir. 2012 yılı itibariyle bu alt sektörü, dünyadaki toplam

makine ihracatının yaklaşık yüzde 1,3’ünü yapmıştır. Türkiye’de sektörde 2009 yılında hızla gerilemiştir

daha sonra 2011 yılına kadar hızla toparlanmıştır ancak Türkiye’nin bu sektördeki ithalatı ihracatının

üstündedir. Sektör ithalata dayalı bir tedarik yapısı sergilemektedir. Türkiye’nin ihracatının yaklaşık

yüzde 40’ı komşu ve bölge ülkeler tarafından talep edilmektedir. Sektörde Türkiye’nin ihracatı ithalatını

karşılamada son derece yetersiz kalmaktadır.

Metal işlemeye mahsus işleme merkezleri, istasyonlu tezgâhları alt sektörü dünya ticaretinde 12,2

milyar dolarlık bir ihracat hacmine sahiptir. 2012 yılı itibariyle bu alt sektörü, dünyadaki toplam

makine ihracatının yaklaşık yüzde 0,7’sini temsil etmektedir. Türkiye’deki makine sektörü ihracatında

henüz önemli bir paya sahip değildir. Türkiye’deki seçilmiş makine ihracatından aldığı pay 2012 yılı

itibari ile yüzde 0,04’tür. Sektör küresel krizden büyük ölçüde etkilenmiş ve 2012 yılı itibari ile kriz

öncesi dönemini halen yakalayamamıştır ve sürekli dış ticaret açığı vermektedir.

Metallerin işlenmesine mahsus torna tezgâhları sektörü dünyada 7,3 milyar dolarlık ihracat

hacmine sahiptir. Sektörün dünya ticareti küresel krizde yüzde 50’ye yakın değer kaybetmiş ve hala

kriz öncesi seviyesini yakalayamamıştır. Sektörün en büyük ihracatçıları Japonya, Almanya ve Kore’dir.

Japonya, sektördeki dünya toplam ihracatının üçte birine hâkimdir. Sektörün dünyadaki en büyük

ithalatçısı ise 1,5 milyar dolarlık ithalatı ile ABD’dir. 2007-2012 döneminde ithalatı kümülatif olarak 7

puan artış gösteren ABD’nin en önemli ithalat partneri yüzde 45’lik pay ile Japonya’dır. Türkiye’nin bu

sektördeki ithalatı ise yaklaşık 230 milyon dolar olup, 2012 yılında ithalatın yüzde 34’ünün Diğer

Asya’ya yapıldığı gözlenmiştir.

11

Sektör analizlerinde HS (Harmonized System) sınıflama sistemi tarife 4 ayrımında kullanılmıştır.

25

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Toprak, taş, metal cevheri vb. ayıklama, eleme vb. için makineler alt sektöründe 19,4 milyar

dolarlık bir ihracat hacmine sahiptir. Sektör 2009 krizinin etkilerinden kurtulmasına rağmen halen

2008 yılındaki dünya ihracatı seviyesine ulaşamamıştır. En fazla ihracat yapan ülkeler Almanya, Çin ve

ABD iken son 5 yıl içinde ihracatını en fazla arttıran ülke Çin olmuştur. Türkiye sektörün ihracatında

2008 yılından bu yana fazla vermektedir. Dünyadaki en büyük ithalatçı Rusya Türkiye’nin en önemli

ihracat partneridir. Ancak Rusya’nın sektördeki 1,8 milyar dolarlık ithalatında Türkiye’nin payı oldukça

düşüktür. Türkiye Rusya dışında Irak, Azerbaycan ve Cezayir gibi ülkelere de önemli miktarda ihracat

yapmaktadır ancak Rusya dışındaki ihracat partnerleri komşu ve bölge ülkeler ile kısıtlı kalmıştır.

Kauçuk, plastik eşya imal ve işleme makine ve cihazları sektörünün dünya ihracat hacmi 24,1

milyar dolardır. Sektör küresel krizde yüzde 33’lük bir değer kaybı yaşasa da, izleyen yıllarda kademeli

olarak artmış ve kriz öncesi seviyesinin üzerine çıkabilmiştir. Sektörün dünya ihracatında ilk sıralarda

Almanya, Japonya ve Çin yer almaktadır. Sektördeki dünya toplam ihracatının yaklaşık dörtte biri

Almanya tarafından gerçekleştirilmektedir. Sektörün en büyük ithalatçısı ise yaklaşık 3,5 milyar dolarlık

ithalat hacmine sahip olan Çin’dir. Çin, ithalatının yüzde 31’ini ABD’den yapmaktadır. Türkiye de

sektördeki ilk on ithalatçı arasında yer almaktadır. Türkiye’nin ithalat hacmi yarım milyar doların

üzerinde olup, en önemli ithalat partneri Almanya’dır.

Kendine özgü fonksiyonlu makine ve cihazları alt sektörü dünya ticaretinde 81 milyar dolarlık bir

ihracat hacmine sahiptir. 2012 yılı itibariyle bu alt sektörü, dünyadaki toplam makine ihracatının

yaklaşık yüzde 4,6’sını yapmıştır. Rusya dışında Türkiye genellikle bölge ülkelerine yönelik bir ihracat

stratejisi izlemektedir. Irak, Iran, Suudi Arabistan ve Azerbaycan gibi ülkeler önemli partner

olabilmelerine rağmen Türkiye’nin ihracat bu sektördeki ihracat sıçramasında etkili olabilecek ithalat

potansiyeline sahip değildirler. Türkiye bu nedenle bu sektördeki hedef pazarını değiştirmeli dünyanın

büyük ithalatçılarına yönelmelidir.

Metal dökümü için kasalar, plakalar, kalıp modelleri sektörünün dünya ihracat hacmi 17,2 milyar

dolar olup, küresel krizde yüzde 12’llik değer kaybı yaşanmıştır. Ancak takip eden dönemde 2009

yılındaki daralma telafi edilebilmiş ve 2012 yılı itibariyle kriz öncesi seviyenin üzerine çıkılabilmiştir.

Çin, sektörün dünya toplam ihracatında en büyük paya sahip olan ülke konumundadır. 2007-2012

döneminde ihracatını en hızlı artıran ülke yine Çin olmuştur. Sektörün dünya ithalatında öne çıkan ülke

ise ABD’dir. ABD ithalatının yaklaşık üçte birini Kanada’dan gerçekleştirmektedir. Türkiye’nin

sektördeki ihracatı, toplam makine sektörü ihracatımızın içinde çok küçük bir paya sahiptir. Türkiye’nin

bu alt sektördeki en önemli ihracat partneri Rusya, en büyük ithalat partneri ise Çin’dir.

26

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

Tablo 2: Seçilmiş makine sektörlerinin Dünya ticareti (2007-2012)

Dünya ticareti

(Milyar $, 2012)

Kaldırma, istifleme,

yükleme,

boşaltma makine ve

cihazları

Metal işlemeye mahsus

işleme merkezleri,

istasyonlu tezgahlar

Metallerin işlenmesine

mahsus torna

tezgahları

Toprak, taş, metal

cevheri vb.

ayıklama, eleme vb.

için makineler

Kauçuk, plastik eşya imal

ve işleme makine ve

cihazları

Kendine özgü fonksiyonlu

makine ve cihazlar

Metal dökümü için

kasalar, plakalar, kalıp

modelleri

24,3

12,2

7,2

24,1

En çok ihracat

yapanlar (2012)

81,2

17,2

En büyük

ithalatçılar

(2012)

Almanya

Çin

ABD

Çin

Hollanda

Çin

ABD

İspanya

Rusya

Japonya

Hong Kong

Çin

Almanya

Çin

ABD

ABD

Japonya

Almanya

Japonya

Çin

ABD

Almanya

Almanya

Çin

G. Kore

G. Kore

Almanya

Almanya

Çin

Rusya

G. Afrika

ABD

ABD

Çin

Çin

ABD

19,4

İhracatını en çok

arttıranlar

(2007-2012)

Almanya

Çin

Çin

Japonya

Japonya

ABD

Çin

Avusturya

Tayland

Almanya

Singapur

Çin

Japonya

Çin

ABD

ABD

G.Kore

Güney Kore

Çin

Çin

ABD

Japonya

G. Kore

Çin

G. Kore

Portekiz

Meksika

Kaynak: BM Comtrade, TEPAV Hesaplamaları

27

Makine Sektöründe Rekabetçiliğin Geliştirilmesi Projesi: Eskişehir İhtiyaç Analizi Raporu

FİRMA YAPISI VE PERFORMANS ANALİZİ

TEPAV Proje ekibi 16-17 Nisan 2014 tarihlerinde Eskişehir’e bir çalışma ziyareti

gerçekleştirmiştir. Söz konusu ziyaret kapsamında, projenin yararlanıcı kuruluşu olan Eskişehir Sanayi

Odası tarafından belirlenen 12 makine üreticisinin ihtiyaç analizi yapılmıştır. İhtiyaç analizi için gerekli

olan veriler iki aşamada toplanmıştır. Birinci aşamada firmalardan temel performans göstergelerini proje

ekibi ile paylaşmaları istenmiştir. İkinci aşamada ise firmaların performanslarının belirleyicilerini

anlamak amacıyla firmalarla yüz yüze görüşmeler gerçekleştirilmiştir. Her bir firmanın üretim tesisinde,

firmanın en üst düzeyde yetkilileriyle 2 saati aşan görüşmeler yapılmıştır. Söz konusu görüşmeler,

firmaların yapılarını anlamak ve rekabet güçlerini geliştirmek için nelere ihtiyaçlarının olduğunu tespit

etmek amacıyla gerçekleştirilmiştir.

Proje kapsamında görüşülen makine üreticilerinin ağırlıklı olarak takipçi KOBİ kategorisinden

şirketler olduğu görülmektedir. Eskişehir’deki makine üreticileri, ölçek, sektör ve 2010-2012

dönemindeki performansları itibariyle farklılaşmaktadırlar. Ar-Ge ve inovasyon, satış ve pazarlama ve

üretim becerileri firmadan firmaya değişmekle beraber, Türkiye’nin diğer illerinden projeye katılan

firmalara kıyasla benzer bir ortalamaya sahiptir. Ancak, genel itibariyle değerlendirildiğinde projede yer

alan firmaların takipçi KOBİ’lerin sahip oldukları problemlerin, önemli bir bölümüyle karşı karşıya

kaldıkları görülmektedir. Bu problemlerin neler olduğu ilerleyen bölümlerde etraflıca ele alınacaktır.

T.C. Ekonomi Bakanlığı’nın UR-GE Tebliğ’i kapsamında, firmaların önümüzdeki 3 yıl boyunca

gerçekleştirecekleri ortak faaliyetlere vereceği desteklerle, firmaların sorunlarının hafifletilmesine katkı

sunulması amaçlanmaktadır. Bu destekler sayesinde firmaların küresel rekabet gücü artışı ve

bulundukları üretici kategorisinden yenilikçi KOBİ’ler kategorisine yaklaşacaklardır. Yenilikçi KOBİ’ler