Japonya Sermaye Piyasası

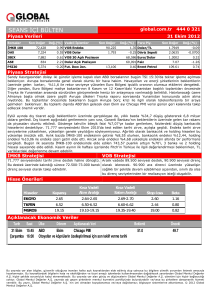

advertisement