Fon Tanıtım Formu

advertisement

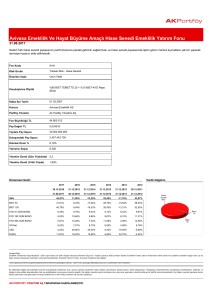

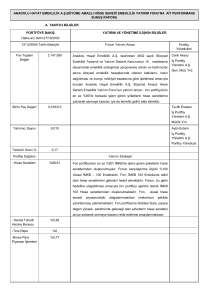

VAKIF EMEKLİLİK A.Ş. GELİR AMAÇLI GRUP ESNEK EMEKLİLİK YATIRIM FONU TANITIM FORMU ÖNEMLİ BİLGİ BU TANITIM FORMUNDA YER ALAN BİLGİLER, SERMAYE PİYASASI KURULU TARAFINDAN 10.08.2005 TARİH VE 32/1018 SAYI İLE ONAYLANAN, 26.08.2005 TARİH VE 6377 SAYILI TTSG’NDE YAYIMLANAN İZAHNAMEDE YER ALAN BİLGİLERİN ÖZETİDİR. BU BELGEDE İZAHNAMEYE AYKIRI NİTELİKTE BİLGİLERE YER VERİLEMEZ. İZAHNAME VAKIF EMEKLİLİK A.Ş.‘DEN TEMİN EDİLEBİLİR. VAKIF EMEKLİLİK A.Ş. GELİR AMAÇLI GRUP ESNEK EMEKLİLİK YATIRIM FONU BÖLÜM A: GENEL BİLGİLER I.Fonun Amacı Vakıf Emeklilik A.Ş.tarafından 4632 sayılı Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanununun 15 inci maddesine dayanılarak emeklilik sözleşmesi çerçevesinde alınan ve katılımcılar adına bireysel emeklilik hesaplarında izlenen katkıların, riskin dağıtılması ve inançlı mülkiyet esaslarına göre işletilmesi amacıyla Vakıf Emeklilik A.Ş. Gelir Amaçlı Grup Esnek Emeklilik Yatırım Fonu kurulmuştur. II. Fonun Yatırım Politikasına İlişkin Özet Bilgi Fon, Gelir Amaçlı Grup Esnek Emeklilik Yatırım Fonu olup, Fon portföyünün tamamını değişen piyasa koşullarına göre Emeklilik Yatırım Fonları Yönetmeliği’nin 5. maddesinde belirtilen varlık türlerinin tamamına veya bir kısmına yatıran ve hem sermaye kazancı hem de temettü ve faiz geliri elde etmeyi hedefleyen fondur. Fon Yönetiminde yatırım yapılacak sermaye piyasası araçlarının seçiminde nakde dönüşümü kolay, riski az olanlar tercih edilir. Fon karşılaştırma ölçütü olarak; %27 oranında BIST 100 Endeksi, %10 oranında BIST-KYD Repo (Brüt) Endeksi, %10 oranında BIST-KYD DİBS Tüm Endeksi, %43 oranında BIST-KYD DİBS Orta Endeksi, %5 oranında BIST-KYD ÖSBA Sabit Endeksi, %5 oranında BIST-KYD 1 Aylık Gösterge Mevduat TL Endeksi kullanılacaktır. III. Fonun Risk Profiline İlişkin Özet Bilgi Gelir Amaçlı Grup Esnek Emeklilik Yatırım Fonu’nun getirisini etkileyebilecek muhtemel riskler; Politik/Ülke Riski: Finansal varlıklara yatırım yapan yatırımcılar, yatırım yaptıkları ülkenin politik riskini de taşımak zorundadır. Bu ülkelerde yaşanabilecek hükümet krizleri, olası uluslararası gerginlikler ve savaşlar akla ilk gelen politik risklerdir. Ülkelerin yabancı sermaye politikalarında yaşanabilecek gelişmeler de yine politik risk kapsamında degerlendirilmelidir. Yabancı sermayenin dolaşım serbestisinde ya da ilgili vergi mevzuatında olabilecek degişiklikler bu tip gelişmelere örnek gösterilebilir. Enflasyon Riski: Uzun vadede enflasyon oranının artması sonucu reel getirinin azalması hatta negatif olması riskidir. Uzun vadeli yatırım araçlarında bu risk fazladır. Bu yüzden enflasyonun yüksek olduğu ülkelerde kısa vadeli yatırım araçlarına yönelinir. Kur riski: Portföy yatırımları sözkonusu oldugunda, akla gelen ilk risk kur riskidir. Hem geçmiş, hem de beklenen getiriler kur farklarına göre ayarlanmalıdır. Özellikle gelecege yönelik yapılan tahminlerde, beklenen getiriler hem finansal varlık getirisini, hem de kur degişimini dikkate almalıdır. Kur riskine, 1994 ve 2001 yılında ülkemizde yaşanan yüksek oranlı devalüasyonları örnek gösterebiliriz. Kur riski, sadece yüksek enflasyonla yaşayan, belirsizligin ortama hakim oldugu, gelişmekte olan ülke piyasalarına özgü bir sorun degildir. Gelişmiş ülke piyasalarına yapýlan yatırımlarda da ciddi çapta kur riskleri sözkonusu olabilmektedir. Faiz Oranı Riski: piyasa faiz oranındaki değişmeler menkul kıymetlerin fiyatlarını ters yönde etkiler. Yani faiz oranı yükselirken fiyatlar düşer,faiz oranı düşerken fiyatlar yükselir. Bunun nedeni, menkul kıymetlerin fiyatlarının gelecekte sağlanacak gelirlerin piyasa faiz oranıyla iskonto edilmiş değerleri toplamına eşit olmasıdır. Faiz oranı değişmeleri, sabit getirili yatırım araçlarını ve bunların içindede vadesine daha fazla kalmış olanları daha büyük oranda etkiler. Bu durumda piyasa koşullarına göre faiz oranlarının düşmesi bekleniyorsa uzun vadeli yatırımlara yukarı çıkması bekleniyorsa kısa vadeli yatırımlara yönelmek suretiyle faiz oranı riskine karşı korunma sağlanacaktır. Kredi Riski : Karşı taraf riski olarak da tanımladığımız kredi riski, bir finansal işlemde işlem tutarının vadesinde yükümlülüğünün kısmen veya tamamen yerine getirilmemesi olasılığıdır. Piyasa Riski: Piyasa riski varlıkların fiyatlarındaki dalgalanmaları ifade eder ve veri bir olasılık dağılımındaki fiyat hareketlerinin yol açabileceği kayıp/ kazanç ile ölçülür. Operasyonel Risk: İç kontrollerdeki aksamalar sonucu, hata ve usulsüzlüklerin gözden kaçmasından, üst yönetim ve diğer personel tarafından zaman ve koşullara uygun hareket edilmemesinden, yönetimden kaynaklanan hatalardan, bilgi teknoloji sistemlerindeki hata ve aksamalar ile deprem, yangın, sel gibi felaketlerden kaynaklanabilecek kayıpları yada zarara uğrama ihtimalini ifade etmektedir. Likidite Riski : Varlıkların istenildiğinde piyasa fiyatından nakde dönüştürülememesi nedeniyle zarara uğrama olasılığıdır. Takas Riski : Organize piyasalarda tek veya çok tarafın yükümlülüğünü yerine getirmemesinden kaynaklanan ve kimi durumlarda sistematik riske yol açabilen bir risk türüdür. Bir diğer sistematik risk satın alma gücü (enflasyon) riski ile, genel fiyat düzeyinin yükselmesi sonucu paranın satın alma gücünün azalması kastedilmektedir. Farklı derecede de olsa tüm menkul değerlerin getirileri, enflasyon oranındaki artıştan etkilenir. Ancak hızlı enflasyon dönemlerinde tahvillere yatırım yapılması satın alma gücünü azalmakta buna karşın hisse senedi yatırımları satın alma gücünü aynı seviyede sabit tutmaktadır. Pazar riski ise geçerli bir ekonomik nedene dayanmayan, daha çok psikolojik etkiler sonucu, finansal varlık fiyatlarında görülen düşüşler, yatırımcılar açısından pazar riskini oluşturur. Bazı yatırımcıların büyük miktarda hisse senedi satmaya kalkışması yada bir takım siyasi gelişmeler bu tip olaylara yol açabilmektedir. Yani pazar riski daha çok hisse senedleri fiyatları üzerinde etkili olmaktadır. IV.Fonun Tarihsel Performansı Hakkında Bilgi Fona 27/12/2005 tarihinde avans tahsis edilmiş ve protföy oluşturulmaya başlanmıştır. Fonun 27/12/2005 tarihi itibarı ile getirisi %0,000’dir. V.Fonun Hangi Yatırımcılar İçin Uygun Olduğu Varlık Türü Açıklama Türk Hisse Senetleri Türk Özel Sektör Borçlanma Senetleri Türk Devlet İç Borçlanma Senetleri Türk Devlet Dış Borçlanma Senetleri Ters Repo İşlemleri Borsa Para Piyasası İşlemleri (BPP) Vadeli/Vadesiz Mevduat / Katılma Hesabı (TL) Vadeli/Vadesiz Mevduat / Katılma Hesabı (Döviz) Altın ve Kıymetli Maden. Dayalı Sermaye Piyasası Araçları Gayrimenkule Dayalı Sermaye Piyasası Araçları Türk Devlet İç Borçlanma Senetleri(Yabancı Para Cinsinden ve Yabancı Para Endeksli) Gelir Ortaklığı Senetleri (TL ve Döviz cinsi) Gelire Endeksli Senetler (İMKB’ye kote olan) (TL ve Döviz Cinsi) Devletin kefalet ettiği İl Özel İdareleri, Kamu Ortaklığı İdaresi, Belediyelerin Sermaye Piyasası Araçları Varlığa Dayalı Menkul Kıymetler Varantlar Yatırım Fonu Katılma Payları, Menkul Kıymet Yatırım Fonu, Yabancı Yatırım Fonu, Borsa Yatırım Fonu, Serbest Yatırım Fonu, Koruma Amaçlı Yatırım Fonu ve Garantili Yatırım Fonu Girişim Sermayesi Yatırım Ortaklıkları Tarafından İhraç Edilen Para ve Sermaye Piyasası Araçlarına ve Girişim Sermayesi Yatırım Fonu Katılma Payları Borsada İşlem Görmeyen Özel Sektör Borçlanma Senetleri Borsa dışında Ters Repo İşlemleri Vadeli İşlem ve Opsiyon Sözleşmeleri En Az % 0 0 0 0 0 0 0 0 0 En Çok % 100 100 100 100 100 20 20 20 20 0 0 0 0 20 100 100 100 20 0 0 0 0 0 0 0 Bu tür sözleşmelerin tabi olduğu oransal sınırlamalar aşağıda belirtilmiştir. Fon portföyüne riskten korunma amacıyla döviz, kıymetli madenler, faiz, finansal göstergeler ve sermaye piyasası araçları üzerinden düzenlenmiş opsiyon 20 15 20 20 10 10 sözleşmeleri, forward, varant, finansal vadeli işlemler ve vadeli işlemlere dayalı opsiyon işlemleri dâhil edilebilir. Vadeli işlem ve opsiyon sözleşmeleri ile varantlar nedeniyle maruz kalınan açık pozisyon tutarı fon toplam değerini aşamaz. Fon, Gelir amaçlı Grup Esnek Emeklilik Yatırım Fonu olup, Fon portföyünün tamamını değişen piyasa koşullarına göre Yönetmeliğin 5. maddesinde belirtilen varlık türlerinin tamamına veya bir kısmına yatıran ve hem sermaye kazancı hem de temettü ve faiz geliri elde etmeyi hedefleyen fondur. Fon yönetiminde yatırım yapılacak sermaye piyasası araçlarının seçiminde nakde dönüşümü kolay, riski az olanlar tercih edilir. BÖLÜM B: EKONOMİK VE TİCARİ BİLGİLER I.Teşvikler Ve Vergilendirme Devlet Katkısı İşveren tarafından ödenenler hariç katılımcı adına bireysel emeklilik hesabına ödenen katkı paylarının %25’ine karşılık gelen tutar, devlet katkısı olarak katılımcı hesabına aktarılır. Devlet katkısının hesaplanmasına ve katılımcı hesaplarına aktarımına ilişkin hükümler 07.04.2001 tarih ve 24366 sayılı Resmi Gazete’de yayımlanan 4632 sayılı “Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu”nun Ek/1 maddesinde ve 29.12.2012 tarih ve 28512 sayılı Resmi Gazete’de yayımlanan “Bireysel Emeklilik Sisteminde Devlet Katkısı Hakkında Yönetmelik”de yer almaktadır. İşverenler Tarafından İndirilebilecek Katkı Tutarları İşverenler tarafından ücretliler adına bireysel emeklilik sistemine ödenen ve ücretle ilişkilendirilmeksizin ticari kazancın tespitinde gider olarak indirim konusu yapılacak katkı paylarının toplamı, ödemenin yapıldığı ayda elde edilen ücretin %15'ini ve yıllık olarak asgari ücretin yıllık tutarını aşamaz. Emeklilik Fonunun Vergilendirilmesi Emeklilik yatırım fonunun kazançları kurumlar vergisinden istisnadır. Fondan Yapılacak Ödemelerin Vergilendirilmesi Gelir Vergisi Kanununun 94. maddesinin birinci fıkrasının (16) numaralı bent hükümleri uyarınca, bireysel emeklilik sözleşmeleri dolayısıyla yaptıkları ödemelerde irat tutarları üzerinden gelir vergisi tevkifatı yapmak durumundadır. Bakanlar Kurulunun 12.01.2009 tarihli ve 2009/14592 sayılı Kararnamesinin eki Kararda değişiklik yapan 06.09.2012 tarihli ve 2012/3571 sayılı Kararı uyarınca, 29.08.2012 tarihinden itibaren yapılacak ödemeler için geçerli olmak üzere, bireysel emeklilik sisteminden; a) 10 yıldan az süreyle katkı payı ödeyerek ayrılanlar ile bu süre içinde kısmen ödeme alanlara yapılan ödemelerin içerdiği irat tutarı (28.03.2001 tarihli ve 4632 sayılı Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu kapsamında bireysel emeklilik hesabına yapılan Devlet katkılarının ödemeye konu olan kısımlarına isabet eden irat tutarı dahil) üzerinden %15, b) 10 yıl süreyle katkı payı ödemiş olmakla birlikte emeklilik hakkı kazanmadan ayrılanlar ile bu süre içinde kısmen ödeme alanlara yapılan ödemelerin içerdiği irat tutarı (4632 sayılı Kanun kapsamında bireysel emeklilik hesabına yapılan Devlet katkılarının ödemeye konu olan kısımlarına isabet eden irat tutarı dahil) üzerinden %10, c) Emeklilik hakkı kazananlar ile bu sistemden vefat, maluliyet veya tasfiye gibi zorunlu nedenlerle ayrılanlara yapılan ödemelerin içerdiği irat tutarı (4632 sayılı Kanun kapsamında bireysel emeklilik hesabına yapılan Devlet katkılarının ödemeye konu olan kısımlarına isabet eden irat tutarı dahil) üzerinden %5, oranında gelir vergisi tevkifatı yapılacaktır. İrat tutarı; hak kazanılan Devlet katkısı ve getirileri dahil ödemeye konu toplam birikim tutarından, (varsa ertelenmiş giriş aidatı indirilmeksizin) ödenen katkı payları ve Devlet katkısının hak edilen kısmı indirilerek bulunur. II.Fona Katılım ve Fondan Ayrılma Fon payı alım ve iade işlemlerinin gerçekleştirilmesinde uygulanacak pay fiyatı, pay alımlarında katkı payı ödemesinin katılımcının hesabına intikal etmesini takip eden ilk hesaplamada bulunacak pay fiyatı, iade işlemlerinde ise talimatın verilmesini takip eden ilk hesaplamada bulunacak pay fiyatıdır. Katılımcı hesabına saat 13:00’a kadar intikal eden katkı payları, en son ilan edilen fon fiyatı üzerindenfon dağılımına bakılmaksızın Para Piyasası Likit – Kamu Emeklilik Yatırım Fonunda değerlendirilir ve katılımcı tarafından emeklilik sözleşmesinde belirlenmiş olan fonların alım talimatları olşturulur. Fon alımları talimatın oluşturulmasını takip eden ilk hesaplamada bulunacak pay fiyatları üzerinden yerine getirilir. Katılımcı hesabına saat 13:00’den sonra intikal eden katkı payları ise bir sonraki iş günü gelmiş kabul edilir ve bir sonraki iş günü, o gün en son ilan edilen pay fiyatı üzerinden fon dağılımına bakılmaksızın Para Piyasası Likit-Kamu Emeklilik Yatırım Fonunda değerlendirilerek katılımcı tarafından emeklilik sözleşmesinde belirlenmiş olan fonların alım talimatları oluşturulur. Fon alımları talimatın oluşturulmasını takip eden ilk hesaplamada bulunacak pay fiyatları üzerinden yerine getirilir. Fon paylarının satış işlemleri; saat 13:00’den önce satım talimatının verilmesi halinde satım talimatının verildiği gün hesaplanacak fon pay fiyatı kullanılarak, sonraki iş gününde (T+1) gerçekleştirilir. Saat 13:00’den sonra satım talimatının verilmesi halinde takip eden ilk gün hesaplanacak fon pay fiyatı kullanılarak, sonraki iş gününde gerçekleştirilir (T+2). III.Maliyetler Giriş Aidatı: Şirket tarafından katılımcının bireysel emeklilik sistemine ilk kez katılması sırasında veya yeni bir bireysel emeklilik hesabı açtırması halinde öngörülen giderlerin karşılanması amacıyla alınır. Katılımcının başka bir şirkete aktarım istemesi ya da hayat poliçelerinin bireysel emeklilik sistemine aktarılması halinde düzenlenecek yeni emeklilik sözleşmesi için giriş aidatı alınmaz. Giriş aidatının hesaplanma ve ödenmesine ilişkin esaslar emeklilik planlarında belirtilir. Yönetim Gideri Kesintisi: Bireysel Emeklilik faaliyetlerinin gerektirdiği giderlerin karşılanması için katkı payı üzerinden yapılan kesintidir. Katılımcının bireysel emeklilik hesabına yapılan katkı payları üzerinden azami yüzde sekiz oranını aşmamak ve emeklilik sözleşmesinde belirtilmek kaydıyla emeklilik planı bazında ve ödenen katkı payı tutarına ve türüne göre farklı oranlarda yönetim gider kesintisi yapılabilir. Katkı Payı Ödenmeye Ara Verilmesi veya Özel Hizmet Gideri Kesintisi: Yasal bildirimler ve sunulan standart hizmetler dışında emeklilik sözleşmesinde tanımlanmış özel hizmetlerin talep edilmesi veya katkı payı ödenmesine ara verilmesi halinde katılımcıya bildirilmek kaydıyla yıllık toplam, asgari ücretin aylık tutarının azami yüzde yirmibeşini aşmamak kaydıyla kesinti tutarına karşılık gelen fon adetlerinin katılımcının bireysel emeklilik hesaplarındaki fon adetlerinden indirim suretiyle yapılacak yönetim gideri kesintisi yapılır. Fon İşletim Gider Kesintisi: Fon’dan karşılanan toplam giderlerin (fon işletim gideri kesintisi dahil) üst sınırı fon net varlık değerinin yıllık % 2,28’i (yüzde 2,28) olarak uygulanacak olup söz konusu Fon Toplam Gider Kesintisi Oranı limiti içinde kalınsa dahi, izahnamenin II. 5.1 bölümünde belirtilen harcamalardan bağımsız olarak fona gider tahakkuk ettirilemez. Fon’un toplam giderleri kapsamında, Fon'un yönetim ve temsili ile Fon'a tahsis ettiği donanım ve personel ile muhasebe hizmetleri karşılığı ile sınırlı olarak, Şirket’e, fon net varlık değerinin günlük % 0,00275'inden (yüzbinde iki virgül yetmişbeş) [yıllık yaklaşık %1,0038 (yüzde bir virgül sıfırsıfırotuzsekiz)] oluşan bir fon işletim gideri kesintisi tahakkuk ettirilir ve bu ücret her ay sonunu izleyen bir hafta içinde Şirket’e ödenir. VI.Kamuyu Aydınlatma Kurulca onaylanmış fon içtüzüğü, izahname ve tanıtım formu ile üç aylık ve yıllık raporlar, Şirket Genel Müdürlüğü, Bölge Müdürlükleri, Temsilcilikler ve İnternet sitesinde güncellenmiş olarak katılımcıların incelemesi amacıyla bulundurulur ve katılımcıların talep etmesi halinde kendilerine verilir ve KAP’ta ilan edilir. Fonlar altı aylık ve yıllık olarak rapor düzenlerler. Altı aylık rapor, ilk altı aylık döneme ilişkin gelişmeleri özetleyen ve Fon Kurulu tarafından hazırlanan faaliyet raporunu ve ilgili dönemin son iş günü itibariyle Fon portföy değeri ve net varlık değeri tablolarını içeren rapordur. Yıllık rapor, yıl içindeki gelişmeleri özetleyen ve Fon Kurulu tarafından hazırlanan faaliyet raporunu, fonun bir önceki yıl ile karşılaştırmalı olarak hazırlanmış bağımsız denetimden geçmiş yıllık fon bilanço ve gelir tablolarını, bağımsız denetim raporunu, bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarını içeren rapordur. Ayrıca, bu raporda ödünç menkul kıymet işlemleri ile türev araç işlemlerine ilişkin bilgilere yer verilmesi zorunludur. Şirket, altı aylık raporu ilgili dönemin bitimini takip eden altı hafta içinde; yıllık raporu ilgili hesap döneminin bitiminden itibaren üç ay içinde KAP’ta ilan eder. Savaş, doğal afetler, ekonomik kriz, iletişim sistemlerinin çökmesi, portföydeki varlıkların ilgili olduğu pazarın, piyasanın, platformun kapanması, bilgisayar sistemlerinde meydana gelebilecek arızalar, Şirket’in mali durumunu etkileyebilecek önemli bir bilginin ortaya çıkması gibi olağanüstü durumların meydana gelmesi halinde, değerleme esaslarının tespiti hususunda Fon Kurulu karar alabilir. Bu durumda değerleme esaslarının gerekçeli olarak Fon Kurulu karar defterine yazılarak, Kurul’a ve saklayıcıya bildirilmesi zorunludur. Yukarıda belirtilen olağanüstü durumların varlığı halinde Fon Kurulu kararı ile en seri haberleşme vasıtasıyla saklayıcıya, Kurul’a ve Hazine Müsteşarlığı’na bildirilmesi ve KAP’ta ilan edilmesi koşuluyla birim pay değerleri hesaplanmayabilir ve bu durumlar ortadan kalkıncaya kadar payların alım satımları durdurulabilir veya alım satım talepleri Fon Kurulunca belirlenen esaslar çerçevesinde kısmen karşılanabilir. Söz konusu olaylarla ilgili olarak, Sermaye Piyasası Mevzuatı’nda ve izahnamede yer alan esaslar çerçevesinde katılımcılara bilgi verilir. Katılımcıların yatırım kararını etkileyebilecek ve önceden bilgi sahibi olunmasını gerektiren hususlara ilişkin duyurular da ayrıca KAP’ta ilan edilir ve yeni hususların yürürlüğe giriş tarihi on iş gününden az olmamak üzere ilanlarda belirtilir. BÖLÜM C: İLAVE BİLGİLER Fon ile ilgili olarak emeklilik planı içerisinde katılımcının bilgi hak ve yükümlülükleri açısından önemli veya katılımcıların yatırım kararını etkileyebilecek mevzuata yer alan hususlar dışında herhangi bir konu bulunmamaktadır.